Что такое децентрализованная биржа (DEX)?

Децентрализованные биржи позволяют людям обмениваться криптовалютными токенами напрямую друг с другом. У них есть некоторые преимущества перед централизованными криптобиржами и некоторые недостатки.

- DEX позволяют торговать без посредников.

- Пользователям не нужно отказываться от хранения своих монет.

- Главный недостаток для некоторых: вы несете ответственность за собственную безопасность.

Децентрализованная биржа или DEX — это место, где люди могут торговать без посредника. Чтобы лучше понять, что такое децентрализованная биржа, важно сначала понять, как работают централизованные биржи.

Централизованная биржа, такая как Binance или Coinbase — это сайт или приложение, где люди могут покупать, продавать или обменивать криптовалюты и токены, перечисленные на этой бирже.

Допустим, вы хотите купить Bitcoin.

Вы можете перейти на биржу, зарегистрироваться, указав банковские реквизиты, идентифицирующую информацию и внести немного наличных. (Иногда этот процесс занимает несколько дней, что является одним из недостатков централизованных бирж по сравнению с DEX.) Биржа сообщит вам цену — на основе «книги заказов» людей, покупающих и продающих на разные суммы, — и вы можете совершить транзакцию.

Итак, что будет дальше?

Биржа отобразит эти биткойны в вашем аккаунте и вы сможете обменять их на другие токены на бирже. Но на самом деле вы их не держите, потому что поручаете бирже действовать в качестве хранителя от вашего имени. Любая ваша торговля, например обмен Биткойна на Эфириум, происходит не в среде блокчейн, а в базе данных биржи.

Обменники объединяют криптовалюты пользователей в кошельки (часто «горячие» кошельки, подключенные к Интернету), контролируемые биржей. Биржа контролирует ваши приватные ключи. (Есть способы обойти это, поскольку биржи позволяют вам переводить свои токены в частный кошелек, но это добавляет дополнительный шаг, если вы хотите торговать этой криптовалютой.)

Сторонники DEX говорят, что привлекательность децентрализованных бирж — это безопасность. Централизованная биржа может ограничить ваш доступ к вашей криптовалюте, или отнять вашу возможность торговать ею, может также даже стать уязвимой для хакеров.

С другой стороны, централизованные биржи, как правило, намного проще использовать для новичков и они часто могут предлагать быструю торговлю, потому что они не связаны с инфраструктурой блокчейна. Это было самым большим достижением Coinbase :сделав своё имя нарицательным в США для людей, интересующихся криптовалютой, которые хотят попробовать свои силы в покупке криптовалюты, но немного боятся этого процесса. Для этих людей вполне нормально позволить Coinbase (или любой другой централизованной бирже) выступать в качестве хранителя своих средств.

Децентрализованная биржа использует смарт-контракты (автоматически выполняемые протоколы) для облегчения торговли между людьми, но не контролируют их монеты.

DEX справляется с этим одним из трех способов: книга заказов внутри цепочки, книга заказов вне сети или подход автоматического маркет-мейкера.

В книге заказов внутри цепочки, каждая транзакция записывается в блокчейн. Это не только сама покупка, но и запрос на покупку или отмену заказа. Это идеальный вариант децентрализации, но необходимость поместить все в блокчейн может сделать его более дорогим и медленным.

Децентрализованная биржа облегчает торговлю между людьми, но не контролирует их монеты.

В книгах заказов вне сети, все это происходит где-то еще, и только окончательная транзакция выполняется в блокчейне. Поскольку заказы не хранятся в цепочке, этот метод может столкнуться с некоторыми проблемами безопасности централизованных бирж, но он не такой медленный или дорогостоящий, как книги заказов в цепочке.

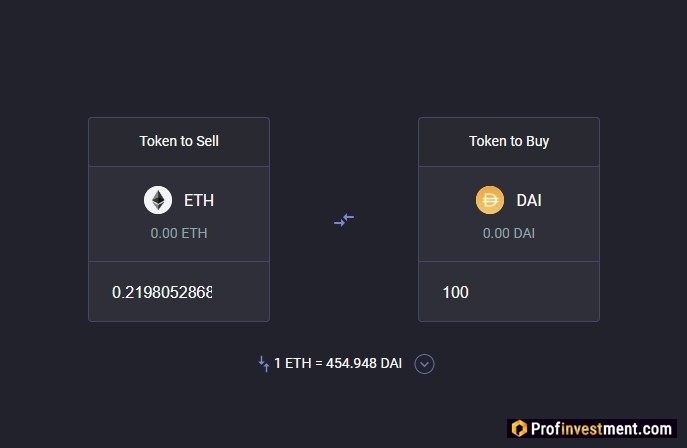

Автоматизированные маркет-мейкеры или AMM отказываются от книг заказов. С книгами заказов, если у вас есть звено цепи и вы хотите купить криптовалюту, вам понадобится кто-то с Compound, который хочет Chainlink и готов торговать по согласованной цене. AMM удаляют контрагентов и вводят алгоритмы для установки цены, позволяя вам обменивать Chainlink на Compound независимо от того, есть ли кто-то на другом конце сделки. Чтобы облегчить это, они обычно используют «пулы ликвидности», по сути платя пользователям за хранение части их средств в смарт-контракте, который затем можно использовать для сделок. Таким образом, отдельные пользователи играют ключевую роль в облегчении торгов.

Децентрализованные биржи не просят американских граждан вводить личную информацию, такую как номера социального страхования или адреса, которые централизованные биржи обязаны требовать в соответствии с Законом о банковской тайне. Поскольку DEX не берут под контроль активы, они вышли за рамки этих правил.

Множество опций

DEX, такие как Uniswap позволяют кому угодно создать пару токенов. Вы можете отчеканить новый жетон и сразу же начать обменивать его на жетон друга. Таким образом, DEX позволяют людям владеть токенами для использования в децентрализованных финансах (DeFi), услугах, которые позволяют им сохранять, брать взаймы, ссужать или торговать без обращения в банк или другое финансовое учреждение.

Меньше риска

Поскольку ваши монеты хранятся не на централизованной бирже, а в кошельке с закрытыми ключами, которые вы держите, вы защищены от взломов. И хотя централизованные биржи могут выйти из строя на техническое обслуживание, на DEX вы можете продолжать торговать.

Нет ссылки на банковские карты

Децентрализованные биржи работают только с активами в криптовалюте, а не с фиатными (например, долларами США), поскольку для включения криптовалюты в фиат потребуется участие банков. (Долларовые транзакции не могут рассчитываться мгновенно, как транзакции на основе блокчейна.) Следовательно, у вас уже должны быть активы в криптовалюте, чтобы использовать децентрализованный обмен.

Uniswap и многие другие DEX построены на Ethereum блокчейне. Любые токены, которые там торгуются, также должны быть в блокчейне Ethereum. Это означает отсутствие биткойнов и множества других популярных токенов от конкурирующих блокчейнов.

Нет обслуживания клиентов

Централизованные биржи работают как банки. У них есть клиенты, которых они больше всего хотят сделать счастливыми. Но в действительно децентрализованной бирже на другом конце нет участника. Разработчики, создавшие протокол, не имеют таких отношений с пользователями. Хоть и существуют целые сообщества пользователей DEX, вы несете ответственность за свои деньги.

Резюме

Децентрализованные биржи обычно стараются принять идеал блокчейна о «ненадежности» и конфиденциальности. Ваши жетоны остаются в вашем распоряжении, пока вы не обменяете их. Некоторых это обнадеживает с точки зрения безопасности. Для других такой уровень ответственности пугает, а риски вызывают беспокойство.

Как начать торговать на децентрализованной бирже. Простая инструкция

На фоне ограничительных мер, которые централизованные биржи ввели против россиян за последние две недели, децентрализованные торговые площадки (DEX) начали добавлять новый функционал для привлечения новых пользователей.

Например, децентрализованная биржа PancakeSwap добавила на платформу лимитные ордера, которые позволяют пользователям продавать и покупать активы в автоматическом режиме, когда их стоимость достигает желаемой отметки. Эксперты «РБК-Крипто» объяснили, чем централизованные биржи отличаются от децентрализованных торговых платформ и как начать торговать на DEX.

Почему пользователи предпочитают DEX

Основное преимущество, которое обеспечивают децентрализованные площадки — безопасность активов, рассказал криптоаналитик и бывший редактор «РБК-Крипто» Дмитрий Фомин. Он пояснил, что при работе на DEX пользователь совершает транзакции напрямую со своего кошелька, а не биржевого счета, который по сути контролируется сторонней организацией. Это особенно актуально в текущей ситуации, поскольку централизованные биржи в любой момент могут заблокировать россиянам доступ к торгам и заморозить их активы из-за санкций, отметил Фомин.

Как работают децентрализованные платформы

Торговля на DEX происходит напрямую между участниками сделки (peer-to-peer) без каких-либо посредников, объяснил старший аналитик Bestchange.ru Никита Зуборев. По его словам, при совершении сделок выполняются встречные заявки на покупку и продажу, а на более продвинутых площадках покупка проходит через пул ликвидности, который заранее формируют инвесторы.

Основной особенностью децентрализованных бирж является меньший запас ликвидности, из-за которого бывает проблематично купить желаемое количество токенов по выгодной цене, отметил Зуборев. Также он добавил, что на DEX обычно отсутствуют многие привычные для трейдеров инструменты, такие как стоп-лоссы, маржинальная торговля или лендинг.

«Одной из самых заметных проблем DEX является более ограниченный выбор активов, поскольку криптовалюты, не поддерживающие взаимодействие со смарт-контрактами, не могут торговаться на децентрализованных платформах», — пояснил Зуборев.

Особенности децентрализации

Тем, кто переходит на DEX с централизованных площадок стоит понять, что операции на децентрализованных биржах — это транзакции в сети криптовалюты, и за них взимаются комиссии, предупредил Фомин. По его словам, размер комиссий отличается у разных криптовалют и зависит от нагрузки на блокчейн. Поэтому при выборе DEX для торговли необходимо учитывать блокчейн, на котором работает площадка, и уровень комиссий внутри сети, рекомендовал Фомин.

Высокий уровень комиссий

На децентрализованных биржах, работающих в сети Ethereum, комиссии за проведение одной транзакции на 10 марта составляет около $15, отметил аналитик. Он объяснил, что размер комиссий в сети Ethereum редко находится на таком уровне, обычно они значительно выше — в диапазоне $50-100. В моменты сильных колебаний рынка, когда сеть испытывает максимальную нагрузку, комиссия достигает $200-500, добавил эксперт.

Средний уровень комиссий

Оптимальный уровень комиссий наблюдается в сети криптобиржи Binance (Binance Chain), пояснил Фомин. По его словам, 10 марта операция на блокчейне стоит около $0,5. Обычно размер комиссии в Binance Chain составляет от $3 до $5, предупредил аналитик. Он добавил, что недостаток сети Binance Chain заключается в небольшом количестве доступных для торгов монет.

Низкий уровень комиссий

Наиболее экономичный вариант — работа в сетях Polygon, Avalanche, Tron, Arbitrum и других, утверждает Фомин. Он пояснил, что в этих сетях комиссии значительно меньше, менее $0,1. Однако и доступных для торгов криптовалют в них намного меньше.

Начинать работать с децентрализованными биржами Фомин рекомендовал с небольшой суммы, поскольку есть риски безвозвратно потерять средства.

«Проверяйте каждое свое действие на DEX по сотне раз. Вы можете по ошибке отправить токен не на тот адрес, не на ту биржу, не в той сети, купить поддельную монету или подключить кошелек к сайту мошенников. Во всех этих случаях вы безвозвратно потеряете деньги», — предупредил аналитик.

Старший аналитик Bestchange.ru посоветовал новичкам использовать только популярные децентрализованные биржи, такие как Uniswap, PancakeSwap, dYdX, 1inch, Compound и другие. На этих платформах максимально понятный интерфейс, а сделки совершаются в автоматическом режиме, отметил Зуборев.

DEX не заменят централизованные биржи

На текущем этапе развития децентрализованные биржи пока не смогут полностью заменить централизованные торговые платформы, считает Зуборев. По его мнению, этому мешает относительная сложность интерфейсов, меньшая популярность и незначительный набор финансовых инструментов на DEX.

«Главный минус, который отсекает огромный сегмент пользователей — отсутствие возможности взаимодействия с фиатными валютами. Децентрализованные биржи можно использовать как обменные пункты только внутри экосистемы криптовалют — ввод и вывод средств на банковские счета недоступен», — отметил аналитик.

Чтобы обменивать криптовалюту на фиат инвесторам в любом случае придется использовать централизованные кастодиальные сервисы — обменные пункты, онлайн-кошельки, p2p-площадки или традиционные криптобиржи, добавил Зуборев.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Децентрализованные биржи (DEX): список ТОП-19 DEX-бирж по объему торгов и посещаемости

Автор Редакция Profinvestment.com Обновлено Сен 12, 2022

Криптовалютная биржа – один из основных инструментов для работы с цифровыми активами. Изначально эти площадки были в своей массе централизованными (CEX), но со временем стали всплывать все недостатки такого решения. Главным образом это хакерские атаки. Известно много случаев взломов бирж, в результате чего пользователи безвозвратно теряли деньги.

Децентрализованные биржи криптовалют (DEX) – новый виток в развитии торговли. Подразумевается, что средства хранятся на кошельках у самих пользователей, а площадка выступает лишь инструментом для обмена.

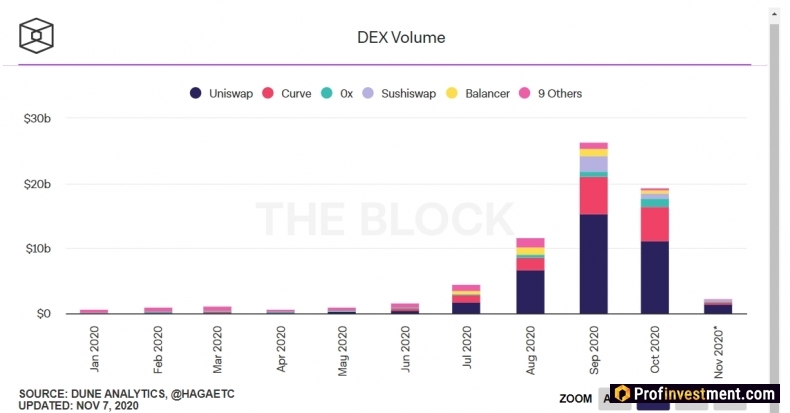

Объём торгов на всех DEX за октябрь 2020 года составил 18,46 млрд долларов. Это на 23% меньше, чем в сентябре (24 млрд долларов). Основной объем приходится на децентрализованные биржи Uniswap, Curve, 0x, Balancer, Sushiswap.

Объем торгов на DEX за январь-октябрь 2020// данные сайта theblockcrypto.com

Редакция Profinvestment.com подготовила обзор востребованных на настоящее время децентрализованных криптобирж.

Что такое децентрализованные биржи и чем они отличаются от централизованных

Принципы работы DEX и CEX в корне отличаются, хотя визуально торговый функционал имеет схожесть. Централизованная биржа работает примерно как банк. Вы вносите криптовалюту, а биржа хранит ее и использует в своих целях, при необходимости выполняя ваши запросы на вывод или обмен активов. Пользователи централизованной биржи не имеют собственных закрытых ключей , как происходит при работе с криптокошельком. С точки зрения блокчейна владелец средств – биржа. А уже внутри нее активы распределяются между пользователями.

В случае с децентрализованной биржей, площадка не занимается хранением средств. Как правило, есть протокол для сопоставления ордеров, а средства переводятся между отдельными кошельками с помощью смарт-контрактов. Базовые механизмы могут варьироваться. Например, вместо ордеров может использоваться AMM (автоматический маркет-мейкер).

Разновидности DEX

В основном децентрализованные криптовалютные биржи классифицируются по двум критериям :

- Место выполнения сделок. Обмен может совершаться непосредственно на основном блокчейне, либо на стороннем, с последующим переносом результатов на основной. Второй способ зачастую выбирают в целях ускорения и облегчения процесса, если базовая цепочка сильно загружена.

- Способ выполнения сделок. Часть площадок поддерживает систему ордербуков, аналогичную той, которая используется на CEX. Но в последнее время большую популярность набирают биржи с AMM (автоматическим маркет-мейкером). Их суть заключается в создании пользователями пулов ликвидности, в рамках которых затем осуществляется мгновенный обмен исходя из курса, определяемого спросом и предложением.

Рассмотрим децентрализованные биржи криптовалют, которые на текущий момент наиболее востребованы, если исходить из посещаемости и объемов торгов.

Популярные децентрализованные биржи в 2022 году

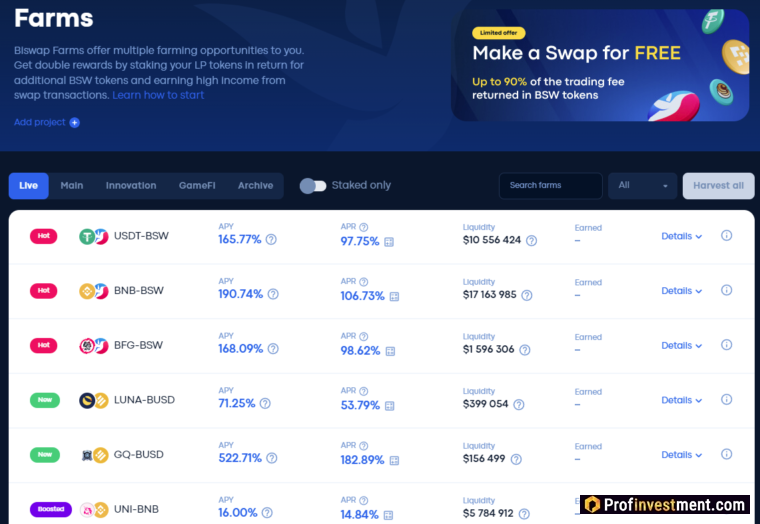

1 Biswap

Biswap

Децентрализованная площадка Biswap работает на блокчейне Binance Smart Chain. Помимо обмена, поддерживает такие функции, как фарминг и другие виды инвестирования. Есть лотерея с внушительными призами, реферальная программа, торговые соревнования, IDO-платформа. Относительно низкие торговые комиссии и активно развивающийся функционал сделали эту площадку одной из самых востребованных на BSC.

- Сайт: https://biswap.org/

- Комиссия: до 0,1%

- Криптовалют: 32

- Торговых пар: 166

- Год: 2022

- Маржинальная торговля: нет

- Русский язык: нет

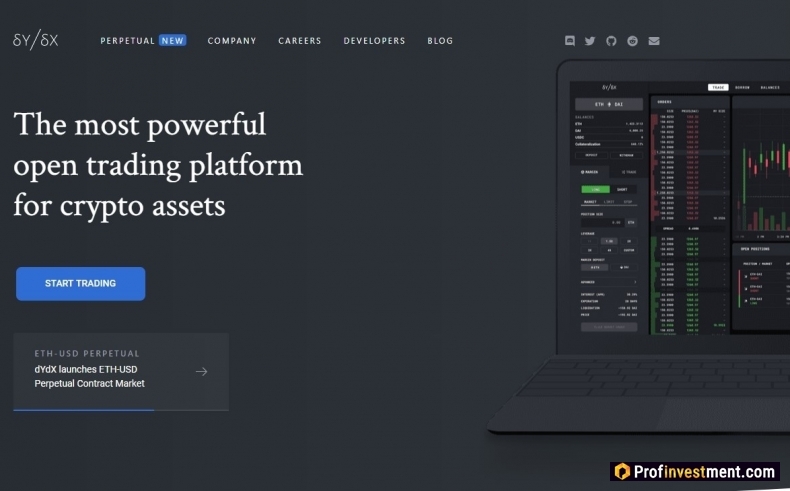

2 dYdx

dYdx DEX

dYdx – многофункциональная одноранговая платформа, позволяющая торговать, заимствовать и одалживать токены. Данная площадка работает с использованием ордербука – классической книги ордеров. Позволяет создавать также маржинальные позиции с плечом до 10х. А удерживая средства на счету, можно зарабатывать переменную процентную ставку.

dYdX собирает спотовую и кредитную ликвидность сразу с нескольких бирж, обеспечивая максимальную гибкость. Доступ к торговле осуществляется очень быстро, регистрироваться нет необходимости.

- Сайт: https://trade.dydx.exchange/

- Комиссия: от 0% до 0,3% на спот; от -0,025% до 0,2% на контракты

- Криптовалют: 2

- Торговых пар: 3

- Год: 2019

- Маржинальная торговля: есть

- Русский язык: есть

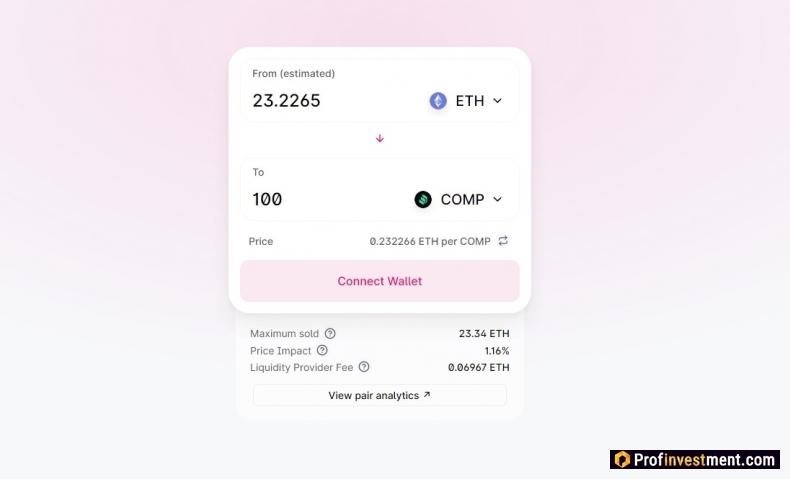

3 Uniswap

Uniswap DEX

Uniswap – децентрализованный протокол для обмена Ethereum-токенами, использующий вместо ордербуков пулы ликвидности (именно эта платформа способствовала популяризации такого метода, хотя придуман он был еще до нее). В рамках биржи можно обменивать токены, создавать собственные рынки (пулы ликвидности) и управлять ими, просматривать свою долю в пуле ликвидности, текущие курсы обмена и пр.

Поставщики ликвидности могут в любое время добавлять или выводить свои средства. За добавление средств они получают стимул в виде токенов UNI. Изначально создатель пула устанавливает нужный курс, который затем автоматически корректируется при торговле. Цена изменяется всякий раз, когда одного токена в паре становится меньше, чем другого.

- Сайт: https://uniswap.exchange/swap

- Комиссия: 0,3%

- Криптовалют: 1276

- Торговых пар: 2880

- Год: 2018

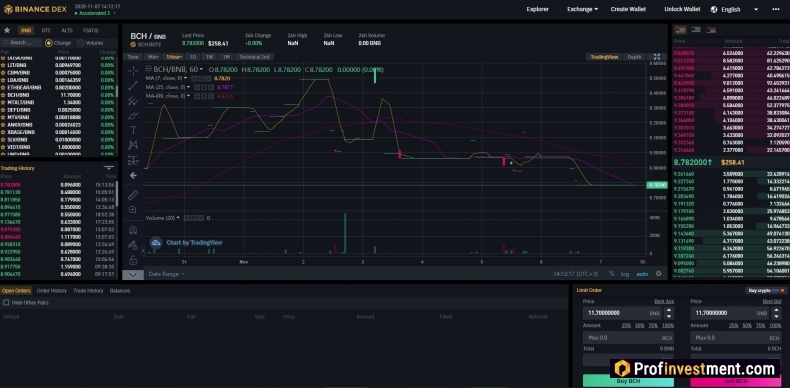

4 Binance Dex

Binance Dex

Децентрализованная площадка от биржи Binance также работает по принципу книги ордеров. Для торговли доступны активы, которые располагаются на блокчейне Binance Chain. Сопоставление осуществляется внутри узлов блокчейна, и все транзакции записываются в него, таким образом формируя полноценную и прозрачную историю активности.

Логика матчинга ордеров на DEX несколько отличается от обычной централизованной биржи. Есть testnet – тестовая сеть, где можно попробовать свои силы в торговле, не вкладывая реальные активы, и понять суть работы площадки.

- Сайт: https://www.binance.org/ru/trade/

- Комиссия: https://docs.binance.org/trading-spec.html

- Криптовалют: 109

- Торговых пар: 148

- Год: 2019

- Русский язык: есть

5 Sushiswap

Sushiswap DEX

Sushiswap, как и Uniswap, представляет собой децентрализованный обменный протокол на основе AMM, использующий пулы ликвидности. Любой пользователь может создать пул ликвидности, предоставив любые токены ERC-20 или эфир по своему выбору. Цены формируются автоматически. SushiSwap управляется сообществом – владельцы токена SUSHI, распределяемого в качестве награды за поставки ликвидности, имеют право голосовать по вопросам управления проектом.

Sushiswap позволяет обмениваться токенами, управлять своими пулами ликвидности, а также получать вознаграждения за вложение активов и стейкинг.

- Сайт: https://exchange.sushiswapclassic.org/

- Комиссия: 0,3%

- Криптовалют: 64

- Торговых пар: 78

- Год: 2020

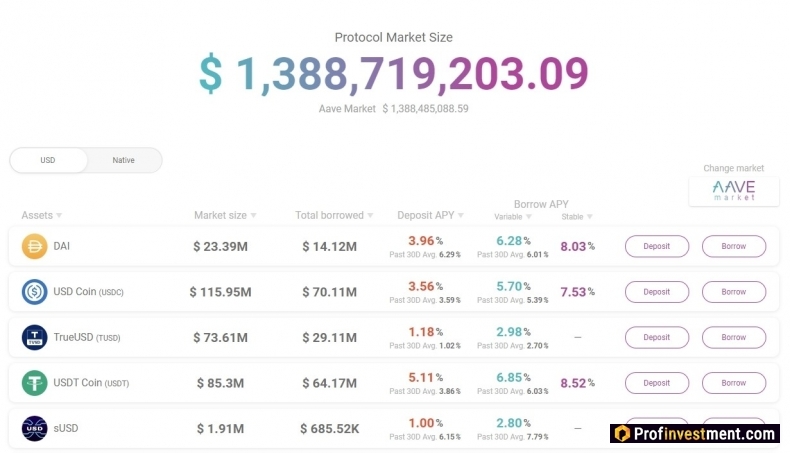

6 Aave

Aave DEX

Aave – некастодиальный Ethereum-протокол с открытым исходным кодом, основная функция которого заключается в децентрализованном кредитовании. ERC20-совместимые aTokens, которые протокол создает для кредиторов, создаются в том же количестве, что и поставляемые пользователями монеты. Сразу после этого начинается начисление активов.

Другие участники имеют право занимать средства под поддерживаемые активы. Для каждого токена применяется свой порог ликвидации, требуемый размер залога, штрафы за невыполнение обязательств, процентные ставки и т.д. Таким образом, протокол позволяет в любой момент обменять свои активы на нужные, при этом не продавая их.

- Сайт: https://aave.com/

- Комиссия: 0,3%

- Криптовалют: 40

- Торговых пар: 42

- Год: 2019

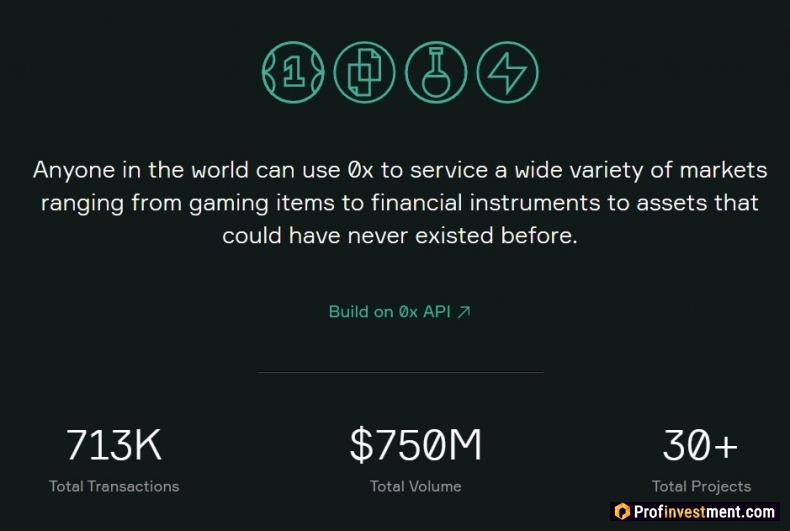

0x DEX

0x – это инфраструктура для однорангового обмена токенами на блокчейне Ethereum. Активно используется разработчиками децентрализованных приложений посредством API. Протокол служит неким строительным блоком для разработчиков, которым нужен торговый функционал. 0x предоставляет безопасные смарт-контракты, проверенные путем независимого аудита, а также адаптированный к экосистеме инструментарий для разработчиков и свободный доступ к пулу ликвидности.

Связанный с 0x проект Matcha – это агрегатор информации о курсах на пятнадцати децентрализованных криптобиржах. Позволяет быстро торговать там, где это на текущий момент наиболее выгодно. Автоматически распределяет ордер по поддерживаемым площадкам.

- Сайт: https://matcha.xyz/

- Комиссия: торговая не взимается, уплачивается только небольшая комиссия за газ Ethereum + плата за протокол 0x

- Криптовалют: 40

- Торговых пар: 42

- Год: —

8 Balancer

Balancer DEX

Balancer – очередной работающий на Ethereum автоматизированный маркет-мейкер. Пользователи могут создавать пулы или добавлять ликвидность в уже существующие, при этом, вместо традиционной модели распределения, допускается использование любого количества активов для той или иной стороны торговой пары. Впоследствии пользователь получает доход на основе комиссионных сборов за торговлю других участников в пуле.

В рамках Balancer существуют разные типы пулов (частные, общие, смарт-пулы), которые различаются между собой принципом контроля и разрешениями на изменение параметров. Токены BAL распределяются между поставщиками ликвидности, это процесс получил название «майнинг ликвидности».

- Сайт: https://balancer.exchange/#/swap

- Комиссия: комиссия обмена настраиваться для каждого пула и 100% идет поставщикам ликвидности

- Криптовалют: 152

- Торговых пар: 224

- Год: 2020

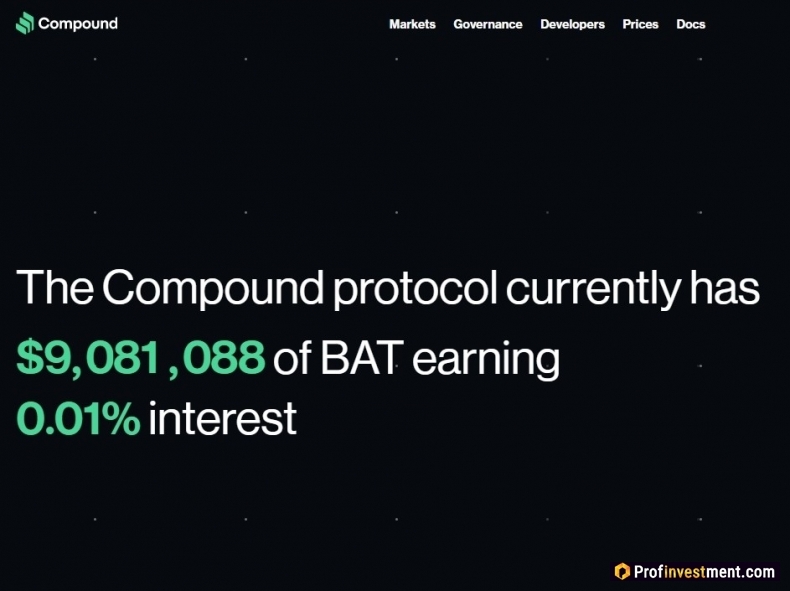

9 Compound

Compound DEX

Алгоритмический протокол Compound на Ethereum предоставляет услуги децентрализованного кредитования. Две основных его функции – это заработок на процентах (при внесении средств в пул) и выдача обеспеченных займов с использованием любых поддерживаемых активов. Ставки меняются исходя из спроса и предложения на рынке, примерно каждые 15 секунд. Балансы пользователей представлены в формате cTokens, обеспечивающих ликвидность в рамках платформы.

За совершение действий на Compound пользователи получают вознаграждение – токены COMP, которые впоследствии используются для управления протоколом – предложения изменений и голосования за чужие предложения.

- Сайт: https://app.compound.finance/

- Криптовалют: 11

- Торговых пар: 21

- Год: 2020

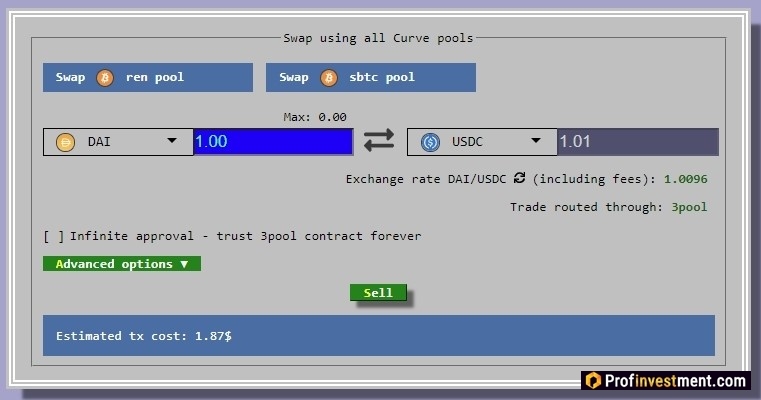

10 Curve

Curve DEX

Curve – пул ликвидности на Ethereum, предназначенный для торговли стейблкоинами с высокой эффективностью и низким проскальзыванием. Также отличается пониженным уровнем комиссионных сборов. Протокол разработан именно для стейблкоинов и в полной мере учитывает их особенности. Токены, находящиеся в пулах ликвидности, взаимодействуют также с внешними протоколами, такими как Compound.

Существующие в рамках Curve пулы позволяют совершать обмены с широким спектром стейблкоинов, как долларовых, так и токенизированного биткоина. Собственный токен CRV распределяется в награду за поставку ликвидности.

- Сайт: https://www.curve.fi/

- Криптовалют: 8

- Торговых пар: 23

- Год: 2020

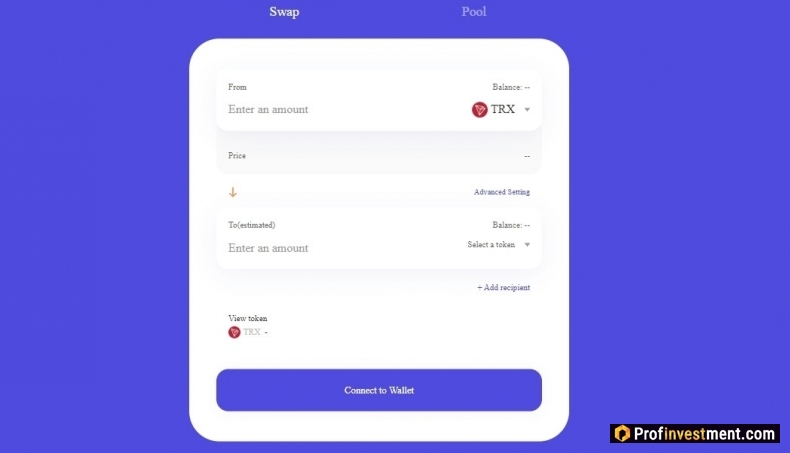

11 JustSwap

JustSwap DEX

JustSwap – децентрализованная биржа для однорангового обмена токенов TRC-20 (расположенных на блокчейне Tron). В остальном функционал аналогичен похожим площадкам с AMM. Конвертация осуществляется между любыми двумя токенами TRC-20, основываясь на автоматически определенной цене. Все торговые сборы напрямую поступают в качестве стимула поставщикам ликвидности, а не самому протоколу.

- Сайт: https://www.justswap.io/

- Комиссия: 0,3%

- Криптовалют: 40

- Торговых пар: 524

- Год: 2020

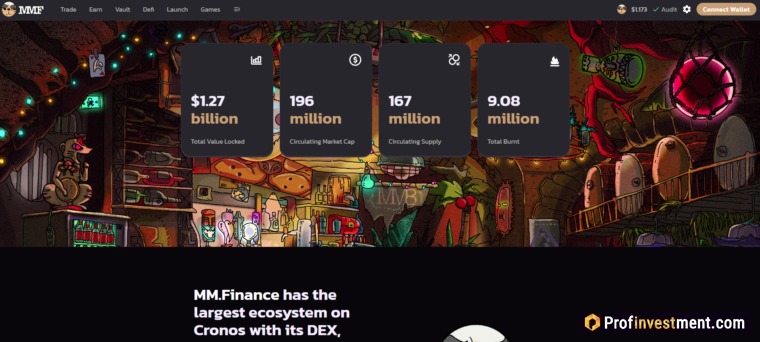

12 MM Finance

MM Finance

Крупная экосистема на Cronos, включающая в себя биржу, оптимизатор доходности, алгоритмические стейблкоины, NFT-токены и пр. Доступен стейкинг криптоактивов для получения пассивного дохода. Протокол прошел аудиты от нескольких компаний, оценивающих безопасность, включая Certik. Есть также Launchpad для новых проектов.

- Сайт: https://mm.finance/

- Комиссия: 0,17%

- Криптовалют: 21

- Торговых пар: 251

- Год: 2021

- Маржинальная торговля: нет

- Русский язык: нет

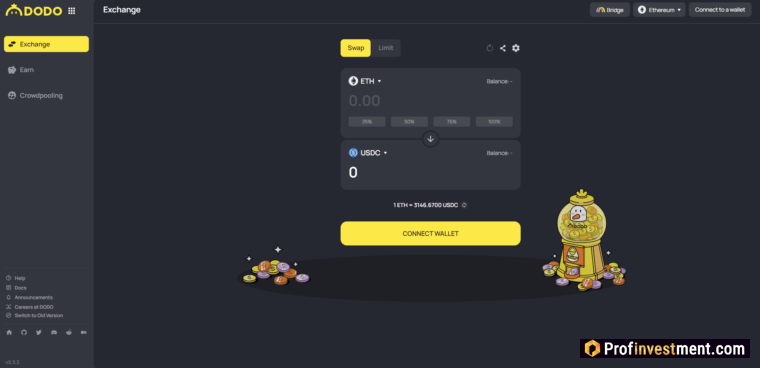

13 DODO

DODO

Протокол DODO – мультиплатформенный, позволяет обменивать активы на нескольких блокчейнах (на текущий момент поддерживается 10 цепочек), есть встроенный кроссчейн-мост. Дополнительно пользователям доступна возможность Crowdpooling для участия в поддержке интересующих их блокчейн-проектов.

- Сайт: https://app.dodoex.io/

- Комиссия: —

- Криптовалют: 8

- Торговых пар: 14

- Год: 2020

- Маржинальная торговля: нет

- Русский язык: нет

14 SpookySwap

SpookySwap

Еще один многофункциональный DeFi-протокол с возможностью торговли, фарминга ликвидности, стейкинга нативного токена BOO. Есть мост для обмена токенов между девятью блокчейнами, собственная NFT-коллекция котиков Magicat. Существует возможность создания лимитных ордеров для более профессиональной торговли.

- Сайт: https://spookyswap.finance/

- Комиссия: 0,2% (0,22 для лимитных ордеров)

- Криптовалют: 43

- Торговых пар: 227

- Год: 2021

- Маржинальная торговля: нет

- Русский язык: нет

15 Astroport

Astroport

Нейтральный рынок в экосистеме Terra, который обеспечивает децентрализованную, не связанную с хранением ликвидность и отслеживание цен для любого актива. Дает пользователям возможность выбирать различные типы пулов в рамках одной AMM-системы. Параметры проекта управляются сообществом.

- Сайт: https://astroport.fi/en

- Комиссия: 0,3%

- Криптовалют: 32

- Торговых пар: 37

- Год: 2021

- Маржинальная торговля: нет

- Русский язык: нет

16 Maiar Exchange

Maiar Exchange

Децентрализованная биржа с функциями AMM, развернутая в сети Elrond. Поддерживает ряд продуктов DeFi, таких как свопы, пулы ликвидности и фермы доходности. Активную роль в проекте играют токены MEX, которые помогают получать пассивный доход. Кроме того, смарт-контракты Maiar Exchange работают с токенами ESDT, это обернутая версия EGLD, родной монеты сети Elrond.

- Сайт: https://maiar.exchange/

- Комиссия: 0,3%

- Криптовалют: 6

- Торговых пар: 12

- Год: 2021

- Маржинальная торговля: нет

- Русский язык: нет

17 Kine Protocol

Kine Protocol

DeFi протокол с пулами ликвидности общего назначения. Позволяет трейдерам открывать позиции по деривативам без контрагентов, в соответствии с ценовыми потоками. Протокол устраняет ограничение, расширяя возможности залогов для любых активов на базе Ethereum. Экосистема включает в себя стейкеров, трейдеров и ликвидаторов.

- Сайт: https://kine.io/en-us

- Комиссия: 0,1%

- Криптовалют: 21

- Год: 2021

- Маржинальная торговля: нет

- Русский язык: нет

18 Honeyswap

Honeyswap

Протокол Honeyswap от 1Hive включает в себя пулы ликвидности, в нескольких цепочках, совместимых с виртуальной машиной Ethereum. Для управления стимулами в системе используется два вида токенов. Для достижения наилучших условий торговли используется маршрутизация сделок в сторонние пулы ликвидности.

- Сайт: https://honeyswap.org/

- Комиссия: 0,15%

- Криптовалют: 47

- Торговых пар: 575

- Год: 2020

- Маржинальная торговля: нет

- Русский язык: нет

19 ApolloX

ApolloX

ApolloX Finance – DEX для торговли деривативами с высокой производительностью транзакций. Операции осуществляются вне цепочки, благодаря чему достигается их высокая скорость и экономность. Биржа делит ликвидность с CEX ApolloX, благодаря чему имеет хорошую глубину рынка.

- Сайт: https://www.apollox.finance/en

- Контрактов: 20+

- Год: 2021

- Маржинальная торговля: да

- Русский язык: нет

Как выбрать DEX

Выбор лучшей децентрализованной криптовалютной биржи должен производиться в соответствии с вашими потребностями. Основные факторы:

- Наличие нужных торговых пар.

- Поддержка требуемого блокчейна.

- Ликвидность. Чем она выше, тем проще и быстрее будет торговля.

- Безопасность. Конечно, в случае с децентрализованными биржами пользователь хранит свои средства самостоятельно и не предоставляет никому конфиденциальную информацию. Тем не менее, уязвимости и протоколе могут привести к потерям. Убедитесь, что протокол прошел аудит от независимых компаний.

- Комиссии. При активной торговле сборы могут съесть существенную часть прибыли.

- Простота и удобство интерфейса.

В конечном итоге вы несете ответственность за свои средства. Высокая волатильность активов создает определенные риски, и выбор подходящей площадки – только один из шагов, способных помочь совершать выгодные финансовые операции.

Как начать работать с DEX

Способ начала работы с децентрализованной биржей криптовалют зависит от ее типа.

Некоторые, как Binance Dex, требуют создания отдельного криптовалютного кошелька. Потребуется установить пароль, сохранить ключи и сид-фразу, которые впоследствии понадобятся для доступа к средствам.

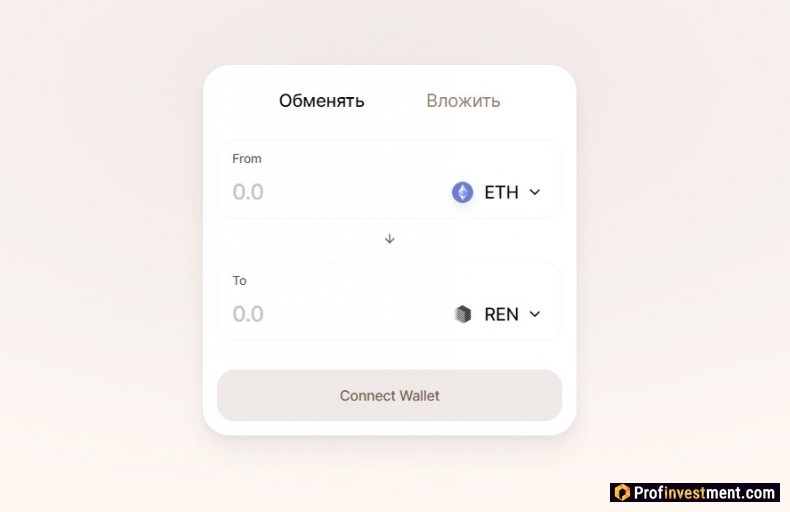

Другие DEX работают в связке с web3 кошельками (например, Metamask или Trust Wallet) или аппаратными кошельками Ledger, Trezor. В этом случае необходимо нажать кнопку Connect Wallet или аналогичную, после чего ввести пароль от своего кошелька, чтобы использовать средства в работе с протоколом. При каждой транзакции кошелек будет запрашивать разрешение пользователя.

В обоих случаях от пользователя не требуют предоставления никаких данных – ни телефона, ни электронной почты, не говоря уже об имени или адресе. Торговля происходит абсолютно анонимно.

Мнения экспертов о перспективах DEX

Основатель и CEO Dogifox криптовалютный аналитик Николас Мертен еще в августе утверждал, что децентрализованные биржи имеют более высокие объемы торгов по сравнению с централизованными. По словам эксперта, это была мечта многих с 2017 года.

Seeing decentralized exchange volume take major market share away from centralized exchanges leaves me truly excited.

This has been a dream in the making for many since 2017. It’s messy, full of noise, but the core principle is clear.

It works. #DeFi pic.twitter.com/ocFaFn57PG

— Nicholas Merten (@Nicholas_Merten) August 12, 2020

Виталик Бутерин еще в 2018 году заявил, что централизованные биржи должны «гореть в аду», главным образом из-за того, что для размещения на них новых токенов люди зачастую должны платить огромные суммы. По его словам, централизованные биржи существуют только потому, что служат шлюзом между фиатным миром и криптовалютами.

Американский предприниматель и крипто-энтузиаст Джон Макафи год назад сказал, что «централизованные биржи – наше слабое место» и даже запустил децентрализованную биржу, работающую на блокчейне Ethereum (ETH), назвав ее McAfeedex. Правда, площадка не получила популярность и уже не работает.

The McAfee Distributed Dex beta version is coming 10/7. Play with it. It takes time for enough users to join to make it real, but if you play, and be patient, you will see it’s the door that frees us from Government’s cornerstone of control: Fiat currencies. It can’t be shut down pic.twitter.com/W3XCExspQT

— John McAfee (@officialmcafee) October 5, 2019

CEO Binance Чанпэн Чжао проявляет себя как активный сторонник децентрализации. Биржа Binance DEX продолжает развиваться, и разработчик считает, что в течение нескольких лет децентрализованные биржи способны поглотить централизованные; также он положительно высказался о технологии AMM.

#Binance supports DEX and DEFI, even if they may be wrongly perceived as competing with some of our offerings. It’s not competition, it’s growing the industry together.

Given @binance’s influence in the industry, we will do our best to help all projects grow. https://t.co/bTlcFnCUnP

— CZ Binance (@cz_binance) August 22, 2020

Преимущества и недостатки

- Полное управление своими средствами. Не нужно доверять их третьим лицам и компаниям.

- Анонимность. Не требуется предоставлять никакие личные данные или проходить верификацию.

- Доступность. В то время как регуляторы в разных странах периодически накладывают запреты на использование криптобирж, децентрализованные площадки могут использоваться кем угодно и из любой страны.

- Торговые ограничения. Сложно организовать обмен криптовалютами, размещенными на разных блокчейнах. Хотя эту проблемы уже частично решают синтетические активы.

- Несколько более сложное управление. Нужно заниматься хранением ключей и seed-фраз от кошельков, вместо того чтобы просто создать аккаунт на бирже.

- Платформы могут сталкиваться с проблемами масштабируемости, поскольку блокчейн накладывает определенные ограничения на количество транзакций в секунду.

Заключение

Концепция DEX пока еще развивается. На фоне инцидентов с централизованными биржами, пользователи уделяют децентрализованным все больше внимания, признавая их преимущества. Возможно, что через несколько лет эти площадки оставят CEX далеко позади. Можно также отметить, что в целом DEX гораздо более логично вписываются в идеологию блокчейна и криптовалют, которые изначально основаны на децентрализации и независимости.

Источник https://vc.ru/u/548398-mihail-boyko/262256-chto-takoe-decentralizovannaya-birzha-dex

Источник https://www.rbc.ru/crypto/news/622a037e9a79477482b3fcca

Источник https://profinvestment.com/decentralized-exchanges-dex/