Создание торговых роботов и заработок с их помощью

Торговый робот — это обобщённое название программного обеспечения, которое самостоятельно торгует с тем или иным финансовым активом или совокупностью таких активов. Развитие интернет-трейдинга привело к созданию специального программного обеспечения, которое в автоматическом режиме позволяет получать данные с биржевых торгов, делать их обработку и на основании обработанных данных принимать торговые решения об открытии (закрытие) позиции.

Синонимом понятия «торговый робот» являются термины «алгоритмическая торговля», «механическая торговая система» (МТС). Понятие «торговый робот» тесно связано с системной торговлей. Робот — это некий алгоритм, очень точная формализация того, что надо делать на рынке в той или иной ситуации. Если трейдер опирается на свою интуицию и понимание рынка, то роботу нужна чёткая инструкция, что и как делать на рынке. Для принятия решений трейдер использует различные методы анализа рыночной ситуации, такие как фундаментальный, технический, количественный анализ, анализ новостей. Причём само решение необязательно будет формализованным, иметь чёткие параметры и приниматься на основании некого заранее разработанного алгоритма.

Как работает торговый робот?

Робот принимает решение формализовано — как правило, используя технический анализ и чёткий алгоритм принятия решения по сделке. В техническом анализе робот применяет графические паттерны (от англ. pattern — образец, шаблон, система) или индикаторы технического анализа (функции цены финансового актива), или совокупность паттернов и индикаторов.

Робот необязательно использует направленную торговлю (купить дешевле, продать дороже или, наоборот, продать дороже, купить дешевле) — он может делать арбитражную торговлю, устраняя ценовые несоответствия на рынке.

Разработка торгового робота

Разработка торгового робота начинается с оценки самого алгоритма — выбор индикаторов или паттернов и их совокупности для принятия решения. Когда индикаторы или паттерны выбраны, разработчик, используя гипотезу о том, что история повторяется, делает проверку выбранного алгоритма на исторических данных. Такая проверка выполняется также с целью оптимизации параметров используемых индикаторов технического анализа. Причём проверка и (или) поиск параметров ведётся на отрезке исторических данных — после оптимизации или проверки на данном отрезке работа алгоритма проверяется на следующем участке. Таким образом, имитируется процесс создания торгового робота на одном (прошлом) участке времени и запуск его на последующем этапе работы для оценки его успешности.

Если разработчик считает, что данный алгоритм не совсем удовлетворяет условиям эффективности (в качестве них служат такие показатели, как абсолютная доходность, профит-фактор или максимальная просадка робота), он возвращается на этап разработки самого алгоритма — подбора индикаторов.

Инструментарий для использования торгового робота

Важно не только сделать верный алгоритм, но и правильно его реализовать в технологической среде. На сегодняшний день существует много различного программного обеспечения для этого. Самая простая система — это использование уже встроенных языков для реализации торгового робота в торговой системе трейдера — QUIK или MetaTrader 5. QUIK использует язык Lua, а MetaTrader 5 — Си-подобный внутренний язык. Причём MetaTrader 5, в отличие от QUIK, позволяет ещё делать оптимизацию параметров торговой системы.

Робот как инвестиция. Портфель роботов

Торгового робота стоит рассматривать как некую инвестицию. Но, в отличие от инвестиции в акцию, которая имеет некую конечную цену роста, робот имеет хорошую доходность на длительном временном этапе и зарабатывает не только на росте актива, но и при наличии бокового и падающего рынка. Это выгодно отличает торгового робота от покупки акций.

Мы знаем, что для снижения риска инвестиций используется метод диверсификации. То есть инвестор покупает некий портфель разных активов (акций, облигаций, товаров), берёт акции из разных отраслей, формирует портфель акций разных эмитентов.

Точно так же можно набирать портфель торговых роботов. Разные алгоритмы показывают разную эффективность на одном и том же рынке. Что-то хорошо работает на одном состоянии рынка, что-то — на ином. Мы не можем предугадать, какой рынок будет завтра. Этого и не нужно делать — диверсификация торговых алгоритмов успешно решает данную проблему. Наиболее эффективно не искать 100% выигрышного торгового робота, а рассматривать работу с ними как инвестицию. То есть инвестировать в разные алгоритмы, в том числе применяя эти алгоритмы на разных рынках с разными активами.

Важный нюанс: если эффективно заходить или инвестировать в торгового робота, когда он находится в просадке, вероятность того, что он заработает в будущем, возрастает: рынок может изменить своё поведение, и алгоритм робота станет прибыльным на таком изменении.

Ошибка многих трейдеров и инвесторов — ставить на тот алгоритм, который уже показал хорошую доходность, но такому роботу может не повезти с рынком в дальнейшем.

Использование торговых роботов в биржевой торговле — это эффективный путь для инвестора. Робот снижает психоэмоциональную нагрузку на инвестора за счёт формализации решений — инвестор или трейдер уходят от психологического груза неверных решений. Портфель роботов позволяет снизить риски просадки активов клиента и повысить вероятность успешного и эффективного инвестирования.

Теория теорией, но, чтобы стать настоящим профи, нужно практиковаться. Начните сейчас — откройте торговый счёт в «Открытие Брокер». А с программой лояльности O. InveStore! вы можете получать бонусы и кэшбек за торговлю на бирже!

Как роботы помогают людям начинать инвестировать на бирже: что такое робоэдвайзинг, и как это работает

В нашем блоге мы много пишем о высокочастотной торговле и создании специализированных роботов для совершения операций на бирже. Может показаться, что все это относится только к продвинутым трейдерам, однако на самом деле существует и отдельный класс роботов, которые помогают освоиться на рынке новичкам. Такие системы называются робоэдвайзерами — о них сегодня и пойдет речь.

Что это такое

Робоэдвайзинг — инструмент для начала работы на фондовом рынке. Изначально он появился в США, где разработчики финансовых сервисов стремились предложить услуги доверительного управления пенсионными накоплениями граждан.

Он нацелен на тех, кто хотел бы начать инвестировать свои средства, но сомневается в своей способности не потерять все деньги. По сути, электронные советники помогают выйти на фондовый рынок тем, кто раньше пользовался лишь банковскими депозитами.

По сути, робоэдвайзинг — это автоматизация услуги доверительного управления, в рамках которой инвесторы обращаются к профессиональным управляющим, а те совершают операции с их средствами и активами. Несмотря на заверения многих управляющих, которые утверждают, что создают для каждого клиента уникальную торговую стратегию, на практике обычно применяется от от 3 до 9 риск-профилей — из этого числа выбираются те стратегии, что наиболее подходят под задачи клиента.

Помимо прочего, это еще и самый дешевый из доступных способов инвестирования — стоимость работы робота-советника никогда не сравнится с ценой услуг профессионального управляющего.

Как это работает

Несмотря на то, что идея доверить управление своими сбережениями и активами роботу, работающему по алгоритмам, может показаться не самой очевидной, такой вид инвестиций весьма популярен на Западе. Под управлением крупнейших игроков на рынке робоэдвайзинга Wealthfront и Betterment находится порядка $10 млрд.

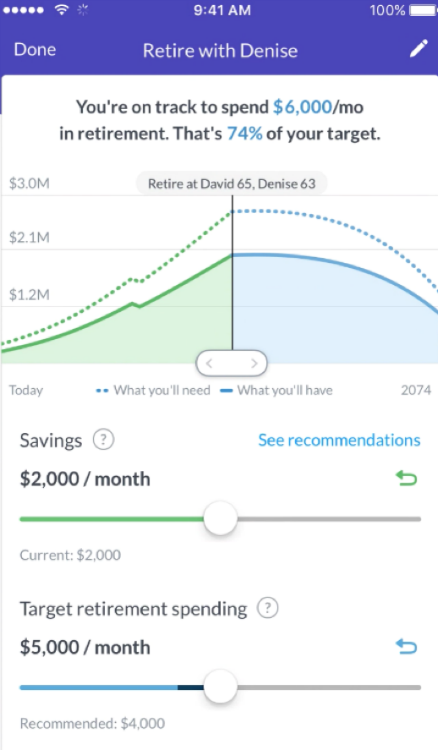

Важно понимать, что автоматизированные помощники для инвесторов не используются для активной торговли, здесь применяются пассивные стратегии, направленные на извлечение прибыли в долгосрочной перспективе. В классической схеме робоэдвайзинга средства в определенных пропорциях инвестируются в разные классы активов — акции, облигации, ETF и т.д. Затем в соответствии с заданными весами производится периодическая ребалансировка портфеля в зависимости от изменений цен тех или иных финансовых инструментов.

Интерфейс приложения робоэдвайзера Wealthfront

Робоэдвайзеры могут быть «заточены» под решение конкретных задач — например, увеличении пенсионных сбережений или получении суммы, необходимой для оплаты образования.

Что в России

Несмотря на то, что робоэдвайзинг впервые появился в США, в нашей стране также появляются инициативы в этом направлении. Одна из них — совместный проект брокера ITI Capital и компании ARTQUANT, в рамках которого функция робоэдвайзинга доступна клиентам прямо в личном кабинете брокерской системы.

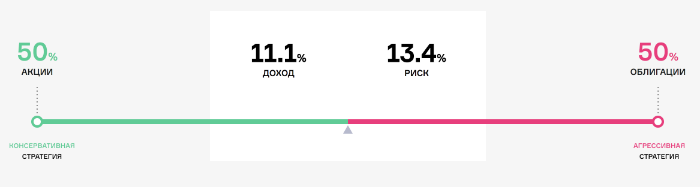

Электронный финансовый советник задает пользователю несколько простых вопросов — на сколько лет он планирует инвестировать средства, какой уровень риска считает для себя приемлемым и т.д. На основе ответов выбирается алгоритм для инвестирования и соответствующий риск-профиль. В настоящий момент доступно два типа классов активов — акции и облигации федерального займа (ОФЗ).

Риск-профиль, по сути, отвечает за определение соотношение акций и облигаций в создаваемом портфеле — в консервативном портфеле ОФЗ занимают до 90%. В таком случае общая надежность стратегии сравнима с использованием банковского вклада, хотя важно помнить, что биржевые инвестиции не попадают под защиту государства (но в будущем ситуация может измениться).

Минимальный размер вложения — 10 тысяч рублей, но чем выше сумма, тем более диверсифицированный портфель сможет создать система.

Заключение

Робоэдвайзинг — это инструмент для знакомства с фондовым рынком, который подойдет людям, которые задумываются об инвестициях, но не уверены в своих силах. Робот может выбрать стратегию торговли, соответствующую предпочтениям пользователя с точки зрения объемов инвестиций, их срока и возможного риска. В итоге можно получить низкорисковые стратегии (с высокой долей купленных ОФЗ), которые приносят доход выше, чем обеспечивает банковский депозит.

Кроме того, при использовании робоэдвайзинга инвестор экономит на оплате услуг управления и платит только комиссию брокера за совершение транзакций.

Исходя из описанных параметров, можно сделать вывод, что робоэдвайзинг хорошо подходит, например, для работы с индивидуальными инвестиционными счетами (ИИС) и не только получать прибыль от инвестиций, но и пользоваться льготами разных типов.

Роботы для торговли на бирже

В современных условиях повсеместной цифровизации автоматическая торговля на бирже уже не является чем-то фантастическим. Наоборот, торговые боты становятся рядовыми участниками торгов. Так, например, по данным Московской биржи, в марте 2020 года высокочастотный трейдинг с использованием роботизированных программ на валютном рынке и рынке акций достиг рекордной отметки — 58% от общего объема сделок. На зарубежных биржевых площадках этот показатель еще выше и составляет в среднем 80%.

Эффективный торговый робот способен стать надежным помощником, сэкономить время и усилия своего обладателя, подсказать верное решение, найти удобную точку для входа в позицию, защитить от финансовых рисков и даже полностью взять на себя все торговые действия. Как и любой механизм, бот для торговли на бирже обладает специфическими особенностями устройства и функционирования, имеет свои достоинства и недостатки. Какие — узнаем в этой статье.

Понятие торгового робота

Автоматизированный робот для торговли на бирже, или механическая торговая система (МТС) — это программное обеспечение, способное выполнять торговые операции на бирже, частично или полностью заместив собой трейдера. Это торговый алгоритм, копирующий действия биржевого игрока. В зависимости от сложности проработки программы, она может отслеживать ситуацию на бирже, проводить анализ собранных данных, подбирать время для совершения сделки, самостоятельно открывать, закрывать позиции и менять в зависимости от происходящего на рынке параметры создаваемых ордеров. Торговый робот функционирует на основе триединой системы, включающей программный код, компьютер с доступом в интернет и торговый терминал для связи с биржей.

Боты для алготрейдинга создаются и реализуются на платной или бесплатной основе разработчиками. Некоторые трейдеры, обладающие навыками программирования, создают ботов самостоятельно — под свои потребности и в соответствии с лично разработанной и протестированной стратегией.

Виды торговых роботов

Автоматизированные роботы отличаются друг от друга по многим характеристикам:

- стратегиям работы;

- степени автоматизации;

- способам установки стоп-лоссов, тейк-профитов и других параметров ордеров;

- совместимости с биржевыми площадками и инструментами;

- требованиям к размеру депозита;

- возможностям настройки и пр.

Наиболее популярные классификации — по степени автоматизации и стратегии поведения.

В соответствии с первой выделяют боты:

- полуавтоматические (т.н. советники) — только подают сигналы, решения же принимает инвестор;

- полностью автоматические — выполняют полный спектр торговых операций, от сбора биржевых данных до фиксации прибыли.

По стратегическому критерию различают роботы:

- индикаторные;

- безындикаторные;

- новостные;

- усредняющие;

- арбитражные;

- скальпинговые;

- флэтовые

- трендовые и др.

Профессиональные боты в основном используют комбинации из нескольких разных стратегий, поэтому относятся к гибридным.

Как работают боты

Роботы созданы для автоматической торговли. Соответственно, они берут на себя те функции, которые хочет передать им их разработчик или владелец. В их алгоритмах четко определены и запрограммированы правила сбора, анализа рыночной информации, открытия, сопровождения и закрытия ордеров.

Торговый бот отслеживает, собирает, анализирует необходимые для принятия решения данные, просчитывают возможные варианты сделок, их доходность, подает сигналы хозяину, открывает и закрывает позиции, расставляя стоп-лоссы, трейлинг-стопы, тейк-профиты и другие атрибуты. В каждом конкретном роботе прописаны индивидуальные правила ведения торговли, которые счел нужным вложить в него разработчик, чтобы добиться положительных результатов в трейдинге. В зависимости от стратегии торговли, эти правила разнятся.

Торговый алгоритм запускается на компьютере пользователя, через интернет подключается к торговому терминалу, а в некоторых случаях — непосредственно к API-системе брокера, и выполняет операции на бирже. Он позволяет значительно снизить нагрузку на самого трейдера или вовсе избавить его от нее. Робот, в отличие от человека, способен работать 24 часа в сутки 7 дней в неделю. И самое главное — с огромной скоростью выполнять расчеты. Благодаря его оперативности, можно заключать десятки и даже сотни сделок за торговую сессию.

Преимущества, недостатки и риски

Механические торговые системы обладают целым рядом достоинств, делающих их столь популярными у поклонников биржевой игры:

- неподвластность эмоциям и чувствам;

- четкое следование запрограммированному алгоритму;

- мгновенная скорость реакции на рыночные сигналы и оперативность действий;

- способность к эффективному техническому анализу;

- существенная экономия времени и усилий трейдера;

- расширенные возможности торговли, в том числе на разных площадках.

Однако имеются у них и недостатки:

- отсутствие адаптации к нестандартным ситуациям;

- недостаточно возможностей для фундаментального анализа;

- вероятность ложных срабатываний или неисполнения основной логики при резких ценовых колебаниях, проскальзываниях и гэпах;

- наличие дополнительных комиссий брокеров за использование автоматизированных программ;

- высокая стоимость качественных ботов и сложность их покупки.

Основной риск алгоритмического трейдинга состоит в ошибках недоработанных алгоритмов, технических сбоях и утрате эффективности. Ни одна программа не способна на 100% предугадать все ситуации на фондовом рынке и учесть их. Бывали случаи, когда неконтролируемые действия робота и отсутствие риск-менеджмента приносили колоссальные убытки даже крупным хедж-фондам. Кроме того, торговые боты имеют свойство со временем терять эффективность. Чем большее распространение получает тот или иной робот (а значит, определенная торговая стратегия), тем менее продуктивной становится его работа. Ни один еще вчера эффективный бот не гарантирует столь же высокий заработок завтра или через месяц.

Также риском роботов от сторонних разработчиков является вероятность наличия в них вредоносного содержимого.

Стратегии, используемые с торговыми ботами

Существуют десятки видов стратегий, на основе которых работают торговые роботы. Наиболее распространенные из них:

- Трендовая и контртрендовая. При трендовой стратегии МТС выбирает момент для входа в сделку на продолжительном временном отрезке бычьего или медвежьего тренда. При признаках разворота ценового движения — фиксирует прибыль. Контртрендовая стратегия предполагает совершение сделок во время коррекции и откатов. . Множественные мелкие сделки на коротком временном интервале длительностью до получаса. Доходность по каждой из них незначительная, но совокупный доход может быть внушительным за счет совершения большого числа операций за торговую сессию.

- Канальная. Осуществление сделок внутри определенного трейдером ценового коридора. У нижней границы такого канала МТС совершает покупки, у верхней — продажи.

- Сеточная. Формирование отложенных ордеров на одинаковых отрезках от текущей цены по разные стороны от нее.

- Скользящие средние. Открытие позиций при пересечении двух линий индикатора скользящих средних, отражающихся на ценовом графике. Их закрытие при повторном пересечении линий.

- Мартингейл. Открытие удвоенных по объему ордеров в направлении, противоположном убыточной позиции, вплоть до полной компенсации потерь.

Каждая методика может иметь множество модификаций. А торговый бот обычно объединяет сразу несколько их вариаций, формируя свою уникальную стратегию ведения торговли.

О платных и бесплатных версиях

В интернете можно найти платные и бесплатные боты для торговли на бирже. Платные, как правило, более эффективные и надежные. Обычно они обладают расширенным функционалом, рассчитанным на профессионалов. Бесплатные боты выкладываются преимущественно в демонстрационных и рекламных целях. У них более ограниченный функционал и меньшая продуктивность. Какую версию предпочесть — решать самому инвестору.

Критерии выбора всегда одинаковы: удобство функционала и интерфейса, историческая доходность, особенности стратегии, минимизация рисков, возможность настройки под себя, отзывы.

Помните, каким бы профессиональным и надежным ни казался робот, перед реальной торговлей его необходимо протестировать сначала на демо-счете, а затем на незначительных суммах!

Стоит ли использовать

Алготрейдинг широко применяется опытными трейдерами. Он избавляет их от множества рутинных действий. Профессиональный инвестор обладает достаточным опытом и знаниями, чтобы минимизировать риски автоматической торговли, качественно контролировать работу робота и своевременно корректировать его действия при возникновении нестандартных ситуаций.

Для новичков МТС может стать как опорой, так и источником проблем. Не обладая достаточным опытом наблюдения и анализа фондового и валютного рынка, непросто даже провести настройку работы алгоритма, не то что контролировать его. Поэтому новичкам рекомендуется использовать ботов с осторожностью.

Кроме того, целесообразность применения ботов зависит еще и от размера капитала. Для работы МТС желательно пространство для маневров в виде депозита размером от полумиллиона рублей. На меньших объемах ей особенно негде будет развернуться и проявить себя.

Вне зависимости от квалификации инвестора и объемов его вложений, не рекомендуется полностью перекладывать всю ответственность на робота. Он будет хорошим помощником при грамотном контроле и чутком руководстве.

Источник https://journal.open-broker.ru/trading/sozdanie-torgovyh-robotov-i-zarabotok-s-ih-pomoshyu/

Источник https://habr.com/ru/company/iticapital/blog/347672/

Источник https://beststocks.ru/journal/roboty-dlya-torgovli-na-birzhe/