Нужна ли инвестору маржинальная торговля

Словосочетания «кредитное плечо» и «маржинальная торговля» хорошо знакомы форекс трейдерам. Эти понятия используются и на фондовой бирже, хотя и редко среди долгосрочных инвесторов. В этой статье поговорим о механизме маржинальной торговли на рынке ценных бумаг.

В чём коварство маржинальной торговли

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

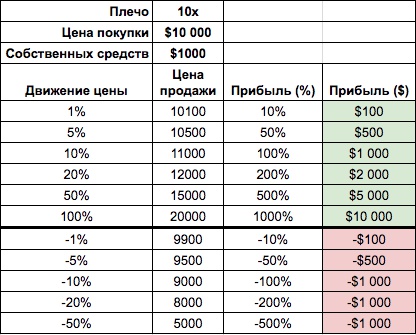

Инвестирование на биржевом рынке позволяет зарабатывать на росте стоимости бумаг, а также на дивидендах и купонах. В долгосрочном плане это приносит большие доходы. Но среди участников рынка есть и те, для кого спекуляция – основное занятие. Их интересуют максимальные возможности получения прибыли в кратчайшие сроки. Ради этого они готовы осознанно рисковать, используя не только свои, но и заёмные средства. Такая торговля называется маржинальной, а отношение суммы заёмных средств к собственным – торговым или кредитным плечом. Недостающие средства либо ценные бумаги предоставляет брокер. Для этого у него есть различные возможности. Например, он может привлекать банковский кредит, краткосрочно занимать бумаги и денежные средства других клиентов по договору РЕПО и т. д. Это чисто технические детали, и клиент в них не обязан вникать.

Предположим, инвестор имеет 500 тыс. руб. собственных средств. На них он покупает 1000 акций по цене 500 руб. Если затем бумаги вырастут в цене до 550 руб., прибыль его составит 50 тыс. руб. Но когда инвестор абсолютно уверен в том, что акции подорожают, то может не ограничиться собственными средствами, а воспользоваться кредитным плечом. Если, например, плечо равно 2, это означает, что к 500 тыс. руб. своих средств инвестор добавляет 1 млн руб. заёмных. Теперь он может купить 3000 акций и заработать на их росте уже 150 тыс. руб.

Точно так же работает маржинальная торговля и с короткими сделками (их ещё называют продажами без покрытия). Такие сделки возможны за счёт привлечения ценных бумаг у брокера по договору РЕПО. Инвестор берёт бумаги взаймы у брокера и продаёт их с обязательством позже выкупить, чтобы вернуть заём и закрыть сделку. Если цена выкупа при этом будет ниже, чем цена продажи, инвестор получит прибыль.

Но что, если бумаги не упадут в цене, а вырастут? Тогда инвестор понесёт убытки, помноженные на величину кредитного плеча +1. Предположим, у инвестора имелось 100 тыс. руб. своих средств. Он начал шортить 400 акций по 1000 руб., используя плечо, равное 3 (100 тыс. + 300 тыс.). В процессе сделки бумаги подорожали до 1250 руб. Тогда убытки инвестора составят 250 х 400 = 100 тыс. руб., т. е., он полностью лишится собственных средств. Вот почему маржинальная торговля в принципе несовместима с риск менеджментом, девиз которого: «На рынке главное – выжить, а прибыль найдёт вас сама».

От чего зависит кредитное плечо

Чтобы вычислить объём маржинальной сделки, которую может открыть и держать инвестор, нужно знать следующие величины:

Начальная маржа – минимальная стоимость портфеля, при которой можно совершить маржинальную сделку с данным активом. Если клиент попытается осуществить сделку, для которой условие начальной маржи не будет соблюдаться, эта сделка автоматически заблокируется.

Подходят ли акции производителей полупроводников для долгосрочного инвестора

Дефицит чипов и акции производителей полупроводников

Минимальная маржа – наименьшая стоимость портфеля, при которой возможно поддержание открытой позиции. При дальнейшем снижении цены портфеля позицию брокер закроет.

Требование – разность между начальной маржей и стоимостью портфеля в том случае, когда портфель меньше начальной маржи, но больше минимальной.

Уровень достаточности средств (УДС) = (Стоимость Портфеля — Мин. Маржа) / (Нач. Маржа – Мин. Маржа)

Область значений этой величины – интервал от –9,99 до 9,99. В зависимости от фактического значения УДС, текущий статус клиента может быть таким:

В стоимости портфеля учитываются только активы, включаемые в гарантийное обеспечение маржинальной сделки: денежные средства и ликвидные бумаги. Неликвидные в стоимость портфеля в данном случае не включаются.

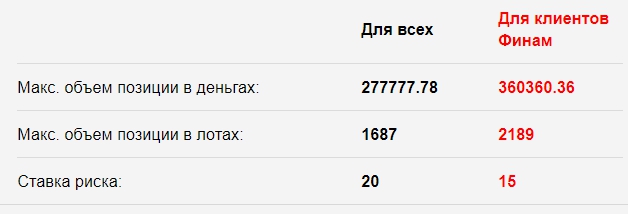

Ставка риска – параметр, отражающий риск изменения цены инструмента. Он используется при расчёте максимального объёма сделки при имеющихся средствах, а также максимального плеча. Для определения максимального плеча денежные средства на счету нужно разделить на значение ставки. Например, если в наличии имеется 500 тыс. руб, а ставка для выбранных акций равна 20%, то максимальный объём сделки будет 500 000 / 0,20 = 2500 000 руб. Соответственно размер плеча (2500 000 – 500 000) / 500 000 = 4.

Если на счету нет свободных средств, в качестве обеспечения для новых покупок можно использовать ценные бумаги. В этом случае стоимость портфеля снижается (или дисконтируется) на величину ставки риска, а результат делится на неё. Например, стоимость акций равна 500 тыс. руб.

500 000 х (1 — 0,2) = 400 000 руб.;

400 000 / 0,2 = 2000 000 руб.

Значение плеча равно (2000 000 – 400 000) / (400 000) = 4.

Таким образом, максимальное значение плеча зависит от ставки риска конкретного актива. В общем случае самые низкие ставки у государственных облигаций, т. к. они обеспечены национальными резервами. На данный момент минимальную ставку среди всех российских бумаг имеет облигация ОФЗ-АД 46005 (3,5%). Расчётное плечо для нее превышает 27. У наиболее ликвидных акций ставка риска начинается с 17%. Формулы, по которым Национальный клиринговый центр (НКЦ) вычисляет ставки для инструментов, торгуемых на Мосбирже, очень сложны. Они учитывают как текущую рыночную ситуацию, так и её прогнозы на ближайшие дни. Как правило, брокеры дают разные ставки своим клиентам в зависимости от их квалификации, уровня риска и размера счёта. Ставки риска по длинным и коротким сделкам необязательно равны между собой.

На сайте компании Финам есть калькулятор кредитного плеча finam.ru/investor/calcrisk, позволяющий рассчитать максимальный размер позиции для любой бумаги, с которой работает этот брокер. Интересно, что своим клиентам Финам даёт более низкую ставку риска, чем НКЦ.

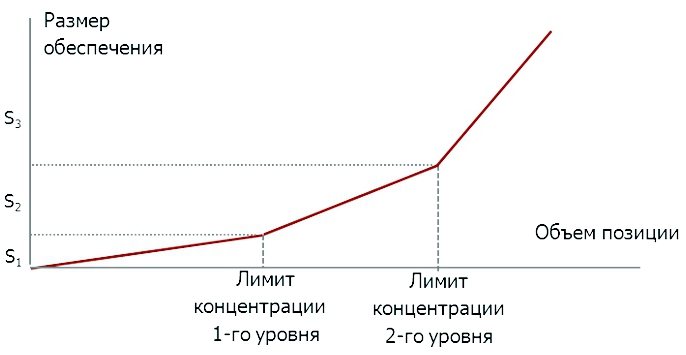

На Мосбирже существует 3 уровня ставки рыночного риска в зависимости от суммарного объёма открытых позиций у участника торгов. Значение объёма сравнивается с т. н. лимитами концентрации (LK). Если суммарный объём превысил LK 1 уровня, то в пределах LK1 применяется ставка S1, а в объёме превышения – ставка S2. Если же суммарный объём превысил LK 2 уровня, то в объёме его превышения применяется уже ставка S3. Это означает, что с наращиванием открытых позиций быстро увеличивается ставка риска, поэтому максимальное плечо уменьшается. Как правило, брокеры не дают по акциям плечо выше 3.

Кэтрин Вуд и её компания ARK Investment

Кто такая Кэтрин Вуд: стоит ли инвестировать в фонды ARK

Согласно правилам Московской биржи, чтобы иметь возможность открывать маржинальные позиции, клиент не обязан обладать статусом квалифицированного инвестора. Эта возможность больше зависит от текущей ситуации по данному инструменту: ликвидности, динамики изменения цены и т. д. Бывает, что биржа допускает по инструменту короткие позиции, а брокер их временно запрещает. Инструменты, по которым запрещены короткие позиции на уровне биржи, можно найти в таблице рыночных рисков на сайте Национального клирингового центра (НКЦ) в графе «Запрет коротких продаж»: nationalclearingcentre.ru/fondMarketRates.do

- Инвестор имеет портфель стоимостью не менее 3 млн руб.;

- Инвестор имеет портфель стоимостью от 600 тыс. руб, был клиентом данного брокера последние полгода, из них хотя бы 5 дней совершал торговые сделки.

Особый уровень риска присваивается только юридическим лицам. Если инвестор не планирует совершать высокорисковые сделки, от статуса КПУР лучше отказаться, чтобы снизить вероятность случайного открытия позиции с большим плечом.

Примеры расчёта объёма маржинальной позиции

Допустим, что у инвестора на счету имеются свободные 200 000 руб. Определим, какое максимальное число акций Газпрома можно купить на эту сумму (использованы фактические значения стоимости бумаг на дату написания статьи). Ставка рыночного риска для акции Газпрома при лимите концентрации 1 уровня (более 9 млн акций) равна 17%. Стоимость портфеля должна быть не ниже начальной маржи, которая равна произведению цены открытой позиции и ставки риска. Поэтому максимальный объём сделки равен:

200 000 / 0,17 = 1 176 417 руб.

Цена 1 акции Газпрома 163 руб. Тогда предельное число акций определяется путём округления в меньшую сторону до числа, кратного 10 (минимальный лот для акций Газпрома):

1 176 417 / 163 = 7217

Округляем в меньшую сторону и получаем 7210 акций или 721 лот.

У инвестора нет свободных средств

Допустим теперь, что у инвестора нет свободных денег, но имеется 10 обыкновенных акций Норникеля (цена 12800 руб., ставка риска 17%) и 1000 привилегированных акций Ленэнерго (цена 96,28 руб, ставка риска 50%). Сколько акций Газпрома он сможет купить в данном случае?

Стоимость портфеля равна:

12820 х 10 + 96,28 Х 100 = 128200 + 96280 = 224480 руб.

Рассчитаем теперь начальную маржу по этому портфелю.

128200 х 0,17 + 96280 х 0,5 = 69934 руб.

Разность между стоимостью портфеля и начальной маржей:

224480 – 69934 = 154546 руб.

Эта сумма и будет обеспечением для покупки. Таким образом, инвестор может приобрести акции Газпрома на сумму:

Что выбрать инвестору – акции Intel или AMD?

Акции Intel или AMD: битва гигантов

154546 / 0,17 = 909 094 руб. или 5577 акций (557 лотов)

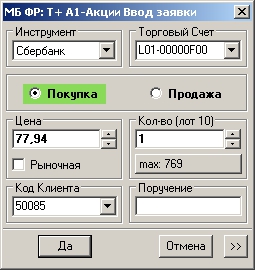

Текущие ставки риска для конкретных инструментов можно узнать на сайте Московской биржи в разделе инструменты moex.com/s1163. Но на практике инвестор не обязан самостоятельно делать расчёты: за него их выполняет торговый терминал. При выставлении торгового ордера в диалоговом окне показан максимально возможный размер позиции.

Торговля с плечом – отзывы инвесторов

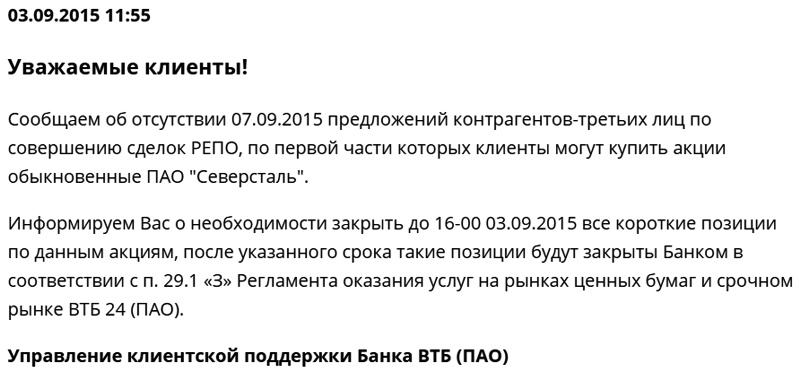

Совершая сделки с кредитным плечом, нужно помнить, что лишиться денег всегда проще, чем потом выйти в плюс. Например, потеря четверти от депозита потребует заработать 33% прибыли только для компенсации убытка. Утрата же 50% для возврата к начальной сумме требует уже 100% прибыли, что для фондового рынка – очень высокий показатель даже за несколько лет. Особенно велик риск при коротких сделках. Он связан не только с неопределённостью будущей цены актива и значения ставки риска. При низкой ликвидности на рынке иногда возникают ситуации, когда брокер массово закрывает сделки своим клиентам.

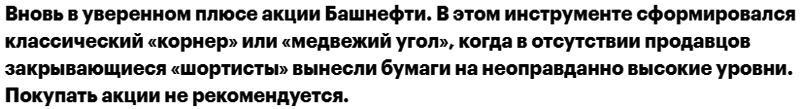

В данном случае предупреждение о принудительном закрытии коротких позиций по акциям Северстали касалось всех клиентов банка, у которых были такие позиции. Достаточность собственных средств при этом роли не играла. В ходе многомесячной судебной тяжбы клиенты так и не смогли добиться разъяснений, были ли действия банка обоснованными. Ещё одно явление, связанное с массовым закрытием маржинальных сделок, называется корнер. Это резкое изменение цены актива из-за временного дефицита спроса или предложения.

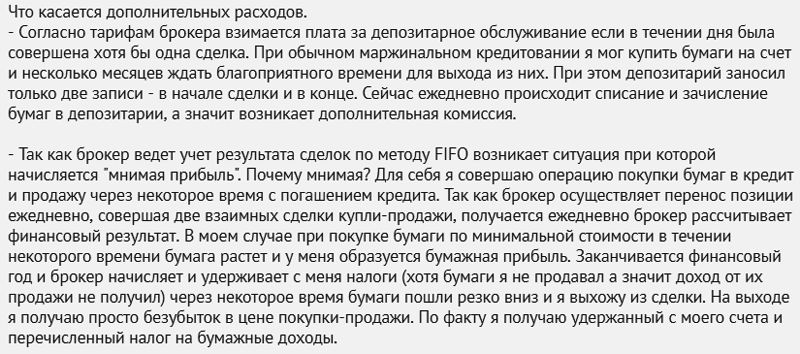

В подобной ситуации убытки несут как продавцы, так и покупатели: продавцы вынуждены закрывать позиции по стоп-ауту, а покупатели могут ошибочно принять технический отскок за новое ралли. Наконец, ещё одна группа рисков в маржинальной торговле связана с регламентом работы брокера. Нюансы переноса открытых позиций на следующий день – важный момент, от которого может зависеть итог торговли. На форуме сайта banki.ru разбирался такой пример: клиент брокера КИТ-Финанс понёс большие убытки из-за того, что пока он держал открытую маржинальную позицию, брокер изменил регламент. Помимо взимания платы за предоставленный кредит, он перешёл к ежесуточному закрытию и переоткрытию сделки со снятием комиссии. Кроме того, в конце года он удержал подоходный налог, хотя клиент ещё не отдал распоряжения о закрытии сделки.

Выводы

Торговые сделки с кредитным плечом – не только возможность более высокого заработка, но и источник большого риска. Этот риск складывается из нескольких факторов:

- Нарушение принципов управления капиталом;

- Неопределённость не только будущей цены актива, но и его ставки риска;

- Нюансы поддержания открытых позиций (особенно коротких) у брокеров.

Действуя формально в рамках закона, брокер имеет массу возможностей буквально разорить клиента. Долгосрочному инвестору вообще не рекомендуется совершать маржинальные сделки, т. к. на практике ещё ни один трейдер-краткосрочник не обыгрывал рынок более 2–3 лет подряд. Особенно следует избегать коротких позиций, которые из-за низкой ликвидности могут закрываться с большим проскальзыванием.

Задолженность по маржинальному кредитованию в ВТБ Инвестиции — что это такое?

При нехватке денег для совершения операций с брокерским счетом, инвестор может взять нужную сумму «взаймы» у брокера. Эта услуга носит название маржинальное кредитование. Такая опция также доступна пользователям, вышедшим на фондовый рынок, через банк ВТБ. В настоящей статье поговорим о том, как образуется и какие имеет особенности маржинальная задолженность в ВТБ.

Что такое кредитное плечо или маржинальная торговля на бирже в ВТБ?

Как и у большинства других брокеров, на площадке ВТБ также доступна маржинальная торговля. Это специальный режим, при активации которого у инвестора появляется возможность совершать сделки с разными финансовыми активами (например, покупать акции) на заемные деньги или же брать в долг ценные бумаги. В обоих случаях в лице кредитора выступает сам брокер, то есть банк ВТБ.

Инвестируя с нуля, или уже имея опыт в торгах на бирже, выбирайте платформу Тинькофф. Для новичков здесь есть бесплатное обучение с гарантированными акциями в подарок, а для опытных трейдеров возможность участвовать в программе рост акций за 3 месяца! Перейти к надёжному брокеру можно здесь👈

Обязательным условием подключения маржинального кредитования является наличие активов, которые можно было бы оставить в залоге брокеру (маржа). Здесь возможны два варианта: деньги на брокерском счете или ценные бумаги (акции, облигации и т.д.). Кредитное плечо — максимальная сумма заемных средств, на которую может рассчитывать инвестор при исходных данных.

Размер кредитного плеча зависит от следующих факторов:

- активов, которые может оставить в залоге пользователь;

- вида ценной бумаги, приобретаемой в долг;

- ставки риска, установленной для конкретного финансового инструмента (утверждается НКЦ и МФБ).

В ВТБ кредитное плечо активируется автоматически при открытии брокерского счета.

Если купить акцию компании на сумму, превышающую лимит собственных средств, остаток будет предоставлен взаймы. При этом если не закрыть позицию до конца дня, то придется платить проценты.

Особенности маржинальной торговли в долг и проценты за кредитование

Маржинальная торговля имеет следующие отличительные характеристики:

- представленный инвестором залог должен попадать в перечень ликвидных активов, которые брокер готов принять в качестве обеспечения (точный список утвержден в Приложении № 11 к Регламенту банка ВТБ);

- может осуществляться: в лонг (длинная позиция, когда инвестор делает ставки на повышение цены актива) и в шорт (короткая позиция, инвестор берет в долг ценные бумаги и ставит на падение их стоимости);

- в приложении ВТБ («Мои Инвестиции») разрешенный к использованию залог отражается в разделе «Уровень достаточности средств». В зависимости от состояния может приобретать такие оттенки: синий — активов хватает, желтый — в ближайшее время может потребоваться увеличить обеспечение по займу, красный — средств недостаточно.

Маржинальная позиция закрывается только после возврата заемных средств. Если успеть открыть и закрыть ее в течение одного дня, то инвестору не придется платить проценты. Однако при переносе незакрытой позиции на следующий день, будут начисляться проценты.

В ВТБ утверждены свои комиссии по незакрытым маржинальным сделкам. Какие здесь установлены тарифы:

- от 2% до 16,8% годовых — проценты, взимаемые при выполнении длинной позиции;

- от 9% до 13% годовых — такая плата взимается по коротким позициям;

- 13-16,8% — получение валюты в кредит под обеспечение бумагами.

У брокера ВТБ точная величина процентной ставки по каждому отдельному виду сделок зависит от следующих факторов: разновидность позиции (длинная/короткая), валюта предоставляемого займа (рубли, доллары, евро), вид ценных бумаг, передаваемых инвестором в качестве залога (у брокера утверждено два списка).

Стоит ли участвовать в маржинальном кредитовании на платформе ВТБ?

Для того чтобы ответить на этот вопрос, необходимо сопоставить преимущества использования маржинального кредитования в ВТБ с существующими недостатками.

Оформите кредитную карту ВТБ с беспроцентным периодом и большим кэшбеком на все категории покупок и переводов! Прекрасный старт в мир инвестиций! Ознакомиться и оформить можно здесь

Из плюсов можно выделить:

- возможность совершать сделки на брокерском счете, даже не имея достаточной суммы;

- перспективы прироста прибыли инвестора (с заемным капиталом заработать можно больше).

Однако если проанализировать отзывы пользователей, имеющих опыт маржинальной торговли в ВТБ, то можно понять, что здесь есть также свои подводные камни. В чем заключаются основные недостатки:

- совершать маржинальные сделки в шорт можно только по ограниченному объему финансовых инструментов, которые не отличаются особой инвестиционной привлекательностью;

- маржинальная торговля подключается автоматически без разрешения клиента. По этой причине у новичков зачастую с самого начала инвестиционной деятельности образуется маржинальная задолженность в ВТБ инвестиции;

- достаточно высокие комиссии за перенос открытой позиции в сравнении с другими брокерами. Например, в Тинькофф установлен лимит, с которого проценты не удерживаются. В ВТБ же платить нужно с любой суммы.

Как видно, минусов у маржинальной торговли от брокера ВТБ достаточно много. Поэтому не стоит спешить использовать инструмент. Если же у инвестора есть четкая цель задействовать заемный капитал, то имеет смысл рассмотреть предложения других брокеров.

Маржинальная позиция в ВТБ-Инвестиции: что это такое простыми словами

В наше время существует очень много возможностей, особенно в плане заработка денег. Все знают, что такое трейдинг, инвестиции, акции, ценные бумаги и прочие вещи, связанные с этим. Также многие знают, что в наше время для этого необходимы и хорошие денежные вклады, но так ли это на самом деле?

В данной статье мы разберём маржинальную позицию и кредиты в ВТБ-Инвестиции, и расскажем простыми словами об этих возможностях.

Там, где есть деньги, всегда существуют риски их потерять. Это всегда нужно помнить. Поэтому, если представляется возможность не рисковать деньгами, а, к примеру, торговать через тренировочный (демо) счет, или же использовать кредитные средства от брокера – такой вариант всегда стоит рассматривать в качестве дохода. Конечно, с последним пунктом лучше иметь дело, когда вы уже научились торговле и знаете, что делаете.

Что же такое маржинальная позиция в ВТБ Инвестициях?

Теперь перейдём к самому основному пункту и теме данной статьи. Многие трейдеры имеют своих брокеров на рынке, которым они отдают предпочтение. Сегодня поговорим о ВТБ-Инвестициях – ресурсе, на котором можно осуществлять торговлю акциями, валютами, ценными бумагами, использовать различные инструменты.

Также брокер имеет четкую маржинальную позицию относительно маржинального кредитования. Многие наверняка слышали о таких вещах как кредитное плечо, кредитная поддержка и так далее. Чтобы клиент охотнее торговал на бирже, ему предоставляют специальные бонусы, а также помощь в виде кредитных средств, без которых клиент не сможет получить большее количество прибыли, как и брокер.

Брокер, по сути, и живет за счёт своей маржи (определённой комиссии со сделок, совершаемых клиентом). У ВТБ есть чёткая маржинальная позиция относительно своих клиентов – это всяческая помощь в виде кредитного плеча.

Разберём на примере

Скажем, вы приобрели одну акцию Лукойла по цене 1000 рублей. Допустим, данная акция выросла на 50%. Вы получили прибыль 500 рублей. В процентном соотношении – это хорошая прибыль. Но, судя по сумме – особых денег это не принесёт. Поэтому вы можете воспользоваться маржинальной позицией от ВТБ на хорошую сумму, после чего сможете получить большую прибыль. Если вы возьмёте те же акции, но уже на 50 000 рублей, тогда получите прибыль в размере 25 000 рублей. Конечно же, со средствами брокера. Последний берёт дополнительную комиссию (свою маржу).

Источник https://smfanton.ru/fondovaya-birzha/marzhinalnaya-torgovlya.html

Источник https://ecofinans.ru/investment/zadolzhennost-po-marzhinalnomu-kreditovaniyu-v-vtb-investiczii-chto-eto-takoe/

Источник https://finprz.ru/vtb/marzhinalnaya-pozitsiya.php