Как правильно строить торговые уровни? Все виды уровней в трейдинге

Привет! Сразу скажу, что это самый важный обзор для трейдера. Уровни – это основа трейдинга. Из них строится любая эффективная стратегия, точки входа и управления позицией. Уровень, это куда больше чем ценовая линия. Именно с них начинается любое движение, именно уровень отображает текущий или отложенные спрос и предложение. Поэтому прошу тебя, прочитай этот обзор сначала и до конца. Договорились? В своё время, когда я только начинал торговлю на бирже (в далеком 2011 году), этот момент я пропустил. И в итоге 3-4 года дарил рынку свои депозиты. Когда ты дочитаешь до конца, то будешь знать про уровни всё! А значит, даже если ты этого не планировал, – твоя результативность очень круто вырастет.

Я начну с основ. Цена ходит по уровням. Всё, что между ними — хаос. Там торговать нельзя. Точка. Любое отхождение от этого правила просто убивает твой депозит. Грамотно строить уровни, означает находить области цен, где толпа готова массово принимать свои торговые решения. А крупные участники размещать и защищать свой актив. То есть, это области цен от которых курс котировок начинает своё движение. Все просто. Сложнее построить 🙂

Как построить торговые уровни правильно? Видео

Для того, чтобы найти область интереса рыночных участников или актива крупняка, нам нужно посмотреть на ближайшие движения за прошлые 2 недели. Обычно, именно этот период остается активным. Больший период уровней может работать только при построении на таймфреймах выше внутридня — Н1, Н4, D1 и далее. Потому что там толпа будет реагировать и принимать решения о покупке. Вспомни. Классика теханализа прямо твердит о том, что уровни строятся по двойным вершинам или низам рынка. Там принято строить уровни поддержки и сопротивления. А значит, там всегда будет интерес толпы.

Для трейдинга на форекс не обязательно использовать объемы. Тем более, что ты близко не поймёшь на децентрализированном рынке — чей объем больше. Медведей или быков. А если нет смысла углубляться в объемы рынка, то какой у нас остаётся вариант? Конечно же, уровни! Именно они лучше других инструментов указывают на интересы покупателя и продавца. По умолчанию, если ты грамотно строишь уровни — всё, что выше текущей цены принадлежит продавцам, что ниже — покупателям.

Это области цен, за которые уже прошли торги, и там всегда есть свой победитель и проигравший. А значит, есть защита или отложенный интерес. Теперь попробуем разобраться в отличие уровней отложенного интереса и действующего актива. Это на самом деле, ключевое понятие. Если ты его поймёшь, то на рынке у тебя проблем уже не будет. Ты легко будешь читать любое движение.

Торговые уровни на базе отложенного интереса

Отложенный интерес — это область цен, где рыночная толпа будет принимать свои торговые решения. Открывать позиции. Где ты можешь найти такие уровни цен? На самом деле, это очень просто. Попробуй забыть полностью всё, что ты ранее изучал и знаешь про уровни (новичку тут куда проще будет 🙂 )

Если ты видишь за прошлые 2 недели торгов точки начала роста и снижения котировок форекс пары, какова вероятность того, что ты будешь верить в в повтор этого события? Думаю показатель близится к 100%. Конечно. Стандартно, любой трейдер смотрит на график своего монитора, и дальше одной прокрутки влево на историю не смотрит. А значит, эти 2 недели имеют для нас ключевое значение при торговле с таймфрейма М1 — Н1. Также, толпа часто смотрит на уровни Н4 и D1, снова листая от силы 2 экрана своего ПК. Как видишь, банальное понимание психологии человека даёт нам ключи к секрету построения торговых уровней.

Суть уровней на отложенном интересе состоит в том, что именно толпа рождает этот интерес. По ним 90% трейдеров будут открывать сделки. Просто подумай об этом 🙂 и возможно прямо сейчас произойдёт сбой парадигмы. Ты привык верить в то, что уровни строятся по методологии сложных расчетов и математических формул. Когда простой Вася из Перми будет открывать сделку ровно потому, что в прошлом видео от нее рост. Или нашел двойную вершину на Н4. И знать он не знает про какие то формулы. Деньги приносит на рынок именно он, а не сложная формула расчета. Рынок следует за деньгами. Всегда.

Торговые уровни действующего актива

Здесь всё интереснее. Действует ни толпа, а крупный участник. Маркетмейкер, если удобнее. Толпа − это всегда отложенный интерес. То есть, — «когда цена дойдёт до уровня, тогда и буду открывать сделку». А уровень крупного участника строится на базе уже размещенного актива. Когда он размещает свои позиции на рынок. Может ли уровень толпы стать уровнем маркетмейкера? Да! Как только он полностью удовлетворит интерес рыночных масс. Представим, что толпа продает 10 000 лотов по уровню. ММ скупает все заявки и удовлетворяет запрос Васи из Перми. Теперь по этому уровню крупные объемы ММ. А значит, не смотря на всю веру Василия в медвежий тренд, крупняку не выгодно снижать цену ниже уровня своего актива. Там он будет терять деньги.

Помнишь ситуацию, когда ты открываешь сделку и рынок сразу же идёт против тебя? Этот тот самый момент. И дело ни в том, что существует некий кукловод или ММ специально управляет рынком. Суть рынка в том, что он растет когда есть высокий спрос. А падает, когда есть большое предложение. Что у нас получается: ты открыл продажу, но ММ выкупил все продажи. Предложения больше нет. Никто не готов дальше продавать по этой цене. Рынок растет, чтобы продавцы захотели продать. И тут выбивает твой стоп. Что такое твой стоп? Отложенный интерес на покупку! Ведь, чтобы закрыть продажу по stop loss ты как бы открываешь покупку. И это реальный физический спрос на инструмент. По сути, ты и тебе подобные, сами создали это движение, так как подняли спрос своими отложенными заявками. Тут кстати, есть одна подсказка — там где уровень ММ, там всегда будут на старте движения крупные свечи на высоком объеме.

В этом обзоре я ни слова ни скажу про метод построения уровней маркетмейкера. Это закрытая информация. Уже 5 лет мы держим ее в строгом секрете. Поэтому создали автоматизированные системы Big Trader и BiG Scalper. Они сами построят тебе уровни ММ и ты сможешь использовать их в своей работе. Однако, узнать как именно они строятся ты не сможешь. Если конечно, кто то другой не откроет для себя этот алгоритм. Пока что, это никому не удалось 🙂

Алгоритм построения уровней ликвидности. Торговые уровни толпы или как найти уровни начала тренда?

Давай уже перейдём к практике. Для нас важно научиться строить уровни по которым масса участников рынка будет принимать свои решения. А значит там будет ликвидность. Толпа в своей массе представляет очень большой объем. Особенно, когда действует скоординированно. Часто у крупного участника попросту не хватает актива, чтобы выкупить всё. И это тот случай, когда он не может привести твою позицию к стопу. Для этого нужно выкупить все заявки, а это не так просто 🙂

Уверен, по ходу прочтения этого обзора, ты уже начал понимать факторы ценообразования и открыл глаза на реальные движущие силы. Поэтому понять этот процесс будет достаточно просто. Выше мы разобрали, что дает топлива валютному курсу. Это защита своего актива или отложенный интерес. В этом обзоре мы разберём все варианты построения уровней отложенного интереса.

Помни про главное правило: истинный торговый уровень там, где толпа будет массово принимать свои торговые решения. Он там, где каждый Вася, как минимум, задумается об отскоке. Именно об отскоке! Большинство всегда ищет разворот, потому что текущее движение уже упущено. И даже его большинство будет пытаться брать с коррекции. То есть, отскока.

Уровни по большому количеству касаний

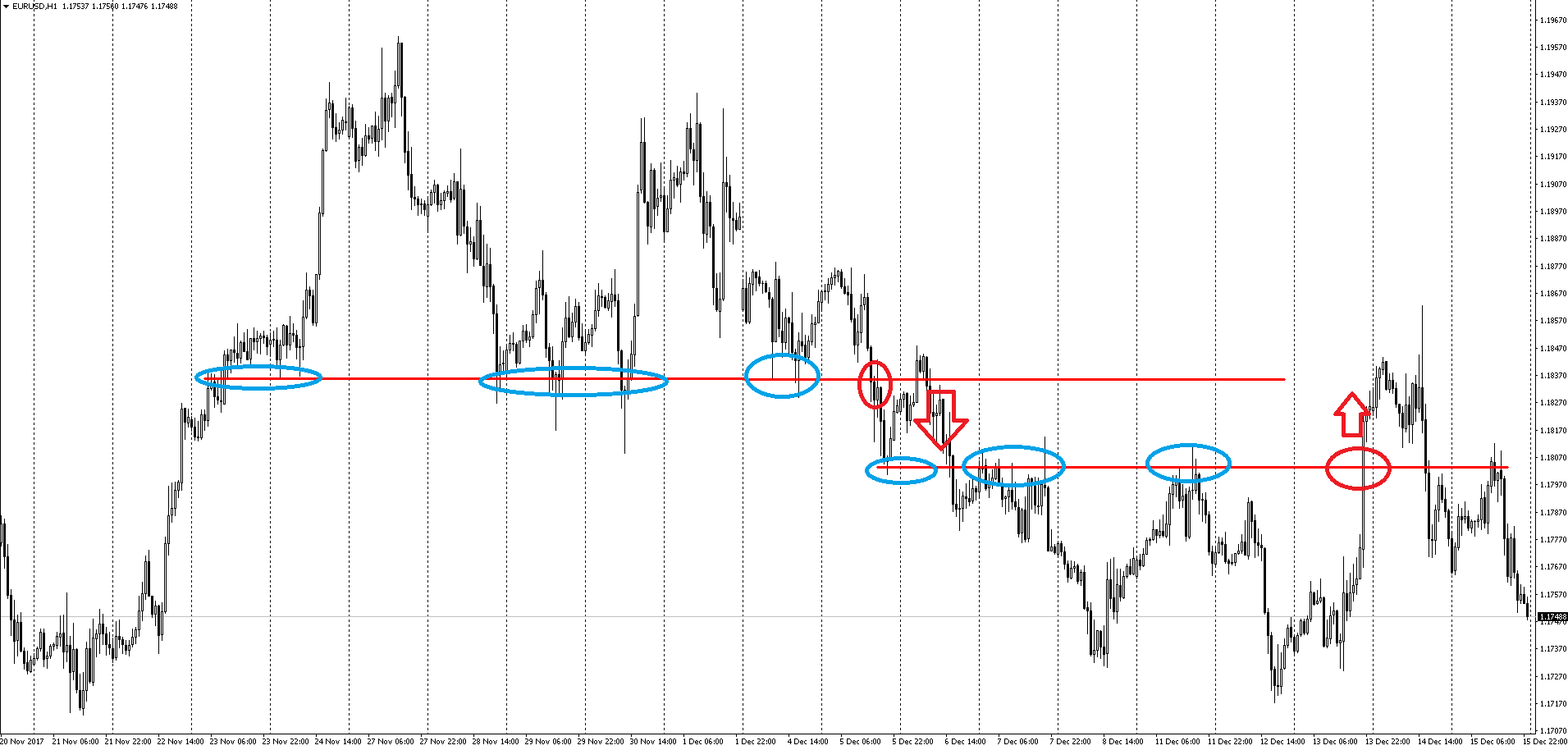

На скриншоте выше, ты сможешь заметить как проведены 2 уровня толпы. Мы видим большое число касаний верхнего и нижнего уровня. Что собственно, и даёт право его построить. По этим ценам любой рыночный участник будет принимать решения на отбой от уровня. А значит, ты понимаешь основной объем отложенных заявок. Конечно, будут и те, кто отрабатывает пробой. Но это то самое меньшинство, о котором рынок и не вспомнит. Рынок выбирает бОльшие объемы против меньших.

Важно помнить о том, что крупный участник всегда есть там, где есть интерес толпы. Это ликвидность. Поэтому, часто уровни толпы я называю уровнями ликвидности. По сути, это одно и тоже. Главное понимать на основе чего они появились. Так вот при наличии интереса крупняка — там где ты покупаешь, он тебе продаёт. И выкуп всех позиций толпы рождает пробой уровня. Тогда уже на пробое — ретесте уровня необходимо работать в обратную сторону.

Но если говорить количественно — уровни на большом количестве касаний очень любимы толпой, а потому представляют из себя самые крупные скопления объема. Они надежны на любом таймфрейме. Ты можешь строить их на М15 и на D1. Они будут одинаково эффективны.

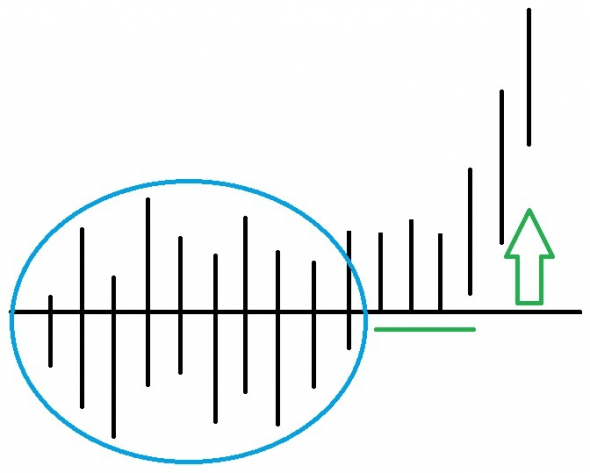

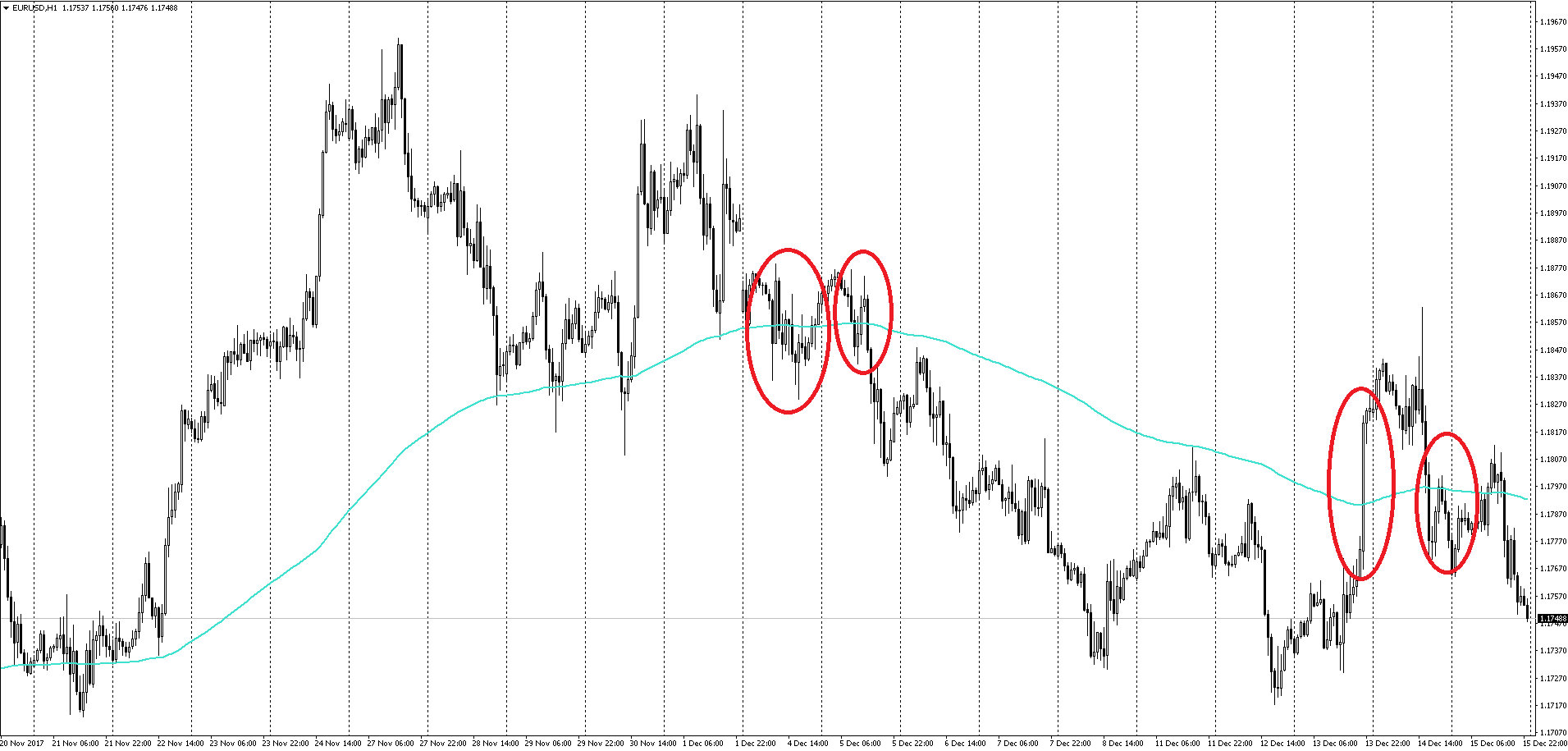

Импульсные торговые уровни по началу трендового движения

Построить импульсный уровень очень просто. И ровно по этой причине он столь эффективен. Ведь его видит каждый трейдер, открывая свой график котировок. Тебе необходимо найти точки начала и окончания роста. Или, если так проще — точки начала роста и точки начала падения. Хотя первый вариант ближе к истине. Ведь завершение движения также область ликвидности, разве что это уже не импульсный уровень 🙂

С цены по которой в недавнем времени курс котировок рос будет высокий отложенный интерес на возврате к этой ценовой области в виде покупок. С цены на которой котировки начали снижение будет огромное желание продать снова, если цена к этой точке вернётся. И это тот самый момент, чтобы проанализировать возможность входа в позицию.

Конечно же, это не сам момент для того, чтобы открывать сделку. Но поведение цены у уровня и алгоритм входа в позицию, тема другого обзора. Пока, тебе важно понять, что именно с этих областей трейдеры будут массово принимать свои торговые решения. Помни, что строить эти уровни ты также можешь на любом таймфрейме, просто разделяй их цветом или толщиной, чтобы не путаться в процессе.

Как строить уровни поддержки и сопротивления?

Это классика трейдерского дела. Поэтому про них знают все. А значит, это рождает их эффективность 🙂 . Надеюсь, ты начинаешь понимать на чем основана логика истинных уровней. Если бы я хотел сократить этот обзор, то написал бы наверное следующее:

Истинный уровень там, где большинство примет решение об открытии сделки. Там, где большинство научено строить уровни и там, где цена уже подтверждала правильность этой парадигмы.

В этих уровнях нет ничего сложного. Достаточно найти 2 точки цен на графике, что примерно равны своими вершинами или дном. Уже по этим 2 точкам провидим линию и работаем на отбой или пробой. Сопротивлением у нас называется уровень, что проведён по вершинам. Поддержка — уровень, что был проведён по двойному дну на графике. На мой взгляд, это конечно та ещё ересь, но не могу нарушать общепринятые каноны. Ты просто можешь облегчить понимание процесса — уровень выше текущей цены будет сопротивлением, уровень ниже текущей цены будет поддержкой. Вот и всё 🙂

Уровни предыдущего дня и разновидности Pivot и уровни Мюррея

Уровни построенные по главным ценам предыдущего дня очень сильны. Главные цены дня понятны: максимум, минимум, открытие и закрытие дня. Это те цены, по которым покупатель и продавец приходили к балансу. Соответственно именно они будут играть важную роль и в завтрашнем дне. Существует огромное количество роботов, алгоритм которых основан на пробое или отскоке от уровней предыдущего дня. И они показывают прекрасные результаты. Для тебя важно понять, что любой торговый уровень, что базируется на ценах предыдущего дня — уровень высокой ликвидности!

На базе этого алгоритма построения торговых уровней создана ни мало индикаторов, одним из ярких представителей которых является индикатор уровней Pivot, который прямо базирует свой расчет линий на базе цен максимума, минимума и закрытия предыдущего дня. Уже из этой средней цены с помощью дополнительных формул встраиваются новые уровни поддержки и сопротивления. Насколько хорошо или плохо работают уровни пивота, я рассуждать не буду. Но суть в том, что они получили свою популярность ровно из-за того, что основаны на главных ценовых уровнях предыдущего дня.

Также, я хочу отдельно выделить индикатор уровней Мюррея. Который в своё время очень активно использовал. Лет 6 назад, он был для меня чуть ли не граалем. Но проблема Мюррея в том, что тебе придется подбирать период. И вот лучший метод использования этого индюка на удивление открылся мне, когда я уже далеко ушел от индикаторов. Думаю, ты уже понял, способ достаточно прост: если ты торгуешь на часовых графиках, то период в 24 бара тебе очень понравится 🙂

Торговые уровни на отбой по методике Фибоначчи

Уж сколько денег мне в трейдинге принес уважаемый Фибоначчи, даже не сосчитать 🙂 . Это по истине прекрасный инструмент анализа. Вероятно столь эффективным его делает рыночная толпа, но это и не важно. Это действительно один из самых мощных алгоритмов поиска точек входа и усреднения в роботах. Несколько лет мы использовали в качестве уровней усреднения именно Фибоначчи. И абсолютно каждый робот смог удвоить депозит всего за несколько месяцев. Это реальный показатель их эффекта.

Но давай уже поговорим о том, как же правильно их использовать. Здесь и кроется вся суть секрета Фибоначчи. Чаще всего толпа реагирует так, как написано по учебнику. Использует уровни коррекции Фибоначчи: 23.6, 38.2 и 61.8. Иногда добавляя уровень 50, но это уже продвинутый пользователь . В итоге мы имеем отложенную ликвидность по этим линиям на развороте от локального тренда. Там толпа будет докупать актив по направлению предыдущего движения. А вот и главный вопрос: где она будет фиксировать профит?

Конечно же по уровням-целям. Если человек использует фибо, то однозначно будет его же использовать для выхода из открытой позиции. Это будут уровни 100, 161.8, 200, 261.8 и 423.6. Что происходит в момент фиксации покупки? Продажа! В момент фиксации продажи — покупка. То есть, уровни-цели по фибо, отличный момент для всплеска ликвидности. Достаточно построить разметку фибо по заметному взгляду движению и мы получим отличные торговые уровни для отбоя. Смотри, как это выглядит, тебе достаточно просто найти начало движения (старт в 50-100 пунктов) и дальше ты получаешь отличные уровни для работы:

Торговые уровни канала консолидации

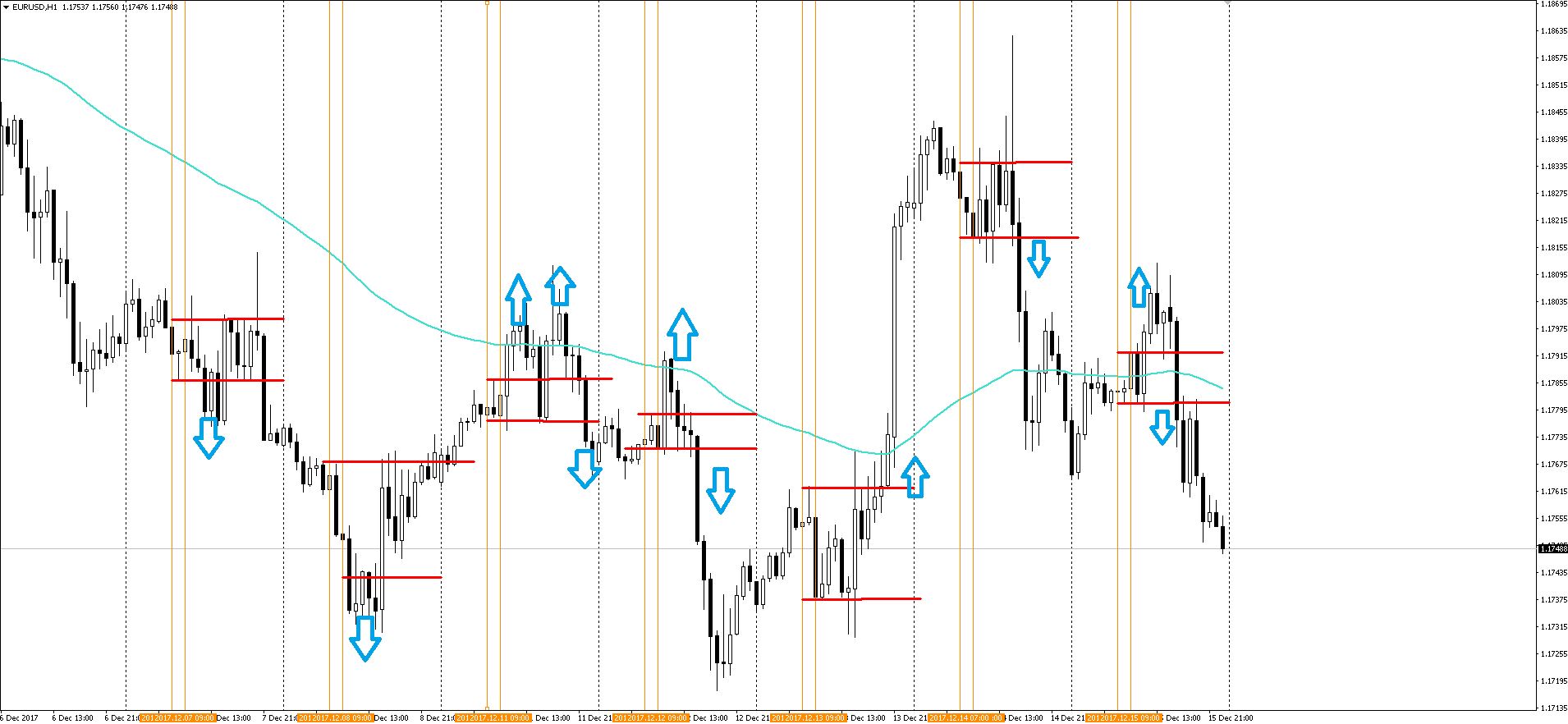

Достаточно двусмысленны. Каждый трейдер может построить их по разному. Но основное правило применимо для большинства построений: найти 2 экстремума выше или ниже и 1 обратный экстремум между первыми 2 экстремумами. Суть в том, что по классике большинство строит именно по этим точкам. Дальше уже кто-то корректирует, другой оставляет как есть. Но однозначно рядом с этими границами всегда будет интерес покупателей и продавцов. Смотри на скриншот:

Можно отметить, что не смотря на выход из границ канала, цена всегда возвращалась обратно до момента пробоя и ретеста перед выходом из флета в мощный тренд. Как видно, эти уровни действительно имеют силу и могут быть эффективным дополнением к твоей торговой стратегии. В оранжевых прямоугольниках на скриншоте указаны возможные точки входа.

Благодаря тому, что многие трейдеры выстраивают данный канал консолидации именно по такому принципу, мы всегда имеем реакцию цены на данные ценовые области. Самое сильное движение обычно происходит на первом касании только что построенных уровней консолидации. Ты можешь строить эти уровни на любом тайме, однако лучшим вариантом является поиск именно на рабочем таймфрейме.

Торговые уровни по прилипшим свечам на Н4, D1 и W1

Здесь мы уже смотрим на принцип того, что уже имеем. Эти уровни уже могут быть созданы и крупным участником. Основная суть в том, чтобы перейти на более крупный таймфрейм и найти минимум 3 плотных свечи. Так, чтобы каждая последующая своим телом была внутри предыдущей. Всё внимание на скриншот выше. Дальше, твоя задача заключается в том, чтобы провести линии по максимуму и минимуму формации.

Как правильно применять торговые уровни в трейдинге?

Теперь давай о том, как всё это грамотно использовать в работе. На основании анализа уровней ты имеешь полное право определять тренд и находить точки входа. Например, поглощение ценой уровня, что находится выше, явно указывает нам на сильных быков. И наоборот. Важно лишь научиться отделать слабые уровни от сильных. При работе важно учитывать фактор силы и слабости уровня. Не нужно строить уровни вплотную друг к другу, обычно расстояние между ними должно быть около 30 пунктов по 4-ех знаку. Это позволит игнорировать рыночные шумы и даст возможность открывать сделки более качественно. Именно поэтому важна градация торгового уровня по силе. Лучше убрать все слабые уровни, если есть 3-4 более сильных уровня.

Точка входа на касании уровня всегда определяется ТОЛЬКО НА ОТСКОК, потому что это подтверждает его защиту. При пробое уровня важно дождаться ретеста уровня и заходить уже с этого локального отскока. Аналогично и с сопровождением позиции. Ты не можешь знать наверняка, какой объем находится по этой области. Поэтому, при ведении позиции, важно учитывать закрепление цены на уровне. К примеру, при покупке для перевода стоп лосс в безубыток важно дождаться закрепления на уровне выше. Для открытия позиции усреднения, важно подтвердить защиту уровня с точки добавления позиции. Обычно это паттерны или другие инструменты по типу индикаторов или объемов.

Стратегия уровневой торговли. Паттерны для работы с уровнями

Перед тем как вы продолжите читать про стратегию торговли уровней, мне бы хотелось сказать вам, что в реальности это очень сложный вид торговли. Уровни, тренды хороши на истории. На истории все понятно, но во время торговли интерпретировать паттерны очень непросто. Хаос рынка очень тяжело поддается какой-то систематизации с помощью уровней и паттернов. У новичков, когда они смотрят на график, возникает иллюзия понятности рынка. Тут бы я зашел, а тут бы я вышел. На практике все будет по-другому. Есть более надежные стратегии. Тот же статистический арбитраж, несмотря на пугающее название, намного проще для торговли. Торговля пар более стабильна, чем торговля уровней, паттернов и сигналов разных индикаторов. Короче говоря, совет я вам дал.

Стратегия уровневой торговли заключается в поиске сильных уровней на дневном графике, определении типа рынка, и, после этого, поиске точки входа на меньших таймфреймах в соответствии с моделью. Идея этой стратегии основана на поиске следов крупных игроков, которые своими лимитными ордерами строят уровни. В зависимости от типа рынка торгуются разные модели. На не трендовом рынке торгуются отбои от уровней и ложные пробои, а на трендовом рынке торгуются пробои уровней.

2. Уровни поддержки/сопротивления.

Найти уровни, с помощью тех же фильтров, достаточно просто. Намного тяжелее научиться понимать уровни, как происходит борьба покупателей и продавцов, понять, кто побеждает в данный момент на рынке, что предшествует точке входа.

Сильные уровни мы определяем на дневном графике, так как именно на этом таймфрейме работают крупные игроки. Обычно, при торговле этой стратегии, отталкиваются от уровней на дневном графике, потом переносят их на часовики, пятиминутки. Короткий таймфрейм нужен только для входа в позицию и более точного определения места для стопа.

Уровневая система работает, так как ¾ времени рынок находится в рейндже. Трейдеру всегда нужно привязывать цену к чему-то, чтобы понять, что происходит на рынке, чтобы правильно, например, поставить стоп. Цена может быть привязана к выходу объема, уровням поддержки/сопротивления. Сильный уровень дает комфортную точку входа, короткий и понятный стоп, и возможность зайти большим объемом.

Что является уровнем? Любые две точки по одной цене показывают нам, что там есть лимитный покупатель или продавец. Точка, которая подтверждается, является для нас сигналом. Мы видим, что есть бар сформировавший уровень и бар подтвердивший уровень. Далее мы начинаем наблюдать за этим уровнем цены, смотрим, что цена около него делает. Эта область графика нам становится понятна, мы концентрируемся на ней и торгуем этот уровень. Далекие уровни в этот момент нас не интересуют. После подтверждения уровня мы ждем закрепления цены над или под уровнем и открываем позицию:

Градация уровней по силе от самого слабого до самого сильного может быть следующей:

- Уровень, который раньше не встречался на графике.

- Уровень, который раньше не встречался на графике плюс круглая цифра (важность круглой цифры связана с ценами исполнения опционов).

- Уровень, который встречался раньше. Видимое расположение уровня на графике.

- Уровень, который встречался раньше, плюс круглая цифра.

- Двусторонний уровень. Он является самым сильным. Когда уровень поддержки переходит в уровень сопротивления и наоборот. Может быть сформирован с одной стороны даже единственным баром. Например, баром с длинным хвостом:

Вы можете комбинировать сигналы и усиливать точку входа, ждать формирования сильного уровня. Например, двусторонний уровень на дневном графике с ложным пробоем и заходом по тренду:

Чем больше будет ударов в уровень, даже с разных сторон, тем сильнее будет уровень.

Кроме сильных уровней, на графике еще есть сильные точки и сильные зоны. Может быть другая классификация уровней, точек и зон в зависимости от их силы. Ниже я расположил их от самого сильного к самому слабому:

- Точки излома тренда.

- Двусторонний уровень.

- Лимитные проторговки.

- Зоны консолидации (плавающий уровень).

- Точки, от которых началось движение сделавшее новый хай или лоу.

- Уровень, построенный необычно большими барами.

Ситуация с описанием уровней и их силы осложняется еще тем, что существует много нюансов, которые усиливают или ослабляют уровень. Ложный пробой, границы гепа, глубина отката, тренд, барами какого размера цена подходит к уровню, зажат ли уровень в канале и т.д. Причем какие-то вещи (например, ложный пробой) важны и для уровня на дневном графике, и для точки входа на меньшем таймфрейме.

Итак, вернемся к стратегии. На дневном графике вам нужно определить ключевые точки. Ключевые точки – это точки которые несут информацию, в которых что-то произошло. Важные точки – это экстремальные точки (разворот, точка отката), проторговки над или под уровнем. Экстремальные точки сильнее:

Обратите внимание на график посередине. Уровни, сформированные барами с хвостами, являются очень сильными. На картинке это разворот, сформированный ложными пробоями. Если в нижней части экстремума образовался ложный пробой, то уровень проводим по бару перед ложным пробоем. Важно, где закрывается бар, который ложно пробивает уровень. Его закрытие должно быть выше закрытия предыдущего бара:

Существует важный паттерн, связанный с разворотными экстремальными точками. Нужно смотреть, сформировало ли движение новый хай или новая вершина ниже предыдущей. На картинке выше, с экстремальными точками, на левом графике, после отката, цена идет на новый хай. Поэтому точка отката (нижняя граница отката на восходящем тренде) – это важный уровень. Если нет нового хая, то это значит, что выстраивают шортовую позицию. Вершины все ниже и ниже:

Еще один разворотный паттерн – это график, на котором бары с длинными хвостами и маленькими телами. Это означает, что в этом месте идет набор позиции. Длинные тени предназначены для сбора стопов. Уровень, в который ударили длинным хвостом будет точкой разворота. Если крупный игрок хочет собрать позицию за счет стопов, то он, чтобы проверить уровень, бросает заявки по рынку. При формировании такого паттерна если мы пришли сверху, то кто-то набирает лонговую позицию. Снизу пытаются собрать стопы:

Далее цена обычно идет вверх. Нужно ждать консолидацию и уменьшение баров, ждать точку, в которой можно будет поставить короткий стоп.

Такая же ситуация и с плавающим, нечетким уровнем, который представляет собой область проторговки. Там тоже ждем консолидацию цены, место куда можно поставить обоснованный стоп. Плавающий уровень – это уровень который постоянно пробивается. После нечеткой области проторговки ждем, когда кто-то победит. Мы ждем консолидацию над или под уровнем. Если цена выше уровня, то мы покупаем, а если ниже уровня, то продаем:

Торговлю около таких проторговок нужно избегать. Такие области называют «зона зараженности» (contaminated area). Это области, в которых плотно стоят продавцы и покупатели и где непонятно кто побеждает. Не нужно торговать в таких зонах, т.к. в них нет четких уровней:

Инструмент нужно торговать около экстремальных точек, где идет борьба за тренд, где движение цены ничто не удерживает, нет областей заражения.

Наблюдайте, что делает цена около уровня, как она к нему подходит. Уровень, который плавно поджимают небольшими барами могут пробить. Пробойная модель сменяется на отбойную, когда около уровня выравниваются бары:

На рисунке выше покупатель больше не готов покупать, динамичный покупатель ушел.

Нужно смотреть, где будет консолидироваться цена. Если цена быстро опускается к уровню и консолидируется, то, скорее всего, будет отбой. Если пробивает и консолидируется под уровнем, то будет продолжение движения:

Если в тренде появляется консолидация и цена не откатывает, то будет продолжение движения:

Тут есть одна тонкость. Если горизонтальная зона продолжается достаточно долго, то это может означать, что цена встретила поддержку. Небольшой откат лучше, чем длинная горизонтальная зона для захода по тренду.

Сильная модель – ступеньки (не слишком длинные), когда в тренде нет откатов:

На дневном графике нужно наблюдать как закрылся инструмент. Если он закрылся под локальный минимум или максимум на дневном графике, то позицию можно переносить на следующий день, т.к. можно ожидать продолжение движения, продолжение тренда. Закрытие бара ниже локального минимума – это сильный шортовый сигнал.

Также важно смотреть, как закрывается бар на дневном графике относительно уровня. Если бар закрывается под уровнем, то открываем шорт, а если над уровнем (переписываем локальный максимум), открываем лонг:

Хотя, на мой взгляд, тут нужно сразу оговориться, и сказать, на каких инструментах это лучше работает. На мой взгляд, это больше работает на акциях. Фьючерсы более рейджевые инструменты, они чаще ходят в диапазонах. В общем, эту картинку я привел для иллюстрации важного сигнала на дневном графике. Нужно смотреть где закрывается день, над уровнем или под уровнем. Когда акция находится в рейндже невозможно сказать куда она пойдет. Только когда она выходит из рейнджа, тогда картина становится более понятной.

В случае выхода цены из рейнджа при открытии позиции перевес в вашу сторону создает заход в сторону глобального тренда. Если цена зажата верхним и нижним уровнем, то мы работаем в направлении глобального тренда. На картинке ниже показан вход в лонг на пробитии верхнего уровня. Хотя, если честно, лично мне такие заходы в лонг по хаям никогда не нравились:

Если текущая цена ниже цены закрытия предыдущего дня, то мы называем это локальным трендом вниз. Лонги будут считаться сделками против тренда. Шорты будут в приоритете. Если текущая цена выше цены закрытия, то тренд вверх. Если есть геп, то берем цену открытия и смотрим текущую цену относительно нее.

Нужно наблюдать как эмитент пробивает уровень. В той точке, где было резкое движение эмитента, и был сильный уровень. Значит, в этом месте был игрок с большими деньгами:

Если уровень пробивается хвостом, то это ложный пробой, а если это свеча с большим телом, то это пробой.

Еще одним сигналом будет то, как движется цена. Существуют накопительная (на картинке ниже пример графика слева) и дистрибуционная модели (правый график). В накопительной модели следующий день открывается с гепом вниз, чтобы испугать покупателей, и купить у тех, кто выходит при открытии цены с гепом. На правом графике цену ускоряют, открывают инструмент с гепами вверх, и распродают накопленное ранее толпе:

Границы гепов также являются очень сильными уровнями. Модель, в которой геп совмещен с ложным пробоем является очень сильной:

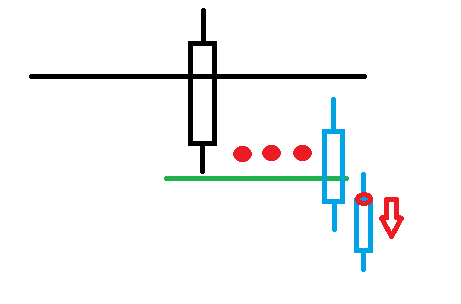

Ложный пробой – это очень важные, сильные точки. Есть два вида ложных пробоев. Простой (все действия в одном баре) и сложный (двумя барами или несколькими барами). Ложный пробой – это невозможность эмитента переписать хай или лоу. Ложный пробой сам покажет где будет уровень:

У сложного ложного пробоя хотя бы один бар должен быть над уровнем. Пробойный бар закрепляется над уровнем. Проторговки над уровнем также будут усиливать модель. На ложных пробоях собирают стопы. Уровень могут пробивать несколько раз с поджатием хаев:

Ложный пробой – это явление постфактум, он подтверждает наличие уровня. Ложный пробой может быть только относительно предыдущего уровня. Так как ложный пробой является сильным инструментом крупного игрока для набора позиции, то ложные пробои усиливают ранее обозначенные уровни, тем самым подтверждая наличие крупного игрока.

Если после ложного пробоя не начинается импульс, то нужно закрывать позицию. Это означает, что стопы не собрали, необходимая позиция крупным игроком не сформирована.

Важно понимать, где расположен уровень, от которого вы хотите торговать относительно других уровней. Какой уровень расположен ближе слева на графике, далеко ли расположены следующие уровни. Более сильными уровнями являются ближайшие по времени уровни слева на графике:

Уровень, проведенный зеленой линией может быть сильнее, чем уровень, проведенный голубой линией. Большинство игроков, которые торговали от голубого уровня могли уже закрыть свои позиции.

Торговля от уровня, который зажат другими уровнями нежелательна. Заход от так называемого внутреннего уровня, который зажат между уровнями поддержки и сопротивления не имеет ни энергии, ни потенциала:

Все зависит от того, какова ширина канала, каково соотношение потенциала и стопа. Если ширина канала составляет как минимум размер 6 стопов, то торговля в канале разрешена. У верхней границы канала покупки не желательны. Если мы находимся в середине канала, то замеряем расстояние от точки до границ канала. Если это расстояние составляет больше 4-х стопов, то можно пробовать торговать в канале. Я бы вообще отказался от торговли внутри каналов. Нужно ждать, когда цена выйдет за границы канала, закрепится за ними. Или ждать модель для входа около границ. В этом случае больше потенциал для движения. Внутренний уровень является важным, если с этого уровня были сделаны новый хай или новый лоу. Тогда это выглядит как продолжение тренда. Этот уровень будут защищать:

Свой алгоритм по уровням и входам вы должны сделать под себя, на основе своей статистики, темперамента, и того, как вы понимаете рынок. Если вы начинаете, то поторгуйте каждую модель (отбой, ложный пробой, пробой) по нескольку недель, чтобы понять, что у вас лучше получается. При анализе графиков не поленитесь и записывайте, почему именно этот уровень вам нравится.

3. Точки входа, выхода, стопа

Сделка начинает строиться от уровней, отмеченных на дневном графике, исходя из понимания, кто контролирует рынок, покупатели или продавцы. В этом нам поможет технический анализ, о котором мы писали выше. Нас интересуют уровни, близкие к текущей цене с учетом ATR инструмента. Очень далекие уровни нам не нужны, они будут засорять график. Если мы собираемся торговать среднесрок, то нужно отмечать и более дальние уровни, которые могут стать актуальными через несколько дней.

Уровень с дневного графика задает направление тренда. Мы смотрим, где цена находится относительно уровня, в какую сторону пробит уровень (если он вообще пробит), и где закрепилась цена. На графике должен быть запас хода. Запас хода мы смотрим по ближайшим уровням, а также с учетом ATR инструмента. При прохождении инструментом в течении дня 75-80% от дневного ATR желательно торговать в контртренд (если это рейнджевый рынок и эмитент зажат уровнями). Если инструмент пробивает исторический хай или лоу, то контртрендовые сделки делать нельзя. ATR считается только при движении в одном направлении. Т.е. если цена сходила вверх или вниз, а потом вернулась к точке открытия, то ATR будет нулевым, и можно ожидать, что инструмент продолжит движение в этот день. Если инструмент открывают с гепом, то геп нужно учитывать в ATR. Геп − это часть ATR.

Далее переходим на короткий таймфрейм (часовой график, 30-и минутный, пятиминутка − кто на каких графиках привык торговать). Главное, выбрать один короткий таймфрейм и не перескакивать на другие. Переносим на короткий таймфрейм уровень с дневного графика. На коротком таймфрейме смотрим поведение цены около уровня и ждем формирования точки входа и подходящего места для стопа. Точка входа на коротком таймфрейме представляет собой модель в виде уровня, сформированного лимитным ордером крупного игрока.

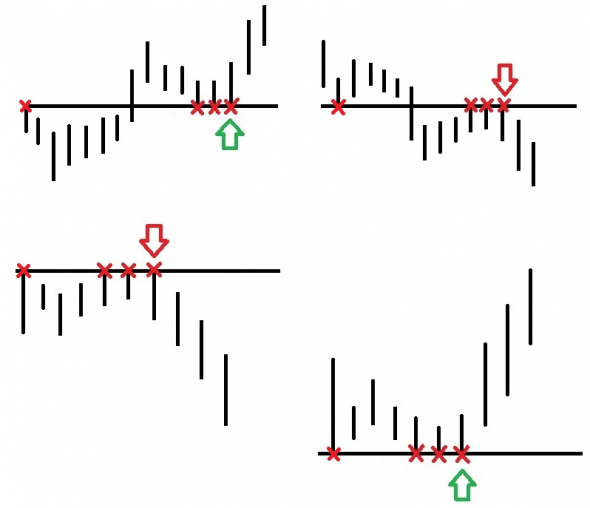

На коротком таймфрейме модель для входа выглядит как несколько баров которые идут подряд и бьют в одну точку. Первый и второй бар должны бить точно в одну цену. Третий бар может немного не добивать до уровня, но не может его пробивать. Если третий бар пробивает уровень, то модель считается сломанной. Единственное исключение – это Форекс, т.к. на этом рынке много провайдеров ликвидности. На этом рынке разрешается третьему бару пробивать уровень на 1-2 пункта. Далее, перед самым закрытием третьего бара мы ставим лимитную заявку и на четвертом баре заходим. Ордер ставится не на уровень, а рядом. Если мы делаем заход против глобального тренда, то нужно ждать консолидацию из большего количества баров. На рисунке ниже вы можете увидеть, как выглядят варианты этой модели:

Если уровень пробивается, то это не лимитный продавец. В этом случае нужно снова ждать формирование модели:

Если на третьем баре цена уходит от уровня (и закрывается) на расстоянии, равном размеру двух стопов и более, то модель также считается сломанной.

В этой модели важно, чтобы стоп помещался за уровень. Если есть возможность при заходе против тренда поставить меньше стоп, то это нужно делать. При сделке против тренда стоп нужно ставить меньшего размера, чем при заходе по тренду. Размер стопа зависит от волатильности инструмента, т.е. от ATR. Чем выше волатильность инструмента, тем больше размер стопа.

Также стоп можно ставить исходя из технического анализа. Например, за хвост бара. Если уровень сильный, и формируется не четырьмя барами, а большим количеством баров (например, 5, 6), то стоп можно ставить короче. Если сильный уровень пробьют, то снесут и короткие и длинные стопы. Лучше потерять меньше. Если уровень вы определили правильно, то терять на больших стопах нет смысла.

Далее хотелось бы рассмотреть паттерн «ложный пробой». При ложном пробое пробитие уровня и возврат под него – это уже подтверждение. Позиция открывается сразу за уровнем по стоп-ордеру. Если это сильный уровень, и настоящий ложный пробой, то начнется импульс. Вход по стопу за уровнем – это единственная точка, где можно в этом случае зайти, чтобы стоп был приемлемой величины. Если после входа нет импульса, то нужно закрывать сделку.

Ложный пробой – это сильный сигнал и ему уделяется много времени на занятиях. Если при заходе в ложный пробой вас выбросило по стопу, вы можете заходить еще раз, при заходе цены снова под уровень. Если в сделке есть потенциал, то заходить можно несколько раз. Ложные пробои будут только усиливать уровень. При пробойной модели можно заходить по стоп-ордеру сразу после пробоя или ложного пробоя.

Точка выхода может определяться или по графику, на каком-то уровне или математически, как отношение риск/прибыль. На длинной дистанции вы больше заработаете, если будете систематически закрывать позиции после движения цены в вашу сторону на определенное количество стопов. Т.е. лучше закрываться не на основе сигнала на графике, а при прохождении цены определенного расстояния от точки входа, привязанного к размеру вашего стопа. Например, вы можете установить точку выхода как 1:3 или 1:4. Вы поставили стоп, поставили лимитный ордер на выход и ждете, какой ордер сработает первым. Такой подход снимает лишнюю психологическую нагрузку. Если цена прошла размер трех стопов, вы закрыли позицию и забрали с рынка деньги. Можно выходить частями. Треть позиции закрыть на соотношении 1:2, еще треть на соотношении 1:3, и последнюю треть держать до 1:4. Все зависит от того, какой объем вы торгуете, можно ли разбивать вашу позицию. Для новичков важно как можно быстрее научится не терять, а потом выйти на объем 2 лота, чтобы можно было разбивать позицию пополам и научиться высиживать движение.

Если вы только начинаете и торгуете одним лотом, то поставьте соотношение 1:4, а при прохождении цены в вашу сторону на соотношение 1:2 перенесите стоп в безубыток. Попробуйте разные варианты, проанализируйте статистику, посмотрите, какие соотношения оказались для вас более прибыльными.

Есть еще несколько моментов, которые нужно учитывать в торговле. При выборе, какую модель вы будете торговать: пробойную или отбойную, нужно помнить, что в первый час после открытия торгов торгуются пробои. Уровни начинают работать позже, когда волатильность начинает снижаться.

В качестве дополнительных сигналов, усиливающих или ослабляющих сделку, нужно смотреть индексы. Для американского рынка акций смотрим, как закрылся и открылся S&P, где он сейчас находится, как торгуются ключевые бумаги в секторе, в котором вы работаете. Для РФ нужно смотреть, в какую сторону открылся азиатский рынок, что происходит с нефтью, как открывается DAX.

Нужно правильно отбирать бумаги для торговли. Если вы торгуете американские акции, то отбирайте бумаги, которые торгуются объемом от 400 тыс. до 5 миллионов в день, с ценой 20-60 долларов. При отборе американских акций смотрим тренд на дневном графике (смотрите, чтобы тренд был за последние несколько дней), запас хода. На меньшем таймфрейме смотрим внутридневные уровни, как бумага их держит. Смотрим, как себя ведет акция, чтобы не было слишком высокой волатильности, постоянных срывов стопов. На первый лист отберите акции, у которых хороший и дневной и пятиминутный графики, на второй лист отберите бумаги с хорошим дневным графиком или с хорошей пятиминуткой. На третьем листе будут бумаги с широким рейнджем, акции, которые хорошо ходят внутри дня (больше 2$).

4. Риск-менеджмент, мани-менеджмент, статистика, психология

В заключение хотелось бы сказать о риск-менеджменте и мани-менеджменте. Установите риск на день. Например, 1% от депозита. Отталкиваясь от этой цифры и зная размер стопа, вы будете понимать, сколько инструментов и каким объемом вы можете торговать. Чем меньше стоп, тем больше объем мы можем взять. На день вы устанавливаете только риск, ставить денежную цель по прибыли (или в пунктах) на день или другой период нельзя. Рынок просто может не двигаться в какие-то дни, может не дать точку входа, не дать вам заработать.

Если вы торгуете несколько инструментов с разной стоимостью и разным размером стопа, то вы должны регулировать размер позиции таким образом, чтобы риски и соотношение риск/прибыль по инструментам были одинаковыми. Нельзя торговать одним лотом и дешевый инструмент с маленьким стопом, и дорогой инструмент с большим стопом. Если вы потеряете деньги на дорогом инструменте, то прибыль на дешевом не компенсирует этот убыток. Дешевый инструмент вы должны брать большим объемом, чтобы риски и потенциальная прибыль были уравновешены.

Так же в зависимости от риска на день, количества инструментов и торгуемого объема, вы можете посчитать, какое максимальное количество убыточных сделок вы можете себе позволить сделать за день. Для новичков рекомендуется установить максимальный лимит в размере трех убыточных сделок в день. При потере 25% заработанного за день также нужно закрывать позиции и прекращать торговлю в этот день.

Обязательно ведите статистику и анализируйте свои сделки. Вы можете использовать, например, сервис Webmarketstat. Статистика покажет вам, где и когда вы теряете деньги, на чем зарабатываете.

Не начинайте торговлю без внешнего контроля со стороны риск-менеджера. Используйте специальную программу со стороны вашего брокера, контролирующую и ограничивающую риски. Не надейтесь на свою дисциплину и алгоритм. Большинство трейдеров нарушают свой же алгоритм. В вас, на самом деле, сидит два трейдера. Один планирует, а другой исполняет. Часто эти два «человека» не дружат друг с другом. Большинство людей не контролируют сами себя поэтому позвольте контролировать вас и ваши убытки риск-менеджеру. Риск – это единственное, что можно контролировать на рынке. Отдайте контроль за вашим риском другому, независимому от вас человеку или программе. Если вы этого не сделаете, то вы не выживете на рынке.

Пробойные форекс стратегии – что нужно знать

Всем привет!

Многие новички часто считают, что торговая стратегия должна работать всегда и при любых рыночных условиях. Также некоторые слабо себе представляют, какие типы торговых стратегий существуют и какие есть особенности торговли для того или иного типа ТС. Знания особенностей каждого типа стратегий, их достоинств и недостатков позволит разрабатывать более продуманные и качественные ТС’ки. И сегодня мы как раз будем обсуждать особенности построения пробойных форекс систем.

Пробой линий тренда и важных ценовых уровней означает появление на рынке множества крупных игроков с явными предпочтениями в сторону роста или снижения того или иного инструмента. Именно в такие моменты и генерируют сигналы, помогая войти в рынок в направлении крупных объемов. Это, как правило, классические торговые стратегии, протестированные десятками лет торгов на различных инструментах.

Основная идея, заложенная в пробойные торговые стратегии, состоит в том, что если цена длительное время находится в диапазоне, то обязательно наступит момент силового рыночного решения и произойдет прорыв в определенном направлении. Поэтому для этого типа стратегий довольно критичным является выбор тех самых уровней для пробоя и корректная фильтрация ложных пробоев.

Чтобы зафиксировать настоящий пробой, нужно верно представлять себе направление текущего тренда, правильно выбирать уровни, пробой которых может привести к серьезному изменению цен и вовремя определять истинность пробоя этих уровней. То есть нам нужно меньше шумов, которые могут исказить наш анализ и способствовать неверному торговому решению. Именно поэтому пробойные стратегии лучше всего работают на инструментах с волатильностью не ниже средней и на периодах не ниже часового, где шумов уже не так много.

Классификация пробойных систем

Я не утверждаю, насколько это будет верно, но давайте в рамках этой статьи договоримся типом системы называть совокупность различных систем одинаковых по основной идее: трендовые, разворотные, пробойные. То есть тип торговой системы отвечает на вопрос «Что мы будем торговать?». Классом системы мы назовем совокупность торговых систем внутри одного вида, использующих общий подход к нахождению торговых сигналов. Тут скорее подойдет вопрос – «Как мы будем торговать?». Итак, какие же могут быть классы внутри такого типа систем, как пробойные?

Пробой линии тренда

Это одна из самых старых моделей торговли пробоев. На растущем тренде строится линия по восходящим минимумам, на нисходящем – по падающим максимумам. Как и для всех классов пробойных стратегий, она хорошо работает на периоде от Н1 и выше.

Конечно, далеко не всегда рынок находится в тренде и можно найти подходящую трендовую линию. И даже если направленное движение и найдено, трендовые имеют довольно субъективный характер. Поэтому такой класс торговых систем практически не поддается тестированию – если вы повторите несколько раз тест в программе для ручного тестирования, например в Forex Tester 3, вы, скорее всего, получите немного отличающиеся результаты.

Существует также немало индикаторов, определяющих трендовые линии автоматически, но я не встречал ни одного, который делал бы это хорошо.

Пробой уровней поддержки и сопротивления

Такой класс пробойных систем тоже является классическим и одним из старейших. Сигналом на вход по такой стратегии должен быть не только факт пробоя некоторого уровня или диапазона, но и анализ поведения рынка возле границ консолидации. В таких стратегиях стопы устанавливаются, как правило, на последнем уровне максимума или минимума перед пробоем, а прибыль берется в размере амплитуды диапазона консолидации или предыдущего движения.

Уровни поддержки/сопротивления есть всегда, на любом активе и на всех таймфреймах. Истинный пробой уровня означает сильный торговый импульс, что дает возможность взять прибыль с минимальным риском.

Уровни Фибоначчи также могут служить отличными точками для входа на пробой. Я не стал выделять подобные системы в отдельный класс, так как это также просто уровни цен.

Как правило, ждут пробоя таких уровней Фибоначчи, как 38,2 и 50. Подобная стратегия не обязательно будет являться контртрендовой, ведь уровни можно строить и по откатным движениям в существующем тренде. Для определения основы для построения уровней, как правило, берется индикатор ZigZag. Он помогает осуществить все построения на автомате, избежав тем самым субъективности.

Для построения различных уровней есть множество инструментов. На форуме в разделе индикаторов вы можете найти и индикаторы пивот уровней различных способов построения: круглых уровней, уровней Мюррея, уровней Фибоначчи, уровней, построенных по Фракталам, и прочих – их сотни. И это дает большой простор для исследования эффективности применения того или иного способа определения уровней в целях нахождения максимально эффективного способа их построения для подобного класса стратегий. Возможно, именно там лежит индикатор, который идеально подходит для построения советника по системе пробоя уровней поддержки/сопротивления.

Пробой скользящих средних

Линии SMA и EMA, особенно стандартный набор с периодами 20, 50, 100, 200 – сильнейшие ценовые уровни, а их пробой означает выход из зоны среднего значения и формирование новой тенденции. Вообще, способов расчета скользящих средних есть немало, о чем писал наш форумчанин Pavel888 в этой статье.

Как правило, сигнал генерируется при закрытии выше максимума или ниже минимума пробойной свечи. Тем не менее, этот класс систем в своем базовом варианте в настоящее время приносит довольно много ложных сигналов – рынки сильно изменились с появлением такого явления, как онлайн торговля и с возможностью проводить сложные математические расчеты буквально моментально. Поэтому этот класс систем, как и остальные классы, начал эволюционировать. Но в отличие от остальных классов, он превратился в совершенно новый класс систем – пробой волатильности, о котором мы поговорим немного позже.

Несмотря на то, что такой подход считается устаревшим, существует огромное количество различных индикаторов скользящих средних и даже если вы и не сможете построить прибыльную стратегию этого класса, ее разработка даст вам немало полезного опыта. На форуме есть набор, также составленный Павлом, насчитывающий более 600 различных индикаторов скользящих средних на любой вкус.

На самом деле нет никакой необходимости использовать именно скользящие средние. Вы вполне можете работать с таким индикатором, как Envelopes, беря сделки в покупку при пробое верхней границы индикатора и наоборот для продаж. По сути это останется тем же классом торговых систем, просто немного модифицированным.

Пробой ценового канала

Исторически за моделями пробоя трендовых линий следовали модели пробоя каналов, которые основываются на линиях поддержки и сопротивления, вычисленных по прошлым максимумам и минимумам. Трейдер покупает, когда цены поднимаются выше максимума n последних баров (верхняя граница канала) и продает, когда цены опускаются ниже минимума последних n баров (нижняя граница канала). Системы на пробое канала легко программируются и очень просты для понимания. Простейшим и самым распространенным примером канала может служить канал Дончиана:

Этот канал строится по максимумам и минимумам определенного количества баров, в нашем примере 60 последних баров. При пробое этого канала происходит вход в рынок.

Самый известный пример стратегии подобного класса – Система Черепах Ричарда Денниса. Как и все пробойные стратегии этого класса, она очень проста с точки зрения автоматизации, в чем вы убедились, когда писали советник по этой системе. Тем не менее, базовая система показывает хорошие результаты до 90-95 года прошлого века и без различных модификаций в последние двадцать лет практически не показывает прибыли, вынуждая трейдеров усложнять и совершенствовать свои ТС.

Как правило, выходы для подобных систем осуществляются при пробое в направлении, противоположном открытой позиции. В системе Черепах входы осуществляются при пробое 60 дневного канала Дончиана, а выходы при обратном пробое 20 дневного канала. Защитные стоп лосс ордера лучше всего устанавливать с привязкой к волатильности, например, по индикатору ATR. Лучшие результаты показывает коэффициент в пределах 2 – 3 ATR, в зависимости от инструмента. Также нередко используется альтернативный выход из позиций с привязкой ко времени удержания сделки. Например, закрываются все позиции, которые были открыты, скажем, 30 дней назад. Такой подход помогает, когда система попадает в боковое движение и долгое время болтается без существенного прироста доходности.

Данный класс торговых систем в действительности является прибыльным при должной тщательной проработке всех элементов системы. Базовая же концепция, как я уже говорил, закончила период хорошей доходности в прошлом веке.

Еще один интересный вариант построения ценового канала – по сессиям или же по диапазону в пределах определенных часов. Примером такого подхода может служить стратегия BigDog. По правилам стратегии, определяется канал цен со стартовой точкой за 3 часа до открытия Лондонской сессии и конечной точкой на открытии сессии. Таким образом – мы получаем ценовой канал утреннего затишья, на пробой которого и будем торговать.

Торговая система не показывает сильно высокой эффективности, но, при должной доработке, вполне может служить основой для разработки стратегии. Для работы по ней рекомендуется использовать короткий трейлинг – в пределах 10-15 пунктов. Также желательно стараться брать сделки при каналах, не превышающих 20 пунктов в высоту и избегать совсем торговли при каналах свыше 50 пунктов.

Еще один вариант – использовать максимумы и минимумы, образованные, например, во время Азиатской сессии. Такой подход называется пробоем максимумов/минимумов торговых сессий. Наиболее прибыльным можно считать пробой максимумов и минимумов азиатской сессии.

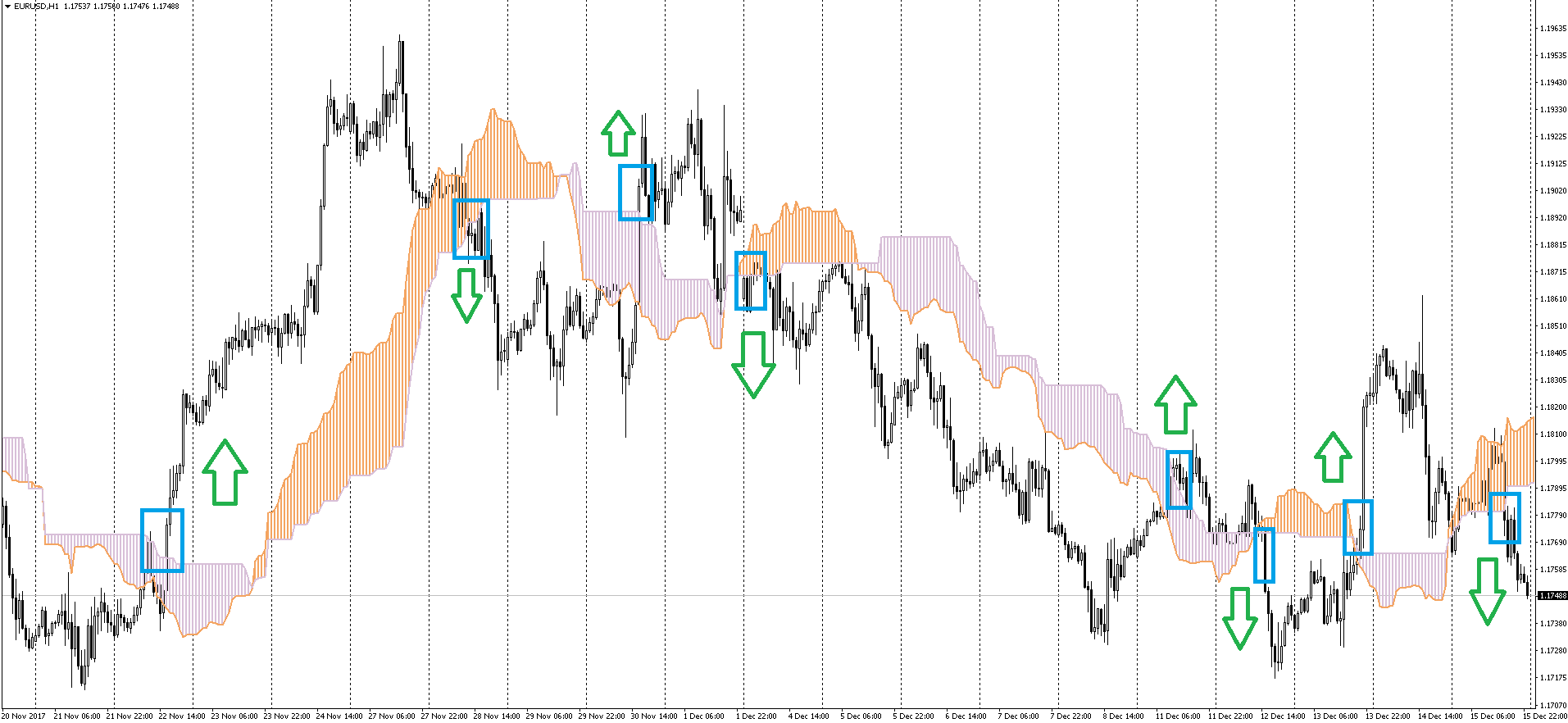

Еще один интересный вариант построения ценового канала – использование облака Ишимоку:

Конечно, это не грааль, тем не менее, подход оригинален, интересен, дает приличную точность, хорошую прибыльность и соотношение риска к прибыли. При тщательной разработке торговая система, использующая эту идею, будет способна входить в сделки на самом зарождении новых трендов и выходить фактически на их завершении. Думаю, подобной методикой пользуются очень немногие крупные игроки, поэтому она остается эффективной и по сей день. К слову, автор данной системы – известный шведский трейдер и аналитик Ларс Ларссон, который утверждает, что добился от модифицированной стратегии 80% прибыльных сделок при торговле бинарными опционами.

В модифицированной версии применяется фильтрация сделок индикатором Awesome Oscillator, но для бинарных опционов критично количество прибыльных сделок, а не соотношение прибыли к убытку. Поэтому для Форекс можно обойтись и без дополнительной фильтрации, внимательно продумав сопровождение сделок, возможные цели по прибыли и ограничения по убыткам. Справедливости ради стоит заметить, что автор предлагает несколько различных вариантов входа в позицию – пробойный вариант, разобранный нами, и трендовый, основанный на обратном пересечении линий, образующих границы облака.

Класс систем на пробое ценовых каналов в тестах работает лучше всех остальных классов пробойных стратегий, несмотря на порой не очень стабильные результаты.

Пробой волатильности

Более новыми и сложными являются модели пробоя волатильности, где точки, пересечение которых вызывает сигнал, основаны на границах волатильности. Границы волатильности располагаются на некотором расстоянии от текущей цены (например, цены закрытия), причем расстояние определяется текущей волатильностью рынка: когда она растет, границы отодвигаются дальше от текущей цены, когда она падает, границы сужаются.

Чаще всего для измерения волатильности в этом классе систем используется индикатор ATR или же Std Dev. Так, для расчета границ канала по стандартному отклонению построен индикатор Bollinger Bands, а на ATR – Keltner Channel.

В основе лежит следующая статистическая идея: если рынок движется в данном направлении сильнее, чем ожидается от нормального колебательного движения (что и отражается в волатильности), то, возможно, присутствует влияние некоей силы, то есть реального тренда. Покупка – при подъеме цены выше границы предельной волатильности, продажа – при падении за нижнюю границу.

Многие из систем подобного класса были очень популярны в конце 80-х годов, но в настоящее время встречаются довольно редко. Лично я так и не смог добиться от систем этого класса удовлетворительной работы, но, возможно, у меня просто не получается сконструировать эффективные фильтры для минимизации ложных пробоев. А может быть и действительно современный рынок для подобных систем не подходит. Это предположение также подкрепляется многими исследователями рынков и их независимыми тестами класса подобных систем для валютного рынка.

Пробои на осцилляторах

Этот класс стратегий основан на пробое уровней в показаниях того или иного осциллятора. Пример подобной стратегии – Шелест утренних звезд для периода Н4, которая строится на пробое уровней индикатора Awesome Oscillator Билла Вильямса.

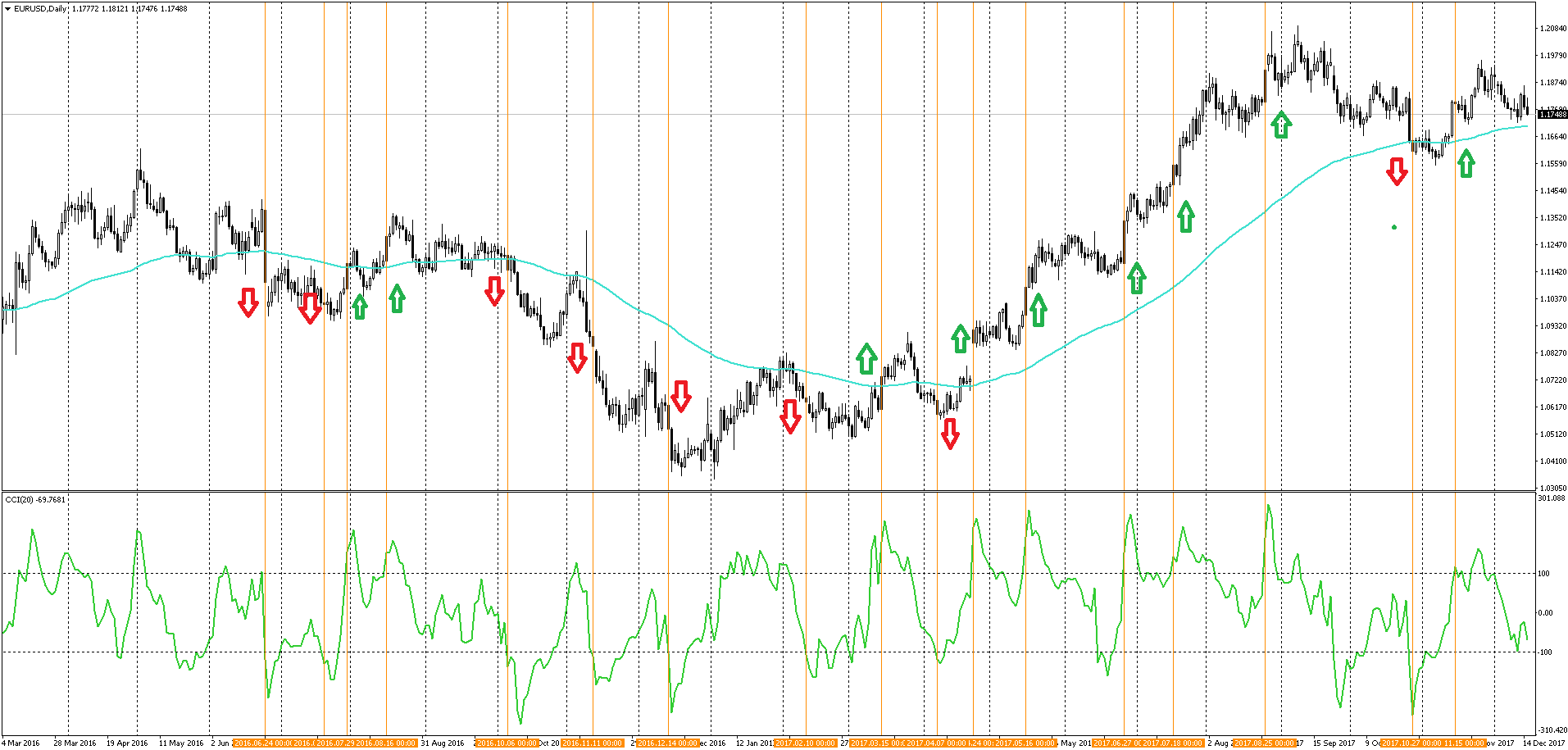

Еще один из вариантов – пробой уровней перекупленности/перепроданности:

В данном примере используется пробой уровней 100 и -100 индикатора CCI. Для определения тренда и фильтрации сделок против него используется скользящая средняя. Для данного класса стратегий не сильно важно, какой из осцилляторов выбрать, намного важнее максимально эффективный способ определения направления текущего тренда.

Идея тут совершенно такая же, как и для всех остальных пробойных торговых стратегий – если цена пробила уровень перекупленности или перепроданности, весьма вероятно, что это движение продолжится.

Для выхода из позиции, как правило, рекомендуют ориентироваться на обратное пересечение осциллятором пробитого ранее уровня.

Методы входа в рынок

Модели, основанные на пробое, также могут отличаться методом входа в рынок. Вход может иметь место при открытии или при закрытии дня, или внутридневной вход при помощи ордеров на граничных уровнях. Более сложные методы позволяют покупать или продавать на границе, т.е. пытаться войти в рынок на откате, когда после пробоя некоторой границы цены ненадолго возвращаются к ней.

Самый простой вариант – вход на открытии новой свечи, позволяет тестировать пробойные системы довольно быстро и точно, ведь для таких вариантов не важны движения, происходящие внутри свечей выбранного таймфрейма.

При работе стоповыми или лимитными ордерами очень важно использовать именно тиковые данные и тестеры, поддерживающие изменения величины спреда в процессе тестирования, ведь неточность буквально в пару десятых пункта может привести к активации отложенного ордера или, наоборот, к пропуску тех или иных сделок. При этом совершенно неважно, для какого периода разрабатывается торговая система – она все равно будет очень требовательна к качеству тестирования и результаты торговли у различных брокеров могут кардинально отличаться.

Именно поэтому лично я поступаю следующим образом:

То есть после пробития свечей некоего уровня стратегия подразумевает, например, установку отложенного стоп ордера немного ниже тени пробойной свечи. Вместо установки ордера я просто начинаю отслеживать уровень установки отложки и как только свеча закроется ниже него, войду в сделку по рынку на открытии новой свечи. Это избавляет меня от необходимости использовать тиковые данные и в целом увеличивает надежность системы, пусть и ценой немного запаздывающего входа.

Что такое истинный пробой

По пробоям и способам входа в сделки уже существует статья в блоге. Классическое определение пробоя звучит просто: это пересечение ценой сильного ценового уровня, после которого она будет с большей вероятностью двигаться в направлении пробоя, чем вернется назад. Для пробоя на рынке должно происходить что-то серьезное, чтобы сдвинуть цену на некое расстояние.

Получается, что если цена приближается к силовым уровням, то возможны четыре сценария поведения:

- Отскок от уровня без реального пробития по закрытию свечи и последующим разворотом;

- Отскок от уровня без реального пробития по закрытию свечи и дальнейшей консолидацией возле уровня;

- Ложный пробой уровня, когда цена через некоторое время возвращается обратно;

- Истинный пробой уровня, когда цена закрепляется за границами пробитого уровня и продолжает движение.

Считается, что чем больше происходит неудачных попыток пробоя, в том числе и ложных пробоев, тем более устойчивым и значимым считается конкретный ценовой уровень, и тем большее рыночное усилие потребуется для его реального преодоления. Для надежного пробоя необходимо как минимум 2-3 теста на периоде от H1 и выше, и чем больше видимых откатов, тем более сильного импульса стоит ждать в сторону нового движения.

Истинному пробою приписывают следующие свойства:

- Пробойная свеча закрывается выше уровня в случае пробоя вверх и ниже в случае пробоя вниз;

- Расстояние от уровня до цены закрытия желательно иметь больше среднего уровня волатильности. Иными словами – цена должна закрыться выше или ниже уровня на расстоянии, не меньшем, чем показание ATR с периодом, например, равным 7;

- Также желательно, чтобы цена находилась за пробитым уровнем в течение 2-3 свечей без закрытия выше уровня для продаж или ниже для покупок.

Ложным пробоем считается пробой ценой некоторого ключевого уровня, с последующим быстрым (1-2 свечи) разворотом в обратном направлении. Понятие ложного пробоя напрямую связано с рыночной психологией. Это проявление «стадного» рефлекса на рынке, когда мелкие игроки пытаются успеть на уходящее движение без серьезного анализа. В результате происходят покупки на вершинах и продажи на минимумах.

Приведем несколько критериев для фильтрации ложных пробоев:

- Основной тренд и ключевые ценовые уровни желательно анализировать на более высоких, чем для входа, таймфреймах. Если среднесрочный тренд сохраняется, а на малом периоде видны попытки пробоя против тренда, то высока вероятность обычных спекуляций с целью собрать стопы рыночного планктона, который постоянно открывает позиции на максимумах и минимумах. Чем больше период анализа, тем более надежным будет пробой;

- Если направление на среднесроке направление текущей попытки пробоя одинаковое, то шансов на «истинность» пробоя гораздо больше;

- Кроме самого факта пробоя стоит провести анализ свечных паттернов, которыми был выполнен пробой. «Истинный» пробой очень часто формирует свеча с большим телом и малыми тенями, закрытая за ключевым уровнем. Это означает, что рынок прикладывает серьезные усилия в направлении пробоя.

Фильтр трендов ADX

Одна из проблем при использовании пробоев состоит в том, что существует тенденция к крайне «пилообразной» торговле в тех случаях, если система регистрирует пробой, а реального тренда за этим не следует. Одно из возможных решений состоит в использовании индикатора трендов для фильтрации сигналов о пробоях. Многие трейдеры используют популярный индикатор ADX.

Отсеивание рынков, где нет тренда, «пилообразной» торговли и затяжных сделок несколько улучшит результаты системы. ADX используется для фильтрации пробоев согласно исследованиям Уайта (White, 1993). Тренд считается существующим в том случае, если ADX, рассчитанный по последним 18 дням, достигает нового шестидневного максимума. Входы производятся только при наличии тренда.

Но так ли полезна фильтрация по ADX? Это мы уже выясняли в статье, ссылку на которую я давал выше. Добавлю лишь, что для пробойных систем использование ADX все-таки может незначительно улучшить итоговый результат.

Достоинства и недостатки

К недостаткам систем на пробоях следует отнести то, что пробойные модели, впрочем, как и многие другие модели, основанные на следовании за трендом, могут входить в рынок с запаздыванием, причем иногда так поздно, что движение уже закончилось. Кроме того, позиция может быть открыта на небольшом движении цены, не позволяющем получить прибыль.

Еще одна гипотетическая проблема, по мнению многих трейдеров, заключается в том, что при широкой доступности высокопроизводительных компьютеров, простые методы, основанные на пробоях, уже не работают достаточно хорошо. Считается, что из-за широкой популярности пробойных систем рынки адаптировались к ним, а эффективность использования пробойных ТС снизилась за счет возрастания ценового шума вблизи границ, где размещаются ордера систем, основанных на пробоях. Указанное обстоятельство заставляет эти системы срабатывать излишне часто, особенно на активных рынках, характеризующихся высокой волатильностью.

Общее свойство пробойных систем заключается в том, что они лучше работают на длительных периодах и на трендовых рынках. Правильно построенная торговая система на пробоях должна решать проблему шума вблизи точек входа в рынок.

Отдельную проблему представляет собой ширина канала для пробойной стратегии. Если пороги установлены слишком близко к текущим ценам, будет наблюдаться большое количество ложных сигналов, что приведет к пилообразной торговле – ценовой шум будет запускать приказы то в одном, то в другом направлении. Поскольку такие движения не представляют собой реальных трендов, то сделки в лучшем случае не принесут прибыли, нанося удар по капиталу трейдера.

Если границы разнесены слишком широко, то система будет заключать слишком мало сделок и входить в рынок слишком поздно при любом важном движении. При оптимальной установке границ канала теоретическая система, основанная на моделях пробоя, может быть весьма эффективной: частые и мелкие убытки, вызванные отсутствием продолжения движения или ценовым шумом – будут компенсироваться значительными прибылями при крупных движениях рынка.

Для снижения количества ложных сигналов и уменьшения пилообразности торговли системы на основе пробоя иногда соединяются с индикаторами, которые предположительно определяют наличие или отсутствие тренда на рынке. Если тренда нет, то сигналы входа, создаваемые системой, игнорируются; если тренд есть – они принимаются к исполнению. Проблема в том, что и индикаторы не всегда функционируют точно или не успевают среагировать достаточно быстро, отставая от рынка и делая работу системы неидеальной. Иначе любой трейдер, применявший их в сочетании с пробоем или другой моделью следования за трендом, разбогател бы очень быстро, так как торговая стратегия входила бы только в значительные тренды, ведя торговлю гладко и стабильно.

Заключение

В целом, простые системы пробоя следуют предначертанному шаблону и не работают достаточно хорошо на современных высокоэффективных рынках. Это соответствует предположению, что прибыльных трендов становится все меньше. По мнению многих трейдеров, рынки становятся более «зашумленными» и противодействуют трендам, что затрудняет работу вышеописанных методов. Исключением служат молодые инструменты, вроде тех же криптовалют, а также низколиквидные инструменты, такие как пары USDMXN или USDZAR.

Существует множество классов систем на основе пробоев, много трендовых фильтров помимо ADX и много дополнительных способов для улучшения предложенных базовых классов систем, которые здесь не рассматривались. Надеюсь, что мне все же удалось дать вам хороший обзор популярных классов торговых стратегий, основанных на пробое, и надежный фундамент для ваших самостоятельных исследований.

Источник https://rognowsky.ru/sekrety-uspeshnogo-trejdinga/kak-pravilno-stroit-torgovye-urovni-vidy-urovnej-v-trejdinge/

Источник https://smart-lab.ru/blog/650355.php

Источник https://tlap.com/osobennosti-proboynyih-ts/