Рынок ценных бумаг. Фондовая биржа

Рынок ценных бумаг – это совокупность экономических отношений, возникающих между различными экономическими субъектами по поводу мобилизации и размещения свободного капитала в процессе выпуска, размещения и обращения ценных бумаг.

По функциональному назначению в структуре рынка ценных бумаг различают:

· Первичный рынок ценных бумаг, на котором происходит эмиссия и первичное размещение ценных бумаг

· Вторичный рынок ценных бумаг, на котором происходит обращение ценных бумаг.

Главными субъектами первичного рынка ценных бумаг являются эмитенты и инвесторы. В результате эмиссии акций и облигаций на первичном рынке эмитент получает необходимые ему средства, а бумаги размещаются среди первого круга инвесторов. Все остальные перепродажи ценных бумаг образуют вторичный рынок.

Важнейшей чертой первичного рынка является полное раскрытие информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств. Для этого осуществляется подготовка проспекта эмиссии, его регистрация и контроль государственными органами достоверности предоставленной информации, публикация проспекта и итогов подписки и т.д.

Механизм размещения ценных бумаг на первичном рынке может осуществляться следующими способами:

— закрытая подписка на ценные бумаги (частное размещение);

— публичное предложение (IPO);

— андеррайтинг (через финансовых посредников).

Частное размещение акций преобладало в России в 1990-1995 годах. В подавляющем большинстве эмитенты прибегают к услугам андеррайтеров.

Вторичный рынок ценных бумаг охватывает отношения, складывающиеся при купле-продаже ранее эмитированных ценных бумаг. Основу вторичного рынка составляет обращение ценных бумаг. Главной функцией вторичного рынка является перераспределение капитала.

Субъектами вторичного рынка являются:

— инвесторы, вкладывающие средства в ценные бумаги с целью извлечения прибыли или дохода.

— профессиональные участники рынка ценных бумаг

Специальную группу инвесторов образуют институциональные инвесторы –коллективные держатели различных пакетов ценных бумаг, в основном акций и облигаций. Как правило, институциональными инвесторами являются крупные кредитно-финансовые учреждения. Они аккумулируют временно свободные денежные средства предприятий и населения для последующего их инвестирования в акции и другие финансовые инструменты. При этом инвестор остается хозяином своих сбережений. К институциональным инвесторам относят: страховые организации, пенсионные фонды, инвестиционные и финансовые компании различного вида.

Инвестиционные компании — это особые кредитно-денежные институты, которые путем эмиссии собственных ценных бумаг собирают ресурсы частных инвесторов и помещают их в акции и облигации компаний в своей стране и за рубежом. К ним относятся, в частности, инвестиционные фонды, которые управляют ценными бумагами, как правило, мелких инвесторов на основе доверительного договора — траста. Институты коллективного инвестирования создаются по мере развития фондового рынка и в России. К ним относятся, например, ПИФы — паевые инвестиционные фонды, которые позволяют объединить денежные средства разрозненных мелких инвесторов в большой капитал и добиться их прироста. Доверительное управление имуществом ПИФа осуществляют управляющие компании. Финансовая компания – это компания, занимающаяся организацией выпуска ценных бумаг, фондовыми операциями и другими финансовыми сделками, например кредитованием физических и юридических лиц.

Профессиональные участники рынка ценных бумаг — юридические лица, в том числе кредитные организации, а также граждане (физические лица), зарегистрированные в качестве предпринимателей, которые осуществляют следующие виды деятельности:

— деятельность по управлению ценными бумагами;

— деятельность по определению взаимных обязательств (клиринг);

— деятельность по ведению реестра владельцев ценных бумаг;

— деятельность по организации торговли на рынке ценных бумаг.

Все виды профессиональной деятельности на рынке ценных бумаг осуществляются на основании специального разрешения — лицензии.. В Российской Федерации лицензия на осуществление профессиональной деятельности выдаётся Федеральной Службой по Финансовым Рынкам.

В государственном регулировании рынка ценных бумаг можно выделить следующие направления:

1). Разработка определенных правил, регулирующих эмиссию и обращение ценных бумаг и деятельность профессиональных участников рынка ценных бумаг, а также контроль за соблюдением действующего законодательства.

Во многих странах созданы специальные административные органы, разрабатывающие нормативные акты по ценным бумагам и контролирующие их соблюдение. В России в настоящее время таким органом является Федеральная служба по финансовым рынкам (ФСФР).

2). Выдача лицензий органами государственной власти на право заниматься профессиональной деятельностью в области рынка ценных бумаг.

3). Налогообложение доходов от операций с ценными бумагами.

Воздействие на рынок ценных бумаг государство оказывает с помощью системы налогообложения, налоговых льгот и санкций. Например, желая привлечь ресурсы инвесторов на рынок ценных бумаг, государство может устанавливать льготный режим налогообложения для участников рынка.

Помимо государственного регулирования координация действий профессиональных участников рынка ценных бумаг может осуществляться и саморегулируемыми организациями. В настоящее время в России действуют Национальная ассоциация участников фондового рынка (НАУФОР), контролирующая осуществление участниками брокерской и дилерской деятельности, Национальная лига управляющих (НП «НЛУ»), Профессиональная ассоциация регистраторов, трансфер-агентов и депозитариев (ПАРТАД), участвующая в лицензировании регистраторов и контроле за их деятельностью.

16.4 Организация обращения ценных бумаг. Фондовая биржа.

В настоящее время в мире существуют две основные организационные формы рынка ценных бумаг:

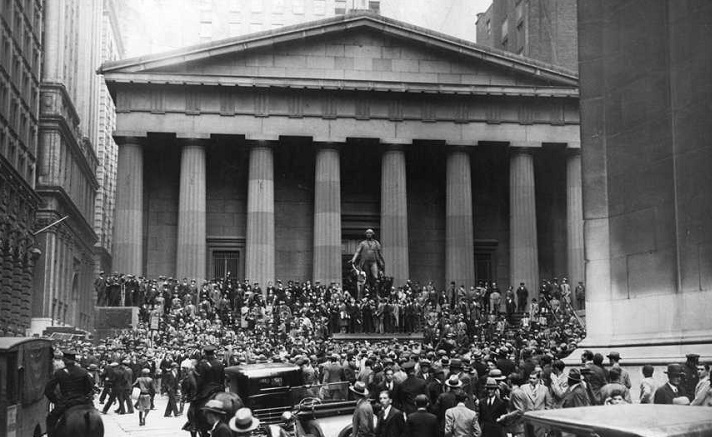

Первые биржи, представляющие собой периодические собрания купцов для совершения торговых сделок без немедленной передачи самих товаров и их оплаты, впервые появились в итальянских городах в XIII-XV столетиях. Сам термин «биржа» впервые появился в голландском городе Брюгге, по названию площади, на которой стоял большой и старинный дом, принадлежавший знатному роду Van der Burse, на гербе которого были изображены три кошелька.

Фондовая биржа — это определенным образом организованная часть рынка ценных бумаг, функционирующая на основе централизации предложений о купле-продаже этих бумаг.

Признаками классической фондовой биржи являются:

1. Постоянное место торговли, то есть наличие торговой площадки;

2. Строго определенное время сделок, так называемая биржевая сессия;

Основным принципом деятельности биржи является соблюдение четко установленных, обязательных для всех участников и членов биржи правил.

В основном биржи создаются в форме некоммерческих партнерств, либо акционерных обществ. Получение прибыли не является целью деятельности биржи.

Фондовая биржа действует на основе Устава.

Финансовые ресурсы биржи формируются в основном за счет членских взносов. Кроме того, фондовая биржа самостоятельно устанавливает размеры и порядок отчислений от вознаграждений, получаемых ее членами за участие в биржевых сделках, взносов, сборов, других платежей за услуги, оказываемых биржей, а также штрафов, уплачиваемых за нарушение правил биржевой торговли и требований устава.

В торговле на бирже принимают участие представители членов биржи, имеющие место на бирже. В качестве посредников на бирже выступают брокеры и дилеры. Брокеры и дилеры могут действовать в качестве маркет-мейкеров, то есть поддерживать постоянные котировки на покупку или продажу ценной бумаги в пределах минимального спрэда (разницы между ценой покупки и ценой продажи).

В торгах также участвует маклер – штатный работник биржи, который ведет торг и оформляет сделки.

К обращению на бирже допускаются ценные бумаги, которые в процессе размещения и обращения прошли предусмотренную федеральным законом процедуру эмиссии и включены фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с ее внутренними документами. Такие ценные бумаги называются листинговыми. Процедура допуска ценных бумаг к торговле на бирже называется листингом. В процессе листинга эмитент должен представлять финансовую отчетность на биржу ежеквартально. Если по итогам того или иного квартала он выйдет из допустимого диапазона коэффициентов, то проводится делистинг, т.е выведение его ценных бумаг из листингового листа.

На каждой бирже процесс торговли ценными бумагами имеет свою специфику. Основными способами проведения биржевых торгов являются:

1). Открытые аукционные торги, во время которых происходит непрерывное сопоставление цен на покупку и продажу ценных бумаг. Продавец постепенно снижает цену, а покупатель постепенно ее повышает. Сделка совершается тогда, когда цены покупателя и продавца сходятся.

2) Торговля по заказам. Суть этого метода сводится к тому, что брокеры оставляют маклерам письменные заявки на покупку и продажу с указанием цены и количества ценных бумаг.

Всего в мире около 150 фондовых бирж, крупнейшими являются следующие: Нью – Йоркская фондовая биржа (New York Stock Exchange, NYSE), Лондонская (LSE), Токийская, Франкфуртская, Тайваньская, Сеульская, Цюрихская, Парижская, Гонконгская и биржа Куала Лумпур.

Большинство ценных бумаг продается на внебиржевом рынке. Значение внебиржевых рынков в разных странах не одинаково. В некоторых странах внебиржевая торговля не играет существенной роли, в других запрещена, в третьих – во внебиржевом обороте находится значительная масса ценных бумаг. Наиболее развитый внебиржевой рынок в США. Методы продажи на внебиржевом рынке заключаются в переговорах между покупателями и продавцами: лично, по телефону, по компьютерной сети, по телефаксу и т.д. Если сделка совершается по поручению клиента, то клиенту посылается письменное уведомление, а со счетов клиентов деньги или взимаются (в случае покупки) или зачисляются (в случае продажи).

Биржевые индексы. Биржевой индекс (другое название — фондовый индекс) — это составной показатель изменения цен определённой группы биржевых активов (ценных бумаг, товаров, производных финансовых инструментов) «индексной корзины». В конце названия биржевых индексов может стоять цифра, отображающая число акций, на основании которых рассчитывается индекс: CAC 40, Nikkei 225, S&P 500. Первый биржевой индекс – индекс Доу-Джонса — был разработан 3 июля 1884 в США журналистом газеты Wall Street Journal, известным финансистом, основателем компании Dow Jones & Company Чарльзом Доу. С тех пор этот индекс остается самым популярным биржевым индексом в мире. Одними из самых популярных индексов в мире являются индикаторы, рассчитываемые крупнейшим рейтинговым агентством Standard&Poor’s (S&P). Standard&Poor’s 500 — главный индекс, рассчитываемый по 500 крупнейшим (наиболее капитализированным) американским компаниям, с применением технологии “взвешивания по капитализации”. 8 февраля 1971 г. началась торговля на первом в мире электронном рынке — National Association of Dealers Automated Quotation (NASDAQ). NASDAQ (сокр. от англ. — Автоматизированные котировки Национальной ассоциации дилеров по ценным бумагам)— американский внебиржевой рынок, специализирующийся на акциях высокотехнологичных компаний (производство электроники, программного обеспечения, телекоммуникационные и биотехнологические компании и т. п.).

В России главными индексами рынка ценных бумаг являются: биржевой индекс ММВБ – индекс Московской межбанковской валютной биржи, и внебиржевой индекс Российской торговой системы РТС.

Фондовая биржа как институт регулирования рынка ценных бумаг Текст научной статьи по специальности «Экономика и бизнес»

Развитие вычислительной техники и интернет-технологий переводит традиционный метод купли / продажи ценных бумаг на фондовой бирже в виртуальное пространство. В настоящее время, человек даже с небольшим капиталам может стать участником торгов на фондовой бирже посредством интернет-трейдинга. В данной статье описывается положение биржи на рынке ценных бумаг, а также плюсы и минусы развития интернет трейдинга.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Чудаков И. И.

Текст научной работы на тему «Фондовая биржа как институт регулирования рынка ценных бумаг»

ФОНДОВАЯ БИРЖА КАК ИНСТИТУТ РЕГУЛИРОВАНИЯ РЫНКА ЦЕННЫХ БУМАГ

Пермский государственный национальный исследовательский университет,

Развитие вычислительной техники и интернет-технологий переводит традиционный метод купли / продажи ценных бумаг на фондовой бирже в виртуальное пространство. В настоящее время, человек даже с небольшим капиталам может стать участником торгов на фондовой бирже посредством интернет-трейдинга. В данной статье описывается положение биржи на рынке ценных бумаг, а также плюсы и минусы развития интернет трейдинга.

Рынок ценных бумаг является составной частью финансового рынка, на котором происходит обращение ценных бумаг и включает в себя рынок капиталов и рынок производных ценных бумаг. Рассмотрим структуру рынка ценных бумаг в Российской Федерации.

По федеральному закону о рынке ценных бумаг, в Российской Федерации, на рынке ценных бумаг разрешены следующие виды деятельности:

1. Брокерская деятельность. Брокерской деятельностью признается деятельность по совершению гражданско-правовых сделок с ценными бумагами и (или) по заключению договоров, являющихся производными финансовыми инструментами, по поручению клиента от имени и за счет клиента или от своего имени и за счет клиента на основании возмездных договоров с клиентом.

2. Дилерская деятельность. Дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и / или продажи определенных ценных бумаг с обязательством покупки и / или продажи этих ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам.

3. Деятельность по управлению ценными бумагами. Деятельностью по управлению ценными бумагами признается деятельность по доверительному управлению ценными бумагами, денежными средствами, предназначенными для совершения сделок с ценными бумагами и (или) заключения договоров, являющихся производными финансовыми инструментами.

4. Деятельность по определению взаимных обязательств (клиринг). Клиринговая деятельность — деятельность по определению взаимных обязательств и их зачету по поставкам ценных бумаг и расчетам по ним.

* Аспирант кафедры Национальной экономики и экономической безопасности.

5. Депозитарная деятельность. Депозитарной деятельностью признается оказание услуг по хранению сертификатов ценных бумаг и / или учету и переходу прав на ценные бумаги.

6. Деятельность по ведению реестра владельцев ценных бумаг. Деятельностью по ведению реестра владельцев ценных бумаг признаются сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг.

7. Деятельность по организации торговли на рынке ценных бумаг. Деятельностью по организации торговли на рынке ценных бумаг признается предоставление услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Данный список видов деятельности на рынке ценных бумаг не является исчерпывающим, а содержит лишь основные виды, которые распространены на фондовой бирже. Положение фондовой биржи на рынке ценных бумаг представлено рис. 1.

Рис. 1. Рынок ценных бумаг

Фондовая биржа является важной частью рынка ценных бумаг, на ней производится большая часть операций по купле / продаже ценных бумаг в количественном выражении. Наиболее крупные сделки по купле / продаже крупных пакетов ценных бумаг, обычно совершаются на внебиржевой час-

ти рынка ценных бумаг (например, открытые акционерные общества (ОАО), которые торгуются на бирже, размещают на ней малую долю своих акций, поэтому возможность совершение крупной сделки на рыке ценных бумаг попросту отсутствует).

Фондовой биржей признается юридическое лицо — организатор торговли на рынке ценных бумаг, отвечающая ряду требований, описанных в федеральном законе Российской Федерации о рынке ценных бумаг. Участниками торгов на фондовой бирже могут быть только брокеры, дилеры, управляющие и Центральный банк Российской Федерации.

С точки зрения регулирования рынка ценных бумаг, у фондовой биржи есть ряд обязанностей, которые она должна выполнять, и выполнение которых регулирует Федеральная служба по финансовым рынкам Российской Федерации.

Фондовая биржа обязана утвердить:

— правила допуска к участию в торгах на фондовой бирже;

— правила проведения торгов на фондовой бирже, которые должны содержать правила совершения и регистрации сделок, меры, направленные на предотвращение использования инсайдерской информации и (или) манипулирования рынком.

— утвердить правила листинга (делистинга) ценных бумаг.

Помимо обязательных функций, у фондовой биржи можно выделить

1. Представление централизованного места, где может происходить как продажа ценных бумаг их первым владельцам, мак и вторичная их перепродажа;

2. Выявление равновесной биржевой цены;

3. Аккумулирование временно свободных денежных средств и способствование передачи права собственности;

4. Обеспечение гласности, открытости биржевых торгов;

5. Обеспечение арбитража;

6. Обеспечение гарантий исполнения сделок, заключенных в биржевом зале;

7. Разработка этических стандартов, кодекса поведения участников биржевой торговли.

С развитием компьютерных и интернет-технологий, торговля на биржах переходит в виртуальную среду и становится доступной практически каждому желающему.

Доступность фондовых биржевых площадок позволяет им аккумулировать большее число свободных денежных средств и имеет как свои преимущества, так и недостатки.

Основные преимущества доступности фондовых бирж:

— увеличение величины аккумулированных свободных денежных средств, а следовательно увеличение устойчивости фондовой биржи от резких колебаний;

— увеличение ликвидности инструментов, торгуемых на фондовых биржах;

— увеличение финансовой грамотности населения, т.к. для торговли на фондовых биржах человек должен обладать определенным минимальным представлением о функционирование фондовой биржи;

— увеличение объема доступного капитала снижает стоимость его привлечения для предприятий.

К основным недостаткам доступности фондовых бирж можно отнести следующие факторы:

— увеличение числа неквалифицированных («шумовых») трейдеров;

— переход на алгоритмические методы торговли, «торговые роботы» (минус «торговых роботов» состоит в их неосознанности действий, все запрограммированные ошибки робот будет повторять до тех пор, пока эта ошибка не будет исправлена).

Развитие системы алгоритмической торговли посредством роботов увеличивает нагрузку на торговые системы и заставляет фондовые биржи ограничивать такие операции. На роботов приходится почти половина заявок на ФБ ММВБ и до 50 % (пиковые значения до 90 %) на срочном рынке РТС, что увеличивает вероятность сбоев биржевой торговли.

В результате мы получаем что, несмотря на все плюсы развитие технологий в сфере фондовой торговле, также существует отрицательная сторона этого процесса и в настоящий момент идет поиск способов устранения данного негативного воздействия.

1. Федеральный закон от 22 апреля 1996 г. № 39-Ф3 «О рынке ценных бумаг».

2. Гражданский кодекс Российской Федерации (часть первая) от 30.11.94 № 51-ФЗ.

Фондовый рынок: Как устроены биржи и зачем они нужны?

Мнение большого числа людей о фондовом рынке, зачастую сводится к тому, что это просто площадка для спекуляций и зарабатывания денег из воздуха. Особенно часто подобные рассуждения можно услышать в обсуждениях производных инструментов (фьючерсов, опционов). Но так ли все на самом деле?

Привычные нам биржи, это, по сути – вторичный рынок ценных бумаг, на котором перераспределяются права на долю собственности или долгов компаний эмитентов ценных бумаг. Сами компании, выходящие на биржу благодаря этому не получают никакого финансирования – когда говорят о том, что в результате падения акций компания потеряла столько то миллионов, то это не более чем красивые слова т.к. на самом деле никаких потерь, кроме имиджевых, здесь нет.

Открыть счет для торговли на Московской бирже в режиме онлайн можно здесь. Также можно потренироваться с помощью тестового счета с виртуальными деньгами.

Механизмы организованной торговли вторичного рынка служат для перераспределения ценных бумаг между крупными первичными инвесторами (андеррайтерами и инвестиционными консорциумами) и более мелкими инвестиционными компаниями и частными инвесторами. Основной оборот ценных бумаг происходит именно на вторичном рынке. Без существования этого вторичного рынка, будет невозможно и нормальное функционирования первичного.

Благодаря вторичному рынку собственниками ценных бумаг прямо или опосредованного (с помощью инвестиционных банков и фондов) становятся частные лица. Наличие достаточного количества частных инвесторов позволяет экономике эффективно функционировать, привлекая громадные денежные средства для решения своих насущных задач.

Вторичный рынок ценных бумаг бывает двух видов – биржевой и внебиржевой (подробнее тут), при этом центральное место на всем фондовом рынке занимает, конечно, первый вид. При работе на бирже инвестор не видит своего контрагента по сделке, а ее исполнение гарантирует биржа. На внебиржевом рынке сделки совершаются напрямую между двумя контрагентами (соответственно, они же и несут все риски), а торгуются там разные низколиквидные бумаги, спрос на которые не настолько велик, чтобы компания-эмитент «заморачивалась» с прохождением листинга на бирже.

Как устроена биржа

Биржа – это наиболее удобное место проведения операций с ценными бумагами. Об инфраструктуре отечественного рынка ценных бумаг мы неоднократно писали на Хабре (раз, два), а сейчас подробнее остановимся, собственно, на бирже как отдельной единице рынка.

В ее функции входит организация торгов ценными бумагами – сейчас почти все биржи электронные, то есть заявки на торги поступают туда по закрытым электронным системам связи, а не методом выкрика и тут же находят отображение в торговой системе.

Биржа должна иметь в своем составе:

- Торговую систему, где накапливаются заявки на покупку и продажу, происходит их «спаривание» в случае совпадения цены, т.е. регистрации сделок с различными инструментами и записями в соответствующие регистры учета (напр. ).

- Расчетную (клиринговую) палату, которая ведет учет денежных средств участников торгов, осуществляет поставку денег по каждой сделке продавцам бумаг и списывает денежные средства со счетов покупателей, осуществляет внешние и внутренние денежные переодв.

- Депозитарный центр, которые аналогично расчетной палате ведет учет ценных бумаг участников торгов, осуществляет поставку бумаг на счет покупателей, списывает бумаги со счетов продавцов, осуществляет клиринг ценных бумаг по результатам торгов в уполномоченных депозитариях.

Другая важная роль, осуществляемая организованной биржевой площадкой, — это обеспечение ликвидности ценных бумаг.

Ликвидность – это возможность быстро и без существенных накладных расходов продать или купить ценную бумагу.

За счет большого количества участников торгов и большого количества ценных бумаг, одновременно продающихся и покупающихся, ликвидность может быть достаточно высока.Биржа обеспечивает условия ликвидности каждой конкретной бумаги двумя путями: разумной тарифной политикой, что привлекает частных инвесторов, и созданием института маркетмейкеров.

Маркетмейкер – это участник торгов, который по соглашению с биржей обязан поддерживать разницу цен покупки-продажи в определенных пределах. За это он получает от биржи определенные льготы – например возможность совершать операции с ценными бумагами, которые поддерживает маркетмейкер с уменьшенными комиссиями или вовсе без них.

Еще один интересный момент, касающийся роли бирж на фондовом рынке. Поскольку биржевая деятельность лицензируется и регулируется государством, на биржи возложены не только функции организатора торгов, но и некоторые регулятивные функции. Например, биржа обязана осуществлять мониторинг рынка с целью пресечения ценовых манипуляций, махинаций с ценными бумагами и нарушений правил осуществления брокерской деятельности.

Зачем это нужно

Ценные бумаги являются одной из форм существования капитала и обращаются на фондовом рынке. Все это несет в себе целый ряд функций.

Во-первых, ценные бумаги перераспределяют денежные средства:

- Между странами и территориями.

- Между отраслями промышленности и секторами экономики.

- Между отдельными предприятиями внутри одного сектора.

Во-вторых, благодаря ценным бумагам осуществляется перераспределение инвестиций в каждое конкретное предприятие между крупными, средними и малыми инвесторами. Этот процесс затрагивает почти любого гражданина страны, даже если тот об этом не подозревает. Так, условный обыватель, имеющий вклад в банке, может не знать и не думать о том, что банк, используя его деньги, мог купить, к примеру, корпоративных облигаций – именно так, конкретный человек, не подозревая об этом, становится источником средств развития конкретного предприятия и экономики в целом.

Третья важная функция ценных бумаг заключается в том, что они служат для фиксации прав владельцев на долю долга или собственности предприятий (в случае бумаг компании) или на долю долга целого государства (в случае бумаг государственных).

В зависимости от вида ценных бумаг и конкретного эмитента доход, который приносят ценные бумаги может быть разным, от, собственно, убытка, до астрономических сумм. Естественно, всегда есть риск получить убыток – например, в случае банкротства предприятия, выпустившего ценные бумаги, но на больших временных горизонтах – от 15 до 30 лет в среднем – ценные бумаги приносят доход, соответствующий или превышающий рост экономики.

При этом, важно понимать, что на фондовом рынке не действуют законы физики – в частности, сила притяжения. Часто многие полагают, что раз акции значительно выросли за небольшой промежуток времени, то их обязательно ждет падение. Это не совсем так.

Пример: На протяжении 10 лет акции Berkshire Hathaway выросли с $6 000 до $10 000. В этой точке многие решили, что рост и так уже довольно значительный, и упустили возможность заработать огромные деньги на цене, которая в последующие 6 лет выросла до $70 000 и даже выше.

В качестве платы за риск, который несет в себе подобное финансирование экономики, владельцы ценных бумаг получают дополнительный доход: купоны, процентные выплаты в случае долговых бумаг, дивиденды и рост курсовой стоимости в случае долевых ценных бумаг.

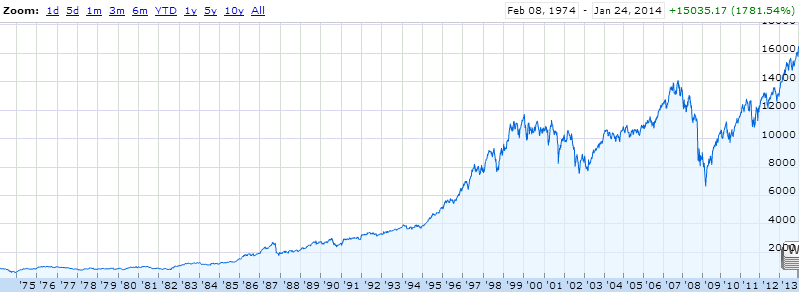

Пример: Индекс Доу Джонса. В начале 1950 года значение этого индекса составляло 201 пункт, а к началу 2000 года уже 10 940. Получается, что за 50 лет индекс вырос более чем в 50 раз. Если бы кто-то вложил в 1950 г. 1000 долларов, то к концу 2000 г. сумма бы увеличилась до $50 000.

Рост с 74 года до настоящего времени также впечатляет

Таким образом, роль фондового рынка, как места, где происходит торговля ценными бумагами и перераспределение капиталов между странами, секторами экономики и предприятиями, с одной стороны, и различными группами инвесторов – с другой. Без фондового рынка экономике было бы невозможно эффективно развиваться и удовлетворять нужды каждого члена общества.

Источник https://studopedia.ru/3_198304_rinok-tsennih-bumag-fondovaya-birzha.html

Источник https://cyberleninka.ru/article/n/fondovaya-birzha-kak-institut-regulirovaniya-rynka-tsennyh-bumag

Источник https://habr.com/ru/company/iticapital/blog/210570/