Рентабельность инвестиций и внутренняя норма прибыли: в чем разница?

Рентабельность инвестиций (ROI) против внутренней нормы прибыли (IRR): обзор

Хотя существует множество способов измерения эффективности инвестиций, немногие показатели более популярны и значимы, чем рентабельность инвестиций (ROI) и внутренняя норма прибыли (IRR). Для всех типов инвестиций ROI более распространен, чем IRR, в основном потому, что IRR более запутанный и сложный для расчета.

Компании используют оба показателя при составлении бюджета на капитал, и решение о том, начинать ли новый проект, часто сводится к прогнозируемой рентабельности инвестиций или внутреннему доходу. Программное обеспечение значительно упрощает расчет IRR, поэтому решение, какую метрику использовать, сводится к тому, какие дополнительные расходы необходимо учитывать.

Еще одно важное различие между IRR и ROI заключается в том, что ROI показывает общий рост инвестиций от начала до конца. IRR определяет годовой темп роста. Эти два числа обычно должны быть одинаковыми в течение одного года (за некоторыми исключениями), но они не будут одинаковыми в течение более длительных периодов.

Ключевые выводы

- Рентабельность инвестиций (ROI) и внутренняя норма прибыли (IRR) являются показателями эффективности инвестиций или проектов.

- ROI более распространен, чем IRR, поскольку IRR, как правило, труднее рассчитать, хотя программное обеспечение облегчило расчет IRR.

- Рентабельность инвестиций указывает на общий рост инвестиций от начала до конца, в то время как ВНД указывает на годовые темпы роста.

- Хотя эти два числа будут примерно одинаковыми в течение одного года, они не будут одинаковыми в течение более длительных периодов.

Рентабельность инвестиций (ROI)

Рентабельность инвестиций – иногда называемая нормой прибыли (ROR) – это процентное увеличение или уменьшение инвестиций за установленный период. Он рассчитывается путем деления разницы между текущим или ожидаемым значением и исходным значением на исходное значение и умножения на 100.

Например, предположим, что изначально инвестиция составляла 200 долларов, а теперь она стоит 300 долларов. Рентабельность инвестиций составляет 50% [((300 – 200) / 200) * 100].

Этот расчет работает для любого периода, но есть риск при оценке доходности долгосрочных инвестиций с ROI – рентабельность инвестиций 80% звучит впечатляюще для пятилетних инвестиций, но менее впечатляюще для 35-летних инвестиций.

Хотя показатели рентабельности инвестиций можно рассчитать практически для любого вида деятельности, в которую были вложены инвестиции, и можно измерить результат, результат расчета рентабельности инвестиций будет варьироваться в зависимости от того, какие цифры включены в состав доходов и затрат. Чем длиннее инвестиционный горизонт, тем сложнее может быть точное прогнозирование или определение прибыли, затрат и других факторов, таких как уровень инфляции или ставка налога.

Также может быть сложно сделать точные оценки при измерении денежной стоимости результатов и затрат для программ или процессов, основанных на проектах. Примером может служить расчет рентабельности инвестиций для отдела кадров в организации. Эти затраты может быть трудно определить количественно в краткосрочной перспективе, особенно в долгосрочной, по мере развития деятельности или программы и изменения факторов. Из-за этих проблем рентабельность инвестиций может быть менее значимой для долгосрочных инвестиций.

Внутренняя норма доходности (IRR)

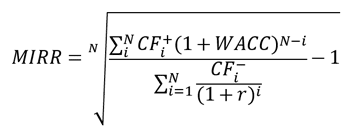

До компьютеров мало кто находил время для расчета IRR. Формула IRR следующая:

Чтобы рассчитать IRR с использованием формулы, нужно установить NPV равным нулю и решить для ставки дисконтирования (r), которая является IRR. Однако из-за характера формулы IRR не может быть рассчитан аналитически и должен рассчитываться либо методом проб и ошибок, либо с использованием программного обеспечения, запрограммированного для расчета IRR.

Конечная цель IRR – определить ставку дисконтирования, которая делает приведенную стоимость суммы годовых номинальных притоков денежных средств равной первоначальным чистым расходам денежных средств на инвестиции.

Перед расчетом IRR инвестор должен понять концепции ставки дисконтирования и чистой приведенной стоимости (NPV). Рассмотрим следующую проблему: мужчина предлагает инвестору 10 000 долларов, но этот инвестор должен подождать один год, чтобы получить их. Сколько денег инвестор оптимально заплатил бы сегодня, чтобы получить эти 10 000 долларов в год?

Другими словами, инвестор должен рассчитать приведенную стоимость, эквивалентную гарантированным 10 000 долларов в год. Этот расчет выполняется путем оценки обратной процентной ставки (ставки дисконтирования), которая работает как обратный расчет стоимости денег во времени. Например, при 10% ставке дисконтирования 10 000 долларов в год будут стоить 9 090,90 долларов сегодня (10 000 / 1,1).

IRR равняется ставке дисконтирования, которая делает NPV будущих денежных потоков равной нулю. IRR показывает годовую норму прибыли для данной инвестиции – независимо от того, насколько далеко в будущем – и данный ожидаемый будущий денежный поток.

Например, предположим, что инвестору нужно 100 000 долларов для проекта, и предполагается, что проект будет генерировать денежные потоки в размере 35 000 долларов каждый год в течение трех лет. IRR – это ставка, по которой эти будущие денежные потоки могут быть дисконтированы до 100 000 долларов США.

IRR предполагает, что дивиденды и денежные потоки реинвестируются по ставке дисконтирования, что не всегда так. Если ставка реинвестирования не так высока, IRR сделает проект более привлекательным, чем он есть на самом деле. Вот почему может быть преимущество использования вместо этого модифицированной внутренней скорости возврата (MIRR).

Индекс доходности, PI

Индекс доходности (profitability index, PI) — показатель отношения дисконтированных денежных потоков от инвестиций к сумме инвестиций. Его также называют индекс рентабельности или прибыльности. Формула PI имеет следующий вид:

где:

CFt — денежные потоки за период t

d — ставка дисконтирования

I — начальные инвестиции

В этом варианте записи формулы предполагается, что денежные потоки CF не включают начальные инвестиции. Можно записать формулу PI и в другой форме:

В данном случае NPV —текущая приведенная стоимость всех денежных потоков проекта или иной инвестиции, включая и начальные вложения I.

Инвестиционный проект считается привлекательным, если PI ≥ 1.

Пример расчета PI

Предположим, что инвестиционный проект требует начальных вложений в размере 1000 руб., и после этого в течение четырех лет приносит чистый денежный поток по 400 руб. в год. Ставка дисконтирования для него установлена на уровне 10%.

Расчет индекса доходности будет выглядеть следующим образом:

Из этого расчета видно, что проект является привлекательным и вложение средств в этот проект увеличит их стоимость в 1,27 раза.

Сравнение PI и NPV

Показатели PI и NPV выполняют похожую роль в оценке инвестиционных проектов. Оба этих показателя сравнивают начальные инвестиции с дисконтированными будущими денежными потоками.

Из второго варианта записи формулы PI можно легко увидеть, что PI будет больше 1 только тогда, когда NPV > 0 , то есть во всех проектах, которые могут быть признаны привлекательными на основании значения NPV (которое должно быть больше или равно нулю) значение PI будет больше 1, что также будет означать привлекательность проекта.

Однако у показателей NPV и PI есть два важных отличия:

- NPV показывает абсолютную величину экономической прибыли. Если мы знаем, что проект имеет NPV=268, значит он обеспечил требуемую доходность вложений и сверх того зарабатывает 268 рублей. Но насколько это много? Если инвестиции составили 100 000, то сумма избыточного дохода ничтожно мала, если 1000, то прирост заметный. А вот PI показывает доход по отношению к исходным инвестициям, что может быть полезнее для принятия решения.

- NPV дисконтирует все денежные потоки проекта без попытки разделить их на инвестиции и текущие потоки, в то время как PI предполагает, что начальные инвестиции существуют у нас отдельно, одной суммой, в начале проекта. Но это не всегда так. Инвестиции могут быть растянуты на несколько лет, они могут пересекаться с текущей деятельностью, а иногда просто сложно сказать, относить ли какую-то выплату к инвестициям или к текущим затратам. Такие факторы создают неопределенность в формуле PI, и с этой точки зрения NPV намного удобнее.

Сравнение PI и IRR

Показатель IRR демонстрирует доходность инвестиционного проекта в виде процентов, вычисляемых на вложенные средства. В этом смысле он похож на PI, но дальше в них обнаруживаются серьезные различия:

- PI учитывает требуемую доходность капитала, отраженную в ставке дисконтирования, и только после этого рассчитывает дополнительный прирост стоимости. IRR содержит полную доходность инвестиций.

- В приросте стоимости, рассчитанном на основе PI, фактор времени учтен только в части применения дисконтирования. Если PI одного проекта равен 1,2, а другого — 1,3, мы не можем сказать, какой из них прибыльнее. Если окажется, что первый проект длится 2 года, а второй — 6 лет, то наиболее прибыльным окажется проект, у которого PI меньше. IRR показывает доходность в виде годовых процентов.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Что такое IRR: формула расчета внутренней нормы рентабельности

Вы разработали новое решение, с помощью которого можно усовершенствовать продукцию компании или сократить производственные расходы. Но, прежде чем внедрять идею, необходимо убедиться, что она окупит вложенные инвестиции. Для подобных ситуаций есть отдельный показатель – IRR.

Рассказываем, что такое IRR проекта, как он рассчитывается и используется на практике.

Что такое IRR

IRR – это внутренняя норма доходности, от английского «Internal Rate of Return». Это один из ключевых параметров, применяемых при анализе финансовой привлекательности инвестиционного проекта.

Показатель IRR определяет границу окупаемости вложений. В этом он похож на точку безубыточности предприятия. Рассчитав Internal Rate of Return, финансовая компания или частный инвестор могут вкладывать деньги в проект таким образом, чтобы гарантированно не оказаться в убытке.

Важно учитывать, что самоокупаемость проекта должна быть дисконтированной, – то есть, учитывающей весь спектр процентных ставок, которые продолжают действовать на протяжении всего срока инвестирования. Это уровень инфляции, банковский процентные ставки, индекс девальвации и прочее.

При расчете IRR за основу берется фактический доход инвестора от конкретного проекта. Он сравнивается с барьерной ставкой – минимальным ожидаемым индексом доходности компании. Если IRR выше этого уровня, значит, вложения выгодны.

- Коллтрекинг точно определяет источник звонка с сайта

- Прослушивайте звонки в удобном журнале

Показатель MIRR оценивается следующим образом:

- Берется прибыль предприятия на расчетную дату окончания проекта.

- Приводятся все вложения на начальную дату проекта с учетом ставки дисконтирования.

- Параметр MIRR рассчитывается как норма прибыли, при которой все предполагаемые доходы на момент завершения проекта имеют общую стоимость, соответствующую совокупному объему затрат.

Формула расчета МIRR выглядит так:

CF +i – доходы i-го периода;

CF -i – затраты (инвестиции) i-го периода;

WACC – средневзвешенная стоимость капитала;

r – ставка дисконтирования;

N – длительность проекта.

С ее помощью можно точно оценить рентабельность проекта, поскольку в ней учитываются все случаи реинвестирования по ставке дисконтирования.

Параметр IRR используется в следующих случаях:

- для определения оправданности инвестиции: чем выше IRR проекта, тем более выгодным будет вложение;

- для оценки максимальных годовых ставок при привлечении заемного капитала: если банковская ставка выше рентабельности проекта, то инвестиция не принесет прибыли;

- для сравнения нескольких проектов и выбора наиболее перспективного с финансовой точки зрения.

Бизнес

Основные средства предприятия: что это такое и для чего они нужны

Основные средства предприятия: что это такое и для чего они нужны

Преимущества и недостатки показателя

- С помощью этого параметра можно легко и быстро определить, будет ли инициатива окупаться и какой объем вложений потребуется, чтобы проект не был убыточным.

- Показатель IRR позволяет объективно сравнить несколько инвестиционных проектов за разные периоды времени без учета всех сумм вложений.

- Показатель внутренней нормы прибыли определяется без учета рефинансирования доходов.

- IRR – относительный показатель, в котором инвестиции и прибыль отображаются в процентах, а не в реальной валюте.

- Если возникает необходимость в дополнительных вложениях, все вычисления необходимо производить заново.

Как рассчитать IRR

IRR проекта можно определить разными способами.

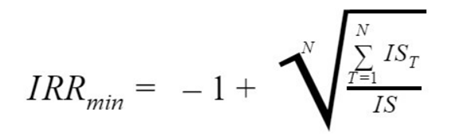

Формула расчета IRR

Математический расчет – наиболее понятный, однако технически труднореализуемый способ определения внутренней нормы прибыли. Минимальный IRR рассчитывается по формуле:

IRR min – минимальная внутренняя норма доходности;

N – число расчетных периодов;

IST – объемы инвестиций за каждый период;

IS – совокупный объем инвестиций.

Графический метод

Чтобы вычислить значение IRR графическим способом, необходимо построить график зависимости чистой приведенной стоимости проекта (NPV) от коэффициента дисконтирования. В точке пересечения получившегося графика с осью абсцисс (Х) находится значение IRR.

Можно построить несколько графиков, используя разные исходные данные. Тот проект, по которому показатель предельной доходности вложений окажется дальше от нулевой отметки, будет наиболее перспективным с экономической точки зрения.

Расчет в Excel

Если у вас несколько разных проектов, определять IRR для каждого из них по формуле или в виде графиков – долго и трудоемко. В Excel есть удобный инструмент для оценки эффективности инвестиций. Это встроенная функция ВСД.

Она позволяет найти ставку IRR для сразу нескольких потоков инвестиций. Финансовые параметры вводятся в таблицу в виде числовых значений. Одно из них обязательно должно быть отрицательным – это затраты на реализацию проекта. Доходы, получаемые инвестором, указываются в виде положительных чисел.

Введите данные в таблицу, выберите участок столбца, который необходимо проанализировать. Нажмите «OK», и Excel автоматически рассчитает IRR, используя метод итераций. Формула делает циклические вычисления с показателя, указанного в графе «Предположение».

Онлайн-калькуляторы

Самый простой способ определения внутренней нормы доходности – при помощи онлайн-калькуляторов. В них встроены готовые алгоритмы вычисления, которые запускаются, как только пользователь введет исходные данные и нажмет на кнопку «Старт».

Как проанализировать полученные данные

Мало знать, что такое IRR и как он вычисляется, – важно уметь анализировать полученную информацию.

Очевидно, что проект с высоким показателем внутренней нормы доходности со временем окупится. Отрицательный IRR свидетельствует об очевидной убыточности вложений. Теоретически этот показатель может быть больше 100%, однако на практике достигнуть такого результата очень сложно.

Инвесторы часто задаются вопросом, какое значение IRR считать нормальным. Определение приемлемого уровня внутренней нормы прибыльности возможно только в сравнении. Проведите вычисления по ряду исходных данных и сравните полученные результаты. Так вы увидите несколько вариантов нормального IRR для конкретного проекта.

Учитывайте, что этот показатель обязательно должен быть больше, чем ставка дисконтирования. В противном случае проект будет заведомо убыточным. Если IRR равен ставке дисконтирования, значит, вложения инвестора только окупятся, но дохода не принесут.

Можно также сравнить параметр внутренней нормы доходности с уровнем минимальной ожидаемой доходности компании. В каждой организации она своя.

Бизнес

Источник https://nesrakonk.ru/return-investment-roi-vs-internal-rate-return-irr/

Источник https://www.alt-invest.ru/lib/profitability_index/

Источник https://blog.calltouch.ru/chto-takoe-irr-formula-rascheta-vnutrennej-normy-rentabelnosti/