Сложный процент при инвестировании

При описании той или иной инвестиционной стратегии мы часто сталкиваемся с понятием сложного процента. Сложный процент — это когда на процент доходности увеличивается не только начальная сумма, но и прибавленные на последующих этапах проценты, и так повторяется несколько раз. Это явление встречается в разных сферах, в природе его можно наблюдать на примере роста сорняков. Но сегодня мы рассмотрим сложный процент в инвестициях. Например, если открыть банковский депозит, в условиях которого будет начисление процентов с дальнейшим реинвестированием, то уже включается эффект сложного процента, а вкладчик получает процент на уже полученные проценты.

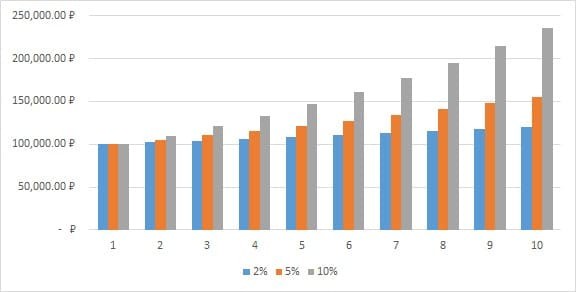

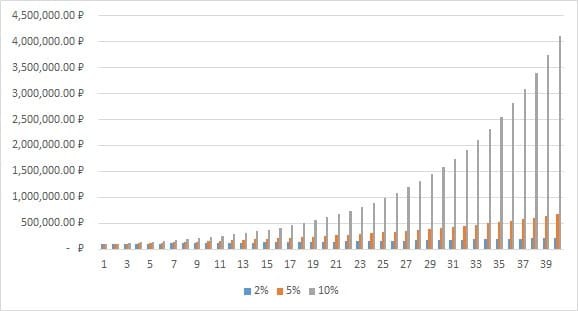

Как скорость прироста капитала зависит от процента, который приносят инвестиции?

При 2% годовых удвоения капитала можно ждать только на тридцать седьмом году. При 5% годовых удвоение произойдёт на шестнадцатом году.

А при 10% удвоение вложенной суммы произойдёт уже на девятом году, а не на десятом, как кажется на первый взгляд.

Как частота реинвестирования влияет на рост активов?

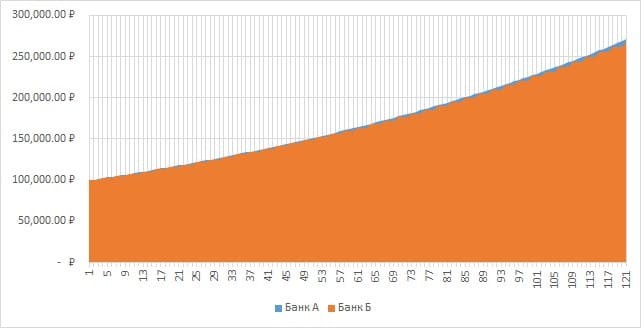

Предположим, есть два похожих по условиям депозита в разных банках, но один банк предлагает каждый месяц выплачивать проценты и реинвестировать их, а другой — выплачивает проценты раз в квартал.

| Показатель | Банк А | Банк Б |

| Ставка | 10% годовых | 10% годовых |

| Срок вклада | 10 лет | 10 лет |

| Возможность пополнения | Нет | Нет |

| Выплата процентов | Ежемесячно, с рефинансированием | Ежеквартально, с рефинансированием |

Как будет отличаться прирост этих вкладов?

В результате за десять лет при ежеквартальном начислении процентов доход получился на 2197,77 руб. меньше, чем при ежемесячном, при начальном вложении 100 000 руб.

Сложный процент на бирже

Если выбирать акции хорошо растущих компаний, но таких, которые не выплачивают дивиденды, то участия сложного процента в приросте капитала не будет. А покупка акций компаний, которые выплачивают дивиденды, или облигаций, с дальнейшим реинвестированием купонов, запускает работу сложного процента. Однако вычислить его влияние на стоимость портфеля сложно, так как, кроме него, на итоговую сумму влияет изменение цены активов и другие факторы.

С точки зрения определения сложного процента не так важно, в тот же актив вы реинвестируете средства или в другой. Например, можно получить дивиденды и вложить средства обратно в акции этой компании или купить на эту сумму облигации. Купонный доход также можно вкладывать в облигации или докупать на эти деньги акции, приносящие дивиденды. Можно использовать и другие инструменты, которые доступны на бирже и вне её торговых площадок.

Для начинающих инвесторов самыми простыми и доступными будут следующие варианты:

- вклады с ежемесячным реинвестированием;

Получать доход можно чаще, если покупать и продавать ценные бумаги в течение короткого периода времени, а на вырученные средства покупать новые ценные бумаги, которые принесут новый доход. И так далее. Здесь тоже будет работать эффект сложного процента.

Похоже, но не аналог

Частично похожий на сложный процент эффект будет, если использовать ИИС, получая вычет на уже внесённые средства. Можно вложить полученный налоговый вычет на ИИС и через год получить вычет с внесённой суммы, но это нельзя считать сложным процентом, так как на основную сумму инвестиций процент начисляется только один раз.

Также нельзя причислять к сложному проценту пополнение счёта. Если у вас есть активы, которые приносят вам дивиденды и/или купоны, но при этом вы сами постоянно пополняете счёт, то очень трудно определить, какую часть прибыли даёт непосредственно сложный процент.

Когда сложный процент играет против?

Как и любой инструмент, сложный процент может играть против вас, например, при расчёте инфляции. Даже 4–5% инфляции в год за десять лет дают значительный эффект.

Также сложный процент используется при начислении штрафов и пени, поэтому стоит отслеживать свои долги так же тщательно, как и прибыль. И хотя даже микрофинансовые организации ограничены в процентах, которые они могут начислить забывчивым заёмщикам, стоит следить за своими финансами, чтобы забытый долг в 10 руб. не превратился однажды в 1000.

Используем сложный процент правильно

Сложный процент существует в нашем мире как гравитация, независимо от того, знаем мы о нём или нет, используем себе во благо или сражаемся с ним.

Не забывайте изучать возможности использования сложного процента для увеличения своего капитала и ограничивайте его вредное влияние. Ведь не каждое яблоко, упавшее на голову, рождает гениальные мысли, но, если посадить его в землю, оно с большой вероятностью принесёт новые плоды.

Ещё о сложных и простых процентах вы можете прочитать здесь.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи – мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Простые и сложные проценты: какие выгоднее для инвестора

Для инвестора важна не только процентная ставка, но и то, какой метод начисления процентов применяется. Как считаются простые и сложные проценты и как они работают в инвестициях — в статье.

При начислении простых процентов инвестор получает базовую ставку дохода. Сложный процент начинает работать тогда, когда процентный доход реинвестируется.

Что такое простые и сложные проценты

Допустим, инвестор собирает портфель на 150 000 рублей с ожидаемой доходностью 10% годовых. Это те деньги, которые он планирует получить от выплат дивидендов и купонов. При этом он не продает и не покупает активы, а выводит средства со счета. В таком случае работает простой процент. Его размер можно рассчитать по формуле:

В этом случае процентный доход за год без учета комиссий за сделки и налогов составит:

Sp = (150 000 * 10 * 365/365) / 100 = 15 000 рублей

Если же инвестор реинвестирует прибыль, то есть покупает на полученные выплаты новые ценные бумаги с такой же доходностью, то начинают работать сложные проценты. Они начисляются на первоначальную сумму и на проценты предыдущих периодов через равные промежутки времени — каждый день, раз в месяц или раз в квартал. Этот процесс называется капитализацией.

Для расчета итогового дохода с учетом сложных процентов с ежемесячной капитализацией используется формула:

Итоговый доход со сложными процентами без учета комиссий за сделки и налогов составит:

S12 = (150 000 * (1 + 0,10/12) 12 = 165 700 рублей

Процентный доход составит: 165 700 – 150 000 = 15 700 рублей.

Из расчетов следует, что при одинаковых начальных условиях инвестор получит на 1,6% больше, если будет рефинансировать прибыль.

Какие проценты выгоднее для инвестора

Если увеличить срок владения инвестиционным портфелем под 10% годовых до 15 лет, выгода сложных процентов становится еще нагляднее: размер процентного дохода будет выше на 112%, чем при использовании простого процента.

Таким образом, чем дольше срок инвестиций при сложном проценте, тем больше заработает инвестор на процентном доходе. Но есть еще один фактор, который помогает значительно увеличить доходы, — регулярные пополнения.

Сложные проценты при регулярных пополнениях

Например, инвестор решил не только реинвестировать прибыль, но и покупать каждый месяц новые активы:

- сумма первоначальных инвестиций — 150 000 рублей;

- годовая доходность — 10%;

- срок — 15 лет;

- регулярные пополнения — 10 000 рублей в месяц.

В этом случае доход по процентам без учета комиссии брокеру и налогов может составить 2,87 млн рублей.

За 15 лет инвестор сделает регулярных пополнений на 1,8 млн рублей, а накопленный капитал составит 4,8 млн. Источник данных: a2-finance.com

Благодаря работе сложного процента и регулярным пополнениям на протяжении длительного времени сумма полученных процентов окажется выше, чем сумма вложенных средств.

Кратко

- При начислении простых процентов инвестор получает только процентный доход. Он не капитализируется, а значит, база расчета дохода не растет.

- Сложный процент в инвестициях начинает работать, когда полученная прибыль реинвестируется.

- Регулярные пополнения в течение длительного времени помогают значительно увеличить базу для расчета процентного дохода.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

Общество с ограниченной ответственностью «ГПБ Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности N045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности N045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами N045-14085-001000 и лицензии на осуществление депозитарной деятельности N045-14086-000100, выданных Банком России 08.04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «ГПБ Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «ГПБ Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «ГПБ Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Процент и инвестиции

Инвестиции — один из важнейших и наиболее изменчивых компонентов ВНП. Потребление, как мы рассмотрели выше, функционально связано с доходами, государственные расходы и чистый экспорт довольно легко предсказуемы. Что касается инвестиций, то они трудно поддаются прогнозированию и детерминированию — они могут внезапно резко увеличиваться или падать. Так, во времена Великой депрессии в США инвестиции снизились на 100%. Однако необходимо учитывать, что равновесие между инвестициями и сбережениями — одно из важнейших условий макроэкономического баланса. В то же время зависимость между инвестициями и сбережениями весьма неоднозначна в силу несовпадения субъектов сбережений и инвестиций, и поэтому требует управления со стороны государства.

Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им осуществляется накопление капитала предприятий, а следовательно, создание базы для расширения производственных возможностей страны и экономического роста.

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, повышение качества продукции и услуг, на образование кадров и на научные исследования. В масштабах национальной экономики инвестиции — это те экономические ресурсы, которые направляются на увеличение реального капитала общества, Витом числе и человеческого.

В целом процесс сбережений и инвестиций в большой степени представляет собой переключение экономических ресурсов с производства товаров и услуг для текущего потребления на создание современных, высокотехнологичных капитальных ресурсов.

Инвестиции можно классифицировать по месту осуществления, а также по направлениям инвестирования.

По месту осуществления различают инвестиции: в частном секторе, когда предприятие негосударственной формы собственности строит новое сооружение, цех или покупает оборудование; и в общественном (государственном) секторе (например, строительство электростанций, новых линий метрополитена и т.п.).

Инвестиции могут направляться в запасы, жилищное строительство, человеческий капитал, капитальные ресурсы.

Инвестиции в запасы направляются на формирование товаров, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия.

Инвестиции в человеческий капитал имеют место в случаях, когда здоровье, образование и профессиональная подготовка населения улучшаются в результате усилий частных лиц, деловых кругов или государств. Все это также сказывается на росте производительности труда и общем экономическом росте. Инвестиции такого рода достаточно рискованны, поскольку не дают полной гарантии прироста доходов.

Инвестиции в капитальные ресурсы направляются в случаях, когда сбережения используются для увеличения производственных возможностей экономики путем финансирования строительства новых предприятий, внедрения новых технологий, развития средств коммуникаций. Капитальные инвестиции имеют долгий срок службы, высокую стоимость, окупаются и «возвращают» доход инвестору только через достаточно длительный промежуток времени. Поэтому инвестирование в капитальные ресурсы связано с большим риском.

Инвестиции в капитальные ресурсы подразделяются на два вида: чистые инвестиции и инвестиции в модернизацию. Понятие чистые, или новые, инвестиции означает экономические ресурсы, которые увеличивают размер основного капитала. Инвестиции Могут направляться также на возмещение износа капитала, тогда они носят название инвестиций в модернизацию. Сумма чистых инвестиций и инвестиций на возмещение называется валовыми инвестициями.

Рост реального, или наличного, накопленного капитала является основой повышения уровня благосостояния в индустриальных странах, поскольку производительность труда напрямую зависит от количества и качества имеющегося производственного аппарата, включающего прогрессивные технологии, виды материалов и энергии, интеллектуальный потенциал. В этом смысле сегодняшнее благосостояние есть результат вчерашних инвестиций, а сегодняшние инвестиции закладывают основы будущего благосостояния общества.

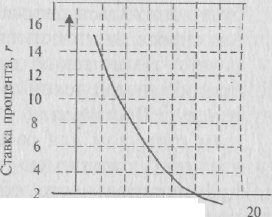

Согласно классической теории объем планируемых в национальной экономике инвестиций функционально связан с величиной реальной процентной ставки.

Так, с понижением ставки процента вследствие роста предложения денег снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать. Повышение ставки, наоборот, приводит к сокращению инвестиций. Суть этой зависимости состоит в следующем. Фирмы постоянно планируют осуществление инвестиций как в основной капитал, так и в товарно-материальные ценности. Источниками инвестиций могут быть либо собственные средства, т.е. часть прибыли, либо заемные — кредиты финансовых учреждений. Но каковы бы ни были источники инвестирования, приобретение элементов капитала или товарно-материальных ценностей всегда связано с оценкой альтернативной стоимости инвестиций.

У каждой компании существует достаточно широкий спектр инвестиционных вариантов. Это могут быть модернизация оборудования, открытие новых торговых точек, покупка акций других фирм или прочие мероприятия. Для выбора варианта предприятие должно сопоставить доходность инвестиций по каждому варианту с альтернативной стоимостью капитала, т.е. с нормой банковского процента.

общий спрос на инвестиционные товары можно определить как сумму всех инвестиционных решений фирм той или иной национальной экономики.

Рис. 14.13. Спрос на инвестиции

Таким образом, кривая спроса на инвестиции может быть построена путем расположения всех инвестиционных объектов по нисходящей в зависимости от ставки процента (рис. 14.13). По оси абсцисс расположены различные возможные значения «цен-инвестиций (ставки процента r), а соответствующие величины спроса на инвестиционные товары / откладываются по оси ординат.

Из данной модели инвестиций следует несколько важных выводов. Во-первых, на рис. 14.13 видно, что инвестиции выгодны только до того момента, когда ставка процента равна ожидаемой норме чистой прибыли. Во-вторых, меняя предложение денег, государство может изменять ставку процента и уровень расходов на инвестиции. Повышение ставки процента приведет при прочих равных условиях к осуществлению только высокоприбыльных инвестиционных проектов, т.е. к общему сокращению инвестиций. В случае понижения ставки процента становятся выгодными и те инвестиционные решения, которые имеют низкую норму ожидаемой прибыли. Соответственно увеличивается совокупный спрос на инвестиции.

При фиксированном предложении денег в стране на величину инвестиций будет влиять изменение уровня цен. Это происходит вследствие действия эффекта процентной ставки. Рост уровня цен увеличивает количество денег, которые потребители и предприниматели должны иметь на руках, что приводит к повышению процентной ставки, а в итоге — к сокращению инвестиций. И наоборот, более низкий уровень цен понижает ставку процента и тем самым увеличивает инвестиционный спрос.

Сдвиги кривой спроса на инвестиции могут происходить под влиянием всех факторов, которые так или иначе способны повлиять на ожидаемую прибыль. Основными из них являются следующие:

• ожидания предпринимателей — прогнозы будущей конъюнктуры рынка (объем спроса на товары, уровень цен, изменения в экономике, политике, демографии и т.п.). Оптимистические ожидания сдвигают кривую инвестиционного спроса вправо, а неблагоприятные — влево;

• уровень налогообложения, поскольку при принятии инвестиционных решений предприниматели рассчитывают ожидаемую прибыль после уплаты налогов. Рост налоговых ставок, вызывая снижение доходности, уменьшит спрос на инвестиции (сдвиг кривой влево), и наоборот;

• издержки на основной капитал, его ремонт и обслуживание (включая стоимость сырья, материалов, топлива и энергии, заработной платы и т.п.). Так, с возрастанием этих расходов будет снижаться ожидаемая норма чистой прибыли, а кривая спроса на инвестиции сместится влево;

• научно-технический прогресс, а именно создание новых прогрессивной техники и технологий, новых видов товаров и услуг. Достижения в этих областях служат дополнительным стимулом для расширения инвестиций, так как могут увеличить ожидаемую норму прибыли либо за счет большей производительности оборудования, либо за счет высокой рентабельности пионерных товаров.

Основываясь на рассмотренной выше зависимости инвестиций от ставки процента, классики экономической теории пришли к мысли, что ставка ссудного процента может выполнять функцию своеобразного связующего звена между сбережениями и инвестициями. Но кейнсианская теория поставила под сомнение положение классической теории о том, что ставка процента способна привести в соответствие сбережения семей и отдельных потребителей с инвестиционными планами предпринимателей. Аргументы кейнсианцев строятся на том, что субъекты сбережений и инвестиций — разные группы населения, и мотивация субъектов сбережений и инвестиций тоже различна.

Кроме ставки процента, как утверждают кейнсианцы, существует много факторов, способных повлиять на решения о сбережениях частных лиц. Это, например, намерения сделать крупные покупки, сбережения в целях удовлетворения будущих потребностей (уход на пенсию, расходы на обучение), мера предосторожности на случай непредвиденных обстоятельств и т.п. Многие сбережения связаны с укоренившейся традицией или привычкой. Все вышеперечисленные мотивы, по мнению кейнсианцев, существенно ослабляют зависимость предложения инвестиций от ставки процента. Поэтому кейнсианская кривая предложения инвестиций гораздо менее эластична, чем в классической модели. На практике предложение инвестиций зависит в основном от размера суммарных доходов в обществе и предпринимательской активности

Колебания инвестиций являются одним из основных факторов, влияющих на изменение произведенного чистого национального продукта. Чистый национальный продукт (ЧИП) считается равновесным, когда объем производства обеспечивает обществу такие доходы, которые позволяют купить весь произведенный продукт; Если ожидаемая норма возрастает или уменьшается ставка банковского процента, то увеличиваются расходы на инвестиции, соответственно возрастает и произведенный ЧНП, и наоборот.

Указанная зависимость была обоснована Дж.М. Кейнсом Ч стала основным инструментом в кейнсианской экономической политике. Правительство может регулировать объемы производимого ЧНП, увеличивая или уменьшая ставку процента и воздействуя, таким образом, на размеры инвестиций.

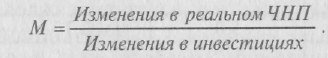

Было также замечено, что изменение размеров инвестиций (идет к изменению объемов производства и росту доходов в неодинаковых пропорциях. Если инвестиции возрастают, предположим, на 5 млрд руб., то совокупный доход может увеличиться в течение года на 15—20 млрд руб. Этот результат получил название эффекта мультипликатора. Мультипликатор инвестиций — это соотношение отклонения от равновесного ЧНП и изменения в расходах на инвестиции, т.е.:

4.

Необходимо иметь в виду, что изменения в потреблении, государственных закупках и экспорте также подвержены эффекту мультипликатора.

Мультипликатор может действовать в двух направлениях: небольшое увеличение инвестиций дает существенный прирост ЧНП и, наоборот, небольшое снижение инвестируемых средств ведет к значительному сокращению произведенного продукта. Явление мультипликатора существует благодаря двум особенностям экономического развития. Во-первых, для любой экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где деньги, потраченные одними субъектами, получают в виде доходов другие субъекты хозяйствования. Во-вторых, любое изменение доходов влечет изменения в потреблении и сбережении в том же направлении.

При этом пропорции между потреблением и сбережением сохраняются

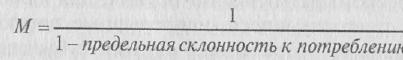

Мультипликатор всегда обратно пропорционален предельной склонности к сбережению:

Чем меньше предельная склонность к сбережению, тем больше значение мультипликатора. Если будет сберегаться 1/4 часть дополнительного дохода, то мультипликатор будет равен 4, а если — 1/9 часть, то он будет равен 9. Такая зависимость ЧИП и доходов общества от уровня сбережений вызывает необходимость разработки определенных мер со стороны государства для! стабилизации экономического развития.

Мультипликатор, отражающий только использование сбережений на инвестиции, называется простым. Но полученный доход используется не только на потребление и сбережение, из него уплачиваются налоги, закупаются товары за границей. Мультипликатор с учетом всех изъятий — сбережений, налогов и импорта — называется сложным.

Если общество пытается увеличить сбережения в денежное форме, а не тратит доход, то результатом может быть производство того же или даже меньшего продукта. Поэтому такое качество, как бережливость, к которому всегда относились с уважением, оказывается, может превратиться социальное зло. Если индивид откладывает часть полученного дохода, чтобы более равномерно распределить свое потребление во времени, то, с точки зрения общества, он поступает нерационально. Что касается общества то ему выгоднее весь доход тратить, поскольку каждый неистраченный рубль уменьшает чей-то доход и сдерживает развитие производства. Поэтому при росте ЧНП норма сбережения не должна меняться, так как рост нормы сбережения ведет к снижению ЧНП.

Существует еще одна проблема инвестиций и сбережений. Как правило, стимулы к росту сбережений усиливаются у индивидов, когда экономика вступает в стадию спада производства, т.е. в то время, когда это совершенно нежелательно для общества, ибо увеличение сбережений усиливает темпы сокращения объемов производства. Поэтому у государства появилась необходимость постоянно регулировать темпы сбережений и инвестиций, регулируя тем самым темпы экономического роста и объемы производства.

С действием мультипликатора непосредственно связан принцип акселерации. Его сущность заключается в том, что возросший доход, полученный в результате мультиплицирующего воздействия первоначальных инвестиций, приводит к росту спроса на потребительские товары. Отрасли, производящие такие товары, расширяются, и это вызывает увеличение спроса на товары производственного назначения, т.е. на средства производства. Причем изменения в спросе на потребительские товары вызывают гораздо более резкие изменения в спросе на товары производственного назначения. Это связано с некоторыми особенностями воспроизводства основного капитала. Последний требует единовременных крупных затрат, которые возмещаются постепенно в течение длительного времени. Поэтому в случае необходимости расширения существующих или строительства новых предприятий затраты на создание нового основного капитала превосходят стоимость выпускаемой продукции. Другими словами, принцип акселерации касается изменения спроса на готовую продукцию.

Под акселерацией понимают процесс, показывающий, что спрос на инвестиции может быть вызван ростом продаж и дохода.

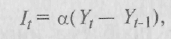

Для определения масштабов акселерации экономисты ввели меру акселеративного воздействия изменения потребительского спроса на инвестиционный спрос. Такой мерой служит коэффициент акселерации, или просто акселератор. Акселератор — числовой множитель, на который каждый доллар приращенного дохода увеличивает инвестиции, показывающий, во сколько раз увеличивается спрос на производственные инвестиции вследствие роста потребительского спроса в предыдущем периоде.

Таким образом, изменения в спросе на инвестиционные товары рассматриваются как функция изменений в спросе на потребительские товары, а прирост новых, или стимулированных инвестиций, исчисляется как произведение прироста дохода на коэффициент акселерации.

Простейшая формула акселератора такова:

5.

Следовательно, эффект от прироста дохода, выраженный в приросте инвестиций, находится в прямой зависимости от коэффициента акселерации, и поэтому увеличение дохода, как правило, ведет к кратному увеличению новых инвестиций.

Акселеративное воздействие роста спроса на потребительские товары происходит лишь в случае изменения его темпов роста, а не абсолютного изменения такого спроса. В то же время новые инвестиции находятся в функциональной зависимости от темпов роста спроса на потребительские товары.

Принцип акселерации обладает двусторонним действием. Вначале небольшой прирост продаж дает громадный прирост инвестиционных расходов, и для того чтобы не упали инвестиции, необходимо поддерживать растущее потребление. Если темпы роста потребления будут увеличиваться, то инвестиционные расходы станут возрастать в соответствии с величиной акселератора и принцип акселерации приобретет повышательный характер. При убывающих темпах роста спроса на потребительские товары, естественно, последует падение спроса на инвестиции.

Источник https://journal.open-broker.ru/investments/slozhnyj-procent-pri-investirovanii/

Источник https://gazprombank.investments/blog/education/commission/

Источник https://studopedia.ru/8_105037_protsent-i-investitsii.html