Проклятие сентября: что будет с российским рынком и рублем в случае обвала в США

Аналитики и инвесторы не ждут ничего хорошего для американского рынка в сентябре — традиционно плохом для него месяце. Опасения в этот раз только выше из-за ожидания важных решений по ужесточению политики от ФРС. Какие риски есть для российского рынка и рубля?

После того как глава ФРС США Джером Пауэлл объявил, что до конца года регулятор может начать сворачивать программу скупки активов ежемесячным объемом $120 млрд, инвесторы начали просчитывать свои риски. До сих пор эта программа была одной из причин небывалого роста американского рынка — c начала года S&P 500 вырос более чем на 20%, а за 12 месяцев — более чем на треть. Пока не ясно, приведет ли это решение к коррекции или более значительному падению, но риски возрастают, пишет CNBC.

Причин для продолжения роста американского рынка нет, кроме ожидания гигантского финансирования национальных программ в США, написали в аналитической записке главный стратег «Арбат Капитала» Алексей Голубович и управляющий директор «Арбат Капитала» Александр Орлов. «Рынок сейчас негативно реагирует не на плохие новости, а на любые намеки на отсутствие хороших», — говорится в ней.

Сентябрь и так традиционно плохой месяц для американских рынков — со Второй мировой войны в сентябре индекс S&P 500 рос только в 45% случаев, а в среднем его снижение составляло 0,56%, пересказывает Reuters данные исследовательской компании CFRA, которые собираются с 1945 года.

Голубович и Орлов написали, что фондовые индексы, скорее всего, не вырастут и в этот раз. Рынок «устал» от роста, а все хорошие новости уже заложены в цены. И даже хороший сезон отчетности в США — около 90% компаний из S&P 500 отчитались лучше ожиданий аналитиков — не смог резко подтолкнуть индексы вверх. В этот раз нервозности инвесторам добавляет и то, что 22 сентября ФРС проведет заседание, на котором должна озвучить решение о дальнейших действиях по стимулированию экономики и динамике ставок.

Чего ждать инвесторам в российские активы?

Печальный прецедент

В истории уже был прецедент, когда рынки рухнули после того, как ФРС свернула программу скупки активов. К концу 2013 года ее объемы составляли до $85 млрд ежемесячно. Тогда после объявления о сворачивании акции развитых рынков показали себя лучше развивающихся, несмотря на изначальную волатильность, вспоминает ведущий стратег по глобальным рынкам акций «Атон» Алексей Каминский. В течение месяца S&P 500 снизился на 6%, MSCI AC World — на 9%. При этом оба индекса показали двузначную доходность к моменту фактического начала сокращения. А акции развивающихся рынков, напротив, показали себя неважно. Российский рынок акций и рубль падали максимум на -14% и -6,7% соответственно, вспоминает он.

В этот раз, добавляет Каминский, «общая канва» останется похожей и инвесторам следует готовиться к продолжению роста активов развитых рынков против развивающихся.

На рынках сейчас присутствует еще один, гораздо более серьезный риск, считает начальник Центра разработки стратегий Газпромбанка Егор Сусин. Минфин США ежемесячно тратит $200-300 млрд на финансирование дефицита бюджета, то есть больше объемов покупки ФРС. И это только добавляет долларовой ликвидности на рынке. «Но до конца этого года его лимиты будут исчерпаны, и ему придется пополнять запасы наличности, что приведет к резкому оттоку — до $800 млрд — с рынка. Такую историю мы увидим впервые, и это безусловно ударит по рисковым активам и развивающимся рынкам, в том числе по России, — возможен отток средств инвесторов и ослабление рубля», — сказал Сусин.

Что будет с рублем

В этот раз, как это ни парадоксально, ужесточение политики ФРС США может оказать на Россию не такое серьезное влияние, поскольку после 2014 года с российского рынка ушло много иностранного капитала, успокаивает Александр Орлов. Кроме того, рубль поддерживает carry trade (стратегия получения прибыли на валютном рынке за счет разной величины процентных ставок) — даже если ставки по облигациям в США вырастут с 1,3% до 2%, это все равно несравнимо меньше российского уровня ставок по гособлигациям в 6-7%.

По его словам, главной жертвой сворачивания программы скупки активов станет американский рынок. Влияние на Россию скорее окажет возможное падение цен на сырьевые товары. «Худший вариант, который возможен в сентябре, — курс может достичь 80 рублей за доллар при условии снижения цены на нефть до $60 и снижения американских индексов более чем на 10%. Если же такого обвала не случится, то курс может находиться в диапазоне 75-76 рублей за доллар», — сказал Орлов Forbes.

Сусин считает, что, если влияние ужесточения политики ФРС будет чрезмерным, ЦБ может начать реагировать на это приостановкой покупки валюты. До конца года рубль поддержит то, что в конце года экспортеры будут продавать валютную выручку для уплаты налогов.

По мнению Сусина, рубль будет оставаться в широком диапазоне 70-80 рублей, по большей части «вблизи уровней 74-75 рублей за доллар». Рубль по-прежнему будет недооценен — фундаментально курс должен составлять примерно 70 рублей за доллар.

Американская дуэль: Федрезерв против теханализа

Основные фондовые индексы США закрылись на максимумах с 4 мая. Прорыв важного технического уровня и ожидания замедления подъема ставки заставили часть аналитиков говорить о том, что это уже нечто большее, чем «медвежье ралли». Но у ФРС на этот счет другие планы.

Первый за полтора года случай, когда данные по инфляции в США оказались ниже ожиданий, не мог не всколыхнуть рынок. Снижение ее темпов с 9,1% в июне до 8,5% в июле — явление удивительное и редкое. Согласно расчетам Reuters, это было самое стремительное замедление темпов роста цен с 1973 года.

И этот же факт напоминает о том, что само по себе это событие не такое многообещающее, каким может казаться. Все-таки в тот раз до настоящей победы над инфляцией Штатам пришлось ждать еще десятилетие. Но вчера был не тот день, когда рынок стал бы задумываться об этом. Мысль о том, что теперь ФРС не будет слишком усердствовать с ужесточением денежно-кредитной политики, а угроза рецессии вообще отступила, быстро охватила массы.

«На данный момент всю эту историю о рецессии, действительно, нужно отложить на полку, — говорила, например, CNBC главный экономист Jefferies Анета Марковска. — Думаю, сейчас, при поддержке разворота инфляции, будет переход к более сильному развитию событий.»

Новый нарратив был оперативно поддержан и моделью ФРБ Атланты GDPNow, которая прогнозирует ВВП, отслеживая экономические данные в режиме реального времени. В среду прогноз темпов роста экономики в июле-сентябре был увеличен ею до 2,5%, что заметно лучше отрицательных значений двух предыдущих кварталов.

Покупки акций шли до самого вечера, так что в итоге основные фондовые индексы США закрылись вблизи максимумов дня. Dow Jones Industrial Average вырос на 1,63%, S&P 500 — на 2,13%, а Nasdaq Composite — на 2,89%.

Нельзя, конечно, преуменьшать и роль закрывавшихся «шортов». У завсегдатаев форума WallStreetBets был удачный день — капитализация многих компаний с высокой долей акций, проданных в короткую, показала двузначный рост.

MicroVision прибавила 10,37%, AST SpaceMobile — 10,49%, Lordstown Motors — 10,59%, Clarus — 12,07%, Verve Therapeutics — 12,67%, Desktop Metal — 14,12%, Carvana — 14,19%, Heron Therapeutics — 14,36%, EVgo — 14,58%, Marathon Digital Holdings — 15,95%, Vuzix — 16,61%, а Upstart Holdings — 17,75%. Доля «шорта» в этих акциях составляла от 26,46% до 39,56%.

Естественно, на рынке возникли дискуссии о том, каким будет продолжение, и даже о том, не следует ли считать, что налицо уже что-то большее, чем «медвежье ралли». Индексы закрылись на максимумах с 4 мая, пробив тем самым важные уровни. S&P 500, в частности, закончил день на отметке 4210,24 пункта. Это позволяло с высокой вероятностью прогнозировать выход на трибуну известного технического аналитика.

Bloomberg цитировал соучредителя Renaissance Macro Research Джеффа де Граафа. Он 11 лет подряд (правда, еще в нулевых и десятых годах) признавался Institutional Investor Magazine лучшим техническим аналитиком года.

«Прорыв уровня 4177 на S&P 500 важен с точки зрения следования за трендом, потому что он начинает устанавливать последовательность более высоких максимумов и более высоких минимумов — в общем, то, что более ласково называют восходящим трендом», — сообщил он.

Ему оппонировал главный инвестиционный стратег CFRA Сэм Стовалл, не желающий и слышать о бычьем рынке пока S&P 500 не отыграет половину потерь. Это выдавало в нем верного сторонника Фибоначчи.

«Это останется ‘медвежьим ралли’, пока мы не закроемся выше уровня 4232 на S&P, — настаивал он. — После — другое дело. История говорит, что ни один медвежий рынок не отыгрывал 50% своего падения только для того, чтобы установить еще более низкий минимум. Это стало бы ранним сигналом того, что медведи остались позади».

Но была в этой дискуссии и еще одна заинтересованная сторона. Борьба с инфляцией, которая все еще находится на уровне 1982 года, и близко не выиграна. ФРС ужесточает финансовые условия, а растущий фондовый рынок их смягчает. Неудивительно, что вчера сразу два ее представителя пытались донести до публики, что ничего не меняется.

Президент ФРБ Чикаго Чарльз Эванс назвал инфляцию неприемлемо высокой и говорил о подъеме ставки до 3,75—4% в следующем году. Президент ФРБ Миннеаполиса Нил Кашкари заявил, что ФРС очень далека от объявления победы над инфляцией. Он отметил, что не видел ничего, что могло бы изменить необходимость повышения ставки до 3,9% к концу года и до 4,4% в 2023 году. И риск рецессии, по словам Кашкари, его не остановит.

Пока рынок к этому не слишком прислушался. Он ждет достижения максимума ставки в 3,5—3,75% уже в этом году и ее снижения в следующем. У ФРС, впрочем, есть не только аргументы, но и все необходимые инструменты для того, чтобы изменить ожидания.

Что будет с рынком РФ, если американский обвалится

Все сейчас говорят о проблемах в США: экономика буксует, число заражённых растёт, а пожар тушат триллионами свеженапечатанных долларов. Такой расклад увеличивает вероятность обвала американского рынка.

Но не нужно думать, что это где-то там, «за бугром». Практика показывает, что проблемы США отражаются и на России.

Почему американцы тянут за собой нас

Экономику США и их фондовый рынок принято считать развитыми, а у нас — только развивающимися. Хотя бы потому, что:

- Основные финансы сконцентрированы в США.

- Объём американского рынка акций в 55 раз больше нашего: $0,59 трлн vs $33 трлн.

Поэтому если какой-то кипиш происходит в Америке, то это сказывается на нас — инвесторы при малейшем шорохе выводят деньги, в том числе и с нашего рынка.

Логика следующая: «если в таком надёжном крупняке, как США, происходит что-то плохое, то что будет с более молодыми рынками? Лучше вернуть деньги обратно от греха подальше».

Что будет с рынком РФ

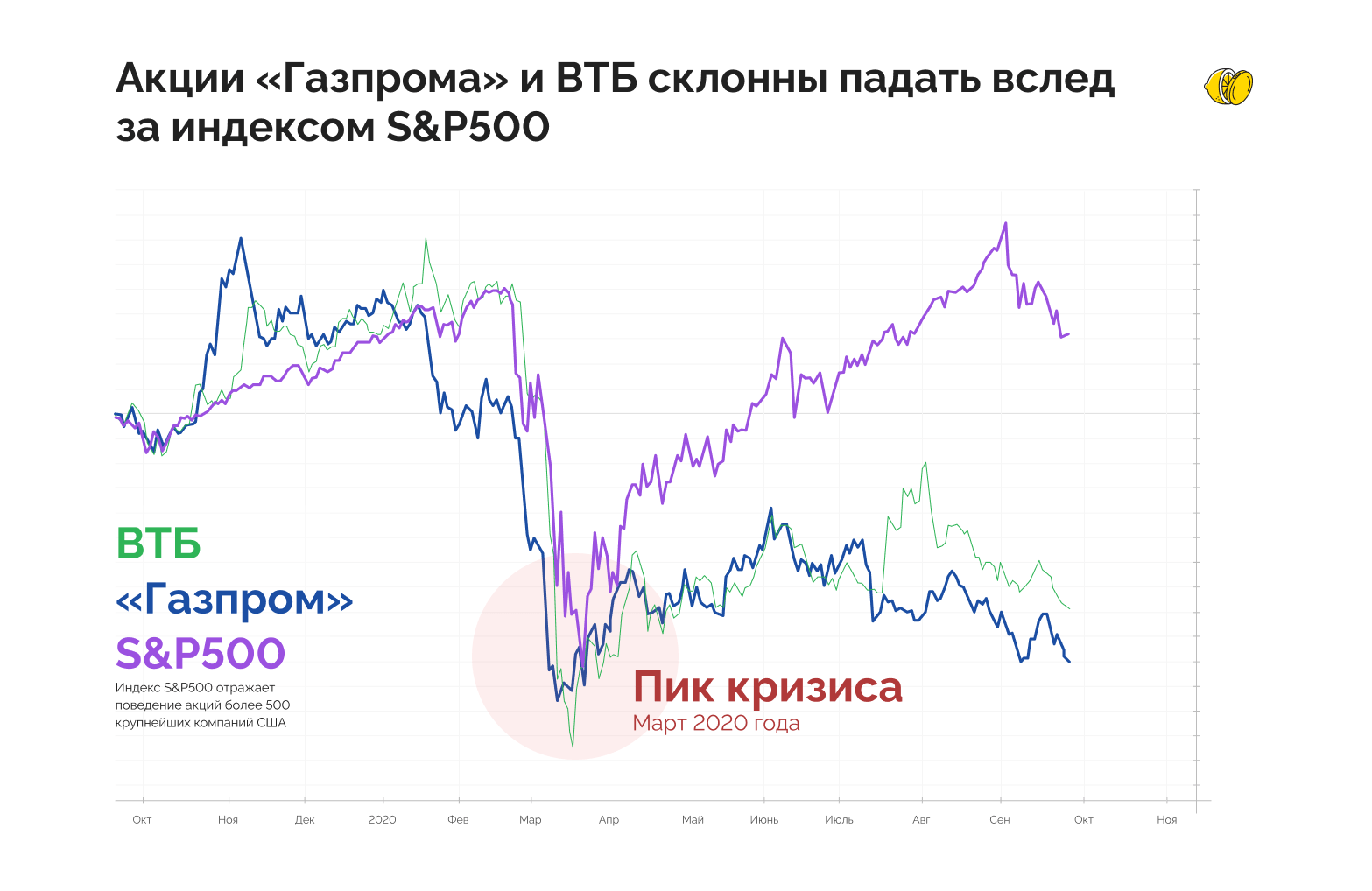

Если рынок США обвалится, то и у нас попадает всё, как это было в марте 2020-го. Или как в 2008-м году, когда снижение деловой активности и объёмы торговли в Америке ударили по РФ.

Иногда достаточно одних негативных новостей. Например, в этот понедельник американский рынок потянул наш вниз на фоне публикации слабых прогнозов. В России тогда откровенно плохих вестей не было.

В тесной связи между США и РФ есть плюс

Она делает такую сложнопредсказуемую штуку, как инвестирование, чуть-чуть предсказуемой. Можно наблюдать за «старшим братом» и скорректировать свои действия на отечественном рынке.

Как я уже сказал — если сейчас в США будет обвал, то, скорее всего, пострадает наш рынок. Именно поэтому с осторожностью смотрю на инвестиции в компании РФ.

Источник https://www.forbes.ru/finansy/438987-proklat-e-sentabra-cto-budet-s-rossijskim-rynkom-i-rublem-v-slucae-obvala-v-ssa

Источник https://expert.ru/2022/08/11/amerikanskaya-duel-fedrezerv-protiv-tekhanaliza/

Источник https://lemonfortea.ru/chto-budet-s-rynkom-rf-esli-amerikanskij-obvalitsja/