Что нужно для статуса квалифицированного инвестора

Чтобы получить статус квалифицированного инвестора в Тинькофф Инвестициях, вам нужно выполнить одно из следующих условий.

Владеть активами на сумму от 6 млн рублей — при этом учитывается только один из вариантов:

Не учитываются деньги на кредитных картах, овердрафт, активы, купленные на маржинальные деньги, ценные бумаги у иностранных брокеров, деньги на счетах юридических лиц, деньги у доверительных управляющих.

Иметь опыт работы — в организации, которая совершала сделки с ценными бумагами. Или опыт работы на должности, при назначении на которую требовалось согласование Банка России.

Опыт работы должен составлять 2 года, если организация является квалифицированным участником рынка ценных бумаг, и 3 года в остальных случаях. Опыт работы проверяется за последние 5 лет.

Работа должна быть связана с финансовым рынком: например, вы совершали сделки с финансовыми инструментами, готовили рекомендации, контролировали совершение операций, анализировали рынок или управляли рисками.

Иметь квалификацию в области экономики — ее можно подтвердить:

дипломом о высшем экономическом образовании, при этом ваш вуз на момент выдачи диплома должен обладать правом аттестации в сфере профессиональной деятельности на рынке ценных бумаг;

свидетельством о квалификации, сертификатом Chartered Financial Analyst (CFA), Certified International Investment Analyst (CIIA) либо Financial Risk Manager (FRM).

Совершить сделки с ценными бумагами на сумму от 6 млн рублей — считаются сделки за последние 4 завершенных квартала. Таких сделок должно быть более 40, при этом не меньше 10 сделок в квартал и не меньше одной сделки в месяц.

Если у вас остались вопросы, вы можете обратиться в чат со службой поддержки в приложении Тинькофф Инвестиций. А если хотите разобраться с деталями самостоятельно, прочитайте регламент признания лиц квалифицированными инвесторами.

Какие документы нужны, чтобы стать квалифицированным инвестором?

По каждому из критериев для определения квалифицированного инвестора нужно предоставить свой набор документов.

По активам. Владение денежными средствами или активами можно подтвердить следующими документами:

для учета денег на брокерском счете или гарантийного обеспечения по деривативам, нужен брокерский отчет;

для учета ценных бумаг нужна выписка со счета депо, брокерский отчет или отчет о деятельности доверительного управляющего, если активы находятся в доверительном управлении (также вы можете предоставить выписку с лицевого счета владельца ценных бумаг);

для учета стоимости драгоценных металлов — соответствующая выписка или справка из банка о состоянии металлического счета;

Зачесть активы на счетах у иностранных брокеров не получится.

По образованию. Нужен диплом о высшем экономическом образовании — дополнительные курсы или программа профессиональной переподготовки в данном случае не подходят.

В то же время под этот критерий классификации подходит один из профессиональных сертификатов или аттестатов:

свидетельство о квалификации по одному из различных направлений, например специалист по брокерско-дилерской деятельности или специалист по управлению ценными бумагами;

По обороту. По сделкам в Тинькофф все документы мы подготовим сами. Чтобы учесть сделки и оборот у других российских брокеров, понадобится брокерский отчет, заверенный печатью и подписью ответственного сотрудника. Учитываются сделки и оборот как по простым брокерским счетам, так и по ИИС.

По опыту работы. Понадобится заверенная копия трудовой книжки и оригиналы или копии должностных инструкций, заверенные работодателем по каждой из должностей.

Если вас назначали на должность по согласованию с Банком России, потребуется заверенная нотариусом или работодателем копия или оригинал письма-уведомления от Банка России.

Если работа не отражена в трудовой, потребуются и оригинал, и копия трудового договора, предметом которого является работа по совместительству.

Если предоставленных вами документов окажется недостаточно для подтверждения статуса, мы можем запросить дополнительные.

Какие требования к документам?

По каждому из критериев для определения квалифицированного инвестора свои требования к подтверждающим документам.

Владение активами. Общая сумма активов на счетах должна быть не меньше 6 млн рублей. В документах должна быть отражена только ваша собственность — кредитные деньги не учитываются. Требования к подтверждающим документам такие:

на документе есть печать и подпись, а также указана должность уполномоченного сотрудника (факсимиле подходит);

документы поданы в формате электронной справки, скана или фото бумажного документа (скриншот или фото монитора не подойдут);

По счетам в Тинькофф все документы мы подготовим сами.

В выписке со счета в иностранном банке желательно указать IBAN счета. А если такой возможности нет, то в выписке должно быть написано, что это не активы, не кредитная линия и не овердрафт, а именно деньги — с указанием валюты. Если выписка на иностранном языке, потребуется нотариально заверенный перевод на русский язык.

Опыт работы. Учитывается опыт за последние 5 лет до подачи заявления на статус квалифицированного инвестора в Тинькофф. Проверьте, что все документы заверены подписью и печатью, а в должностной инструкции указаны обязанности, связанные с одним из этих видов деятельности:

Примеры профессий: трейдер, риск‑менеджер, инвестиционный советник — в любом случае работа должна быть связана с финансовым рынком.

Образование. Если предоставляете диплом, проверьте, что вуз входит в перечень организаций, аккредитованных Банком России на аттестацию специалистов финансового рынка. Документы о профессиональной переподготовке или прохождении курсов не подойдут.

Оборот по сделкам. Чтобы учесть оборот и сделки у других российских брокеров, понадобится брокерский отчет, заверенный печатью и подписью ответственного сотрудника. В отчете должны быть данные за последние 4 завершенных квартала. Документы от иностранных брокеров не подойдут.

Все документы на иностранном языке — например, справки из иностранных банков, сертификаты или должностные инструкции из иностранных организаций — должны быть переведены на русский язык и нотариально заверены.

Как считается общая сумма активов?

Для подсчета общей суммы активов мы учитываем:

активы в Тинькофф (брокерские счета и ИИС, Инвесткопилку, дебетовые карты, накопительные счета, депозиты, деньги ИП на счетах в Тинькофф Бизнесе);

На брокерских счетах и ИИС считаем ценные бумаги и свободные средства.

Исходящий остаток валюты и количество ценных бумаг на счетах в Тинькофф Инвестициях учитываются на дату, когда завершены расчеты по сделкам. Чтобы операция пошла в зачет, с ее момента должно пройти 3 рабочих дня. Например, если вы подадите заявку на получение статуса в четверг, то учитываться будут ваши активы за понедельник той же недели.

Акции и облигации учитываем по показателю «Рыночная цена 3» за предыдущий торговый день на российской бирже. На сайте Московской биржи мы смотрим цену на странице каждой конкретной ценной бумаги. На сайте Санкт-Петербургской биржи смотрим общий файл с итогами торгов.

Если такая цена не была определена, то учитываем либо цену закрытия на иностранной фондовой бирже, либо цену приобретения. В этом случае понадобится дополнительно предоставить брокерский отчет или отчет доверительного управляющего с момента покупки ценной бумаги.

Фонды учитываются исходя из их расчетной стоимости, которую публикуют управляющие компании на своих официальных сайтах. К примеру, паи фондов от Тинькофф Капитал учитываются по стоимости из раздела «Статистика фондов».

Если у вас есть активы, выраженные в иностранной валюте, они пересчитываются в рубли по курсу ЦБ РФ на дату принятия решения по вашему заявлению на статус квалифицированного инвестора.

Пять документов, которые стоит изучить до покупки акций компании

Прежде чем принять обоснованное решение о приобретении той или иной акции на бирже, вам придётся изучить большой массив информации о компании. Чем полнее будет понимание текущего состояния бизнеса и перспектив его развития, тем больше шансов, что вы избежите неприятных сюрпризов и подводных камней и не разочаруетесь в своём выборе.

Именно на чтение документов, а вовсе не на осуществление сделок, тратится основное время большинства долгосрочных инвесторов. В моём случае на изучение информации об эмитентах уходят недели, а иногда и месяцы, а на саму торговлю я трачу минуты.

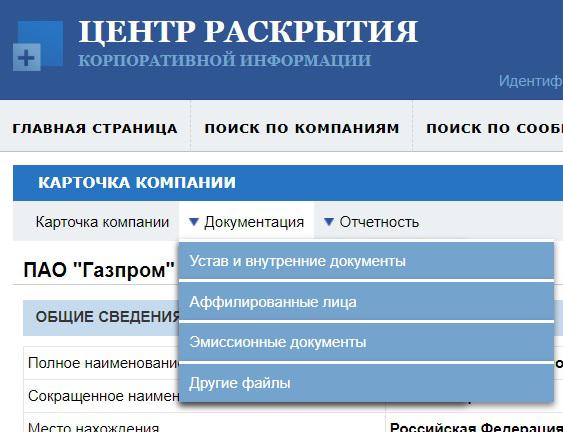

Есть два основных ресурса, на которых инвестор в акции российских компаний может черпать информацию о публичном акционерном обществе — официальный сайт эмитента (особенно раздел для инвесторов и акционеров) и карточка компании на сервере раскрытия корпоративной информации «Интерфакс».

Какие документы стоит изучить, чтобы получить наиболее полное представление о деятельности компании, прежде чем становиться совладельцем данного бизнеса?

Устав компании

Это учредительный документ любого акционерного общества, который регламентирует его деятельность и взаимодействие участников между собой. Требования к уставу прописаны в ст. 11 ФЗ «Об акционерных обществах» № 208-ФЗ, ст. 52 Гражданского кодекса РФ и иных нормативных документах.

Устав компании описывает права акционеров, структуру органов управления и порядок их работы, сведения о размере уставного капитала, а также о типах и количестве размещаемых акций, процесс подготовки и проведения акционерных собраний и т.д. У многих организаций типовые уставы, они носят формальный характер и дают минимальную информацию, которая требуется по закону. Но иногда в уставе можно встретить весьма полезные сведения, которые помогут разобраться в процессах и принципах, действующих в компании.

Именно в уставе бывают прописаны: особые права акционеров привилегированных акций (при их наличии); обязательства по дивидендным выплатам, которых нет в дивидендной политике; условия, при которых может осуществляться эмиссия или обратный выкуп акций; механизмы защиты компании от поглощения; специальный порядок действия при проведении реорганизации или ликвидации общества.

Часто в уставе скрываются важные нюансы, которые могут значительно повлиять на мнение инвестора о компании и её перспективах.

Годовой отчёт

Один из самых важных и информативных документов для инвестора. Даже по тому, насколько подробно, понятно и визуально привлекательно составлен отчёт, уже можно судить об отношении топ-менеджмента к инвесторам (настоящим и будущим) и об их заинтересованности в том, чтобы донести до акционеров всю информацию о состоянии дел в компании и её будущих перспективах.

Составление отчёта регламентируется ФЗ «Об акционерных обществах» № 208-ФЗ, а также положением Банка России «О раскрытии информации эмитентами эмиссионных ценных бумаг» № 454-П.

В этом документе инвестор может: прочесть отчёт топ-менеджеров о проделанной работе и изменениях, произошедших у эмитента за год; узнать о ситуации в отрасли и положении компании на рынке; изучить основные операционные и финансовые результаты; выяснить, какие направления деятельности руководство считает приоритетными и какие видит перспективы развития; разобраться в системе корпоративного управления.

И это далеко не полный список того, что можно узнать из годового отчёта. Пожалуй, это лучший источник информации, как для первого знакомства с бизнесом, так и для отслеживания происходящих изменений.

Финансовая отчётность по МСФО

Финансовые показатели компании могут многое сказать о бизнесе. Неслучайно сегодня очень популярен количественный инвестиционный подход, когда инвестор ориентируется преимущественно на цифры и мультипликаторы при отборе эмитента для своего портфеля.

В нашей стране распространены два вида стандартов финансовой отчётности — российские и международные. При этом последние становятся всё популярнее, и именно на них начинают ориентироваться многие публичные компании. Кроме того, они удобнее и информативнее для частного инвестора.

В отчётности по МСФО даётся информация по основным финансовым показателям компании за определённый период (квартал, полугодие или год) в сравнении с соответствующим периодом прошлого года.

При этом просто посмотреть отчётность за последний год (тем более за квартал или полугодие) недостаточно. Важно проследить изменения основных финансовых показателей эмитента (капитал, обязательства, выручка, прибыль, денежный поток и т.д.) в динамике хотя бы за последние пять и более лет.

Финансовая отчётность по РСБУ

Хотя отчётность по международным стандартам занимает всё более значимую роль в инвестиционном сообществе, российские стандарты пока не теряют своей актуальности. В частности, на финансовые показатели отчётности по РСБУ ориентируются многие компании при расчёте дивидендов, и это прописано в их дивидендной политике или даже закреплено в уставе. Поэтому игнорировать РСБУ точно не стоит.

Важно понимать, что при составлении отчётностей по РСБУ и МСФО действуют разные принципы, и потому финансовые показатели могут сильно отличаться. Нередки случаи, когда компания отчитывается о кратном росте чистой прибыли по МСФО и о больших чистых убытках по РСБУ (или наоборот), и всё это за один и тот же отчётный период.

Различия МСФО и РСБУ обширны и требуют отдельной статьи для рассмотрения: это и разные методы учёта амортизации и обесценения активов; и отличия в составе и раскрытии статей или расчёте денежных потоков; и разные принципы оценки стоимости основных средств; и отсутствие консолидации показателей по РСБУ (что делает её малоинформативной при оценке крупных холдингов) и т.д.

Как и в случае с МСФО, финансовые показатели по РСБУ лучше оценивать в динамике за несколько лет, чтобы иметь более полную картину.

Дивидендная политика

Уже само наличие у компании такого документа, определяющего условия и порядок начисления дивидендов акционерам, является хорошим признаком для частного инвестора. Сама дивидендная политика у разных компаний может отличаться по структуре, но в ней должны присутствовать два важных для инвестора раздела — условия выплат и порядок определения размера дивидендов, в которых и содержится основная информация для акционера.

Разумеется, чем более понятные и прозрачные условия и принципы расчёта дивидендов прописаны в дивидендной политике, тем проще акционеру заранее оценить, на какую часть чистой прибыли или денежного потока он может рассчитывать в будущем периоде.

Это пять основных документов, с которыми я рекомендую ознакомиться до принятия решения о покупке акций компании.

Кроме этого, можно почитать презентации для инвесторов, квартальные отчёты, показатели операционной деятельности, отчёт о деятельности в области устойчивого развития, интервью с топ-менеджерами и собственниками, информацию на сайте компании.

Всё это позволит получить более объёмную картину о бизнесе, совладельцем которого вы планируете стать.

Вы привлекли инвестора в стартап. Какие документы нужно оформить в первую очередь?

Чтобы избежать неприятных сюрпризов, внимательно выбирайте деловых партнёров и всегда подкрепляйте ваши отношения документами.

Часто стартапы в самом начале выглядят так: в тесной комнатушке сидят два программиста, которые сосредоточенно «пилят» код на компьютерах. Больше у них в штате никого нет. На какие-то задачи они время от времени привлекают фрилансеров, а об отчётности вообще не задумываются. Но через какое-то время они понимают, что нужно развиваться, а для этого необходимы средства.

Благодаря удачному стечению обстоятельств они находят инвестора, который готов вложить деньги и даже предлагает для оформления необходимых бумаг своего юриста. Стороны подписывают договор, однако как раз в тот момент, когда стартап начинает приносить первую прибыль, а бизнес — расти, основатели вдруг обнаруживают первые сюрпризы, не всегда приятные.

Всё дело в том, что, не разобравшись, они подписали договор, содержащий кабальные условия сотрудничества. Разберёмся, на что обратить внимание, чтобы избежать неприятных ситуаций, и какие именно документы могут регулировать отношения стартапера и инвестора.

Term Sheet, или соглашение о намерениях

Это самый первый документ, который переносит ваши с инвестором устные договорённости на бумагу. Обычно в нём указывают сумму инвестиций, размер доли, которую получит инвестор, права инвестора в отношении акций компании, ваши права, особенности дальнейшей финансовой и юридической документации.

Хорошо бы уже на данном этапе понять, выберете вы договор займа или опционный договор, а также то, в какой юрисдикции будет работать ваша компания и где будет оформлена ваша интеллектуальная собственность, если она есть.

Если ваш проект ориентирован только на российский рынок, например вы производите самовары, регистрируйтесь в России. Если у вас ИТ-проект, с которым вы хотите выйти на глобальный рынок, проанализируйте, где лучше хранить интеллектуальную собственность и где проще выплачивать налоги. Для этого необходимо обратиться к юристу, занимающемуся консультациями по вопросам интеллектуальной собственности и имеющему опыт структурирования трансграничных сделок.

Обслуживание в офшорных юрисдикциях Кипра, Каймановых островов дешевле, однако цена не должна быть единственным критерием вашего выбора.

В любом случае следует ориентироваться на юрисдикцию, регулирующую работу основного рынка, на котором компания рассчитывает продавать свои товары или оказывать услуги.

Term Sheet, как правило, не имеет юридической силы и может быть совсем небольшим документом — всего несколько листов формата А4. Однако, как минимум, все участники должны его подписать, а как максимум, вы всё-таки можете обратить внимание на условия, о которых при необходимости одна из сторон всё-таки сможет потом заявить в суде. Обычно они касаются конфиденциальности сделки и эксклюзивности договорённостей. Например, в соглашении о намерениях будет написано, можете вы обращаться параллельно к другому инвестору или нет.

Примеры таких условий:

«Стороны обязуются относиться ко всем обсуждениям, имеющим отношение к сделке, предусмотренной настоящим Соглашением о намерениях, а также к настоящему Соглашению о намерениях, как к конфиденциальным».

«Компания и Фаундеры договорились об исключительном периоде до …, в течение которого Компания и Фаундеры обязуются не вступать и не побуждать к вступлению в переговоры и/или иным образом вступать в активное взаимодействие с любым третьим лицом, инициировать или приступать к вливанию капитала путём выпуска акций или иных ценных бумаг Компании или путём привлечения заёмного финансирования (за исключением обычной хозяйственной деятельности)».

Выбор дальнейших документов будут зависеть от той модели финансирования, которую вы совместно с инвестором выберете. В любом случае во всех юридических документах прописываются цели финансирования, и они должны быть довольно конкретны — research & development, наём сотрудников и так далее.

Юридически также фиксируются ограничения по использованию инвестиций, то есть те рамки, за которые стартап, получивший деньги, выходить не может. Нарушение договорённостей грозит возвратом инвестиций или немедленной конвертацией средств в акции и доли компании.

Договор о конвертируемом займе

Конвертируемый заём даёт инвестору возможность быстро произвести инвестицию, не тратя большого количества времени на согласование условий своего участия в компании. По сути, инвестор предоставляет компании в долг некую сумму денег, а взамен приобретает право вернуть либо эту сумму вместе с процентами, либо определённое количество акций компании. Количество акций рассчитывается, исходя из оценки компании на дату выдачи займа.

Не стоит забывать об ограничениях: этот договор разумно составить в том случае, если ваша компания зарегистрирована не в РФ, а например, в Англии, США или какой-то офшорной зоне. В данный момент в РФ механизм передачи акций от основателей к инвесторам работает плохо.

Опцион или опционный договор

Это альтернатива договору о займе, которая подойдёт тем компаниям, которые зарегистрированы в России.

С 1 июня 2015 года в ГК РФ появились две новые статьи: об опционе Cт. 429.2 ГК РФ на заключение договора и опционном договоре Cт. 429.3 ГК РФ . Объединяет эти документы то, что стороны согласовывают условия, которые подлежит исполнить не сразу, а в будущем. Отличия же в том, что получает управомоченная сторона.

При опционе на заключение договора одна сторона соглашения предоставляет другой стороне право заключить один или несколько договоров на условиях, определённых опционом. Как правило, он предоставляется за плату. А вот по опционному договору одна сторона на условиях, предусмотренных этим договором, вправе потребовать в установленный срок от другой стороны совершения определённых действий (уплаты денежной суммы, передачи имущества и так далее). В случае, если управомоченная сторона не заявит требование в указанный срок, опционный договор прекращается.

Опционный договор, в отличие от опциона, не требует заключения основного договора. Он даёт право требовать исполнения при наступлении определённых обстоятельств.

Реализуются обычно два варианта опциона — предусматривающий выход из компании или, напротив, установление над ней контроля. В первом случае у собственников бизнеса или инвесторов по опциону возникает право в будущем продать акции общества или доли в уставном капитале по заранее установленной цене при наступлении определённых обстоятельств. Во втором случае рассматривается другая ситуация — возможность установить контроль над приобретаемой компанией в том случае, если прибыльность соответствует ожиданиям покупателя. Тогда управомоченная сторона получает право выкупить оставшиеся в распоряжении контрагента акции или долю уставного капитала. Цена также рассчитывается заранее.

Акционерное соглашение

Представьте ситуацию. Вы только что окончили престижный вуз и основали стартап. Сами возглавили команду в качестве генерального директора, нашли инвестора. Инвестор отнёсся с пониманием к тому, что компания не сразу принесёт прибыль, и согласился дать вам полгода на развитие. В самом начале на радостях вы подписали с юристами кучу бумаг, а потом окунулись в работу. С инвестором у вас складывались прекрасные отношения, и он совсем не вмешивался в деятельность стартапа. А однажды утром, придя в офис, вы обнаруживаете, что генеральный директор уже вовсе не вы, а совсем другой человек.

Что вы сделали не так? Почему вообще произошла такая ситуация? Ответ прост: подписывая акционерное соглашение, вы не обратили внимание на ключевой момент — имеет ли право инвестор назначить своего генерального директора.

Регулировать отношения между акционерами в компании призвано акционерное соглашение. Согласно этому документу стороны договариваются, как управлять, как распределять прибыль, обязуются ли они выдвигать своих кандидатов в совет директоров. Также прописывается:

- кто может уволить ключевых руководителей;

- кто может назначать генерального и финансового директора или привлекать финансового контролёра;

- какие вопросы должен решать только совет директоров, а какие имеет право решить сам генеральный директор;

- какие документы может запрашивать тот или иной акционер и как часто.

Составление и согласование документа обычно занимает несколько недель. Оно заключается между всеми или несколькими акционерами и регулирует все основные вопросы жизни компании.

Бизнес-план

Это необязательное приложение к акционерному соглашению. В этом документе компания расписывает, какие средства и на что именно она собирается тратить. Чтобы снизить риски, в некоторых случаях инвесторы устанавливают критерии отклонения от бизнес-плана. Например, если компания отклоняется более чем на 30%, инвестор может потребовать возврата инвестиций или передачи управления.

Документы, подтверждающие оформление интеллектуальной собственности

У стартапов всегда остро стоит проблема интеллектуальной собственности. Она либо не зарегистрирована должным образом, либо не была правильно передана компании от разработчиков. Так, например, фрилансеры, которые присылают вам код, — это как раз производители той самой интеллектуальной собственности.

Перед началом разработки надо заключать договор о выполнении работ (или оказании услуг) и составлять техническое задание: как выполняется работа и что именно является её итогом. А потом с каждым фрилансером подписывать акт приёмки-передачи. И тогда это является доказательством для инвестора, что код принадлежит именно вашей компании. После заключения сделки он ставится на баланс юридического лица.

Документы, подтверждающие право собственности

Если на момент сделки с инвестором вы состоите в браке, подпишите с супругой или супругом соглашение, согласно которому она или он не возражает против продажи доли в компании или заключения сделок.

Неважно, что в собственности у вас пока только пара компьютеров. Это типовой документ, подписанием которого, однако, часто пренебрегают. Но супруги могут развестись и начать делить совместную собственность. Или супруга заявляет, что изначально была против сделки, суд признаёт её недействительной и обязывает вас вернуть долю инвестору.

На практике многие стартапы разваливаются из-за разногласий между основателями и инвесторами. Для того чтобы этого избежать, всегда изучайте потенциальных партнёров и подходите к выбору инвесторов не только с точки зрения будущих финансовых вливаний, но и общности взглядов на дальнейшее развитие бизнеса. А свои ощущения подкрепляйте юридическими документами.

Источник https://www.tinkoff.ru/help/invest-educate/qualification/about/terms/

Источник https://journal.open-broker.ru/investments/pyat-dokumentov-kotorye-stoit-izuchit-dopokupki-akcij-kompanii/

Источник https://lifehacker.ru/investor-startapa/