Как прогнозировать курс биткоина по фьючерсным отчетам CME и CBOE

Фьючерсные отчеты – это один из самых полезных инструментов, с помощью которого трейдер может уловить настроения крупных игроков и спрогнозировать развитие рынка в ближайшую неделю или даже месяц.

В этот аналитической статье мы расскажем, как фьючерсные отчеты по биткоину могут быть полезными участникам рынка и как их вообще читать.

Что такое фьючерсы?

Для начала давайте разберемся, что из себя представляют фьючерсы.

Фьючерс – это контракт на покупку/продажу актива в определенное время в будущем, но по текущей рыночной цене.

Например: вы уверены, что через семь дней апельсины вырастут в цене и вы сможете заработать на разнице цены. С помощью фьючерсного контракта вы договариваетесь с продавцом апельсинов, в условиях которого прописываете, что через семь дней купите 10 кг апельсинов по 250 руб/кг (рыночная цена). Ваш прогноз сработал, цена апельсинов выросла до 260 руб. Вы получаете 10 кг по 250 руб и “сверху” 10 руб прибыли.

Примите наши поздравления, вы успешно вошли в лонг по фьючерсам на апельсины, а продавец вошел шорт, поскольку был уверен, что цена апельсинов упадет. Таким образом, если цена апельсинов упала до 240 руб/кг, то по условиям контракта выиграл бы продавец, а не вы.

Мы привели этот пример не зря. Фьючерсные контракты можно заключать на любой актив, включая акции традиционных компаний, золото, нефть, газ и … криптовалюту. Уже с декабря 2017 года не является секретом то, что биткоин-фьючерсы можно купить на товарных биржах CBOE и CME. Но криптовалюта – это не апельсины, поскольку не предполагает реальной покупки и не может быть зачислена на кошелек.

Да, это исключительно спекулятивный инструмент, при использовании которого одна сторона выигрывает на разнице цены актива, а другая проигрывает.

Зачем мониторить рынок биткоин-фьючерсов? Все просто, если множество крупных игроков идут в лонг – значит в ближайшем времени курс биткоина может вырасти. И наоборот, когда крупные игроки идут в шорт – стоит ожидать просадку биткоина. Более того, если знать объем контрактов, вы имеете возможность оценить уровень интереса к активу, что собственно скажется на его стоимости.

Где находить фьючерсные отчеты?

Комиссия по торговле товарными фьючерсами США (CFTC) их публикует по пятницам на своем официальном сайте. Ниже приведен примерный график выпуска фьючерсных отчетов до конца 2019 года.

Проходим на сайт регулятора и скролим страницу вниз. Находим пункт “Current Legacy Reports”. Рассмотрим лонг-отчеты от СМЕ и СВОЕ. После клика по “Long Format” вы получаете список фьючерсных отчетов.

Для поиска биткоин-фьючерсов рекомендуем воспользоваться браузерным поиском.

Ниже представлен отчет от 16 апреля:

Не пугайтесь, разобраться в отчет будет проще простого.

Рассмотрим каждую колонку по отдельности:

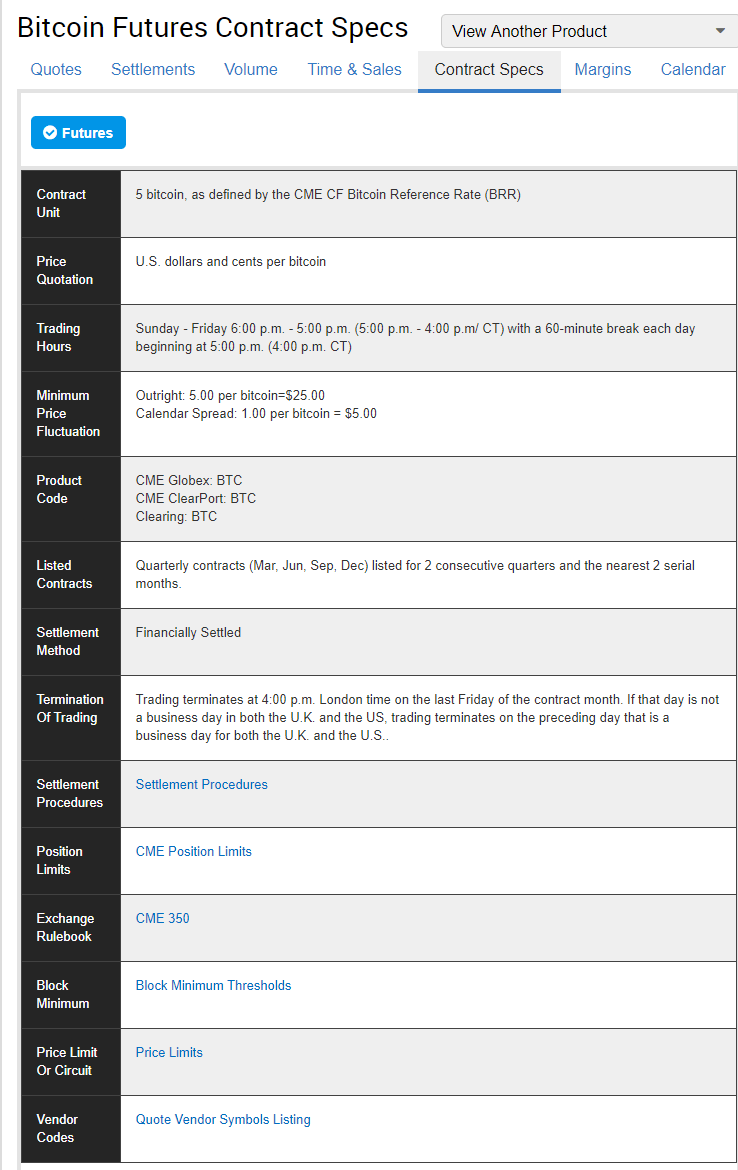

- Open Interest – общее число открытых фьючерсов. Каждый контракт стоит 5 BTC ($28 000 на момент написания статьи)

- Non-Commercial – позиции “китов”, не заполняющие форму CFTC-40. В своем большинстве, это спекулянты с большим капиталом и инвестиционные фонды.

- Spreading – перекрывающиеся позиции у одних и тех же игроков. К примеру, у одного хедж-фонда открыто 200 лонг- и 100 шорт-контрактов. При этом еще 100 лонг- и шорт-позиций будут внесены в таблицу как 100 spreading-контрактов. Все достаточно просто, хедж-фонд хочет перестраховаться от убытков в случае, если рынок пойдет против него.

- Commercial – институциональные инвесторы с официально заполненным отчетом CFTC40 регулятора.

- Total – общее количество позиций

- Nonreportable positions – спекулянты с небольшим капиталом

- Changes in commitments – разница в кол-ве позиций в сравнении с минувшей неделей. Посмотрите еще раз на отчет, в котором четко сказано, что институциональные игроки закрыли ни одной лонг-позиции и 9 шортов.

- Percent of Open Interest – соотношение лонг- и шорт-позиций в процентах.

Последние строчки – число участников рынка в каждой категории.

Обратите внимание на последние строчки. Именно они скажут вам о количестве биткоин-фьючерсов в процентном соотношении в той или иной категории. Теперь мы можем оценить, насколько сильно разбогатели крупные игроки и сколько контрактов они заключили.

Анализ данных фьючерсных контрактов

Нам, рядовым инвесторам хочется узнать, куда пойдет курс биткоина и будут ли вообще движения на рынке. Мы рекомендуем еженедельно просматривать отчеты, поскольку например множество лонг-позиций может аккумулироваться в одних руках. Это значит, что крупный игрок (институциональный инвестор, Commercial) знает какую-то инсайдерскую информацию и открывает позиции заранее.

Посмотрите еще раз на фьючерсный отчет от 16 апреля 2019 года. Тут видно, как начали “умничать” Commercial, которые пошли в крупную шорт-позицию. Можно предположить, что Commercial закроет треть позиций, как только появятся предпосылки для роста курса биткоина.

Чего и следовало ожидать, крупные игроки снова набрали шорт-позиций на росте биткоина. Тому подтверждают данные с биржи Bitfinex. мы вернулись к уровню 8 апреля, когда на рынке были сброшены шорт-позиции в верхней части флета. Многие ожидали пробой, но нет. На данный момент курс вновь у верхней границы, но шорт-позиции пока удерживаются.

Простыми словами, институциональные инвесторы перешли в шорт. По данным последнего отчета, мы имеем 202 шорт-позиции против 0 лонг-позиций.

При любом раскладе не забывайте про риск-менеджмент. Фьючерсные отчеты – это лишь один из инструментов фундаментального анализа биткоина. Запомните, необходимо взвешивать все факторы перед покупкой или продажей активов.

Как цена Биткоина связана с фьючерсами на бирже CME?

Фьючерсы на Биткоин от CME Group принято считать мостом между институциональными и розничными инвесторами. Как выяснили аналитики, цена крупнейшей криптовалюты растёт и падает в соответствии с датами расчётов — то есть выполнения — по фьючерсным контрактам на бирже CME. Растущее количество контрактов вполне соответствует этой версии.

По сравнению с прошлым годом рост числа заключенных среднесрочных контрактов в сутки вырос на 132 процента. А это уже может быть индикатором интереса со стороны Уолл-стрит. В мае биржа даже установила рекорд по объёму торгов, когда за один день продали контракты на 1.3 миллиарда долларов.

Однако некоторые аналитики считают, что фьючерсные контракты могут использоваться для манипулирования крипторынками. По словам ведущего подкаста Coinist Люка Мартина, «между датами заключения фьючерсных контрактов на CME и ценой Биткоина есть очевидная связь».

В июле Мартин обнаружил, что BTC упал на 12.8 процента за две недели до истечения контрактов на CME и затем снизился ещё на 6.9 процента за неделю до истечения сроков по контрактам. После расчёта по контрактам 26 июля цена BTC выросла на 5.2 процента за неделю, а ещё через две недели после этого на протяжении 2 недель наблюдался рост на 22 процента.

Аналогичная ситуация произошла и в прошлом месяце. Биткоин подешевел на 7.9 процента за две недели до истечения срока действия фьючерсов на CME, а затем спустился ещё на 6 процентов в течение недели. После расчёта по фьючерсам 30 августа BTC спустя неделю вырос на 11.4 процента. В последующие две недели монета набрала ещё 9.9 процента.

Рыночные манипуляции

Несмотря на то, что расчёты по Биткоин-фиючерсам на CME не так уж идеально предсказывает движение цены актива, высокая волатильность в непосредственной близости к датам поставки платежей указывают на возможные манипуляции рынком.

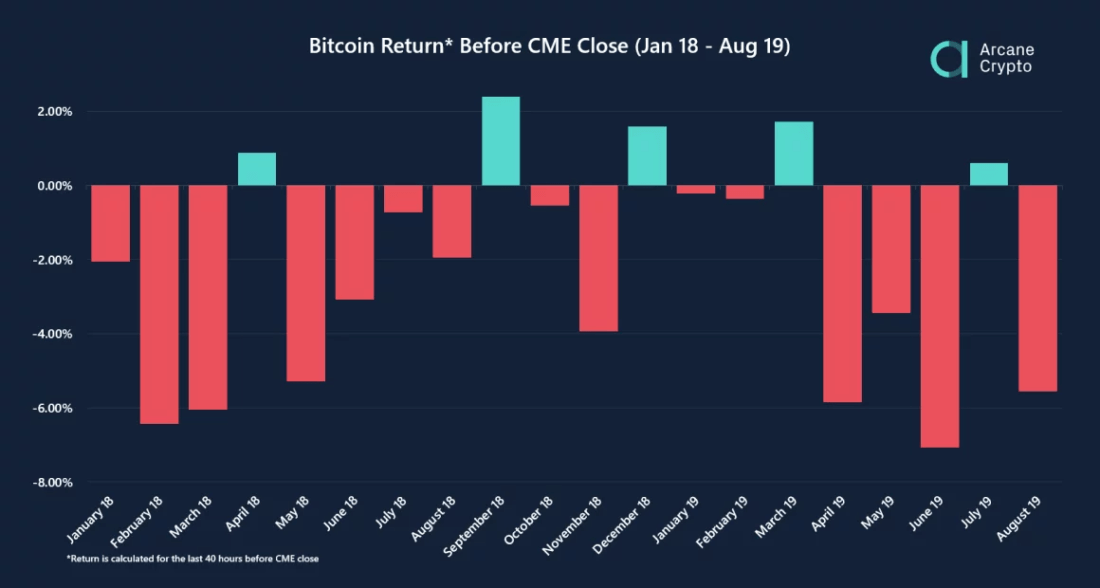

По факту, недавний отчёт исследовательской фирмы Arcane Research показывает, что цена Биткоина падала в 75 процентах случаев перед расчётом по фьючерсным контрактам на бирже CME. Также согласно их исследованию, с января 2018 года у Биткоина появилась привычка падать в среднем на 2.27 процента по мере приближения ежемесячных расчетов по фьючерсам.

Поведение Биткоина перед окончанием срока действия фьючерсных контрактов на CME. Источник: Arcane Crypto

Как показывает статистика, маловероятно, что падение цены перед окончанием контрактов на CME вызвано простым совпадением.

Это слова аналитика из Arcane Research Бендик Норхайм Шайа. Как он считает, эти цифры в очередной раз подтверждают гипотезу о том, что Биткоином манипулируют перед истечением срока действия фьючерсов.

Кстати, что примечательно, на этой неделе за несколько часов до расчёта по фьючерсам Биткоин обвалился ниже 8000 долларов.

Аналитики уверены в наличии взаимосвязи

Другие аналитики тоже уверены в корреляции даты расчёта по Биткоин-фьючерсам и цены Биткоина. Более года назад глава аналитической фирмы Fundstrat Global Advisors Томас Ли подчеркнул, что крупные колебания цен как правило происходят до истечения срока действия фьючерсных контрактов на Биткоин. Аналитик Джош Ольшевич объяснил, что именно они стали одним из главных катализаторов падения рынка, которое началось после пика курса Биткоина в декабре 2017 года.

А что вы думаете насчёт того, что Биткоин-фьючерсы могут как-то влиять на цену актива? Верите ли в то, что CME специально манипулирует ценой Биткоина на рынке? Поделиться мыслями можно в нашем крипточате ходлеров.

Как торговать Биткоинами на СМЕ

Криптовалюта привлекает и инвесторов, горизонт планирования которых исчисляется годами, и активных трейдеров, чей доход формируется за счет спекулятивных операций. Большинство работает с Биткоином через криптобиржи, но это не единственный способ торговли криптой. На Чикагской товарной бирже (СМЕ) поддерживаются фьючерсы на Bitcoin. Это неплохая замена торговли электронной валютой через криптобиржу.

Какие инструменты торгуются на СМЕ

На Чикагской товарной бирже торгуются фьючерсы и опционы на активы всех категорий (валюты, акции, индексы, инструменты товарного рынка). С декабря 2017 г. к их числу добавились и криптовалюты – запущены фьючерсы на Биткоин. В 2020 г. на СМЕ планируют начать работать и с опционными контрактами на фьючерсы на ВТС.

На СМЕ невозможно работать с криптой так как это происходит на Binance и прочих криптобиржах. Здесь есть жесткие ограничения по времени работы, объему позиций.

СМЕ – не единственная биржа, поддерживающая работу с этим типом инструментов. Аналогичное предложение было на СВОЕ, но в 2019 г. его поддержку прекратили.

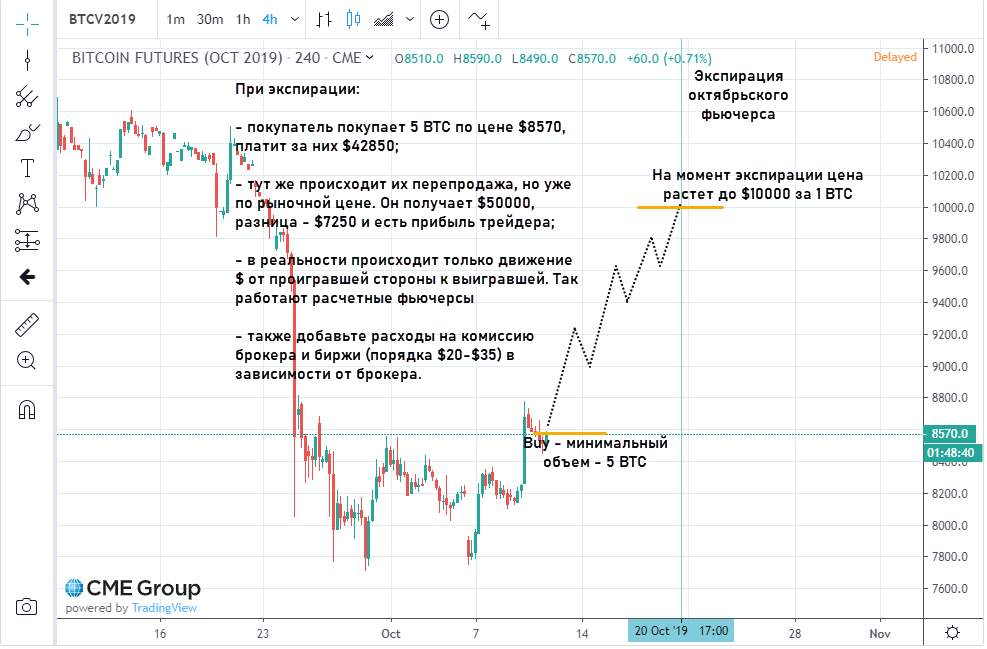

Отметим, что на СМЕ работа ведется с расчетными фьючерсами, то есть поставку базового актива при исполнении контракта покупатель не получает. Вместо этого выигравшая сторона получает деньги, а проигравшая – теряет их, Биткоины между кошельками не движутся.

Если нужны поставочные фьючерсы, работайте с Бинанс. С осени 2019 г. такая возможность появилась.

Особенности торговли

Детальное описание фьючерса находится на сайте Чикагской биржи. Тикер фьючерса на Биткоин не отличается от других – те же 3 буквы, означающих сокращенное название актива (BTC), латинская буква, означающая месяц экспирации и указание года экспирации.

Если ранее работали только на криптобиржах, при переходе на фьючерсы учтите их особенности:

- maintenance margin составляет 37% от суммы покупки. Если баланс счета опустится ниже этого значения, произойдет маржин колл. Простыми словами плечо примерно 1 к 2,7;

- минимальный объем контракта 5 ВТС, входной порог достаточно высокий. Мелкие игроки физически не смогут работать с фьючерсами на Биткоин на СМЕ;

- торги не ведутся непрерывно, торговые часы привязаны к работе биржи СМЕ;

- минимальное изменение цены $5 на 1 ВТС или $25 на 1 фьючерсный контракт.

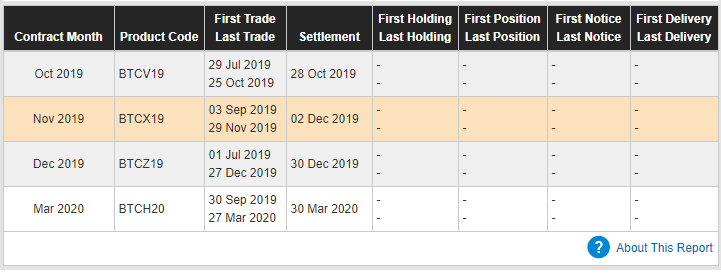

Учтите, одновременно торгуется несколько фьючерсов. Например, в сентябре можно было купить октябрьский, ноябрьский и декабрьский контракты. Чем дальше срок экспирации, тем выше риск, потому и цена отличается (хотя базовый актив один и тот же).

Рекомендуем детальнее изучить соответствующий раздел на СМЕ. Информации по фьючерсам на ВТС масса.

Как организовать торговлю?

Поиск точки входа ведется теми же методами, что и в обычной торговле – подходят индикаторные торговые системы, стратегии, основанные на графическом анализе. Фундаментальный фактор также учитывается.

В России удобнее всего открыть счет у брокера, дающего выход на СМЕ. В том же Финаме через Единый счет можно работать в том числе и с фьючерсами на Биткоин. При этом брокер возьмет комиссию $1,5 за контракт.

Что касается оправданности работы с Биткоином на СМЕ. То мелким игрокам выходить на эту площадку не имеет смысла.

Заключение

Фьючерсы хороши тем, что позволяют хеджировать риски, в случае с таким волатильным активом как Биткоин это особо важно. Если вы просто спекулируете с капиталом в $500-$1000, удобнее работать через криптобиржи – там и требования менее жесткие, и вариантов ввода/вывода денег больше.

На СМЕ не получится работать с криптой в том же стиле, что и на криптобиржах. Учитывайте это при выборе торговой площадки.

Источник https://cryptovod.ru/kak-prognozirovat-kurs-bitkoina-po-fyuchersnym-otchetam-cme-i-cboe/

Источник https://2bitcoins.ru/bitkoin-i-fyuchersi-na-cme/

Источник https://www.forex.blog/kak-torgovat-bitkoinami-na-sme/