Сравнение российского и американского фондовых рынков.

Все сейчас знают о том, что в стране сейчас высокая экономическая нестабильность. Кстати, многие из экспертов предполагают, что совсем скоро начнется очередная волна финансового кризиса во всем мире. Естественно, логичный вопрос, который возникает у всех остается одним и тем же — как распорядиться со своими денежными сбережениями, чтобы не потерять их? И на этот вопрос есть очень хороший ответ: необходимо купить акции на фондовой бирже и стать трейдером.

Торговля на фондовой бирже является прекрасным помощником не только для того чтобы сохранить все сбережения в первоначальном состоянии в сложный экономический период, но и для того, чтобы приумножить их. Правда, здесь не обходится без некоторых нюансов. Успешной будет торговля акциями на американских фондовых биржах, а не российских. И тому есть большое количество доказательств.

Сравнение российской и американской фондовых бирж

Исходя из той рыночной ситуации во всем мире, которую мы сегодня можем наблюдать, специалистами были проанализированы российский и американский фондовые рынки. Рассмотрим основные возможности этих рынков, исходя из необходимых составляющих для успешной торговли.

Ликвидность

Российская фондовая биржа обладает высоким потенциальным ростом для долгосрочных вложений с дальнейшей перспективой роста. Это, пожалуй, ее основной плюс. Минус в том, что компаний, которые торгуют своими акциями на фондовом рынке РФ — чуть больше 300. Для сравнения — число акций мировых компаний на крупных американских биржах более 5000 и увеличивается с каждым днем.

Еще одним важным недостатком у российского фондового рынка считают его зависимость от цены на нефть. В случае ее изменения он реагирует самый первый, что негативно сказывается на стоимости ценных бумаг. Также российские биржи на 80% зависят от политической ситуации в стране. Политизированность американских бирж менее 30%.

В случае изменений в экономике страны акции России перестают расти. В Америке даже финансовый кризис не может повлиять на рост цен большинства акций. Около половины всего мирового фондового рынка приходится на США. Комиссия российских бирж намного выше американских. На американском рынке доходность составляет 30% и более годовых.

Безопасность

Что касаемо надежности, то и российское и американское законодательство защищает от мошенничества на биржах своих граждан. Правда, инвестиции на фондовом рынке США автоматически и бесплатно для инвестора защищены от внерыночных рисков.

И в России и в Америке существуют свои наказания за нарушения правил, которые значатся в кодексах. Это либо штраф, либо лишение свободы. Но все вклады на фондовые биржи США страхуются государственной Американской Корпорацией Защиты Инвестиционных Вкладов (SIPC) и в случае непредвиденных ситуаций трейдеры получают компенсации.

Надежность

Хоть российский фондовый рынок и перспективный, в виду того, что он еще слишком молод, заниматься торговлей акциями там тяжело. Для этого нужно выбирать биржи США, где можно купить сверх ликвидные акции крупнейших корпораций. Именно поэтому торговать ценными бумагами лучше всего на американской бирже.

- Основные возможности при выборе фондового рынка уже были описаны выше. Исходя из этого, можно сделать точный вывод, что торговать акциями трейдерам выгодно не на российских, а на американских биржах. Другими главными плюсами бирж США являются:

- Объем торгов (каждый день более 50 миллиардов долларов),

- Жесткая система регулирования рынка США (самая прозрачная система во всем мире),

- Удобное время торговли (с 16.30 до 23.00, что позволит заниматься трейдингом без отрыва от основной работы),

- Отсутствие налога.

Если Вы хотите торговать акциями на американской фондовой бирже и не знаете, как это сделать, специалисты Tradenet Academy предлагают пройти обучение. Новичкам-трейдерам будут предложены онлайн курсы, тренинги, вебинары, семинары и видео, с помощью которых они смогут понять, как купить акции зарубежных компаний. В дальнейшем трейдеры получают доступ к онлайн трейдинг- руму вместе с одними из ведущих трейдеров мира и собственный торговый счет, Вам его предоставят. Удачи!

Какие акции выбрать: российские или американские? Отвечают аналитики

Начинающие инвесторы часто задаются вопросом: акции каких компаний стоит покупать? С одной стороны, есть американский рынок с огромным количеством международных компаний из разных секторов экономики. С другой стороны, российский рынок, где компаний меньше, но их акции дешевле, а дивиденды выше.

Чем руководствоваться при выборе акций начинающему инвестору с капиталом до ₽100 тыс.? По просьбе РБК Quote на этот вопрос ответили эксперты.

Михаил Коган, руководитель отдела аналитических исследований Высшей школы управления финансами:

— Одно из правил самого успешного инвестора на планете Уоррена Баффета гласит: покупай акции только тех компаний, бизнес которых тебе знаком. Многие на Уолл-стрит посмеиваются над консерватизмом «Оракула из Омахи», так как его инвестиционный портфель включает акции Coca-Cola и банков, а технологические гиганты Apple и Amazon появились лишь с недавних пор.

Однако состояние Баффета в $82,5 млрд говорит само за себя и заставляет серьезным образом прислушаться к его словам.

Это касается и тех, кто инвестирует в российский фондовый рынок , где все кажется родным и знакомым, но лишь на первый взгляд. На чем компания зарабатывает, как работает ее бизнес-модель, каково конкурентное положение, какие у нее перспективы — вопросы далеко не праздные.

Без понимания того, как работают эти шестеренки, у инвестора не будет критического мышления, когда он начнет анализировать мнения топ-менеджеров и инвестиционных аналитиков. Без этого понимания инвестор не сможет понять, что лежит в основе тех или иных движений, которые он видит в блуждании котировок.

По этой причине для многих заказан вход на рынок иностранных ценных бумаг , особенно если нет знания английского языка, на котором написаны все финансовые документы компании и аналитические отчеты.

С другой стороны, российский фондовый рынок узок по количеству инструментов и по отраслевой диверсификации. Новых первичных размещений акций проводится не так много, и большинству инвесторов для диверсификации риска не помешало бы разбавить портфель «иностранцами».

С недавних пор на Санкт-Петербургской бирже появилась секция иностранных ценных бумаг, для доступа к которой не нужно открывать счет у иностранного брокера и опасаться его гипотетической блокировки из-за санкций. На этой площадке либеральные условия, а совокупное количество инструментов превысило 1 тыс, включая и тех, что лежат в основе популярного индекса S&P 500.

Если есть знание английского, то можно применяя озвученное в самом начале правило Баффета как минимум найти аналоги российским Сбербанку, «Газпрому», «Роснефти». Как максимум можно постараться найти те акции, которые обладают относительно устойчивыми позициями перед лицом возможной глубокой коррекции на всех рынках. Но для этого придется задействовать более глубокие пласты знаний, которые можно найти, в том числе в книгах о стиле инвестирования Уоррена Баффета.

Виктор Аргонов, аналитик Exante:

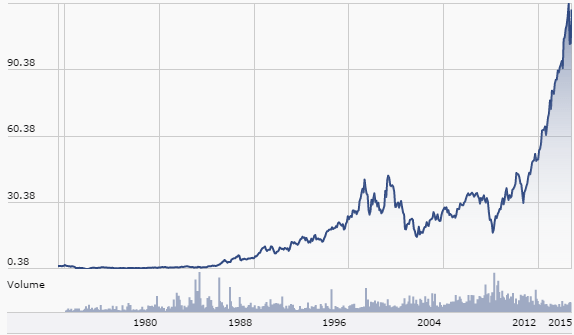

— В последние годы фондовые рынки — как американские, так и российские — показывали хорошие темпы роста. В частности, за четыре года с декабря 2015-го по декабрь 2019-го американский индекс S&P 500 вырос на 51%, а российский индекс Мосбиржи — на 71%.

Несмотря на внушительный рост котировок российских компаний, долгосрочно против инвестиций в Россию играет страх перед санкциями США и риски обвала национальной валюты. Американский фондовый рынок выглядит гораздо более предсказуемым в условиях стабильно низкой инфляции. При этом выбор акций на американских биржах гораздо шире, чем российских.

С другой стороны, если говорить о текущем месяце, то в отношении американских акций стоит проявить осторожность. Согласно недавним исследованиям Федерального резервного банка Нью-Йорка, Китай пострадал от торговой войны заметно меньше, чем США. Хотя американские индексы сейчас находятся вблизи исторических максимумов, экономика, возможно, переживает более трудный период, чем до войны с Китаем. Вероятно, что американские индексы скоро ждет коррекция.

Для российского бизнеса декабрь, напротив, начался с хорошей новости: ОПЕК+ снова снижает добычу, что может существенно увеличить цены на нефть и котировки многих российских акций.

В любом случае не стоит забывать о диверсификации. Даже если ситуация на российском фондовом рынке окажется удачной, в портфеле стоит иметь также акции зарубежных компаний и облигации .

При размере капитала до ₽100 тыс. интересны не столько отдельные акции зарубежных компаний, но и индексные фонды вроде SPY (отслеживает индекс S&P 500) или DIA (отслеживает Dow 30). Приобретая их паи, инвестор вкладывается сразу в большую корзину из 500 или 30 ведущих компаний США соответственно.

Дмитрий Александров, управляющий директор «Иволга Капитала»:

— После того как Центробанк снизил ключевую ставку до 6,5%, россияне все чаще стали забирать накопления со счетов. Депозиты не дают желаемую доходность, ставки в банках едва превышают уровень инфляции, который приблизился к 4%. Всего за год с банковских счетов было выведено порядка ₽80 млрд. Брокеры уже успели зафиксировать увеличение числа инвесторов с небольшими суммами — от ₽50 тыс. до ₽100 тыс. (их число возросло от 10% до 30%).

Если у инвестора недостаточно опыта, целесообразно начать с инвестиций в ETF — диверсифицированных фондов, которые включают в себя множество различных инструментов.

В первую очередь, это позволит не прогадать с выбором отдельных бумаг. Кроме того, ETF на исторических данных обыгрывают «ручной» выбор ценных бумаг. Инвестирование в ETF позволят не концентрироваться на одном рынке, а разделить портфель между странами: можно купить фонд на российские и на американские акции.

Однако в моменте американский рынок скорее переоценен, в то время как российский — недооценен. Наиболее показательна метрика Р/Е — отношение стоимости компании к ее прибыли. Если для Америки этот мультипликатор на уровне 40, то у России — всего 7.

Ларг Сапецкий, эксперт по инвестиционным стратегиям «БКС Брокера»:

— Если говорить о российском рынке, то он сильно недооценен в сравнении с остальными миром. Как пример — IPO Saudi Aramco. Оценка компании в $1,7 трлн предполагает справедливый потенциал роста для российских нефтегазовых компаний в два-три раза.

Дополнительным фактором в пользу роста российского рынка является самая высокая дивидендная доходность в мире — более 7% против 2% в США.

Рынок США имел ощутимую поддержку в виде обратного выкупа акций (buy back) со стороны тяжеловесов индекса S&P 500, но в этом году этот тренд снижается. Многие аналитики считают рынок США перегретым и оторванным от реальной стоимости компаний, входящих в индекс. На текущий момент у рынка США очень слабые катализаторы к росту помимо возможного соглашения с Китаем.

В 2020 году аналитики закладывают ощутимое снижение процентных ставок в России. Также мы увидим увеличение выплаты дивидендов от большинства российских компаний и, скорее всего, выкуп собственных акций. Возможные санкции в отношении России — единственный риск с политической точки зрения.

Все это делает российский рынок фундаментально более привлекательным к покупке. Для рядового инвестора с портфелем, скажем, в ₽100 тыс. акции США имеют довольно высокий порог входа, что существенно снижает возможности диверсификации, а как следствие — увеличивает риски».

Начать инвестировать можно прямо сейчас на РБК Quote. Каталог РБК Quote включает в себя акции крупнейших компаний США (например, Apple, Alphabet, Microsoft, Walmart или Disney), российские акции («Газпром», Сбербанк, ЛУКОЙЛ, «Сургутнефтегаз», «Яндекс» и другие), а также государственные и корпоративные облигации. Все вместе это позволяет создать диверсифицированный портфель инвестиций. Проект реализован совместно с банком ВТБ.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Российские или американские акции

Российский и американский фондовые рынки несут в себе разные риски и преимущества. В статье сравним историческую доходность американского и российского рынка акций и расскажем чем руководствоваться при выборе акций инвестору.

Главное Hide

Инвесторы нередко сталкиваются с дилеммой: какие акции покупать — российских или иностранных компаний. Российский фондовый рынок ближе, доступней и лучше знаком. Иностранные рынки, в частности, американский, менее изучены россиянами, но на них представлено больше финансовых инструментов от эмитентов со всего света. Биржи Америки и России обладают разными рисками и преимуществами, имеют свои уникальные особенности торговли. В этой статье мы сравним их, выявим плюсы и минусы каждого направления, определим, во что же лучше вкладывать деньги русским инвесторам.

Шесть значимых критериев

При выборе инструментов для инвестирования важны следующие критерии:

- Ликвидность. Для снижения рисков, расходов по сделкам необходимо вести торговлю акциями, которые пользуются популярностью у других участников рынка.

- Риск-факторы. Волатильность котировок, зависимость от геополитики, сырьевых и товарных рынков, география компании.

- Защита от девальвации рубля. Инвестиции должны не только защищать капитал при обесценивании рубля, но и приносить доход, покрывающий инфляцию.

- Диверсификация. Возможности по разбавлению портфеля разноплановыми активами, его балансировка.

- Дивиденды. Наличие дивидендов позволяет получить дополнительный доход от вложений в акции, вне зависимости от динамики их курса.

- Информационное покрытие. Полнота сведений об эмитентах — финансовых отчетов, аналитики, обзоров, пресс-релизов.

Этот базовый набор признаков, по которым можно провести отбор наиболее предпочтительных ценных бумаг.

Сравнение американских и российских акций

Разберем более подробно особенности российского и американского рынков с точки зрения ключевых критериев выбора.

Обилие сделок

Фондовый рынок США — самая обширная и развитая экономическая среда в мире. Ежегодно на него приходится около 50-55% от оборота всех мировых торговых операций. На долю российских площадок приходится менее 1%. Очевидно, что за рубежом выбор и ликвидность куда больше.

Число инструментов на Московской и Санкт-Петербургской биржах суммарно не превышает 2000. Из них наибольшей ликвидностью отличаются лишь 30-40 бумаг. Причем в основном это акции российских эмитентов. Все остальные имеют значительные спреды, порой доходящие до десятков процентов. А по большинству операции настолько редки, что проводятся отнюдь не ежедневно. Даже популярные компании Америки, бумаги которых представлены на русских площадках, по объему местных сделок не дотягивают до отечественных лидеров.

В арсенале американских площадок более 8500 финансовых инструментов — акций, депозитарных расписок, облигаций и ETF. У половины из них отличная ликвидность.

Если говорить о выборе и востребованности, то большим разнообразием отличаются американские акции, причем приобретаемые не на отечественных биржах, а на американских.

Уровень риска

Традиционной мерой риска является волатильность. Этот показатель демонстрирует, насколько цена активов отклоняется от своих средних значений. Анализ сведений за минувший год показывает, что колебания отечественных индексов — ММВБ и РТС — превышают колебания ведущего индекса Америки S&P 500. У них уровень риска порядка 1,3% за сессию, а у S&P 500 — только 0,85%. Таким образом, при экстремальном падении российского рынка снижение котировок за одну торговую сессию будет в 1,5 раза более сильным, чем в США. Отечественный рынок более волатильный и рисковый. Падать вместе с ним инвестору будет куда больней и ощутимей для личных финансов.

В плане инвестиций Россия также проигрывает США в связи с бо́льшим влиянием на нее геополитики. В условиях эскалации конфликта на востоке Украины, обострения отношений с Западом, ужесточения санкций российский рынок становится трудно прогнозируемым и сопряженным с огромным риском. Санкции угрожают обвалом как национальной валюты — рубля, так и котировок русских компаний. В текущей ситуации американский рынок более предсказуем и понятен.

Кроме того, многие русские компании ориентированы на внутренний спрос. Их доходы связаны лишь с одной страной. Большинство американских компаний являются транснациональными и реализуют свои товары и услуги не только в соседних странах, но и на других континентах. Это делает их бизнес более безопасным для инвестиций.

Уровень риска у акций компаний США в среднем ниже, чем у бумаг отечественных эмитентов.

Девальвация валюты

С 2014 года рубль обесценился примерно вдвое. Потери за год — на уровне 10%.

С одной стороны, вложения в американские акции, которые торгуются за доллары, страхуют от обесценивания рубля и необходимости срочного избавления от активов в одной валюте и приобретения альтернативных в другой.

С другой стороны, финансовая аналитика предыдущих 7 лет демонстрирует, что среднестатистический портфель, составленный из наиболее ликвидных отечественных акций, за этот срок четырехкратно прибавил в цене, принеся за каждый год около 23% в рублях или 13% в долларах. А условный набор из популярных американских бумаг, представленных в России, за тот же период вырос лишь в 2,2 раза, принеся за каждый год 22% в рублях или 12% в долларах. То есть российские бумаги оказались в среднем доходней зарубежных на 1-2% и компенсировали падение рубля. Различие в прибыли в итоге незначительное, но имеется. Трудно сказать, можно ли рассчитывать на продолжение данной тенденции.

Рассматривая для себя вопрос защиты от рублевой девальвации, инвестор должен сам расставить приоритеты. Что для него важней: застраховать себя вложениями в «американцев» или попытаться заработать чуть больше на российских активах.

Возможности диверсификации

Национальный рынок характеризуется не только небольшим числом инструментов, но и узкой отраслевой диверсификацией. Подавляющее количество отечественных бумаг — сырьевые. Именно поэтому российский фондовый рынок так остро реагирует на изменение цен на нефть, газ и металлы. Из первой десятки национальных эмитентов только Сбербанк и Яндекс не имеют отношения к сырьевому сектору.

Для снижения зависимости от ситуации на сырьевых рынках потребуется диверсификация портфеля несырьевыми активами — из банковского сектора, IT, потребительских товаров, промышленности и др. На российском рынке это может стать невыполнимой задачей для новичка, поскольку среди местных голубых фишек вообще нет эмитентов из ряда секторов, в частности, здравоохранения и недвижимости.

Диверсифицировать портфель из «американцев» куда проще. Однако здесь инвестор может столкнуться еще с одной проблемой. Акции большинства зарубежных компаний имеют высокую стоимость. Вложения в них имеют непреодолимый для мелких биржевых игроков порог. Поэтому для человека с инвестиционным капиталом в 100-150 тысяч рублей диверсифицировать портфель из зарубежных активов будет затруднительно. Выходом станет только разбавление его бумагами национальных эмитентов.

Дивиденды

Российский фондовый рынок более щедр на дивиденды, чем американский. Средняя доходность по дивидендам у отечественных компаний — 7%, а у компаний из Штатов — лишь 2%. В этом отношении у российских акций явное преимущество.

Но и здесь не без ложки дегтя. При краткосрочных инвестициях следует обратить внимание на частоту выплат дивидендов. В США они обычно выплачиваются 4 раза в год. В России же сложилась практика более редких выплат — раз в полгода или раз в год. Также немаловажной является стабильность выплат. Американские эмитенты платят меньше, но зато стабильно, есть даже отдельные категории корпораций — дивидендные аристократы и короли, — которые планомерно повышают дивиденды в течение 25-50 лет. Русские эмитенты грешат постоянным изменением дивидендной политики, поэтому предсказуемость размера выплат слабая. В какой-то момент дивиденды и вовсе могут попросту отменить.

Доступность информации

Фондовый рынок Америки старше, более отрегулирован и изучен. Человек, вкладывающий деньги в акции иностранной компании, торгующейся на NASDAQ или NYSE, может быть уверен, что ее финансовая отчетность будет опубликована строго по установленному графику и в соответствующей форме. Также каждое значительное изменение в показателях будет прокомментировано руководством и получит объяснение.

У российских эмитентов не все столь прозрачно и четко. Объемы полезной информации из отчетов, официальных публикаций или пресс-релизов куда скромнее. А о менее ликвидных компаниях такую информацию порой вообще не найти.

В Штатах практически за любым эмитентом следит, как минимум, несколько аналитиков. Регулярно выходят прогнозы, оценки экспертов. В России же подавляющая часть эмитентов не получает информационного сопровождения от обозревателей инвестиционных домов. Обширность аналитики по «Норникелю» и «Яндексу» сопоставима с эмитентами второго и третьего эшелонов в США.

Информация и аналитика у американских акций на более высоком уровне и более доступна. Принимать взвешенные торговые решения и проводить собственный анализ проще с зарубежными эмитентами.

Выводы

В инвестициях важны ликвидность, низкая волатильность, надежная защита от девальвации, широкие возможности диверсификации и доступ к финансовой и аналитической информации.

По этим критериям пока выигрывают американские акции. В США представлено больше эмитентов, рынок превосходно диверсифицирован по отраслям, обладает хорошей ликвидностью и информационным сопровождением.

В пользу отечественных активов говорят их финансовая доступность, простота выбора, хорошие дивиденды и чуть более высокая в среднем доходность.

Для инвестора-новичка с небольшим капиталом будет предпочтителен портфель из смешанных активов, в котором будут представлены как русские бумаги, так и иностранные.

Источник https://smart-lab.ru/blog/536285.php

Источник https://quote.rbc.ru/news/training/5def626c9a794727b8f754d0

Источник https://beststocks.ru/journal/russian-or-american-stocks/