Индикаторы для нахождения дивергенции на графиках

В этом материале собраны индикаторы, которые помогут трейдеру находить дивергенцию в автоматическом режиме. Не стоит слепо следовать сигналам индикатором — это лишь вспомогательный механизм. Например, подобные индикаторы могут пригодится трейдерам Price Action, как дополнительное подтверждение входа.

Индикаторы, которые находят дивергенцию, как и любые другие индикаторы запаздывают, поэтому лучше брать сигналы со старших таймфрейом (дневной и недельный) как более точные.

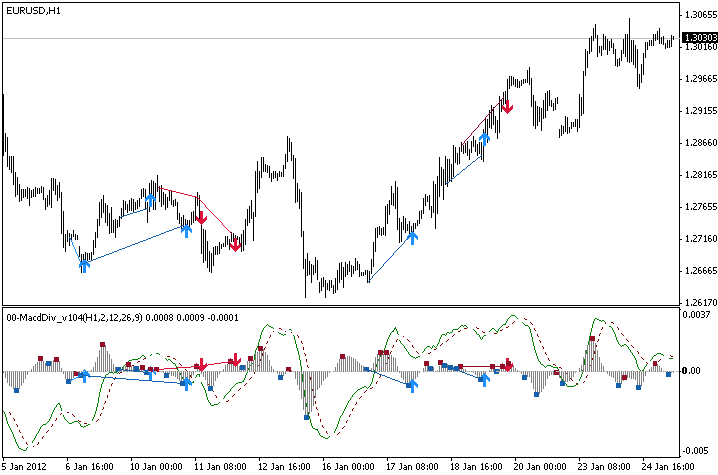

Индикатор дивергенции MACD Divergence

Многие торговые системы включают использование индикатора MACD. Он очень популярный в среде трейдеров, поэтому и часто используется для нахождения диврегнеции. Индикатор MACD Divergence автоматически определяет расхождение между ценой и показаниями MACD. На графике отрисовываются линии и стрелочки, где можно осуществить потенциальный вход в сделку. Установка стандартная, индикатор подходит для терминала МТ4

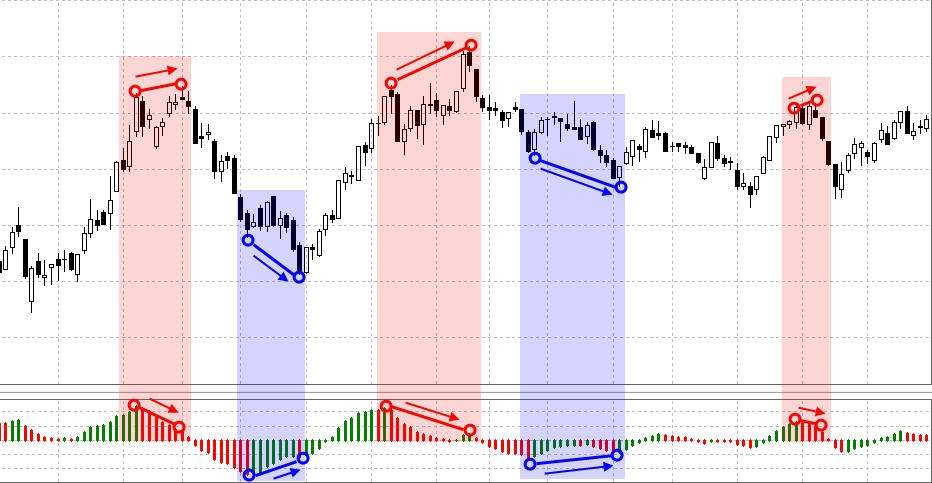

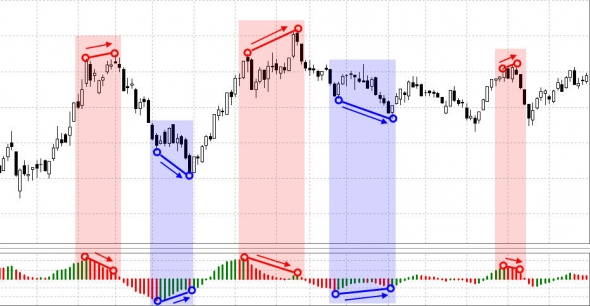

Индикатор дивергенции без перерисовки Fx5 Divergence

Индикатор находит дивергенцию, на основе OsMA. Сигналы на продажу или покупку формируются согласно типу расхождения. Индикатор отрисовывает линии дивергенции для всей истории, показанной на графике. Как и у любого другого индикатора часто появляются ложные сигналы.

Зеленые линии на графике и в окне индикатора — это бычье расхождение между графиком и OsMA и сигнал на покупку. Красные линии — медвежье расхождение и сигнал на продажу.

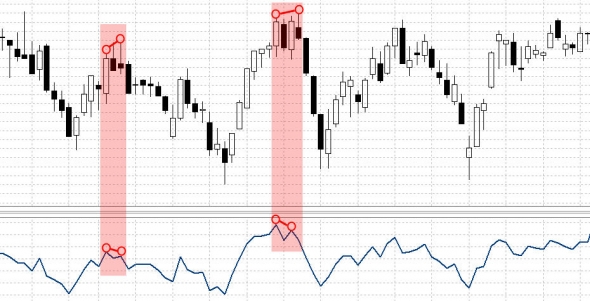

Определение дивергенции по стохастик у Stochastic Divergence

Индикатор, который находит дивергенцию с использованием индикатора Стохастик. Сам индикатор Stochastic устанавливать не обязательно, но если прикрепите его, то на графике и на индикаторе будут отрисовываться линии дивергенции.

Обыная дивергенция отрисовывается прямой линией, пунктиром — скрытая.

Индикатор Divergence Panel и Divergence Indicator

В этом индикаторе есть информационная панель, где отображаются дивергенции (с указанием типа) и сигналы на продажу или покупку для всех временных интервалов (от минутного до месячного) по всем основным валютным парам. Индикатор, который собственно находит дивергенции называется Divergence Indicator (он и был создан вначале) — это видоизмененный MACD без дополнительного скользящего среднего.

Панель создана исключительно для удобства пользователей — чтобы видеть все сигналы сразу. Она является интерактивной. Если вы нажмете на в колонке Chart на кнопку, то сигнал будет выведен прямо на график. Индикатор является мини советником и дает рекомендации где установить стоп лосс и тейк профит. Лучшие сигналы индикатор показывает на таймфреймах H4 и D1.

Форекс индикатор дивергенций Divergence Viewer

Еще один индикатор, который покажет расхождения индикатора и цены и найдет дивергенцию 4 типов: А,В,С и скрытые. Когда дивергенция будет обнаружена, индикатор подает сигнал, алерт.

Расхождения ищутся со следующими стандартными, встроенными в терминал индикаторами:

Обзор лучших индикаторов дивергенции без перерисовки

В этой статье поговорим об индикаторах дивергенции без перерисовки, сравним их и определим, является ли какой-то из них лучшим.

Дивергенция – один из самых мощных инструментов технического анализа. В дословном переводе на русский язык этот термин означает «расхождение». Применительно к торговле на валютном рынке имеется ввиду расхождение показаний графика цены и графика индикатора.

Трейдеры, использующие встроенные возможности платформы MT4, чаще всего опираются на дивергенцию осцилляторов:

Выделяют несколько типов дивергенции:

При явной «медвежей» дивергенции цена формирует ряд пиков, каждый из которых превышает предыдущий. Осциллятор тоже показывает пики, но последний из них ниже предыдущего. Такая ситуация свидетельствует о скором развороте тренда вниз.

В случае с «бычьей» дивергенцией ситуация аналогична, но исследуются не пики, а минимумы графиков цены и индикатора, а цена при дивергенции разворачивается вверх.

Скрытая дивергенция – признак продолжения тренда. В своем «медвежьем» варианте скрытая дивергенция выглядит как ряд последовательно понижающихся пиков цены, формирующихся при нисходящем тренде (пики – отражение коррекций). График индикатора при этом идет вверх и демонстрирует все возрастающие максимумы.

«Бычья» версия – повышающиеся минимумы на восходящем графике цены и соответствующие этому понижающиеся минимумы на нисходящем графике индикатора.

Расширенная дивергенция – ситуация, при которой цена последовательно упирается в уровень сопротивления, а график индикатора формирует направленное движение. Это говорит о том, что цена двинется вслед за графиком.

Дивергенции «работают» по двум причинам:

- Цена – отражение текущего, сиюминутного положения на рынке. Индикатор агрегирует в себе информацию за некоторый отрезок времени. Соответственно, правильно настроенный и грамотно используемый индикатор отражает настроения и тенденции. Дивергенция – момент максимального расхождения существующей ситуации и настроений. Этот разрыв формирует потенциал для направленного движения.

- Очень часто срабатывает эффект «самосбывающегося прогноза». Трейдеры по всему миру используют сходные инструменты, видят одни и те же дивергенции, открывают сходные позиции и формируют тренд.

При работе с дивергенциями существует ряд проблем:

- Они действенны в зонах «перепроданности» и «перекупленности» (а особенно в момент выхода графика индикатора из этих зон), но точно определить эти границы непросто.

- Тяжело верно настроить осцилляторы. Рынок переменчив, и те параметры, которые выдавали отменные результаты недавно, могут сейчас начать генерировать ложные сигналы или сильно запаздывать.

- Желательно согласовывать дивергенции с трендами более высокого уровня и иными сигналами.

Эти проблемы решаются посредством использования более сложных инструментов – специальных индикаторов дивергенции без перерисовки.

Перед тем, как рассматривать сигнальные индикаторы дивергенции без перерисовки, пару слов скажем о том, что такое перерисовка. Перерисовка – специальный встроенный в индикатор механизм, который изменяет его показания «постфактум». На график индикатора в конкретной точке влияет не только прошлые данные, но и будущие.

Разумеется, это приводит к двум последствиям:

- такой индикатор безупречно ведет себя при проверке «на истории»;

- он совершенно бесполезен в практическом трейдинге.

Второй вариант перерисовки – возникновение показателя индикатора до окончания формирования свечи. В таком случае лучше просто дождаться конца таймфрейма.

Сразу оговоримся, что все индикаторы, встроенные в стандартную платформу МТ4, работают без перерисовки.

Сама эта аббревиатура переводится как схождение и расхождение скользящих средних. В основе индикатора – две скользящие средние (ЕМА). Одна – короткая, другая – длинная. Традиционно используются настройки 12 и 26. Анализируется расстояние между кривыми (представляется на мониторе как гистограмма).

Ощутимый недостаток этого инструмента – запаздывание. Но нужно понимать, что если вы ищите индикаторы дивергенции без запаздывания и перерисовки, то вторую задачу решить реально, а первая зависит от настроек.

Достаточно удачно на базе индикатора MACD реализован индикатор FX5_Divergence. Он подает сигналы на покупку (зеленая стрелка) и продажу (красная стрелка). Кроме того, иллюстрируется дивергенция, на основе которой принимается соответствующее решение. Проблема запаздывания применительно к свечам M30-D1 практически решена. Количество ложных сигналов – умеренное. Скачать индикатор можно тут .

Важный момент – трейдер должен самостоятельно определить критерии выхода из позиции. Дожидаться противоположного сигнала после открытой позиции нецелесообразно.

Данный индикатор изначально ориентирован на анализ дивергенций.

Формула его расчета:

P – усреднение таймфреймов с растущей ценой;

O – усреднение таймфреймов с падающей ценой.

Традиционно для RSI применим период 13. Таймфреймы могут быть почти любые, но на очень коротких (М1, М5) инструмент работает хуже.

RSI порой запаздывает, но главный недостаток – генерация ложных сигналов в тот момент, когда «флет» сменяется на рынке выраженным направленным движением. RSI стоит дополнять другими индикаторами, «отсекающими» трендовые периоды.

На базе RSI реализован работоспособный стрелочный индикатор RSI_div (зеленая стрелка – покупка, красная – продажа). В данном случае проблема запаздываний решена, но индикатор эффективен на больших таймфреймах (от D1). Рекомендуемый период расчетов – 21. Скачать инструмент можно тут .

Индикатор ориентирован на «отлов» длинных движений цены. Иногда выдает ложные сигналы, рекомендованы сравнительно жесткие стопы.

Стохастик демонстрирует уровень теперешней цены относительно разброса котировок за некоторый отрезок времени. Имеет три параметра: быстрая кривая (короткий период), медленная и замедление. Традиционные настройки (8,3,3).

При поиске дивергенций учитываются пики, сформированные как быстрой, так и медленной кривой. Основной «минус» – сравнительно большое число ложных сигналов. Плюс – малое число запаздываний.

Наилучшим образом стохастик работает во время внутридневной торговли на таймфреймах Н1, Н4. Целесообразно выставлять жесткие стопы.

На базе описанных принципов реализован индикатор Stochastic Divergence MTF. Скачать его можно тут.

Stochastic Divergence MTF хорош для внутридневной торговли. Он нередко выдает ошибочные сигналы, но общий результат трейдинга позитивен.

При работе с ним важно соблюдать принципы управления капиталом.

| Индикатор | Запаздывание | Ложные сигналы | Таймфреймы |

| FX5_Divergence | Иногда | Иногда | М30-D1 |

| RSI_div | Редко | Периодически | D1+ |

| Stochastic Divergence MTF | Редко | Часто | М15-Н1 |

Нельзя сказать, что какой-то инструмент – это лучший индикатор дивергенции без перерисовки. Использовать только лишь один индикатор тоже неразумно. При этом, все перечисленные индикаторы могут быть эффективно встроены в продуманные стратегии торговли. Важно лишь понимать их сильные стороны и недостатки и уметь нивелировать последние.

1 комментарий

Расширенная дивера,как вы показали-это не что иное,как дивера третьего порядка,но есть же и второго,вобщем явная и есть расширенная дивера имеет ТРИ типа,на скринах третий порядок,есть и второй,это раз.Два:”Они действенны в зонах «перепроданности» и «перекупленности» (а особенно в момент выхода графика индикатора из этих зон), но точно определить эти границы непросто.” Как правило есть зоны переЗАпроданности и переЗАкупленности,чисто малый нюанс по определениям и понятиям слов.Ну и вы говорите про перерисовку,ну неужели обычный макди,встроенный в МТ перерисовывается?))))

Все о дивергенции и конвергенции в трейдинге

В умелых руках, дивергенция и конвергенция помогут определить разворотные точки на графике цены. В этом посте я постараюсь рассказать все, что знаю об этих рыночных явлениях на графике. Погнали.

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

Эти индикаторы есть в любом торговом терминале. Поскольку я торгую через QUIK, то все примеры в посте будут с использованием этого терминала.

Дивергенция

Дивергенцией, в трейдинге, называют расхождение графика цены с графиком индикатора. Т.е. когда цена рисует новые максимумы, а графике индикатора, каждый последующий максимум ниже предыдущего

Если учитывать, что у большинства трейдеров принято расхождение и схождение обобщать одним термином — дивергенция, то такого типа дивергенция, на сленге, называется медвежьей.

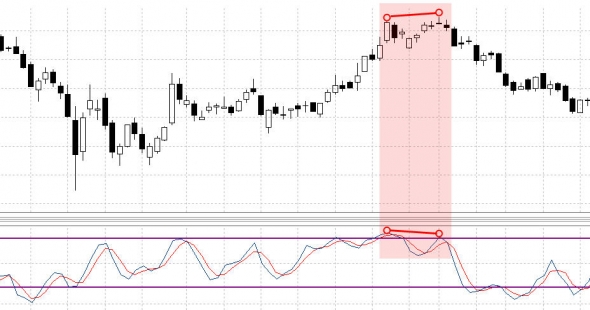

Дивергенция, с использованием индикатора MACD гистограммы, выглядит так:

Правила нахождения дивергенции очень просты. Для того чтобы ее определить, достаточно как минимум два восходящих максимума на графике цены, и два нисходящих максимума на графике индикатора. Визуально это выглядит как расхождение, чем и является дивергенция. При этом, MACD гистограмма, как в приведенном выше примере, должна находиться в положительной зоне: выше нулевого значения.

Для других индикаторов правила идентичны. Вот так выглядит дивергенция на индикаторе RSI:

А вот так на стохастике:

Как вы уже заметили, дивергенция предрекает, как минимум, остановку движения, или (в большинстве случаев) коррекцию либо разворот предыдущего тренда. Т.е. другими словами, выступает переломной точкой, после которой можно принимать определенные решения, в какую сторону торговать, или что делать с уже открытыми позициями.

Правила торговли по дивергенции

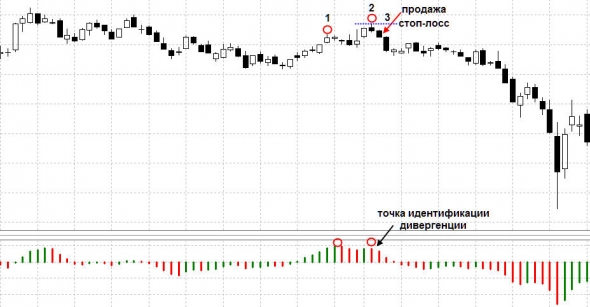

Если дивергенция идентифицирована: имеются как минимум два последовательно восходящих максимума на графике цены, и два последовательно нисходящих минимума на индикаторе, то вход можно осуществлять самыми очевидными способами:

- Вход на следующей свече за вторым максимумом на графике индикатора

Имеется в виду следующее:

- Первый локальный максимум на графике цены и графике MACD гистограммы

- Второй локальный максимум на графике цены, и второй локальный максимум на графике MACD, который ниже предыдущего. Свеча, которая совпадает с точкой идентификации дивергенции, является сигнальной, и после ее закрытия, можно сразу открывать сделку на продажу.

- Продажа. Стоп устанавливается над локальным максимумом. Здесь можно сделать примечание. Если рынок, как и все стандартные пробои, действительно собирается отрабатывать дивергенцию, то движение обычно идет интенсивное, без откатов. Тогда целесообразно еще больше сократить риски, и поставить стоп не на локальный максимум, а на максимум сигнальной свечи. Я обычно делаю так.

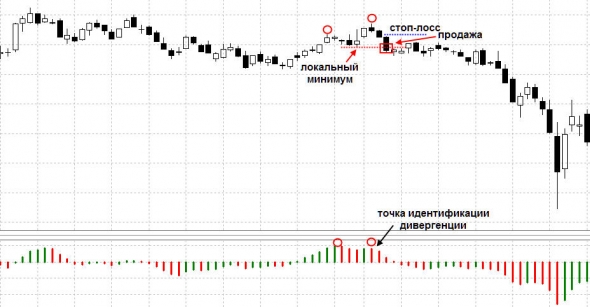

Так же, для любителей искать подтверждение входу, можно войти на пробое предыдущего локального минимума:

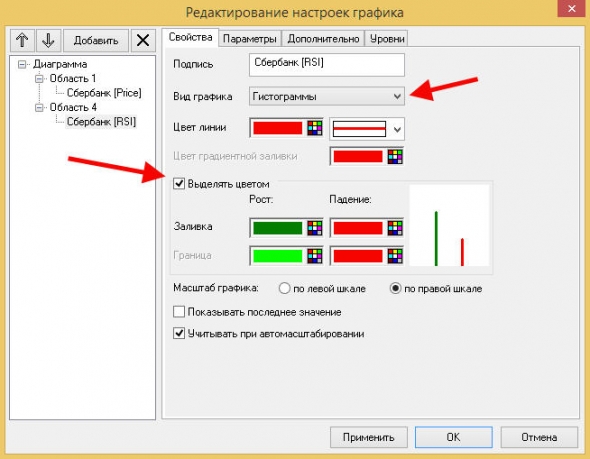

Если вы затрудняетесь найти сигнальную свечу на линейных индикаторах типа RSI и стохастике, то сделайте их отображение в настройках терминала в виде гистограммы. Так же, в настройках, рекомендую обозначить разным цветом, как в моих примерах с MACD гистограммой. Так намного проще визуально будет определять максимумы и минимумы индикатора, чем, если он был бы одноцветным.

Конвергенция

Конвергенцией в трейдинге называют схождение графика цены с графиком индикатора. Т.е. когда на графике цены каждый последующий минимум ниже другого, а на индикаторе выше.

Как я уже говорил выше, в основном, трейдеры называют конвергенцию бычьей дивергенцией. Конвергенция на MACD гистограмме выглядит так:

Появление конвергенции предполагает, как минимум остановку падения, коррекцию, а в идеальном случае разворот. Т.е. это такое же событие, как и дивергенция, когда стоит задуматься. Но, если в случае с дивергенции нужно обезопасить покупки, то, когда появляется конвергенция, нужно оберегать открытие сделки на продажу.

Конвергенция на RSI:

Конвергенция на стохастике:

Правила торговли конвергенций

Торгуются конвергенции аналогично правилам, как если бы вы торговали дивергенции, но с точностью наоборот. На примере с MACD гистограммой, торговля конвергенции будет выглядеть так:

На примере выше показан вход на сигнальной свече, т.е. той свече, на которой появилась точка идентификации конвергенции. Вход осуществляется сразу, после закрытия сигнальной свечи, с установкой стоп-лосса на локальном минимуме конвергенции. Дальше в дело входит управление позицией.

Для особо осторожных и любящих подтверждения сигналов, можно входить на пробое локального максимума, после формирования конвергенции. Выглядит этот вход так:

Алгоритм так же прост:

- Ждем появления сигнальной свечи

- Ждем формирование локального максимума и его пробоя

- Установить стоп можно, либо на локальный минимум, либо на минимум пробойной свечи, чтобы еще больше сократить риск потерь, в случае, если конвергенция не пойдет в отработку

Вот и все. Это основные частные случаи определения и работы по дивергенциям и конвергенциям. Теперь рассмотрим особенности.

Особенности торговли дивергенций и конвергенций

Чтобы не продолжать развозить пост в простыню 🙂 который и так уже получился слишком длинным, далее, буду рассматривать на примере чего-то одного. Ведь, что дивергенция, что конвергенция, являются зеркальным отражением друг друга, поэтому правила будут идентичными. Итак.

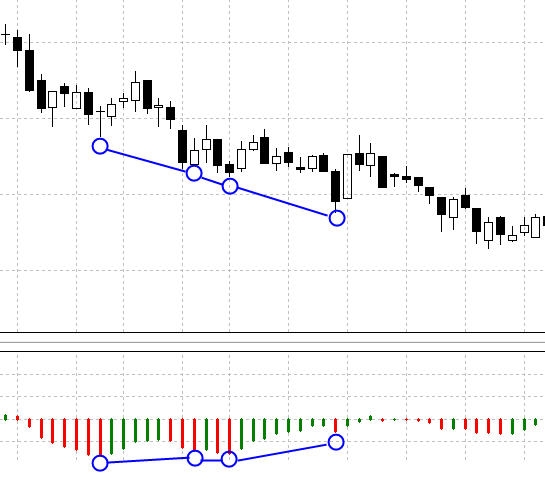

Дивергенции и конвергенции бывают высокого порядка, т.е. локальных максимумов или минимумов может быть несколько, хоть три, хоть пять. Пример:

Такие дивергенций и конвергенции, которые имеют больше двух экстремумов, по сути, являются сломанными. Т.к. определить тройную, четверную и т.д. дивергенцию или конвергенцию в ретроспективе не представляется возможным, трейдеру необходимо применять решения по факту. Я не рекомендую отрабатывать дивергенции и конвергенции, которые имеют больше чем две вершины. Это обычно оборачивается убытками. Чтобы понять наглядно, достаточно взглянуть на этот скрин:

Торопливых, кто будет входить сразу на сигнальной свече — высадят по стопам, причем не один раз. А кто будет ждать пробоев локальных максимумов, попросту их не дождется, и просидят в кэше, что для данной ситуации, будет наилучшим вариантом. Вывод, который можно из этого сделать — не торопись. Этот вывод применим к трейдингу в целом 🙂

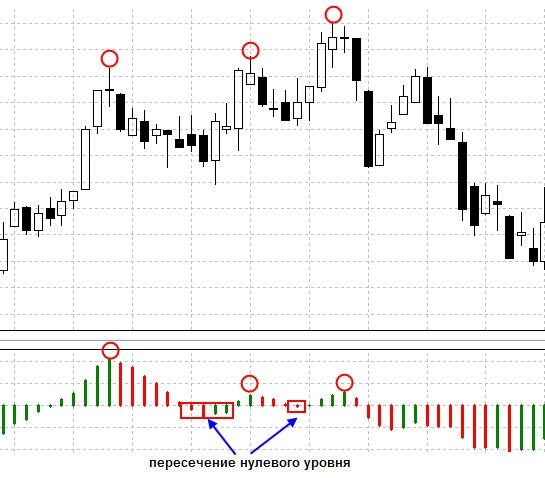

Еще особенность, которую могут иметь дивергенции/конвергенции, на примере индикатора MACD гистограммы, это — дивергенции/конвергенции с пересечением нулевого уровня по MACD.

Пересечение нулевой отметки MACD гистограммы, не отменяет наличия дивергенции. Расхождение есть. Другой вопрос, как трейдер его отработает 🙂

Нередко трейдеры задаются вопросом: на каких таймрфеймах торговать дивергенции/конвергенции? Ответ очень простой. Отрабатывать можно на любом, понимая особенности коротких, средних и длинных таймфреймов. Ограничений по таймфреймам для работы по дивергенциям и конвергенциям никаких нет, т.к. они бывают на всех временных периодах.

Источник https://forex-method.ru/indikatory-dlya-nahozhdeniya-divergencii-na-grafikah

Источник https://iamforextrader.ru/obzor-luchshih-indikatorov-divergentsii-bez-pererisovki/

Источник https://smart-lab.ru/blog/533534.php