Инвестиции в реальный сектор экономики

Экономика на любом уровне обычно рассматривается, как система, где каждая структура состоит из различных компонентов и подсистем. Любая хозяйственная система представляет собой совокупность множества связей между субъектами, включая их управление объектами и установление отношений между собой. Экономическая наука занимается вопросами исследования, изучения, поиска закономерностей и определенных принципов устройства систем различного уровня. Так, для удобства анализа национальной экономики принято разбивать ее на сектора.

Экономический сектор является условным объединением определенных институциональных единиц, схожих по своим целям, функциям, принципам устройства и работы.

Единой системы разделения экономики на сектора нет. Однако, сегментация может проводиться по следующим принципам:

- В зависимости от лица, владеющего собственностью выделяют государственный и частный сектора. Последний включает в себя финансовый, корпоративный и индивидуальный подсектора.

- По принципу реализации хозяйственной деятельности выделяют непроизводственный, финансовый, а так же производственный или реальный сектор экономики.

- Относительно содержания этапа создания экономического блага говорят о первичном, вторичном и так далее секторах.

Реальный сектор экономики формируется субъектами и объектами, чья деятельность направлена на создание материальных и нематериальных экономических благ. Именно здесь реализуется производственная цепочка, на основе которой строятся хозяйственные отношения в любом обществе. Доходы реального сектора являются базой для развития национальной экономики. Кроме того, этот сектор во много определяет направленность хозяйственной системы страны, уровень ее развития и способность противостоять мировым кризисным явлениям.

Готовые работы на аналогичную тему

Определение и виды инвестиций. Их цели

Согласно законодательству Российской Федерации под инвестициями понимаются любые виды вложений в предпринимательскую деятельность, включающие в себя деньги, ценные бумаги, имущество, имущественные и иные права, с целью увеличения дохода, либо получения дополнительных финансовых средств. То есть инвестор производит определенные вложения с целью получения положительного эффекта, либо увеличения прибыли.

Инвестирование может преследовать следующие цели:

- модернизация, либо расширение производственной деятельности;

- создание или повышение эффективности производственной инфраструктуры;

- формирование запасов или резервов;

- развитие научной деятельности;

- модернизация социальной инфраструктуры;

- повышение квалификации наемных работников и так далее.

Под инвестированием чаще всего понимается денежное вливание в проект, но вклады могут осуществляться посредством других инструментов. Например, физические лица могут размещать свои средства на депозитных счетах в банках для получения дополнительного дохода в долгосрочной перспективе. Пайщик может внести средства в компанию, который станет долей этого предприятия. Покупка акций дает возможность получить право управления, либо выплаты дивидендов в пользу их владельца.

Инвестиции могут быть реализованы в виде новых более совершенных технологий, либо оборудования, способных увеличить производительность труда и оборачиваемость денежных средств. Так же инвестирование может быть нематериальным, например, в виде товарного знака, получения лицензии на определенный вид деятельности, интеллектуальной собственности.

Так же инвестиции принято делить по срокам вложения. Краткосрочные реализуются сроком до года. Обычно такое инвестирование совершается в ценные бумаги и другие инструменты, обладающие высокой степенью ликвидности. Среднесрочные инвестиции действуют сроком от года до трех лет. Здесь ликвидность активов ниже, кроме того, сюда можно отнести инвестирование в реконструкцию. Долгосрочные инвестиции обычно подразумевают капитальное строительство объектов и зданий.

Вкладывая деньги, инвестор, прежде всего, стремится к получению будущей выгоды. Однако, его вложения подвергаются воздействию большого числа факторов среды, а их успешность во многом зависит от стабильности объекта вложения. На положительную отдачу от инвестиций влияет политический климат в стране, четкость и прозрачность законодательной базы, социальная стабильность, экономической, финансовой, экологической и криминогенной обстановки в стране.

Инвестирование в реальный сектор экономики

Работа предприятий реального сектора экономики предполагает постоянное инвестирование в их деятельность. Однако, оно обычно представлено вложением собственных средств в капремонты, реконструкцию, обновление основных фондов компании и так далее. Для более эффективного развития объектов реального сектора, а значит и экономики страны в целом, необходимо привлекать сторонние инвестиции. Государство должно выступать основным источником создания подобных условий, через повышение инвестиционной привлекательности собственных отраслей народного хозяйства.

Наиболее важными проблемами реального сектора, требующими дополнительных инвестиционных средств можно назвать:

- воспроизводственные диспропорции;

- увеличение объемов неконкурентоспособной продукции;

- низкая степень отдачи от размещения фондовых инструментов;

- высокая степень энергоемкости производства.

Инвестиционная активность в реальный сектор падает в случае кризисных экономических состояний и общего падения уровня доходов населения. Такие условия формируются возрастающими темпами инфляции, высокими инвестиционными рисками, связанными с потенциальным невыполнением планов по продажам. Кроме того, инвестиции в реальный сектор чаще всего являются долгосрочными и отдача от них происходит только в течении нескольких лет, поэтому такие вклады могут производить только крупные инвесторы. При снижении доходов населения, индивид старается производить вклады в краткосрочные или среднесрочные депозиты. Основой развития инвестирования в реальный сектор экономики являются долгосрочные банковские вклады от населения.

Иностранные инвестиции в российскую экономику так же сталкиваются с рядом проблем, которые снижают желание сторонних инвесторов вкладываться в реальный сектор. Прежде всего, на данную сферу влияют политические изменения в мире, сложность российского законодательства, отсутствие прозрачности финансовой системы, низкая степень развития российского фондового рынка.

Таким образом, основные инвестиции в реальный сектор экономики реализуются из собственных средств предприятий, формируемых за счет амортизационных отчислений и полученной прибыли, а так же благодаря кредитным средствам, получаемых от банков.

Частные инвестиции в реальный сектор экономики — стоит ли и зачем

3. Как проверить проект перед тем, как в него заходить.

Разберемся, стоит ли инвестировать и как это делать, чтобы снизить риски.

Статья написана для тех, кто рассматривает возможности для инвестиций и готов часть капитала вложить в реальный сектор.

Я, как брокер по продаже готового бизнеса и привлечению инвестиций видел множество проектов, где инвесторы в итоге зарабатывали от 30-40 до 200 процентов годовых. Видел и проекты где они не зарабатывали, а теряли часть или даже все вложенные средства.

Я, как предприниматель, сам привлекал инвестиции в свои удачные и неудачные проекты. Мои инвесторы получали хорошую доходность и теряли свои деньги вместе со мной. Но, наши договоренности и мы всегда находили тот или иной выход из этих ситуации, а многие ситуации и риски проговаривали на берегу.

Поэтому, я немного разобрался в этом вопросе и решил поделиться с вами своими наблюдениями.

Блок 1: Стоит ли инвестировать в действующий бизнес и почему.

Блок 2: Кому стоит инвестировать в действующий бизнес.

Блок 3: Как находить проекты для инвестиций.

Блок 4: Как проверять проекты, перед тем как принять решение.

Блок 5: Что в итоге.

Начну коротко — стоит. Но не всем и не всегда. И точно не последние деньги.

Если разобраться в любом случае деньги зарабатывает только бизнес и любые инвестиции в той или иной степени это инвестиции в действующий бизнес.

Даже вклад в банк, это инвестиции в банковский капитал, который они в итоге реинвестируют сами и делятся с вами прибылью.

Инвестиции в фондовый рынок по сути тоже самое, вы покупаете долю в бизнесе.

Поэтому, если совсем коротко, то таким образом вы обходите многих посредников, начиная от банков и бирж, заканчивая всеми аналитическими компаниями, которые проверяют проект. Но они работают с крупным бизнесом. В случае покупки доли в малом бизнесе вы по сути совершаете сделку аналогичную покупке акций.

Отсекая этих посредников вы существенно увеличиваете собственные риски, но и доходность тоже растет.

Любые инвестиции это баланс риска и доходности, который будет оптимально решать вашу задачу.

Откуда берется доходность и проекты. Малый бизнес, в отличии от крупного имеет существенно более высокую рентабельность капитала и может расти быстрее. Это сопряжено с рисками, но тем не менее экономика растет, бизнес процветает даже при не всегда распологающему политико-экономическому климату.

Почему вообще существует рынок инвестиций в действующий малый бизнес?Потому что бизнес хочет расти и если собственник нашел масштабируемую систему, он будет хотеть ее увеличить. Рост упирается в капитал.

У него есть три варианта:

• Медленно расти на свои, но не терять долю.

• Расти на кредитные средства, но не у всех есть возможность взять столько, сколько надо. Банки не любят кредитовать малый бизнес в нашей стране.

• Привлекать средства с рынка и делиться будущими доходами.

Согласитесь, иметь условные 50 процентов от бизнеса с годовым доходом в 1 млн долларов интереснее, чем иметь 100 процентов от бизнеса с годовым доходом 1 млн рублей.

Купив долю в небольшом производстве, парикмахерской или, например, интернет-магазине — вы можете зарабатывать вместе с ними обеспечив их ресурсами для роста.

Если вы поставили задачу: увеличение капитала и готовы рискнуть его частью ради существенно более высокой доходности — инвестиции в действующий бизнес, это один из ваших вариантов.

Инвестировать в действующий бизнес точно имеет смысл только тем, кто во-первых достаточно компетентен, что оценить бизнес.

Во-вторых, тем у кого есть деньги и он понимает, что часть этих денег он готов вложить в высокорисковый проект. Это подразумевает риск их потери.

В-третьих, кто умеет договариваться и проговаривать максимальное количество возможных исходов заранее.

Итак, если это про вас — скорее всего, стоит выделить какую-то небольшую для вас сумму и для начала сразу принять ее как расход. Именно расход.

Очень большая вероятность, что первый или даже первые несколько проектов не оправдают себя и вы потеряете часть денег. Но, именно этот опыт, позволит вам минимизировать потери в будущем.

Поэтому эти деньги — это ваш расход на самообучение, но с вероятностью их возврата.

По сути, это может быть практически любая сумма. Для начала это может быть даже 100 или еще меньше тысяч рублей. На самом деле на рынке полно предложений и запросов. Это может быть какой-то ваш знакомый в успех и идею которого вы поверите. Дайте ему этот стартовый капитал и поверьте, для вас это будет очень интересный опыт, который многому вас научит.

Дальше, постепенно, когда вы поучаствуете вкус, а также наработаете какие-то компетенции по оценке проектов, проработке договоренностей и контролю за вашими инвестициями — вы сможете постепенно увеличивать сумму.

Как найти проект. На самом деле этот океан просто огромный. Уверен люди ищущие инвестиции есть даже в вашем окружении. Есть куча площадок по размещению подобных предложений, они есть даже на авито.

Со временем вы наработаете себе репутацию инвестора и проекты сами к вам пойдут. Ко мне например, поскольку я работаю в этой сфере приходят десятки, а иногда и сотни проектов в месяц. Разобрать все просто не возможно, поэтому со временем нарабатывается навык сразу отсеивать то, во что не веришь. Это, кстати, очень большой процент. И вот единицы оставшихся, стоят оценки, а единицы из них стоят того, чтобы дать им деньги.

Тем не менее, если вы решили, что хотите попробовать такие инвестиции — начинайте смотреть рынок, выделите 15-20 минут в день. Смотрите презентации, задавайте вопросы, с самыми интересными созванивайтесь. Эти звонки ни к чему вас не обяжут, а опыт в оценке будет нарабатываться.

Еще один способ находить проекты, который хочу упомянуть отдельно — знакомые и знакомые знакомых.

Тут найти проекты очень легко, достаточно поспрашивать или выложить сторис, но будьте аккуратны. Также так легко и потерять друзей.

Оценивайте риски, заранее проговаривайте все варианты развития событий.

Это самый важный этап, по сути ваш успех на 90% будет зависеть именно от качества оценки проектов.

- Собственник — насколько он человек, который умеет достигать результата. Насколько с ним стоит иметь дело и как он решает проблемы.

- Команда — насколько эта команда профессиональная, каких результатов они уже достигали и чем они это могут подтвердить.

- Честность и экологичность проекта — насколько этот проект белый, не схлопнется ли всё из-за того, что бизнес в принципе основан на обходе налогов или продаже какого-то не поддерживаемого мной товара.

- Текущие результаты — какие текущие результаты в этом бизнесе, сколько продаж, какая прибыль, что уже удалось достичь.

- На что нужны деньги — под какие задачи бизнес привлекает инвестиции, почему именно эта сумма, как он собирается их тратить, как эти расходы соотносятся с ростом.

- Финансовая модель — откуда в бизнесе деньги, как распределяются финансовые потоки, какая рентабельность капитала, какая ожидается прибыль и за счет чего.

- Клиенты и маркетинг — откуда в этом бизнесе клиенты и почему бизнес уверен, что при его росте клиенты также будут в достаточном количестве.

- Сама идея и бизнес модель — в чем заключается бизнес, чем он отличается от конкурентов, какой продукт, какие есть зоны роста.

- Потенциал рынка — общая оценка рынка на котором работает этот бизнес, насколько велика конкуренция, куда движется этот рынок в целом и какая у него перспектива развития.

- Бизнес-процессы — как построен бизнес, какие внутри потери, насколько сама система готова к масштабированию.

Исходя из этих факторов я оцениваю риски, а потом сопоставляю с потенциальной доходностью. Это соотношение бывает положительным и отрицательным.

Иными словами, если вложить в точно такой же бизнес несколько раз — доходы от удачных исходов покроют ли риски от неудачных. Это называется математическое ожидание. Исходя из него и вашего готовности к уровню риска в данном проекте и следует принимать решение.

Самое главное: никого ни к каким инвестициям я не призываю, никакие проекты не предлагаю, данный текст не является инвестиционной рекомендацией или рекламой. Инвестируйте туда, где баланс риска и доходности комфортен для вас. Для кого-то оптимальным решением является банковский вклад и покупка облигаций, а кто-то готов инвестировать в спаки и крипту.

Думайте сами, но всегда помните о рисках. Не бывает высокой доходности при минимальных или рисках. Если бизнес уверен, что риски минимальны — он возьмет займ с минимальными процентами и не будет привлекать дорогие инвестиционные деньги.

Тем не менее при правильно оцененных рисках, этот инвестиционный инструмент может принести существенную доходность вашему портфелю.

Спасибо за прочтение и вашу оценку моей статьи. С радостью обсужу с вами ваше мнение и опыт в комментариях.

Что такое реальные инвестиции?

В развитие реального бизнеса можно инвестировать разными способами: путем портфельных, прямых или реальных вложений. Мы обсудили первые два способа, а вот что такое реальные инвестиции?

Реальными инвестициями называется вложение денег в материальные и нематериальные активы предприятия

Синонимом термина являются капитальные вложения, инвестиции в основной капитал и нефинансовые инвестиции.

Виды реальных инвестиций

Инвестиции в реальную экономику представляют собой вложения в производство товаров или услуг. С макроэкономической точки зрения реальными являются инвестиции, за счет которых улучшается общее благосостояние страны.

К реальным инвестициям относятся средства, вложенные в приобретение:

- основных средств компании;

- материалов и сырья для производства;

- нематериальных активов;

- земельных участков или иных природных ресурсов

По направленности действий инвестиции в реальные активы делятся на следующие категории:

- начальные – осуществляемые при создании фирмы;

- экстенсивные – используемые для расширения предприятия;

- реинвестиции – направление высвободившихся инвестиций на модернизацию и покупку нового оборудования

Капитальные вложения могут осуществляться юридическими лицами или гражданами. Примерами реальных инвестиций для физ. лиц являются:

- приобретение недвижимости или техники для сдачи в аренду;

- покупка жилых или нежилых помещений для последующей перепродажи;

- регистрация прав на интеллектуальную собственность

Реальные инвестиции предприятий

Вложения компаний в собственное развитие может осуществляться в форме материальных или нематериальных инвестиций.

- Формой материальных вложений является покупка, строительство или реконструкция производственных фондов предприятия

- Нематериальными инвестициями предприятия считаются вложения в рекламу, создание бренда, повышение квалификации сотрудников, приобретение патентов, лицензий, опытно-конструкторские разработки и пр.

Целью инвестиций в реальный капитал фирмы является повышение конкурентоспособности выпускаемой продукции и улучшение эффективности производства в целом.

Реальные инвестиции могут осуществляться за счет следующих средств :

- собственных – прибыль компании

- привлеченных – дополнительные вклады в уставной капитал, эмиссия ценных бумаг

- заемных – банковские кредиты

Наиболее рискованно вкладывать в развитие компании заемный капитал, так как окупаемость проекта может занять до нескольких лет, а выплачивать кредит необходимо регулярно. Это накладывает дополнительную финансовую нагрузку на бизнес.

Реальные и другие виды инвестиций

По некоторым параметрам инвестиции в реальный сектор схожи с прямыми вложениями средств. Но между этими видами инвестирования имеется и ряд существенных различий.

| Критерий сравнения | Прямые инвестиции | Портфельные инвестиции | Реальные инвестиции |

| Срок вложения | Длительный | В зависимости от задач инвестора | Длительный |

| Ликвидность | Низкая | Высокая | Низкая |

| Значение для ВВП | Невысокое | Невысокое | Высокое |

| Кто инвестирует | Венчурные фонды, бизнес ангелы, фонды прямых инвестиций | Частные инвесторы, инвестиционные фонды (паевые, биржевые и др.) | Предприятия, в т. ч. государственные, т.е. государство является соинвестором |

| Предмет инвестиций | Стартапы, молодые бизнесы в IT-сфере и традиционных секторах экономики | Ценные бумаги зрелых компаний и их фонды | Материальные ресурсы, замена оборудования, произв. помещений |

| Участие в бизнесе | Непосредственное участие либо только контроль | Инвестор не контролирует эмитентов | Непосредственное участие вплоть до заключения договоров |

| Доходность и риски | Высокие | Зависят от портфеля | Средние |

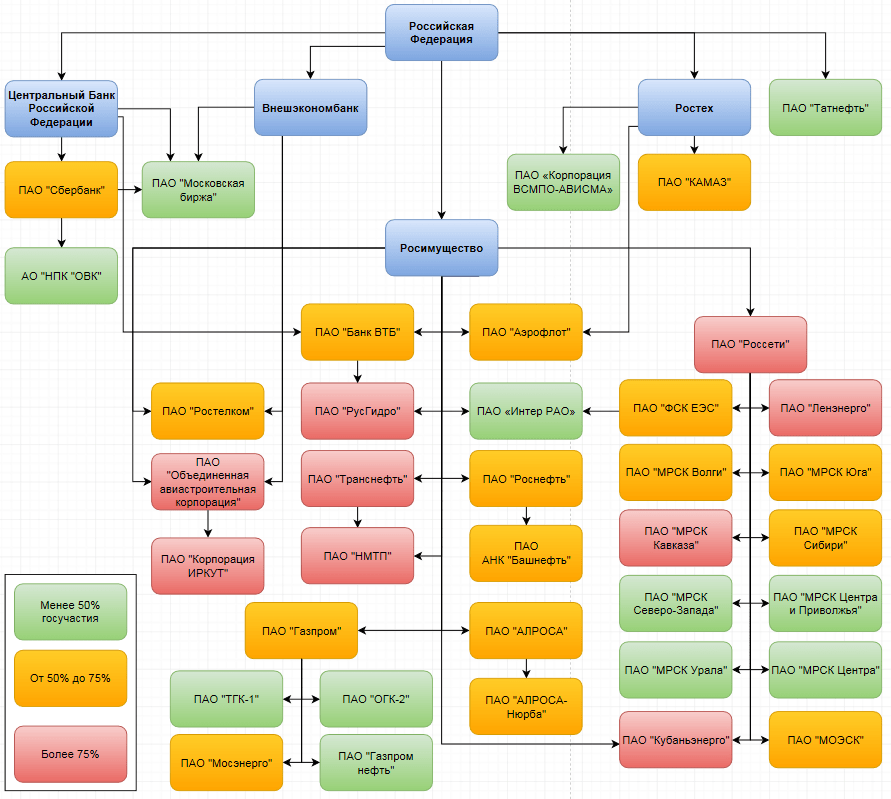

Если рассматривать инвестиции в основной капитал в масштабах страны, то их экономический эффект очевиден: создаются новые рабочие места, увеличивается уровень ВВП в стране, улучшается общее благосостояние населения. Поэтому государство либо входит в крупных реальных инвесторов заметной долей, либо старается поддерживать их посредством различных государственных программ и софинансированием бизнес-проектов за счет бюджетных средств. Также возможен вариант льготного налогообложения.

Кроме того, в интернете можно встретить понятие «финансовые инвестиции», которые обычно противопоставляют реальным. По факту они ближе всего к портфельным, но могут включать в себя не только классы активов фондовой биржи, как акции, облигации или паи на золото, но и спекулятивные инструменты товарного, срочного и валютного рынка, а также структурные продукты. В результате такие вложения в зависимости от инструментов могут быть скорее краткосрочной ставкой на то или иное событие, чем на долгосрочный рост бизнеса.

Риски реальных инвестиций

Инвестиции в реальные активы потенциально являются более доходными, чем портфельные, но обычно менее прибыльными, чем венчурные или прямые. Получение доходности от реальных инвестиций сопряжено с определенными рисками:

- финансовый – нехватка средств на реализацию проекта;

- маркетинговый – неверный подсчет прибыли от вложений;

- инфляционный – обесценивание стоимости активов;

- человеческий – неопытные специалисты могут навредить проекту

Существуют и другие виды рисков, которые не зависят от предприятия. Например, обвал экономики страны, война, введение новых налогов прочие. Для минимизации рисков управление реальными инвестициями должно осуществляться высококвалифицированными специалистами, которые имеют опыт выявлять общие проблемы на стадии планирования и устранять их при реализации проекта.

Как управлять вложениями в реальные активы

Решение о вложении денег в развитие компании или сектора экономики должно быть хорошо просчитанным и взвешенным. Для привлечения средств предприятию необходимо составить план инвестирования и рассчитать экономическую целесообразность вложений.

Управление реальными инвестициями можно разделить на следующие этапы:

- предварительный анализ – на этом этапе происходит первичное изучение конъектуры рынка и определение экономических параметров. Например, в кризисный период застройщик решил возвести многоэтажный дом с квартирами бизнес-класса. При этом покупательная способность населения падает, и люди больше приобретают жилье в сегменте эконом или комфорт. Вложенные средства не возвращаются компании длительное время. Застройщик вынужден снижать цены на квартиры, в связи с чем его прибыль существенно сокращается;

- определение формы инвестирования – во что конкретно будут вложены деньги – в строительство, модернизацию или готовый объект;

- расчет необходимого финансирования – на данной стадии определяется сумма затрат, требуемая для реализации проекта. Объем финансирования зависит от конкретных задач, поставленных перед бизнесом. Например, при покупке нового помещения можно изучить предложения на рынке. Но если компания решила построить производственное помещение, то необходимо точно рассчитать затраты на материалы, зарплату рабочих и другие издержки;

- выбор инвестиционного проекта – такой выбор полностью зависит от специфики предприятия и целей вложения. При изучении проекта необходимо оценить экономическую целесообразность, сроки реализации и окупаемость;

- оценка эффективности – на этом шаге просчитываются возможные риски, а также сопоставляется доходность с рискованностью проекта;

- составление программы – формируется поэтапный порядок действий для осуществления реальных инвестиций, устанавливается график и схема финансирования проекта;

- контроль – реальные вложения требуют непосредственного участия инвестора в реализации проекта. Ему необходимо отслеживать целевую направленность финансирования, иногда вести переговоры, заключать договора, контролировать работу сотрудников и исполнять иные функции до момента завершения проекта.

Инвестиции в основной капитал являются основополагающими для экономики всех стран. Тем не менее вложения в реальные активы больше подходит для опытных инвесторов или компаний, имеющих специалистов, способных оценить эффективность таких вложений.

Свежим примером неэффективных действий является политика Бинбанка и банка «Открытие» — произведя многочисленные поглощения, они не справились с новым бизнесом, в результате чего спасать их самих пришлось государству.

Реальные инвестиции в России и США

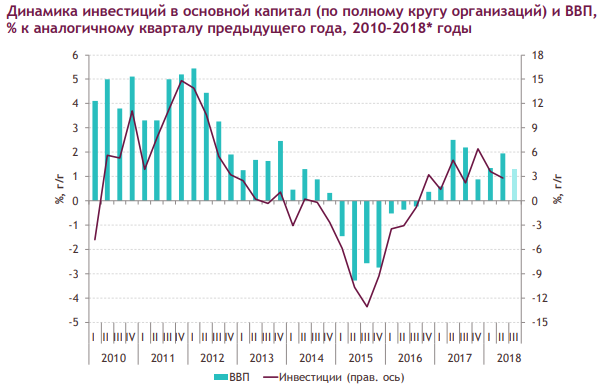

В связи с экономическим спадом, удорожанием банковских кредитов и введенными санкциями против России с 2013 по 2016 год наблюдалось снижение инвестиций в реальный сектор. Это в свою очередь негативно сказывалось на приросте ВВП.

Восстановление экономики и рост ВВП начались с середины 2016г. По данным Росстата за 2018 год капитальные вложения в предприятия увеличились на 1 567,7 миллиардов рублей по сравнению с 2017 годом, и составили 17 559 млрд. Главным инвестиционным направлением (43,3%) является приобретение и капитальный ремонт нежилых зданий и сооружений, а также улучшение земель.

На втором месте вложения в обновление производственных мощностей – машин, оборудования. Актуальные данные см. здесь: https://rosstat.gov.ru/investment_nonfinancial .

По прогнозу Министерства экономического развития, инвестиции в реальный сектор со стороны государства будут расти и к 2024 году увеличатся на 25%. Правда неясно, имеется ли в виду абсолютная денежная масса или за вычетом инфляции. Если учесть рублевую инфляцию, то увеличение цен за пять лет накопительным итогом на 25% выглядит вполне вероятным и объем реальных средств останется прежним.

В Америке капитальным вложениям также уделяется пристальное внимание. По данным Бюро экономического анализа США только за третий квартал 2019 г. они составили 3 411,38 миллиардов $.

Выводы

Инвестиции в реальный сектор могут осуществляться как различными предприятиями, так и частными лицами в виде, к примеру, покупки жилой либо коммерческой недвижимости. Объемы таких инвестиций в масштабах страны огромны и исчисляются триллионами.

На индивидуальном уровне реальные вложения требуют больших финансовых затрат и высокой квалификации инвестора, причем частое отсутствие диверсификации и высокие риски не дают право называть такие инвестиции универсальным инвестиционным инструментом.

Источник https://spravochnick.ru/ekonomika/struktura_sektorov_ekonomiki/investicii_v_realnyy_sektor_ekonomiki/

Источник https://vc.ru/finance/240615-chastnye-investicii-v-realnyy-sektor-ekonomiki-stoit-li-i-zachem

Источник https://investprofit.info/real-investment/