Экономическая экспертиза реальных инвестиционных проектов: методический аспект Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Квон Гульнара Магсумовна

В статье рассматриваются методические аспекты проведения экспертизы инвестиционных проектов резидентов бизнес-инкубатора.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Квон Гульнара Магсумовна

Методические аспекты отбора и оценки инновационных проектов в технопарках с применением форсайт-методологии и сбалансированной системы показателей

Economic Assessment of Real Investment Projects: Methodological Aspect

The paper deals with methodological aspects of carrying out expert examination of investment projects of business incubator residents.

Текст научной работы на тему «Экономическая экспертиза реальных инвестиционных проектов: методический аспект»

Вестник экономики, права и социологии, 2015, № 1

Экономическая экспертиза реальных инвестиционных проектов: методический аспект

Кандидат экономических наук, профессор кафедры экономической теории Казанского национального исследовательского технического университета им. А.Н. Туполева — КАИ

В статье рассматриваются методические аспекты проведения экспертизы инвестиционных проектов резидентов бизнес-инкубатора.

Ключевые слова: регион, инвестиции, инвестиционный проект, рейтинг, критерии оценки.

Данная статья написана по результатам работы автора, проводившего экспертизу реальных инвестиционных проектов резидентов бизнес-инкубаторов в г. Чистополь и г. Елабуга.

При вступлении резидентов в бизнес-инкубатор одним из условий является представление планируемого проекта, который должен быть оформлен в виде бизнес-плана будущей деятельности. В настоящее время существует достаточно много методик написания бизнес-планов, которые могут выбрать претенденты. К сожалению, у молодых предпринимателей практически нет опыта написания бизнес-плана, что, в свою очередь, сказывается на качестве представляемой работы. В этой связи, проведённая экспертиза позволила выявить «слабые места» и помочь предпринимателям понять ошибки в написании.

Под экспертизой следует понимать проверку инвестиционного проекта на достоверность представляемой информации, правильность подачи материала, соблюдение логической последовательности выполнения разделов проекта, грамотное составление финансовых расчетов (что всегда вызывает особую сложность), обоснованность сделанных выводов и предположений.

Если бизнес-план проекта разрабатывается непрофессионалом, то велика вероятность ошибок или неграмотного составления финансового плана проекта, занижения (или завышения) ожидаемых результатов, что в дальнейшем может привести к отказу в выделении финансовых ресурсов на развитие проекта. В связи с вышесказанным, основная задача эксперта — дать независимую и максимально объективную оценку проекта. Цель экспертизы — пред-

ставить инвестору аргументированное заключение о возможности реализации проекта на основе комплексной оценки существующих перспектив.

Рассмотрим методологию проведения экспертизы и ее основные характеристики. Она включает такие компоненты, как разработка понятийного аппарата, классификация видов экспертизы, определение принципов, разработка инструментов экспертизы, выбор методики проведения, реализация механизма проведения. При формировании методологии должна быть сформирована система мониторинга и оценки показателей бизнес-плана инвестиционного проекта исследуемого предприятия, позволяющая проводить экспертизу реализуемого им проекта. К основным принципам проведения экспертизы следует отнести следующие:

— профессионализм и компетентность эксперта (экспертов);

— комплексный анализ всех аспектов инвестиционного проекта;

— наличие определённых критериев, которым можно дать количественную оценку;

— учет в критериях оценки всех ключевых разделов бизнес-плана;

— высокая степень объективности процесса проведения экспертизы;

— проверка и получение информации экспертом из нескольких источников;

— содействие резидента проведению экспертизы;

— независимость участников экспертного процесса от инвестора, и от инициаторов проекта;

— объективность и непредвзятость экспертной оценки;

Вестник экономики, права и социологии, 2015, № 1

— конфиденциальность проведения экспертизы на всех этапах ее проведения.

Важным моментом при экспертизе является комплексная оценка показателей эффективности бизнесплана. В качестве методического инструментария используются Методические рекомендации [1], методика ЮНИДО [2], другие документы. Комплексная оценка предусматривает учет факторов по коммерческой и производственной реализуемости проекта, соответствие ожидаемых показателей эффективности по проекту критериям, являющимися удовлетворительными при принятии управленческого решения, соблюдение методики составления бизнес-плана и т.п.

Экспертиза бизнес-планов включает следующие этапы:

1) проведение встречи с инициатором проекта (разработчиком бизнес-плана). Это позволит выяснить, понимает ли предприниматель — инициатор проекта условия реализации проекта и той деловой среды, в которую ему предстоит войти.

2) сбор необходимой информации. Этап необходим, если эксперту нужно убедиться в достоверности информации, представленной в бизнес-плане. Информация может быть запрошена у разработчика.

3) анализ всех частей бизнес-плана и сопроводительных дополнительных документов. Анализ всех разделов бизнес-плана проводится по одной из методик, которую эксперт выбирает в качестве основной. К сопроводительным документам можно отнести протоколы, договоры с поставщиками сырья и материалов, оборудования, штатное расписание и др.

4) проведение опроса экспертов, изучение справочных материалов и литературы. При необходимости эксперт, осуществляющий экономическую (и техническую) экспертизу проекта, может обратиться к отдельным специалистам по профилю проекта. Для подтверждения точности расчетов может потребоваться дополнительная информация, представленная в справочниках, в проведенных ранее маркетинговых исследованиях.

5) анализ полученной информации по результатам собственного исследования. Эксперт проводит поиск необходимой информации по анализируемому инвестиционному проекту. В перечень информации входит информация по перечню услуг, оказываемых фирмой, перечню услуг (товаров), оказываемых по данному направлению конкурентами исследуемой фирмы, анализу также подвергаются цены фирмы и ее конкурентов. Проверяется информация по поставщикам сырья, материалов, оборудования.

6) подготовка и передача письменного отчета заказчику.

Передача Заказчику отчета по результатам проведенной экспертизы бизнес-плана инвестиционного проекта осуществляется в соответствии с требованиями, которые указываются в техническом зада-

нии или ином документе. Отчет должен содержать отражение всех позиций, указанных в требованиях Заказчика.

С целью удовлетворения требований инвестора (заказчика), выделяющего средства на реализацию бизнес-плана, предлагается использовать следующую систему критериев:

1. Оценить, согласно выбранной методике, правильность заполнения форм и всех пунктов соответствующего раздела бизнес-плана.

2. Выбрать «критические точки» бизнес-плана инвестиционного проекта, которые позволяют снизить риск инвестора. С этой целью должны быть рассмотрены различные варианты развития событий.

3. Отразить результаты экспертизы в оценочном лице, использовав балльный-рейтинговый метод оценки.

Перечень выбранных критериев представляется в оценочном листе проекта. Нами в целях получения количественной оценки по результатам проведения экспертизы предлагается использование балльнорейтинговой оценки. Этот метод предусматривает выполнение следующих этапов:

1) Экспертом подбирается группа критериев (факторов).

2) Определяется значимость (удельный вес) каждого критерия.

3) Проводится оценка качественных показателей (критериев).

4) Задаются количественные показатели, характеризующие различные аспекты эффективности проекта. Они задаются в числовом диапазоне с учетом различных сценариев развития ситуации. Оценка каждого критерия проводится по десятибалльной шкале.

5) Формируется интегральная оценка по различным аспектам эффективности разработки с учетом веса и значения полученных критериев:

Общая оценка складывается из суммы произведений по каждому фактору. Используется следующая формула:

где Q — общая оценка проекта;

a. — весомость показателя (фактора оценки), доли единиц;

р. — значение показателя (фактора), баллы.

Сумма значений показателя «весомость фактора» должна быть равна единице.

Нами предлагается следующая форма рейтинговой оценки по результатам экспертизы (табл. 1).

По результатам оценки максимальное количество баллов с корректировкой (с учетом веса критериев) составляет 10. Минимальное количество баллов составляет 1,6 балл.

Нами предлагаются следующие критерии итоговой оценки составления и реализуемости проекта (табл. 2).

Вестник экономики, права и социологии, 2015, № 1

Результаты рейтинговой оценки экспертизы бизнес-плана инвестиционного проекта

Наименование критерия оценки (качественной характеристики бизнес-плана проекта) Удельный вес критерия (фактора) Варианты оценок, балл Выбранная оценка, балл Оценка по каждому критерию

1. Соблюдение методики составления бизнес-плана

Методика соблюдена полностью, выполнены все разделы бизнес-плана 0,1 10

Методика содержит все требуемые разделы, однако содержимое разделов в целом удовлетворяет требованиям методики 0,1 7

В бизнес-плане отражены не все требуемые разделы 0,1 5

2. Ожидаемый срок окупаемости проекта

Срок окупаемости до 3 лет 0,05 10

Срок окупаемости 3-5 лет 0,05 5

Срок окупаемости свыше 5 лет 0,05 3

Срок окупаемости не указан 0,05 0

3. Коммерческие перспективы инвестиционного проекта

Рынок достаточно развит, покупатели известны, они знакомы с продуктом 0,2 10

Рынок новый, покупатели известны 0,2 8

Рынок для данного производителя ограничен, много конкурентов 0,2 5

Рынок насыщен, емкость рынка уменьшается 0,2 2

4. Финансирование проекта резидента

Собственные средства претендента 0,05 10

Наличие соинвестора (заключены инвестиционные договоры) 0,05 8

Существуют протоколы о намерениях 0,05 6

Заключены кредитные договоры 0,05 4

Не указаны источники финансирования проекта 0,05 1

5. Наличие маркетинговой стратегии резидента

Четко определена и сформирована 0,15 10

Слабо проработана 0,15 3

Отсутствует 0,15 0

6. Наличие производственной стратегии резидента

Четко определена и сформирована 0,1 10

Слабо проработана 0,1 3

Отсутствует 0,1 0

7. Наличие финансовой стратегии резидента

Четко определена и сформирована 0,1 10

Проработана, но требует доработки 0,1 5

Слабо проработана 0,1 3

Отсутствует 0,1 0

8. Конкурентные позиции продукта

Продукт уникален, аналогов не существует 0,05 10

Продукт имеет преимущество по сравнению с продуктом конкурентов 0,05 8

На рынке сильная конкуренция, аналоги существуют 0,05 5

Слабые конкурентные преимущества продукта 0,05 3

Конкурентные позиции продукта не анализировались 0,05 0

Вестник экономики, права и социологии, 2015, № 1________________________Экономика

Продолжение таблицы 1

9. Наличие ресурсов для реализации проекта

Проект полностью обеспечен ресурсами: оборудованием, сырьем, материалами, кадрами — проект реализуем 0,15 10

Проект недостаточно обеспечен ресурсами по одному из видов — проект реализуем 0,15 7

Проект недостаточно обеспечен ресурсами по двум видам — реализация проекта затруднена 0,15 4

Проект недостаточно обеспечен ресурсами по всем видам — реализация проекта затруднена 0,15 2

10. Риски реализации проекта

Риски проекта низкие 0,05 10

Риски проекта средние 0,05 5

Риски проекта высокие 0,05 3

Риски резидентом не рассмотрены 0,05 0

Предложенная методика оценки бизнес-планов резидентов при ее практическом использовании показала возможность реализации проектов, представленных на экспертизу. Проведенная экспертиза

Критерии итоговой оценки бизнес-плана проекта по результатам экспертизы

Количество баллов Решение эксперта

От 1 до 3 Экспертное заключение отрицательное, бизнес-план проекта отклоняется без доработки

От 3,01 до 6,5 Экспертное заключение положительное, бизнес-план проекта принимается в случае его доработки

От 6,51 до 10 Экспертное заключение положительное, бизнес-план проекта принимается

также позволила выявить трудности, с которыми сталкиваются начинающие предприниматели в начале своей деятельности.

1. Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция), утвержденная Минэкономики, Минфином и Госстроем РФ 21.06.1999 г. № ВК 477, посл. ред. 2010 г.

2. Беренс В., Хавранек П.М. Руководство по оценке эффективности инвестиций / Пер. с англ. пере-раб. и дополн. изд. — М.: АОЗТ «Интерэксперт», «ИНФРА-М», 1995. — 528 с.

3. Липсиц И.В., Коссов В.В. Инвестиционный анализ. Подготовка и оценка инвестиций в реальные активы. — М.: «ИНФРА-М», 2011. — 320 с.

Economic Assessment of Real Investment Projects: Methodological Aspect

Kazan National Research Technical University named after A.N. Tupolev

The paper deals with methodological aspects of carrying out expert examination of investment projects of business incubator residents.

Key words: region, investments, investment project, rating, assessment criteria.

Анализ инвестиционных проектов

Все инвестиции, даже очевидно эффективные, подвергаются оценке эффективности с последующим анализом полученных результатов оценки. Помимо определения целесообразности инвестирования оценка эффективности инвестиционных проектов позволяет произвести отбор среди конкурентных вариантов, ранжировать по значимости и очередности выполнения в стратегическом плане развития предприятия, показать абсолютную и относительную доходность инвестиций на всех этапах жизненного цикла проекта.

Вообще, инвестиционный проект, как многостраничный документ, представляющий некую идею для реализации в жизнь, должен содержать в себе все виды эффективности инвестиционных проектов, соответственно, и методика оценки эффективности инвестиционных проектов включает в себя:

- оценку его эффективности в виде описания технической возможности реализации этой идеи, преимуществ ее над другими вариантами исполнения;

- расчеты показателей экономических преимуществ;

- определение соотношения затраты – результаты при реализации этой идеи;

- социальную значимость результатов;

- экологическую его безопасность.

Важно отметить, когда мы рассматриваем эффективность инвестиционного проекта, то подразумеваем, что такая оценка уже осуществлена в нем самом. Для инвестора достаточно получить документы на руки и после их прочтения решить целесообразно ли вкладывать свои средства. В том случае, если инвестор не полностью доверяет предложенным расчетам, он может произвести собственную оценку эффективности инвестирования. Это не касается тех случаев, когда инвестором является само предприятие, реализующее инвестиции у себя.

Под эффективностью инвестиционного проекта в широком смысле понимается его соответствие заданным параметрам участниками инвестиционного процесса.

Инвестиционный проект может основываться не на самой совершенной технологической и технической базе, но если он обеспечивает достаточное для участников соотношение «доходность-риск», участники посчитают его эффективным. Что же касается остальных оценок эффективности, то они имеют значимость в большей мере для государства и общества, которые выражены требованиями: результаты должны быть социально полезными, не вредящими окружающую среду, не нарушающими безопасность страны и т.п. Поэтому для инвесторов в оценках эффективности главной является экономическая оценка инвестиционных проектов. Если у государства возникает потребность оценить результаты воздействия инвестиций на экономику государства, то рассчитывается бюджетная эффективность инвестиционного проекта. Такая оценка показывает, каково участие государства в нем, и каково пополнение бюджета от его реализации. В целом же, весь спектр оценок есть не что иное, как оценка инвестиционной привлекательности проекта.

Принципы оценки эффективности инвестиционных проектов

В инвестиционной практике используются «Методические рекомендации по оценке эффективности инвестиционных проектов», разработанная крупнейшими учеными Российской Академии Наук (Третья редакция, 2004 год), которые декларируют следующие принципы оценки эффективности инвестиционных проектов:

- Оценка и анализ инвестирования на всем жизненном цикле проекта.

- Оценка и анализ денежных потоков, связанных с осуществлением проекта за жизненный цикл.

- Вариантность различных проектов.

- Принцип релятивизма и максимума эффекта.

- Учет фактора времени.

- Учет только будущих затрат и доходов.

- Учет наиболее важных последствий.

- Учет всех инвесторов-участников.

- Системность оценки.

- Учет влияния инфляции.

- Учет влияния рисков, сопровождающих реализацию проекта.

Настоящие методические рекомендации рассматривают все аспекты инвестиционного проектирования и дают возможность ответить на большинство вопросов при разработке инвестиционного проекта.

Методы оценки эффективности инвестиционных проектов

Для оценки эффективности выработаны методы оценки инвестиционных проектов, которые включают в себя набор критериев и показателей, отражающих разные грани эффективности инвестирования, в различных условиях.

В дальнейшем мы будем рассматривать оценку инвестиций с позиции экономической составляющей, оставив за рамками данной статьи вопросы оценки технической, экологической и социальной составляющих инвестиционных проектов. Тем более, что в большинстве случаев их оценка состоит в достижении поставленной цели: цель достигнута – проект оценивается положительно. В этом смысле, экономическая оценка инвестиционных проектов выглядит намного сложнее, хотя бы даже потому, что экономическая оценка может носить прогнозный характер.

Все методы оценки эффективности инвестиционных проектов можно условно разделить на две группы: статические и динамические. Это деление носит условный характер, поскольку результаты применения статических методов оценки дополняют динамические оценки, а оценка экономической эффективности инвестиционного проекта включает обе группы методов. Это деление носит методический характер. Статические методы оценки эффективности не учитывают фактор времени в стоимости денег, а динамические методы подвергают все денежные потоки в процессе инвестирования дисконтированию по неким критериям, определяемым разработчиками проектного инвестирования.

Статические методы оценки инвестиционных проектов

Статические методы оценки инвестиционных проектов отличаются простотой расчетов, поэтому достаточно часто используются для предварительной оценки. Наглядность показателей также добавляет им привлекательности. Однако их оценка носит вспомогательный характер.

Наиболее популярным признается показатель окупаемости инвестиций или их срок окупаемости. Последний определяется в случае, если несколько инвесторов, и каждый из них определят эффективность собственных вложений.

Данный показатель демонстрирует инвестору, через какой промежуток времени вложенные им средства вернутся к нему в виде чистой прибыли. Рассчитать его можно двумя способами. Если денежные потоки в виде чистой прибыли носят регулярный характер и их колебания в течение анализируемых периодов предполагают незначительными, то расчет показателя выглядит как частное от деления первоначальных инвестиций на среднемесячную или среднегодовую чистую прибыль от реализации. Или в виде формулы:

- РР- срок окупаемости в годах (месяцах);

- Io– начальные инвестиции;

- CFcr – среднегодовой (среднемесячный) чистый доход.

Это предположение часто не выполняется, поэтому общая формула расчета выглядит так:

PP = min t при котором

Иными словами, когда накопленная прибыль от инвестиций сравняется с суммой первоначальных инвестиций — этот момент является его сроком окупаемости.

Пример расчета срока окупаемости

На прокатном стане предполагается внедрение автоматизированной системы управления качеством, которая снизит выход бракованной продукции и увеличит выручку на 5%.

Среднемесячная выручка от реализации проката составляет 100 млн. рублей. Инвестиционный проект оценивается в 24 млн. рублей. Дополнительная выручка составит 5 млн. рублей в месяц. Чистая прибыль от данной выручки 1,2 млн. рублей.

Срок окупаемости вложений определяется как частное от деления инвестиций на среднемесячную чистую прибыль от данного мероприятия, а именно:

PP = 24/1,2 = 20 месяцев.

Общий метод расчета используется у предприятий, продукция которых носит нерегулярный характер, например сезонный, как у теплоэлектростанции производящей электрическую и тепловую энергию, у которых отопительный сезон приходится на холодные периоды года.

Обратный сроку окупаемости показатель, носит название коэффициента эффективности или иногда рентабельности инвестиций.

Коэффициент эффективности инвестиций ARR рассчитывается как отношение среднегодовой чистой прибыли к объему первоначальных инвестиций:

Этот показатель чаще называют рентабельность инвестиций. А показатель, определяемый по формуле:

коэффициентом эффективности, здесь If остаточная стоимость инвестиционного проекта по окончанию его жизненного цикла или при остановке его реализации.

Так если возьмем ранее рассматриваемый пример инвестиций, то ARR для него будет равен:

ARR =1,2*12/24=0,6 или в процентах 60%. Рентабельность инвестиций составляет 60%. Если предположить, что остаточная стоимость проекта равна 0,5 млн рублей то эффективность инвестиций равняется:

ARR = 1,2*12/(24+0,5)/2=0,293 или в процентах 29,3%.

Эти показатели (PP и ARR) помимо преимуществ наглядности и простоты расчетов имеют существенные недостатки, сужающие сферу их использования, особенно при анализе эффективности инвестиций.

Во-первых, они не учитывают фактор времени в стоимости денег, для их расчета все равно когда потрачен рубль, в этом году или в будущем. Соответственно и денежные потоки прибыли также не учитывают этот фактор. Хотя общеизвестно, что стоимость денег во времени изменяется, и каждый, у кого зарплата стабильна, ощущает это. Можете сказать, что это инфляция меняет стоимость денег, да она, и не только она. Инфляцию учитывают расчетными методами, а стоимость денег учитывают дисконтированием денежных потоков.

Вторым недостатком срока окупаемости является ограничение его действия расчетным периодом. Все что происходит после определения срока окупаемости, не описывается показателем. При сравнении нескольких проектов вложений при равных сроках окупаемости, невозможно определить какой более эффективный из них. Сумма накопленной прибыли за жизненный цикл инвестиций может при этом существенно отличаться. Коэффициент эффективности не может дать об этом ответ тоже, так как среднегодовая прибыль определяется не за весь жизненный цикл, а только за период окупаемости вложений.

Поэтому эти показатели в значительной мере являются дополнением динамической оценки эффективности инвестиций.

Динамическая оценка инвестиционных проектов

Основными показателями динамической оценки являются:

- Чистая приведенная стоимость инвестиций NPV.

- Индекс рентабельности инвестиций PI.

- Внутренняя норма доходности инвестиционного проекта IRR.

- Дисконтированный срок окупаемости DPP.

Анализ инвестиционных проектов проводят именно по этим показателям.

Чистая приведенная стоимость инвестиций показывает доход от инвестиций, приведенный к конкретной дате его расчета, за минусом инвестиций в этот проект.

Если инвестиции произведены не единовременно, то к расчетной дате приводятся и инвестиции. Приведение денежных потоков к конкретной дате осуществляется по ставке дисконтирования.

Ставка дисконтирования определяется как ставка гипотетического размещения инвестиций в другие проекты на дату расчета, такие как депозитная ставка банка, кредитная ставка банка, стоимость капитала инвестируемого объекта, средняя ставка финансового рынка. Все они сравниваются, и выбирается максимальная ставка. Чаще всего базой для определения ставки дисконтирования является стоимость капитала инвестируемого объекта, т.е. доходность его капитала. Она, как правило, выше остальных ставок и на нее ориентируется и инвестор и потребитель инвестиций, так как главным критерием у них является рост стоимости капитала. Но может случиться она будет ниже, тогда инвестор ориентируется на ставку финансового рынка, а потребитель инвестиций на кредитную ставку банков.

Формула расчета NPV выглядит следующим образом:

- Io — первоначальные инвестиции;

- CFt – поток доходов от инвестиций в t-год;

- r – ставка дисконтирования:

- n – жизненный цикл инвестиционного проекта.

Если инвестиции осуществлялись в несколько периодов, формула приобретает следующий вид:

- It-год;

- Т — период инвестиционных вложений.

Для участников инвестиционного проекта максимизация этого показателя является главной целью, по этому показателю ими оценивается экономическая эффективность инвестиционного проекта. Поэтому если NPV

Другой показатель динамической оценки индекс рентабельности инвестиций PI отражает доходность единицы вложений в процентном исчислении и определяется по формуле:

Данный показатель особенно полезен при сравнении вариантов инвестирования с одинаковыми или близкими по значению показателями NPV. Вариант с более высоким индексом рентабельности будет предпочтителен. При обязательном условии PI>=0.

Внутренняя норма доходности инвестиционного проекта IRR очень важный показатель при оценке и анализе инвестиций. Она показывает предельно допустимую норму доходности проекта по ее нижней границе, поэтому ее используют при оценке как норму дисконтирования и иногда называют барьерной ставкой. По данному показателю оценивают ожидаемую норму доходности за весь жизненный цикл проекта. Например, если IRR

Определяется внутренняя норма доходности методами итеративного исчисления, подбора такой ставки при которой сумма поступающих денежных потоков и денежных оттоков равна нулю. В математическом виде это выглядит следующим образом:

NPVirr – чистая приведенная стоимость инвестиций, рассчитанных по ставке IRR.

Данный показатель широко используется при сравнении эффективности различных по масштабу и длительности реализации инвестиционных проектах.

Недостаткам данного показателя следует отнести то, что при разно переменных денежных потоках он дает некорректную оценку доходности.

Чтобы устранить этот недостаток необходимо определять его по отдельным отрезкам времени, где нет изменений знаков в денежных потоках.

Дисконтированный срок окупаемости DPP служит заменой РР срока окупаемости в динамических оценках инвестиционных проектов.

Если инвестиции носят длительный характер, формула преобразуется в:

В данной формуле дисконтируются не только приходящие денежные потоки, но и инвестиционные вложения в него.

Если сравнить PP и DPP для одного варианта, то DPP всегда будет больше PP.

Этот показатель более точно отражает финансовый риск инвестора, благодаря дисконтированию денежных потоков. Главное здесь правильно определить норму дисконтирования.

Анализ инвестиционных проектов

Все вышеназванные показатели оценки инвестиционных проектов дают возможность провести комплексный анализ их эффективности. В зависимости от сложности и масштаба проекта, его этапа и временных рамок, влияния внешних факторов — выбирают методы анализа эффективности инвестиционных проектов. То есть методы анализа инвестиционных проектов определяются их классификацией.

Для небольших проектов используются статические методы оценки, и на основании их делается заключение о целесообразности инвестирования. Они по времени составляют несколько месяцев и оценка риска производится эмпирически, и в дисконтировании денежных потоков нет необходимости.

Второй тип характеризуется крупными инвестициями в проект, реализация которого может составлять 2-3 года, а жизненный цикл свыше 10 лет. Для такого проекта применяются методы динамической оценки, а риски определяются при использовании методов математического ожидания инвестиционных событий, которыми интересуются инвесторы.

Мега-объекты для инвестиций требуют полного анализа на всех этапах инвестирования:

- на стадии исследования технической и ресурсной возможности его реализации;

- на стадии разработки;

- на стадии моделирования организации выполнения;

- на стадии бизнес-планирования;

- на стадии реализации проекта;

- на стадии эксплуатации;

- на стадии ликвидации проекта.

Инвестиционные исследования для крупных инвестиций длятся иногда несколько лет и проводят его целые научные и производственные коллективы, а защищаются такие исследования на государственном уровне и выносятся на суд общественности.

Особая ответственность ложится на результаты исследования риска реализации инвестирования в заданных параметрах. Инвестиции здесь исчисляются миллиардами рублей, риски должны быть сведены к минимуму.

Поэтому в этом случае определяются несколько рисков: общеэкономический риск, отраслевой и корпоративный риски.

Под общеэкономическим риском понимаются риски возникновения высокой инфляции, изменения процентной ставки в ЦБ страны, колебания курса валют – практически все, что мы наблюдаем у нас в стране. Эти риски очень важны, если привлекается зарубежный инвестор или проект ориентирован на импортное оборудование. Эти риски серьезно снижают привлекательность страны для зарубежных инвесторов, а внутренние инвесторы стремятся инвестировать свои капиталы за рубежом в стабильную экономику со спокойной экономической ситуацией в стране.

Отраслевой риск определяется положением отрасли в экономике страны, ее динамикой развития, стоимостью сырья и основных видов продукции. Подбирается группа показателей, характеризующих отрасль, и прослеживается динамика изменения их в ближайшем прошлом. Далее на основе экстраполяции делается прогноз сохранения этих показателей в допустимых рамках для инвестирования.

Оценка корпоративных рисков базируется на анализе корпорации в экономическом окружении, т.е. на рынке. Анализу подвергаются показатели положения предприятия на рынке, его доля в производстве профильной продукции, экономические показатели, оценивается влияние инвестиционного проекта на основные показатели предприятия и проводится анализ чувствительности с помощью финансового моделирования. Выделяется группа показателей, важнейших для предприятия, и моделируются ситуации с их изменениями до критического уровня, при котором наблюдается падение прибыли корпорации или приведенной чистой стоимости. Так определяется вероятность отклонений от заданной величины доходности инвестиций по каждому параметру, затем вероятности суммируются, и определяется степень риска получения негативного результата от реализации проекта в целом.

Инвестиционный проект пример с расчетами МиниТЭС на торфе

Создание МиниТЭС возможно и в отсутствии магистрального газа. Один из инвестиционных проектов малой энергетике предлагает создать такую электростанцию на торфяных разработках для обеспечения электрической энергией разработку торфяных залежей и обеспечения поселения электроэнергией. Электростанция базируется на четырех генераторах компании Jenbacher GE типа 620, работающей на газе от пережига торфа на УСТАНОВКЕ ТОРФ. Электростанция вырабатывает 13 Мвт электроэнергии в год, этого достаточно для работы промышленных агрегатов на торфоразработках и обеспечения электроэнергией поселка торфяников. Расчет сделан в евро, так как импортное оборудование приобретается за эту валюту.

Исходные данные Проект «МиниТЭС на торфе»

Расчет экономической эффективности проекта «МиниТЭС на торфе»

Оценка инвестиционного проекта на примере МиниТЭС на торфе показывает, что экономическая эффективность инвестиционного проекта приемлема, особенно в изолированных территориях, куда доставка электроэнергии затруднительна, также как и доставка других энергоносителей. В этом заключаются особенности оценки инвестиционных проектов, когда проект признается эффективным при относительно низких показателях его эффективности. На передний план выходят другие критерии эффективности, такие как социальная эффективность, необходимость использования в качестве энергоносителей местные ресурсы и т.п. факторы. При этом, в данном проекте внутренняя норма доходности выше уровня кредитной ставки, а срок окупаемости для данных условий реализации проекта вполне подходит. NPV за жизненный цикл проекта составит 32, 62 млн. евро.

Как проводить оценку эффективности инвестиционного проекта

Исследование эффективности инвестиционного проекта – важное условие для определения степени его привлекательности для внешних игроков рынка и возможных инвесторов.

Оценка эффективности проекта – это процедура расчета затрат и анализа капитальных затрат на исполнение проекта и итоговых достижений, показывающая, насколько он отвечает намеченным ориентирам и планам участвующих сторон.

Методы оценки эффективности инвестиционного проекта

Эффективность инвестиционного проекта – это такая мера соответствия стартапа ожидаемым целям, задачам и выгодам всех хозяйствующих сторон, которые принимают участие в его оценки и реализации.

Блок «Инвестиционные проекты» на базе «1С:Управление холдингом» предоставляет ресурс для автоматизации абсолютно всех фаз жизненного цикла стартапа, начиная с инвестиционной фазы, далее – выхода на проектную мощность, и заканчивая анализом итоговых достижений проекта

Этапы оценки

Под эффективностью инвестиционного проекта, как уже упоминалось, преимущественно подразумевает уровень его согласованности с ожидаемой отдачей и выгодами партнеров. В целях определения этого уровня и применяется оценка. Можно оценивать проект по двум показателям:

Эффективность проекта в целом

Оценка продуктивности инвестиционного проекта в целом осуществляется с общественной и коммерческой позиции, но необходимо отметить, что обе позиции предполагают наличие единственной стороны, организующей стартап за счет собственных вложений.

Цели оценки эффективности проекта в целом:

- Установление ожидаемой привлекательности для участвующих сторон;

- Определение источников привлечения денежных средств.

Виды инвестиционных оценок эффективности в целом:

- Общественная (социально-экономическая) эффективность инвестиций;

- Коммерческая эффективность.

Эффективность участия в проекте

Сторонами, принимающими участие в проекте, могут выступать организация, внедряющая стартап, ее учредители, кредитные институты (как дополнительный канал финансирования), лизинговые структуры, обеспечивающие, например, основными средствами для проекта, и т.д.

Иногда проект касается вовлеченности вышестоящих институтов, например, региона, что может оказать значительное влияние на его исполнение, потому что масштабные проекты, которые носят социально значимый характер, могут потребовать государственного финансирования.

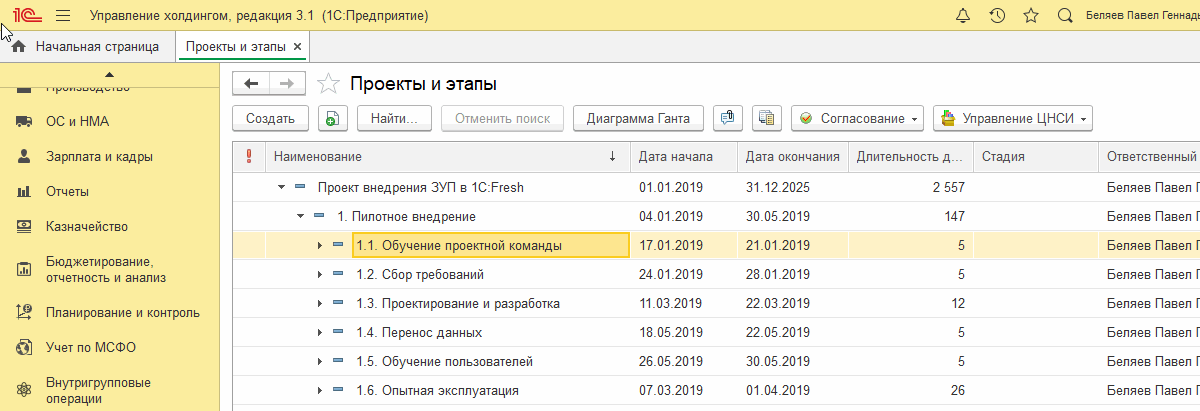

В системе 1С:Управление холдингом реестр подсистемы устроен в виде иерархической структуры «Проект – Этап проекта – Подэтап» с совокупностью реквизитов для каждого документа.

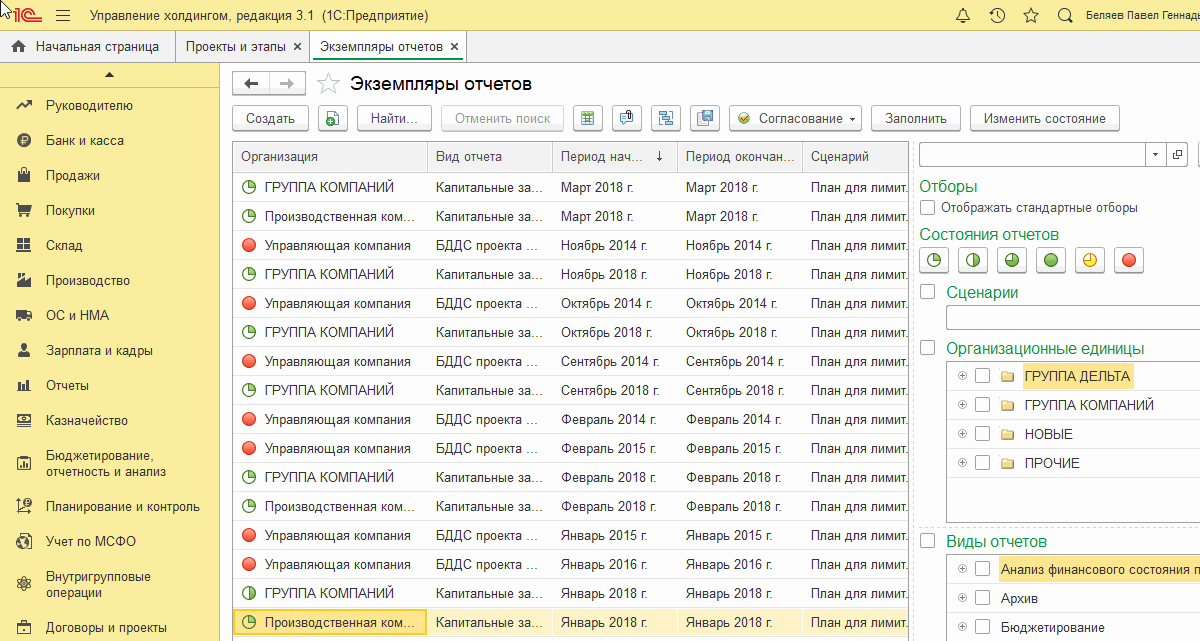

Рис.1 Проекты и этапы

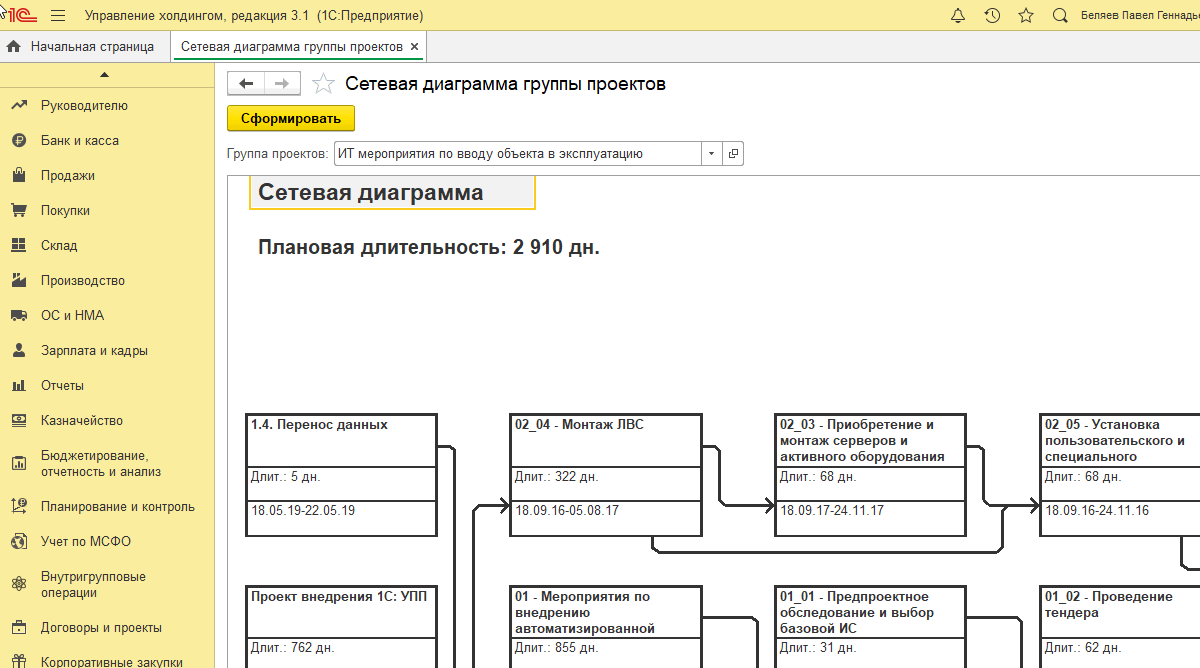

Отчет со схематичным изображением взаимосвязи стадий проекта в 1С:Управление холдингом можно представить в виде сетевой диаграммы.

Рис.2 Сетевая диаграмма группы проектов

Этапы анализа

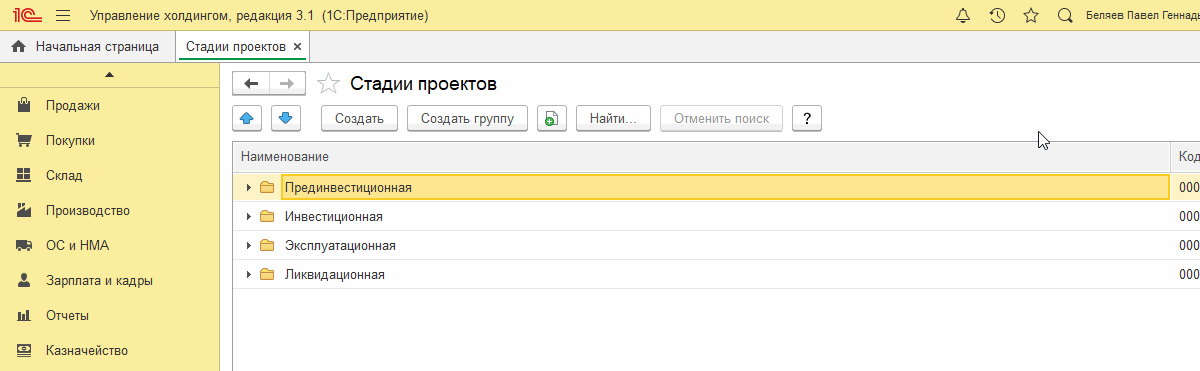

Любой инвестиционный проект можно рассматривать в качестве совокупности определенных последовательных стадий (этапов). Каждый имеет собственные задачи и цели. Допустимо разделять следующие ступени инвестиционного проекта:

- Прединвестиционная;

- Инвестиционная;

- Эксплуатационная;

- Ликвидационная.

Если совокупность капитальных затрат на проект в компании велика, то также возможна более подробная детализация каждой ступени проекта.

Рис.3 Стадии проектов

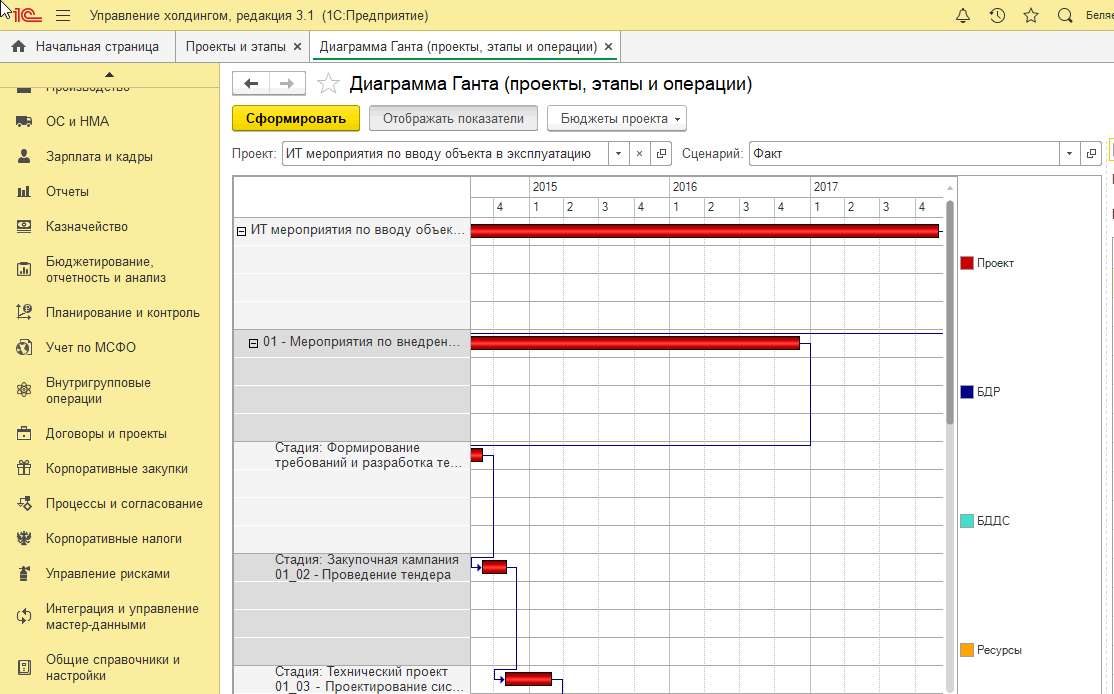

Для отдельного проекта или этапа формируется карточка проекта (этапа), куда вносится вся главная информация о проекте: реквизиты проекта (этапа), основные показатели, а также представляется возможным прикрепить туда документы бюджетирования. Напрямую из карточки можно развернуть БДДС, БДР или ДР проекта, диаграмму Ганта, а также обновить информацию проекта.

Диаграмма Ганта служит комфортным способом наглядно продемонстрировать очередность стадий проекта и их временной промежуток, а также дает возможность обновлять и изменять сроки и коэффициенты эффективности в режиме онлайн.

Рис.4 Диаграмма Ганта

Расчет показателей

В роли ресурсов инвестиционных проектов служат разные справочники конфигурации (например, «Сотрудники», «Номенклатура»). Для них есть возможность указать стоимостные и натуральные форматы.

В качестве одного из критериев оценки при вынесении решения о разумности реализации используют следующие показатели эффективности:

- Чистая приведенная стоимость (NPV)

- Внутренняя ставка рентабельности (IRR)

- Дисконтированный срок окупаемости (DPP)

- Свободный денежный поток (FCF)

- Индекс прибыльности (PI)

В рамках подсистемы «Администрирования инвестиционных проектов» перечисленные показатели можно вычислить для любого проекта автоматически, на основе данных запланированной стоимости. Для осуществления этого необходимо:

- составить виды отчетов, которые соответствую бюджетам по инвестиционному проекту;

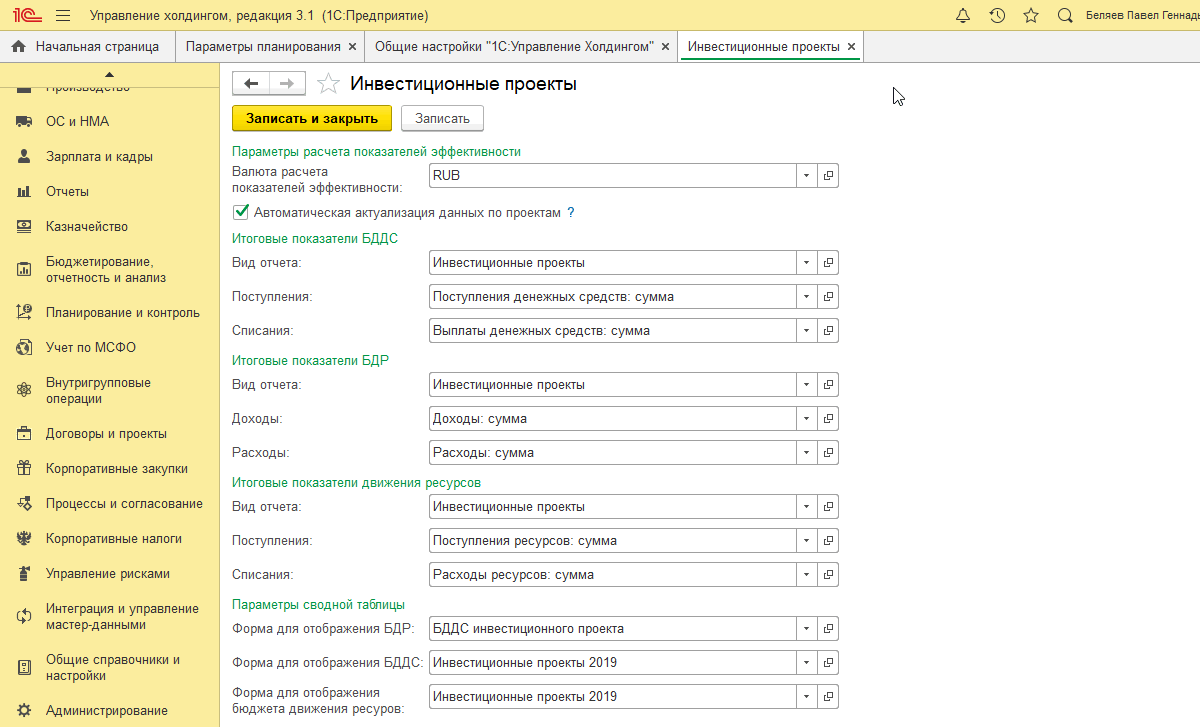

- в настройках параметров следует установить параметры расчета коэффициентов эффективности проекта (валюту, автоматическое обновление информации по проектам);

- запланировать движения по бюджетам. Для этого нужно ввести экземпляры отчетов. Формируется напрямую из проекта.

Рис.5 Экземпляр отчета

Для каждого из видов бюджетов (БДДС, БДР) требуется установить параметры:

- Вид отчета – элемент справочника «Виды отчетов», который содержит данные по соответствующему бюджету;

- Поступления – показатель вида отчета, сохраняющий сумму поступивших денежных средств по данному виду бюджета;

- Списания – показатель вида отчета, в котором хранится сумма списаний по данному виду бюджета.

Рис.6 Настройка параметров бюджетов

Чистый дисконтированный доход

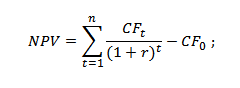

Чистый дисконтированный доход (NPV) или чистая приведенная стоимость – это совокупность предстоящих ожидаемых финансовых потоков, которые генерирует проект, приведенных к актуальному отрезку времени. Дает инвестору представление о том, что он получит от вложений в инвестиции. При расчете учитывается, сколько уйдет на первоначальные затраты, а также в процессе производства. Экономический смысл – сообщить инвестору, каковы будут риск и совокупная прибыль. Формула расчета выглядит так:

Рис.7 Формула расчета NPV

- n, t – число периодов;

- CF (cash flow) – денежный поток;

- C – начальные вложения;

- R (rate) – ставка дисконтирования.

Заключение по проекту:

- NPV > 0 ⇒ проект прибыльный, целесообразен к реализации.

- NPV

- NPV = 0 ⇒ нулевая окупаемость (уровень безубыточности), проект теряет целесообразность. Требуемые действия: а) сворачивание проекта; б) разработка плана по повышению его прибыльности.

- NPV1>NPV2 Сравнение NPV одного проекта с NPV другого, свидетельствует о большей привлекательности первого.

Внутренняя норма прибыли

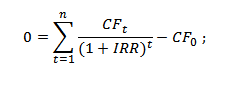

Внутренняя норма прибыли (IRR) – это определенный уровень ставки дисконтирования, при которой чистый приведенный доход равен нулю. Формула расчета внутренней нормы прибыли:

Рис.8 Формула расчета IRR

- CF (CashFlow) – денежный поток, который генерируется объектом инвестиций;

- IRR – внутренняя норма прибыльности;

- CF0 – денежный поток на этапе инвестиционной фазы.

Если принимать WACC за ставку дисконтирования. заключение по проекту будет таким:

- IRR > WACC – вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект подлежит реализации;

- IRR = WACC – проект не принесет ни убытков, ни дохода в будущем периоде и такой проект следует отложить, либо пересмотреть параметры;

- IRR

Дисконтированный срок окупаемости

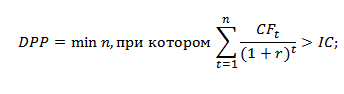

Дисконтированный срок окупаемости (DPP) – период, в продолжение которого проект находится на стадии самоокупаемости. Формула расчета срока окупаемости:

Рис.9 Формула расчета DPP

- IC (InvestCapital)– капитальные вложения участников;

- CF (CashFlow) – финансовый поток;

- r – ставка дисконтирования;

- t – период.

Преимущество этого коэффициента – возможность учитывать в расчете временную стоимость денег за счет инфляционных процессов, что серьезно повышает достоверность оценки времени окупаемости вложенного капитала.

К недостаткам критерия относится прогнозный характер определения будущих денежных потоков и неточная оценка ставки дисконтирования. Ставка подлежит изменению на всех стадиях проекта вследствие воздействия различных экономических, политических, производственных факторов.

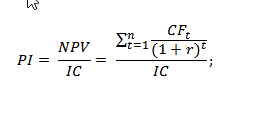

Индекс прибыльность инвестиций

Индекс прибыльность инвестиций (PI) применяют для оценки инвестиций и эффективности инвестиционных вложений, проводя оценку относительной доходности различных вложений средств. Индекс прибыльности вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, обозначает, сколько прибыли принес нам каждый рубль, который мы вложили. Форма расчета индекса рентабельности:

Рис.10 Формула расчета PI

- NPV – стоимость дисконтированных входящих инвестиционных потоков;

- I – совокупность капитальных вложений.

- PI

- PI = 1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта.

- PI > 1 ⇒ проект перспективен.

Если давать сравнительную оценку нескольких проектов, то целесообразно реализовать тот, у которого PI выше, поскольку это означает более высокий потенциал прибыльности.

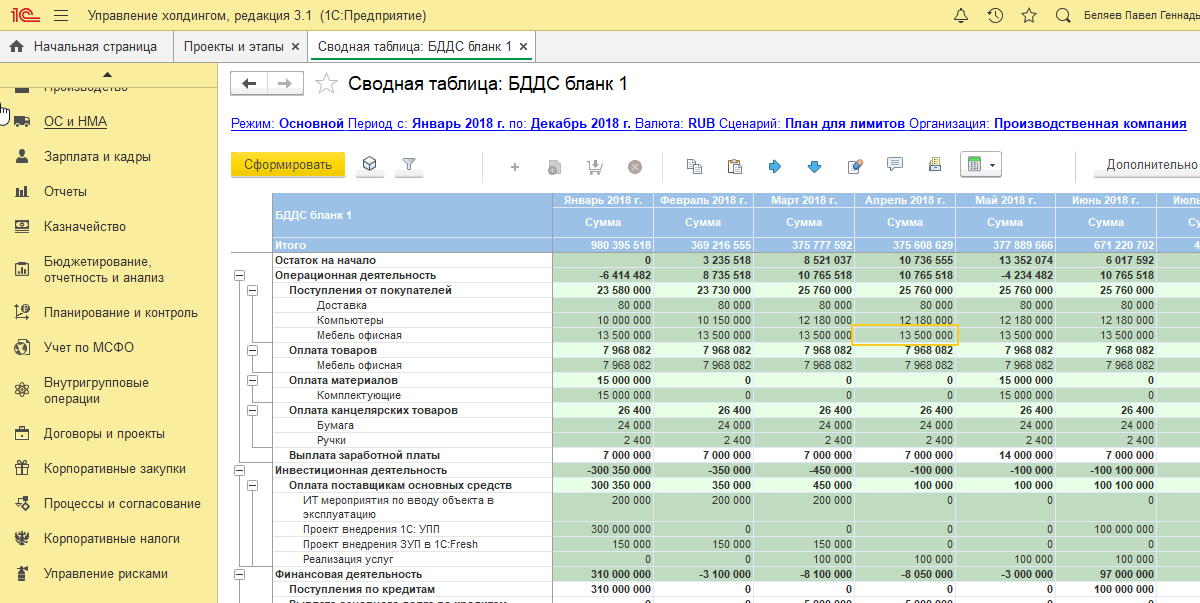

Анализ бюджетов, связанных с проектом

Фундаментом для прогнозирования стоимости проекта служат плановые данные бюджетов доходов и расходов (БДР) и поступлений и списаний денежных средств (БДДС). Потенциал «1С:Управление холдингом» дает возможность осуществить планирование бюджетных форм БДДС и БДР отдельно для любого проекта. Для формирования бюджетной формы сразу на весь календарный год создан инструмент «Сводная таблица».

Рис.11 Сводная таблица

Система автоматически считает главные коэффициенты эффективности проекта, опираясь на бюджетные данные, а также показывает их и в диаграмме Ганта, и в карточке проекта – в столбце «План».

Рис.12 Ключевые показатели

При вступлении проекта на этап инвестиционной фазы, важным моментом является своевременный и оперативный мониторинг его исполнения. Актуализировать, обновлять и изменять ход проекта в системе можно как по плановым данным, так и вне плана, при учете случившихся изменений. Для обновления проекта разработан автоматический режим с использованием документа «Резервирование бюджета». В ручном варианте обновление производят с помощью команды «Актуализировать бюджеты».

1С:УХ для управления инвестициями

Программа для полного цикла управления и оценки эффективности инвестиционных проектов

Источник https://cyberleninka.ru/article/n/ekonomicheskaya-ekspertiza-realnyh-investitsionnyh-proektov-metodicheskiy-aspekt

Источник https://kudainvestiruem.ru/proekt/ocenka-investicionnyh-proektov.html

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/zachem-i-kak-provodit-ocenku-effektivnosti-investicionnogo-proekta/