Как привлечь инвестиции от венчурного фонда?

Если посмотреть на картину инвесторов в России, то можно увидеть следующее:

инвесторы с именем — чаще всего, это фонды, которые основаны влиятельными и богатыми людьми, либо группой из таких людей

новые венчурные фонды

корпоративные венчурные фонды — эти ребята не совсем определились с инвестициями для стартапа, а точнее говоря, они не понимают, чего ждать от стартапа

государственные венчурные фонды

Если говорить о процессе привлечения инвестиций, то нужно всегда понимать, что это очень длительный процесс. При общении с инвесторами, смотрите на это дело как при b2b продажах. В этом случае есть определенный цикл от 6 дней до 6 месяцев, есть потенциальный клиент. Нужно четко понимать, кому ваша компания больше подходит, с точки зрения фокуса и других аспектов. Самая главная вещь, которая должна у вас быть (по крайней мере на текущий момент рынка) — это презентация для инвестора.

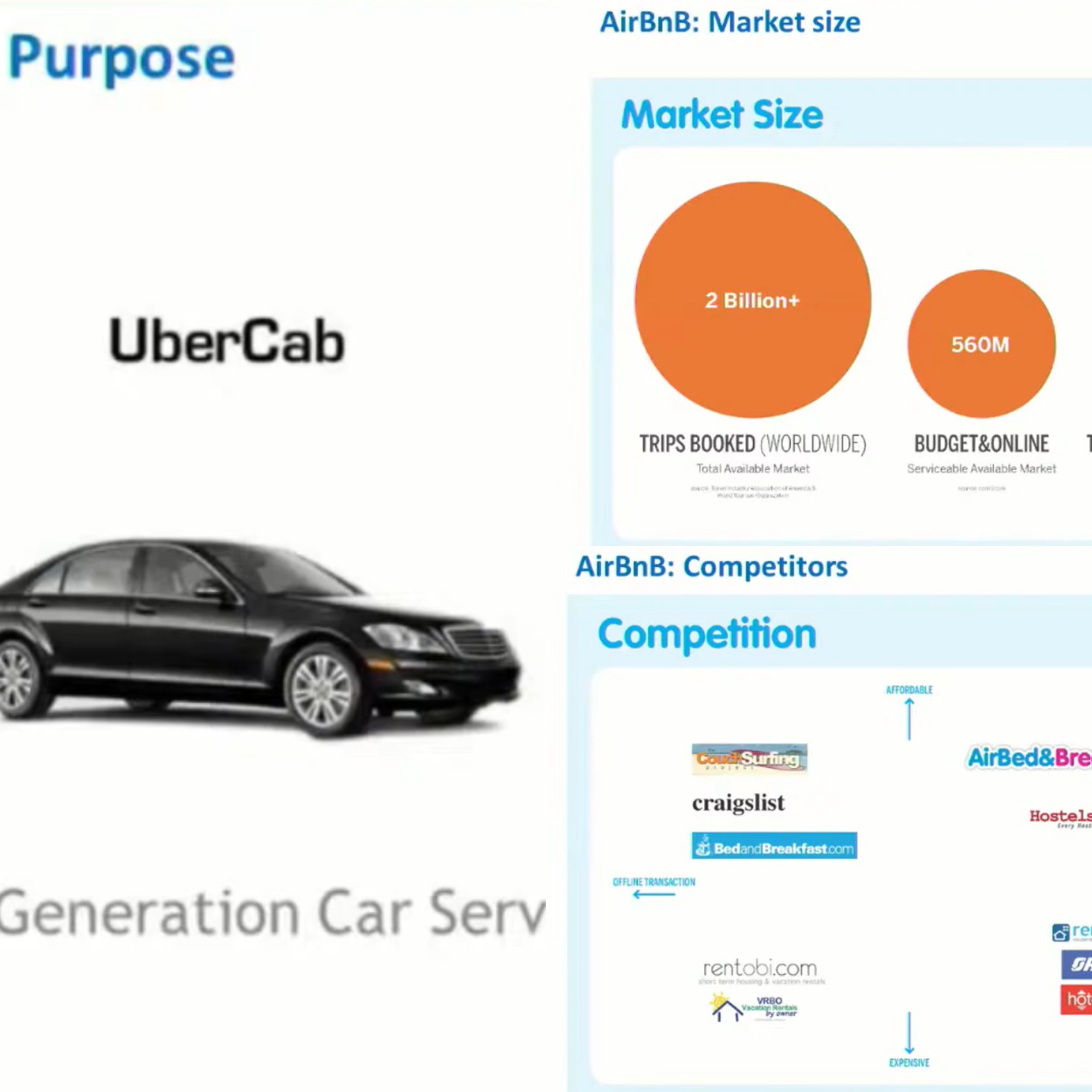

На презентацию для инвестора нужно смотреть как на некий остаточный материал. Сейчас хорошая презентация для инвестора выглядит следующим образом: обычно это 13-18 слайдов, в которых отражены основные аспекты развития вашего бизнеса, основная цель — это то, чтобы продать личную встречу с инвестором.

Важные моменты об инвестиционной презентации:

20 лет назад любили писать некие бизнес-планы страниц на 40, но мир ускоряется, и стали придумывать краткие и информативные тексты, которые легко вместить в презентацию; но если смотреть на тенденцию, то можно заметить, что практически все инвесторы спрашивают об одних и тех же вещах, возможно в будущем, этот процесс приобретет еще более упрощенную форму

Чаще всего, стартапы делают презентации самостоятельно, некоторые привлекают сторонних консультантов. В целом, в интернете много информации и сторонних практик, как сделать идеальную инвестиционную презентацию. На самом деле, нет никакого шаманства, есть только здравый смысл и практика. Существует также и несколько мифов и заблуждений.

Миф 1: многие в целом не до конца понимают, как работает венчурный фонд и поэтому, предлагают инвестору вложиться в уникальную разработку без видимых перспектив монетизации. Главный вопрос, на который должна ответить презентация: почему вложив в вашу компанию, инвестор кратно вернет свои инвестиции?

Миф 2: очень часто думают, что инвестиционная презентация — это что-то сверхсложное и что не получится самому сделать правильно. На самом деле, на эту тему существует много материалов, примеров успешных компаний, шаблонов. Конечно, после того, как вы составите презентацию, надо попробовать показать ее другим людям, чтобы получить обратную связь, но в целом, вы можете сделать ее сами.

Миф 3: многие думают, что хорошая инвестиционная презентация — это залог успешного привлечения денег.Презентация — это раздатка, маркетинговый материал, буклет для продажи долей бизнеса вашей компании. Если бизнес плохой, то хорошая презентация не спасет ситуацию. А вот если бизнес хороший, но вы плохо про него рассказали, то можете не произвести должного впечатления. Но, все-таки, первичен бизнес.

Миф 4: часто можно увидеть презентации на 20-40 слайдов. Основатели хотят вместить максимально информации, чтобы читатель ответил на все вопросы сразу.

В среднем, инвестор читает презентацию меньше 4 минут. За это время вдумчиво 40 слайдов не прочитаешь. Основная задача инвестиционной презентации — продать личную встречу, а также поддержать беседу во время встречи.

Миф 5: периодически люди пытаются совместить в одном документе презентацию для инвестора и презентацию для покупателя с большим количеством продуктовых слайдов. Делайте 2 отдельных документа, так как клиенты ищут ответы на одни вопросы, а инвесторы на другие.

Миф 6: очень часто в слайдах основатели делают большой упор на продуктовые или технологические фишки решения.Инвестора, в первую очередь, интересует бизнес компании и как он на этом бизнесе может заработать. Не забывайте, что VC — инвестиционная компания. Её задача купить подешевле и продать подороже.

Миф 7: некоторые изобретают велосипед и пытаются добавлять экстраординарные слайды.

На самом деле, есть типовые слайды, которые инвестор ищет в вашей презентации, чтобы увидеть важные для себя моменты. Отрасль выработала типовой шаблон, например Sequoia Capital pitch deck template, обычно такая презентация на 10-20 слайдов. Старайтесь его придерживаться.

Миф 8: одна презентация подойдет на все случаи жизни.Есть два типа инвестиционных презентаций: для выступления на публичных мероприятиях и для чтения за компьютеров/отправки по электронному адресу. В первом случае — очень мало слов, могут быть одни картинки, так как вы рассказываете текст лично. Если вы отправляете презентацию по почте, то на слайдах должно быть больше текста, чтобы читатель понял, что вы имеете ввиду.

Миф 9: некоторые считают, что одна презентация делается раз и навсегда.

На самом деле, по мере общения с инвестором вы получаете обратную связь и неплохо было бы исправлять некоторые слайды. Также, в зависимости от предпочтения и фокуса инвестора, периодически немного редактируют презентацию, чтобы подсветить нужные для конкретного инвестора моменты. Но это уже высший пилотаж.

Миф 10: многие думают, что инвестор должен знать все технические термины и спецификации, иначе он вам не подходит.

Старайтесь употреблять более простые слова и избегать каких-то специфических терминов, аббревиатур и технического жаргона, инвестор может слышать все это впервые, так как не работает с этим.

Миф 11: один из важных моментов, который часто плохо раскрыт в презентациях — это “почему сейчас правильное время для вашего бизнеса?” Что изменилось на рынке или в технологиях, почему два года назад такие стартапы не взлетели, а сейчас взлетят?

На самом деле, это один из ключевых вопросов, который вы прежде всего должны задать себе. Если ничего не изменилось на рынке, то ваши конкуренты должны были уже привлечь денежные средства.

Миф 12: какой размер рынка, на котором оперирует стартап.

Очень плохая практика показывать размер вашего рынка десятки миллиардов и триллионы долларов. Это значит, что вы его не считали. Лучше считать рынок снизу вверх. Да, он получится меньше, зато это выглядит профессионально. Ну и в первую очередь, вам нужно понять, действительно ли есть емкость рынка в $1B, или может пора искать другую идею.

Миф 13: часто в презентации написано, что ваш продукт единственный в мире и не имеет аналогов.

Вы плохо искали. Конкуренты есть всегда. В среднем по больнице, у стартапа примерно 10 конкурентов. Это может быть и не полная копия вашего сервиса, а альтернативный способ выполнить ту же самую задачу. Можно оформить на слайде сравнительную таблицу по ключевым техническим и бизнес аспектам.

Миф 14: в презентации обязательно должен быть слайд с суммой привлекаемых инвестиций и на что будут потрачены эти деньги.

Неочевидный момент — не нужно указывать, какую долю за эту сумму вы готовы отдать, так как это вопрос переговорный. Во время встречи оценку компании спрашивают в последнюю очередь, невзначай.

Миф 15: ну и последнее — красота слайдов, гармоничное сочетание цветов и шрифтов, конечно радует глаз, но это не является важным.

Не обязательно привлекать дизайнера, но и не стоит выбирать шаблоны для презентаций и вставлять красный текст на желтый фон.

вводный слайд — о чем сейчас пойдет диалог?/ очень краткая, но емкая фраза

фиксируем проблему клиента/ реально ли можно ее решить

показываем решение — зачем нужно то, что вы хотите воплотить, покажите ценность

как преподнести продукт физически — проиллюстрируйте ситуацию проблемы и ее решения

почему именно сейчас правильное время? — покажите тренды и как они сошлись именно на данный момент времени

размер рынка — покажите целевую категорию, посчитайте размеры, предложите верный способ входа на рынок

покажите список конкурентов и ваши отличия перед ними

расскажите про продукт, с упором на видение его развития

бизнес модель — каким образом вы делаете выручку, ценообразование, как много вы делаете денег

команда — покажите релевантность основателей, добавьте наемных менеджеров с опционов, покажите именно тех, кто буквально делает этот бизнес

Фонд венчурных инвестиций. Как получить финансирование?

«Где взять деньги?» — вопрос, который рано или поздно встаёт перед любым начинающим предпринимателем. Особенно это касается тех, кто решил запустить полноценный высокотехнологичный стартап: на разработку продукта или услуги в таком случае требуются немалые средства, при этом до момента, когда ваше ноу-хау выйдет на рынок и начнёт приносить доход, может пройти не один год. Естественно, что пара миллионов долларов на разработку продукта, его тестирование, запуск в серийное производство и вывод на рынок есть далеко не у каждого. С другой стороны, под такой «воздушный замок» получить кредит или субсидию от государства — задача невыполнимая, ведь будущий предприниматель не готов предоставить никаких гарантий.

Казалось бы, впору возопить, что наука и инновации никому не нужны, всем только чебуречные подавай, и, обидевшись на весь мир, уйти в подполье и ждать, пока вашу идею реализует кто-то другой, более удачливый и состоятельный. И тем не менее, ситуация далеко не так мрачна: поговорка «кто ищет, тот всегда найдёт» касается в том числе и денег, даже очень больших. А найти их можно в венчурных фондах.

Венчурный фонд — это.

Венчурный фонд — это учреждение, которое занимается венчурным инвестированием. Фраза, пожалуй, идеально подходящая Капитану Очевидность, поэтому внесём ясность. Венчурные инвестиции подразумевают под собой вложение средств в проекты на ранних стадиях их развития. Одним словом, если у вас пока нет ничего, кроме бизнес-плана и команды, венчурный фонд может стать одним из немногих реальных вариантов получения финансирования.

генеральный директор Primer Capital

Обычно фонды финансируют проекты в обмен на приобретение доли в компаниях. Инвесторы участвуют в принятии стратегических решений, оказывают менторскую, экспертную поддержку, тем самым увеличивая стоимость компании. При выходе из проекта увеличенная стоимость компании дает инвестору ту самую прибыль, которую инвесторы рассчитывают получить от работы с проектом.

Стоит оговорится, что почти 90% стартапов в итоге так и не становятся коммерчески успешными, тихо умирая. Зато оставшиеся 10% многократно окупают вложения инвесторов. Обращаясь за финансированием в венчурные фонды, имейте ввиду, что инвестор захочет подстраховаться и попросит достаточно большую долю в капитале вашей компании — от 3% и до 50% (точная цифра меняется в каждом конкретном фонде). Его можно понять: чаще всего венчурные инвесторы вкладывают в стартапы свои собственные средства, рискуя не получить в итоге ни копейки.

Но риск, как известно, дело благородное, а потому венчурные фонды — явление достаточно популярное как в России, так и за рубежом. На просторах нашей страны первые подобные учреждения начали появляться ещё в 1994 году. Сколько венчурных фондов в России сегодня сказать сложно: на рынке действует ни один десяток игроков международного, федерального и локального масштаба.

Одним словом, тем, кто всерьез рассматривает венчурные фонды в качестве источника финансирования, есть из чего выбрать. Однако не стоит думать, что инвесторы готовы вложиться во что угодно и выстроятся в очередь, чтобы проспонсировать ваш проект. Выбор объекта для инвестирования — достаточно сложная и кропотливая работа.

Как инвесторы работают с проектами?

Процесс обращения в венчурный фонд как правило везде начинается с одного и того же, а именно с подачи заявки и обоснования потенциала проекта. Этого, по словам Екатерины Теплухиной из Primer Capital, вполне достаточно для первичного знакомства. А вот дальше фонды применяют наиболее надёжные в их понимании схемы.

генеральный директор Primer Capital

В нашем фонде мы проводим первичную встречу с проектом, на которой презентуется разработка. Далее мы предлагаем заполнить форму по проекту, в которой собраны вопросы, ответы на которые нам понадобятся для нашей внутренней экспертной оценки. В нашей отрасли это крайне важно, поскольку от научной проработки проекта очень зависит его дальнейший успех.

После получения положительного экспертного мнения мы начинаем плотную работу с проектом: продумываем план развития, помогаем с проработкой программы клинических или регистрационных исследований, обсуждаем условия нашего сотрудничества, привлекаем партнёров в проект, если это необходимо. После согласования всех условий мы готовим необходимые документы и выходим на фактическое «закрытие» сделки.

председатель правления фонда iVenturer Foundation RUS

В апреле 2016 запустили первое в России венчурное шоу, через которое прошло уже 700 проектов. Мы выбираем самые интересные 20-25 заявок и приглашаем заявителей на наше шоу, которое проводим раз в месяц. Также приглашаются представители крупнейших фондов, банков, профильных структур и частных инвесторов. Мы даём проектам возможность представить себя всей этой публике в очень сжатый срок — 2 минуты. Эксперты высказывают своё мнение, например, могут показать красную карточку, удалив тем самым проект.

Есть и такие инвесторы, которые сами находятся в активном поиске проектов.

директор по инновациям научно-технологического концерна Dupont

Один из наиболее рабочих способов внедрить интересную инновацию — знакомство с техническими разработками на ранней стадии. Если мы видим любопытный технический продукт, мы знакомимся с командой, которая его делает. Это может привести даже к приобретению компании. Dupont ежегодно тратит на исследования и разработки около 1,9 млрд долларов по всему миру.

Как видно, желающих получить финансирование очень и очень много, а потому особенно важным для стартапа становится привлечение внимания инвестора.

Как заинтересовать инвестора?

Получить инвестиции для реализации своего проекта — задача хоть и сложная, но выполнимая. Особенно если вы обратитесь по адресу и сумеете доказать, что вложиться стоит именно в ваш стартап. На что же обратить внимание тем, кто намерен получить финансирование в венчурном фонде?

1. Соответствие проекта специализации фонда

Обычно венчурные фонды вкладываются в проекты в определённой отрасли, например, биотехнологиях, IT и т.д. В 2015 году общий объём венчурных инвестиций в РФ составил 135 млн долларов. При этом 85% всех сделок пришлось на проекты в области информационных и коммуникационных технологий (ИКТ).

генеральный директор Primer Capital

В первую очередь проект должен соответствовать профилю инвестора. Например, есть ИТ-фонды, фонды, инвестирующие в развитие сельского хозяйства и прочие. Мы финансируем биотехнологические разработки на ранних стадиях. Сразу привлекают внимание актуальные разработки, которые направлены на решение насущных проблем.

директор по инновациям научно-технологического концерна Dupont

Конечно же, интерес к стартапу во многом определяется тем, насколько он вписывается в долгосрочную стратегию компании. На данный момент нас в первую очередь интересуют такие области, как агропромышленный бизнес, материалы с улучшенными свойствами, материалы для промышленного применения. Например, несколько лет назад мы приобрели компанию Innovalight из Силиконовой долины, которая разрабатывает продукты в области фотовольтаики (это раздел науки на стыке физики, фотохимии и электрохимии). Также мы публикуем в интернете списки потенциально интересных для нас сфер.

2. Стадия проекта

Не менее важно для венчурного инвестора и то, на какой стадии находится проект. Несмотря на то, что венчурные фонды вкладываются в проекты на ранних стадиях, приходить к ним с одной лишь заготовленной речью — дело бессмысленное.

Венчурные инвестиции

Венчурные инвестиции – это вложения в бизнес на ранних стадиях развития компании, когда еще невозможно узнать, удастся ли организаторам запустить проект и вывести его на чистую прибыль.

Главное отличие от традиционной модели инвестирования – в рисках. Слово «venture» в переводе с английского означает «рискованное предприятие». Соответственно, венчурное инвестирование – это вложение, которое делает ставку на рискованный проект ради перспективы сверхвысокого дохода. Если бизнес-авантюра окажется успешной, инвестор может рассчитывать на прибыль в сотни и даже тысячи процентов. Если же запуск провалится или проект заглохнет на ранних стадиях, вкладчик потеряет все.

Особенности венчурного инвестирования

Успешный венчурный инвестор – это вкладчик, который следит за текущими событиями, тщательно проверяет и фильтрует источники информации, умеет самостоятельно оценивать перспективы и вовремя признавать поражение. Венчурные инвестиции дают максимальную отдачу, когда компании-донору удается занять существенную часть рынка.

По этой причине особое внимание вкладчиков привлекают модные, технологичные, инновационные коммерческие продукты. Стартапы, которые способны предложить миру что-то новое, начинают без конкурентов, поэтому растут намного быстрее. Задача инвестора – выбрать достаточно сильные проекты, которые смогут реализовать свой потенциал.

Риски

По статистике, из 10 стартапов всего 2-3 проекта оправдают вложения – а значит, бесполезно ставить все деньги на один проект в надежде, что он непременно превратится в «инвестиционного единорога» (так называют компании стоимостью от миллиарда долларов США). В 3-4 случаях из 10 компания банкротится, и вкладчик теряет вообще все деньги. Многие проекты возвращают часть инвестиций, но никогда не дорастают до уровня, на котором вкладчик мог бы зафиксировать хотя бы нулевую прибыль.

Вот ключевые риски, которые могут помешать успеху нового предприятия.

| Риск | Процент (от всех провалившихся проектов) | Комментарий |

| Не попали в тренд / не та ниша | 34% | Как среагирует рынок на новый продукт или услугу, как быстро подключатся конкуренты, удастся ли превратить перспективную инновацию в новую нишу? На эти вопросы можно ответить только после запуска проекта. На фазе раннего инвестирования вкладчики должны пользоваться интуицией и знанием рынка, чтобы разглядеть потенциал. |

| Неэффективный менеджмент | 22% | Даже лучший в мире продукт не получится изготовить и продавать без сильной команды управленцев. В США венчурное инвестирование включает обязательное изучение портфолио топ-менеджмента: какие проекты были реализованы, какие – заброшены, с чем связаны прошлые неудачи. |

| Не отработала команда | 18% | Планы на инновации были слишком оптимистичными, специалистам не хватило опыта или талантов, а итог один: отсутствие новшества, которое можно представить рынку, или недостаточное качество новинки. |

| Перебои с финансированием | 16% | От экономических препятствий не застрахован никто. В первую очередь, это локальные и международные кризисы, рецессии, экологические катастрофы, дефолт. Виновных искать бессмысленно, это просто невезение. |

| Технологические затруднения | 6% | В большинстве случаев истекают из излишнего оптимизма на ранних стадиях формирования проекта, но могут быть спровоцированы и внешними обстоятельствами. Хороший пример – разрыв логических цепочек поставки полупроводников из Китая: большие игроки в конце концов получили свои партии, тогда как многие стартапы не смогли пережить кризис и прогорели. |

| Проблемы с законодательством, логистикой, операционными цепочками и т.д. | 2% | Законодательные ограничения и операционные сложности – это предсказуемые препятствия, и важно, чтобы управление уже на ранних этапах демонстрировало способность их преодолевать. Если у топ-менеджмента есть опыт управления крупными проектами, вероятность провала по этим причинам минимальна, что и отражается в статистике. |

Для инвестора главный риск – это отсутствие четкой стратегии выхода из стартапа, то есть сформулированных сроков и перспектив для продажи доли в компании и фиксирования прибыли.

Статистика

Около 75% стартапов обречено на поражение, но лишь 20% от всех бизнес-начинаний потерпят крах уже в первый год. Из оставшихся проектов около половины потерпят неудачу в течение 5 лет, и 70% «долгожителей» закончат свое существование в течение 10 лет с момента прихода на рынок.

Разовые инвестиции в предприятия, ориентированные на развитие по венчурной модели, обречены на поражение. С другой стороны, вкладчики с высокой вовлеченностью, которые одновременно вкладываются в десятки компаний, фиксируют объемы прибыли, недоступные консервативным инвесторам. Модель успешного венчурного инвестирования выглядит так:

- одна треть проектов полностью проваливается — все вложения по этим спартапам теряются;

- одна треть закрепляется на рынке, но не оправдывает ожиданий — вложения возвращаются частично;

- одна треть полностью окупает потери и приносит прибыль.

Максимальную прибыль можно получить, если в последнюю треть попадет хотя бы одно предприятие-«единорог», но чтобы этого добиться, нужно отслеживать тренды и регулярно делать вклады. По этой причине венчурные инвестиции в большей степени интересны фондам, чем частным лицам.

Объемы инвестиций

Порог вхождения в венчурное инвестирование довольно высокий. Только для того, чтобы иметь шансы на получение прибыли, рекомендуется стартовать с капиталом, эквивалентным 10-20 тысячам долларов США. Это неплохая стартовая точка для участия в финансировании молодого бизнеса через фонды и краудфандинговые платформы.

Средний «бизнес-ангел», то есть инвестор, который помогает проектам финансами на ранних этапах развития, выделяет на венчурные инвестиции от 50-10 тысяч долларов США. Однако если такая сумма для вас великовата, не стоит стремиться ее достигнуть за первые годы. Из-за высокого риска венчурных инвестиций аналитики рекомендуют уделять им порядка 5-10% от общего объема портфеля.

Основные принципы

Венчурное инвестирование требует огромной вовлеченности и способности быстро распознать потенциал проектов. Маркеры, на которые стоит обратить внимание:

- Сильная разработка или идея. В идеале проект должен не только вернуть деньги, но и принести на рынок нечто принципиально новое. У таких начинаний больше шансов дорасти до уровня «единорогов».

- Прозрачность бизнеса. Открытый рынок работает благодаря существующим правилам и стандартам, которых вынуждены придерживаться все участники; однако на ранних этапах финансирования предприятия не обязаны предоставлять такой же уровень прозрачности. Если компания готова реалистично представить свои сильные и слабые стороны, показывает реальные расчеты и следует им, это хороший знак.

- Отклик на мировой общественный запрос или решение давно известной общественной проблемы. Классическая модель венчурного капитала построена на стремительном росте стартапов. Компании должны иметь возможности для быстрого развития: рост в 10 и более раз за 10 лет считается нормой. Наибольший потенциал быстрого роста имеют компании, которые решают проблемы мирового масштаба, например, упрощают логистические цепочки или предлагают принципиально новый способ электронной коммуникации. С другой стороны, решение сугубо локальной проблемы вызовет большой резонанс в обществе, но не сможет дать сопоставимую прибыль. Это не значит, что на такие проекты вообще не стоит выделять деньги: они просто не вписываются в венчурную модель инвестирования.

- Минимизация негативных эффектов уже на этапе проектирования. Большинство гениальных идей годами не получают воплощения, потому что их авторы не могут заставить плюсы перевесить минусы. Хороший пример – электрические автомобили. Их главная «боль» – это батареи: критики считают, что массовые переход на электромобили может спровоцировать экологическую катастрофу. Если проект посвящен электромобилям, этот известный негативный аспект должен быть в нем отражен, и для потенциальных проблем должны быть предложены решения.

- Перспективы выхода. Проект должен включать четкие планы на выход для инвесторов и меры для сокращения убытков при неудаче (реструктуризация, рефинансирование, продажа компании).

Начинающие венчурные инвесторы имеют больше шансов увеличить капитал, если вкладываются в бизнес совместно с опытными бизнес-ангелами. Такие вложения обойдутся немного дороже, так как включают фондовые комиссии, однако в случае успеха сделка окупит себя с лихвой.

Преимущества и недостатки

Достоинства венчурного инвестирования – такие же, как и у других рискованных инвестиционных методов. В первую очередь, это огромная прибыль, которая несопоставима с приростом от консервативных вложений в акции и ценные бумаги.

В случае с венчурными проектами добавляется моральное удовлетворение. Вы не просто играете на рынке для получения прибыли — вы влияете на будущее мира вместе с другими бизнес-ангелами, которые поверили в новый проект. Когда ваш золотой «единорог» станет именем нарицательным для нового ряда продуктов и услуг, вы сможете вспомнить, что помогали ему еще на ранних этапах, а если нужно – вписать в портфолио.

Слабая сторона венчурных инвестиций – это обратная сторона повышенной прибыли: высокие риски. Завышенный риск требует от вкладчика повышенной внимательности к проектам и предпринимательского чутья, а также ставит высокую планку стартового капитала. Чтобы рассчитывать на прибыль, вкладываться придется в десятки проектов одновременно; у начинающих частных инвесторов таких денег просто нет.

Еще один сложный момент – психологическое давление. Трейдеры знакомы с нервным напряжением, связанным с неожиданным подъемом или падением котировок. В случае с венчурными инвестициями эмоциональная нагрузка возрастает многократно, ведь даже проект с отличными перспективами развития может рухнуть в любой момент.

Стадии инвестирования

Первая стадия – посевная, когда у инициативной группы есть идея, но нет продукта или услуги, чтобы их продавать. На этой стадии проводится разработка идеи вместе с исследованием рыночного спроса, технологий и экономических перспектив. Компания может привлекать инвестиции уже на этом этапе, но их доля минимальна: слишком мало конкретики, реальные перспективы неясны.

Следующая стадия – стартап. Команда создала раннюю версию продукта и перешла в фазу активных тестов. Проект начинает привлекать больше средств, которые немедленно пускаются на разработку, глубокое изучение рынка, привлечение сильного менеджмента.

Дальше – ранняя стадия. Продукт делает первые шаги на рынке, вкладчики видят первые результаты и оценивают перспективы. На этой фазе продолжается активное привлечение капитала, однако минимальный порог входа поднимается, поэтому частникам сложнее войти без объединения в сообщества или соинвестирования. Основной объем инвестиций уходит на повышение производственных объемов и рекламу.

Если на старте проект не прогорел, начинается стадия экспансии. Продукт известен потребителю, хорошо расходится, бизнес-модель оказалась успешной. Проект продолжает привлекать внешние источники финансирования: они критичны для успешного захвата рынка.

Поздняя стадия – последняя стадия перед трансформацией в публичную компанию, IPO. Когда трансформация завершается, вкладчики могут выйти из проекта и зафиксировать прибыль. Кроме того, относительно успешным вариантом развития на поздней стадии считается поглощение. У инвесторов остается шанс выйти и даже получить прибыль, если предложение от крупной корпорации оказалось очень привлекательным. Иногда поздняя стадия завершается продажей по внебиржевой сделке, и тогда прибыль зависит от внутренних договоренностей.

Венчурные фонды

Одними из участников рынка венчурного капитала являются венчурные фонды. Это компании с коллективным капиталом, инвестирующие под руководством управляющего. Обычно фонды присоединяются к финансированию молодого проекта уже на этапе развития существующего бизнеса.

В отличие от бизнес-ангелов, которых можно увлечь идеей, грамотной презентацией перспектив, венчурные фонды осуществляют финансирование на основе уже реализуемой бизнес-модели и показателей бухгалтерской, налоговой и статистической отчетности компании. Они вкладываются на т.н. стадиях early growth и late stage growth. До сотрудничества с фондом «дотягивают» только те стартапы, которые уже действуют и приносят прибыль. Наиболее успешные из них поддерживаются венчурными фондами вплоть до выхода на IPO.

Несмотря на жесткий отбор компаний для инвестиций, подавляющая часть сделок венчурных фондов, как и у частных инвесторов, оказывается убыточными. Прибыль фонда формируется за счет немногих успешных проектов. Успех базируется на количественной, географической и секторальной диверсификации инвестиций.

Сколько можно заработать

Доходность венчурных инвестиций на горизонте 25 лет составляет около 14%. Для сравнения: рост индекса S&P 500 в такой же перспективе — 9,83%. При этом на более коротких временных интервалах (5-10 лет) доходность венчурного капитала превышает 50%.

На практике венчурные фонды ожидают возврата не менее 25-35% при вложениях на 7-10 лет. Для частных инвесторов доходность может варьироваться в зависимости от реализуемой стратегии, размера капитала и других факторов. Общая рекомендация экспертов при финансировании венчуров: вы должны зарабатывать на них не менее 20–25% годовых, иначе премия за риск не оправдывает себя. Существуют куда менее рискованные инструменты, приносящие 10–15% в год. Например, те же акции публичных компаний.

Частный инвестор должен понимать, что самостоятельный поиск компаний для удачного финансирования на ранней стадии крайне сложен. Компании на более поздней стадии развития найти проще, но профит от них уже не столь высок, как удачные ранние вливания. Стоит ли рисковать ради 5%, которые можно заработать сверх купли-продажи обычных акций, решать только самому инвестору.

Для венчурного неофита оптимальным вариантом будет покупка долей в паевых фондах, специализирующихся на инновациях. Несколько подобных российских ПИФов показывают очень неплохую доходность. Например, фонд «Открытие — Лидеры инноваций» показал 135,27% за три года, «Система Капитал — Высокие технологии» — 93,4%, «XXII век — БрокерКредитСервис» — 49,59%.

Венчурные инвестиции в США и России

США — мировой лидер венчурного инвестирования. Российская венчурная инвестиционная модель во многом копирует ее, однако имеет и собственные черты.

Глобальное отличие российской венчурной системы состоит в масштабном доминировании в ней государства. Оно выступает и основным инвестором по большинству проектов, и главным инициатором изменений, стимулирования отрасли. Подавляющая часть проектов, связанных с инновациями, развивается в формате структур «Сколково», «РОСНАНО» и «РВК». В США более сбалансированная система, в которой превалирует частный капитал и присутствует множество разных механизмов венчурного финансирования. В Штатах создана более развитая и удобная для частных инвесторов инфраструктура инвестирования в молодые проекты.

В США при регистрации венчурных фондов применяется форма limitedpartnership (LP), дающая определенные гарантии безопасности участникам. В РФ же подавляющее большинство фондов существует как ЗПИФ, а более соответствующая американской модели форма инвестиционного товарищества пока еще дорабатывается и совершенствуется.

В России не так много институциональных инвесторов, помимо госструктур, поэтому существующие венчурные фонды куда мельче американских. В Штатах крупными игроками, например, являются пенсионные фонды, любящие вкладываться в венчурные проекты.

России еще предстоит пройти долгий путь развития венчурной инфраструктуры и популяризации отрасли.

Как стать венчурным инвестором

Существует несколько способов входа в венчурные инвестиции. Выбирайте наиболее удобный подход или комбинируйте несколько методов:

- Участвуйте в краудфандинге или краудинвестициях. Главный российские площадки – Boomstarter, StartTrack и Planeta. Минимальные суммы инвестиций на таких платформах остаются «подъемными» даже для вкладчиков с небольшим капиталом.

- Инвестируйте через общий фонд или клуб бизнес-ангелов. Такие сообщества помогают искать интересные проекты, обеспечивают доступ к бизнес-планам и маркетинговому анализу проектов.

- Станьте «ангелом»-частником. Вложитесь в родственников или знакомых с перспективными проектами, а если обладаете достаточными финансами, подумайте о проведении конкурса. Индивидуальные бизнес-ангелы нередко участвуют в управлении проектом, помогают советами, облегчают выход на рынок; очень часто это успешные предприниматели, которые ищут способы вложить средства.

- Станьте участником инвестиционного клуба. За фиксированную комиссию и членские взносы вы получите доступ к перспективным проектам, включая стартапы, которые не ищут финансирование за пределами клубов.

- Заключите договор о совместном инвестировании. В этом случае вы получите фиксированную часть от доли, которая будет принадлежать основному инвестору после запуска проекта.

Если вы обладаете значительными финансами, то можете вложиться в венчурный фонд. Порог входа в такие инвестиционные фонды довольно высокий (около миллиона долларов США), однако риски ниже за счет диверсифицированного портфеля, собранного специалистами – штатными стратегами и аналитиками.

Истории успешных венчурных инвестиций

Пример успешного американского венчурного фонда — Benchmark. Он с самого начала участвовал в таких известных проектах как Uber и eBay, и эти вложения обернулись баснословными прибылями.

В России тоже есть удачный пример фонда — Almaz Capital. Он принимал участие в развитии «Яндекса», и впоследствии продажа акций русского IT-гиганта принесла ему около 1000% дохода.

Немало примеров и среди частных инвесторов в венчуры. Так, Майк Марккула стал бизнес-ангелом для Apple Computer, купив акции компании на 91 тысячу долларов. На тот момент его доля составила треть от всего акционерного капитала. Спустя годы стоимость его доли достигла 154 миллионов долларов, т.е. увеличилась в 1692 раза.

100 тысяч долларов вложил в акции небольшого интернет-магазина Amazon.com Томас Альберг. Впоследствии они выросли в 260 раз, и его доля увеличилась до 26 миллионов долларов.

Кевин Лич инвестировал 50 тысяч евро в биотех ML Laboratories и получил увеличение вложений в 1420 раз, до — до 71 миллиона евро.

Источник https://habr.com/ru/company/sezinnopolis/blog/592519/

Источник https://www.beboss.ru/journal/75-fond-venchurnyh-investiciy-kak-poluchit-finansirovanie

Источник https://beststocks.ru/journal/venchurnye-investicii/