ETFs пропали с полок. Как теперь покупать ETF через Тинькофф ?

Всем привет хочу поделиться решением проблемы покупки ETF.

В чем идея ETF ?

Идея индексных фондов возникла еще в далекие 70-е годы и неразрывно связана с именем Джона Богла. Его мысль о том, чтобы собирать портфель из большого количества активов и продавать долю этого портфеля, получила невообразимое распространение в финансовой индустрии и привело к зарождению торгуемых на бирже фондам (ETF). По своей сути ETF являются определенной “надстройкой” над базовыми финансовыми активами и покупая такого рода продукты, всегда возникают разнообразные неочевидные риски (инфраструктурные, кредитные, операционные).

Какие есть риски ?

Сегодня мы видим во что вылилась реализация всех этих рисков — нельзя ни купить ни продать ETF от Finex, Tinkoff и остальных российский эмитентов. Когда это станет возможным — сказать тоже никто не может. А продолжать торговать ими хочется. Инвесторы и те кто застрял в этих фондах разумно негодуют на заморозку подобного рода активов:

- «Интересно что будет с $TSPX, $FXCN? Когда же они будут нормально торговаться? Вы или объясните внятно пайщикам или расформируйте свои фонды. Насоздавали фонды привлекли деньги, комиссию 1% от капитала берёте, ну так обьясняйте владельцам . Чего ожидать то нам. Вот связался то с фондами.”

- «Ещё и рекламировали, мол это более безопасный вариант, нежели акции”

- «У финекса на сайте четко написано, что они в душе не в курсе, когда они откроются. Молодцы хоть расписали причины. Вкратце: нет евроклира — нет финекса. По тиньку не скажу, не застрял в них.”

Создается впечатление, что индустрия ETF фондов больше не вернет себе прежнего доверия в силу никуда не исчезающих сопутствующих рисков. Остается забыть про индексные фонды и держать случайно набранные в портфель бумаги?

Есть ли альтернатива ?

Есть альтернатива. Она не совсем очевидная и требует более научного подхода. Конечно можно было бы накопить много денег и полностью воспроизвести состав индексного портфеля с огромным количеством активов в нем, но это не наш случай. Финансовая наука говорит, что нужно иметь буквально 3-5 «правильных» бумаг, которые позволяют объяснять более 95% вариации индекса.

Не будем вдаваться в технические детали, а просто рассмотрим на примере индекса S&P500 и AAPL. Очевидно, что когда растет AAPL, то другие более мелкие компании или компании из того же сектора тянуться за ним. Поэтому держать все N бумаг, которые зависят от поведения AAPL не имеет особого смысла и можно их заменить одним эплом. Но есть в индексе и бумаги которые не особо зависят от ‘AAPL’, но являются “лидерами мнений” для других компаний в индексе. И наша задача собрать портфель из таких “лидеров мнений”. В конечном итоге мы получаем «синтетический» ETF, динамика которого очень близка к исходному индексу.

Мы собрали такие портфели на разнообразные индексы из акций доступных для торговли российскому инвестору. В итоге получились синтетические ETF на S&P500, Nasdaq и другие популярные индексы и тематические ETF.

Как купить синтетический ETF ?

Для покупки синтетического ETF необходимо привязать ваш Тинькофф счет через API токен на платформе 4turtles.io и выбрать какие фонды вы хотите в свой портфель. Остальную магию мы сделаем за вас.

Самое интересное, что в итоге это решение кому-то окажется и более дешевым (например, годовая комиссия Finex FXIT 0.9%, в отличие от 0.1% за синтетические ETF). А еще и более надежным, потому что вы будете владеть физической акцией, а не сложной структурой фонда, которую вот так легко могут отключить.

Подписывайтесь на наш канал в телеграмме, где мы будем делиться мыслями и инсайтами, полезными для трейдеров и инвесторов: t.me/forturtles.

TECH ETF — Тинькофф NASDAQ | Полный обзор: состав, доходность, комиссия, дивиденды.

ETF

Здравствуйте, коллеги-инвесторы! 26 Августа 2020 года компания «Тинькоф Инвестиции» выпустила новый ETF фонд с тикером TECH ETF – «Тинькофф — Индекс NASDAQ» делающий ставку на самый прогрессивный сектор современной экономики — Высокие Технологии. Внутри фонда находятся акции 40 крупнейших IT Компаний Америки, Китая и Израиля. Чем примечателен новый фонд от Тинькова и примечателен ли он вообще? — Давайте разбираться.

Что такое TECH ETF

TECH ETF— это долларовый биржевой фонд (бПИФ) инвестирующий в Топ-40 компаний IT сектора США. В качестве Индекс-бенчмарка выступает «NASDAQ-100 Technology Sector Index». Отличительной особенностью данного индекса являются редкие ребалансировки (не чаще, чем раз в год) и использование так называемого «равновесного подхода» — когда каждая компания внутри индекса имеет равный вес в 2.5%, в независимости от объема ее рыночной капитализации. За счет применения данного подхода, мы имеем возможность для получения более глубокой диверсификации — это явный плюс.

Кстати, на данный момент, Тинькофф инвестиции не удалось отбалансировать портфель TECH ETF в полной мере. К примеру, доля AMD занимает — 3.51%, а Alphabet — 1,28%. Надеюсь, что со временем все быстро исправят.

Общая информация

| Эмитент/УК | «Тинькоф Инвестиции» |

| Полное название | «Тинькофф — Индекс NASDAQ» |

| Тикер | TECH ETF |

| Расчетная цена в ₽ | 6,25 RUB |

| Расчетная цена в $ | 0,08 USD |

| Дата старта торгов | 26.08.2020 |

| Бенчмарк | Индекс NASDAQ Technology |

| Комиссия | 0,79% |

| Дивиденды | Реинвестируются |

Состав TECH ETF

Как я упомянул выше в составе TECH ETF, в равной пропорции, находятся акции 40 крупнейших высокотехнологических компаний, в основном занимающихся написанием различного программного обеспечения, оказанием телекоммуникационных услуг, разработкой и производством разнообразной цифровой техники. Все компании — громкие имена и мировые бренды.

Топ 5 компании в составе фонда TECH ETF

1. Apple inc.

Крупнейший в мире производитель потребительской цифровой техники: телефоны, ПК, планшеты и т.д.

2 . Alphabet Inc. Class А/C

Помимо прочего, данная корпорация владеет компанией Google.

3 . Facebook, Inc.

Одна из первых и самых крупных социальных сетей.

4. Microsoft Corporation Inc.

Самый крупный разработчик ПО для персональных компьютеров в мире.

5. Intel Corporation

Разработчик и производитель электронных устройств и комплектующих для ПК.

Ознакомится с полным составом фонда можно вот здесь.

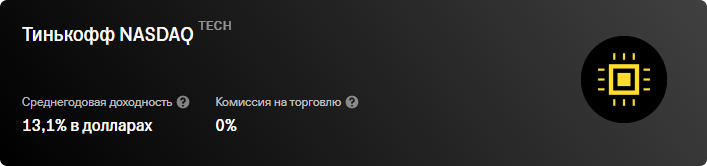

Доходность фонда TECH ETF

Технолгический сектор США растет семимильными шагами, во всю обгоняя индекс широкого рынка. Но, в силу того, что фонд TECH ETF появился на рынке совсем недавно, оценить его собственную доходность, по пока не представляется возможным. Зато можно оценить историческую доходность его Индекс-бенчмарка — NASDAQ-100 Technology Sector Index (NDX). Что мы с вами и сделаем.

Среднегодовая доходность за все время существования индекса NDX держится у отметки в 13,1%.

● Лучшая доходность за год — 80% (вероятнее всего, это 2020 год).

● Худшая доходность за год — -45% (Либо 2020, либо 2008).

● Лет с положительной доходностью — 9 лет

● Лет с отрицательной доходностью — 5 лет

● Лет с доходностью выше 10% — 6 лет

График котировок TECH ETF

Посмотреть график онлайн можно ВОТ ЗДЕСЬ.

Платит ли TECH ETF дивиденды?

Дивидендная политика фонда TECH ETF — реинвестирование. т.е. вся дивидендная прибыль полученная «УК Тинькофф Инвестиции» тратится на увеличение капитализации фонда, через покупку новых акций, что в свою очередь приводит к повышению ценности его паев. Благодаря чему, инвесторы вложившиеся в TECH ETF получают дивидендную доходность не на прямую, а вследствие роста стоимости паев которыми они владеют.

В России, такой подход полностью оправдан, так как по закону, инвестиционные фонды освобождены от уплаты налогов с полученной ими дивидендной прибыли, что позволяет реинвестировать ее более эффективно, получая дополнительную доходность в виде сэкономленных 13% НДФЛ.

Если вдруг, кто-то в танке, и вообще не понял что я тут написал, постараюсь пояснить максимально простыми словами: можете не переживать — дивиденды полученные «УК Тинькофф Инвестиции» никуда не пропадают, компания инвестирует их в покупку новых акций, за счет чего растет стоимость ваших паев. Происходит это не одним скачком цены, а планомерным увеличением стоимости паев фонда в течении года.

Подробнее про ETF и Дивиденды я рассказывал в статье: ETF Дивиденды | Как купить дивидендные ETF

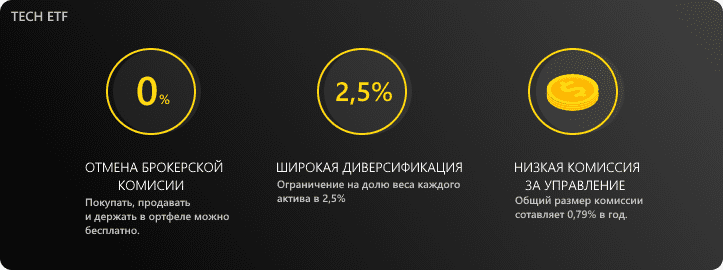

Отличительные особенности TECH ETF

Самая низкая комиссия за управление среди всех российских ETF фондов ориентирующихся на IT сектор США. По сравнению с американскими и европейскими ETF фондами 0,79% в год — это все-равно очень много, но для российского рынка, комиссия такого размера — определенно хороший сигнал, оповещающий о начале развития конкурентной среды в сфере ETF инвестирования.

. TECH ETF — 0,79%

. FXIT ETF — 0,90%

. AKNX ETF — 1%

. SCIP ETF — 1,05%

. MTEK ETF — 2,50%

Клиенты «Тинькоф Брокер» получают небольшой, но приятный бонус в виде отмены комиссии брокера при покупке, продаже и хранении акций фонда на брокерском счете. Биржевые сборы, кстати, платить все же придется.

Хорошая диверсификация за счет ограничения 2,5% на долю веса каждого актива внутри фонда.

Низкая стоимость — на данный момент одна акция фонда TECH ETF стоит порядка 0,08 USD или 6,26 RUB. Благодаря чему, на данный момент, акции TECH ETF являются самым доступным билетом для входа в мир инвестирования в высокотехнологичные компании.

Краткий обзор и сравнение всех российских ETF инвестирующих в акции высокотехнологических компаний.

FXIT ETF

На данный момент, в силу достаточно низкой комиссии и продолжительной истории FXIT ETF является самым популярным и оптимальным решением при выборе фонда для инвестирования в Американский IT сектор.

Эмитент: Finex

Индекс-провайдер: Solactive AG

Уровень диверсификации: Средний

Комиссия: 0,90%

Скрытая комиссия: Отсутствует

AKNX ETF

Относительно молодой бПИФ инвестирующий в индекс NDX (NASDAQ-100 Index) — Акции 100 компаний гигантов IT сектора, залистингованных на бирже NASDAQ, по средствам покупки акций зарубежного ETF фонда «QQQ Trust». т.е. AKNX — это бПИФ в составе которого находятся акции зарубежного ETF фонда.

Эмитент: УК Альфа-Капитал

Индекс-провайдер: NDX (NASDAQ-100)

Уровень диверсификации: Средний

Комиссия: 1%

Скрытая комиссия: 0,20%

SCIP ETF

SCIP ETF полностью состоит из компаний занимающихся разработкой и производством исключительно цифровой(диджитал) продукции (ПО, компьютерные игры и т.д.) То есть, SCIP ETF затрагивает собой не весь IT сектор, а компании специализирующиеся исключительно на производстве софта. Так же как и представленный выше AKNX ETF, является «ETF с ETF внутри».

Эмитент: Система Капитал

Индекс-провайдер: SPNASEUP (S&P North American Expanded Technology Software)

Уровень диверсификации: Низкий

Комиссия: 1,05%

Скрытая комиссия: 0,46%

MTEK ETF

В MTEK ETF входят 10 мировых гигантов из высокотехнологического сектора: Amazon, Facebook, NVIDIA, Adobe, Apple, PayPal, Microsoft, Slesforce, Netflix, Alphabet.

Эмитент: Freedom Finance

Индекс-провайдер: Фридом лидеры технологий

Уровень диверсификации: Очень Низкий

Комиссия: 2,50%

Скрытая комиссия: Отсутствует

Как купить TECH ETF

1.Выберите брокера и откройте счет.

2.Установите мобильное приложение или торговый терминал QUIK.

3.Отправьте лимитную или рыночную заявку на покупку TECH ETF.

К моему удивлению, в кой-те веки, «Тинькоф Инвестиции» удалось выкатить действительно достойный, конкурентный фонд (в отличие от того же TGLD ETF , например ). Низкая комиссия и действительно глубокая диверсификация, делает данный фонд, если не убийцей, то как минимум сильным конкурентом для «Финексовского» фонда — FXIT ETF, на данный момент лидера, по размеру капитализации среди всех российских ETF ориентирующихся на акции компаний IT сектора. И если раньше, при необходимости вложится в IT сектор США, я использовал FXIT ETF, то сейчас, вероятнее всего, я сделаю это через TECH ETF, а это о многом говорит.

Маркетолог и специалист по инвестициям и продвижению в интернете. Офицер ВВС в запасе, автор более 1500 статей о бизнесе, маркетинге, инвестициях, технологиях и т.д.

Пишу статьи, создаю сайты и помогаю в продвижении. Вы можете обратиться за бесплатной консультацией.

Блог компании Тинькофф Инвестиции | ETF для новичков: какие фонды доступны в России начинающему инвестору?

Всем уже надоела фраза «не держи яйца в одной корзине». Но она все еще остается хорошим советом, ведь в ней косвенно речь идет именно о диверсификации, о которой я вечно твержу своим подписчикам.

Разумная диверсификация, на мой взгляд, это 50% успеха на фондовом рынке. Давайте представим ситуацию — вы новичок и пока не очень хорошо умеете отбирать акции в портфель. Если вы хорошенько диверсифицируетесь и распределите свои деньги на 20 активов по 5% каждый, то шанс потерять все деньги намного меньше, чем если бы вы вложились в 5 активов по 20%. Логика проста — риск банкротства или многолетнего падения сразу у 20 компаний намного меньше, чем у 5.

Так причем тут ETF?

ETF — инструмент, который позволяет купить одну бумагу фонда, внутри которого уже куплено большое количество акций. Например, ETF SPY на американский индекс S&P500 включает в себя акции на миллионы долларов (если покупать их отдельно), а стоит он всего 320$.

При этом, ETF позволяет делать намного бОльшую диверсификацию, чем покупка отдельных акций. Кроме SPY вы можете приобрести фонды на отдельные сектора экономики или даже на другие страны, помимо США, и потратить на это 1000$, нивелировав тем самым большинство рисков.

Минусы ETF

На первый взгляд, очевидным минусом является комиссия за управление фондом, которая «пляшет» от 0,1-0,5 на американские ETF и около 1-2% на российском рынке. Но я считаю это не значительным минусом, потому что вы платите за свою пассивность и экономию времени на глубокий анализ.

Многие ETF не платят дивиденды, и это неприятно для пассивных инвесторов. Правда касается это чаще российских фондов, потому что многие американские фонды платят.

Что выбрать в России?

На российском рынке выбор подобных фондов пока не слишком большой и многие из них повторяют друг друга, поэтому поговорить я хочу лишь о двух компаниях, ETF которых я использовал — Finex и Тинькофф. Почему я рассматриваю именно эти 2 компании? Просто потому что Finex самый старший игрок на этом рынке, а все остальные операторы лишь повторяют состав его фондов, минимально отличаясь лишь размером комиссии. Тинькофф же создал отличный от конкурентов продукт, поэтому его будет интересно сравнить с эталоном.

К слову, американский фондовый рынок имеет намного больше различных фондов и операторов, поэтому выбор там больше, но подобные фонды доступны у нас в стране только квалифицированным инвесторам.

FinEx

Компания FinEx имеет в своей “обойме” 13 фондов на любой вкус, начиная с фонда американских акций, заканчивая различными облигационными продуктами и даже захвачен экзотический рынок Казахстана.

Средняя комиссия у фондов этой компании около 1%, в облигационных поменьше, в акционных побольше. До недавнего времени компания не имела никакой конкуренции и поэтому обычный инвестор был вынужден покупать лишь их продукты, либо ПИФы, которые предлагают различные брокеры на своей платформе.

Все ETF от Финекса торгуются в рублях, несмотря на то что активы внутри его фондов чаще в долларах. Это плюс для российского инвестора, потому что нет дополнительных издержек на обмен валюты.

Тинькофф Капитал

Совсем недавно, у Finex появился конкурент — Тинькофф, который создал сразу 3 фонда, повторяющих известный “всепогодный портфель”, адептом которого является Рэй Далио. Эти 3 портфеля схожи по структуре — по 25% имеют золото, долгосрочные облигации, краткосрочные облигации и акции. Отличия лишь в том, что в зависимости от валюты, в которой торгуется фонд (доллар, рубль или евро) выбираются активы соответствующей страны.

Фонды получили на старте много критики из за высоких комиссий, но Тинькофф пошел на встречу клиентам и сократил их издержки, отменив полностью брокерскую комиссию, в случае покупки пая в их приложении. Итого комиссия стала такой же как у конкурента — около 1%.

При недостатке, связанном с издержками на обмен валюты, про который я писал ранее, “вечные портфели” имеют очень дешевую стоимость и покупать их можно буквально на сдачу 🙂

Позже Тинькофф запустил еще 3 новых фонда — Тинькофф Золото, Nasdaq и MOEX. Если первый и третий фонды имеют полную альтернативу на рынке, то фонд на акции Nasdaq — это полнейший эксклюзив для неквалифицированных инвесторов и за этот фонд стоит поставить жирный плюс Тинькофф Капитал.

Ну и что?

В целом, ETF подходит людям, которые не очень хотят погружаться в тонкости инвестирования и посвящать этому жизнь, при этом позволяют получать среднерыночную доходность при сниженных рисках. Я считаю, что с этого инструмента нужно начинать свой инвестиционный путь, а уже затем, поняв свой интерес к теме, углубляться дальше или же остаться пассивным инвестором, ребалансируя свой портфель из ETF раз в пол года.

Автор: Антон Жуков, частный инвестор с пятилетним стажем, владелец телеграм-канала Финансовый грамотей

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на editors_wealth@tinkoff.ru.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением.

Источник https://vc.ru/finance/403476-etfs-propali-s-polok-kak-teper-pokupat-etf-cherez-tinkoff

Источник https://prostguide.ru/etf/117-tech-etf-tinkoff-nasdaq-polnyj-obzor-sostav-dohodnost-komissija-dividendy.html

Источник https://smart-lab.ru/company/tinkoff_invest/blog/649451.php