Частным инвесторам

Основная цель управления личным благосостоянием каждого человека – сберечь и приумножить. Фондовый рынок располагает инструментами для успешного управления личными финансами.

Узнайте подробнее, как эффективно использовать возможности фондового рынка для достижения финансового благополучия

ЧТО НУЖНО ПРЕДУСМОТРЕТЬ

Перед тем как приступить к торговле на фондовом рынке, следует определить для себя три существенных фактора:

- какую сумму денег Вы готовы инвестировать в инструменты фондового рынка;

- на какой срок Вы хотите инвестировать Ваши деньги в финансовые инструменты;

- что для Вас важнее: сберечь и приумножить или рискнуть и быстро заработать.

Полезные ссылки

Видеоуроки

Урок 1. Рынок ценных бумаг и биржа

Урок 2. Как стать инвестором и найти брокера

Урок 3. Что такое акции и облигации

КАК СТАТЬ ИНВЕСТОРОМ

- Брокер – это Ваш помощник в процессе инвестирования. До принятия решения о сотрудничестве с определенным брокером полезно ознакомиться с его позицией в рэнкинге активности и наградами KASE;

- Брокер может предложить Вам обучение инвестированию, консультации и аналитические материалы о фондовом рынке;

- Вы можете встретиться с несколькими брокерами и выбрать н аиболее подходящего. В зависимости от целей инвестирования, Вы можете заключить договор на обслуживание с несколькими брокерами;

- Услуги брокера являются платными

Обсудите с брокером Ваши планы на будущее, предпочтения и финансовые возможности. Итогом обсуждения должна стать четко выработанная стратегия, которой Вы будете придерживаться, и в соответствии с которой Вы будете действовать. Для того, чтобы быть успешным на фондовом рынке, также как и в других сферах жизни, важно иметь четкую стратегию действий!

Уточните у брокера условия вашего совместного сотрудничества (тарифы за услуги брокера, документы, условия обмена информацией). Вам нужно точно понимать, какие документы Вы должны предоставить брокеру и какие документы предоставляет Вам брокер

Заключение договора на обслуживание

В случае если Вы определились с выбором брокера, обратитесь к нему для подписания договора на брокерское обслуживание (вам потребуются документы, удостоверяющие личность). Обычно брокер предлагает два варианта сотрудничества: обычное брокерское обслуживание и доверительное управление активами.

- Брокерское обслуживание – все решения о выборе финансового инструмента, а также покупке и продаже финансовых инструментов, принимаете Вы самостоятельно. Главная задача брокера при такой форме сотрудничества – в точности исполнить Ваши приказы.

- Доверительное управление активами – все решения о выборе финансового инструмента, а также покупке и продаже финансовых инструментов, принимает брокер самостоятельно, но в пределах определенной Вами стратегии по условиям договора

Установка программного обеспечения

Главным инструментом работы на фондовом рынке является торговый терминал. После заключения договора на обслуживание, брокер предложит Вам установить и настроить торговый терминал на ваш компьютер

Перечислить сумму первоначальных инвестиций

Вам нужно перечислить желаемую часть денежных средств для зачисления на ваш торговый счет

Имея установленный торговый терминал, доступ к интернету и денежные средства на торговом счету вы можете купить ценные бумаги и распоряжаться ими в соответствии с вашей инвестиционной стратегией

Инвестирование в Казахстане: с чего начать и сколько на это выделить

Желая накопить деньги или выгодно их вложить, наши граждане могут столкнуться с проблемой выбора и понимания того, зачем и куда нужно инвестировать. О том, какие цели следует перед собой ставить и сколько денег на это можно выделить, рассказал Telegram-канал Aman Invest.

Инвестирование – это способ размещения денег таким образом, чтобы получить от этого выгоду.

Казахстанцы могут воспринимать данную сферу как слишком сложную и дорогую, а иногда даже путают инвестиции с трейдингом. Однако начать откладывать деньги, чтобы они стали приносить прибыль со временем, можно даже с небольшими накоплениями.

Как сообщает Telegram-канал Aman Invest, все зависит от цели, которую ставит перед собой каждый инвестор. А чтобы определиться с этим, следует разделить свои активы (вложения и накопления) на большие цели.

Защитные инвестиции или подушка безопасности

Первое, что необходимо каждому казахстанцу – накопить и сформировать свою финансовую подушку.

Это та сумма денег, которая позволит покрыть все обязательные ежемесячные расходы в течение определенного времени: от трех месяцев до одного года. Выбор размера подушки зависит от предпочтений отдельно взятого человека.

Мы уже рассказывали о том, как накопить на финансовую подушку, а вложить эти деньги можно в наиболее безопасные активы:

- краткосрочные государственные облигации; .

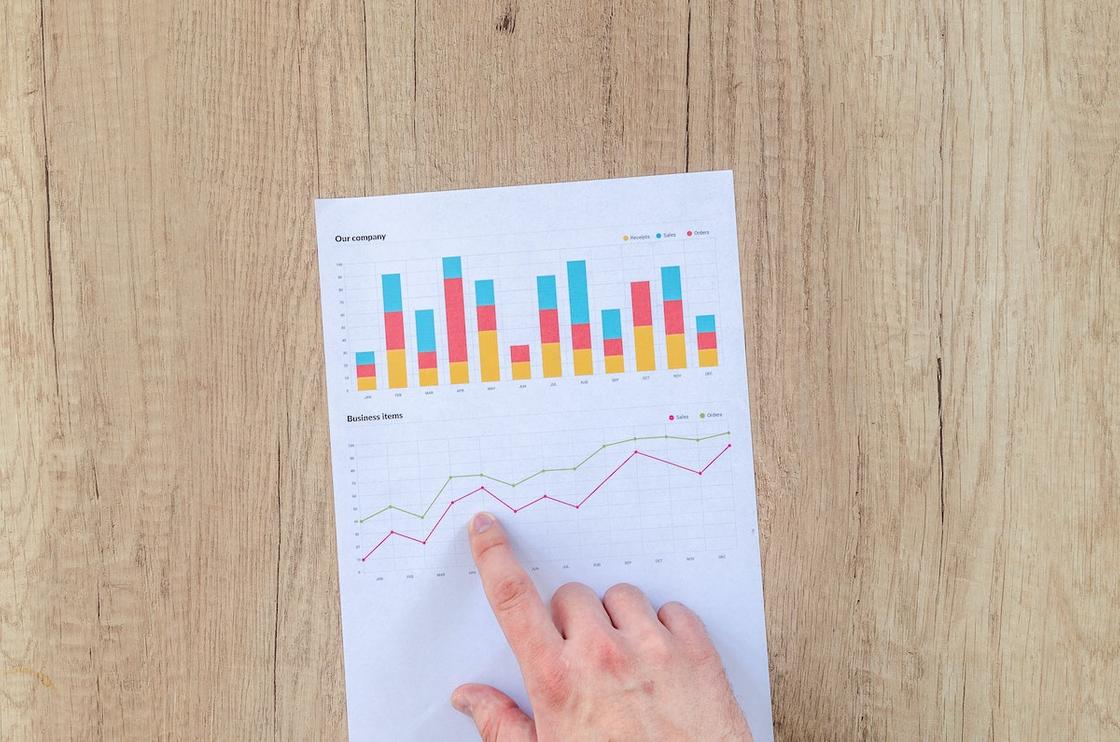

Иллюстративное фото: pexels.com / Lukas

На будущую пенсию

Забота о размере своей пенсии является важным фактором для каждого казахстанца.

Идея обеспечить старость за счет инвестирования уже много лет применяется в развитых странах, где население стремится сформировать инвестиционный портфель, который поможет жить в достатке в пенсионном возрасте.

Такой вид вложений обычно является наиболее долгосрочным, поэтому для этой цели лучше всего подходят биржевые инвестиционные фонды (ETF). Это ценные бумаги, которые содержат различные акции в своем составе и считаются наиболее прибыльными в долгосрочной перспективе.

То есть можно регулярно вкладывать часть средств в ETF, чтобы накопить на безбедную старость.

Этих целей может быть достаточно для тех, кто не имеет специфических знаний в сфере инвестирования и не хочет заниматься активной торговлей на фондовом рынке. А при желании получать большую доходность следует воспользоваться третьей целью.

Активные инвестиции

«Эта цель включает активные стратегии в акции, облигации, золото, стартапы и прочее с целью попытаться получить доходность выше рынка.

Инвестор, который следует активному подходу, полагает, что обладает знанием, которое поможет ему получить результаты лучше, чем у других», – отмечается в сообщении Aman Invest.

Требование к наличию знаний и навыков при активном инвестировании связано с повышенным риском: от потери денег на неудачных вложениях до обмана мошенниками и лжеброкерами.

Поэтому увеличивается шанс потерять свои вложения, вместо получения прибыли.

А если инвестор является начинающим, но уже хочет активно инвестировать, то в Aman Invest рекомендуют выделить на эти цели до 15% от своих активов, а остальные деньги вложить в будущую пенсию и финансовую подушку.

Узнавайте обо всем первыми

Подпишитесь и узнавайте о свежих новостях Казахстана, фото, видео и других эксклюзивах.

Что такое инвестиции, и чем они важны для каждого казахстанца

Инвестиции – это вложения денег в определенные активы и возможности. Когда вы вкладываете, вы становитесь инвестором .

Цель инвестора – через некоторое время вернуть вложенный капитал и получить дополнительную прибыль. Или создать приток пассивных выплат для покрытия регулярных расходов.

Не спешите думать, что эта информация полезна только «крутым дядькам» в костюмах с финансовых телеканалов. Инвестиции могут и должны быть важной частью жизни каждого из нас. Уделите статье полчаса, и вы в этом убедитесь.

Инвестировать выгоднее, чем копить

Если вы задаетесь вопросом личных финансов и пытаетесь создать сбережения, вы уже на верном пути. Ведь финансово успешные люди живут так:

Стремятся тратить меньше, чем зарабатывают;

Избавляются от долгов и кредитов;

Откладывают часть средств.

Все это важно для начала. Но сбережения – не самоцель. Накопительством многого не добьешься, и вот почему:

По данным ресурса Trading Economics, развитие экономики 75% стран в мире сопровождается инфляцией . Под ее воздействием деньги постепенно обесцениваются.

Вот накопили вы миллион тенге и положили «под матрас». Размечтались, как однажды сделаете ремонт. Либо купите домой новую технику или мебель. Не удивляйтесь, когда через год вы обнаружите, что миллиона уже не хватает.

«Всё подорожало – и мебель, и стройматериалы! Надо было сразу решаться на покупку!», – думаете вы.

И вы абсолютно правы! Уверяем, дальше лучше не будет. В случае с инфляцией время работает против вас. Чем дольше деньги лежат без дела, тем меньше товаров и услуг вы сможете купить на них в будущем. Плюс, есть не только инфляция. Другие экономические силы могут обесценить деньги ещё больше.

Но переживать не стоит. Есть четвёртый ингредиент в рецепте жизни финансово успешных людей: они инвестируют .

Позвольте деньгам работать на вас

Есть несколько путей, которыми доход от вложенных средств может попасть вам в карман. Самые очевидные:

· Прирост стоимости активов : купили акции по $25 за штуку, продали по $60. Заработали $35 на акцию.

· Регулярные выплаты : вроде процентов по депозиту.

С акциями разберемся чуть позже, а пока остановимся на банковских вкладах.

По данным Нацбанка, казахстанцы хранят на депозитах более 9,6 триллионов тенге. Ещё 10 триллионов держат в банках компании. Справедливо утверждать, что население точно знакомо с этим инструментом.

А ведь депозит – это и есть простейший инвестиционный продукт . Он учитывает даже такое важное условие инвестиций, как « сложный процент ». Это когда за первый месяц вы получаете процентное вознаграждение только по своим вложениям. А затем полученные от банка проценты добавляются к общей сумме, и новое вознаграждение будет уже больше. Так чем дольше средства работают, тем больше дохода они приносят – автоматически.

У вас есть депозит? Поздравляем, вы – инвестор!

Вот только депозит – не единственный и не самый выгодный инструмент. Ставки по валютным депозитам вообще смешно называть доходностью. Согласитесь, по 2% в год много не заработаешь. А вознаграждение по тенговым вкладам не всегда покрывает ту же инфляцию, плюс есть риск ослабления национальной валюты. С девальвациями мы уже сталкивались не раз в последние годы.

Поэтому начать с депозита и даже хранить на нём часть средств в дальнейшем – это нормально. Но есть гораздо более привлекательное направление для вложений, и к нему стоит постепенно прийти.

Куда вкладывать

Для охвата всей ширины нашей темы можно вспомнить реальные инвестиции . К ним относятся:

Покупка земельных участков;

Приобретение недвижимости – жилой и коммерческой – для сдачи в аренду или перепродажи;

Вложения в драгоценные металлы или камни;

Охота за коллекционными предметами и антиквариатом;

Создание и развитие бизнеса, покупка готовых франшиз.

Приобретение или регистрация авторских прав, патентов, лицензий.

Всё это возможности со своими плюсами и минусами. Многое в этом списке требует особых знаний, навыков, деловой хватки. А ещё может отнимать много энергии и времени. Плюс, риски никто не отменял: коллекционера могут «надуть» или обокрасть, бизнес может «не пойти».

Другой, во многом более выгодный, вид вложений – финансовые инвестиции . Это когда вы покупаете ценные бумаги крупных компаний на мировых фондовых биржах.

Основные виды ценных бумаг, и как они работают:

· Акции : вы покупаете долю бизнеса компании. Дело растет и развивается – вы зарабатываете на росте стоимости купленных бумаг. А ещё более 4100 компаний на американском рынке периодически делятся с акционерами своей чистой прибылью – выплачивают дивиденды просто за владение акциями.

· Облигации : вы даете компании деньги «в долг». За это компания регулярно выплачивает вам процентное вознаграждение и обязана вернуть ваши вложения после заранее известного срока. А еще облигации могут вырасти в цене, и их тоже можно продать с прибылью.

Сколько на этом можно заработать?

Долгосрочно американский рынок акций приносит около 10% годовых в долларах. Согласитесь, уже приятнее, чем 2% по депозиту. Вложили $1000 – через год заработали $100 вместо $20 в банке.

В некоторые годы широкий рынок растет на 20-30%. То есть на тысячу можно заработать даже $200 или $300 вместо $20 по депозиту.

Под «широким рынком» мы понимаем индекс S&P 500. Если просто, то это 500 крупнейших компаний из разных секторов и индустрий экономики. Большинство – из США. Сюда входят те же Apple, Microsoft, Facebook, Disney и другие.

Но вас никто не заставляет вкладывать сразу в 500 компаний. Можно выбрать буквально несколько фирм. Отдельные акции могут расти на десятки или даже на сотни процентов за год.

Пример: в 2020 году производитель электромобилей Tesla стал крупнейшим, по рыночной оценке, автоконцерном планеты. Детище Илона Маска обогнало японскую Toyota – компанию с 83-летней историей. При этом акции Tesla выросли с начала года по июль в четыре раза – c $420 до $1795!

Доходность облигаций обычно скромнее, чем по акциям. Зато она часто фиксированная, заранее известная, и доступна при меньших рисках.

Казахстанцы правда могут так инвестировать?

Конечно! Доступ к мировым биржам и полную поддержку дает компания Freedom Finance.

При этом важно разрушить ещё один умственный барьер, который может делать инвестиции на фондовом рынке «недоступными». У нас часто спрашивают о минимальной сумме для старта. Люди думают, нужен большой начальный капитал.

Расслабьтесь , инвестировать может каждый!

Много денег для этого не нужно. Ведь вы можете начать с покупки буквально одной акции. На американском рынке одна бумага стоит в среднем около $45. На Казахстанской фондовой бирже есть акции по 2000-5000 тенге за штуку. Одна акция Halyk Bank вовсе стоит 116 тенге.

Также есть инструменты, которые позволяют покупать сразу десятки или сотни акций за суммы меньше $400.

Будет даже лучше, если вы начнете с небольшой суммы – увидите, как все это работает, разберетесь. Вложить больше вы всегда успеете. Плюс, есть даже такая выгодная стратегия – инвестировать регулярно понемногу.

Так решается вопрос «Где взять деньги?»

Любого вида заработка, при котором вы можете ежемесячно откладывать немного средств, достаточно для инвестиций.

Главное, чтобы эти деньги были действительно свободными, не жизненно необходимыми и вашими. Ни о каких кредитах на инвестиции даже речи быть не может!

Что же делать теперь?

Вам понравилась идея вкладывать и приумножать свободные средства? Вы оценили преимущества инвестиций на рынке ценных бумаг? Хотите попробовать или получить больше информации?

Отлично! Оставьте заявку в форме ниже, специалисты свяжутся с вами и проконсультируют по всем вопросам. Мы уделим вам столько времени, сколько потребуется. За каждым клиентом Freedom Finance закрепляет личного инвестиционного консультанта, который всегда поможет выбрать подходящую стратегию и инструменты.

Следите за статьями в блоге . Скоро мы разберем вопрос рисков и способов их контроля. А еще поговорим о различных подходах к инвестициям при разных ожиданиях по доходности.

Источник https://kase.kz/ru/private-start-with/

Источник https://www.nur.kz/nurfin/stock/1980377-investirovanie-v-kazahstane-s-chego-nachat-i-skolko-na-eto-vydelit/

Источник https://ffin.kz/blog/4-chto-takoe-investitsii-i-chem-oni-vadgny-dlya-kadgdogo-kazakhstantsa