Как начать инвестировать при зарплате 50 000 рублей? Первые шаги

Где взять деньги и что ещё нужно сделать? Кажется, чтобы начать инвестировать, нужны только деньги. Так ли это? Давайте разбираться.

На самом деле работа должна вестись в нескольких направлениях.

-

Увеличение разницы между доходами и расходами. Это необходимо, чтобы появились деньги для инвестирования.

План работы обозначен. Рассмотрим подробно на примере каждый из пунктов.

Немного вводных данных.

Денис: 28 лет, холост.

Доход — 50 000 рублей, расход — 50 000 рублей, из них платежи по кредиту — 10 000 рублей.

Увеличение разницы между доходами и расходами

Естественно, для инвестирования нужны деньги. И пока доходы равны расходам, говорить об этом рано. Так что первая задача Дениса — максимизировать разницу между доходами и расходами.

В первую очередь нужно проанализировать свой бюджет. Для этого необходимо начать вести учёт доходов и расходов,и делать это хотя бы в течение несколько месяцев. Потом на основе статистики можно оптимизировать свой бюджет без особого ущерба. Нельзя назвать конкретные цифры, сколько таким образом получится высвободить денег. Если один может легко сократить расходы в 3 раза, не потеряв в качестве жизни (лично знакома с такими людьми), то другому и на 10% сократить расходы сложно. Всё зависит от того, насколько рационально вы сейчас тратите деньги. Также вам поможет расстановка приоритетов и подобные вопросы: «Если ваши доходы резко упадут, от чего откажетесь?» и «На пенсии, если не накопите на неё сами, на что продолжите тратить деньги, а какие расходы сократите?».

Что сделал Денис?

-

Отказался от услуг, которыми не пользовался, но за которые продолжал платить деньги. А именно, отключил домашний телефон. Это сберегло ему 180 рублей в месяц или 2 160 рублей в год.

Таким образом, разница между доходами и расходами Дениса составила 2 029 рублей в месяц или 24 348 рублей в год, а при удачных категориях повышенного кэшбэка — до 29 148 рублей. Неплохо, учитывая, что качество жизни осталось на прежнем уровне, ведь Денис не отказался ни от каких расходов и продолжает оплачивать привычные товары и услуги.

Что ещё может сделать Денис?

Рефинансировать свой кредит. Он брал его полтора года назад под 19% годовых. На данный момент тело кредита составляет 300 000 рублей. Денис ежемесячно выплачивает банку 10 000 рублей, платить осталось ещё 3,5 года. Если Денис ничего не будет менять и просто продолжит платить, он переплатит банку 110 177 рублей в виде процентов.

Если Денис рефинансирует свой кредит, и новая ставка составит 11%, у него будет 2 варианта.

-

Продолжить ежемесячно платить 10 000 рублей. Срок при этом сократится на 6 месяцев, до 3 лет. Переплата уменьшится с 110 117 рублей до 52 432 рублей. Денис сэкономит 57 685 рублей.

Конечно, первый вариант предпочтительнее. Лучше с долгами рассчитаться до начала инвестирования, тем более, если ставка по кредиту выше, чем возможная доходность. Но главное, я хочу, чтобы вы видели, как можно найти деньги в своём бюджете. Все эти действия в сумме дают40680 рублей в год или почти 3400 рублей в месяц. Это почти 7% от дохода! Возможно, Денис со временем войдёт во вкус и решит всё-таки попробовать сократить свои расходы на 10%. Это высвободит дополнительные 4000 рублей в месяц или 48 000 рублей в год. Главный вывод, который сделал Денис: несколько мелких расходов, которые кажутся несущественными, чтобы задумываться о них, в итоге выливаются в крупную сумму.

Другие способы найти деньги в бюджете

А ведь есть ещё способы найти дополнительные деньги в своём бюджете, которые пока не актуальны для нашего героя, но могут оказаться такими для вас.

При покупке квартиры.

Государство вернёт вам 13% от суммы покупки, но не более 260000 рублей. Что интересно: квартира одна, а вычета можно получить 2. Вычет за одну и ту же квартиру могут получать одновременно и муж, и жена. Каждый по 260 000 рублей с 2 000 000 рублей от стоимости квартиры. Итого 520 000 рублей на двоих, если квартира стоит 4 000 000 рублей и более.

Вычет по ипотечным процентам.

Его размер составляет 13% от суммы уплаченных процентов, но не более 390 тысяч рублей. Вычет за одну и ту же квартиру могут получать одновременно и муж, и жена. Каждый по 390000 рублей или 780000 на двоих.

За лечение.

Его максимальный размер — 13% от 120 000 рублей или 15600 рублей в год. Вычет можно оформить в течение трёх лет с момента лечения. В 2019 году можно получить вычет за лечение в 2018, 2017 и 2016 годах.

За обучение.

Государство готово вернуть 13% от суммы расходов, но не более 22 100 рублей в год.

Его размер в 2019 году равен 453 026 рублей. Его можно потратить на улучшение жилищных условий, например, покупку квартиры, строительство дома или погашение ипотеки, а также на образование детей, включая оплату детских садов и школ.

Надеюсь, с помощью этих советов вы высвободите часть бюджета для инвестирования.

Однако, если сумма оказалась не такой значительной, как вам хотелось, не расстраивайтесь — в любом случае с этой суммой вы накопите больше, чем без неё.

Напоследок напомню, что увеличение разницы между доходами и расходами — не единственное, что нужно для начала инвестирования. Об этом я расскажу в следующей статье.

Как получить бесплатные деньги для инвестиций

Спойлер — просто! Сколько? 15 тыс. рублей на налоговых вычетах, до 50 тыс. рублей — если съездите в отпуск и отправите ребенка в летний лагерь.

«Заходить» в инвестиции можно с минимальной суммы: в статье с лайфхаками начинающих инвесторов мы рассказывали о журналистке Ксении Добрыниной, которая купила акцию за 199 рублей на налоговый вычет. И это не единственный стартовый капитал, который можно получить от государства.

Разовая выплата для первого взноса на брокерский счет

«Эксклюзивные» для 2021 года выплаты, связанные с господдержкой во время пандемии, могут стать начальным капиталом для инвестиционного портфеля. Они доступны всем россиянам независимо от наличия официального дохода. Разбираемся, что можно получить.

- Коронавирусные выплаты: 10 тыс. рублей обещаны всем семьям, где есть дети в возрасте от 6 до 18 лет (или до 23 лет, если речь идет о подростке-учащемся с ограниченными возможностями здоровья). Обращаться за выплатой нужно лично в Пенсионный фонд или через портал Госуслуг с 15 июля по 1 ноября.

- Кешбэк за путешествия по России. Можно вернуть 20% от стоимости поездки (но не больше 20 тыс. рублей), если турпутевка была оплачена картой «Мир».

- Детский туристический кешбэк. 50% от стоимости путевки (в пределах 20 тыс. рублей) могут получить родители, которые отправляют ребенка в летний лагерь.

Считаем: семья с одним ребенком, которая этим летом отправила ребенка на отдых и сама съездила в отпуск по путевке, может разово получить до 50 тыс. рублей. Хорошее начало: хватит на полноценный портфель из ETF.

13% с каждой зарплаты на регулярное пополнение инвестпортфеля

Для финансовой стабильности после выхода на пенсию обычно рекомендуется откладывать не менее 10% дохода каждый месяц. У россиян благодаря налоговым вычетам есть возможность откладывать даже больше — 13%.

Налоговые вычеты положены всем, кто получает зарплату или другой официальный доход, с которого платит НДФЛ по ставке 13%. Оформить вычет можно через Госуслуги и получить всю сумму разом. Либо через работодателя, подав заявление в бухгалтерию, тогда он перестанет удерживать налог при выплате зарплаты на некоторое время, и доход будет на 13% в месяц больше.

Из второго варианта складывается эффективная и понятная инвестиционная стратегия: сэкономленные 13% дохода можно не тратить, а переводить на инвестиционный счет — сразу, как только зарплата падает на банковскую карту.

Сколько налогов можно вернуть?

Вернуть за год можно не больше, чем вы (или работодатель) заплатили в бюджет. Например, с зарплаты 100 тыс. рублей в месяц (до вычета налогов) за год работодатель уплатит 156 тыс. рублей НДФЛ — вы можете вернуть не больше этой суммы. У отдельных вычетов есть свои ограничения. Но ни по одному из них нельзя вернуть больше, чем 13% НДФЛ, уплаченных вами в бюджет.

- Социальные налоговые вычеты на компенсацию расходов: на образование (свое, брата или сестры), обычное лечение или покупку лекарств, страхование жизни, добровольные пенсионные отчисления (в НПФ или на дополнительные страховые взносы), фитнес. Эти вычеты суммируются: можно вернуть 13% от максимум 120 тыс. рублей, то есть до 15,6 тыс. рублей в год.

- Налоговый вычет по расходам на обучение ребенка в школе, университете, секции и другом образовательном учреждении. Вернуть можно 13% от 50 тыс. рублей в год, то есть максимум 6,5 тыс. рублей.

- Налоговый вычет по расходам на дорогостоящее лечение: ортопедию, паллиативную медицинскую помощь, лечение бесплодия и пр. Никаких лимитов нет — 13% от фактических расходов (но все равно не больше выплаченного за год НДФЛ).

- Налоговый вычет по расходам на благотворительность: можно возместить 13%, но не больше 25% от суммы дохода за год.

Вычет для инвесторов

Отдельной строкой идет вычет по инвестициям для тех, кто формирует свой портфель через индивидуальный инвестиционный счет. Что важно: этот вычет не суммируется с другими социальными льготами.

Инвестор может выбрать, какой вариант льготы он хочет получить: на взносы или на доходы. В первом случае можно вернуть от государства до 52 тыс. рублей в год, во втором — вернуть ничего нельзя, но можно не платить налог с полученной от инвестиционной деятельности прибыли. Льгота действует, если ИИС открыт более трех лет (получить деньги по этому вычету можно раньше, но если закроете ИИС досрочно, их придётся возвращать). Если реинвестировать вычет, портфель будет расти гораздо быстрее. Как оформить вычет, мы уже рассказывали.

Финансовая подушка одной суммой

Если вы купили квартиру или дом, не забудьте оформить налоговый вычет. Это хорошая возможность получить солидную сумму от государства и собрать на нее диверсифицированный инвестпортфель, не жертвуя привычным уровнем комфорта.

Те, кто купил квартиру «на свои», могут вернуть 13% от суммы покупки (но не более 260 тыс. рублей). Если квартира куплена в ипотеку, дополнительно можно вернуть еще 13% от суммы уплаченных процентов (но не более 390 тыс. рублей). Все вместе — до 650 тыс. рублей. Если имущество приобретено в браке (и при этом нет брачного договора с указанием, кому принадлежит ипотечное жилье), оформить вычеты могут оба супруга, так семье суммарно вернут до 1,3 млн рублей.

Оформлять любой вычет лучше сразу, как только возникло право на его получение (в год, когда фактически были понесены расходы), а не дожидаться, пока набежит «кругленькая сумма». В этом случае деньги начнут работать на вас значительно раньше.

Получить большинство выплат от государства просто: нужно подать заявление в бухгалтерию и приложить подтверждающие документы — договор с медицинским учреждением, справку об оказанных услугах, чеки. «Туристический» кэшбэк придёт автоматически на карту «Мир», зарегистрированную в программе. Даже процедура получения имущественного вычета стала проще: можно оформить заявление через личный кабинет на сайте ФНС, без заполнения налоговых деклараций и сбора справок. Кажется, простой способ сэкономить и наконец начать инвестировать, если вы долго откладывали.

Последние новости

Оперативно о ситуации с ETF

Пишем только проверенное и только важное для ваших инвестиций

Получайте самое свежее в Telegram

Здесь вы найдете советы, как экономить, копить и правильно инвестировать.

Читайте аналитику в Telegram

Следите за новостями в нашем аналитическом ТГ-канале.

Смотрите видео

Мы регулярно снимаем обучающие ролики и вебинары для инвесторов на YouTube.

ВКонтакте

Рассказываем про инвестиции, показываем портфели, расшифровываем аналитику.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Как получить бесплатные деньги для инвестиций

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

- Положить средства до востребования

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

- Торговая недвижимость (Street Retail)

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

- За счет постоянной торговли акциями (трейдинг)

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

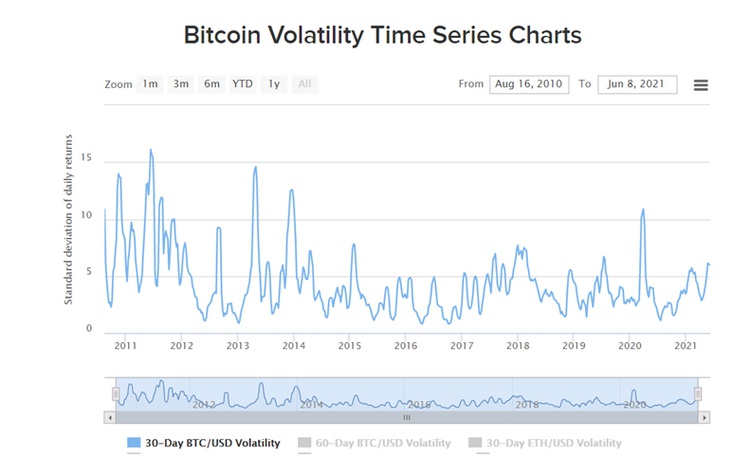

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

Куда стоит вложиться в 2021 году

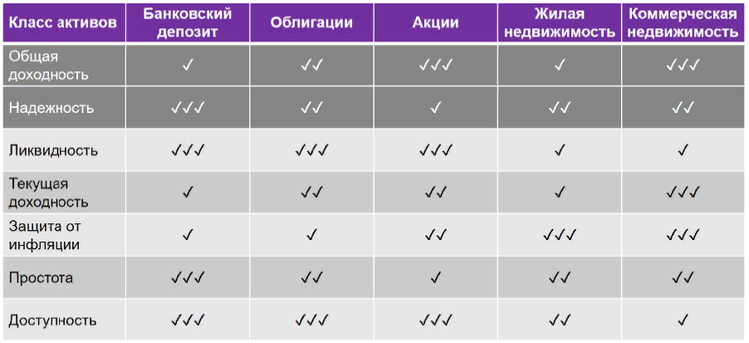

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.

Источник https://journal.open-broker.ru/personal-financial-planning/kak-nachat-investirovat-nachalo/

Источник https://finex-etf.ru/university/news/kak_poluchit_dengi_na_investitsii_ot_gosudarstva/

Источник https://rb.ru/opinion/7-passive-income/