Куда вложить деньги

«Куда вложить деньги?» – вопрос с множеством постоянно меняющихся ответов. Некоторые из них мы сейчас перечислим исходя из реальных возможностей среднего обывателя в 2020 год. Куда инвестировать – останется личным выбором, опишем только основные возможности, риски и предполагаемый доход.

Но прежде определимся с понятиями:

- – это вложение денег (или других активов) способом приносящим его владельцу какой-то пассивный (т.е. без труда) доход.

- Если дохода нет – это просто сбережения. Если сумма вложения уменьшается – то потери.

К чему это отступление? Чтобы не путать инвестиции и, например, обещания заработка в сети, когда нужно и внести средства, и работать.

Куда вложить деньги для получения пассивного дохода?

Назовем некоторые проверенные варианты, подходящие под наше определение инвестиций.

Банковские депозиты

Способ известный, надежный и даже гарантированный государством. Хотя в последние годы депозиты приносят все меньше, по ним назначают отрицательные ставки, т.е. это фактически хранение денег в банке за плату

Но когда ставка по депозиту превышает инфляцию, такое вложение становится весьма надежной инвестицией, т.к. возврат депозита гарантирован не только банком, но в определенной степени государством.

В чем достоинство депозитов?

- депозит легко открыть, в любом банковском отделении или онлайн;

- обычно клиент заранее знает доход от банковского вклада;

- вклад не требует вообще никаких усилий от владельца денег.

Покупка облигаций

Покупка облигаций во многом альтернатива банковским вкладам. По сути облигации это долговые расписки, выпущенные какой-то организацией или государственным органом. Лицо, выпустившее облигацию, обязуется выкупить ее обратно по более высокой цене.

Для удобства разница между первоначальной и конечной ценой выражается в процентах. Есть также дисконтные облигации, которые продают со скидкой (дисконтом), а выкупают по полной цене. Существует множество других аспектов выпуска, обращения и заработка на облигациях, но сейчас назовем только два, важных для частных инвесторов.

- Преимущество облигаций в том, что их можно перепродавать другим лицам.

- Рыночная цена облигаций меняется, потому можно зарабатывать на спекуляциях этими бумагами.

- Но облигации, в отличие от вкладов, не гарантированы государством.

Самую низкую доходность обычно имеют облигации государственных органов, для Западной Европы и Северной Америки реальны ставки до 2-5%. Но эти облигации являются и самыми надежными.

Наибольший доход можно получить по облигациям коммерческих предприятий, но риск по ним существенно выше.

Покупка акций

Акции – это ценные бумаги, дающие права на долю в собственности коммерческого предприятия (акционерного общества), право на управление этим предприятием и часть дохода от него. Акциями владеют многие, но реальные права собственности и управления оказываются у тех, кто имеет контрольный пакет или крупную долю в общем объеме акций. Прочих акционеров называют миноритарными, их выгода состоит главным образом в получении дохода на каждую акцию.

Доход по акциям обычно выше дохода по облигациям, но у стабильно работающих компаний он не так уж и велик. К примеру – у Эпл чуть ниже 6%. Максимальный доход приносят акции только выходящих на рынок, растущих фирм.

Недвижимость

Недвижимость всегда считалась стабильным вариантом сохранения капитала. В типовые квартиры закладывается запас прочности на 100-150 лет эксплуатации; дома, при своевременном ремонте, бывают еще долговечнее. Жилье в более-менее благополучных населенных пунктах всегда востребовано, т.е. может быть продано по какой-то рыночной цене.

Но является ли покупка недвижимости инвестицией или это просто сбережение?

Жилая и нежилая недвижимость: дома, квартиры и пр. становится инвестицией в двух случаях:

- когда ее можно сдать в аренду и получать доход от этого;

- когда недвижимость растет в цене.

В долгосрочном периоде недвижимость дорожает, потому что дешевеют деньги (инфляция). При экономическом росте это происходит быстрее. Цена аренды обычно меняется вслед за продажными ценами.

Чтоб заработать следует вкладывать в недвижимость крупную сумму, и обычно надолго.

Инвестиционные фонды

Инвестиционный фонд – это способ привлечения денег клиентов для совместного вложения в ценные бумаги, акции и другие приносящие прибыль проекты. Фонд вкладывает деньги в чужие активы, эти активы приносят прибыль, которая достается вкладчикам фонда.

Непосредственно инвестициями занимаются профессиональные управляющие и берут за это определенную плату (комиссию). Потому вложения в инвестиционный фонд менее доходны, чем прямая покупка тех же активов, но в большинстве случаев надежнее.

Задумываться об услугах инвестиционного фонда стоит тем, кто готов вложить хотя бы 30-50 тыс. долл. на длительный срок. Чтобы влиять на работу инвестиционного фонда следует вложить значительную сумму, чаще миллионы долларов или евро.

Exchange Traded Fund

Однако некоторые фонды работают на открытом рынке. В частности – ETF (Exchange Traded Fund). Они, как и другие фонды, вкладывают средства в ценные бумаги: акции, облигации и разного рода обязательства. Затем ETF выпускают свои акции, которые по цене и доходности повторяют средний индекс бумаг из своего инвестиционного портфеля. Так ETF покупающий акции высокотехнологичных компаний приносит средний доход по акциям этих компаний.

Вложения в небанковские кредитные организации

Вложения в разного рода фонды взаимного кредита и другие подобные предприятия трудно описать несколькими словами, т.к. это могут быть очень разные организации.

Это могут быть объединения жителей какого-то населенного пункта. Но часто это организации, дающие взаймы физическим лицам и предпринимателям. Их заемщики из групп риска, с плохой кредитной историей, шатким финансовым положением, которые не могут получить банковский кредит.

Единственное, что можно сказать о таких вложениях – обещанный доход по ним выше, чем при других инвестициях, говорят о 15-20% в год. Больший доход это просто плата за риск.

Покупка иностранной валюты

Покупка и владение иностранной валютой дивидендов не приносит. Однако в момент потрясений на валютном рынке и кризисах в экономике, денежные единицы разных стран по-разному меняются в цене. В определенные периоды удавалось заработать, купив швейцарский франк или японскую йену. Бывает выгодно покупать валюту развивающихся государств в момент падения. Если эти страны успешно преодолевают кризис, то их валюта может быстро вырасти к доллару и евро на 10-15%.

Однако считать наличную валюту инвестицией можно было бы только в том случае, если бы она постоянно дорожала по отношению ко всем другим валютам и товарам. Чего на практике не случается.

Покупка золота и драгоценностей

Можно золото, серебро и платину в слитках, специальные инвестиционные монеты из этих металлов и аттестованные бриллианты.

Однако цена золота внутри страны зависит от мировых цен на этот металл. В начале января 2000 года стоимость золота на Лондонской бирже была чуть выше 282 долл. за унцию, а в конце декабря 2019 года – почти 1 515 долл. Более чем в 5 раз. Сейчас эта разница еще выше. Но золото может подешеветь, тогда купившие его оказываются в убытках на годы вперед. То же касается и других драгоценностей.

Вряд ли будет инвестицией покупка ювелирных изделий. Если они не являются антиквариатом и не имеют ценности для коллекционеров, то продавать их придется гораздо дешевле цены покупки. Драгоценные металлы, из которых делают украшения, могут составлять половину цены изделия или меньше.

Другие варианты инвестиций

Есть еще масса заслуживающих внимания вариантов инвестиций, но большинству начинающих инвесторов они не подойдут. Это операции на биржах и небиржевых рынках, Форекс, бинарные опционы, криптовалюты, токены и др.

Всеми этими способами можно заработать немалые суммы, но везде нужны знания, личные усилия или наем профессионалов, которые сделают всю работу.

Куда вложить 5000 долларов?

С такой суммой проще искать варианты пассивного дохода, вроде покупки нескольких облигаций или акций.

Можно попробовать вложиться в инвестиционный фонд. Но это будет скорее работа на перспективу, больших доходов такие суммы не обещают, особенно если фонд выбирает консервативную стратегию, вкладывается в надежные активы с невысоким доходом.

Можно купить акции ETF или другие акции. Есть шанс заработать много если это окажутся акции быстро растущей новой компании.

Куда вложить 10 000 долларов?

Десять тысяч могут дать прибыль на облигациях и сравнительно больший доход от вложения в ETF. На эту сумму можно выгодно купить золото при падении цен, хотя здесь вряд ли будет быстрый доход.

- Предполагаемая чистая доходность консервативных инвестиций, скорее всего, не будет выше 5% при долгосрочном вложении всей суммы. Жить на проценты не получится, но хватит для «подушки безопасности на черный день».

- С 10 000 долларов можно попробовать более агрессивные стратегии – самостоятельно или через доверенное лицо покупать ценные бумаги при падении цены и продавать на подъеме.

Куда вложить 50 000 – 100 000 долларов?

С такой суммой можно делать все рассказанное в предыдущих вариантах. Однако появляются и другие возможности:

- 50 тысяч можно вложить в инвестиционный фонд с лучшими условиями.

- Можно искать варианты вложения в недвижимость, и получать доход от аренды.

- 50 тысяч долларов это сумма, с которой можно выходить на Форекс и не потерять все на первых же сделках.

- На 50 тысяч можно покупать акции ради перепродажи и дивидендов.

Два последних варианта из области рискованных инвестиций, но доход от 50-100 тысяч долларов уже позволяет что-то платить консультантам, а это снижает риски.

Однако заработать на 50-100 тысячах долларах быстро, много и с умеренным риском, не удастся. Для масштабных спекуляций нужны гораздо большие суммы.

Как начать инвестировать в Беларуси в 2022? Личный опыт

Глобальная цель инвестирования — сохранить и приумножить сбережения. Для большинства людей актуально хотя бы обогнать инфляцию, которая в 2021 разогналась до максимумов и в США составила 6,2% за год. Эта статья будет о том, куда и как инвестирую и не инвестирую лично я, поэтому, возможно, взгляд субъективный и не профессиональный. Статью нельзя использовать в качестве индивидуальной инвестиционной рекомендации.

Меня зовут Владислав, я инвестирую с 2019 года. Также я автор нескольких статей по инвестициям на ФинБеларусь. По тексту будут на них ссылки.

Если после прочтения статьи у вас останутся вопросы по инвестированию в Беларуси — пишите на мою почту vladisfin@yandex.by с темой «Начинающий инвестор», помогу разобраться.

Как начать инвестировать с нуля?

Умные книги про инвестирование предлагают сначала определиться:

1. Цель инвестирования:

2. Срок — на сколько времени вы готовы «заморозить» свои деньги, или через сколько лет они могут вам понадобиться.

3. Риск и доходность — тут важно подобрать именно подходящее вам соотношение. Все хотят максимальную доходность при минимальном риске, но для каждого инвестора свое понимание этих значений.

Исходя из ваших целей, срока и отношения к риску, и необходимо подбирать активы по классам (подробно об основных я расскажу чуть дальше) в ваш портфель.

- Если вы не готовы к просадкам и получить меньше, чем вложили, для вас абсолютно неприемлемо, то ваш вариант: максимально надежные облигации, либо депозит в банке

- Если ваш срок инвестирования меньше трех лет — доля акций в портфеле должна составлять не более 20%

- Если вы готовы к просадкам до 20%, можно выделить часть портфеля на акции

- Если вы готовы к просадкам до 50% и срок инвестирования больше 5 лет, то ваш портфель может полностью состоять из акций

Для лучшего понимания, какое сочетание активов вам подойдет, пройдите тест от Fidelity, одной из крупнейших инвестиционных компаний.

Примечание: под «отечественными» акциями имеются в виду российские — но вместо них можно использовать акции компаний США или других стран.

С какой суммы можно начать?

Я придерживаюсь мнения, что начинать формировать долгосрочный портфель стоит с любой суммой, даже со 100$. Почему я так думаю?

Как белорусу открыть счет у брокера и начать инвестировать в 2022 году, в условиях санкций. На основе своего опыта рассказываю, какие варианты еще доступны с белорусским паспортом, и какие есть нюансы.

Подписывайтесь на наш телеграм-канал @FinBel, чтобы не пропустить интересные статьи и новости по финансам в РБ.

- Небольшой стартовый капитал для новичка в инвестировании это даже плюс — вы не рискуете большой суммой в начале пути.

- Чем раньше вы начнете, тем скорее заинтересуетесь и разберетесь в теме.

- Время играет на руку — риск на больших сроках значительно снижается, плюс в действие вступает сложный процент.

Шесть способов, как можно инвестировать в Беларуси

Депозиты в банках РБ давно не перекрывают инфляцию, не говоря про риски: страновой (все деньги в одной стране), риск банкротства, изменение процентной ставки и т.д. Думаю, вы и сами это знаете, поэтому и читаете эту статью.

Далее я рассмотрю классы активов, доступные в Беларуси. Что бы вам ни приглянулось, помните:

Ваш портфель должен быть диверсифицирован (разделен) сразу по нескольким принципам: по странам, по классам активов, по банкам и брокерам, по валютам. Это значительно снизит ваши риски.

1. Акции и фонды акций (ETF)

Акции — ценные бумаги, которые дают право владеть частью компании и получать дивиденды, если их выплачивают. Цена на акции зависит от результатов бизнеса, а также рыночных настроений. На медвежьем (падающем) рынке стоимость акций растущих и успешных компаний тоже может снижаться.

У всех на слуху крупные американские корпорации Google, Apple, Facebook и др. Стать совладельцем гигантов, или компаний поменьше, можно двумя способами:

1. Открыть счет у иностранного* брокера — как это сделать, подробно рассказываю на своем примере. Открыть счет можно удаленно, никуда не выезжая, и начать инвестировать в акции даже с суммой 100$, вклады застрахованы до 20 тысяч евро.

В статье: какие брокеры доступны, как правильно открыть счет по белорусскому законодательству, как пополнять и выводить средства, какие налоги и другие важные моменты.

* В Беларуси нет брокеров с доступом на международные рынки.

2. Доверительное управление в банке. Я открывал ДУ два года назад — обо всех нюансах рассказал в этой статье.

ВАЖНО! В связи с санкциями в 2022 году, возможны проблемы с куплей-продажей ценных бумаг на биржах США, ЕС и Великобритании. Советую воздержаться от открытия доверительных счетов в данное время.

На момент публикации (декабрь 2021) открыть ДУ в Альфа-Банке можно с суммой от 500$. ДУ в банке — это по сути тот же брокер, но с более высокими комиссиями за сделки и обслуживание счета (у меня 1% годовых от суммы).

По акциям я придерживаюсь принципов долгосрочного (5-10 лет) инвестирования, и большую часть портфеля вкладываю в индексные фонды акций (ETF).

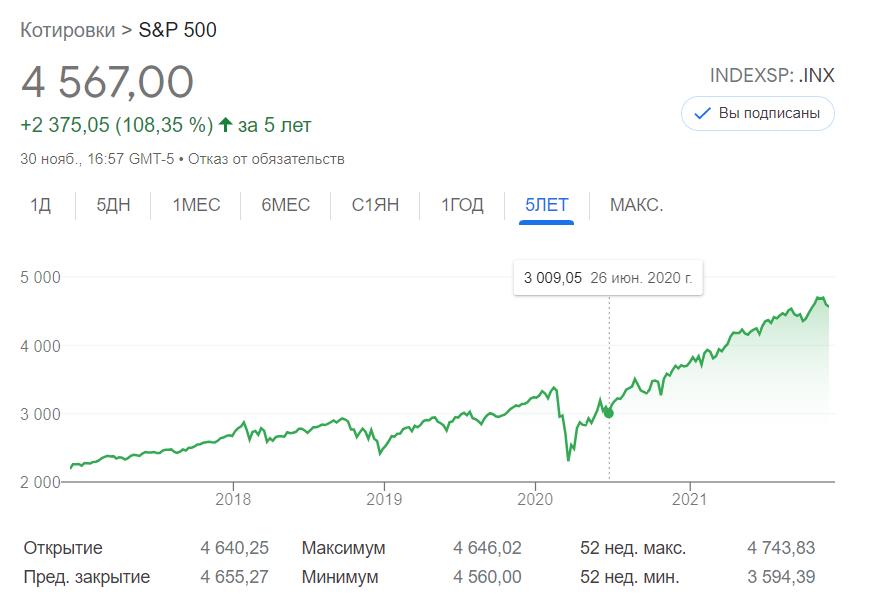

Самый популярный индекс акций — S&P500, он включает в себя акции 500 крупнейших публичных компаний США. Один из фондов по этому индексу — SPY. Купив акцию SPY, вы вкладываете деньги во все 500 компаний из разных отраслей американской экономики. Комиссия за годовое обслуживание — 0,09%.

График роста индекса S&P500 за последние 5 лет:

Это очень удачные 5 лет, следующая пятилетка необязательно будет такой же радужной. Но на промежутке 10 и более лет, S&P500 всегда оставался в плюсе.

Примеры фондов, страна — тикер (уникальный идентификатор акции):

- Китай — MCHI

- Индия — INDA

- Россия — FXRL (фонды FINEX приостановлены из-за санкций)

Важно! В марте 2022 года введено ограничение для нерезидентов РФ на продажу ценных бумаг российских компаний и получение дивидендов, до отмены.

Инвестируя в индексные фонды акций, вы значительно снижаете риск, в сравнении с акциями отдельных компаний.

В долгосрочном портфеле (5-10 лет и больше) именно акции могут составлять основную часть — более 50%. В краткосрочном (до 5 лет) — облигации.

Пример составления пассивного портфеля из фондов акций и облигаций — в статье Максима Адаскевича.

Рынок акций в РБ развит слабо. Ликвидность мизерная, зачастую покупателя на бумаги приходится искать через объявления и посты в телеграм каналах и чатах.

Налоги

Обязанность подать декларацию и уплатить налог возникнет при выводе денег на банковский счет в РБ либо другой стране. Цитата из статьи юристов REVERA о налогах при работе с иностранным брокером:

Доход по операциям с ценными бумагами, поступивший на брокерский счет инвестора, для целей налогообложения не признается фактически полученным доходом до тех пор, пока иностранный брокер не выплатит или не перечислит такой доход инвестору на его банковский счет, в электронный кошелек или по его поручению — на счета или электронный кошелек третьих лиц.

В статье также приведены примеры расчета налога, и документы, которые надо предоставить налоговой — подробнее на Пробизнес.

2. Облигации

Облигации — долговые расписки, в которых указаны сумма долга (стоимость облигации), срок возврата и процентный доход.

Купить облигации, как и акции, можно через иностранного брокера или ДУ белорусского банка. Выше были приведены ссылки на статьи-инструкции, как это сделать.

Добавляя облигации в портфель, вы снижаете риск, но при этом снижается и доходность. Дополнительно снизить риск (при сопоставимой доходности) можно, покупая фонды облигаций. Примеры:

- — государственные облигации США от 1 года до 25 лет

- TLT — 20+ летние США

- FXRU — российские эмитенты (фонды FINEX приостановлены из-за санкций)

- EMHY — развивающиеся страны (Турция, Мексика, Бразилия)

Актуально на момент публикации: следует учесть, что в 2022 году ожидается неоднократное повышение процентной ставки в США, вследствие чего облигации могут оказаться под давлением. Подробнее на Forbes

Облигации Минфина РБ и белорусских компаний я не рассматриваю из-за низкого рейтинга (у Минфина в 2021 рейтинг В) и высокого странового риска. К тому же в 2021 году пошли первые дефолты (невыплаты) по белорусским эмитентам, а стоимость на многие выпуски упала ниже номинала. Единственный плюс, который я вижу, дивиденды белорусских эмитентов пока не облагаются налогом. Если хочется рискнуть, то не более чем на 2-3% портфеля.

3. Золото

Золото считается защитой покупательской способности капитала от инфляции, а также активом, который слабо коррелирует с акциями. Это значит, что при сильном падении рынка акций золото будет падать не так сильно, либо даже расти. Его можно приобрести в виде:

- слитки в белорусских банках. Но спред (разница между ценой покупки и продажи) по ним составляет около 20%. Даже если в мире цена на золото вырастет на 5%, при продаже вы останетесь в убытке на 15%.

- акции фонда, который вкладывает в золото, например SPDR Gold Trust (тикер GLD). Вы не владеете золотом физически (но оно есть, и им владеет фонд), но ваш капитал растет вместе с ростом цены металла. Совершить сделку можно в ДУ либо через брокера буквально за минуту, без потерь на спреде.

4. Биткоин и другие криптовалюты

Еще пару лет назад криптовалюты считались очень рискованным вложением денег.

Но ситуация меняется:

- объем всего крипто рынка в 2019 был около 115 млрд $, а в 2021 году — 2,5 трлн $. Капитализация всего золота в мире, для сравнения — 10 трлн $

- финансовые аналитики (например ARK Invest), и даже члены ФРС (аналог центрального банка в США) стали называть биткоин «электронным золотом»

- во многих странах появилось криптовалютное законодательство и легальные криптобиржи, в том числе в Беларуси

- можно инвестировать в криптовалюты, не покупая их — через фонды. Это увеличило приток денег на крипторынок

- в 2021 во всем мире разогналась инфляция, а так как количество биткоинов ограничено — многие считают его хэджем (защитой) от инфляции

Но, конечно, надо учитывать, что даже самые крупные по капитализации криптовалюты до сих пор очень волатильны, курс может в течение нескольких дней измениться на 10-30%.

В зависимости от вашей цели и терпимости к риску, вы можете выделить небольшую часть (до 10%) портфеля на биткоин и другие криптовалюты.

Как открыть счет в крупнейшей белорусской криптобирже Currency.com, чтобы покупать криптовалюты и другие активы — читайте в моем подробном обзоре.

5. Недвижимость

Самый популярный способ у состоятельных соотечественников. Но с большими рисками в классическом исполнении:

- обычно покупают квартиру или дом для сдачи в аренду, что дает меньшую доходность, чем коммерческая недвижимость (помещения для офисов, магазинов, под склад и др)

- высокий порог входа: не менее 10-50 тысяч $, и как следствие этого портфель зачастую состоит из единственного актива

- страновой риск: стоимость недвижимости и арендная ставка сильно зависят от экономической и политической ситуации в одной стране

- низкая ликвидность — быстро не продать

- невысокая доходность — 5-7% годовых

- рост затрат на коммунальные услуги: 5-10 лет назад коммуналка легко шла «в довесок» к арендной плате. Сегодня для минимизации оплаты, надо не быть «тунеядцем» и кого-то прописать

- капремонт, которого можно не дождаться

На мой взгляд, рассматривать недвижимость в качестве инвестиций в Беларуси можно в следующих случаях:

- «подвернулось» — стоимость объекта существенно ниже рыночной, при этом его можно быстро сдать в аренду или продать

- есть возможность строительства в кредит под низкий процент

- вы собираетесь жить там сами

Второй способ вложиться в недвижимость — покупка Real estate investment trust (REIT), по-русски Инвестиционный траст недвижимости. Это фонды, которые вкладывают в недвижимость, и сдают ее в аренду. 90% доходов фонд выплачивает инвесторам в качестве дивидендов, а 10% оставляют на развитие. Примеры фондов:

- Digital Realty Trust и Equinix — дата-центры по всему миру

- Prologis — логистические центры

Купить акции таких фондов можно через брокера либо доверительное управление в банке.

Подробнее о REIT почитайте в статье на РБК.

У меня в портфеле пока нет REIT фондов, но я присматриваюсь.

6. Страховые компании*

* Правильнее отнести страхование не к виду активов, а к способу инвестирования, наряду с брокером и ДУ в банке.

Я довольно подробно разбирался с белорусской компанией по страхованию жизни и накопительной пенсии — Стравитой.

И остался разочарован:

- высокие и неочевидные комиссии

- компания не имеет доступа на зарубежный фондовый рынок, все деньги вкладываются в белорусский гос долг и депозиты в банках

- минимальный срок 3 года, при расторжении ранее — потеря большей части средств

- низкая доходность в валюте, даже с учетом налогового вычета — 2-3% годовых

Неплохая статья на Онлайнере о пенсиях в РБ, в том числе накопительных — https://people.onliner.by/2021/03/29/pensiya-zaranee

Зарубежные страховые компании (ULIP)

- средства страхователей вкладываются в низкорискованные активы на международном фондовом рынке

- защита капитала, находящегося в полисе страхования жизни, от судебных споров, взысканий

- договор заключается от 5 лет

- из-за комиссий, взносы менее 200$ в месяц невыгодны

- при поступлении денег в Беларусь надо будет самостоятельно заплатить подоходный налог (в 2021 году 13%)

- доходность около 7% годовых

Из-за перечисленных минусов я не стал рассматривать этот способ инвестирования подробнее. Если считаете, что я что-то упустил, пишите в комментарии или vladisfin@yandex.by

Подробнее можно почитать в статье на Пробизнес.

Как составить сбалансированный портфель

Итак, основные виды активов, из которых может состоять инвест портфель, мы перечислили: акции, облигации, золото, криптовалюты, недвижимость.

Как я уже упоминал, вместо отдельных акций или облигаций, можно использовать биржевые фонды (ETF), состоящие из ценных бумаг множества компаний. Это значительно снижает риски, связанные с отдельно взятой компанией (банкротство, суды, регуляторы и пр).

ETF обычно состоят из набора акций или облигаций различных компаний. Это могут быть акции крупнейших компаний одной отдельно взятой страны, или компаний определенного сектора экономики, или компаний, представляющих несколько стран — например, развивающиеся рынки.

И вот следующий уровень снижения рисков — это составление портфеля из нескольких ETF по разным активам. Да, получается такая двухуровневая матрешка.

Уоррен Баффет об индексных фондах: «Даже ничего не смыслящий в инвестициях вкладчик сможет превзойти достижения большинства инвестиционных профессионалов, если периодически будет инвестировать в индексные фонды.

Это парадоксально, но когда «глупые деньги» признают свои ограничения, они перестают быть глупыми».

«Для большинства инвесторов оптимальным способом владения ценными бумагами является участие в индексных фондах с минимальными затратами. Те, кто пойдут этим путем, наверняка получат более высокую прибыль (после затрат и сборов), чем подавляющее большинство профессионалов инвестирования»

Возьмем для примера один их портфелей из этой статьи — «Всепогодный» от Рэя Далио, американского миллиардера:

| Актив | Доля | Тикер | Название ETF |

| Долгосрочные облигации США | 40% | TLT | iShares 20+ Year Treasury Bond ETF |

| Среднесрочные облигации США | 15% | IEF | iShares 7-10 Year Treasury Bond ETF |

| Акции США | 30% | VTI | Vanguard Total Stock Market ETF |

| Золото | 7,5% | IAU | iShares Gold Trust |

| Товары, сырье | 7,5% | DBC | Invesco DB Commodity Tracking |

Вложив в 2007 году 10 000$, в 2020 «Всепогодный «портфель бы стоил 20 211$, с максимальной просадкой 13,8%. Рынок акций США в этом же промежутке дал бы 26 541$, но с максимальной просадкой 52,4%.

График роста Всепогодного портфеля (Portfolio 1) в сравнении с американским рынком акций (Vanguard 500 Index) в 2007-2020 гг . Ссылка на сервисе portfoliovisualizer.com

Проигрывая акциям в доходности, сбалансированный портфель дает плавный рост без сильных просадок. При увеличении доли акций в портфеле, вырастут доходность и риск.

Здесь вам следует ориентироваться на приемлемый для вас уровень риска, и планируемый срок инвестирования. Чем больше срок — тем больший риск и доходность, вы можете себе позволить.

Подкаст российского брокера БКС об инвестировании в ETF фонды:

Что почитать по теме?

- (бесплатно) — книга беларуских авторов Евгения Левого и Максима Адаскевича. Хороший вводный курс на 86 страниц, с которым можно ознакомиться буквально за пару часов. (бесплатно)

- Статья со сравнением двух пассивных портфелей: «Всепогодный» от миллиардера Далио и «Вечный» от инвест советника Гарри Брауна (бесплатно) Сергея Спирина (платно)

Курс на образовательной платформе Нетология. Структура портфеля (акции, облигации, золото) в зависимости от целей и сроков. Много уникальных графиков по доходности индексов акций, облигаций разных стран (бесплатно)

Про стратегию инвестирования в индексные фонды. Богл — основатель крупнейшей инвест компании Vanguard

Для новичков, не имеющих понятия об индексных фондах и других терминах

Семь ключевых выводов из книги:

- Джон Богл отмечает, что у большинства инвесторов нет профессиональной подготовки, опыта или времени для анализа компаний и оценки стоимости их акций. Вот какие пять ключевых выводов на этот счет можно сделать из его книги:

- «Обыграть» фондовый рынок на долгосрочном периоде практически невозможно, особенно если вычесть из доходов от инвестиций брокерские комиссии и другие сопутствующие расходы.

- Вы подвергаетесь высокому риску, если инвестируете в отдельные акции, поэтому используйте индексные фонды. В долгосрочном периоде это более продуктивно, чем поиск отдельных акций и попытки предугадать движение рынка.

- Чрезмерная торговая активность, за счет расходов на комиссии и прочих издержек, обогащает только брокеров.

- Инвестируйте на долгий срок. Время — ваш друг, а порыв и эмоции — главные враги.

- Придерживайтесь курса и не обращайте внимания на информационный шум. Любое изменение стратегии может обойтись очень дорого.

- Главный вывод заключается в том, что индексное инвестирование позволяет вам расслабиться и делать рынку всю работу за вас.

- — главные новости рынка, просто для вхождения в тему и термины — еще больше новостей, с юмором и гифками

Риски, или все яйца в одной корзине

Вы должны помнить, что инвестиции всегда связаны с риском потерять свои деньги частично или полностью. Главная задача — составить портфель с приемлемым для вас риском.

Как показал 2022 год, диверсификация очень важна, причем не только по активам, но и по посредникам, дающих доступ к инвестициям. Можно составить идеальный портфель, но, вложив все через один банк или брокера, потерять доступ доступ к деньгам из-за санкций или банкротства.

Например, после попадания под санкции, активы клиентов ДУ Альфа-Банка на долларовых и евровых счетах оказались заморожены. Клиенты европейских брокеров, в свою очередь не могут совершать сделки с бумагами российских компаний.

Инвесторы в фонды Finex под юрисдикцией Ирландии, которые инвестировали в РФ, не могут совершать сделки до снятия санкций.

Поэтому еще раз, как снизить риски:

- отложите финансовый резерв, которого хватит чтобы покрыть все ваши расходы за 6 месяцев

- выделите на первоначальный портфель сумму (не затрагивая фин резерв), потеря которой не станет для вас непоправимой

- на первых порах вкладывайте деньги постепенно, тщательно изучая каждый актив

- для больших сумм открывайте несколько счетов — у разных брокеров и банках, страховые, часть храните в кэше и криптовалюте

- вкладывайте в разные страны, отрасли, компании, классы активов — фонды в помощь

Примеры портфелей с высоким риском:

- 50% акции Tesla, 50% Virgin Galactic

- 50% биткоин, 50% акции Coinbase

- 100% облигации Евроопта и Минфина РБ

- 50% золотые слитки, 50% квартира под аренду

Как я веду учет

1. Все купленные активы я вношу в общую Гугл-таблицу: дата и сумма покупки, текущая стоимость (подгружается автоматически), моя прибыль либо убыток считается по формуле. Вот пример, кому интересно — ссылка. В этой же таблице в других вкладках есть расчет роста портфеля ссылки на другие статьи про брокеров, регистрацию в Нацбанке.

2. Yahoo Finance: бесплатное приложение для отслеживания цен на акции, с алертами (уведомлениями) и созданием разных списков. Минус — отсутствует русскоязычная версия.

Вывод

Получить в Беларуси доступ к разным активам и начать инвестировать можно, открыв счет:

- — от 100$ — от 500$ ВАЖНО! В связи с санкциями, возможны проблемы с куплей-продажей ценных бумаг на биржах США, ЕС и Великобритании. Советую воздержаться от открытия доверительных счетов в данное время.

Плюсы ДУ — не нужно регистрироваться в Нацбанке и отчитываться перед налоговой, можно без комиссий пополнять с банковского счета. Главный минус — комиссия за управление 1% годовых.

Плюсы брокера — отсутствует комиссия за управление, комиссии за сделки в три раза ниже, вклады до 20 тысяч евро застрахованы, средства находятся не в РБ. Минус — самостоятельная подача декларации и уплата налогов при выводе денег обратно на банковский счет.

Какой из двух способов выбрать? Возможно, лучшим вариантом будет открыть оба, снизив тем самым риски и используя преимущества брокера и банка.

Остались вопросы, или не знаете, с чего начать инвестировать в Беларуси? Напишите на мою почту vladisfin@yandex.by, помогу разобраться.

Обсудить статью можно в комментариях ниже, либо в комментариях к посту Telegram-канале

Данная статья не является инвестиционной рекомендацией. Помните о рисках потери инвестиций.

С уважением, Владислав.

Обнаружили ошибку или устаревшую информацию? Пожалуйста, напишите на почту finbelarus@yandex.by или в комментарии.

Вклад, наличка, золото или жилье? Куда выгодно вкладывать белорусам в 2022 году

Люди делятся на четыре типа: те, кто не умеет откладывать деньги, «драконы», которые «чахнут над своим златом», те, кто хранит, но не увеличивает богатство, и те, кто приумножает свои накопления. Вместе с финансовым консультантом Еленой Максимович разбираемся, как стать четвертым типом и во что выгоднее вкладывать свои деньги белорусам прямо сейчас.

Ждать ли крушения доллара?

В прошлом году белорусы могли наблюдать «экономическое чудо» на фоне роста экспорта из-за пандемии, а также связанное с этим укрепление белорусского рубля к доллару и евро. В конце 2021 года доллар в Беларуси стоил меньше, чем в начале (2,53 против 2,58 рубля). То есть если вы перевели свою годовую премию в валюту после прошлого Нового года, то к этому моменту только потеряли на своих инвестициях.

Что касается ожидаемых курсов на 2022 год, то прогнозы Евразийского банка развития следующие: доллар будет стоить 2,65 рубля. По прогнозам Вадима Иосуба, корзина валют вырастет на 10%. Если абстрагироваться от внешних факторов, то к концу 2022 года доллар, евро и российский рубль (без учета их колебаний друг относительно друга) будут стоить около 2,75—2,80 белорусского рубля за доллар, около 3,10—3,15 за евро и примерно 3,75—3,80 за 100 российских рублей.

— США занимают почти 50% мирового рынка, поэтому я бы не стала говорить о крушении доллара. На сегодняшний день инфляция доллара превысила 6%, и хранение своих сбережений в данной валюте, на первый взгляд, не выглядит привлекательным. Но реальная инфляция белорусского рубля все равно превышает инфляцию доллара. Как это работает? Инфляция рассчитывается исходя из потребительской корзины, вернее ее состава. Чем качественнее товары, тем выше цены. В последнее время на прилавках магазинов я вижу больше товаров низкого качества, соответственно дешевых, и меньше выбор товаров более высокого качества. Соответственно, это искусственно снижает уровень инфляции. Но и официальная инфляция у нас за 2021 год ожидается в районе 9%. Так что если говорить о долгосрочной перспективе, то доллар неизбежно окажется выгоднее рубля, он вновь вернет свои позиции, — говорит Елена Максимович.

Вывод: приумножать в долларах выгоднее, чем хранить в белорусских рублях, так как инфляция рубля выше, чем доллара.

Может, лучше в евро копить, раз он растет?

Евро за последние 12 месяцев тоже просел: был по 3,17, а теперь — 2,90. Но по прогнозам инвестиционных управляющих, евро сначала укрепит свои позиции к доллару, а в течение года снова снизится.

— Если стоит цель выиграть на курсе, то прямо сейчас выгодно покупать евро, а на пике соотношения курса евро — доллар снова обменять на доллары. Но будьте бдительны: игры с курсами валют предполагают высокие риски. Прогнозы инвестиционных управляющих — это не гарантии, а просчитать самому без специальных знаний, когда будет пик, практически невозможно, — говорит финансист.

По прогнозам на этот год, курс евро по отношению к белорусскому рублю существенно не изменится. В конце первого полугодия он укрепится по отношению к доллару, но после доллар снова вернет свои позиции — и все это продлится не более двух месяцев.

Инфляция евро в странах ЕС за прошлый год составила 2,3%. Так что если вы не брокер, то едва ли сможете много заработать на разницах курсов в Беларуси.

Отправлять евро на вклады тоже нет особого смысла: если срок менее двух лет, из дохода потом вычтут 13%, да и немногие банки предлагают выгодные варианты для евро. Учитывая минимальные ставки, заработаете вы на этом немного. Но сохранить сбережения в реальном выражении — вполне можно.

А если я буду хранить в белорусских рублях? Ставки-то огромные!

Сейчас отечественные банки предлагают за хранение рублей на депозитах огромные ставки — до 24% годовых. К тому же доход по вкладам в белорусских рублях на срок более 1 года (даже если это 13 месяцев) не облагают налогом. Но финансовые эксперты напоминают: чем выше ставки — тем выше риски.

— Хранить свои сбережения в отечественных рублях я не рекомендую. Никакая высокая ставка по депозитам не позволит заработать. Вернее, в рублях, конечно, будет профит, а вот в переводе в валюту даже с заработанными процентами получится минус. Такую ситуацию я наблюдала неоднократно, работая в банке. Люди кладут деньги на депозит с целью заработать, а в результате реально теряют, — говорит эксперт. — Реальную инфляцию можно «субъективно» определить по размеру ставок по депозитам. Банк ведь не будет работать себе в убыток.

То есть в краткосрочной перспективе (около года) с учетом прогнозов по курсу рубля вполне можно выручить неплохую сумму. Но в рублях, без учета изменения курса других валют.

Может, положить все деньги на разные депозиты?

Хранение валюты на депозите в белорусском банке пока выглядит провальной затеей: максимальная ставка по валютному вкладу — 5%, при этом инфляция съест у вас 2—6%, а с прибыли по вкладу нужно будет заплатить подоходный налог (13%). И чаще всего вы сможете снять свои деньги не раньше чем через пару лет. Так что если у вас нет шестизначной суммы на счету, на короткие дистанции (по валюте — минимум два года) это поможет лишь сохранить деньги. А деньги из-под матраса могут и украсть.

Не очень критичную для бюджета сумму можно положить на годовой рублевый депозит с максимальной ставкой. Например, 5000 рублей через 13 месяцев могут превратиться в 6300 рублей, инфляция съест около 10%, но вы все равно останетесь в плюсе.

— Но с учетом того, что хранить рубли годами опасно, эти деньги лучше в итоге диверсифицировать во что-то более стабильное, — говорит эксперт.

Инвестировать ли в золото и драгоценности?

В 2020 году произошел рост цен на золото на 24%, а в 2021 году золото подешевело на 4%. По прогнозам, в долгосрочной перспективе золото продолжит дорожать.

— Сейчас хорошее время инвестировать в данный актив. Покупка золота даст небольшой, но прирост капитала. Если нет возможности купить слиток в килограмм золота, то хотя бы слитки по несколько граммов я бы рекомендовала иметь. Но речь о банковских слитках, а не о драгоценностях, где содержание золота обычно меньше. Драгоценности стоит покупать в эстетических целях, а не с целью сохранить деньги, — говорит эксперт.

Может, есть смысл вкладывать в недвижимость?

В Беларуси цены на жилую недвижимость за год немного упали, а доходность от сдачи жилья в аренду составит максимум 5%. При этом существуют физические риски порчи недвижимости, а также риск переезда собственника в другую страну. Так что для инвестиций в нее пока не лучшее время.

— Если вы хотите купить недвижимость для себя, то сейчас неплохое время. А если цель приобретения — пристроить деньги, чтобы не пропали, и получать в будущем доход, то это не совсем выгодно. Предложения по недвижимости на сегодняшний день превышают спрос. Во-первых, данные деньги не ликвидны, то есть быстро продать квартиру, когда срочно нужны деньги, за ее реальную стоимость очень проблематично. Во-вторых, доходность от сдачи в аренду невысокая — 3—5%. Если заниматься недвижимостью, то ей реально нужно заниматься, чтобы получать хороший доход. А если такой возможности нет, то рекомендую рассмотреть другие способы вложения денег. Например, инвестировать в REIT (фонды недвижимости), — говорит Елена Максимович.

А может, есть смысл инвестировать в жилье у моря, например в теплой Турции или Грузии?

— В Турции квартиры сейчас стараются продавать, так как ожидается снижение их стоимости. Такая же ситуация и в Грузии. Поэтому конкретно сейчас покупать их невыгодно, — дополняет эксперт.

Ну хоть на крипте-то можно заработать?

По мнению финансового консультанта, этот способ с большей долей вероятности испарит ваши инвестиции, чем приумножит.

— Криптовалюта — высокорискованный вид инвестирования, поэтому в нем нужно очень хорошо ориентироваться, чтобы не потерять деньги. В данный вид я рекомендую направлять не более 5% своего капитала, если вы недостаточно компетентны в этой области, — советует эксперт.

А антиквариат могу коллекционировать?

Практика показывает, что, если вовремя протереть пыль на чердаке или бабушкиных антресолях, можно проснуться миллионером. Но для конкретных вложений в антиквариат в нем нужно хоть немного разбираться.

— Инвестиции в антиквариат принесут хороший доход в будущем, если вы являетесь экспертом в данной области и способны разгадать истинную ценность данной вещи. Если нет, то лучше прибегнуть к помощи оценщика, — говорит консультант.

Кроме того, антиквариат — это совсем не про быстрый заработок. Чтобы продать за баснословные деньги что-то, нужно иметь большое терпение (товар может стать в десятки раз дороже со временем) и выход на коллекционеров.

Фондовый рынок? Почему бы и да

Преимуществом является ликвидность сбережений, что очень важно. Но и минусов немало: самому разобраться в этом практически нереально, в Беларуси фондового рынка нет, как и аттестованных специалистов. Во-вторых, выходить на фондовый рынок есть смысл, когда вы можете откладывать минимум $200 в месяц. В-третьих, за услуги специалиста, который будет вкладывать ваши деньги, нужно тоже платить.

— Инвестировать на фондовом рынке белорусы могут через иностранных брокеров. Пока рынок на пике, люди боятся заходить в него. С 2019 года S&P500 вырос на 40%, и это учитывая ковидный кризис. Поэтому не стоит ждать наилучшего времени для инвестиций, а начинать инвестировать, когда уже готовы это делать. Чем больше есть времени для инвестирования, тем ниже риски.

У каждой из множества компаний свои инвестиционные планы, в среднем доходность у инвестиционного портфеля с высоким риском — максимум 11%, с умеренным — 6—8% с учетом комиссии за обслуживание (в среднем она составляет 1—2% против 8% в Беларуси).

Так в чем лучше хранить сбережения в этом году?

Совет стар как мир: диверсифицировать свои накопления или разделить их по разным валютам и способам инвестиций. Например, если вы храните часть накоплений в разных валютах, то резкое падение одной из них будет не таким болезненным, а другая может неожиданно вырасти. А вот метаться между обменниками и менять валюту в случае роста или падения бесполезно: практика показывает, что люди меняют валюты в самый не подходящий для того момент.

— Выбор способов приумножения индивидуален для каждого. Универсального способа нет, как и волшебной таблетки от всех болезней, так как у каждого своя ситуация. Для большинства подойдет такой способ диверсификации накоплений: 20% — белорусские рубли на вкладе, 40% — доллары, 40% — евро. В свою очередь валюту можно распределить тремя способами. Первый: за 3—12 месяцев отложить определенную сумму в «подушку безопасности», если она еще не сформирована, и хранить в наличном виде. Второй способ: инвестировать эти деньги через брокера на фондовом рынке в индексы и фонды. Можно начинать с небольших сумм, от $100. Но это в том случае, если ориентир долгосрочный, на несколько месяцев лучше данный инструмент не использовать. Третий способ: хранить свободную валюту на депозите в банке. Инфляцию процент совсем не покроет, но хотя бы частично компенсирует. Но помним, что при возникновении ситуации, которая создает угрозу экономической безопасности и стабильности финансовой системы страны, могут быть введены валютные ограничения, а в результате возможно установление запретов на проведение валютных и валютно-обменных операций, — подытожила эксперт.

Источник https://myfin.by/wiki/term/kuda-vlozhit-dengi

Источник https://finbelarus.com/kak-investirovat-v-belarusi/

Источник https://money.onliner.by/2022/01/17/kuda-vygodno-vkladyvat-belorusam-v-2022-godu