Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

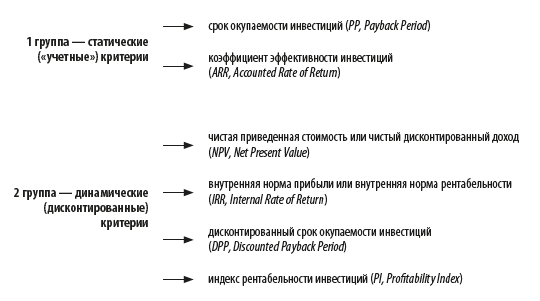

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

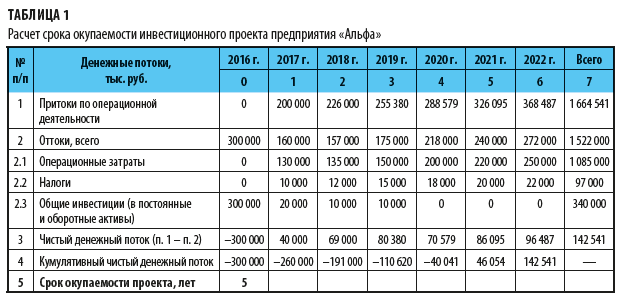

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

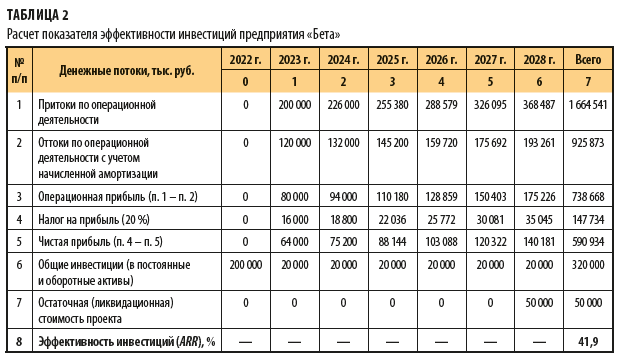

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Ретроспективная оценка эффективности инвестиций

Основным направлением повышения эффективности инвестиций является комплексность их использования.

Это означает, что с помощью дополнительных капитальных вложений предприятия должны добиваться оптимальных соотношений между основными и оборотными фондами, активной и пассивной частью, силовыми и рабочими машинами и т.д.

Для оценки комплексной эффективности инвестиций используется ряд показателей, которые используются для оценки эффективности инвестирования как в целом, так и по отдельным объектам.

Необходимо изучить динамику данных показателей, определить влияние факторов.

Дополнительный выход продукции на рубль инвестиций:

где Э — эффективность инвестиций; ВП0, ВП1 — валовая продукция соответственно при исходных и дополнительных инвестициях; И — сумма дополнительных инвестиций. Для трех лет функционирования предприятия (2009-2011):

Снижение себестоимости продукции в расчете на рубль инвестиций:

где c0, C1 — себестоимость единицы продукции соответственно при исходных и дополнительных инвестициях;

Q1 — годовой объем производства продукции в натуральном выражении после дополнительных инвестиций.

Для трех лет функционирования предприятия (2009-2011):

Сокращение затрат труда на производство продукции в расчете на рубль инвестиций:

где Т0 и T1 — соответственно затраты труда на производство единицы продукции до и после дополнительных инвестиций.

Для трех лет функционирования предприятия (2009-2011):

Увеличение прибыли в расчете на рубль инвестиций:

где П0 и П1 — соответственно прибыль на единицу продукции до и после дополнительных инвестиций.

Для трех лет функционирования предприятия (2009-2011):

Срок окупаемости инвестиций:

Для трех лет функционирования предприятия (2009-2011):

Проведем на основании полученных результатов ретроспективную оценку эффективности инвестиций в динамике, для чего составим в сводную таблицу 8.

Ретроспективная оценка эффективности инвестиций

Ретроспективная оценка эффективности инвестиций состоит из следующих направлений.

1. Определение дополнительного выхода продукции на рубль инвестиций. Эффективность инвестиций в данном случае определяется по формуле

где Э — эффективность инвестиций;

ВП] — объем выпуска продукции, достигнутый при дополнительных инвестициях, шт.;

ВПо — объем выпуска продукции до осуществления инвестиций, шт.;

И — сумма инвестиций, руб.

2. Определение снижения себестоимости продукции в расчете на рубль инвестиций. Эффективность инвестиций от снижения себестоимости определяется по формуле

где Со,] — себестоимость продукции соответственно до и после осуществления инвестиций, руб.

3. Определение увеличения прибыли. Эффективность инвестиций определяется по формуле

где По.1 — прибыль соответственно до и после осуществления инвестиций, руб.

Кроме того, необходимо учитывать, что может быть получен не только экономический, но и социальный эффект — облегчение и улучшение условий труда работников предприятия.

Анализ эффективности финансовых вложений

Финансовое инвестирование — это активная форма эффективного использования временно свободных средств предприятия, т.е. вложение капитала;

- ? в доходные фондовые инструменты (акции, облигации и другие ценные бумаги, свободно обращающиеся на денежном рынке);

- ? доходные виды денежных инструментов, например депозитные сертификаты;

- ? уставные фонды совместных предприятий с целью не только получения прибыли, но и расширения сферы финансового влияния на другие субъекты хозяйствования.

Ретроспективная оценка эффективности финансовых вложений производится путем сопоставления суммы полученного дохода от финансовых инвестиций со среднегодовой суммой данного вида активов.

Средний уровень доходности (ДВК) может измениться за счет:

- ? структуры ценных бумаг, имеющих разный уровень доходности (УД);

- ? уровня доходности каждого вида ценных бумаг, приобретенных предприятием (ДВК,)

По данной модели можно провести факторный анализ изменения среднего уровня доходности в следующей последовательности:

Рассмотрим, каким образом осуществляется перспективная оценка эффективности отдельных финансовых инструментов.

Текущая внутренняя стоимость любой ценной бумаги в общем виде может быть определена следующим образом:

где РУ — реальная текущая стоимость финансового инструмента;

СР, — ожидаемый возвратный денежный поток в периоде Г, к — ожидаемая или требуемая норма доходности по финансовому инструменту; Г — число периодов получения дохода.

Особенности формирования возвратного денежного потока по отдельным видам ценных бумаг приводят к разнообразию моделей определения их текущей стоимости.

Рассмотрим, каким образом осуществляются расчеты по облигациям.

Облигация — эмиссионная ценная бумага, содержащая обязательство эмитента выплатить ее владельцу (кредитору) номинальную стоимость по окончании установленного срока и периодически выплачивать определенную сумму процента.

Текущая стоимость облигаций с периодической выплатой процентов определяется по формуле

где N — номинал облигации, погашаемый в конце срока ее обращения; к — годовая купонная ставка процента.

Пример. Требуется определить текущую стоимость трехлетней облигации, номинал которой 1000 руб. с купонной ставкой 8% годовых, выплачиваемых раз в год, если норма дисконта равна 12% годовых.

Следовательно, норма доходности в 12% будет обеспечена при покупке облигации по цене 904 руб.

Если норма доходности составляет 6%, то текущая стоимость облигации будет равна:

Текущая стоимость облигации зависит от величины рыночной процентной ставки и срока ее погашения. Если норма дисконта больше купонной ставки, то текущая стоимость облигации будет меньше номинала (т.е. облигация будет продаваться с дисконтом). Если наоборот, то стоимость облигации будет больше номинала, т.е. облигация продается с премией.

Купонная облигация — это облигация, по которой владельцу выплачивается не только номинальная стоимость в момент погашения, но и (периодический) купонный процент. Считается, что купонная облигация содержит отрезные купоны, по которым после определенного срока выплачивается процентный доход.

Для характеристики доходности купонных облигаций используется несколько показателей:

- а) купонная доходность, ставка которой объявляется при выпуске облигаций;

- б) текущая доходность, представляющая собой отношение процентного дохода к цене покупки облигации:

где N — номинал облигации;

5 — купонная ставка процента;

Р — цена покупки облигации.

Пример. По условиям первой задачи, при цене покупки 940 руб.

в) доходность к погашению;

где Р — цена погашения;

Р — цена покупки;

СР — сумма годового купонного дохода по облигации; п — число лет до погашения.

Пример. Требуется определить доходность к погашению трехлетней облигации, номинал которой 1000 руб. с купонной ставкой 8% годовых, выплачиваемых раз в год, если норма дисконта равна 12% годовых. Цена покупки облигации — 940 руб.

Модель оценки текущей стоимости облигаций с выплатой всей суммы процентов при ее погашении:

где N х 5 х п — сумма процентов по облигации, выплачиваемых в конце срока ее обращения.

Модель оценки текущей стоимости облигаций, реализуемых с дисконтом, без выплаты процентов:

Акция — эмиссионная ценная бумага, выпущенная акционерным обществом без установленного срока обращения. Акция удостоверяет внесение ее владельцем доли в акционерный капитал (уставный фонд) общества. Акция предоставляет владельцу права:

- ? на получение части прибыли в виде дивидендов;

- ? продажу на рынке ценных бумаг;

- ? участие в управлении акционерным обществом;

- ? долю имущества при ликвидации акционерного общества. Модель оценки текущей стоимости акции при ее использовании в течение неопределенного срока выглядит следующим образом:

где И, — предполагаемая к получению сумма дивидендов в С-м периоде;

Г — число периодов, включенных в расчет; к — альтернативная норма доходности.

Модель оценки текущей стоимости акции, используемой в течение определенного срока:

где КС — курсовая стоимость акции в конце периода ее реализации;

Г — число периодов использования акции.

Пример. Если номинальная стоимость акции 1000 руб., уровень дивидендов — 20%, ожидаемая курсовая стоимость акции в конце периода ее реализации — 1100 руб., рыночная норма доходности — 15%, период использования три года, периодичность выплаты дивидендов раз в год, текущая стоимость акции будет равна:

Конечная доходность акции (У) — это отношение суммы совокупного дохода к первоначальной ее стоимости:

где ?> — доход в виде полученных дивидендов;

Р — рыночная цена акции на текущий момент, по которой она может быть реализована;

Р0 — цена покупки акции;

% — дивидендная доходность акции;

Ус — капитализированная доходность акции.

Пример. Предприятие приобрело два года назад пакет акций по цене 10 тыс. руб. за каждую. Текущая рыночная цена акции составляет 15 тыс. руб., а сумма полученных дивидендов на одну акцию за этот период — 3 тыс. руб. Суммарный доход от одной акции равен 8 тыс. руб. (3 + (15 — 10), а общая ее доходность составляет 80% (8 х 100:10), в том числе дивидендная доходность — 30% (3 х 100 : 10), капитализированная доходность — 50% (15 — — 10) 100 : 10).

Пользуясь приведенными моделями, можно сравнивать выгодность инвестиций в различные финансовые инструменты и выбирать наиболее оптимальный вариант инвестиционных проектов.

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://vuzlit.com/1590010/retrospektivnaya_otsenka_effektivnosti_investitsiy

Источник https://bstudy.net/682066/ekonomika/retrospektivnaya_otsenka_effektivnosti_investitsiy