Торговые стратегии на H4 – D1

Часто торговые стратегии классифицируют по используемым в них активам, инструментам анализа, видам анализа, применимым торговым сессиям, степени закладываемого риска и даже степени автоматизированности. Но есть еще один немаловажный фактор – это временной признак. С первого взгляда может показаться, что рабочий таймфрейм является всего лишь какой-то незначительной деталью, ведь движение везде одно и то же, просто на одном временном интервале видно его больше, чем на другом. В реальности же между ними имеется принципиальная разница, которая часто становится ключевой. Качественная и потенциально прибыльная торговая система, установленная и работающая не на подходящем таймфрейме — верный путь к отрицательным результатам на счете, а возможно и к сливу депозита. Именно поэтому к вопросу выбора соответствующей стратегии для определенного временного интервала стоит подходить обдуманно, лучше протестировав ее на демо-счете.

p, blockquote 1,0,0,0,0 —>

Особенности среднесрочной торговли

Торговые стратегии разделяют на несколько видов по временному аспекту:

- Краткосрочные. Сделки, которые закрываются в течение времени от нескольких минут до дня. Осуществляется на таймфреймах от M1 до H1. Для трейдинга подбираются системы с несколькими индикаторами технического анализа, часто трендовые и осцилляторы в тандеме. Сделки могут периодически находиться в просадке, так как любое непрогнозируемое движение, в том числе фондовое, способно «сломать» построенный теханализ. Из преимуществ можно обозначит отсутствие свопа (комиссии за перенос сделки на следующие сутки) и наличие ежедневной прибыли. С другой стороны, подобные тактики отнимают относительно много времени и вынуждают постоянно находиться в рынке;

- Среднесрочные. Позиции остаются активными от одного до нескольких дней. Торгуется на H4 – D1. Для прогнозирования дальнейшего движения часто используются каналы. Предпочтительна торговля в направлении тренда, так как неверная или слишком рискованная позиция может принести еще больший ущерб. Более спокойная торговля по сравнению с предыдущим «временным типом» и меньше подвластна шумовым движениям;

- Долгосрочные. Открытый ордер может «висеть» от нескольких дней до недель и даже месяцев. Для работы предназначены самые старшие временные интервалы – W1 и MN. Очень хорошо отрабатываются любые паттерны, в том числе графические фигуры и свечные модели. Четко просматривается тренд и в целом технический анализ работает более четко, чем на более младших таймфреймах. В недостаткам можно отнести наличие свопа. Поэтому можно порекомендовать избегать позиций с большим отрицательным свопом, разумеется, кроме случаев очень хорошей сделки. К положительным моментам – минимум временных затрат на трейдинг, легко совмещается с другим (основным) делом.

Безусловно, каждый трейдер выбирает для себя определенный вид торговли с учетом наличия свободного времени и психологических особенностей. Но, тем не менее, многие согласятся с тем, что среднесрочная торговля является самым оптимальным вариантом. Она, как что-то среднее между краткосрочной и торговлей на старших таймфреймах, предлагает оптимальные условия для успешного и доходного трейдинга. Многие индикаторы технического анализа показывают свои лучшие результаты именно на четырехчасовых и дневных графиках. Используя их с верными параметрами можно обеспечить себя системой, которая не требует большого депозита, не так тонко реагирует на новостной фон и способна генерировать высокоточные сигналы на вход в рынок. Осталось разобраться какие индикаторы лучше других справятся с этой задачей.

p, blockquote 3,0,0,0,0 —>

Среднесрочные стратегии на основе Heiken Ashi

Heiken Ashi переводится как «баланс полосы». Получивший свою известность для частных трейдеров только в начале 2000-х годов, индикатор лег в основу многих новых стратегий торговли на Форекс.

Его непохожесть и оригинальность сразу заинтересовала многих инвесторов и это не случайно. Хейкен Аши индикатор трендовый, который использует для построения средние цены за определенный период. Ложась прямо на график цены, Heiken Ashi вырисовывает свои свечи, которые отличаются от первоначальных. Это и является его основным преимуществом. Учитывая цены за прошлый период, он отображает ценовое движение несколько иначе. Если «классический» график чередует медвежьи и бычьи свечи хаотично, то HA объединяет полученную информацию и формирует мини-тренды из идентичных свечей. То есть, если по мнению индикатора начинается восходящий тренд, то на графике будут формироваться только бычьи свечи до того момента, пока ситуация не начнет корректироваться. Это крайне удобно визуально, подавляет шумовые движения и тем самым не вводит в заблуждение трейдера.

«Heiken Ashi + Stochastic»

Как и во многих торговых стратегиях, тут будет использоваться трендовый индикатор (НА) в совокупности с осциллятором. В качестве флетового инструмента в данном случае будет фильтровать сигналы Стохастик. Известный всем своими уровнями «перекупленности» и «перепроданности», он позволит открыть позицию даже немного раньше, чем сделал бы это Хайкен Аши в одиночку.

Правила торговли по стратегии:

- Рабочий таймфрейм – H4;

- Торговый инструмент – любая валютная пара с высокой волатильностью, которой свойственно трендовое движение. Как вариант, евро/доллар;

- Индикатор Heiken Ashi установить с параметрами, заданными по умолчанию в торговом терминале. Можно изменить цвета, если так удобнее для восприятия. В данном случае изменен цвет медвежьего бара с белого на зеленый для лучшей визуализации на светлом фоне;

- Осциллятор Stochastic с характеристиками: период %К-5, период %D-3, замедение – 3,уровни «20» и «80».

Входы в рынок по стратегии

Сделка будет открываться только при совместном сигнале обоих инструментов, подтверждающих друг друга. Если «HA» рисуется на графике свечами зеленого цвета (бычьи), значит стоит рассматривать только длинные позиции (на покупку). Для того чтобы убедиться в верности предполагаемого сигнала, нужно проанализировать поведение Stochastic. Если он при этом покидает зону перекупленности, то есть поднимается снизу за 20-й уровень, то сигнал является «правильным» и трейдер открывается на buy.

p, blockquote 5,1,0,0,0 —>

Стоит обратить внимание, что при работе исключительно на Heiken Ashi вход в сделку осуществляется на третьей свече одинакового цвета. А в дополнении к нему Стохастика сигнал проявляется чуть раньше, когда осциллятор покидает одну из зон переоцененности рынка.

Чтобы войти в шорт, должны образоваться обратные сигналы. Когда Хейкен Аши становится красным (медвежьи свечи) и в тот же момент времени Stochastic покидает зону перекупленности (опускается ниже «80») стоит рассматривать продажи. По данной стратегии каждая сделка закрывается тогда, когда формируется противоположный сигнал. Стоп-лосс же можно устанавливать за локальным максимумом или минимумом, в зависимости от направления ордера.

«Heiken Ashi + Moving Average»

Другая стратегия на основе своеобразных свечей Хейкен Аши можно показаться банальной, но в действительности способна генерировать довольно-таки неплохие входы в рынок. Она основана на двух трендовых индикаторах, очень проста и удобна в применении. Будет идеальной для трейдеров с небольшим опытом работы. Дополняет Heiken Ashi один из самых «древних» инструментов анализа – Скользящая Средняя. Период сглаживания выбран методом тестирования и самые лучшие сигналы дал экспоненциальный мувинг с периодом «40».

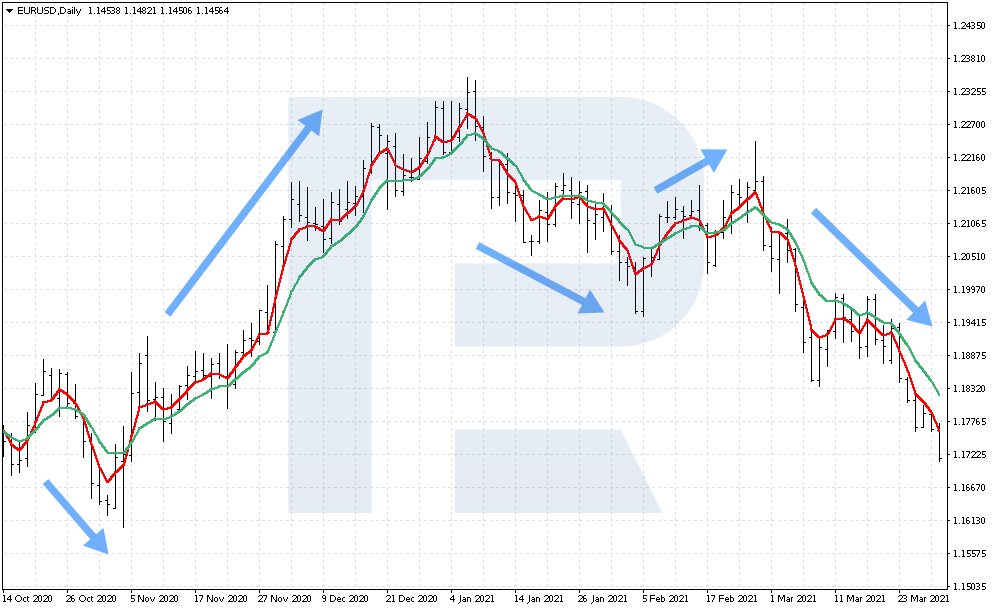

Как и в большинстве вариантов использования Moving Average тактика основана на пересечении им графика цены. Когда свечи расположены выше Скользящей, то преобладает восходящая тенденция, когда ниже – нисходящая. Сама по себе эта тактика может давать достаточно большое число ложных сигналов. Чтобы их отфильтровать, стоит учитывать «состояние» свечей Аши. Если при пересечении графиком мувинга они становятся зеленого цвета, то есть бычьми, тогда сигнал на покупку считается качественным и можно открываться. Такая же логика в обратной ситуации – при пересечении сверху вниз и появлении красных (медвежьих) свечей появляется сигнал на продажу, подтвержденный обоими индикаторами. При выборе актива стоит также отдавать предпочтение трендовым и высоковолатильным валютным парам.

p, blockquote 7,0,0,1,0 —>

Сигналы по Хейкен Аши и Скользящей Средней

Стратегия среднесрочной торговли по Вилам Эндрюса

Самые доходные стратегии на D1, которые в то же время и считаются низкорискованными, это системы на основе канала.

Это действительно так, ведь на старших таймфреймах тренды и каналы, по которым они двигаются, пробиваются и перересовываются гораздо реже. Поэтому «рабочие» уровни поддержки и сопротивления позволяют открывать позиции, прибыль которых может быть в разы больше потенциальных убытков. Весь смысл консервативной торговли по каналу заключается в открытии ордеров только в направлении общей тенденции. Причем никаких индикаторов, кроме пары линий, тут не используется. Ищет сигналы и принимает решение об открытии позиции трейдер самостоятельно. Тем не менее, существует один инструмент, который может заменить каналы, выстроенные вручную.

p, blockquote 8,0,0,0,0 —>

Построение канала с помощью индикатора Вилы Эндрюса

Для его построения требуется всего три опорные точки, которые можно корректировать пока трейдера не устроит то, как нарисовался канал. Обычно для этого берутся точка минимума потенциального канала, его максимума и точка начала. Таким образом, формируется канал, подобный классическому, но имеющий еще один, центральный уровень. Это достаточно удобно для визуального анализа, так как тенденции свойственно время от времени ускоряться или замедляться. Многие трейдеры торгуют в том числе именно от этого серединного уровня. Тем не менее самым рентабельным будет вход именно от одного из крайних уровней – поддержки и сопротивления.

Данная тактика рассматривает торговлю только походу тенденции, но никак не против нее, каким бы сильным сигнал не показался. При наличии нисходящего тренда (и, соответственно, канала) открываются торговые позиции только на продажу от верхнего уровня. Закрывается при касании противоположного или центрального, если образовалась затяжная консолидация, как на рисунке. В случае с восходящим трендом, стоит отталкиваться только от покупок от нижнего уровня и закрытия при касании противоположного. Но, рано или поздно, любые каналы (даже самые сильные и продолжительные) имеют свойство редактировать свое направление. Для того чтобы это не повлекло неприятные события для открытых позиций и не создало большую просадку, стоит сразу выставлять уровень ограничения убытков. Он будет базироваться чуть выше момента входа в рынок, за пределами канала, на расстоянии в несколько пунктов, смотря от выбранного актива. Тейк-профит так же нужно установить сразу. Это позволит находиться в рынке еще реже.

А для тех, кто не уверен в качестве своих прогнозов, можно порекомендовать применить дополнительный индикатор, например тот же Stochastic. Как и все стратегии торговли на основе Стохастика, данная тактика будет фильтроваться зонами перекупленности и перепроданности, что и подтвердит верность входа в позицию.

Как и при начале работы по любой новой стратегии, трейдеру стоит протестировать ее на демо-счете или торговать сразу на реальном, используя при этом наименьший размер лота. При четком соблюдении правил торговой системы и особенностей риск-менеджмента, среднесрочный трейдер имеет все шансы показать на счете хорошую и стабильную доходность.

Лучшие среднесрочные торговые стратегии: «Следуй за трендом»

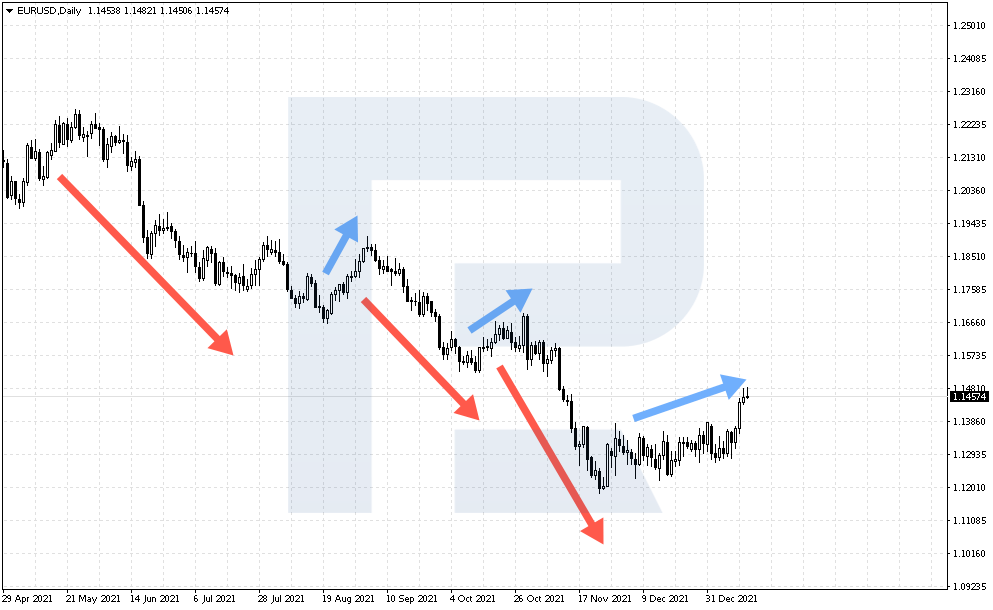

Стратегия следования за трендом предполагает, что текущая тенденция с большей долей вероятности сохранится, чем изменит направление. С теоретической точки зрения все просто: цена растет — покупаем, падает — продаем.

Некоторые авторы технического анализа рекомендуют торговать на пробой минимума, если тренд нисходящий, или же искать завершение бычьей коррекции, чтобы поймать более значительное движение.

Существенным плюсом работы в сторону тенденции выступает и количество пунктов, которые такое движение может дать трейдеру, ведь оно происходит без препятствий. Если рассмотреть тренд на графике, то можно заметить, что коррекция занимает незначительный промежуток времени и в пунктах это будет небольшое движение. А вот трендовые падения или подъемы цены будут крупнее и в несколько раз сильнее, чем коррекции.

Пример трендового движения и коррекции

Индикаторы стратегии «Следуй за трендом»

Давайте рассмотрим, как применять сразу три индикатора для работы в сторону основного тренда, а также разберемся в правилах торговли и тонкостях определения уровня риска и прибыли.

Правила и принципы стратегии «Следуй за трендом»

Торговля ведется на четырехчасовом или дневном таймфреймах. Важно понимать, что чем ниже таймфрейм, тем ниже риск. Объясняется это тем, что движения на четырехчасовом графике не будут такими большими, как на дневном, но и движения в сторону тренда также будут заметно меньше.

Для работы с меньшими рисками и частыми сигналами для выхода трейдеру следует выбрать четырехчасовой таймфрейм. При работе с дневным графиком будет меньшее количество сигналов, но более затяжные потенциальные движения.

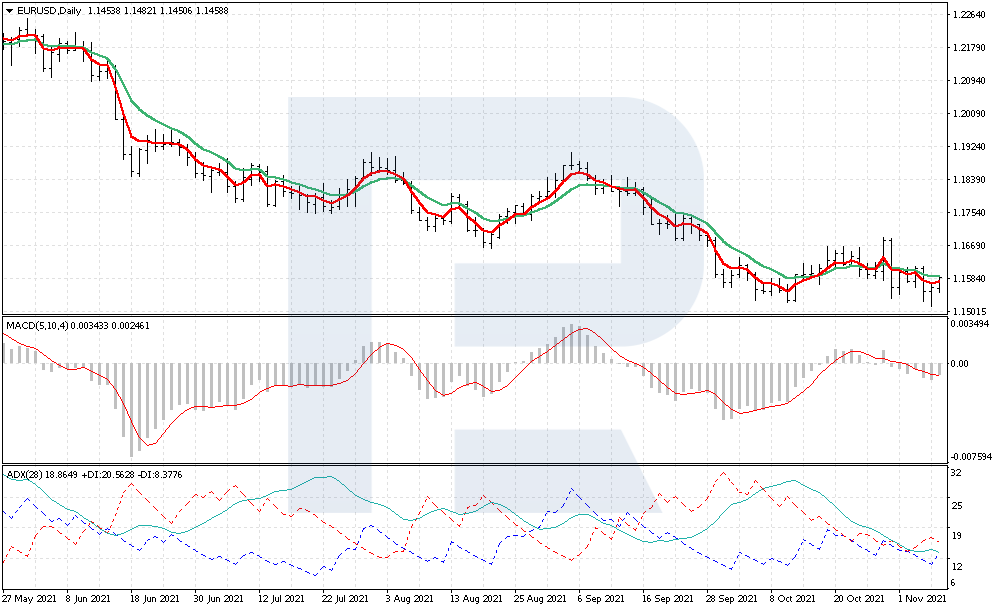

Стратегия подходит для торговли любой валютной парой, главное — добавить три индикатора. Напомним, это Скользящие средние, MACD и ADX.

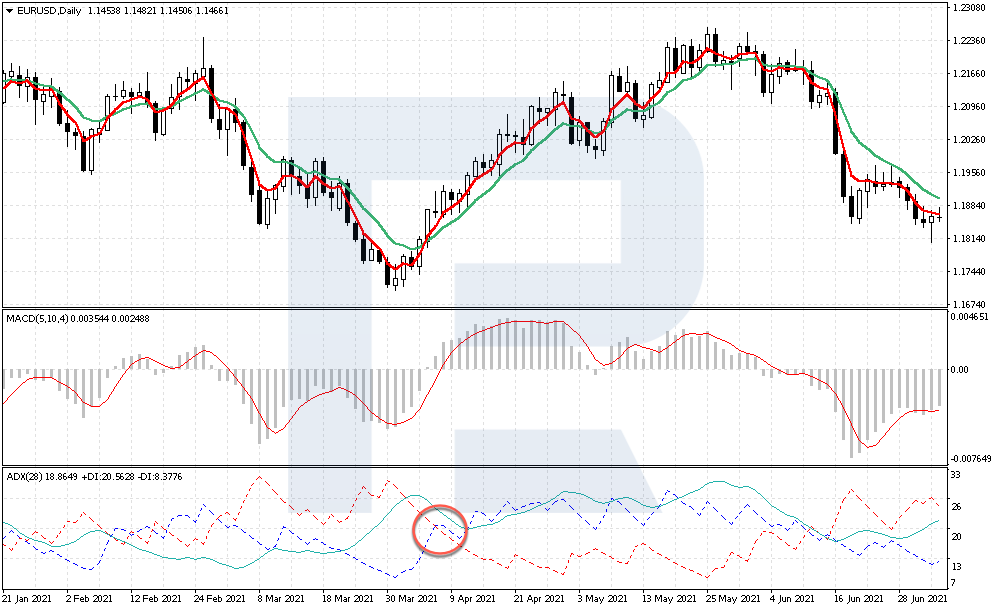

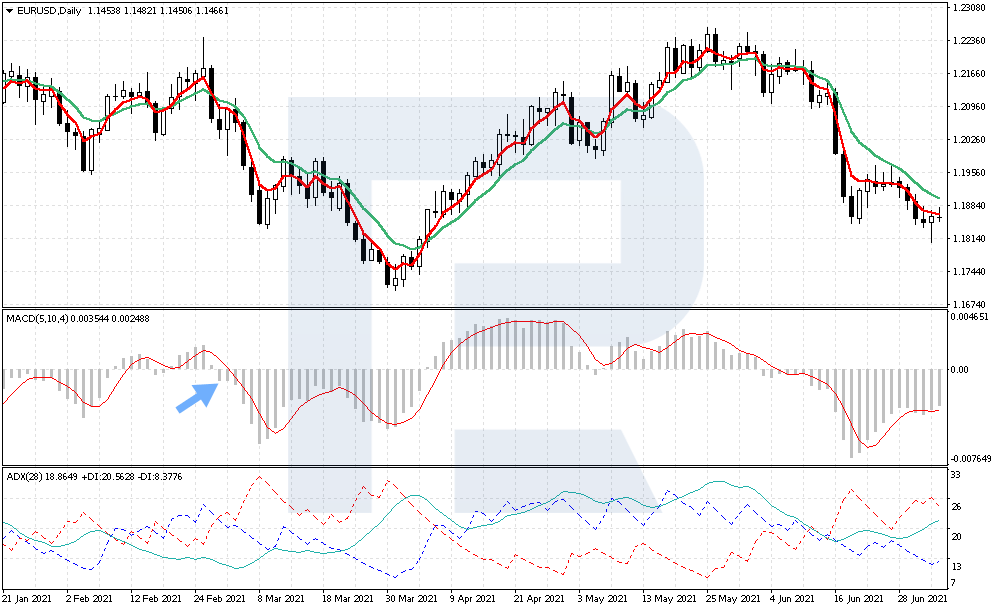

В основе стратегии лежит индикатор ADX с периодом 28. Именно его нужно будет анализировать и уже по поведению сигнальных линий понимать, какой сейчас на рынке тренд.

При анализе индикатора ADX обращаем внимание на линии +DI и -DI. Когда пунктирная линия +DI поднимается над линией -DI, это означает, что тренд сейчас восходящий. Требуется анализ двух других индикаторов для подтверждения входа в сторону этой тенденции. Если же линия -DI провалилась под линию +DI — тренд на рынке медвежий и нужно искать сигналы для продажи.

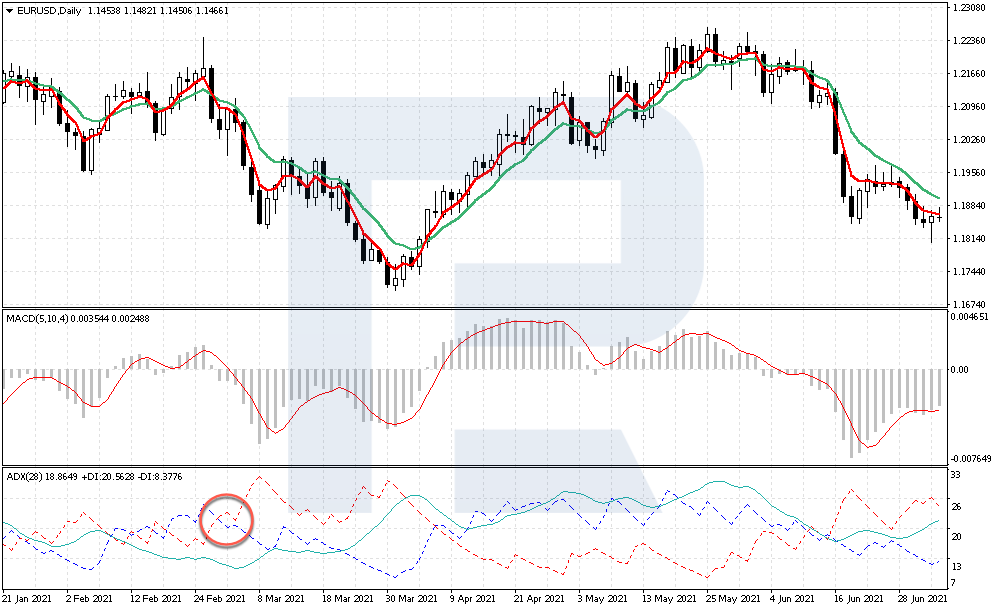

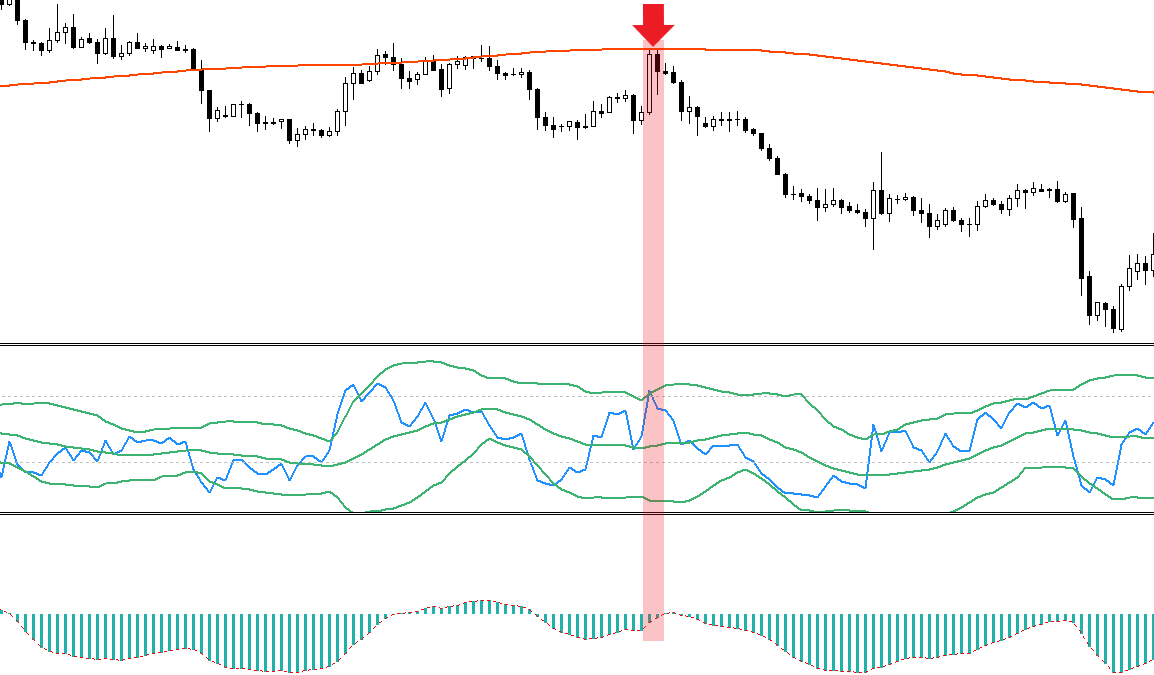

Индикатор ADX

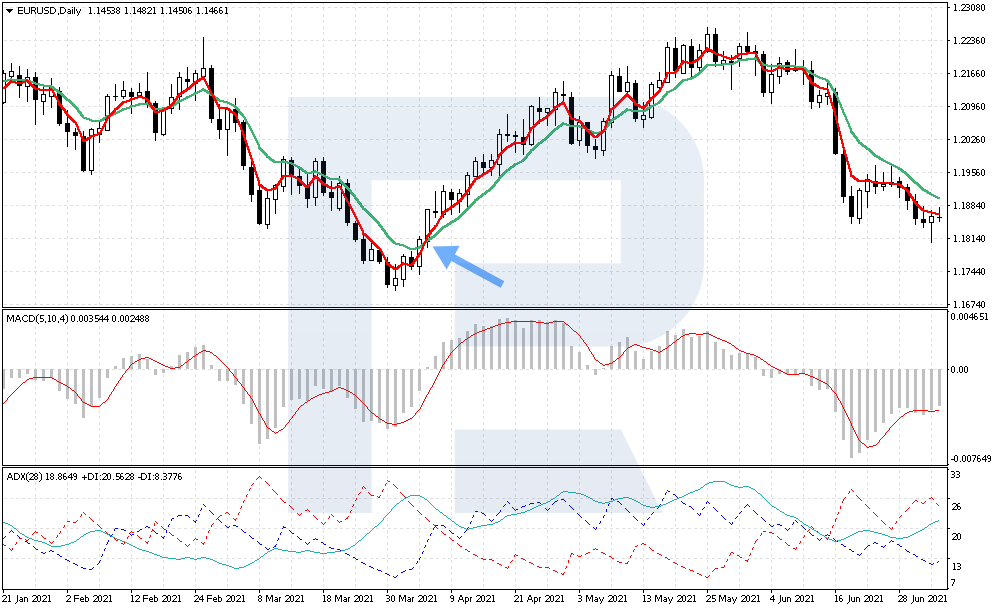

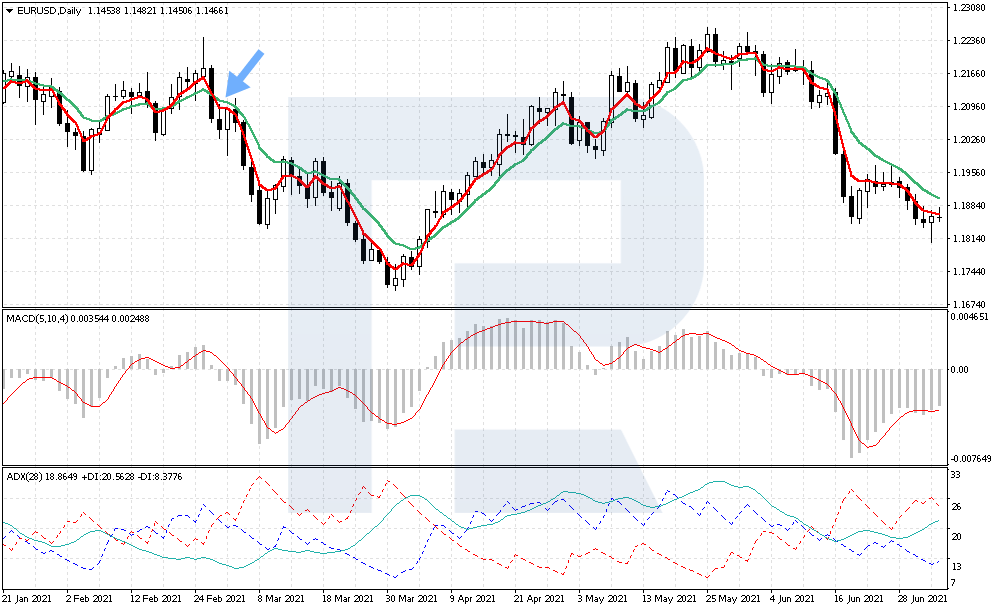

Две экспоненциальные Скользящие средние с периодами 4 и 10 будут одним из подтверждающих сигналов для открытия сделки. Если EMA с периодом 4 пробивает EMA с периодом 10 сверху вниз, то это сигнал трейдеру для продажи финансового актива. Если наблюдается пробой линии EMA 10 линией EMA 4 снизу вверх, такой сигнал нужно рассматривать для открытия сделки в сторону бычьего тренда.

Индикатор MA

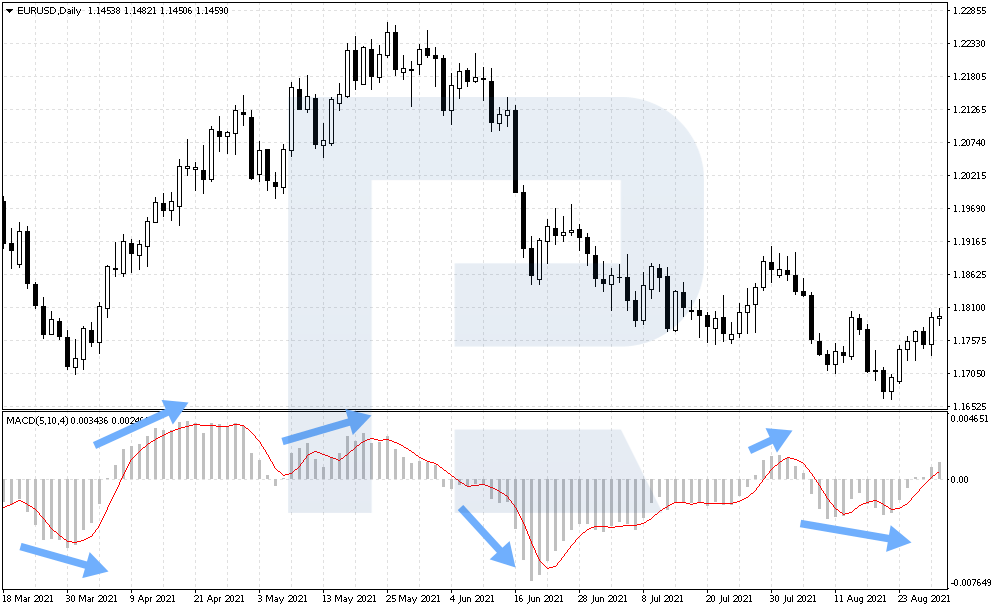

Для индикатора MACD требуется установить параметры 5, 10, 4. Для подтверждения сигнала на покупку гистограмма индикатора должна находиться выше нулевой линии. Если же трейдер ищет подтверждение продажи, тогда гистограмма должна располагаться ниже нуля. Напомним, что индикатор MACD показывает расстояние между двумя Скользящими средними, а пробой гистограммой нулевой линии и будет сигналом к смене текущего тренда.

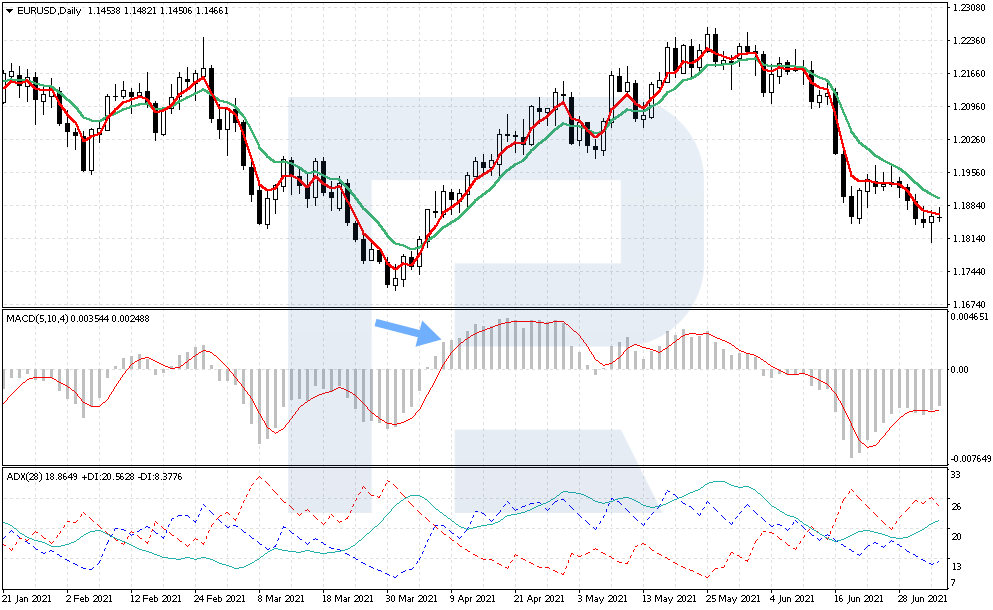

Индикатор MACD

Как покупать по стратегии «Следуй за трендом»

Когда все индикаторы добавлены на график, можно приступать к изучению правил открытия позиции на покупку. Для совершения такой операции требуется соблюдения трех правил:

- Сигнальная линия +DI располагается над линией -DI.

- Линия EMA 4 пересекла линию EMA 10 снизу вверх.

- Гистограмма индикатора MACD поднялась выше нуля.

Как только все три условия выполнены, трейдер открывает позицию на покупку пары. Если работа ведется на четырехчасовом таймфрейме, Стоп Лосс выставляется ниже на 20 пунктов от точки входа в рынок, а Тейк Профит размещается на 60 пунктов выше нее. Если же для работы взят дневной график, тогда Тейк Профит выставляется размером в 200 пунктов, а Стоп Лосс размещается на уровне 70 пунктов.

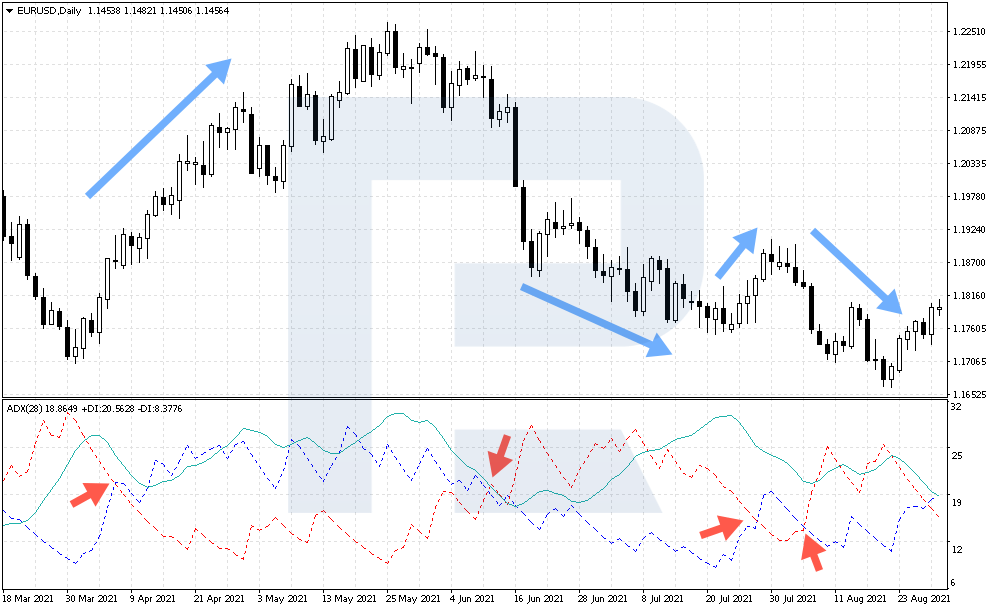

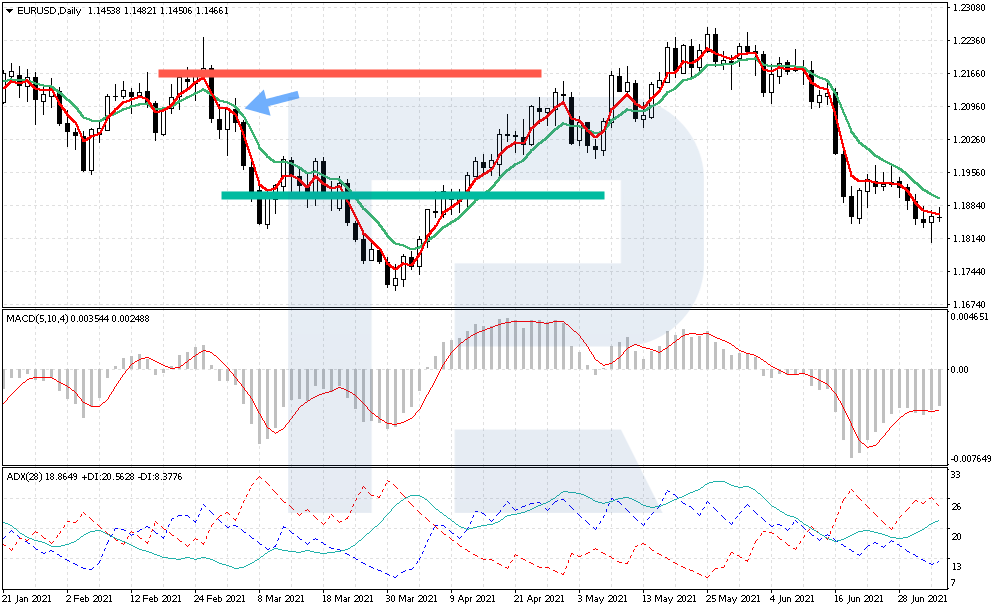

Пример сделки по покупке

Рассмотрим пример на графике валютной пары EUR/USD. 08.04.2021 сигнальная линия +DI индикатора Average Directional Movement Index (ADX) пробила линию -DI и закрепилась выше. Это первый сигнал трейдеру для открытия позиции в сторону бычьего тренда.

Сигналы индикатора ADX при покупке

Далее оцениваем расположение Скользящих средних: линия EMA 4 поднялась выше линии EMA 10 — уже второе выполненное условие для сделки.

Сигналы индикатора MA при покупке

Третьим этапом выступает оценка расположения гистограммы на индикаторе MACD: отмечаем, что значения индикатора поднялись над нулевой линией.

Сигналы индикатора MACD при покупке

После того, как сигналы от трех индикаторов получены, можно переходить к открытию сделки на покупку по цене 1.1915. Стоп Лосс ставится на уровне 1.1845, а Тейк Профит располагается на уровне 1.2115. После небольшой коррекции цена добралась до цели.

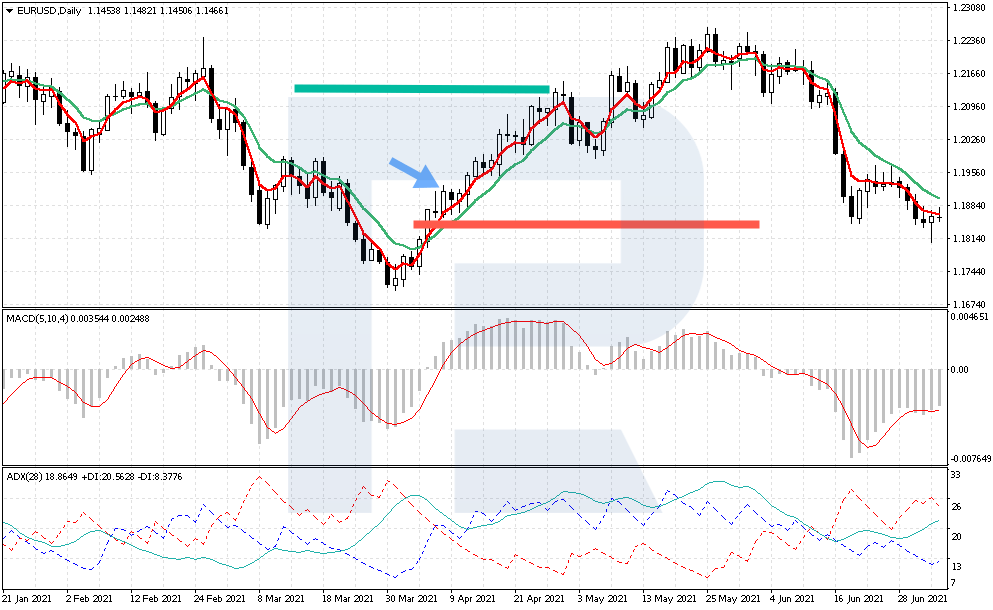

Стоп Лосс и Тейк Профит по стратегии «Следуй за трендом»

Как продавать по стратегии «Следуй за трендом»

Теперь разберём продажу по тактике следования за трендом. Для этого оцениваем сигналы индикаторов и только после выполнения всех условий приступаем к открытию позиции:

- Линия -DI располагается под линией +DI.

- Линия EMA 4 пересекла линию EMA 10 сверху вниз.

- Гистограмма индикатора MACD провалились ниже нулевой линии.

Как только три условия выполнены, можно переходить к открытию позиции на снижение.

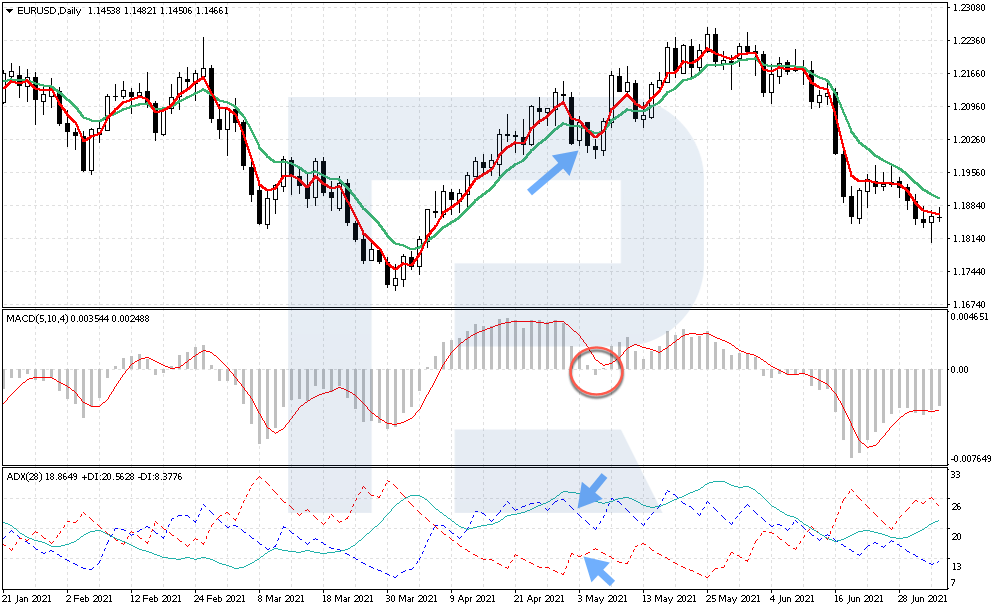

Пример сделки по продаже

Рассмотрим такую сделку на примере валютной пары EUR/USD. 02.03.2021 произошло пробитие линией +DI линии -DI снизу вверх — первый сигнал в пользу открытия продажи.

Сигналы индикатора ADX при продаже

Переходим к Скользящим средним: линия EMA 10 пробила линию EMA 4 сверху вниз, а это уже второй сигнал для инвестора.

Сигналы индикатора MA при продаже

Оцениваем расположение гистограммы MACD: отмечаем, что значения индикатора пробили нулевую линию. Получаем третий и последний сигнал для открытия сделки по цене 1.2090. Стоп Лосс размещаем на уровне 1.2160.

Сигналы индикатора MACD при продаже

Тейк Профит устанавливается на уровне 1.1890. В результате цена дошла до обозначенной цели. Однако не стоит рассчитывать, что каждая сделка будет прибыльной, поэтому не забываем про риск-менеджмент.

Сделка на продажу по стратегии «Следуй за трендом»

Интересный момент был на этом же графике уже 05.05.2021: Скользящие средние пересеклись в пользу продаж, гистограмма MACD провалилась в отрицательные значения, но сигнальная линия +DI индикатора ADX осталась выше линии -DI, а это указывает на наличие бычьей тенденции.

Такой сигнал пропускаем. Но, если трейдер использовал бы в работе только мувинги, скорее всего, он уже бы рассматривал открытие сделки на продажу. В примере работы по стратегии «Следуй за трендом» такой сигнал игнорируется правилами.

Заключение

В стратегии «Следуй за трендом» используются три индикатора для подтверждения открытия сделки. Все эти инструменты представлены в стандартном наборе на торговых платформах, поэтому даже новичок сможет быстро изучить правила открытия позиций по этому варианту торговли.

Плюсом стратегии можно назвать возможность работы как на дневном, так и на четырехчасовом таймфреймах. Это дает трейдеру возможность выбора частоты сигналов, а также размеров прибыли и убытка. Есть желание торговать чаще и с меньшими рисками — берём Н4 график и приступаем к работе. Если же хотим реже входить в рынок и подольше держать сделку с большей прибылью, тогда открываем дневной график и ведем работу уже по нему.

Авторы стратегии позаботились и про риск-менеджмент: предлагают использовать Стоп Лосс в три раза меньше Тейк Профита, что удовлетворяет условиям правильных сделок на финансовых рынках с точки зрения рисков.

Андрей Гойлов

Финансовый аналитик и успешный трейдер, в торговле предпочитает высоковолатильные инструменты. Ежедневно участвует в проведении вебинаров по трейдингу и в разработке образовательных материалов компании RoboForex.

Среднесрочные стратегии Форекс: обзор

Среднесрочные стратегии форекс привлекают многих трейдеров.

При торговле с их помощью нет той нагрузки, которую испытываешь в скальпинге, когда нужна постоянная концентрация, и рынок постоянно меняется на младших таймфреймах.

Не нужно открывать сотни сделок, чтобы получить свою норму прибыли. Достаточно нескольких удачных сделок в месяц.

И нет такой необходимости работы с фундаментальными факторами, как этого требует к себе долгосрочная торговля. В среднесроке достаточно классического технического анализа для работы на временных интервалах H1, H4 и D1.

Об особенностях среднесрочных торговых стратегий мы поговорим в этой статье и, конечно же, приведём несколько примеров готовых торговых систем.

Особенности среднесрочных стратегий

Как выше уже упоминалось, при среднесрочных стратегиях анализ проводится в основном на часовых и дневном временных интервалах. И для принятия решений у трейдера есть довольно много времени. Ведь обычно принятие решения и вход осуществляются на закрытии свечи. Поэтому на анализ и обдумывание у трейдера часто есть несколько часов.

При принятии решений выход экономических показателей и новостей важен, но не является ключевым. Всё равно основную роль здесь будет играть технический анализ. Такой подход делает торговлю более понятной и не требует структурировать огромное количество информации, как это бывает при работе с фундаментальными показателями.

Если в скальпинге часто бывает, что тейк-профит по размеру равен или даже меньше чем стоп-лосс, и тогда точность и скорость входа становятся крайне важны, то в среднесрочной торговле тейк-профит обычно в разы больше стопа. И прибыль по сделке может перекрыть несколько подряд идущих убытков. Такая форма торговли оказывается более комфортной для трейдера.

И что для многих оказывается немаловажным фактором, среднесрочная торговля не требует большого количества времени для анализа рынка и нахождения у монитора.

Достаточно провести раз анализ, зайти в сделку и периодически её контролировать. Внутридневные флуктуации рынка не будут иметь сильного влияния на позицию. Достаточно следить за развитием глобального тренда и только не пропускать признаки его изменения.

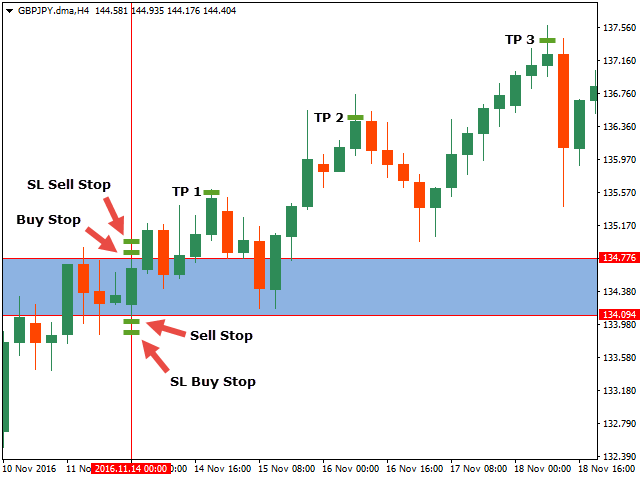

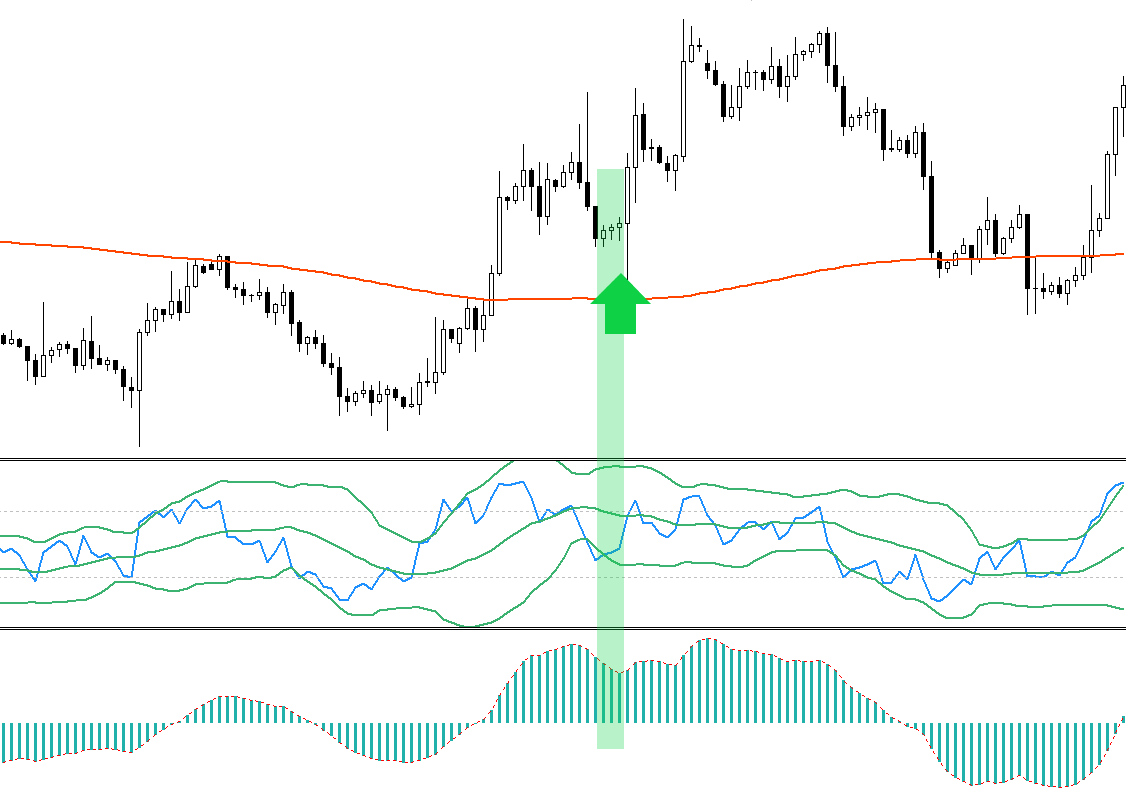

Рыбка в бочке

Эта стратегия используется на паре EURUSD на временном интервале H4.

Это стратегия основана на следующих индикаторах:

- RSI с периодом 7;

- Bollinger Bands с периодом 20, отклонением 2 и применением к «first indicator’s data»;

- MACD с периодами 15, 26 и 1 для SMA;

- Moving Average — период 200.

Есть такой нюанс, что индикатор RSI и Bollinger Bands нужно включить в одном окне. Для этого один индикатор можно открыть через вкладку «Индикаторы», а другой перетащить из окна «Навигатор» прямо поверх первого. Как раз, например, если сперва открыть RSI, а потом на него из окна Навигатор перетащить Bollinger Bands, тогда в настройках последнего можно будет в пункте «Применить к» выбрать «First indicator’s date».

Открывать покупку нужно будет при соблюдении следующих условий:

- RSI пробивал нижнюю границу линий Боллинджера, уходил за канал, а потом вернулся обратно, пересекая нижнюю границу снизу вверх.

- При этом гистограммы MACD находятся выше уровня ноль, что говорит о наличии восходящего движения.

Сигнал на продажу:

- После того как RSI был выше верхней границы канала Боллинждера, он снова в него возвращается, пересекая её сверху вниз.

- MACD гистограммы находятся ниже нуля.

Вход в сделку происходит, как только закрывается свеча, на которой RSI сделал пересечение.

Стоп-лосс ставится примерно на 350-400 пунктов при 5-ти значных котировках или за ближайший локальный максимум или минимум.

Как только по сделке появляется плюс 350 пунктов, стоп-лосс переносим в безубыток. Когда текущая прибыль достигает 50 пунктов, можно ставить трейлинг-стоп на расстоянии 400 пунктов от цены.

Идеальные сигналы будут, когда покупать система предлагает при графике цены выше скользящей 200, а продавать, когда график ниже этой скользящей.

И ещё рекомендуется за 4 часа до окончания пятничной торговой сессии не открывать новых сделок. Следующие сделки лучше уже искать в понедельник после выходных. Так можно будет избежать сложно предсказуемых движений за счёт операций в выходные и гэпов, которые они могут вызывать.

Momentum Pinball

Данную торговую стратегию создала не малоизвестный трейдер Линда Рашке.

Анализ рыночной ситуации производится на интервале D1 и на H1, где происходит поиск подходящей точки входа согласно направлению со старшего временного интервала.

По отношению затраты времени на анализ и торговлю к получаемым результатам эта стратегия может приглянуться многим трейдерам, кто ищет именно стратегию на среднесроке.

Вся система основана на индикаторе Momentum Pinball, который является модификацией классического Momentum. В качестве дополнительного фильтра в состав добавлен индикатор RSI, который помогает отфильтровывать ложные сигналы. Конечно, всё равно они будут, просто, в рамках данной стратегии большая их часть отсекается.

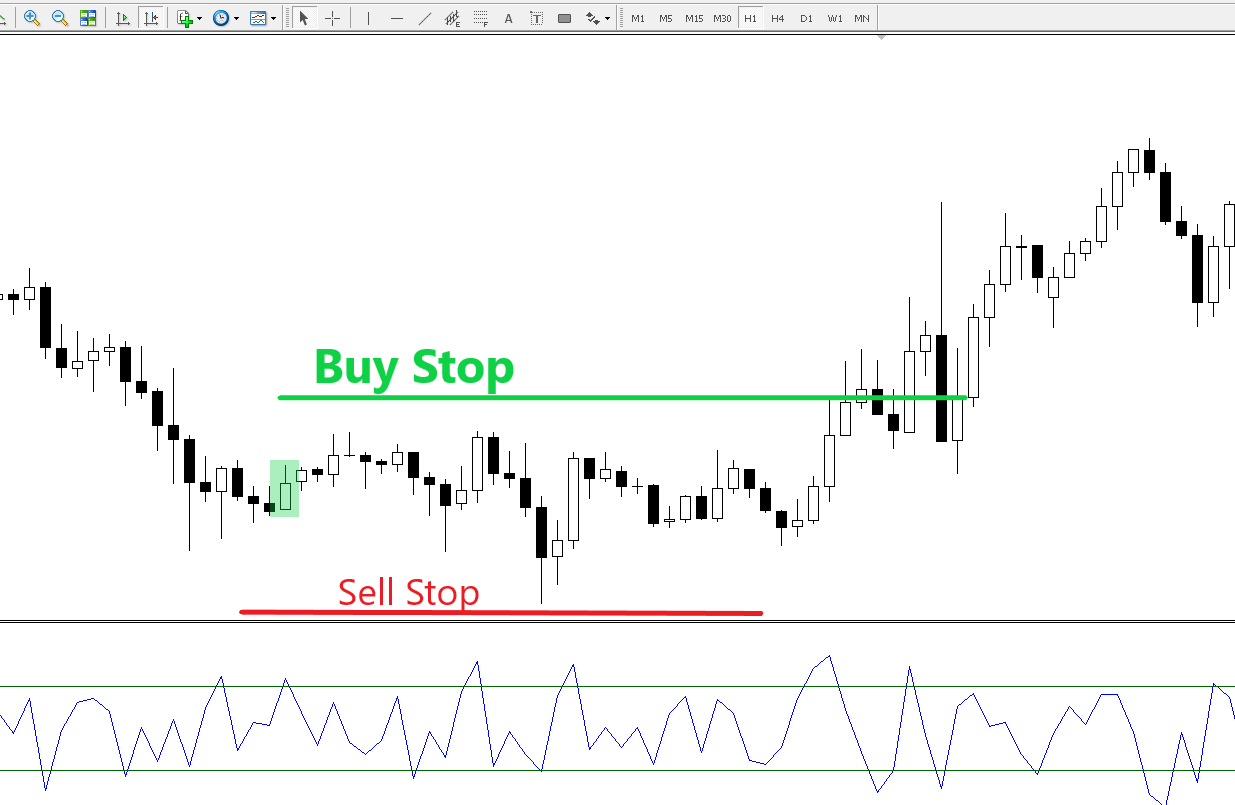

По Momentum Pinball как по любому осциллятору на D1 мы смотрим перекупленность и перепроданность рынка. Как только видно, что рынок оказался в каком-то из таких крайних значений, мы переходим на H1, чтобы там уже искать точку входа по тренду.

На дневном графике моментум был ниже уровня 30, то есть рынок в зоне перепроданности. Затем рафик индикатора показывает выход рынка из этой зоны в виде пересечения уровня 30 снизу вверх.

Как только мы это заметили, то сразу переходим на таймфрейм H1.

Здесь мы должны дождаться открытия нового дня. И на первой свече нового дня мы по сигналу старшего таймфрейма выше свечи на 100 пунктов ставим ордер Buy Stop, а стоп-лосс выставляем ниже на 200 пунктов.

Для продаж ситуация зеркальная.

Выходить из сделки можно при появлении противоположного сигнала или на сильном историческом уровне.

Заключение

Это лишь несколько примеров среднесрочных стратегий.

Как видите, принципы работы по ним схожи с принципами в любой другой торговой системе, опирающейся на технический и графический анализы.

Такой вид торговли идеально подходит тем, кто не гонится за сверхприбылями, а хочет торговать консервативно, соблюдая риск-менеджмент, но при этом не проводя много времени перед графиками на мониторе.

Источник https://www.blotter.ru/1/l6/torgovye-strategii-na-h4-d1/

Источник https://blog.roboforex.com/ru/blog/2022/01/17/luchshie-srednesrochnye-torgovye-strategii-sleduj-za-trendom/

Источник https://xn—-8sbebdgd0blkrk1oe.xn--p1ai/forex-strategii/srednesrochnye-strategii-foreks-obzor.html