Оценка эффективности инвестиций

Ключевыми целями инвестирования являются извлечение прибыли, сохранность первоначального капитала, минимизация риска потери денег. Чтобы добиться этого, проводится оценка эффективности инвестиций по множеству показателей. Она проходит еще до вложения средств, приобретения активов или участия в инвестиционном проекте.

Содержание:

Что такое эффективность инвестирования

Под эффективностью инвестиций понимается соответствие вложенных затрат ожидаемому результату. Если такой предполагаемый результат не будет соответствовать целям и задачам инвестора, он сможет отказаться от вложения средств, направить их в другой проект либо предусмотреть дополнительные меры защиты от рисков.

Самостоятельно оценить эффективность инвестирования сложно, так как придется рассматривать множество показателей экономической деятельности. Поэтому для оценки привлекаются профессиональные эксперты в сфере финансов и экономики, отдельных направлений деятельности. Провести проверку можно в отношении любых видов инвестиций:

- ценных бумаг, паев, иных финансовых инструментов;

- объектов недвижимости и имущественных прав;

- объектов интеллектуальной собственности;

- имущественных активов, оборудования, техники, а также иных видов реальных и финансовых активов.

Специалисты компании «Альфа-Капитал» при оценке эффективности используют все современные методы и технологии оценки, представляют объективный отчет о целесообразности вложения средств, указывают на возможные риски.

Показатели оценки эффективности инвестиций

Оценивать предполагаемые результаты вложения средств можно по нескольким направлениям. Например, экономическая эффективность инвестиций используется для определения разницы между доходами и расходами. Финансовая эффективность непосредственно связана с вложением средств в инвестиционные проекты, ценные бумаги (акции, облигации, паи и т. д.). Аналогичная оценка может проводиться и в бюджетной сфере.

Финансовая эффективность инвестиций может оцениваться по основным критериям:

- норма доходности (IRR);

- внутренняя ставка (MIRR);

- индекс доходности (PI);

- чистая приведенная стоимость (NPV);

- коэффициент эффективности инвестиций (ARR);

- срок окупаемости инвестиций (PP);

- индекс дисконтирования (DPI).

Оптимальным вариантом является использование сразу всех перечисленных параметров. Однако на практике это затруднительно и нецелесообразно, поэтому можно выбрать отдельные показатели, соответствующие целям и задачам инвестора. Кратко разберем основные моменты для наиболее распространенных показателей эффективности.

Индекс доходности (PI) позволяет определить рентабельность (прибыльность) инвестиционного проекта. Для расчета используется множество финансовых критериев: учетная ставка ЦБ РФ, маркетинговые стратегии, показатели спроса и предложения, динамика цен.

Показатель чистой стоимости (NPV) показывает эффект инвестиций за все время существования (жизненного цикла) проекта. Показатель срока окупаемости (PP) применяется практически в каждом случае, так как дает представление о периоде, когда инвестор сможет полностью возместить инвестиционные расходы. Коэффициент эффективности инвестиций (ARR) представляет собой соотношение среднегодовой прибыли к среднему размеру инвестиций.

Выбор отдельных параметров оценки зависит от сферы и направлений инвестирования, целей заказчика. Подробнее об этом вы сможете узнать у специалистов компании «Альфа-Капитал».

Что дает оценка эффективности инвестиций

Каждый инвестор выбирает активы, проекты или финансовые инструменты с учетом возможных рисков, показателей доходности и сроков получения желаемой прибыли. Даже если инвестиции составляют незначительную сумму, она должна дать максимальную отдачу. Заказать оценку эффективности можно:

- на начальном этапе инвестирования, т. е. при выборе проекта для вложения средств;

- в процессе инвестирования, чтобы определить возможность выхода из проекта с минимальными потерями либо для наращивания объема вложений;

- по итогам запланированного периода инвестиций, чтобы оценить ожидаемую и фактическую прибыль.

Эффективное инвестирование заключается не только в большой сумме итогового дохода, оно определяется множеством факторов. Например, при вложенном 1 млн руб. разная эффективность достигается при доходе 500 тыс. руб. за 1 год или за 10 лет. В первом случае очевиден успех проекта и инвестора, так как начальный капитал увеличился на 50 % (без учета инвестиционных расходов). Во втором случае результат инвестирования нельзя признать удачным, так как полученный доход ниже обычных банковских ставок по вкладам.

По итогам оценки эффективности инвестор получит отчет или рекомендации, которые позволят принять следующие решения:

- выбрать один из инвестиционных проектов, видов активов и финансовых инструментов с наибольшей эффективностью вложений;

- правильно определить стадию проекта, на котором нужно вкладывать деньги (особенно это актуально для стартапов);

- распределить капитал между несколькими проектами и инструментами для диверсификации рисков;

- отказаться от инвестирования в предложенный проект или изменить размер капитала для вложения;

- выйти из проекта до его завершения, если возникает риск убытков, либо для их минимизации;

- продать активы, если достигнут запланированный результат;

- продолжить сотрудничество в рамках проекта, если в первоначальный срок инвестиции дали хороший результат.

Для принятия одного из перечисленных решений нужно быть уверенным в профессионализме и надежности специалистов, которым заказана оценка. В управляющей компании «Альфа-Капитал» вы можете получить помощь опытных специалистов в сфере инвестирования. Наши услуги востребованы как у начинающих, так и у опытных инвесторов.

Преимущества сотрудничества с нашей компанией

Компания «Альфа-Капитал» входит в число лидеров рынка инвестирования. Мы предлагаем услуги по доверительному управлению активами на максимально выгодных условиях. Вы сможете получить следующие преимущества:

- консультационную поддержку на всех этапах сотрудничества;

- использование всех доступных методов и показателей оценки;

- подробные и аргументированные заключения об эффективности текущих или будущих инвестиций, рекомендации по формированию инвестиционного портфеля и вложению средств.

Мы заинтересованы в финансовом успехе наших клиентов, поэтому гарантируем объективные и достоверные результаты оценки. Подробнее об условиях сотрудничества вы сможете узнать по телефону либо в одном из офисов компании «Альфа-Капитал» в Москве и других городах России.

Как рассчитать экономическую эффективность вложений

Под экономической эффективностью капиталовложений в стартап или бизнес-проект понимается соотношение между вложенными деньгами и полученных инвестором результатов в виде прибыли. Регулярное выполнение оценки эффективности вложений дает понять, в правильные ли проекты вкладывается инвестор и стоит ли в них дальше вкладывать собственные средства. Какие методы оценки результативности вложений стоит применять?

Суть методик анализа экономической выгоды вложений

Понимание того, насколько окупятся вложения в производство или бизнес-проект, имеет большое значение для инвестора. Выполнение оценки результативности инвестиций, в первую очередь, дает понять, какая отдача будет получена с капиталовложений в конкретное предприятие и целесообразно ли это вообще делать. Знание этой информации позволяет инвестору уберечь себя от рисков, связанных с неокупаемостью вложенного им капитала.

Сегодня существуют более десятка методов, которые для удобства восприятия поделены на статические и на динамические. Большое количество методик обусловлено тем, что на результативность капиталовложений в тот или иной бизнес влияние оказывает огромное число внешних факторов. Чем больше этих факторов, чем выше погрешность и непредсказуемость расчетов, тем больше разносторонних методов требуется для их уточнения.

Несмотря на большую важность статических методов выполнения оценки результативности капиталовложений, динамические способы более востребованы среди инвесторов. Это объясняется просто – динамические методы охватывают куда большее количество переменных и факторов. Это актуально при изучении выгодности крупных бизнес-проектов. Благодаря этому достоинству динамических методик они показывают более высокую точность.

Популярность динамических способов анализа эффективности инвестиций вовсе не означает, что статические методы ни для чего не пригодны. Напротив, они незаменимы в случае, когда надо просчитать целесообразность краткосрочных, небольших и единоразовых вложений. Такие способы дают инвестору оперативно определить, насколько правильным будет решение вложиться в тот или иной проект. Для небольшого капитала этого достаточно.

Статические методики выполнения оценки

Статические способы прогнозирования результативности капиталовложений, в первую очередь, имеют большое значение для частных инвесторов, располагающих небольшим капиталом. Прежде, чем воспользоваться такими способами, надо учесть, что они не берут в расчет многие важные факторы, поэтому для серьезной оценки они подходят не лучшим образом. Среди многообразия методов особой популярностью пользуются описанные далее два.

К главным достоинствам статических методик оценки результативности денежных вложений относится весьма высокая достоверность, а также простота эксплуатации за счет легкой математической модели. Не нужно иметь особые навыки и знания математического анализа для того, чтобы воспользоваться этими методами.

- Методы опираются на не самые точные данные, поэтому и точность расчета весьма небольшая.

- Статические способы не учитывают такое значительное свойство сумм, как дисконтируемость.

- При расчете инвестор опирается только на статические данные – не учитывается инфляция и т. д.

Еще один недостаток статических методик заключается в том, что оцененные с их помощью проекты сложно сопоставить друг с другом в ходе проведения сравнительного анализа. Несмотря на такое большое количество недостатков, способы из этой группы подходят для частных инвесторов, а также для владельцев небольшого капитала. Предлагаем ознакомиться с двумя востребованными у инвесторов статическими способами оценки.

Расчет периода окупаемости

Прогнозирование периода, в течение которого инвестируемый проект выйдет на окупаемость, представляет для инвестора серьезное значение. Благо, рассчитать период можно при помощи простой формулы: PP = IC/CF. Здесь под PP понимается срок, который нужен компании для выхода на окупаемость. IC – это средний доход компании за один год. CF – стоимость инвестиций, вложенных в развитие организации.

На основании полученных в ходе расчета периода окупаемости данных обычно принимается одно из решений:

- Проект принимается в том случае, если окупаемость происходит в принципе, независимо от срока. При этом период окупаемости может быть как коротким, так и весьма длительным – это не играет роли.

- Проект принимается тогда, когда период окупаемости укладывается в рамки, обозначенные инвестором. Если период окупаемости чрезмерно продолжительный, инвестор отклоняет идею инвестирования.

Прежде, чем рассчитать экономическую эффективность вложений при помощи этого статического метода, учтите – он не учитывает многие факторы, которые прямым и косвенным образом влияют на срок окупаемости бизнеса. Например, этот метод не опирается на инфляцию, амортизацию, систему налогообложения и другие факторы. Но этот способ хорошо подходит для краткосрочных инвестиций, в том числе, при инвестировании в ПАММ-счет.

Также при использовании этого метода надо учитывать, что он игнорирует денежные потоки, которые находятся с обратной стороны периода окупаемости инвестируемого бизнес-проекта. В расчет не берется и возможность реинвестирования доходов. В целом, этот метод помогает выбрать наиболее доходные проекты с небольшим периодом окупаемости, однако, при этом игнорируются более рентабельные, но продолжительные проекты.

Вычисление рентабельности

Второй популярный статический метод оценки эффективности капиталовложений – это расчет рентабельности инвестиций в бизнес. Методика делится на два подвида, которые отличаются используемыми формулами:

- Первая формула – T = (Vf — Vi)/Vi.

- Вторая формула – T = (I + Vf — Vi)/Vi.

В обеих формулах под T подразумевается арифметическое значение рентабельности инвестиций. В качестве I выступает полученная предприятием прибыль. Vf – это цена продажи инвестиций, а Vi – это сумма инвестиций.

Рекомендуется использовать описанный способ только в том случае, если инвестор уверен в том, что в период всего времени существования поддерживаемого проекта его валовая прибыль будет находиться приблизительно на одном уровне. При этом максимальная точность расчетов достигается в том случае, если на протяжении этого времени неизменной останется и налоговая политика, а также не претерпит изменений кредитная политика.

Как и в описанном ранее статическом способе расчета периода окупаемости, здесь тоже не берутся в расчет внешние воздействия, оказывающие влияние на стоимость самих денежных средств. Это главная причина, по которой не рекомендуется пользоваться обеими методами для расчета целесообразности долговременных и крупных капиталовложений. Для расчета продолжительных инвестиций применяется более продвинутый метод.

Динамические методы выполнения оценки

Существенное превосходство динамических методик над статическими заключается в том, что они учитывают более обширное количество факторов, в том числе тех, которые изменяются во времени. Благодаря этому, плюсами динамических методов расчета эффективности вложений являются точность, применимость к анализу долгих и крупных инвестиционных проектов. Однако одновременно с этим растет сложность использования этих методов.

Сложность применения динамических методов – их главный и единственный недостаток. Из-за этого частным инвестором на первых порах сложно использовать методики из этой категории, т. к. они загружены большим количеством информации и факторов, которые надо принимать в расчет. По этой причине использовать такие способы стоит только при анализе продолжительных проектов с возможными вложениями по ходу их развития.

Расчет стоимости инвестиций

Этот динамический метод предназначается для подсчета чистой стоимости инвестиций. Под этим параметром понимается различие между суммой денежного потока за срок работы инвестиционного проекта и количеством вложенных в его развитие денежных средств. На основании расчетов принимается решение: если стоимость инвестиций больше нуля, то проект одобряется. Из некоторого числа проектов выбирается наиболее «дорогой».

Чтобы описанный метод расчета показывал корректные значения, должны выполняться такие условия:

- В случае сравнения чистой стоимости одновременно некоторого количества инвестиционных проектов, для них должна использоваться общая дисконтная ставка. Помимо этого, сравниваемые проекты должны быть идентичными по таким параметрам, как продолжительность жизненного цикла и объем вложений.

- Сумма денежных потоков, которая является неотъемлемым параметром при оценивании прибыльности инвестиций в тот или иной проект, должна оцениваться для всего планового периода инвестирования в деятельность бизнес-проекта. Также сумма должна привязываться к конкретным интервалам времени.

- Денежные потоки рассматриваются обязательно отдельно от производственной работы предприятия. Это условие должно выполняться для того, чтобы в ходе анализа оценивались исключительно денежные поступления и платежи, которые прямым образом связаны с осуществлением инвестиционного проекта.

Надо понимать, что рассматриваемый метод позволяет узнать только то, способен ли выбранный вариант инвестиций в работу предприятия положительно сказаться на повышение прибыли компании или дохода самого инвестора. При этом количественную степень такого увеличения оценить не представляется возможным, и это главный недостаток такого метода. Поэтому этот способ рекомендуется дополнять расчетом индекса рентабельности.

Расчет индекса рентабельности

Полная экономическая оценка эффективности инвестиционных вложений невозможна без использования этого динамического метода. Он помогает узнать показатель, который показывает степень, на которую увеличивается перспективность предприятия и прибыль инвестора на каждую единицу вложенного капитала. Если предыдущий метод показывает качественную характеристику такого прироста, тот этот метод отображает количественную.

В рамках рассматриваемого метода для более точной оценки инвестиций используются сразу четыре показателя:

- Показатель доходности инвестиций. Рассчитывается как отношение суммы дисконтированных денежных потоков к сумме инвестиций, накопленной за период поддержки инвестиционного проекта.

- Показатель прибыльности затрат. Это отношение суммы денежных потоков к сумме денежных расходов.

- Индекс прибыльности дисконтированных затрат. Все, как выше, но по дисконтированным параметрам.

- Показатель доходности дисконтированных инвестиций. Этот индекс считается как отношение объема дисконтированных финансовых потоков к дисконтированному объему инвестиций за срок вложений.

Чаще всего для расчета перспективности инвестиционных вложений используется последний метод. Для его подсчета инвестор прибегает к соотношению двух частей чистой стоимости инвестиций. Речь идет о доходной и инвестиционной частях. Выводы об эффективности или неэффективности проекта делаются, исходя из того, какое значение получается в итоге расчетов. Если оно больше единицы, бизнес-проект считается перспективным.

В каталоге бизнес-идей Портала Ближе к Делу уже собраны актуальные идеи и рассчитаны основные финансовые показатели!

Расчет нормы доходности

Расчет внутреннего стандарта прибыльности капиталовложений позволяет определить коэффициент, при котором затраты инвестора полностью окупаются. С экономической точки зрения, у показателя сразу несколько смыслов, каждый из которых представляет большое значение для инвестора. Так, этот параметр отражает максимальный размер доходов, связанных с проектом, в развитие которого вкладываются деньги.

В случае если бизнес развивается с использованием кредитных денежных средств, рассматриваемый параметр отражает предельно допустимую процентную ставку, по которой можно взять кредит и успешно возместить его за оптимальный срок. Инвестиционный проект считается перспективным в том случае, если этот показатель больше, чем средняя стоимость капитала в том секторе рынка, в котором бизнес-проект осуществляет работу.

Практика показывает, что динамические методы, основанные на дисконтировании, более точные по сравнению с другими способами, поэтому пользуются наибольшей востребованностью среди крупных инвесторов. Прежде всего, используются способы расчета чистой стоимости инвестиций, подсчета внутренней нормы прибыли, расчета индекса доходности, а также метод аннуитета. Рекомендуется использовать их в самую первую очередь.

Для получения наиболее точных результатов при расчете экономической эффективности вложений рекомендуется использовать одновременно некоторое число способов. При этом, чтобы не углубляться в массу сложных расчетов, откажитесь от динамических методов при оценке малых и непродолжительных вложений.

Как проводить оценку эффективности инвестиционного проекта

Исследование эффективности инвестиционного проекта – важное условие для определения степени его привлекательности для внешних игроков рынка и возможных инвесторов.

Оценка эффективности проекта – это процедура расчета затрат и анализа капитальных затрат на исполнение проекта и итоговых достижений, показывающая, насколько он отвечает намеченным ориентирам и планам участвующих сторон.

Методы оценки эффективности инвестиционного проекта

Эффективность инвестиционного проекта – это такая мера соответствия стартапа ожидаемым целям, задачам и выгодам всех хозяйствующих сторон, которые принимают участие в его оценки и реализации.

Блок «Инвестиционные проекты» на базе «1С:Управление холдингом» предоставляет ресурс для автоматизации абсолютно всех фаз жизненного цикла стартапа, начиная с инвестиционной фазы, далее – выхода на проектную мощность, и заканчивая анализом итоговых достижений проекта

Этапы оценки

Под эффективностью инвестиционного проекта, как уже упоминалось, преимущественно подразумевает уровень его согласованности с ожидаемой отдачей и выгодами партнеров. В целях определения этого уровня и применяется оценка. Можно оценивать проект по двум показателям:

Эффективность проекта в целом

Оценка продуктивности инвестиционного проекта в целом осуществляется с общественной и коммерческой позиции, но необходимо отметить, что обе позиции предполагают наличие единственной стороны, организующей стартап за счет собственных вложений.

Цели оценки эффективности проекта в целом:

- Установление ожидаемой привлекательности для участвующих сторон;

- Определение источников привлечения денежных средств.

Виды инвестиционных оценок эффективности в целом:

- Общественная (социально-экономическая) эффективность инвестиций;

- Коммерческая эффективность.

Эффективность участия в проекте

Сторонами, принимающими участие в проекте, могут выступать организация, внедряющая стартап, ее учредители, кредитные институты (как дополнительный канал финансирования), лизинговые структуры, обеспечивающие, например, основными средствами для проекта, и т.д.

Иногда проект касается вовлеченности вышестоящих институтов, например, региона, что может оказать значительное влияние на его исполнение, потому что масштабные проекты, которые носят социально значимый характер, могут потребовать государственного финансирования.

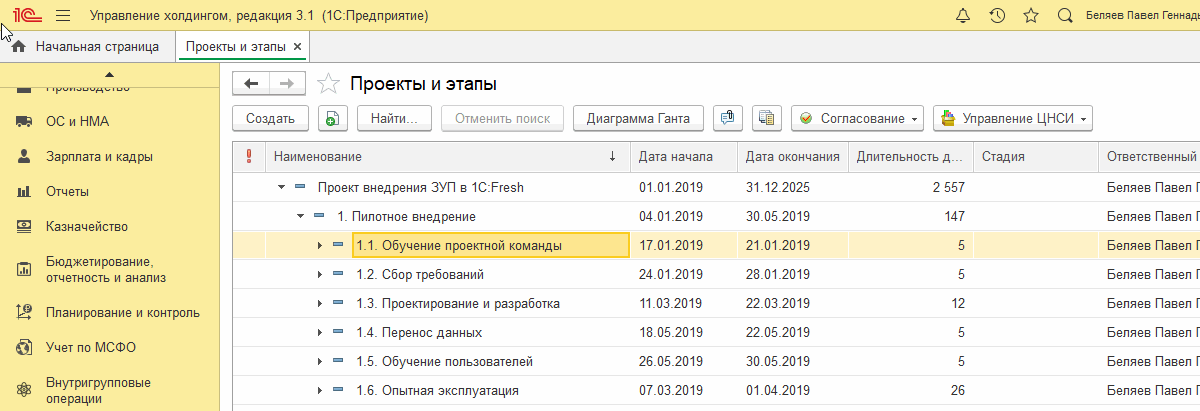

В системе 1С:Управление холдингом реестр подсистемы устроен в виде иерархической структуры «Проект – Этап проекта – Подэтап» с совокупностью реквизитов для каждого документа.

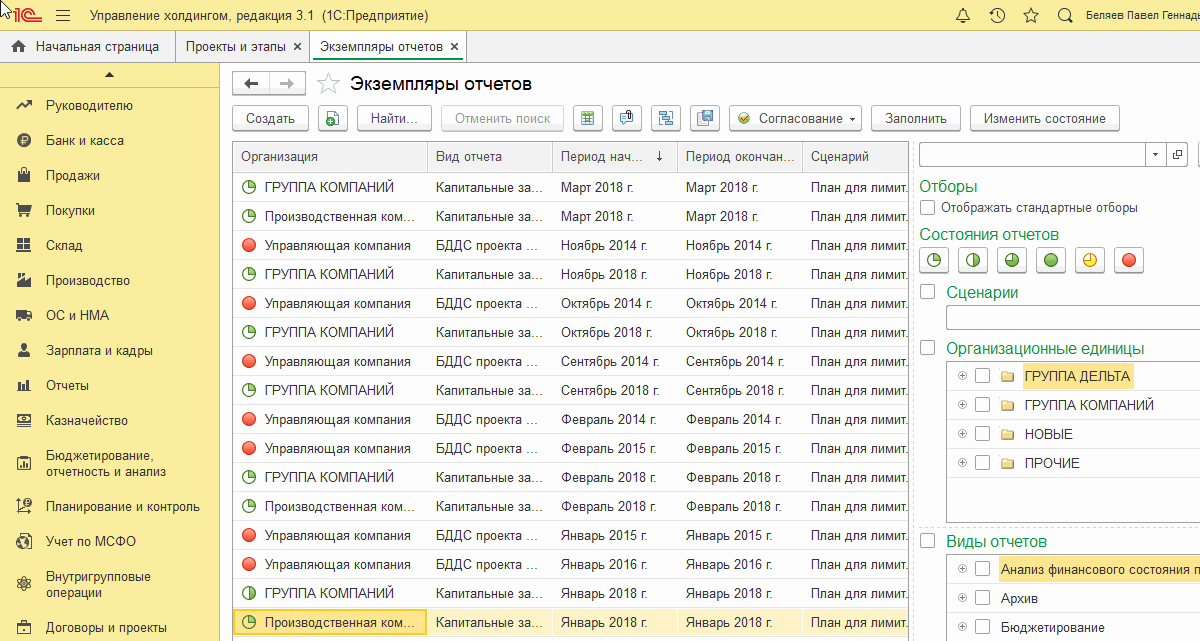

Рис.1 Проекты и этапы

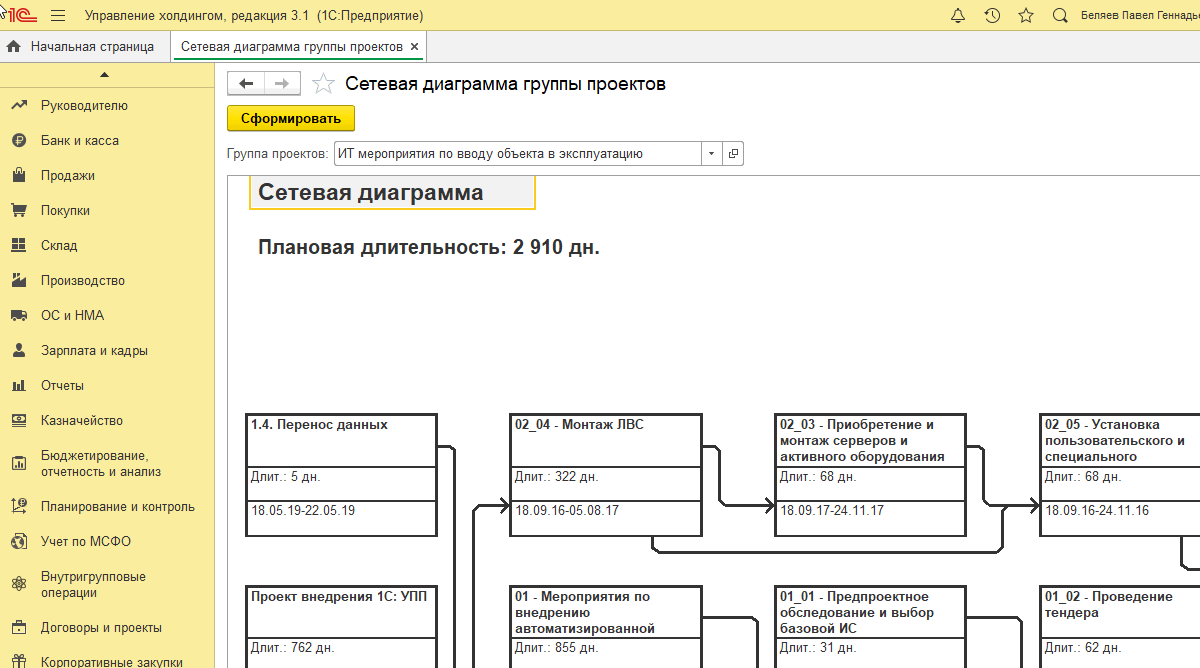

Отчет со схематичным изображением взаимосвязи стадий проекта в 1С:Управление холдингом можно представить в виде сетевой диаграммы.

Рис.2 Сетевая диаграмма группы проектов

Этапы анализа

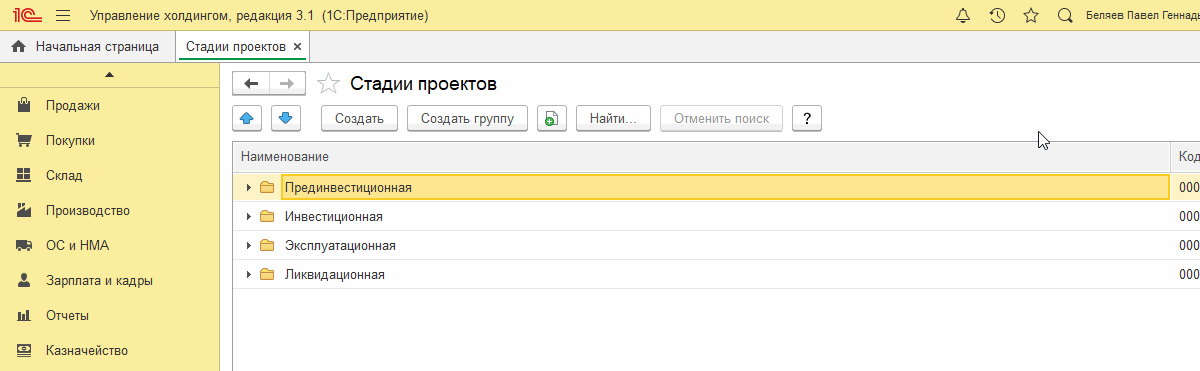

Любой инвестиционный проект можно рассматривать в качестве совокупности определенных последовательных стадий (этапов). Каждый имеет собственные задачи и цели. Допустимо разделять следующие ступени инвестиционного проекта:

- Прединвестиционная;

- Инвестиционная;

- Эксплуатационная;

- Ликвидационная.

Если совокупность капитальных затрат на проект в компании велика, то также возможна более подробная детализация каждой ступени проекта.

Рис.3 Стадии проектов

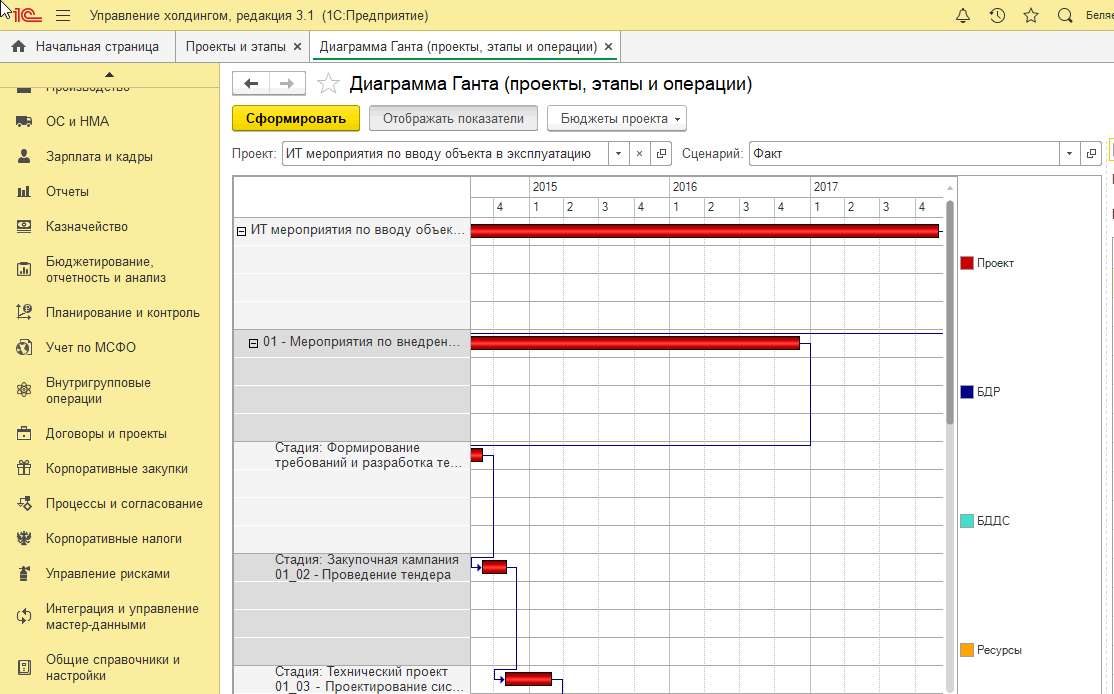

Для отдельного проекта или этапа формируется карточка проекта (этапа), куда вносится вся главная информация о проекте: реквизиты проекта (этапа), основные показатели, а также представляется возможным прикрепить туда документы бюджетирования. Напрямую из карточки можно развернуть БДДС, БДР или ДР проекта, диаграмму Ганта, а также обновить информацию проекта.

Диаграмма Ганта служит комфортным способом наглядно продемонстрировать очередность стадий проекта и их временной промежуток, а также дает возможность обновлять и изменять сроки и коэффициенты эффективности в режиме онлайн.

Рис.4 Диаграмма Ганта

Расчет показателей

В роли ресурсов инвестиционных проектов служат разные справочники конфигурации (например, «Сотрудники», «Номенклатура»). Для них есть возможность указать стоимостные и натуральные форматы.

В качестве одного из критериев оценки при вынесении решения о разумности реализации используют следующие показатели эффективности:

- Чистая приведенная стоимость (NPV)

- Внутренняя ставка рентабельности (IRR)

- Дисконтированный срок окупаемости (DPP)

- Свободный денежный поток (FCF)

- Индекс прибыльности (PI)

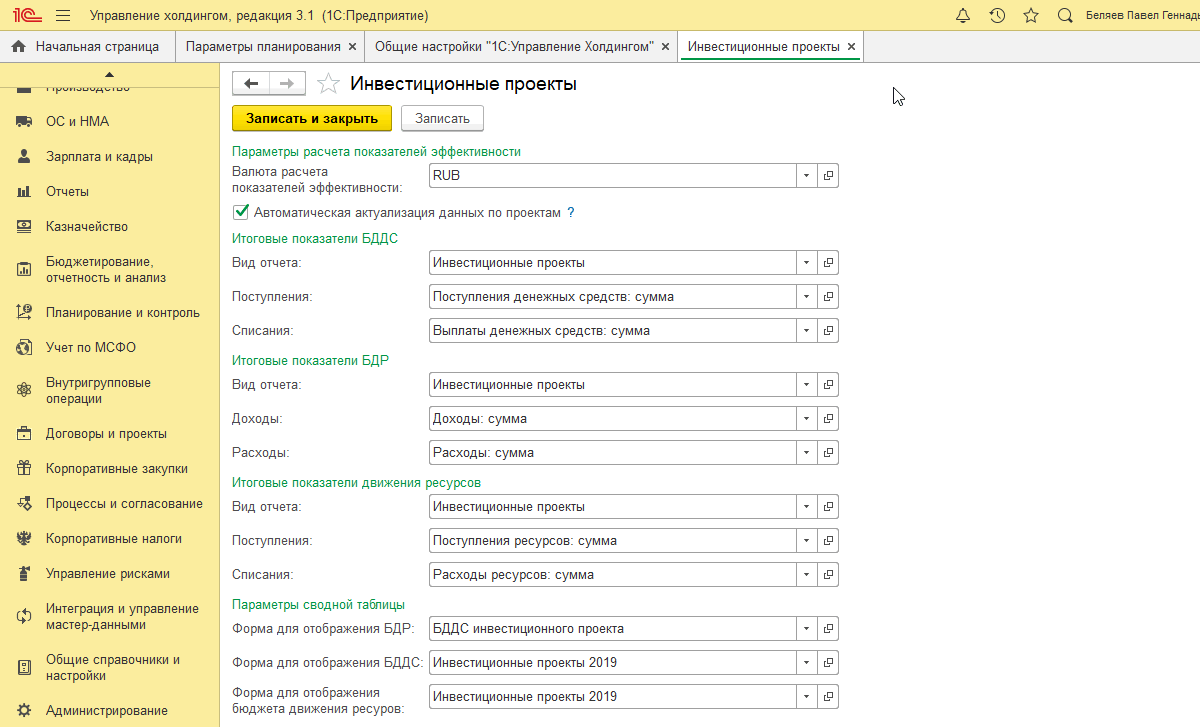

В рамках подсистемы «Администрирования инвестиционных проектов» перечисленные показатели можно вычислить для любого проекта автоматически, на основе данных запланированной стоимости. Для осуществления этого необходимо:

- составить виды отчетов, которые соответствую бюджетам по инвестиционному проекту;

- в настройках параметров следует установить параметры расчета коэффициентов эффективности проекта (валюту, автоматическое обновление информации по проектам);

- запланировать движения по бюджетам. Для этого нужно ввести экземпляры отчетов. Формируется напрямую из проекта.

Рис.5 Экземпляр отчета

Для каждого из видов бюджетов (БДДС, БДР) требуется установить параметры:

- Вид отчета – элемент справочника «Виды отчетов», который содержит данные по соответствующему бюджету;

- Поступления – показатель вида отчета, сохраняющий сумму поступивших денежных средств по данному виду бюджета;

- Списания – показатель вида отчета, в котором хранится сумма списаний по данному виду бюджета.

Рис.6 Настройка параметров бюджетов

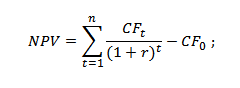

Чистый дисконтированный доход

Чистый дисконтированный доход (NPV) или чистая приведенная стоимость – это совокупность предстоящих ожидаемых финансовых потоков, которые генерирует проект, приведенных к актуальному отрезку времени. Дает инвестору представление о том, что он получит от вложений в инвестиции. При расчете учитывается, сколько уйдет на первоначальные затраты, а также в процессе производства. Экономический смысл – сообщить инвестору, каковы будут риск и совокупная прибыль. Формула расчета выглядит так:

Рис.7 Формула расчета NPV

- n, t – число периодов;

- CF (cash flow) – денежный поток;

- C – начальные вложения;

- R (rate) – ставка дисконтирования.

Заключение по проекту:

- NPV > 0 ⇒ проект прибыльный, целесообразен к реализации.

- NPV

- NPV = 0 ⇒ нулевая окупаемость (уровень безубыточности), проект теряет целесообразность. Требуемые действия: а) сворачивание проекта; б) разработка плана по повышению его прибыльности.

- NPV1>NPV2 Сравнение NPV одного проекта с NPV другого, свидетельствует о большей привлекательности первого.

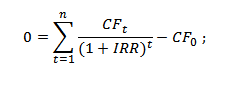

Внутренняя норма прибыли

Внутренняя норма прибыли (IRR) – это определенный уровень ставки дисконтирования, при которой чистый приведенный доход равен нулю. Формула расчета внутренней нормы прибыли:

Рис.8 Формула расчета IRR

- CF (CashFlow) – денежный поток, который генерируется объектом инвестиций;

- IRR – внутренняя норма прибыльности;

- CF0 – денежный поток на этапе инвестиционной фазы.

Если принимать WACC за ставку дисконтирования. заключение по проекту будет таким:

- IRR > WACC – вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект подлежит реализации;

- IRR = WACC – проект не принесет ни убытков, ни дохода в будущем периоде и такой проект следует отложить, либо пересмотреть параметры;

- IRR

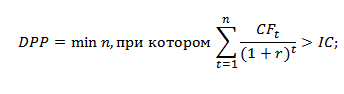

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (DPP) – период, в продолжение которого проект находится на стадии самоокупаемости. Формула расчета срока окупаемости:

Рис.9 Формула расчета DPP

- IC (InvestCapital)– капитальные вложения участников;

- CF (CashFlow) – финансовый поток;

- r – ставка дисконтирования;

- t – период.

Преимущество этого коэффициента – возможность учитывать в расчете временную стоимость денег за счет инфляционных процессов, что серьезно повышает достоверность оценки времени окупаемости вложенного капитала.

К недостаткам критерия относится прогнозный характер определения будущих денежных потоков и неточная оценка ставки дисконтирования. Ставка подлежит изменению на всех стадиях проекта вследствие воздействия различных экономических, политических, производственных факторов.

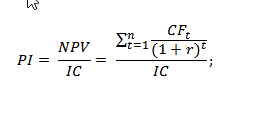

Индекс прибыльность инвестиций

Индекс прибыльность инвестиций (PI) применяют для оценки инвестиций и эффективности инвестиционных вложений, проводя оценку относительной доходности различных вложений средств. Индекс прибыльности вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, обозначает, сколько прибыли принес нам каждый рубль, который мы вложили. Форма расчета индекса рентабельности:

Рис.10 Формула расчета PI

- NPV – стоимость дисконтированных входящих инвестиционных потоков;

- I – совокупность капитальных вложений.

- PI

- PI = 1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта.

- PI > 1 ⇒ проект перспективен.

Если давать сравнительную оценку нескольких проектов, то целесообразно реализовать тот, у которого PI выше, поскольку это означает более высокий потенциал прибыльности.

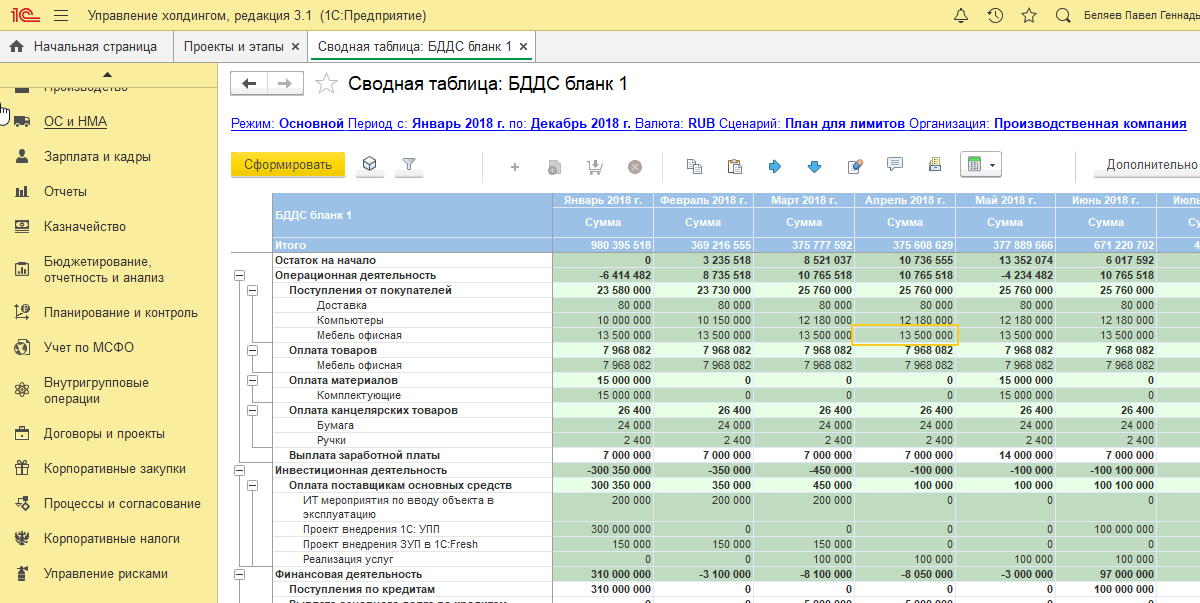

Анализ бюджетов, связанных с проектом

Фундаментом для прогнозирования стоимости проекта служат плановые данные бюджетов доходов и расходов (БДР) и поступлений и списаний денежных средств (БДДС). Потенциал «1С:Управление холдингом» дает возможность осуществить планирование бюджетных форм БДДС и БДР отдельно для любого проекта. Для формирования бюджетной формы сразу на весь календарный год создан инструмент «Сводная таблица».

Рис.11 Сводная таблица

Система автоматически считает главные коэффициенты эффективности проекта, опираясь на бюджетные данные, а также показывает их и в диаграмме Ганта, и в карточке проекта – в столбце «План».

Рис.12 Ключевые показатели

При вступлении проекта на этап инвестиционной фазы, важным моментом является своевременный и оперативный мониторинг его исполнения. Актуализировать, обновлять и изменять ход проекта в системе можно как по плановым данным, так и вне плана, при учете случившихся изменений. Для обновления проекта разработан автоматический режим с использованием документа «Резервирование бюджета». В ручном варианте обновление производят с помощью команды «Актуализировать бюджеты».

1С:УХ для управления инвестициями

Программа для полного цикла управления и оценки эффективности инвестиционных проектов

Источник https://prodengi.alfacapital.ru/effektivnost-investicij/

Источник https://kdelu.vtb.ru/articles/kak-rasschitat-ekonomicheskuyu-effektivnost-vlozhenij/

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/zachem-i-kak-provodit-ocenku-effektivnosti-investicionnogo-proekta/