Пробой уровня – основа торговой стратегии

Любая стратегия строится на определенной торговой идее. Пробой уровня — торговая идея, суть которой — поймать движение в тот момент, когда цена преодолевает определенные ключевые уровни.

Пробойные системы могут рассматриваться, в первую очередь, как вариант краткосрочной торговли на колебаниях. То есть, основная задача трейдера — определить направление и потенциал текущего движения, не углубляясь в долгосрочные прогнозы.

Система основана на «психологии толпы». Обычно, когда происходит пробитие максимума предыдущего дня, большинство людей считает, что теперь движение цены будет восходящим и лучше покупать, чем продавать. И наоборот — все начинают продавать при пробитии минимума предыдущего дня. Именно поэтому многие трейдеры используют максимум и минимум предыдущего дня для выставления защитных стоп-лоссов. Так, если цены пересекают вниз минимум, нет смысла держать лонги: скорее всего, цена пойдет дальше, и убытки будут только нарастать.

Как построить систему на основе пробоя уровней

Если говорить обобщенно, то пробоем любого уровня принято считать закрытие торговой сессии выше максимума или ниже минимума торгового диапазона, в котором цена находилась в течение дня (если мы рассматриваем дневные интервалы). Именно закрытие дает нам повод сделать вывод о том, что на текущий момент желающих покупать (в случае пробоя вверх) значительно больше, чем желающих продавать.

В целом же, пробой уровня каждый определяет для себя сам в зависимости от целей, преследуемых в торговой системе.

Так, например, в высокочастотной краткосрочной торговле часто используется пробой по единственному касанию, то есть когда хотя бы одна сделка прошла по цене выше уровня сопротивления (или ниже уровня поддержки). В этом случае трейдеры надеются на то, что в самой ближайшей перспективе будут закрываться обратно направленные позиции, что даст небольшой импульс пробою и будет возможность закрыть небольшую «быструю» прибыль.

Открытие позиции

Пробой уровня дает нам сигнал на вход в позицию. Выбор точки входа может зависеть как от личных предпочтений человека, так и от специфики выбранного инструмента/рынка. Можно открывать позицию по рыночной цене «вручную», можно использовать заявки на автоматическое открытие по заданной цене. Все зависит от вас и вашего желания контролировать открытие каждой торговой сессии.

С другой стороны, различия в динамике цен на разные активы являются важным фактором при выборе непосредственно точки открытия сделки. Так, например, если по выбранной нами бумаге очень часто открытие дня происходит с гэпом, стоит учитывать этот фактор и указывать более дальнюю цену открытия. Тем самым, мы увеличиваем количество «входов», сокращая средний размер прибыли по ним.

Удержание и закрытие позиции

Так как большинство пробойных стратегий являются, по сути, краткосрочными (рассчитаны на быструю небольшую прибыль), очень важно определить момент выхода из позиции.

Чтобы проиллюстрировать особую важность корректного выхода из позиции, рассмотрим следующий пример:

Есть две системы: 1) мы совершаем 10 сделок в неделю, средняя прибыль по ним 100 пунктов; 2) мы открываем лишь 1 сделку в неделю и удерживаем позицию в надежде на среднюю прибыль в 1000 пунктов.

Если мы не будем закрывать сделки вовремя, торгуя по первой системе, то мы рискуем терять в среднем 10-20 пунктов от сделки. Это приведет к суммарным потерям 100-200 пунктов.

Если же мы упустим 10-20 пунктов со сделки, торгуя по второй системе, это практически не изменит наш итоговый финансовый результат.

Часто можно встретить ситуацию, когда в пробойной стратегии трейдеры используют выход «по цели», то есть Take Profit. Это позволяет застраховать себя от сильных разнонаправленных колебаний при пробое определенного уровня, который, впрочем, может оказаться и ложным. Устанавливая закрытие позиции чуть выше точки входа, мы практически гарантируем себе достижение нужного небольшого результата.

Тем не менее, сильное направленное движение (тренд) часто начинаются именно с пробоя ключевого уровня. Чтобы поучаствовать в этом движении, нам придется отказаться от практики «целевого выхода». Вместо этого оптимальным решением будет выставление плавающего стоп-лосса. То есть мы сознательно ограничиваем потенциальную прибыль в каждой сделке, чтобы иметь возможность заработать много, если после пробоя идет сильное движение без откатов.

Где еще использовать пробой уровней

Пробой может использоваться не только в торговле по горизонтальным уровням, но и при трендовой торговле в каналах. Когда на рынке присутствует восходящий тренд, развитие которого происходит в канале, пробитие нисходящей линии этого канала будет служить первым основным сигналом к завершению тенденции и возможной смене на противоположную. Поэтому если у вас накоплены длинные позиции, стоит подумать об их закрытии (как минимум, частичном).

Преимущества использования пробойных систем

Краткосрочная торговля на пробоях достаточно выгодна как с точки зрения финансового результата, так и в плане вашего обучения основам функционирования фондовго рынка и рыночных движений.

1. Пробойные системы учат вас делать трудные вещи — покупать на максимуме и продавать на минимуме на быстром рынке! Для большинства людей это кажется неестественным.

2. Они учат вас использовать стоп-лосс, основанный на управлении капиталом. Одна из главных причин неудач трейдеров в реальной торговле — отказ от закрытия позиции с убытком на основе правил управления капиталом.

3. Используя пробойные системы, мы учимся «следовать» за трендом. При этом мы учимся понимать природу его развития, когда большая масса людей определяет движение рынка в ту или иную сторону.

«За» и «против» пробойных систем

Помимо финансовых результатов (которые зависят, скорее, не от выбора системы, а от ее «правильной настройки»), любая система обладает рядом преимуществ и недостатков. Поэтому не надо думать, что какая-то стратегия будет для вас «Святым Граалем».

Лучшие пробои очень часто не дадут возможности входа на откате. Вы либо в игре, либо нет! Поэтому нужно быть готовым к очень частому нахождению «в рынке». Иначе вы рискуете пропустить сильное движение.

Иногда рынок открывается гэпом за пределами вашего начального уровня входа. В этом случае вы не должны «выдумывать» новые точки для входа — это неизбежно приведет к увеличению стоп-лосса и нарушению правил управления капиталом.

«Движения пилы» — неизбежный минус пробойного метода. Очень сильно может нервировать ситуация, когда рынок, находясь в «боковике», дает множество ложных пробоев, что приводит к череде мелко убыточных сделок. К этому надо быть готовым.

Чтобы «перетерпеть» все минусы, вы обязаны «доверять» числам. Если после ваших тестов, результаты за последние 3, 5, 10 лет показывают, что в итоге система дает хороший плюс, не надо бояться просидеть неделю, две или месяц с небольшим убытком.

Также не стоит забывать и о диверсификации — именно она позволит вам нейтрализовать «пилу» по отдельно взятому инструменты, отрасли или рынку.

БКС Экспресс

Комментарии

Покупайте ценные бумаги любимых брендов в один клик

Последние новости

Рекомендованные новости

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008– 2022 . ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Скальперская стратегия «Пробой»

альперская стратегия «Пробой» Сегодня расскажу об одной скальперской стратегии. Основана она на неустранимой неффективности рынка — срыве стопов.

Все мы знаем что рынок не генерирует деньги — он их просто перераспределяет от одних трейдеров к другим. Отсюда напрашивается один вопрос — а где трейдеры теряют свои деньги? Можем ли мы их там «подобрать»? Да легко!

Какая теория тторговли самая популярная? — Теханализ!

Что говорит Теханализ? — Ставте стопы!

Где по Теханализу нужно ставить стопы? — За ближайшим максимумом или минимумом!

Итак, мы имеем максимум цены. Все кто набрал шортовые позиции — выставили свои стопы аккурат за этим максимумом. Кто-то дальше, кто-то ближе. Но сам факт — что в этой зоне сосредоточены, по сути, рыночные заявки на покупку в огромном количестве — даёт нам искомую стратегию!

Но в каждой стратегии есть свои ньюансы:

1. Стопов должно быть очень много — чтобы «выстрел» был достаточно сильным.

2. За уровнем максимума (минимума) не должно быть крупного игрока, который набирает шортовую (лонговую) позицию

3. Размеры стопа и тейка должны быть формализованы для конкретного инструмента.

Вот собственно и все. А теперь решение для фьючерса на индекс РТС:

1. На графике у вас должен быть отрыт инструмент в минутном масштабе (скальпинг всё-таки)

Обязательно добавлены обьёмы и график открытого интереса.

Что мы видим из этого графика? Есть локальный минимум, в этой точке был максимальный набор позиции всеми игроками. У нас вырос открытый интерес и обьем торгов был более 10000 контрактов. Это значит, что 10000 контрактов купили и 10000 контрактов продали. А те кто купил — с огромной долей вероятности выставили свои стопы как раз за минимумом. Т.е. «выстрел» стопов будет что надо!

2. Теперь нам нужно обезопаситься от крупного игрока. Очень часто именно крупные игроки и выносят стопы других участников чтобы самим набрать позицию. По рынку ведь купить они 10-20 тыс контрактов купить не могут.

Поэтому обязательно смотрим в стакан! Увидели крупный лот — ставьте перед ним — тогда вас точно заберут.

3. Ну а стоп и тейк — могу сказать вам только какими пользуюсь я. Они подобраны империческим путем.

Стоп не более 50пп

Тейк 100пп.

Можно на 100пп закрывать часть позиции, а оставшуюся часть — попробовать подержать на продолжение движения.

Шесть шагов для прибыльной торговли акциями на пробой

Пробойные стратегии успешно используются при торговле акциями. Приведенная в этой статье стратегия универсальна и может использоваться на любых торговых инструментах, включая фьючерсы на золото, серебро или нефть.

Существует множество различных пробойных стратегий, основанных на разных стилях торговли пробоев. Здесь я расскажу о стратегии, в которой используется простая концепция поддержки и сопротивления.

Стратегия торговли на пробой: определение

В основе данной стратегии торговли акциями на пробой лежит технический анализ . Два ее базовых элемента – поддержка и сопротивление. По этой стратегии можно торговать акции, товарные фьючерсы, индексы и другие инструменты, в которых цена выходит из торгового диапазона, ограниченного четкими уровнями поддержки и сопротивления.

Вот типичный график отобранной для торговли по данной стратегии акции, которая идеально подходит для совершения сделки в рамках системы свинговой или позиционной торговли.

Дейтрейдеры могут применять данную стратегию для внутридневной торговли пробоев в акциях. Вот обычный уровень сопротивления на внутридневном графике SPY.

Когда использовать стратегию торговли на пробой

Торговля на пробой относится к категории трендовых стратегий. Мы исходим из предположения, что пробой уровня сопротивления приведет к сильному движению вверх.

Если данная стратегия применяется для свинговой или позиционной торговли, то такое сильное движение может длиться несколько дней или недель. Однако главным условием является наличие на рынке бычьего тренда. Общий тренд помогает трейдеру больше заработать на пробойном движении.

Если вы собираетесь торговать пробои внутри дня , то общее настроение рынка в данный день должно быть бычьим. Наличие сильного долгосрочного или среднесрочного бычьего тренда на дневном или недельном графике не является в этом случае обязательным условием. Единственное условие – это наличие бычьего моментума внутри дня.

Следует убедиться, что рынок находится в положительном внутридневном (для интрадей-систем) или краткосрочном/среднесрочном (для свинговых и позиционных систем торговли) тренде. Если пытаться торговать по стратегии бычьего пробоя в других рыночных условиях, она работать не будет. Пробои будут оказываться ложными, и ваши стоповые ордера часто будут выбиваться.

Можно также торговать в шорт по медвежьей версии данной стратегии. В этом случае главным элементом стратегии будет уровень поддержки, который пробивается.

Шесть шагов для прибыльной торговли пробоев

План торговли по пробойной стратегии состоит из нескольких простых шагов. Несмотря на простоту, для получения положительного результата и прибыли в сделке эти шаги требуют качественного исполнения.

- Убедиться, что тренд широкого рынка – бычий.

- Отобрать наилучшие на сегодняшний день возможности для торговли на пробой. Для этого можно воспользоваться сканерами и фильтрами.

- Для отобранной акции определить уровни входа, стопового ордера и желаемой ценовой цели, то есть подготовиться к исполнению сделки.

- Проверить соотношение риска и потенциала прибыли .

- Поместить тикер в список акций для наблюдения и ждать появления сигнала на вход.

- После входа в сделку – управлять позицией до момента выхода.

Настроение рынка должно быть бычьим

Покупка по стратегии торговли на пробой обеспечивает хорошие результаты только в условиях бычьего рынка. Она не будет достаточно хорошо работать на медвежьем рынке, так как большинство сделок, использующих пробой вверх, будут завершаться неудачей.

Поэтому первый и самый главный момент – это убедиться в том, что графики индексов акций направлены вверх. Основными индексами американского рынка являются Nasdaq 100 и S&P500. Лично я отслеживаю настроения рынка по этим двум индексам. За ними следует наблюдать любому трейдеру, работающему на американских биржах.

В качестве альтернативы, для технического анализа рынка можно использовать индексные биржевые фонды (ETF). Их можно найти под символами SPY и QQQ. Биржевой фонд SPY представляет индекс S&P 500, а QQQ — индекс Nasdaq 100. Анализ можно проводить по ним, а не по самим индексам.

Определять бычьи условия рынка можно по-разному. Я рекомендую для анализа ситуации на сегодняшний день использовать простые технические индикаторы, такие как скользящие средние и графические формации свечного анализа .

Лишь после того, как вы определите, что фактическая ситуация на графиках основных индексов США бычья, можно задуматься о применении стратегий торговли на пробой. Не следует пытаться торговать бычий пробой в условиях медвежьего рынка. Такие сделки в большинстве случаев будут завершаться неудачей, что значительно ухудшит финансовые показатели вашей торговой системы.

Лучшая формация для пробойной стратегии

Любая хорошая формация для сделки на пробой должна удовлетворять нескольким условиям. Освоение данной стратегии начинается с процесса отбора акций-кандидатов для таких сделок. Для облегчения этого этапа можно применять скринеры рынка. Они помогут отфильтровывать наиболее подходящих кандидатов для данного типа торговли.

Но прежде, чем приступать к поиску возможностей для торговли, необходимо знать, как выглядит типичный график акции, предоставляющей такую возможность. Наилучшие кандидаты должны иметь графики, подобные приведенным ниже примерам. Как видно на рисунках, на этих графиках присутствуют, как правило, фигуры восходящего треугольника или чашки с ручкой.

Воспользуйтесь скринером, чтобы отобрать акции, имеющие графики, технически подобные показанным выше. То есть на графике должна присутствовать одна из двух наиболее подходящих для данной стратегии фигур – восходящий треугольник или чашка с ручкой.

Скринер выдаст вам список акций, которые могут быть хорошими кандидатами для совершения сделок на пробой. Но не останавливайтесь на этом и выберите из этого списка те акции, которые являются отличными кандидатами. Просмотрите список, сформированный скринером, анализируя каждую акцию по отдельности. Отбирайте только самые лучшие возможности.

Вполне нормально, если в конечном итоге число отобранных возможностей окажется небольшим. Вам не нужны десятки или сотни акций, хорошим результатом будет наличие от двух до пяти кандидатов.

Пример свинговой сделки на пробой

Я использую свою свинговую систему торговли американскими акциями ежедневно. Свинговые сделки занимают ключевое место в моей торговле. Я работаю с американскими акциями уже более 10 лет и за это время совершил огромное число сделок. Я торгую в обоих направлениях, то есть открываю сделки как в лонг, так и в шорт. Моя система предусматривает оба этих варианта.

Хочу в качестве примера показать вам свинговую сделку, совершенную мной в 2012 году. Ее главная идея — пробой сильного горизонтального уровня сопротивления. Стратегия на пробой вверх может применяться также в условиях нейтрального рынка, но не следует использовать ее, когда рынок медвежий.

Отбор акции для свинговой сделки

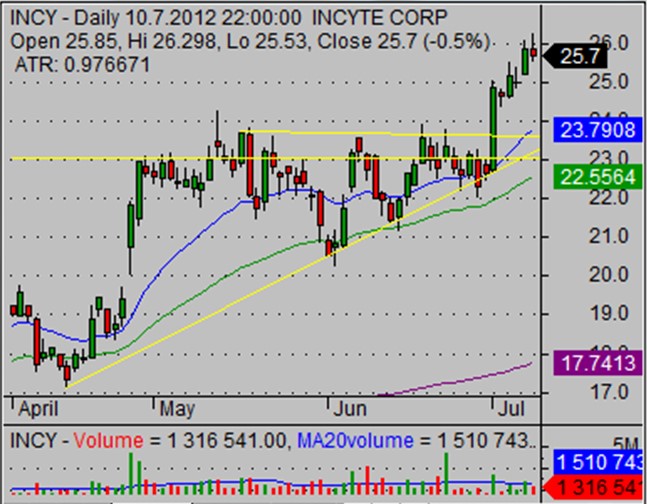

Акция INCY была отобрана моим скринером бычьих акций. Мне она показалась достаточно хорошим кандидатом, так как цена держалась в районе исторического максимума, в то время как индекс широкого рынка находился в глубоком откате.

Но в тот же день, когда данный тикер появился в результатах моего скринера, основной индекс рынка сделал хорошее бычье движение и вернулся в зону над 50-дневной скользящей средней. Это был бычий сигнал в условиях в целом нейтрального рынка.

Точка входа для бычьей стратегии

Я проанализировал график и заметил два уровня сопротивления, которые сформировали зону сопротивления между 23.00 и 23.50. Можно также заметить, что эта зона представляет собой линию шеи перевернутой фигуры «голова и плечи». Я предположил, что если цена сумеет подняться выше зоны сопротивления, то может произойти движение с выходом на новый исторический максимум. Поэтому в качестве триггерного уровня для входа в сделку я наметил цену 23.80.

Определение стопового уровня

Стоповый ордер я предполагал разместить под данной зоной сопротивления, потому что не хочу видеть глубокий откат после того, как мой ордер на вход сработает. Если такое произойдет, я буду считать пробой несостоявшимся и выйду из сделки.

Когда выходить из сделки

В качестве вероятной ценовой цели я определил область в районе $27. Уровень выхода наметил по чуть меньшей цене — 26.80. Для определения этого уровня я воспользовался проекциями Фибоначчи. Тот же самый уровень можно получить, если определять цель на основании графического анализа фигуры «перевернутая голова и плечи» .

Соотношение риска и потенциала прибыли

Исходя из значений цены входа, стопового уровня и цели, я смог рассчитать соотношение риска и потенциала прибыли в данной сделке. Согласно правилам управления капиталом и рисками моей свинговой системы торговли акциями, это соотношение должно быть не менее чем 3 к 1 в пользу потенциала прибыли. Те значения, которые я наметил, давали соотношение более чем 4 к 1, что соответствовало установленным правилам.

Управление сделкой по INCY

Я вошел в эту сделку на следующий день после анализа, когда цена подошла к моему уровню входа. Как видно на графике, цена акции сделала очень сильное движение вверх, которое сопровождалось объемом выше среднего.

Я выставил стоповый ордер на уровне, оговоренном планом сделки (см. выше). По мере того, как цена в течение последующих нескольких дней росла, я перемещал стоповый ордер под последнюю свечу на дневном графике. В конечном итоге, на графике появилась разворотная медвежья свеча. У меня есть специальное правило, которое говорит о том, что нужно выходить из сделки, когда после некоторого движения появляется подобная свеча. Поэтому я решил покрыть позицию 10.07.2012 перед закрытием рынка.

Результат сделки

Итоговый результат данной сделки, выполненной по описанной выше прибыльной стратегии, составил $1.83 на одну акцию. Если бы открывалась позиция на 500 акций, суммарная прибыль сделки составила бы $915.

Почему нужно использовать пробойные стратегии

Стратегии торговли на пробой вверх являются безопасными и могут прибыльно работать на акциях, товарно-сырьевых фьючерсах и других инструментах, когда рынок демонстрирует в целом бычье поведение и обеспечивает поддержку. Такие стратегии могут генерировать огромную прибыль в условиях бычьего рынка, поэтому трейдерам следует их включать в свои торговые системы.

Источник https://bcs-express.ru/novosti-i-analitika/proboy-urovnya-osnova-torgovoy-strategii

Источник https://smart-lab.ru/blog/593112.php

Источник https://utmagazine.ru/posts/22071-shest-shagov-dlya-pribylnoy-torgovli-akciyami-na-proboy