Что такое дивергенция и как ее использовать в торговле

Слово дивергенция имеет свое происхождение от латинского divergere и означает: обнаруживать расхождение. В применении к техническому анализу рынка имеется ввиду расхождение между показаниями цены и индикатора (для обнаружения дивергенций широко используются индикаторы осциляторного типа, такие как Momentum , ROC , MACD и т.д.).

К слову сказать, помимо дивергенции существует еще и такое понятие как конвергенция. Конвергенция это антоним слова дивергенция и означает оно – схождение. Почему то так повелось, что в техническом анализе оба этих понятия (казалось бы, противоположных) часто объединяют одним словом — дивергенция.

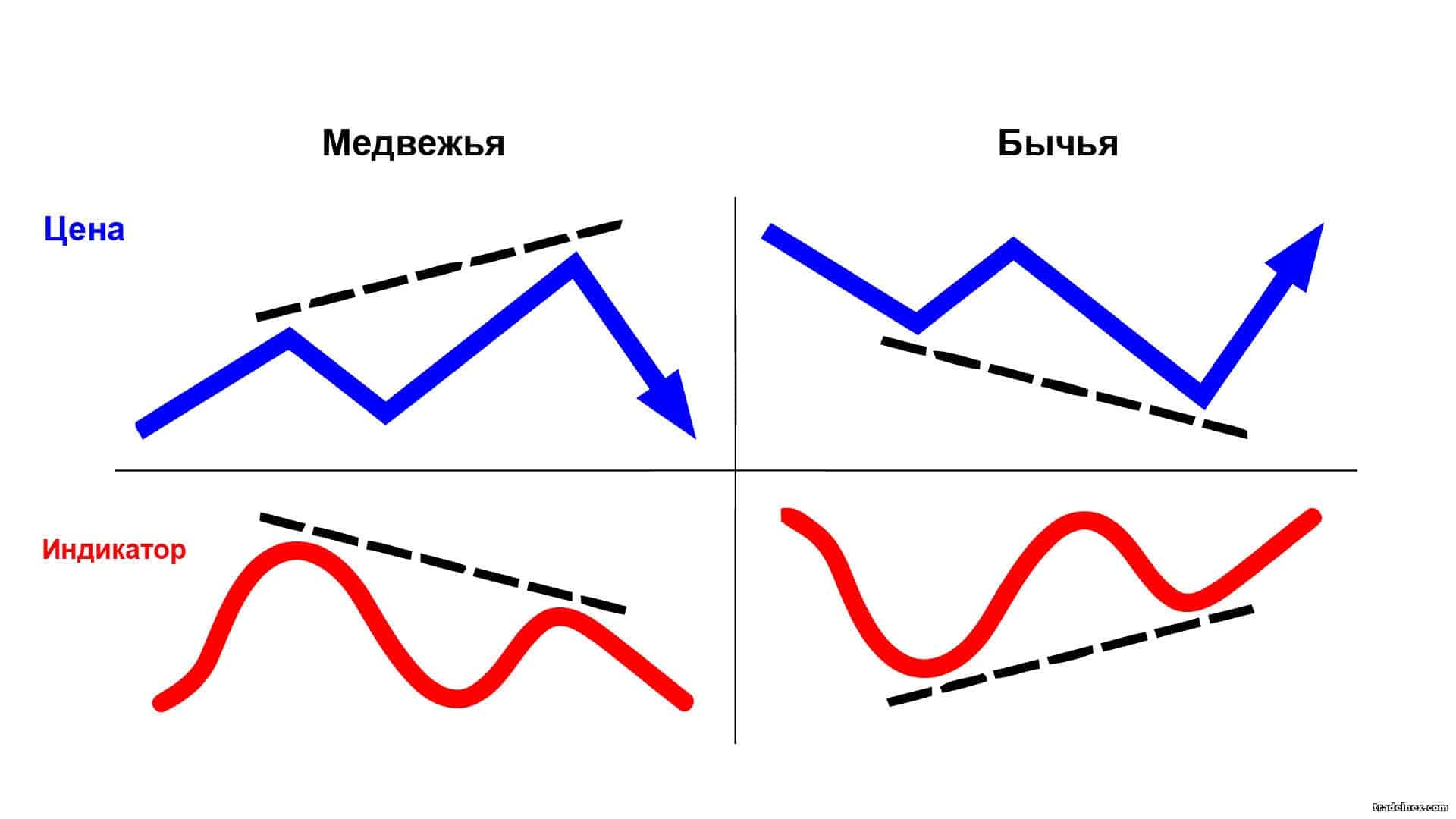

Бычьей дивергенцией мы будем называть дивергенцию, после появления которой, велика вероятность роста цены (сигнал к покупке). Медвежьей дивергенцией мы называем дивергенцию предшествующую вероятному падению цены (сигнал к продаже). Обратите внимание, я употребил слово «вероятность» и в том и в другом случае, ибо 100% гарантии эти сигналы (как впрочем, и любые другие сигналы технического анализа) не дают.

Вообще дивергенция считается одним из самых сильных и надежных сигналов в техническом анализе. Многие трейдеры вполне себе успешно строят свои торговые стратегии на основе этого понятия. Однако дивергенция дивергенции рознь и для того чтобы успешно ее использовать в своей торговой практике необходимо знать некоторые нюансы. Давайте подробно рассмотрим это понятие, разложив его по полочкам или говоря академическим языком классифицируя.

Итак, приступим. Во-первых, дивергенцию можно подразделить на два основных вида:

- Правильная или классическая дивергенция

- Скрытая дивергенция

Правильная дивергенция в свою очередь делится на три класса:

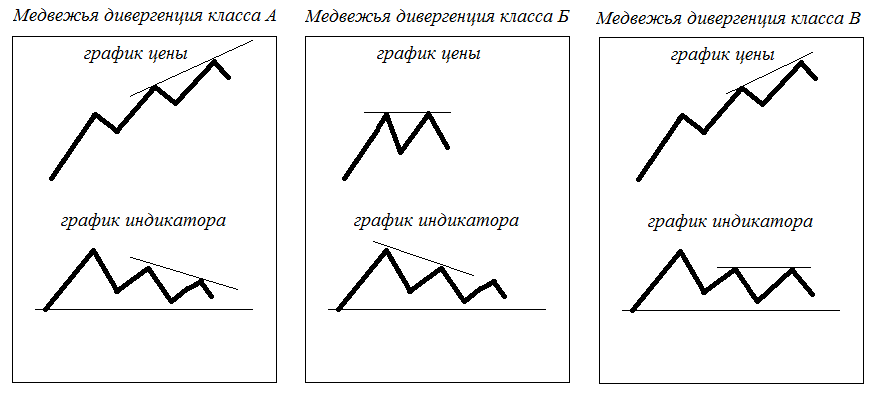

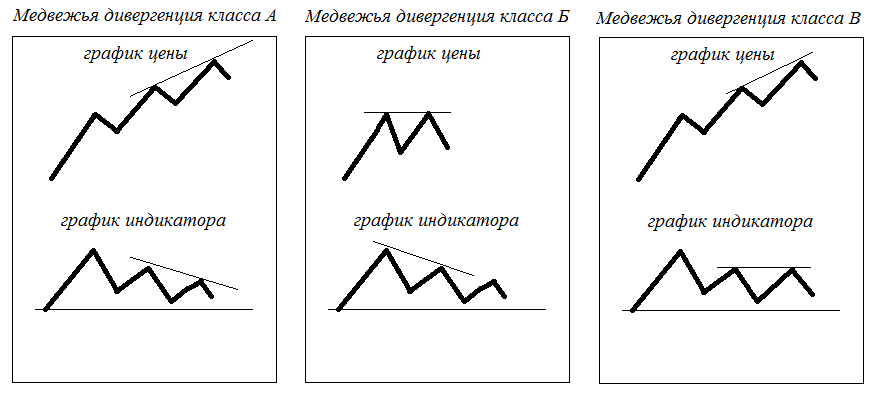

Давайте сначала разберемся с правильной дивергенцией и ее классами, для этого предлагаю взглянуть на рисунок ниже:

Дивергенция класса А характеризуется интенсивным восходящим (нисходящим) трендом на графике цены сопровождаемым одновременным нисходящим (восходящим) трендом на графике индикатора. Т.е. в случае бычьей дивергенции каждый следующий минимум цены ниже предыдущего, а каждый соответствующий минимум индикатора, напротив, выше предыдущего. При медвежьей дивергенции, соответственно, каждый следующий максимум цены выше предыдущего, а каждый следующий максимум индикатора ниже предыдущего. Дивергенция этого класса является наиболее сильным и надежным сигналом.

Дивергенция класса Б имеет место когда цена образует двойную вершину (двойное дно), а осциллятор рисует каждую следующую вершину ниже предыдущей (каждое новое дно выше предыдущего). Т.е. для бычьей дивергенции график цены образует двойное дно, а на графике осциллятора следующий минимум оказывается выше предыдущего. Для медвежьей дивергенции график цены образует двойную вершину, а график осциллятора рисует каждую вершину ниже предыдущей. Дивергенция этого типа является сигналом средней силы.

Наконец дивергенция класса В, являющаяся самым слабым сигналом из всех представленных, характеризуется двойной вершиной (двойным дном) на графике индикатора при одновременном восходящем (нисходящем) тренде на графике цены. Бычья дивергенция этого класса проявляется, когда каждый новый минимум на графике цены ниже предыдущего, а на графике индикатора эти минимумы образуют двойное дно. Медвежья дивергенция имеет место быть, когда каждый новый максимум на графике цены выше предыдущего, а на графике индикатора максимумы образуют двойную вершину.

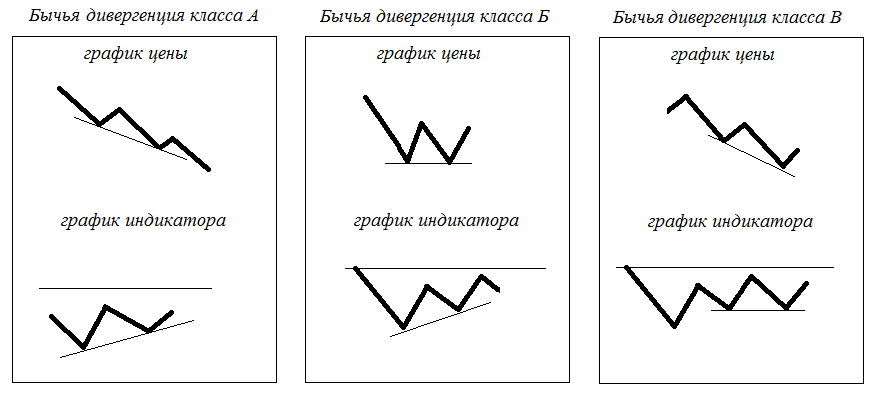

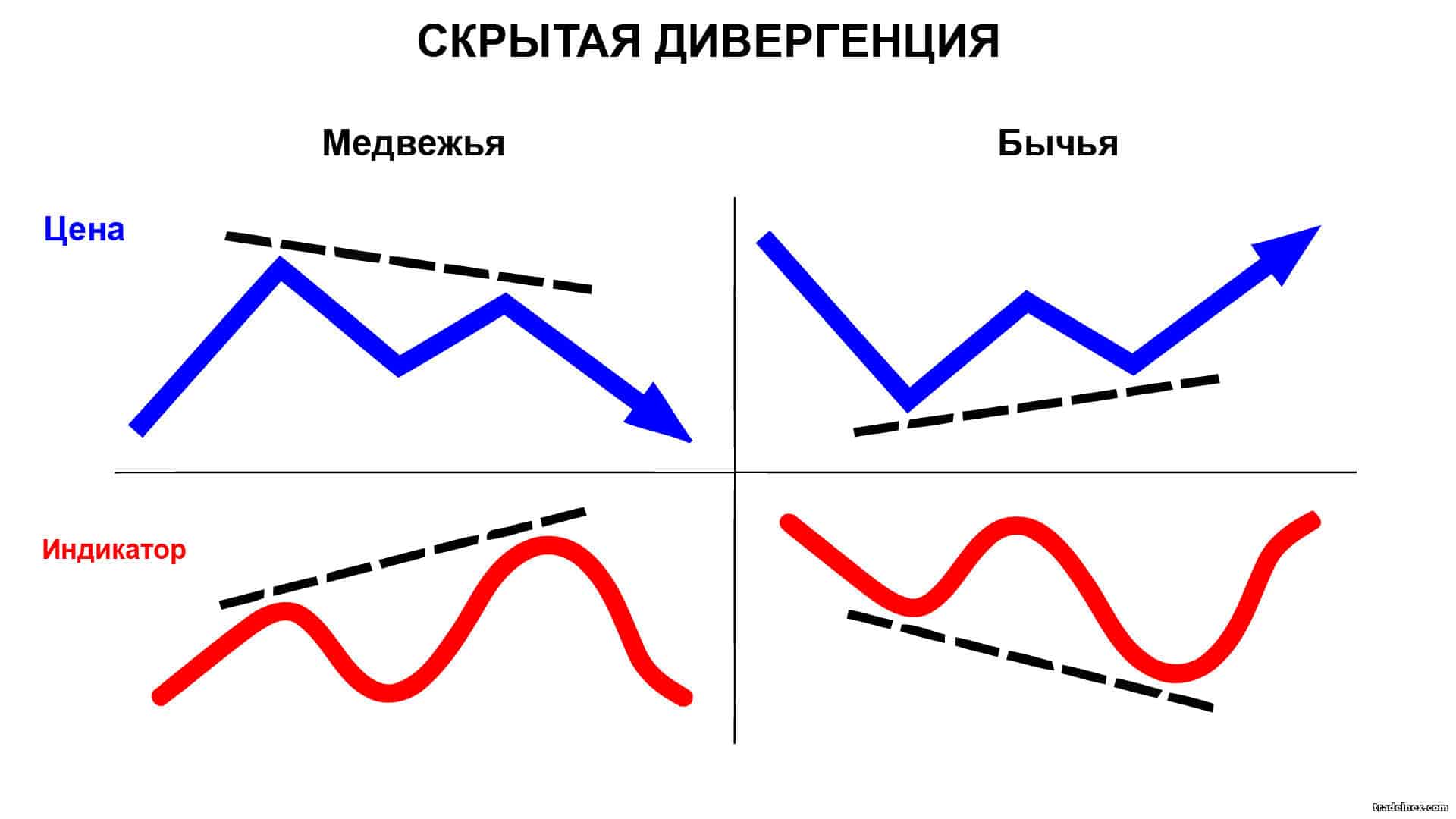

Теперь давайте поговорим о так называемой скрытой дивергенции. В отличие от классической дивергенции (говорящей о развороте или откате), скрытая дивергенция является сигналом продолжения тренда. Следует отметить тот факт, что скрытая дивергенция используется, куда меньшим числом трейдером, хотя и является довольно сильным сигналом продолжения тенденции.

Как же распознать скрытую дивергенцию на графиках? Давайте рассмотрим рисунок ниже:

Из рисунка видно, что скрытая бычья дивергенция имеет место быть, когда каждый следующий минимум цены располагается выше предыдущего, а каждый следующий минимум индикатора рисуется ниже предыдущего.

Скрытая медвежья дивергенция образуется, когда каждый следующий максимум цены рисуется ниже предыдущего, а каждый следующий максимум индикатора расположен выше предыдущего.

Что такое дивергенция и с чем ее едят?

Здравствуйте, дорогие читатели! Я думаю, вы согласитесь, если скажу, что технический анализ фондового рынка преследует главную цель — определение рыночного тренда и точного момента времени, в который произойдет обрыв одного тренда и начнется зарождение второго. По большому счету вся методология классического тех анализа сводится именно к решению этой задачи. Наверное, вы сейчас находитесь в небольшом недоумении и не понимаете, к чему я все это веду. Дело в том, что сегодняшнюю свою статью я решил посвятить обзору таких методов как дивергенция и конвергенция, являющихся одними из важнейших рабочих инструментов всех трейдеров. После освоения этих понятий, ваша деятельность на фондовом рынке выйдет на новый, более высокий, уровень.

Что это такое и как оно работает?

Пожалуй, будет удачно начать эту статью с небольшого теоретического экскурса, а только потом переходить к отработке приобретенных знаний.

Дивергенцией на фондовом рынке принято называть расхождение ценовых показателей и технического индикатора. В роли последнего выступают всевозможные осцилляторы типа стохастика, индикатора АО Билла Вильямса, MACD и RSI.

То есть, все индикаторы технического анализа фондового рынка стандартизированы и могут быть найдены на торговой платформе. Для выявления дивергенции нам достаточно найти на графике цены нашей купленной акции и максимальные или пиковые значения индикатора.

Поскольку цена не является стабильной величиной, постоянно колеблется, вполне логичными являются ее движения то вверх, то вниз. Осцилляторы выступают в качестве верных спутников цены и двигаются за ней. Если цена увеличивается, начинают расти столбцы MACD, если же цена идет на снижение, опускаются и столбцы (объемы покупок торгуемой акции). Однако, бывают такие моменты, когда на графике цена достигает нового максимума, а значение осцилляторов при этом, напротив, начинает снижаться. Именно такую ситуацию мы и называем дивергенцией в трейдинге.

Что до конвергенции – это обычный сигнал, возникающий на низходящем тренде в момент, когда цена устанавливает новые минимумы, а на индикаторе нижний уровень выше предыдущего. Еще ее можно назвать бычьей дивергенцией.

Образование дивергенции говорит о существовании довольно высокой доли вероятности, что в самое ближайшее время цена совершит разворот. То есть, произойдет коррекция или полный разворот рынка.

О видах дивергенции

Для того, чтобы помочь вам определиться, на каком из индикаторов дивергенция будет считаться наиболее надежной, начну с обзора видов этой самой дивергенции. На сегодняшний день принято выделять три вида расхождений:

- Классический или обычный – тот, что встречается при развороте тренда;

- Скрытый – известный всего четверти трейдеров, пользующимся обычной дивергенцией. Является показателем продолжения тренда;

- Расширенный – еще один признак продолжения линии тренда. Считается одним из мощнейших сигналов, который только может быть использован в торговле. К сожалению, о существовании такого вида расхождения знает далеко не каждый трейдер. Иначе торговля по дивергенции достигла бы абсолютно небывалых высот.

Поскольку дивергенция – редкое явление, даже обнаружение классического расхождения позволит вам неплохо подзаработать на рынке, ведь вы окажетесь у самых истоков тренда. Что до скрытого расхождения, оно будет помогать вам держаться тренда дольше и, соответственно, заработать больше.

А теперь, мне кажется, будет очень уместным рассказать о примерах дивергенции каждого из выше представленных видов. Начну, пожалуй, с классического расхождения, которое дает сигнал о возможном развороте цены на рынке и может стать прекрасным советчиком в вопросе открытия длинной или же, напротив, короткой позиции.

Классическая

Если вы действительно заинтересованы в том, как заработать в интернете на биржевой торговле, то вам необходимо знать о существовании двух подвидов классического расхождения:

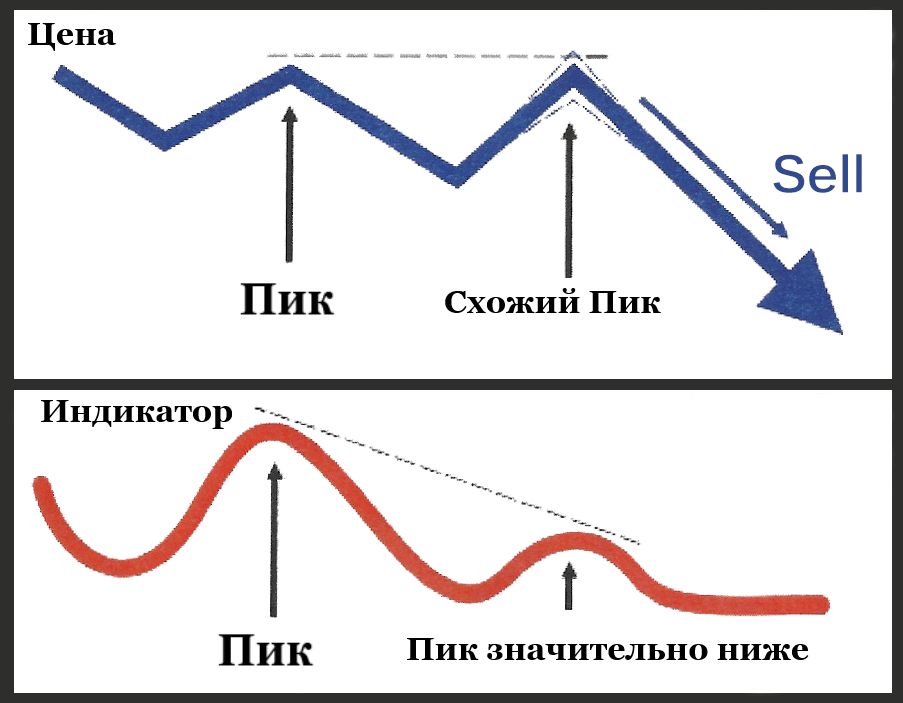

- Медвежьей дивергенции, возникающей в момент, когда цены второго пика превышают цены первого, но при этом индикатор второго пика ниже первого. То есть, проведя между двумя пиками прямые линии, мы получим растущий отрезок на графике и спадающий на индикаторе. Такой сигнал может быть толчком для открытия короткой позиции.

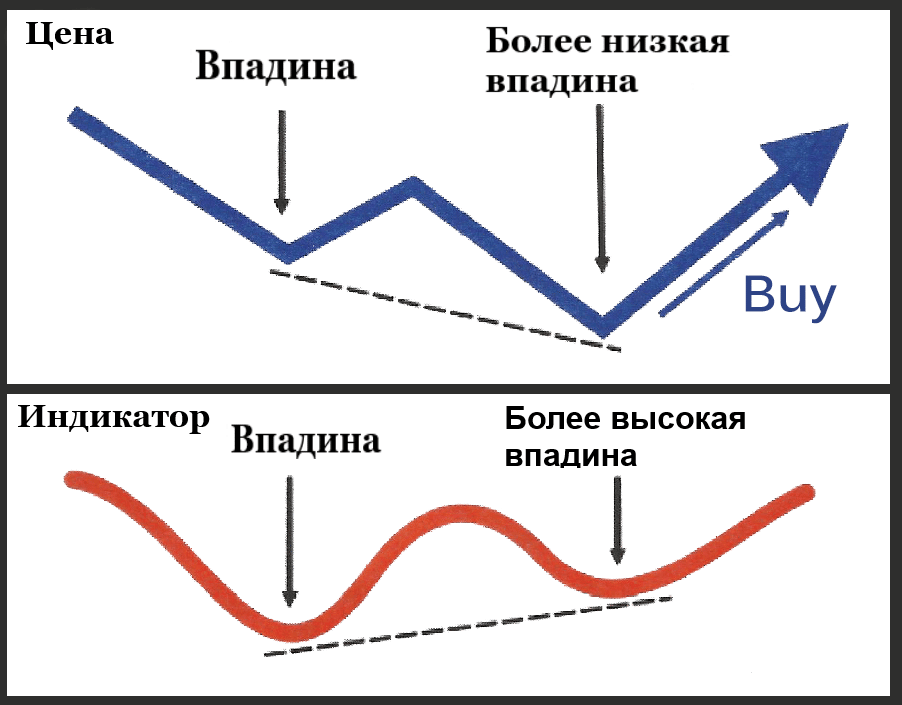

- Бычьей дивергенции, возникающей всякий раз, когда на графике цены вторая впадина опускается ниже первой, а индикатор при этом показывает, что вторая впадина находится на порядок выше первой. То есть, проведя линии от одной впадине к другой, мы увидим, что на графике отрезок стремится вниз, а на индикаторе – вверх. Такой сигнал следует расценивать как побуждение к открытию длинной позиции.

Скрытая

Что касается скрытой дивергенции – расхождения, сигнализирующие о продолжении тренда. Она, так же как и обычная дивергенция, поможет вам сориентироваться на рынке и решить, открывать длинную или короткую позицию. Медвежья и бычья разбежка в этом случае будет говорить о том, что:

- Если линия, проведенная между пиками, на ценовом графике стремится вниз, а на индикаторе идет вверх, то нам можно смело открывать позицию на продажу.

- Если же проведенные линии между впадинами обрисовывают нам картину, на которой отрезок на ценовом графике растет, а на индикаторе – падает, то нам стоит открыть позицию на покупку.

В некотором роде скрытая дивергенция напоминает катапульту. Смысл заключается в следующем: в роли механизма здесь оказывается индикатор, а после проведения незначительной коррекции, рынок катапультирует в ранее обозначенном направлении. Если на индикаторе изображен откат, можно расценивать это как хороший сигнал для входа в рынок.

Расширенная

Ну а теперь давайте разберемся с самым загадочным и практически неуловимым видом разбежки – расширенной дивергенцией. Во многом она схожа с классическим расхождением, но при этом фигуры технического анализа ценового графика образовывают нечто похожее на двойную гору или двойное дно. Ловите момент, когда обе вершины (или оба дна) находятся примерно на одном и том же уровне, индикаторы же рисуют максимумы (или минимумы) на уровнях, существенно отдаленных друг от друга. Подобная интерпретация состояния рынка говорит нам о том, что рынок стабилен и движется согласно заданному курсу.

Расширенная дивергенция будет появляться всякий раз, когда рынок будет приостанавливать свое движение. Любопытно то, что вместо смены направления и выбора противоположного пути для формирования фигуры консолидации, рынок продолжает двигать цены по ранее заданной траектории. Что же касается наших медвежье-бычьих дел, то в данном случае все обстоит следующим образом:

- Если расширенная медвежья дивергенция говорит нам о том, что ценовой график идет на спад – самое время продавать наши активы.

- Если расширенная бычья дивергенция отображает рост графика цен, мы можем смело делать покупки.

Уже готовы начать применять полученные знания по дивергенциям на практике, но не определились с брокером? В таблице ниже — компании, с которыми можно комфортно работать.

Компания

Just2trade

United Traders

БКС

Тинькофф инвестиции

Минимальный депозит

Не ограничен, купить можно даже 1 акцию, рекомендуют от 30 000 руб.

Комиссия за цикл (сделка на покупку + на продажу)

0.006 USD за акцию (мин. 1.5 USD), 0.25 USD за каждую заявку. то есть за круг – $3,50

Тариф «Начинающий» – $0,02 за акцию

Средняя 4$ за круг

На тарифе «Инвестор» – 0,1% от суммы сделок, на тарифе «Трейдер» снижается до 0,015%

0,3% для тарифа «Инвестор»

Дополнительные сборы

Платформа ROX обойдется минимум в $39/мес. (для американского рынка), за дополнительные $34,50 подключают Канаду/TSE, Level II

На внебиржевом рынке дополнительный сбор составляет 0,75% от объема сделки (минимум $30), в случае с дивидендами – 3% с эмитента (минимум $3)

На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес.,

на других тарифах бесплатно

Если на счету меньше 30 000 рублей — 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK,

Стоимость обслуживания счёта

$5/€5/350 руб. снижается на величину уплаченной комиссии

0 руб./мес. на тарифе «Инвестор», На других тарифах средства списываются только если по счету была активность в этом месяце

Бесплатно для тарифа «Инвестор»

Кредитное плечо

для Форекса

До 1 к 500

для акций

до 1 к 20 (дневное)

до 1 к 5 (ночное)

1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное)

Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5

Рассчитывается для разных инструментов, расчет привязан к ставке риска

Маржин колл

Стандартно -30% от депозита, в тех. поддержке можно установить -80%

Рассчитывается на основе риска для каждой бумаги

Зависит от актива

Торговые терминалы

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader

Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5

Покупка акций реализована наподобие интернет-магазина, профессиональное ПО не используется

Доступные рынки для торговли

Форекс, американский, европейский и прочие фондовые рынки, криптовалюта

Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта

Валютный, фондовый, товарный рынок, есть выход на зарубежные площадки

Американский и российский фондовые рынки

Лицензия

Облегченная лицензия ЦБ РФ

Открыть счёт

Открыть счёт

Открыть счёт

Открыть счёт

Это нужно знать: рекомендации по работе

Итак, подлатав теоретические прорехи, думаю, пришло самое время перейти к практической части нашего обзора. Поскольку вы уже знаете, где купить акции физическому лицу, для вас будет очень полезно узнать, как сделать это в подходящее время и с наибольшей выгодой. Вот несколько рекомендаций по работе, выполняя которые, вы сможете заметно преуспеть в игре на фондовом рынке:

- Следите за тем, чтобы и на графике, и на индикаторе максимумы и минимумы находились на одном отрезке времени. То есть, если, к примеру, пик на ценовом графике приходится на 12:00, то и на индикаторе пик должен быть достигнут в это же время.

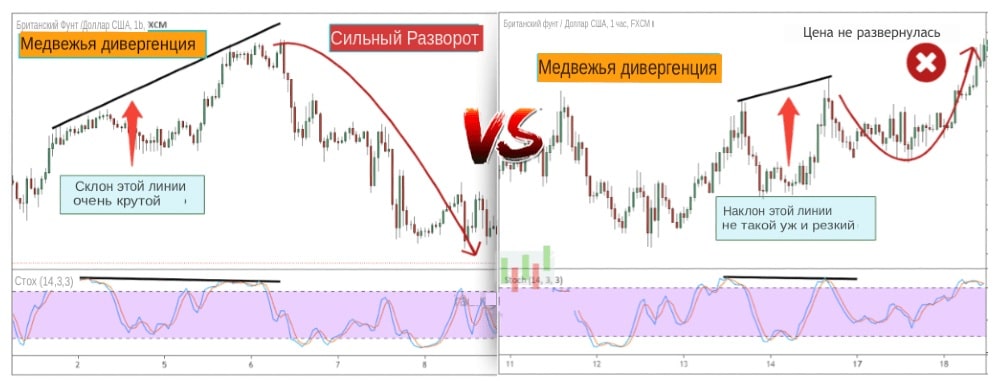

- Подтвержденной дивергенцию можно считать лишь в том случае, когда склон линии, соединяющей максимумы или минимумы индикатора, имеет отличие от направления линии склона, соединяющей максимумы или минимумы ценового графика. Важно, чтобы склон был, либо возрастающим, либо убывающим, либо плоским.

- Если вы сумели определить расхождение, но цена за это время успела сделать разворот и пойти в другом направлении, то такую дивергенцию можно считать отработанной. На сей раз ваш «поезд ушел». Единственное, что вы можете сделать – подождать, пока сформируется другая волна максимума или минимума и начать определение расхождения заново. Чтобы сократить частоту таких потерь, советую вам использовать индикаторы дивергенции без запаздывания и перерисовки. По факту все стандартные индикаторы идут с запозданием, но я лично пользуюсь MACD (с 2-мя скользящими средними) и MACD histogram. Чем больше индикаторов дадут одинаковые данные, тем точнее будет сигнал для открытия лонг или шорт позиций.

- Наиболее точную дивергенцию можно получить на длительных тайм-фреймах. В данном случае вы получите меньшее количество сигналов, что автоматически снизит число ложных сигналов. Таким образом, потенциал для прибыли возрастет во сто крат. На небольших тайм фреймах дивергенция более частый гость, но из-за большого количества сигналов, на них вы встретите слишком много шума. Поэтому лично я советую вам искать расхождения на часовых графиках или еще выше.

Выводы

Резюмируя всё сказанное выше, хочу добавить, что дивергенция на фондовом рынке – жительница постоянная. Поэтому не переживайте о том, что вы ещё не сумели познакомиться с ней лично. Наберитесь терпения и дождитесь ее возникновения. Этот мощнейший элемент технического анализа просто грешно игнорировать. Если вы стали тем счастливчиком, который застал эту манну небесную на рабочем графике, не медлите и начинайте действовать!

По мере того, как будет накапливаться ваш опыт, вырастет и частота замеченных точек для входа в позицию. Разумеется, вам не следует принимать решения, опираясь лишь на расхождение. Подружитесь с сигналами прочих индикаторов, научитесь работать с сетапами и уровнями сопротивления и поддержки. Не спешите вести торги против дивергенции. Если вы не уверены, в какую сторону пойдет рынок, лучше останьтесь вне игры. Желаю вам успешных сделок, и до скорых встреч! Не забывайте подписываться на обновления моего блога.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Дивергенция бычья и медвежья в трейдинге – определение, примеры

Противники индикаторного анализа рынка главным аргументом «против» считают запаздывание сигналов индикатора от движения котировок. Однако, когда дело касается дивергенции, эта особенность запаздывать помогает находить прибыльные и надежные точки открытия сделок.

Что такое дивергенция в трейдинге

Термин «дивергенция» происходит от английского слова «divergence», что переводится как «расхождение, несоответствие».

Дивергенцией в трейдинге называют несоответствие показаний индикатора движению котировок.

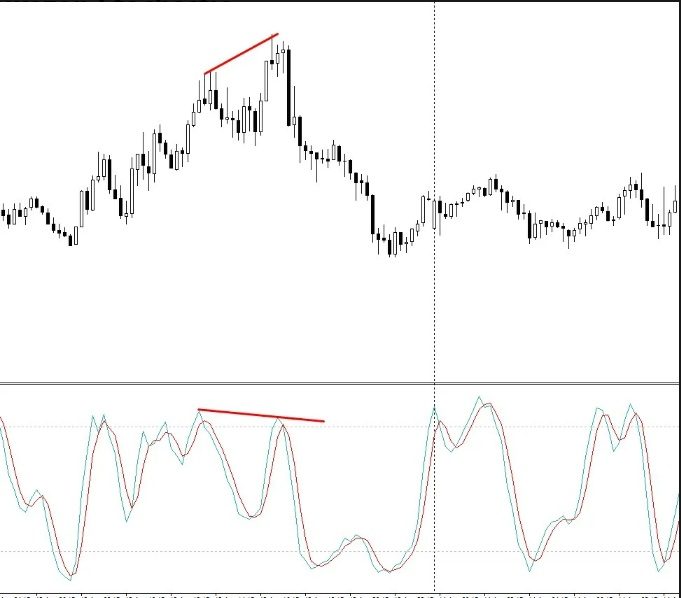

Например, расхождение возникает, когда цена продолжает двигаться в соответствии с трендом и делает новый максимум, а осциллятор дает сигналы об ослаблении тренда, т.е. на графике каждый последующий максимум ниже предыдущего.

Дивергенция предвещает остановку, коррекцию или разворот тренда. Другими словами, это критическая точка, при наступлении которой нужно принимать торговые решения.

Виды дивергенции

Различают три основных вида дивергенции:

- классическая;

- скрытая;

- расширенная.

Каждый из этих видов, в свою очередь, разделяют на два типа:

- медвежья – формируется на восходящем графике и указывает на падение цены в ближайшем будущем;

- бычья – возникает на нисходящем тренде и предвещает рост цены.

Классическая дивергенция

Этот самый распространенный вид дивергенции появляется непосредственно перед сменой тренда.

Например, для определения на графике классической бычьей дивергенции необходимо следить за точками минимумов и установить момент, когда индикаторный график сформирует более высокий минимум, а цена обновит самый низкий минимум.

Скрытая дивергенция

В отличие от классической, скрытая дивергенция появляется, когда осциллятор формирует новый максимум или минимум, а реакция ценового движения более слабая, рынок остается на этапе коррекции и консолидации. Этот сигнал говорит о продолжении текущей тенденции и о ее вероятном закреплении.

Появление скрытой медвежьей дивергенции указывает на то, что цена продолжит падение. Скрытая бычья дивергенция свидетельствует о том, что цена продолжит подъем. Скрытое расхождение трудно выявить, но не стоит им пренебрегать. Слабый откат осциллятора – это отличный сигнал для открытия или закрытия сделок.

Расширенная (преувеличенная) дивергенция

Расширенная отличается от классической дивергенции образованием двух практически одинаковых максимумов или минимумов на ценовом графике. Это сигнал продолжения текущего тренда.

Трейдер-аналитики уточняют, что построенные пики (или точки минимума) необязательно должны располагаться на одном уровне. Главный показатель расширенной дивергенции – индикаторный график, в отличие от ценового, не формирует двойные точки экстремума.

Конвергенция

Термин «конвергенция» переводится как «схождение». На графиках конвергенция изображена двумя сходящимися линиями (цена и индикатор). Перевод английских терминов и специфический биржевой сленг может ввести новичка в заблуждение.

Итак, определимся с терминологией:дивергенцией называют несоответствие (расхождение) движения индикаторного и ценового графиков;

А также несоответствие на графике может изображаться сходящимися и расходящимися линиями (бычья или медвежья).

Таким образом, конвергенцией называют бычью дивергенцию.

Особенности формирования дивергенции на различных индикаторах

Дивергенция формируется на всех типах индикаторов, но есть отдельные модели, на которых расхождение легче определить. Каждый из этих инструментов можно эффективно использовать в продуманных стратегиях.

Стохастический осциллятор

Стохастик иногда дает ложные сигналы, поэтому необходимо учитывать только наиболее сильные из них. Одним из таких сильных надежных сигналов является расхождение графиков цены и индикатора. Дополнительное подтверждение – пересечение линий стохастика.

Главное преимущество Stochastic Oscillator заключается в том, что он четко показывает все типы расхождений. Для определения дивергенций рекомендуется в настройках увеличить замедление. Это позволит сгладить линии, сигналов будет поступать меньше, но они будут надежней.

RSI – индикатор относительной силы

Торговый сигнал дивергенции от RSI имеет значение, когда один из экстремумов формируется в зоне перекупленности (в диапазоне 70 и выше) или перепроданности (диапазон 30 и ниже). Обычно этот индикатор разворачивается раньше, чем цена.

На базе RSI был создан более надежный и удобный стрелочный осциллятор RSI_div., ориентированный на определение длинных ценовых движений. Зеленой стрелкой показаны входы на покупку, красной – на продажу. RSI_div особенно результативен на больших таймфреймах (от D1).

MACD, как трендовый индикатор стабильно следует за текущим курсом без затяжных периодов ошибочных сигналов. Для определения дивергенций обычно используется линейный MACD, но для некоторых стратегий удобным вариантом будет использование гистограмм.

Правила торговли

Следует учитывать такие моменты:

- Следи за точками ценового экстремума.

Дивергенция определяется только, если цена обновляет новый максимум (минимум) или формирует двойную вершину (двойное дно). При отсутствии этих точек на ценовом графике, за индикаторным графиком можно не следить.

- Соединяй вершины.

При медвежьей дивергенции на ценовом графике и на графике индикатора нужно соединять только максимумы.

При бычьей дивергенции на ценовом графике и на индикаторе соединяют исключительно минимумы.

- Рисуй вертикали.

Точки экстремумов ценового графика и индикаторного должны совпадать. Для проверки соответствия рекомендуется проводить вертикальные линии.

- Углы наклона линий указывают на силу дивергенции.

Чем больше угол наклона линий, тем сильнее расхождение, а значит, больше шанс на разворот тренда.

- Подтверждай дивергенцию.

Лучшее подтверждение дивергенции – это нахождение экстремумов в зоне перекупленности или перепроданности.

- Не пропусти момент.

Нельзя пропускать точку входа в сделку. Если же момент упущен, то бесполезно его догонять, дивергенция отработала и стала неактуальна. В этом случае лучше дождаться следующего расхождения.

- Не уверен – не торгуй.

Не стоит гадать на кофейной гуще и строить гипотезы о том, произошло расхождение или нет. Настоящий и надежный сигнал должен быть четким и понятным.

Дивергенция в трейдинге: как правильно открывать сделки

Существует множество стратегий трейдинга с помощью определения дивергенции, но их объединяют общие принципы открытия сделок.

Открытие сделок при медвежьей дивергенции

Когда ценовой график рисует новый более высокий пик, а осциллятор это не подтверждает, возникает сигнал открытия позиции на продажу. При этом часто поступают антитрендовые сигналы, что является поводом выйти из сделки.

Открывать новые сделки против тренда нужно максимально осторожно, лучше это делать при образовании дивергенции в период консолидации или коррекции.

Открытие сделок при бычьей дивергенции

Появление на графике котировок нового более низкого минимума, который не подтверждается осциллятором, является сигналом к открытию сделки на покупку. Если сигналы направлены против тренда, то рекомендуется закрывать продажи.

Дивергенция – как и когда ее использовать:

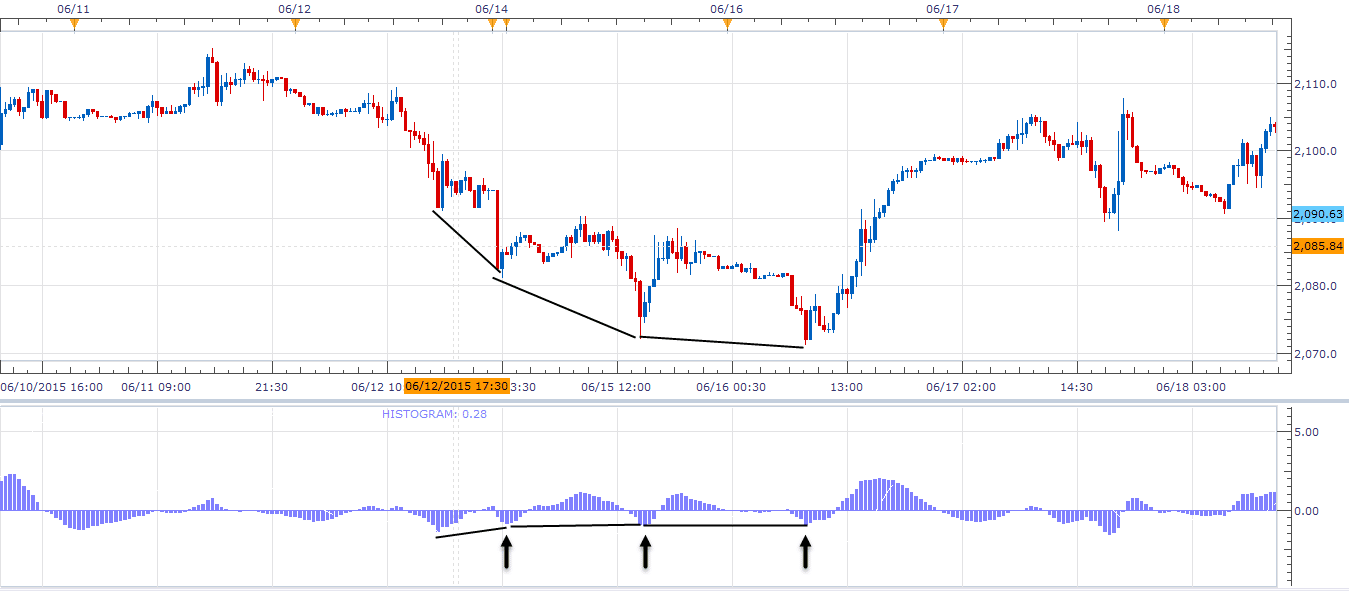

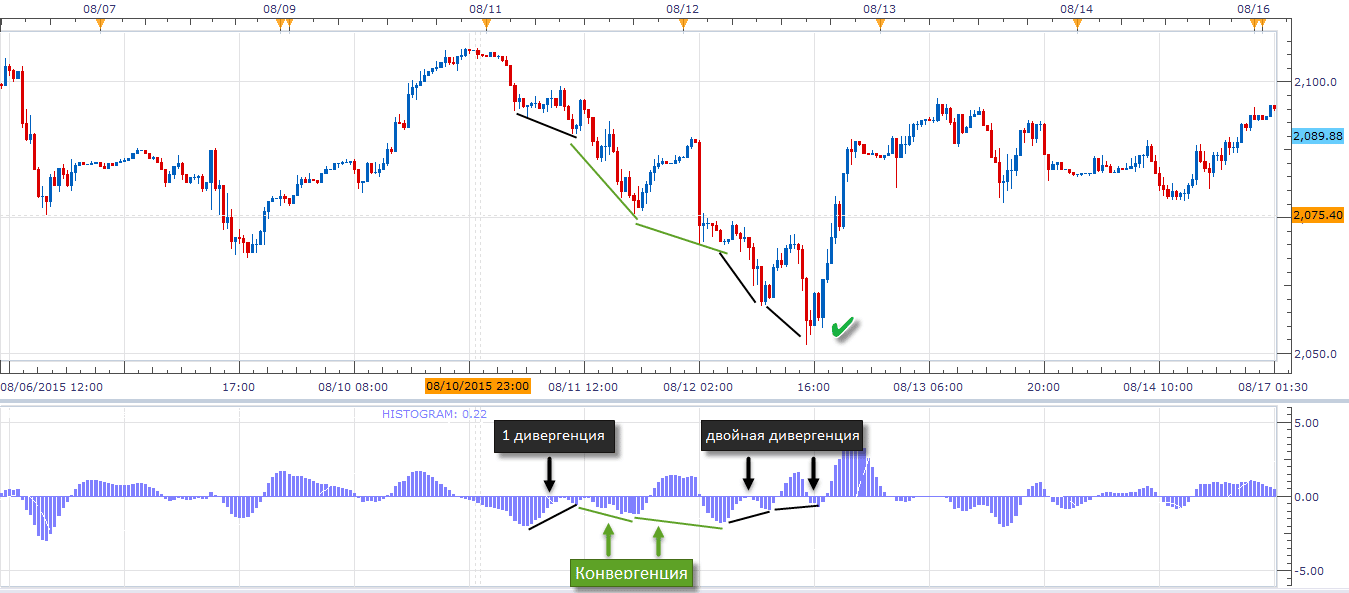

Двойная дивергенция

Если говорить о силе сигналов, то двойная дивергенция – это более сильный сигнал по сравнению с одинарной. Двойную дивергенцию можно определить, как серию экстремумов, которые не подтверждаются осциллятором.

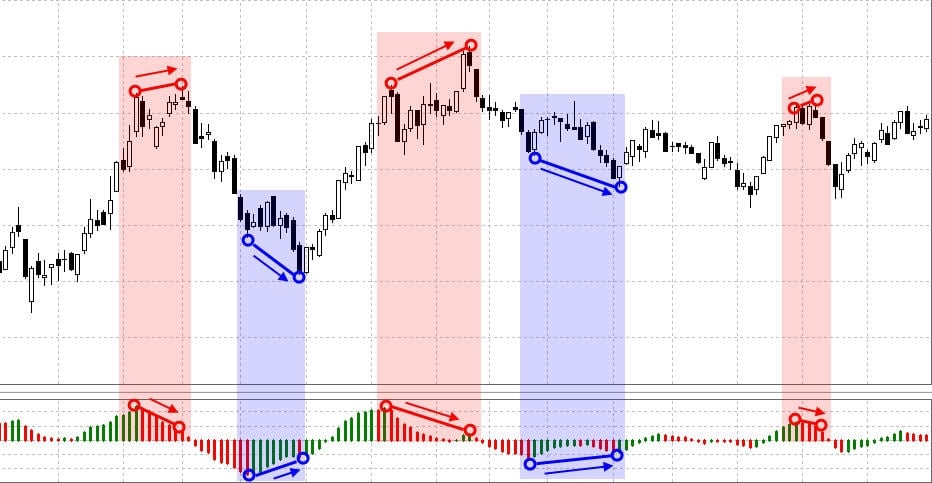

На скриншоте MACD ниже изображена двойная бычья дивергенция: волны ценового графика становятся с каждым разом все меньше и постепенно слабеют.

Индикатор показывает несколько расхождений, но при этом первое одиночное расхождение было бы проигрышным. В этом случае не стоит спешить, необходимо дождаться нового максимума, который будет свидетельствовать о развороте ценовой тенденции.

На скриншоте ниже еще один пример двойного расхождения. В самом начале сформировалась одиночная дивергенция, но при этом не произошло смены тренда.

После следующей бычьей дивергенции тренд ослаб, индикатор демонстрирует двойное расхождение, ценовой график развернулся.

Дивергенция и прайс экшен

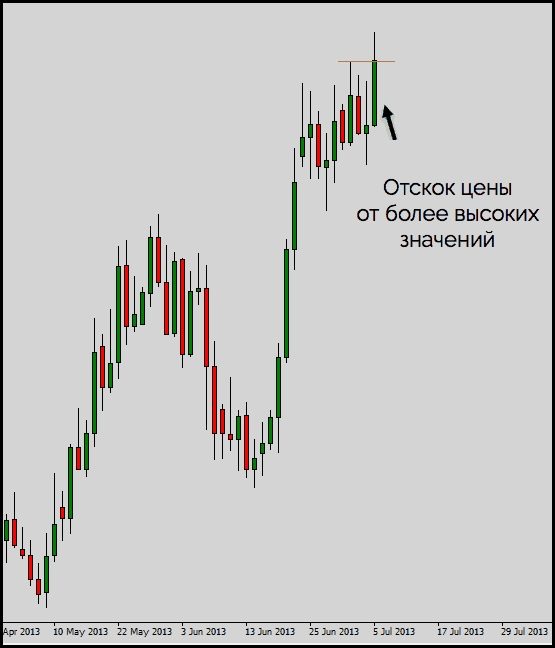

Стратегия прайс экшен подразумевает трейдинг с использованием только ценового графика, без индикаторов. В этом случае употребляют такой термин, как неявная дивергенция. Рассмотрим пример на свечном графике.

На скрине ниже изображен момент ослабления ценового подъема: свечи закрываются в диапазоне значений предшествующих свечей, тени удлиняются. Очевиден сильный уровень сопротивления.

На следующем скрине показано, как новые свечи стремятся превзойти предыдущие точки максимума, формируется неявная дивергенция.

Возникает бычий бар, но потом опять происходит отскок котировок от более высоких максимумов.

Далее наблюдаем спад ценового движения. Если же мы проанализируем этот момент с помощью осциллятора, то расхождение не будет столь очевидным.

Источник https://www.azbukatreydera.ru/chto-takoe-divergenciya.html

Источник https://guide-investor.com/fondovyj-rynok/divergenciya-konvergenciya/

Источник https://articles.opexflow.com/analysis-methods-and-tools/divergenciya-v-trejdinge.htm