Как работает фондовая биржа?

За углом дома у вас наверняка есть кофейня, где вы каждое утро покупаете кофе. С каждым месяцем покупателей все больше. Вы решаете принять участие в этом бизнесе и предлагаете владельцу деньги на развитие. Тот соглашается, вы получаете долю в бизнесе и рассчитываете на часть прибыли в виде дивидендов. Но история может пойти и другим путем: в одно прекрасное утро кофейня за углом окажется закрыта, а владелец исчезнет вместе с деньгами.

Чтобы снизить вероятность такого поворота событий, придумали фондовый рынок. Здесь люди, у которых есть деньги, находят людей, которым деньги нужны. А биржа и еще целый ряд компаний делают так, чтобы интересы всех сторон были соблюдены. Чтобы эмитенты ценных бумаг не исчезали, вовремя отчитывались перед акционерами и соблюдали их права.

Говоря более «научно», биржа — это площадка, на которой государство (Министерство финансов, региональные или муниципальные власти) и компании ищут инвесторов для получения средств на дальнейшее развитие, а инвесторы выбирают, куда им интереснее вложить деньги, чтобы получать хороший доход. За свое «сводничество» биржа берет комиссию.

Основные активы, которые обращаются на бирже, — это валюта, акции, облигации, паи инвестиционных фондов, сырьевые товары и производные инструменты (фьючерсы, опционы).

Кто контролирует биржи?

Фондовые биржи хотя и относятся к негосударственным коммерческим структурам, но работают в рамках странового законодательства о рынке ценных бумаг. За их деятельностью следит государство в лице регулятора. В России это Банк России (Центральный банк), а, например, в США — Комиссия по ценным бумагам (SEC). Механизмы и правила работы биржи закреплены законодательно. В России они описаны в федеральных законах «О рынке ценных бумаг» и «Об организованных торгах».

Как устроена фондовая биржа?

Биржа не единственная структура, которая обеспечивает торговлю активами. Для нормального функционирования системы фондового мира требуется много участников, ключевые из них — брокеры, доверительные управляющие, депозитарий, регистратор, клиринговый центр. Все это профессиональные участники рынка ценных бумаг, каждый из которых решает конкретную задачу.

Допустим, вы открыли брокерский счет (сделать это можно здесь), пополнили его и хотите купить акции «Газпрома» по рыночной цене. Обратите внимание: бумаги на бирже продаются лотами. В один лот может входить одна, десять акций или более в зависимости от цены. В случае с «Газпромом» один лот состоит из десяти акций.

Что должно произойти, чтобы вы стали акционером крупнейшего в России производителя газа?

Начинается все с брокера, в котором вы открыли счет. Без него доступ на биржу невозможен. Через брокера вы даете поручение (заявку) на приобретение одного лота обыкновенных акций ПАО «Газпром» (в один лот как раз входит десять акций этой компании). Поручение дается либо через терминал / мобильное приложение, либо по телефону (заявка по голосу). Брокер проверяет, достаточно ли у вас средств, и отправляет заявку на биржу.

Биржа находит в списке заявок на продажу акций «Газпрома» самую дешевую на настоящий момент, ведь вы указали рыночную цену. Так как акции «Газпрома» являются высоколиквидными (то есть много инвесторов торгуют ими), на поиск второй стороны сделки уходят доли секунды — всегда есть кто-то, кто хочет купить или продать бумаги этой компании. С экзотичными бумагами этот процесс может занять целую торговую сессию или даже больше. Когда продавец для покупателя найден, биржа регистрирует сделку.

Информация о сделке направляется в клиринговый центр (другие названия — клиринговая палата или клиринговая компания). Задача этой инстанции — взаиморасчеты всех участников торгов, то есть поставка денег по каждой сделке продавцам бумаг и списание денежных средств со счетов покупателей. На этом этапе ваши деньги, по сути, превращаются в бумаги.

Информация о сделке по приобретению вами одного лота акций «Газпрома» фиксируется сразу двумя дополнительными инстанциями: регистратор внесет вас в реестр акционеров «Газпрома» (специальный список со стороны эмитента — компании ПАО «Газпром»). Затем он информацию передаст в базы данных депозитария, где в цифровом виде будут храниться сведения о вас как об акционере «Газпрома» и о бумагах, которые вам принадлежат. Депозитарий выступает одним из главных гарантов прав инвестора. Даже если ваш брокер по каким-то причинам перестанет существовать, сведения о том, какими бумагами вы владеете, сохранятся. Вы всегда сможете подтвердить свои права с помощью соответствующих документов из депозитария.

Один лот акций «Газпрома» после этих процедур появится на вашем брокерском счете. Российские акции торгуются в так называемом режиме Т+2. Он означает, что фактическим владельцем акции вы станете через два рабочих дня после дня сделки, хотя средства на приобретение бумаги будут «заморожены» в момент самой сделки, и вы не сможете ими воспользоваться для других действий.

Если вы захотите продать бумагу, ваша заявка пройдет такой же путь с поправкой на то, что теперь будет проверяться не наличие у вас средств, а факт владения ценной бумагой.

Какие фондовые биржи есть в России?

В России две основных площадки — Московская биржа и Санкт-Петербургская биржа (не путать с Санкт-Петербургской международной товарно-сырьевой биржей). Мосбиржа отличается высокой универсальностью и широкой инфраструктурой — в частности, в группу Московской биржи входят Национальный расчетный депозитарий и Национальный клиринговый центр.

На Мосбирже представлены несколько секций: фондовый рынок, валютный (мировые валюты), срочный (опционы и фьючерсы), денежный (сделки РЕПО таких игроков, как Банк России или ВЭБ), товарный (драгметаллы, зерно), МОЕХ Board (внебиржевой рынок).

Для начинающих инвесторов главная секция Мосбиржи — фондовый рынок. В нейпродаются российские и зарубежные акции, облигации, паи инвестиционных фондов.

Санкт-Петербургская биржа не имеет такой мощной инфраструктуры, но зато на ней можно купить бумаги иностранных компаний. Здесь их уже более 1 500, и список постоянно пополняется. Для российских розничных инвесторов это возможность покупать акции, облигации и депозитарные расписки мировых компаний без необходимости получать статус квалифицированного инвестора.

Какие есть риски на фондовой бирже?

В отличие от вкладов, инвестиции не застрахованы государством. Поэтому любой, кто хочет инвестировать, должен осознавать риски. На фондовом рынке два основных класса рисков.

Рыночные риски. Фондовый рынок тесно связан с экономикой. На стоимости бумаг отражаются даже, казалось бы, не связанные с финансами события — так, лишний твит президента США может заставить цену упасть вниз или, наоборот, взлететь. Полностью устранить рыночные риски невозможно, но реально их ограничить. Для этого достаточно придерживаться инвестиционной стратегии и правильно формировать портфель.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

Риск банкротства оператора торгов (брокера). Хотя для инвестора это не конец света, но времени на урегулирование у него уйдет много. Бумаги, принадлежащие вам, зафиксированы в независимых от брокера структурах, а в случае банкротства инвестор переносит свои активы из одного брокера в другой. Согласно закону, брокер не имеет права использовать средства клиентов для закрытия собственных долгов. Чтобы избежать подобной ситуации, тщательно выбирайте брокера или управляющую компанию.

Для инвестиций на бирже требуется посредник — банк, брокер, управляющая компания. На какие критерии стоит обратить внимание в первую очередь?

Как начать торговать на фондовых биржах России и купить наконец первые акции ПАО «Газпром»?

Намного проще, чем кажется. И все можно сделать онлайн.

- брокера и откройте счет онлайн.

- Пополните счет, дождитесь зачисления денег. Убедитесь, что вам хватает средств на желаемую акцию (помним про лоты). Проверить стоимость всегда можно на сайте Мосбиржи, сайте Banki.ru или в вашем брокерском приложении.

- В мобильном приложении или личном кабинете брокера найдите «Газпром» и выставьте приказ на покупку бумаги по рынку.

- Ждите: вскоре бумага будет зачислена на ваш счет.

- Готово!

Количество зарегистрированных на Мосбирже частных инвесторов растет, и это лишь небольшая часть экономически активного населения страны. Почему россияне боятся выходить на биржу и что с этим делать?

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Фондовый рынок

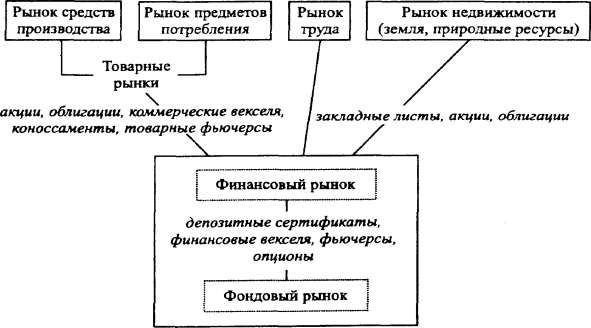

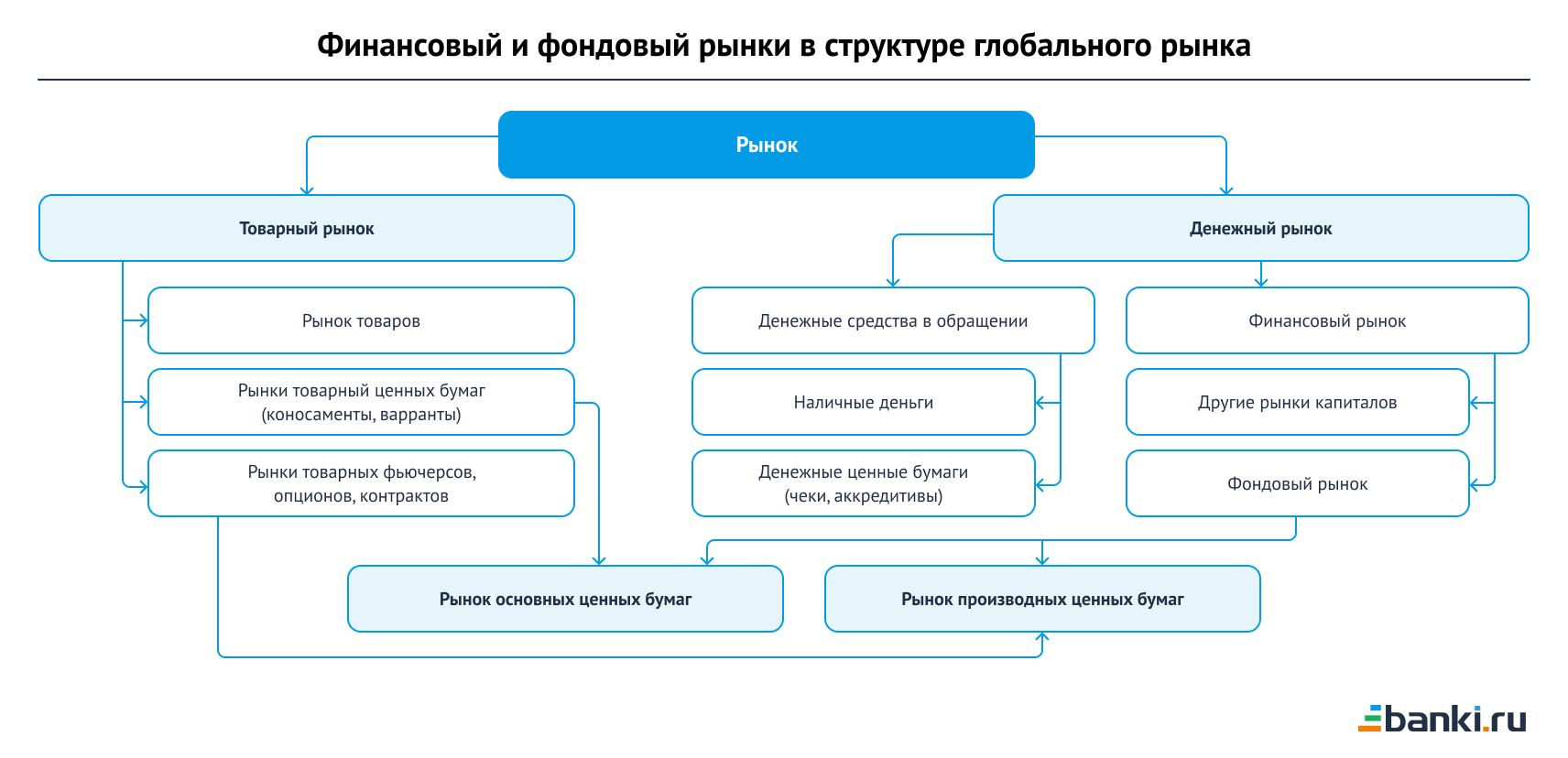

Фондовый рынок — это место, где происходит торговля акциями, облигациями , валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг , но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Рынок ценных бумаг имеет определенные признаки:

- У него всегда есть фиксированная торговая площадка, например, фондовый рынок Московской биржи;

- Обязательно наличие специализированного механизма отбора товаров (активов), отвечающих определенным требованиям;

- Установлены торговые процедуры по времени и стандартам;

- Все оформление сделок централизованно;

- Деятельность всех участников рынка контролируется уполномоченными органами;

- Существуют официальные котировки активов.

Для полноценной работы бирже требуется многосоставная инфраструктура. В первую очередь, это функционал самой биржи — торговые площадки и другие системы. На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы. И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

В торговлю ценными бумагами вовлечены три типа участников:

- Эмитенты — компании, которые выпускают и продают свои ценные бумаги;

- Инвесторы — частные лица или компании, которые покупают ценные бумаги;

- Профессиональные участники — люди или компании, чья деятельность официально связана с биржей. Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Кроме того, такой статус могут получить физические лица, пройдя специализированную сертификацию, в таком случае они могут совершать сделки с определенным типом ценных бумаг.

Деятельность фондовых рынков в России регулируется федеральным законом «О рынке ценных бумаг» и Банком России, который отвечает за формирование реестров и допуск ценных бумаг.

Инструменты оценки рынка

Основная оценка рынка — это его капитализация. По сути, это стоимость всех ценных бумаг, выпущенных на конкретном рынке. Ее можно посчитать, умножив количество всех эмитированных бумаг на их рыночные цены. Эта величина не является фиксированной и постоянно изменяется с изменением котировок.

Другой важный показатель — оборот рынка. Он рассчитывается как общая стоимость ценных бумаг, умноженной на количество тех бумаг, с которыми совершены сделки. Может быть выражен в процентах от уровня капитализации рынка.

Котировки ценных бумаг, курсы на начало и на конец дня, коэффициенты по разным видам активов — также могут демонстрировать состояние рынка и учитываются при анализе.

Изменение этого состояния всегда отражается индексами — они показывают динамику различных групп бумаг. Например, могут включать акции по определенной отрасли или сектору, стране выпуска или обращения, а также по всему миру.

Индекс биржи есть у практически у каждой торговой площадки. Например, в России это индекс Московской биржи, а также РТС. Их провайдером выступает Московская биржа, то есть фактически отвечает за корректность и непрерывность расчета. Важно понимать, что такие индексы не отражают стоимость всех акций, которые обращаются на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций — преимущественно это бумаги самых дорогих компаний или акции с наибольшим объемами торгов.

Интернациональные индексы включают ценные бумаги разных стран. Примером такого индекса является MSCI или The World Index. Такие широкие индексы могут охватывать географические сектора, например, Европу, Азию, Северную Америку.

Секторальные индексы касаются капитализации бумаг на конкретном внутреннем рынке — рынке Московской биржи, американских или европейских бирж.

Отраслевые индексы включают ценные бумаги конкретных отраслей экономики. Могут быть индексы IT-компаний, нефти и газа, фармкомпаний.

Рассчитываются индексы по нескольким формулам:

Классический метод — взвешивания по цене. Самый простой, именно на него опираются мировые и старейшие индексы, такие как Dow Jones или Nikkei. Согласно формуле, стоимость всех активов индекса делится на их количество.

Индекс рыночной капитализации учитывает капитализацию компаний на рынке. То есть чем дороже эмитент, тем больше его вес в индексе. Согласно, этой формуле сумма цен всех акций умножается на их количество и делится на конкретный удобный показатель, он может быть равен круглой цифре, например, 10 или 100. Таким образом высчитывается индекс S&P 500.

Равновзвешенный индекс рассчитывается так, чтобы вес каждой акции в индексе был одинаковым. У компании A капитализация в 10 раз выше, чем у компании B. Однако в равновзвешенном индексе доля компании A будет составлять столько же, сколько доля компании B.

Есть также формулы Ласпейреса, Пааше и Фишера, на которых тоже могут быть построены индексы. Другие методы индексирования состояния рынков учитывают такие показатели как волатильность , минимальная вариативность и прочее.

Индекс позволяет оценить спрос на акции, состояние в отраслях, помогает сделать прогноз на будущее изменение стоимости ценных бумаг. Данные индексов используются в техническом и фундаментальном анализе, позволяют производить спекуляции, хеджирование рисков, арбитраж между разными торговыми площадками.

Сами индексы могут служить базовым активом для производных ценных бумаг, таких как фьючерсы или опционы.

Торговля на рынке

Частный инвестор не может самостоятельно осуществлять торговлю на бирже, в том числе на рынке ценных бумаг. Для доступа к торговой площадке ему нужен брокер — профессионал, у которого есть специальная лицензия, позволяющая заключать сделки с активами. Таким посредником выступает не физическое лицо, а брокерская компания. Однако, можно встретить и профессионалов-частников.

Кроме выбора брокера, необходимо открыть брокерский счет — туда инвестор будет переводить средства, а брокер забирать, чтобы купить ценные бумаги. И наоборот, чтобы их продать. В России есть разновидность брокерского счета — индивидуальный инвестиционный счет. Принципиальная разница в них в том, что с помощью ИИС можно покупать только акции российских компаний в рублях, и он позволяет сделать налоговый вычет через три года после открытия.

Брокер также выступает налоговым агентом. Когда инвестор получает доход от сделок, он обязан с прибыли уплатить подоходный налог. Брокер осуществляет все расчеты, и на брокерский счет инвестора поступает сумма, очищенная от обязательств.

Когда сделка произведена и ценные бумаги приобретены в собственность, запись об этом и сами бумаги хранятся в депозитарии. Это участник финансового рынка, который производит учет и хранение активов.

Услуги брокера и депозитария всегда платные, они могут быть включены в сделку в виде процента, либо оплачены отдельно согласно установленному тарифу.

Технический и фундаментальный анализ

В основе некоторых стратегий лежит спекуляция — попытка заработать на разнице в покупке и продаже активов. Рынок работает очень быстро, в считанные секунды происходят сотни или тысячи сделок, которые меняют стоимость ценных бумаг. Чтобы предсказать максимальную выгоду от сделок, профессионалы используют аналитические методы, учитывающие котировки, индексы, волатильность рынка и другие показатели.

Технический анализ построен на основе исследования изменений цен бумаг в прошлом и используется для определения моментов покупки или продажи. Трейдеры визуализируют цены в виде различных графиков (линии, «свечи» и пр.). На этих графиках можно обнаружить фигуры или закономерности движения цен. Появление таких фигур говорит о дальнейшем движении цен, и помогает принять решение о заключении сделок.

Кроме фигур (паттернов) в теханализе применяются различные расчетные показатели — индикаторы. Индикаторы — это усреднение показателей цены или ее динамики. Индикаторы могут накладываться на график цены, например, скользящая средняя или линии Боллинджера, а могут отображаться на отдельной шкале и, например, принимать значения от 0 до 100 (стохастический осциллятор, MACD). Индикаторы, которые показывают на отдельной шкале и чьи значения представляют собой коэффициенты и соотношения, называют осцилляторами. Пересечение индикатором определенного уровня дает сигналы к покупке или продаже. Осциллятор также позволяет увидеть уровни перекупленности и перепроданности. В целом, технический анализ работает с котировками ценных бумаг, не затрагивая рынок и экономические показатели в стране и мире.

Фундаментальный анализ учитывает финансовое состояние отраслей ценных бумаг, экономическое положение стран, благополучие и капитализацию компаний. Можно сказать, что фундаментальный анализ показывает реальную стоимость активов. В отношении компаний фундаментальный анализ фактически оценивает финансовое здоровье бизнеса, рынок в целом, сделки конкурентов, прогнозирует возможные инвестиции и дивиденды. Он очень полезен для долгосрочных стратегий.

Разница фундаментального и технического анализов в том, что фундаментальный строится с учетом финансового состояние компании, ее положения на рынке и отрасли, и говорит насколько бумаги компании дешевы или дороги относительно бумаг схожих компаний. Технический непосредственно указывает на моменты для заключения сделки. Опытные инвесторы могут использовать для трейдинга и тот, и другой анализ.

Доходность

Доходность инвестирования — это показатель эффективности вложения в ценную бумагу. Он показывает, какую прибыль инвестору принес каждый рубль вложений, и считается в процентах. Соответственно, чтобы рассчитать доходность нужно прибыль, которую получил инвестор, поделить на сумму вложений инвестора. Сумма прибыли (или убытка) состоит из разницы стоимости ценных бумаг и доходов, полученных по этим бумагам — дивидендов и купонных процентов и за вычетом всех уплаченных комиссий и платежей (комиссии брокера, депозитария, регистратора, возможные проценты за вывод средств и налоги).

Доходность инвестирования в ценные бумаги можно рассчитать по формуле:

ДИ = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов — Стоимость бумаг в начале периода — Комиссии — Налоги)/Стоимость бумаг в начале периода

Например, инвестор в начале года вложил в ценные бумаги 500 тыс. рублей. В конце года общая стоимость его портфеля составила уже 550 тыс. рублей. За год он получил дивиденды на сумму 40 тыс. рублей. В качестве комиссий он уплатил 500 рублей. С дивидендов и полученной прибыли инвестор заплатил 13% налога. Прибыль инвестора, с учетом налога, составляет (550 тыс. — 500 тыс. + 40 тыс. — 500) х (100% — 13%) = 77 865 рублей. Доходность инвестиций составит 100%*77865/500000 = 15,53%

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Как устроен фондовый рынок: полный гид для начинающего инвестора

В 2021 году оборот инвестиций составил больше 1 квадриллиона рублей на российском фондовом рынке. Что это за рынок и каковы его особенности, кто и с кем проводит сделки, почему эти сделки безопасны — в статье.

Фондовый рынок — это место, на котором покупают и продают ценные бумаги: акции, облигации и паи биржевых фондов. Поэтому его еще называют рынком ценных бумаг.

Что такое фондовый рынок

По задачам он похож на любой другой рынок — сводит вместе покупателей и продавцов и обеспечивает им безопасную сделку по рыночной цене. Эта цена формируется в результате спроса и предложения. Если бумага подорожала, значит, спрос на нее превысил предложение участников торгов. Если подешевела, значит, желающих ее продать больше, чем желающих купить.

Для фондового рынка характерна чуткость — бумаги практически мгновенно реагируют на новости. Например, в начале апреля 2022 года стало известно, что Илон Маск стал крупнейшим акционером Twitter. После этой новости стоимость акций компании резко выросла.

4 марта акций Twitter выросли на 28% за торговый день. Источник данных: приложение Газпромбанк Инвестиции

Кто есть кто на фондовом рынке

Большая часть операции фондового рынка происходят на фондовой бирже. Именно на ней лежат функции организатора необходимой инфраструктуры для торгов: биржа разрабатывает правила и следит за безопасностью сделок.

В торгах с ценными бумагами участвуют покупатели, продавцы и профессиональные участники рынка.

Чтобы попасть на биржу, инвестору нужен посредник. Таким посредником выступает брокер, именно он передает бирже все поручения инвестора о покупке или продаже бумаги. Поэтому инвестор сначала выбирает брокера — проверяет наличие лицензии, финансовую информацию и изучает отзывы. Потом подписывает с брокером договор, открывает у него счет и пополняет его деньгами. Эти деньги будут списываться при покупке бумаг и удержании комиссии брокера.

Кроме передачи поручений на биржу, в некоторых случаях брокер рассчитывает и удерживает налог на прибыль с операций, обычно он составляет 13%. Подробнее о налогообложении на фондовом рынке — в статье Как платить налоги на доходы от инвестиций и экономить.

Как ведут себя инвесторы на рынке

Инвестор покупает и продает бумаги с помощью брокера в рабочие часы биржи. Обычно сделки происходят в приложении брокера за считаные минуты, но за видимой частью скрывается сложный и хорошо отлаженный процесс:

- Инвестор принимает решение о покупке или продаже через приложение брокера.

- Брокер передает заявку инвестора в электронную систему биржи.

- Система сверяет параметры сделки у покупателя и продавца.

- Делается клиринг: биржа все проверяет и оформляет сделку.

- Происходит сделка: покупатель забирает бумаги, а продавец — деньги.

- В депозитарии появляется запись о сделке, которая подтверждает право собственности инвестора.

Регистратор вносит бумагу и владельца в реестр, который чаще всего используется при заключении внебиржевых сделок. А для инвестора работает депозитарий, который хранит и учитывает активы по каждому клиенту. Сколько бумаг есть у инвестора, какие он проводил сделки — вся информация собрана в депозитарии.

Любая операция на бирже строго фиксируется, поэтому инвестор всегда знает, сколько у него бумаг и в каком количестве.

Компании-эмитенты проходят сложные проверки и процедуры, чтобы выпустить свои ценные бумаги на рынок. Этот процесс называется листингом, и биржа тщательно следит, чтобы эмитент и его бумаги соответствовали всем требованиям. Подробнее об этом процессе можно узнать из статьи Как биржа оценивает надежность ценных бумаг.

Самые популярные активы и их доходность

Активы отличаются друг от друга по своей сути, рискам и доходности.

Акции — ценные бумаги, подтверждающие долю инвестора в уставном капитале компании. Покупая акции, он становится владельцем небольшой части бизнеса. На акциях можно заработать, покупая дешевле, а продавая дороже; а еще некоторые эмитенты платят дивиденды. Подробно об этом активе — в статье Что такое акции и как они появляются. Акции считаются высокорисковым активом, но могут принести более высокую доходность, нежели облигации.

Облигации — это своего рода долговые расписки. Покупая облигацию, инвестор как бы дает свои деньги в долг эмитенту. Через установленный заранее срок эмитент возвращает долг, а до срока погашения выплачивает проценты по облигациям — купоны. Этот актив считается надежнее акций, может регулярно приносить фиксированную доходность. Что такое облигации и как рассчитать их доходность — в статье Как инвестировать в облигации.

Паи биржевых фондов — это ценная бумага, подтверждающая долю инвестора в праве собственности на имущество, составляющее паевый инвестиционный фонд. В состав фонда может входить различное имущество, в том числе готовые портфели, иногда состоящие из десятков ценных бумаг разных компаний. В этом случае инвестор получает возможность инвестировать сразу во все бумаги, входящие в состав фонда. О том, как работают фонды, — в статье Что такое инвестиционные фонды.

В каталоге сервиса Газпромбанк Инвестиции нужную бумагу можно найти по названию самой бумаги или эмитента, тикеру или ISIN — международному идентификационному коду. Источник данных: приложение Газпромбанк Инвестиции

Как считать доходность активов

Чтобы оценить эффективность своих вложений, инвестор оценивает доходность — сколько ему принес каждый вложенный рубль. Она рассчитывается по формуле:

Доходность инвестиций = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов – Стоимость бумаг в начале периода – Комиссии – Налоги) / Стоимость бумаг в начале периода

Допустим, инвестиции составили 100 000 рублей. Через год стоимость портфеля выросла до 110 000 рублей, а еще инвестор получил 5000 рублей дивидендов. Комиссия брокеру составила 500 рублей, а налоги на дивиденды и прибыль — 13%.

Сначала рассчитаем прибыль: (110 000 + 5000 – 100 000 – 500) х (100% — 13%) = 12 615 рублей. Доходность инвестиций составит: 100% х 12615 / 100 000 = 12,6%.

Инвестируя в ценные бумаги, важно помнить о рисках: доходность большинства инструментов может превышать проценты по депозитам, но никто ее не гарантирует. Кроме того, инвестиции на фондовом рынке не страхуются государством.

Кто следит за фондовым рынком: регулятор и законы

За всеми сделками на фондовом рынке наблюдает государственный регулятор. Он защищает интересы инвесторов и контролирует, чтобы участники торгов соблюдали правила — соответствовали всем требованиям законодательства, работали на основании лицензий и регулярно публиковали свою отчетность для инвесторов. Также регулятор расследует нарушения, штрафует и лишает лицензии недобросовестных участников рынка.

В России таким регулятором выступает Банк России, на его сайте можно найти все нормативные документы.

Основной закон фондового рынка — Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг». В нем описаны права, обязанности и требования к участникам рынка, ответственность за нарушения. Также здесь подробно расписаны правила выпуска и торговли ценными бумагами, принципы прозрачности и открытости деятельности эмитентов.

Функционирование фондового рынка регламентируется и другими законами:

- регулирует взаимоотношения между профессиональными участниками торгов и ответственность за достоверность данных компаний-эмитентов: отчетности, исках, судебных процессах. Еще закон рассказывает, что делать инвестору, если организация предоставила недостоверные данные. описывает правила лицензирования и проведения торгов. дает детальное описание этим терминам и описывает наказания за подобные действия.

Кроме перечисленных законов есть и другие законодательные акты. Все они направлены на то, чтобы рынок ценных бумаг работал по правилам, а инвестор был максимально защищен от мошенничества.

Как оценивают фондовый рынок

Фондовый рынок оценивают по динамике его индекса. У каждой биржи есть свой индекс, в России это индексы Московской биржи: МОЕХ и РТС. Индекс Мосбиржи формируется на основе 50 акций наиболее значимых компаний из разных секторов экономики. По состоянию на 25.02.2022 индекс включает в себя акции более 40 компаний. РТС по структуре повторяет индекс Мосбиржи, но номинирован в долларах США.

График индекса Московской биржи за пять лет. По нему можно оценить, в какие периоды российский фондовый рынок рос, а в какие падал. Источник данных: ru.tradingview.com

Подробнее о главных индексах в России в статьях — Индекс Мосбиржи: какие акции в него входят и для чего он нужен и Что такое индекс РТС и что он значит для инвестора.

Кратко

- На фондовом рынке инвестор может купить или продать ценные бумаги, а эмитент — выпустить их и привлечь инвестиции.

- Действия всех участников торгов регламентированы законодательством и контролируются биржей и регулятором.

- Преимущества инвестиций в фондовый рынок — низкий порог входа, простота совершения сделок и безопасность.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

- Куда вложить

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности N045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности N045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами N045-14085-001000 и лицензии на осуществление депозитарной деятельности N045-14086-000100, выданных Банком России 08.04.2020.ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Источник https://www.banki.ru/investment/investment_education/?id=10946791

Источник https://quote.rbc.ru/dict/Stock_Exchange

Источник https://gazprombank.investments/blog/education/stock-market-guide/