4 причины перестать инвестировать в фондовый рынок России. И столько же, чтобы продолжить

2022 год преподнёс инвесторам в фондовый рынок немало сюрпризов. В основном неприятных. Настолько, что многие задались вопросом: а стоит ли вообще продолжать инвестировать — или лучше уходить с рынка без оглядки? Приводим и анализируем основные аргументы в пользу того или иного решения.

4 причины завязать

Инвесторы остались без дивидендов

Выплаты акционерам были одним из главных факторов инвестиционной привлекательности российских компаний. Но в 2022 году дивидендная доходность акций, входящих в индекс Московской биржи, сократилась вдвое, до до скромных 3%.

Многие компании, традиционно щедро делившиеся прибылью с держателями акций, перестали это делать (в том числе по рекомендации ЦБ). Самый болезненный кейс связан с «Газпромом».

В мае совет директоров компании рекомендовал выплатить рекордные дивиденды за 2021 год — 52 рубля на акцию. На тот момент это давало около 17% доходности. Обещание таких выплат поддержало настроение инвесторов.

Но 30 июня собрание акционеров не утвердило рекомендацию совета директоров и решило не выплачивать дивиденды. Акции компании после этого снизились на треть. Вскоре стало известно, что все отложенные на дивиденды деньги — более 1,2 трлн рублей — отойдут государству через повышение НДПИ.

Так миноритарии компании остались не у дел. А это сотни тысяч или даже миллионы россиян: в июне 2022 года акции «Газпрома» были самыми востребованными бумагами среди частных инвесторов.

Такой манёвр расстроил многих. «Отменили не дивы, отменили фондовый рынок», — сокрушаются частные инвесторы на профильных форумах.

Нет драйверов роста

Обычно дивиденды стимулируют рынок ещё и тем, что владельцы акций полученные от компаний деньги реинвестируют в бумаги, создавая тем самым дополнительный спрос на них. Теперь на эти вливания в прежнем масштабе рассчитывать не приходится.

Но важнее то, что не приходится рассчитывать и на вливания со стороны иностранных инвесторов. До февраля 2022 года именно они двигали цены на российском фондовом рынке: нерезиденты держали больше двух третей всех находящихся в обращении акции. Теперь их активы заморожены на неопределённый срок. Ждать, что в такой ситуации на рынок придут иностранные фонды, не приходится.

Доля частных инвесторов в объёме торгов акциями в июне составила 74%. То есть именно они определяют погоду на российском рынке. Но и они пока не спешат нести деньги на биржу и активно скупать просевшие активы (индекс Мосбиржи снизился с 4200 пунктов в октябре 2021 года до 2100 пунктов в июле 2022 года): средние объёмы торгов втрое меньше, чем год назад, а в последние три месяца индекс был в боковике (топтался на одном месте).

Почему нет драйверов для роста:

Армия частных инвесторов не столь многочисленна, как принято думать. Мосбиржа в июне отчиталась, что по итогам июня 2022 года число физических лиц, имеющих брокерские счета на бирже, превысило 20,4 млн, но хоть одну сделку в течение месяца совершил лишь каждый десятый (1,9 млн рублей), а средний размер портфеля в начале 2022 года не превышал 100 000 рублей.

С 2019 года на российский фондовый рынок пришли миллионы новичков. Столкнувшись с убытком, многие получили «прививку от жадности» и теперь могут действовать более осторожно — а то и вовсе разочароваться в затее. О том, что россияне охладели к бирже, свидетельствуют и данные ЦБ.

Почти 6 трлн рублей у россиян зажало в иностранных бумагах — акциях, паях фондов, еврооблигациях и других инструментах. Эти активы заблокированы из-за западных санкций и не могут перетечь на российский рынок.

Снижаются реальные доходы (по прогнозам Минфина, в 2022 году они сократятся на 6,8%), поэтому «лишних» денег на инвестиции всё меньше.

На рынке дефицит инвестиционных идей. Не очевидно, на какие сектора и компании стоит делать ставку в текущей ситуации. Из этого вытекает следующий пункт.

Общая неопределённость

Пока российская экономика неплохо справляется с беспрецедентным санкционным давлением — это признают и в России, и на Западе. Но впереди самое важное — «структурная трансформация экономики», по выражению главы Центробанка Эльвиры Набиуллиной. Компаниям приходится решать множество проблем — искать новые рынки, заново выстраивать логистические цепочки, искать замену западным технологиям и т. д.

Во многом перспективы российских компаний будут зависеть от того, насколько быстро и эффективно они справятся со всеми этими вызовами. Но есть проблема: инвесторы могут этого просто не узнать — компании массово перестали публиковать отчётность, чтобы избежать новых санкций.

Без цифр вкладывать деньги приходится фактически «вслепую», не понимая в полной мере, как обстоят дела с бизнесом компании.

Есть и макроэкономические проблемы — например, слишком крепкий рубль. Когда правительству удастся справиться с этим вызовом, пока непонятно. Кроме того, мировая экономика входит в рецессию — что также повлияет на российский рынок.

Другой большой источник неопределённости — продолжающийся геополитический конфликт. От его длительности, характера и, самое главное, результата, будет во многом зависеть экономическая ситуация (вероятно, во всём мире). И спрогнозировать это доступными и привычными для инвестора способами не представляется возможным.

Нет возможности для диверсификации

Золотое правило инвестиций — не класть всё в одну корзину, а распределять между компаниями, отраслями и странами. С последним в России пока проблематично: доступ к зарубежным рынкам для наших соотечественников почти закрыт.

Иностранные брокеры повернулись спиной к гражданам РФ, иностранные акции на Мосбирже больше не торгуются, ETF и БПИФы на иностранные активы заморожены. Некоторые акции зарубежных компаний ещё можно купить на Санкт-Петербургской бирже, но и там часть вложений уже заморозили.

В целом из-за инфраструктурных рисков безопасными с этой точки зрения выглядят только вложения в Россию. Но это противоречит принципу диверсификации — инвестор становится полностью зависим от конъюнктуры на одном лишь рынке.

Компенсировать страновой риск по большому счёту российскому неквалифицированному инвестору пока нечем.

4 причины остаться

Шанс заработать на восстановлении

Уоррен Баффетт говорил: «Остерегайтесь, когда другие жадничают, и жадничайте, когда другие остерегаются». Логика понятна: самые большие доходности на фондовом рынке получают те, кто в момент всеобщей паники не продаёт, а скупает подешевевшие активы.

Примеров в прошлом можно найти немало. Из последнего — кто в разгар коронакризиса в марте 2020 года инвестировал в индекс Мосбиржи, через полтора года фактически удвоил свои вложения. Покупать тогда отваживались немногие — рынок стремительно падал перед лицом невиданной ранее пандемии, и быстрый отскок в самом начале не был очевиден. Не проглядывается он и сейчас.

Желающим сделать ставку на восстановление рынка нужно быть готовым, что оно может занять годы. Таких примеров в истории тоже полно: тот же индекс Мосбиржи после мирового финансового кризиса 2008 года возвращался к достигнутым вершинам восемь лет, американский S&P 500 после краха доткомов фактически не рос с 2000 по 2012 год, а японский Nikkei 225 уже 33 года не обновлял исторический максимум.

Впрочем, если регулярно усреднять позицию (докупать подешевевшие активы), в плюс можно выйти гораздо быстрее рынка.

Мало альтернатив

Как мы отмечали выше, иностранные активы фактически недоступны россиянам. Но на этом список ограничений не заканчивается.

Доллары и евро, которые традиционно не раз спасали россиян от обесценивания активов, в этот раз подвели: принесли убыток из-за сильно окрепшего рубля. А с учётом ограничений на операции с валютами (на выдачу наличных, на переводы и т. д.) западные валюты перестали быть для россиян инструментом сохранения и преумножения капитала.

Популярных альтернативных вариантов не так много — недвижимость, драгметаллы, вклады и облигации. Но доходности по ним уже небольшие — ставки по вкладам в банках страны опустились ниже 8%, ОФЗ дают около 9%.

Кроме того, аналитики ждут, что Центробанк продолжит понижать ключевую ставку (с нынешних 9,5% до 8% к концу 2022 года). Это значит, что доходности корпоративных инструментов станут ещё скромнее.

Возможно, это спровоцирует переток денег в акции, но насколько сильным будет этот драйвер для рынка — вопрос открытый.

Опыт Ирана

В мире не так много примеров того, как страны живут под тотальными западными санкциями. Из них фондовый рынок есть только в Иране. Притом он сопоставим по капитализации с российским. И потому опыт этой страны для РФ весьма любопытен.

За 10 лет после введения санкций уровень благосостояния граждан сократился более чем в 3 раза: ВВП на человека упал с $7900 до $2300. Но фондовый рынок, напротив, прибавлял. С 2010 по 2014 год он вырос в четыре раза. Цены в стране за тот же период — в 2,4 раза. Таким образом, рост фондового рынка позволил инвесторам существенно обогнать инфляцию.

За 2021 год основной индекс Тегеранской биржи вырос на 268%, а за два последних года этот рост достигает 2300%. Это делает иранский фондовый рынок самым доходным в мире.

В целом у двух рынков много схожего. Иранский тоже пережил массовый приток частных инвесторов (брокерские счета есть у 50 млн человек), а нерезиденты не делают на нём погоду.

Но всё же ситуация в российской экономике иная — она шире интегрирована в мировую, положение дел внутри страны более стабильное, инфляция более умеренная и т. д. Поэтому аналитику затрудняются сказать, удастся ли российскому фондовому рынку повторить траекторию иранского.

Налоговые льготы

Государство по-прежнему стимулирует долгосрочные инвестиции на российский фондовый рынок: если пользоваться индивидуальным инвестиционным счётом (ИИС), можно рассчитывать на налоговые вычеты. Их два типа, самый популярный — вычет типа А, когда инвестор может вернуть НДФЛ в размере 13% от вложений на ИИС (но не более 52 000 рублей в год).

И хотя у властей были планы свернуть такой вычет, он всё ещё актуален и позволяет существенно улучшить итоговый результат для инвестора.

Кроме того, убыток текущего года можно перенести на следующие. То есть не платить налог с прибыли, которую он получит в будущем.

«Налогоплательщик может учесть образовавшийся убыток в течение 10 лет, следующих за годом его получения, — говорится на сайте ФНС. — При этом если убытки были понесены более чем в одном периоде, их перенос на будущие периоды производится в той очередности, в которой они понесены».

— Сейчас на рынке сформировалась отличная возможность покупки акций с дисконтом. Острая фаза (кризиса) прошла, волатильность на локальных площадках снизилась. Некоторые компании уже продемонстрировали положительную динамику. Стоит разделить (сумму, отложенную на) инвестиции в акции, на 5–6 равных частей и ежемесячно входить в рынок.

Основной драйвер роста российского рынка — компании добывающего сектора (нефтяного, газового). Цены на сырьё выросли, несмотря на ограничения поставок со стороны западных стран, и для таких компаний сложилась очень неплохая ценовая конъюнктура. Цены на энергоносители продолжают оставаться высокими, и, по прогнозам различных экспертов и организаций, они останутся на высоком уровне в ближайшие годы. Российские энергоресурсы востребованны, сейчас осуществляется активный переход на азиатские рынки.

Помимо этого, рынок поддержит высвобождение средств из депозитов, которые открывались весной под рекордно высокие ставки. Последние сейчас серьёзно снизились, и люди будут искать альтернативы. Невыплаченные дивиденды в этом году увеличивают потенциал возможных выплат в следующем году.

Возврат ключевой ставки к уровню, близкому к прошлогоднему, — один из основных факторов поддержки российского рынка акций, так как снижение ставки поддерживает кредитование компаний и подстёгивает развитие производства и экономики в целом.

Однако в ближайшие недели и месяцы не стоит ожидать резкого роста рынка акций из-за геополитического фактора. Мы считаем, что фондовый рынок смотрится привлекательно в долгосрочной перспективе.

Среди перечисленных выше тезисов чуть более убедительными могут показаться те, что подтверждают позицию скептиков. Тем более что аргументы за то, чтобы остаться, звучат с некоторыми оговорками. Но спешить и совершать резкие движения точно не стоит — безопаснее занять выжидательную позицию и ещё раз взвесить все возможности и риски: и тех и других сейчас предостаточно.

Коллаж: «Секрет фирмы», freepik.com, unsplash.com/Museums Victoria,

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Редакция «Секрета фирмы» не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале. И не рекомендует использовать эту информацию в качестве единственного источника при принятии инвестиционного решения.

Китайский вариант: как может быть устроена новая модель фондового рынка в России

События последних месяцев сильно повлияют и на то, как будет выглядеть российский фондовый рынок. Взаимные ограничения и санкции приведут к формированию новой модели, лишь отдаленно напоминающей рынок до 2022 года. О том, как может выглядеть эта модель, рассуждает управляющий директор инвестиционного департамента UFG Wealth Management Сергей Беляев

Если отбросить как маловероятный самый негативный сценарий полной отмены фондового рынка в России, то его развитие может пойти по двум сценариям — китайскому и иранскому. Принципиальное различие этих двух стран состоит в том, что иранский фондовый рынок не интересен глобальным инвесторам, а на Шанхайскую биржу есть высокий спрос.

Made in China

Китайский фондовый рынок имеет две отдельные основные торговые площадки — China Mainland (Шанхайская фондовая биржа) и Гонконг. И если Гонконгcкая биржа дает доступ глобальным инвесторам к рынку, то Шанхайская биржа (пятая по размеру в мире, уступающая только NYSE, Nasdaq, Токио и Лондону) практически их не пускает, ориентируясь на внутренних игроков. Причин для этого достаточно: от опасений, что часть активов будет продана за бесценок, а деньги уйдут за границу, до не предусмотренных регулятором требований со стороны глобальных инвесторов.

Наиболее ярким примером запрета на покупку доли в китайских компаниях для иностранцев является технологический сектор. Владение акциями организовано через VIE (variable interest entity) — офшорную структуру, акции которой и продают, хотя де-факто они не дают никаких прав собственности. Сделано это для того, чтобы обходить запрет на владение иностранцами долями в компаниях, где это запрещено законодательством Китая (например, в стратегических активах).

В частности, на Шанхайской фондовой бирже торгуются два класса акций: A (номинированные в национальной валюте, более 1500 компаний) и В (номинированные в долларах), при этом большинство компаний имеют листинг типа А. Для того чтобы глобальный инвестор мог покупать или продавать акции типа А, ему необходимо специальное разрешение от местного регулятора, на выдачу которого установлены строгие лимиты.

Иранский путь

Иранский фондовый рынок более открыт для внешних игроков. При определенном наборе условий, разрешений от compliance и местных регуляторов фонд может инвестировать в местный рынок. Но насколько это интересно инвесторам?

Количество инвестиционных счетов в Китае почти в четыре раза больше, чем в Иране (177 млн против 50 млн), хотя Китай и не занимался активным стимулированием роста розничных торговых счетов. Иран, в свою очередь, в 2005 году принял программу приватизации, в рамках которой раздает акции госкомпаний населению. Но поскольку существенная часть госкомпаний в этой программе убыточны, то инвесторы даже не получают дивидендов. Рядовые граждане, скорее всего, просто продают акции в рынок, но оставляют счета открытыми до следующего раунда благотворительности со стороны правительства. Судя по тому, что Иран идет по пути внутренней приватизации госкомпаний среди населения, пока что спрос на фондовый рынок остается низким.

Российская трансформация

К закрытому для глобальных инвесторов фондовому рынку постепенно движется и Россия. Почему мы не пойдем по иранскому сценарию, хотя продолжаются разговоры и спекуляции на эту тему? Размер российской экономики и глубокая ее интегрированность в мировые процессы не предполагает работающих механизмов для принудительного перехода к иранскому сценарию — полной изоляции от остального мира. России не нужен фондовый рынок ради фондового рынка, как в Иране, да и приватизация — пройденный этап.

Фондовый рынок России имеет важное отличие от иранского — высокий уровень реальной вовлеченности в него населения (доля частных инвесторов достигла 25% экономически активного населения страны). Наличие эндаументов, пенсионных фондов и прочих средств коллективного и индивидуального инвестирования создает широкую палитру запросов, которые будут выражаться в создании соответствующих инвестиционных продуктов: от прямого рыночного доступа до сложных структурных решений, включающих ПИФы, пенсионные накопления, ИИС и пр.

Наличие экспортной выручки компаний приведет к тому, что на рынок рано или поздно пойдет новая ликвидность. Именно размер российской экономики и ее встроенность в глобальную позволяет двигаться в сторону китайской модели фондового рынка.

Недавние санкции в адрес Национального расчетного депозитария говорят о том, что стороны не готовы к переговорному процессу даже по тем вопросам, которые касаются западных инвесторов. В результате российский рынок полным ходом движется в сторону создания отдельной торговой секции для нерезидентов.

Именно геополитика фактически способствовала появлению двух рынков — локальных акций и депозитарных расписок, торгующихся на зарубежных площадках. До февраля 2022 года эти две торговые линии мирно сосуществовали. При этом 10–15 лет назад инвесторы предпочитали покупать расписки, потому что это было технически проще, но в последние несколько лет инфраструктурное развитие торговых площадок России, в частности Мосбиржи, брокеров и кастоди, позволило глобальным инвесторам двигаться в сторону локальных бумаг (плюс это дешевле за счет отсутствия дополнительных сборов со стороны держателей программ расписок). В результате ликвидность акций на Мосбирже большинства компаний была значительно выше, чем в Лондоне, и процесс перехода на локальную линию происходил по логическим причинам.

После санкций и взаимных ограничений резиденты и нерезиденты стали существовать уже в отдельных ипостасях. У первых — полный перечень прав, включая дивиденды, вторые имеют очень ограниченное поле для маневра. Шаг к принудительной конвертации расписок в обыкновенные акции может показаться экстремальным, но если вспомнить, что в расписках была достаточно высокая доля краткосрочных инвесторов-спекулянтов, то это уже не выглядит так критично. В итоге я ожидаю, что расписки постепенно уйдут с российского фондового рынка и останутся только локальные акции в двух отдельных (на данный момент) сегментах — резидентов и нерезидентов.

Возникновение двух отдельных торговых стаканов в рамках одной биржи повлечет за собой желание отдельных участников рынка поучаствовать в арбитраже, выраженном в разной стоимости одних и тех же бумаг в разных секциях. Безусловно, спрос на секции для нерезидентов будет обусловлен верующими в то, что рынок снова станет единым, и теми, у кого будет возможность переводить бумаги из одной секции в другую и тем самым зарабатывать на арбитраже.

А будет ли спрос?

Насколько глобальным инвесторам будет интересен российский рынок, вопрос открытый. Принимая во внимание тот факт, что большая часть инвестиционных денег приходится на США, вероятнее всего, что в данный момент инвесторы предпочтут не увеличивать потенциальный санкционный риск. Другими словами, не стоит ожидать притока западных денег. Азиатские, в частности китайские, инвесторы тоже вряд ли заинтересуются Россией, так как их собственный внутренний рынок огромен и разнообразен. В новой парадигме, когда внутренний рынок существует изолированно от внешних инвесторов, следует ожидать как снижения волатильности, так и сокращения размеров самого рынка. Таким образом, он станет более предсказуемым, регулятору будет легче отслеживать манипуляции, а сниженный объем торгов принесет рынку стабильность.

Локальный инвестор из-за ряда регуляторных и прочих отличий, по сути, отрезан от глобального фондового рынка. Учитывая, что банковские депозиты в рублях не покрывают инфляционные риски, а тем, кто предпочитает хранить сбережения в долларах, предлагаются заградительные комиссии, для россиян фондовый рынок становится реальной альтернативой защиты от обесценивания накоплений и инфляции.

Фондовый рынок России сегодня: тенденции развития

Фондовый рынок России — важный элемент мировой финансовой структуры рынка, где главным объектом сделок выступают ценные эмиссионные бумаги. На сегодня это устойчивая с позиции доходности форма вложения капитала. Фондовый рынок РФ в мировом рейтинге представляет ММВБ, иначе, межбанковская валютная Мосбиржа. Она сегодня находится в ряду самых динамичных европейских площадок.

Статус кво и тенденции фондового маркета России

Рынок ЦБ в России начал возрождаться в 1991 году. До этого был лишь «черный рынок». Финансовая неграмотность населения долго сдерживала прогресс фондового рынка в том виде, как он есть сегодня. Отрицательно на этом сказалась и последующая ваучерная махинация. Положительная динамика в России стала наблюдаться только с 2000, с возобновлением роста экономики. Российский фондовый рынок в лице ММВБ проводит операции с акциями, облигациями и векселями.

ММВБ, включающая в себя более 280 компаний России, образовалась в 2011 путем слияния с РТС. Ее оборотный фондовый капитал сегодня насчитывает 23 800 миллиардов рублей. Торговля фондовыми инструментами осуществляется через финансовые активы:

- Фьючерс — производный контракт, устанавливающий лишь цену и дату поставки.

- Форвардный контракт — договоренность, обязательная к исполнению, утверждающая марку и объем товара либо дату поступления валюты. — здесь покупатель на рынке имеет право совершать определенную торговую операцию (покупку или продажу актива).

Торговля ЦБ в России одна из наиболее выгодных инвестстратегий. Другой, не менее выгодный вариант по получению прибыли — это трейдинг на изменении котировок (покупка бумаги по одной цене и продажа по более выгодной).

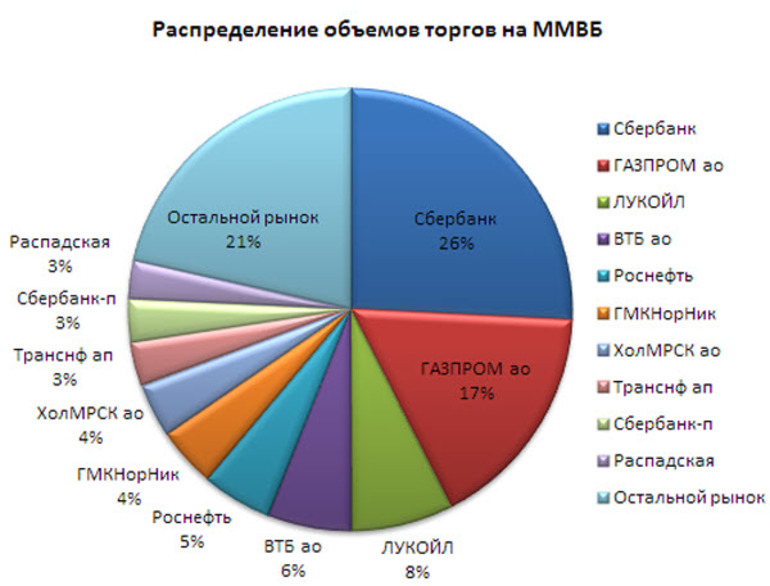

В России востребованы фондовые инструменты рынка промгигантов Газпром и Ростелеком, Лукойл и Сбербанк, Роснефть, Мосэнерго. Объемы торгов компаний распределяются следующим образом:

Угадать, какие акции на фондовом рынке наиболее выгодные в России, трудно. В этом хорошо разбираются трейдеры, которые осуществляют торговлю в интересах нанимателя работодателя или инвестируют собственные средства для личной прибыли. Количество игроков на фондовой ММВБ растет ежемесячно. Увеличивается в России и торговый объем. Если в 2008 он составлял 5 800 миллиардов рублей, то к концу 2017 — 9 185 млрд.

Фондовый рынок России квалифицируется как сильная составляющая роста производства. Сопутствует притоку денег в госказну и помогает заработать частным и корпоративным инвесторам. В торговых операциях на фондовой ММВБ принимают участие 1,5 миллиона человек.

Рынок: бумаги по видам и свойствам

Акциями называется выпуск бумаг, включенных в листинг площадки и котирующихся на фондовом рынке. Владелец бумаги вправе рассчитывать на дивидендную прибыль и участие в управлении предприятия. Первая акция была выпущена в 1606 первым в мире АО — Ост-Индской компанией голландской принадлежности. Бумага гарантирует получение дивидендов, которые разделяются на простые и привилегированные.

В России, обладатель обычной акции с правом голоса, не обязательно получает дивидендные выплаты. Все зависит от трудовых показателей предприятия и его развития. Привилегированные акции, наоборот, не наделяют владельца возможностью влиять на управление, но гарантированно обеспечивают определенную сумму дивидендов и минимальную ликвидационную цену акции. Номинал рассчитывается делением суммы УК на число выпущенных акций.

В России инвестиционные свойства акций как источника прибыли фондового маркета выражаются в:

Первые два свойства зависимы друг от друга: чем выше доход, тем вероятнее понести убытки или потерять все. Ключевой параметр акции в России, это ее ликвидность на рынке. Именно по нему можно определить, насколько оперативно инвестор купит или продаст бумаги за текущую рыночную котировку на фондовой бирже.

Ликвидность акции надо понимать как ее способность быстро превратиться в наличность без убытков. Показатель ликвидности в России тесно связан со спредом.

Спредом на фондовой бирже называют разницу между покупкой актива и его продажей. Чем она меньше, тем лучше. Спред будет плавающим, если зависит от обстановки на рынке, и фиксированным, когда разница в цене устанавливается брокерами самостоятельно. Волатильность показывает изменение цены на рынке в определенном промежутке времени. Если цены резко прыгают вверх-вниз и держатся определенное время, то считается, что рынок волатилен, и есть возможность получить прибыль.

Лучшие фондовые брокерские компании

Сегодня международной экспертной группой составлен рейтинг лидеров среди фондовых посредников России. Некоторые работают на рынке свыше 20 лет, имеют огромное количество клиентов и массу офисов в России и за ее пределами. Они могут предложить клиентам фирменные продукты — тарифы и услуги на любой вкус. Первыми в рейтинге России находятся холдинговые посредники Финам и Открытие, а также БКС и ITinvest. Финам — профессиональный участник фондового рынка.

Основанный в России, в 1994 Виктором Ремша, сегодня он имеет базу из 308 тысяч клиентов, офисы и своих представителей в ста городах России, предлагает разнообразные тарифы и множество услуг для фондовых трейдеров. В компании отличный учебный центр, который располагается в здании штаб-квартиры в столице. Сегодня здесь проводятся курсы по фондовым торгам на рынке России, различные виды очных семинаров и консультаций по скайпу. На официальном сайте брокера России много обучающих видео и статей для начинающих торговлю на фондовом рынке.

За 20 лет на рынке более 50 тысяч человек стали клиентами элитной брокерской корпорации Открытие. Сегодня в компании разработано много сервисов как для профессиональных трейдеров и инвесторов рынка, так и для тех, кто делает первые шаги на рынке России. Клиентам предлагаются инвестиционные портфели с минимумом вложений 300 000 рублей и доходностью более 50%. Что касается паевых фондов, то для первой инвестиции в России достаточно всего 5 000 рублей.

В базе клиентов брокерской компании БКС более 130 тысяч человек. Компанией успешно разрабатываются учебные программы для новичков, проводятся вебинары и индивидуальное обучение по скайпу для работы с фондовыми активами. Низкие тарифы не отличают эту компанию, но льготная комиссия предлагается в течение месяца со дня открытия счета.

Инвестиционная компания Ай Ти Инвест (ITinvest), считается в России среди трейдеров-профессионалов рынка одной из лучших по передовым технологиям интернет-торговли. Созданная в 2000 году, она сразу была оценена инвесторами и продолжает получать хорошие отзывы от самых взыскательных клиентов России, а в 2002 году компания выступила с инициативой по обучению начинающих фондовых инвесторов и до сих пор постоянно организует выездные тренинги и вебинары онлайн.

Отзывы трейдеров о торговле на фондовом рынке

Сначала торговал на Форексе, не понравилось, пришел на ММВБ. Прошел фондовое обучение. Знакомый один там давно уже был зарегистрирован, но на платформу выходил редко, боялся прогореть. Он и рассказал мне, что начал изучать опционы, мне посоветовал. Выбрал стратегию по новостям России, обучился некоторым секретам у бывалых трейдеров.

Оставаться навсегда не хотел, думал, что после выздоровления на прежнюю работу вернуться. Реальный счет открыл на 500 долларов. Через год было уже около 25 000 долларов! В мастерской своей я бы столько не заработал. Пока ничего, продолжаю торговать. Бывают, конечно, просадки, но не отчаиваюсь. За большими деньгами не гонюсь, сегодня в России хотя бы семью прокормить.

На фондовом рынке России торговать начал с Imperial Trade, вложив 250 долларов. Связался со мной по телефону менеджер, он и обучал меня онлайн, статьи нужные на почту присылал. Нормально все было, не жалуюсь. За три месяца наторговал немного. Сегодня думаю продолжать изучение фондового рынка России и дальше. Одно мне пока не нравится: деньги долго выводятся, в остальном все хорошо.

При знакомстве с ITinvest показалось, что сотрудники-профессионалы научат многому. Они и правда дали массу полезной информации, сказали, что их сигналы на вход и выход надежные, что я ничем не рискую. Ну, думаю, заработаю денег, квартиру куплю. Планы уже разные строил, как мой доход растет. Внес, как посоветовали, 1000 $, обещали 20% в месяц. Я был настроен вложить и больше, но не стал, решил сначала проверить.

Так, и получилось, сегодня в России верить никому нельзя, сказка закончилась. Получил я первый их сигнал и ушел в минус на 100 $. И дальше был почти в постоянном минусе. История длинная, сегодня всего не припомнишь и не расскажешь. Одним словом, проигрался в ноль с этими сигналами, а сам торговать пока не научился. Буду дальше осваивать науку трейдера, хотя сегодня настроения совсем нет. Надо уходить от этого брокера, искать что-нибудь достойное.

А у вас есть опыт торговли на ММВБ, расскажите, через какого брокера вы работаете?

Источник https://secretmag.ru/investment/4-prichiny.htm

Источник https://www.forbes.ru/mneniya/469593-kitajskij-variant-kak-mozet-byt-ustroena-novaa-model-fondovogo-rynka-v-rossii

Источник https://vse-investicii.ru/gosudarstvo/fondovyy-rynok-rossii