Применение фундаментального анализа

В последние годы тема оценки бизнеса и активов становится все более актуальной. Оценка рыночной стоимости бизнеса или активов сегодня необходима не только в рамках сделок купли-продажи, но и для принятия грамотных стратегических и управленческих решений.

Фундаментальный анализ применяется для исследования финансово-экономического состояния отраслей, отдельных компаний и их инвестиционной привлекательности. Компании привлекательны, если их акции устойчивы в долгосрочной перспективе, а у самих компаний есть потенциал развития.

Обычно фундаментальный анализ используют инвесторы, которые разрабатывают долгосрочные стратегии и зарабатывают на многолетних тенденциях. Именно этот вид анализа дает им возможность выявить взаимосвязь между разными макроэкономическими факторами, определить среди них опережающие, и, на основе их показаний, принять верное инвестиционное решение, в то время, когда другие участники рынка еще прибывают в состоянии неопределенности. Тем самым, фундаментальный анализ позволяет нам отобрать компании, акции которых имеют перспективы роста, а технический анализ помогает нам грамотно найти точку входа. Сравнивая эти подходы, следует отметить, что, если мы говорим о спекуляциях, или, скажем, позиционном трейдинге — то здесь, в бОльшей степени используется технический анализ. В долгосрочной перспективе в первую очередь используется фундаментальный, и в меньшей степени — технический анализ.

Рассмотрим основные гипотезы, лежащие в основе фундаментального анализа:

- Связь между основными финансовыми факторами и стоимостью актива имеет количественное выражение;

- Эта связь устойчива во времени;

- Отклонения от этой взаимосвязи корректируются за определенный период времени.

Фундаментальный анализ проводится на различных уровнях: от общего состояния мировой экономики, экономики отдельной страны и отрасли, до отдельно взятой компании-эмитента.

Прежде, чем переходить к анализу отдельно взятой бумаги, необходимо понять, какие тенденции в данный момент сложились в экономике в целом. На макроэкономическом уровне ведущими показателями динамики экономического роста являются:

- рост объёма ВВП (внутренний валовый продукт);

- темпы роста ВВП;

- уровень инфляции;

- ключевая ставка ЦБ.

Дополнительно сюда можно отнести цены на нефть, золотовалютные резервы и уровень денежной массы (М2).

Оценивая эти показатели, необходимо так же учитывать, какой политики сейчас придерживаются государство и Центральный Банк; какова, например, монетарная политика.

В качестве примера можно рассмотреть поэтапное снижение ключевой ставки ЦБ РФ 24 марта и 28 апреля 2017 года (на 25 и 50 базисных пунктов соответственно). К каким последствиям это приведет при прочих равных условиях? С одной стороны, при снижении ключевой ставки, банковские ставки в экономике снижаются. Это способствует более дешевому кредиту, который, в свою очередь, может быть использован крупными предприятиями с целью инвестирования в масштабные, многозатратные проекты. Количество таких проектов может возрастать за счет более доступного кредита, и, в будущем, при их реализации, сможет привести к расширению компании. С другой стороны, снижение процентной ставки ведет к ослаблению национальной валюты, что, при прочих равных, делает импортные товары и технологии более дорогими.

Не следует пренебрегать анализом так называемых «верхних» уровней, то есть анализом экономики в целом, ведь без этого мы не сможем объективно оценить перспективы той или иной отрасли, что, в с свою очередь, крайне необходимо для оценки отдельно взятой компании.

Существует мнение, что слабая компания внутри сильной отрасли имеет бОльшие перспективы, нежели сильная компания, но в слабой отрасли. Вот почему так важно правильно выбрать отрасль для инвестирования.

Классификация отраслей экономики

Классифицировать отрасли можно по инвестиционной привлекательности, по ликвидности, и по секторам экономики.

Рассмотрим диверсификацию по инвестиционной привлекательности:

Кризисная отрасль — отрасль, которую можно охарактеризовать резким падением объёма производства.

В России за последние несколько лет к таким отраслям можно отнести автопром, железнодорожное машиностроение и легкую промышленность. Для стабилизации положения в этих отраслях, правительство разрабатывает и реализует антикризисные программы.

Депрессивная отрасль — отрасль, находящаяся в состоянии застоя, имеющая размытые и неясные перспективы развития.

В нашей стране строительная отрасль продолжает находиться в состоянии вялотекущей рецессии без очевидных признаков выхода из этой фазы экономического цикла. Данную отрасль на текущий момент можно отнести к одной из самых депрессивных отраслей экономики России.

Стабильная отрасль — отрасль с устойчивым и перспективным ростом, выше среднего роста по стране.

В 2009 году, например, Россия была крупнейшем в мире экспортером природного газа, вторым по величине экспортером нефти, и третьим крупнейшим экспортером стали и первичного алюминия.

Перспективная отрасль — это, прежде всего отрасль, обладающая потенциалом развития, имеющая инвестиции под чёткие, целенаправленные комплексные программы. Также она характеризуется малым объёмом производства, но в скором будущем может иметь наибольший эффект от вложения денежных средств.

Например, отрасль товаров и услуг для детей. С 2006 по 2016 гг. в России резко выросла и продолжает расти рождаемость, а значит как минимум до начала 2020-х гг. доля детей в населении будет расти. Следовательно, рынок рассчитанных на детей товаров и услуг будет расширяться.

Растущая отрасль — отрасль, находящаяся в стадии роста и имеющая в настоящий момент наибольшую рентабельность. Предприятия отрасли работают на полную мощность и не имеют проблем со сбытом своей продукции. В экономике страны, находящейся на стадии кризиса, их обычно нет.

Так же выделяют цикличные отрасли и эффект сезонности.

Цикличные отрасли отличаются повышенной чувствительностью к различным фазам экономического цикла. В основном, это отрасли, производящие средства производства, а также товары длительного пользования. Доходность и риск по инвестициям в акции компаний цикличных отраслей в значительной степени зависят от фазы цикла деловой активности. Сезонность во многих отраслях экономики обусловлена неравномерностью выпуска продукции, которая связаны с временами года, климатическими особенностями и различным уровнем предъявляемого спроса на продукцию.

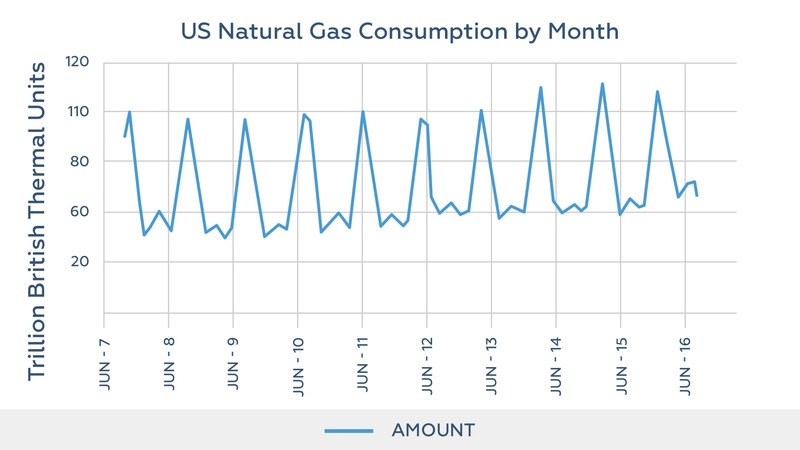

В качестве примера приведем график потребления газа в США:

Отчетливо видно, что на зимний период приходится бОльшее потребление газа, нежели чем на летний период.

Ликвидность

В рамках определения инвестиционной привлекательности отрасли так же необходимо понимать, какие компании-представители в ней являются наиболее ликвидными, а какие можно отнести ко второму и третьему эшелону.

Одна из главных характеристик любой ценной бумаги – это ее ликвидность, или способность быстрого обмена на самый ликвидный товар – деньги.

Ликвидность является экономическим термином, обозначающим способность актива быть быстро проданным по цене, близкой к рыночной.

В общем виде понимается, что чем выше ликвидность финансового актива, тем быстрее инвестор может получить доход, тем быстрее произойдет оборот капитала, а значит будет получена прибыль.

На практике, работая с малоликвидными инструментами, инвесторы сталкиваются с так называемой проблемой «проскальзывания» — эффекта, когда заявка исполняется по ценам, довольно сильно отличающимся от текущей рыночной цены. Это связано, в том числе, с ликвидностью ценной бумаги – ведь чем она ниже, тем более проблематичным становится купить или продать довольно крупный пакет акций. Этот факт следует учитывать при формировании своего портфеля.

Диверсификацию компаний по отраслям и ликвидности можно осуществлять на основании специальных индексов, рассчитываемых Московской биржей:

| Индекс широкого рынка | Индекс акций широкого рынка Московской Биржи включает ТОП 100 ценных бумаг, отобранных на основании критериев ликвидности, капитализации и доли, находящихся в свободном обращении (free-float) и является основой для формирования баз расчета остальных индексов Московской Биржи. Список Индекса акций широкого рынка объединяет базы расчета Основных индексов (Индекса ММВБ и Индекса РТС) и Индексов второго эшелона. Списки отраслевых индексов формируются на основе разделения базы индекса «широкого рынка» по отраслевой принадлежности. |

|---|---|

| Индекс голубых фишек | Индекс голубых фишек ММВБ является индикатором рынка наиболее ликвидных акций российских компаний или так называемых «голубых фишек». Индекс рассчитывается на основании цен сделок и котировок наиболее ликвидных акций 15-ти эмитентов российского фондового рынка. |

| Индекс второго эшелона | Индексы акций второго эшелона Московской Биржи включают ценные бумаги, составляющие базу расчета Индексов акций широкого рынка, но не вошедшие в Основные индексы (Индекс ММВБ и Индекс РТС). |

| Индексы отраслевые | Отраслевые индексы представляют собой ценовые взвешенные по рыночной капитализации индексы наиболее ликвидных акций российских эмитентов, обращающихся на Московской Бирже и включенных в базу расчета Индекса широкого рынка. |

| Индекс ММВБ | Индекс ММВБ — ценовой, взвешенный по рыночной капитализации композитный индекс российского фондового рынка, включающий 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов. |

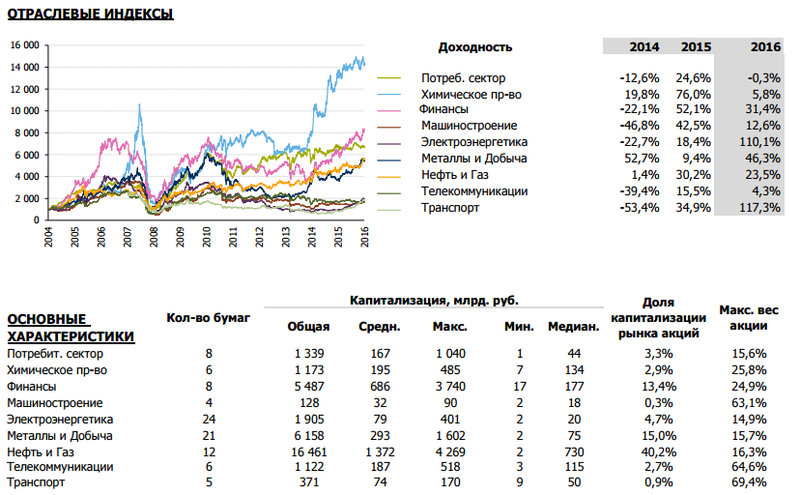

Оценить динамику по отраслям можно с помощью отраслевых индексов:

А так же сопоставить сектора экономики и ликвидность. На следующей таблице мы выделяем основных представителей той или иной отрасли:

| Отрасль | Голубые фишки | Второй эшелон |

|---|---|---|

| Нефть и газ | Роснефть, Лукойл, Новатэк, Газпром, Транснефть, Татнефть, Сургутнефтегаз | Башнефть, Саратовский НПЗ, Славнефть-Мегионнефтегаз |

| Электроэнергетика | ИнтерРАО, Русгидро, Юнипро, ФСК ЕЭС, Россети, Мосэнерго, Иркутскэнерго, ТГК-1, Энел Россия, ОГК-2, ЭМРСК, Моэск, МРСК Центра и Приволжья, Ленэнерго, МРСК Волги, МРСК Урала, Квадра, МРСК Северо-запада, МРСК Юга, ТГК-2, Якутскэнерго | |

| Телекоммуникации | МТС | Ростелеком, Мегафон, МГТС, Таттелеком |

| Металлы и добыча | Северсталь, НорНикель, Алроса | НЛМК, Русал, ММК, Полиметалл, Полюс золото, Мечел, ТМК, Распадская, ВСМПО-АВИСМА, Кузбасская топливная компания, Селигдар, Лензолото, ЧМК, Ашинский металлургический завод |

| Машиностроение | ОВК, Соллерс, Автоваз, Энергия | |

| Банки и финансы | ВТБ, Сбербанк, Московская биржа | АФК Система, Московский кредитный банк, Банк Санкт-Петербург, Промсвязьбанк, Европлан |

| Потребительские товары и торговля | Магнит | Черкизово, М.Видео, Протек, Дикси, Русагро, Разгуляй |

| Химическое производство | ФосАгро, Акрон, Уралкалий, Казаньоргсинтез, Нижнекамскнефтехим | |

| Транспорт | Аэрофлот, НМТП, Новороссийский комбинат хлебопродуктов, ДВМП |

Всю актуальную информацию вы можете найти на сайте Московской биржи.

Рассмотрим один из примеров реакции отрасли и отдельно взятых компаний на изменение макроэкономического фактора:

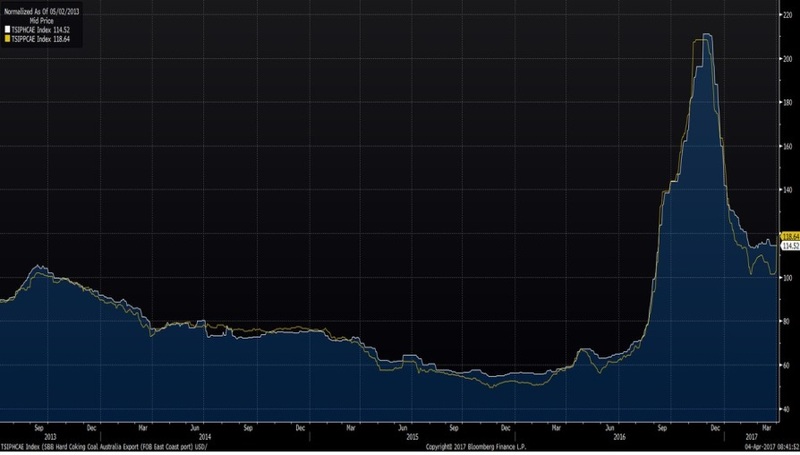

Перед нами график цен на премиальный австралийский уголь. Отчетливо видно, как, начиная с июня 2016 года, цены начали свой стремительный рост. Очевидно, что в тот период следовало обратить внимание на компании отрасли «Металлы и добыча», в частности, на крупнейшую компанию-лидер угольного рынка России «Распадскую», а так же на компанию «Мечел», которая объединяет производителей угля.

Отчетливо видна реакция рыночных цен по данным бумагам на рост цен угля. Справедливости ради стоит отметить, что в истории с Мечелом действовали и другие факторы, например, реструктуризация долга компании, которая влияет на Enterprise value (стоимость компании).

Определившись с перспективными отраслями для инвестиций, мы переходим непосредственно к фундаментальному анализу компаний, представляющих данные отрасли.

Методичка по фундаментальному анализу (1/5)

Всем привет! Начинаю цикл статей по фундаментальному анализу. Постарался написать тезисно и простыми словами. Что же… Начнем.

Когда любой человек начинает получать заработную плату или любой прочий доход, он автоматически становится инвестором. Почему? Счастливый обладатель денег начинает автоматически инвестировать в инфляцию той страны, в которой живет. Инфляция – это обесценивание денежных средств. Один рубль сегодня отличается от того рубля, который будет, например, через год, сегодняшний рубль дешевле, потому что через год он обесценится на размер инфляции. В каждом государстве есть Центральный Банк, одна из задач центрального банка заключается в том, чтобы контролировать инфляцию в стране путем регулирования уровня ключевой ставки. Что такое ключевая ставка. Это процент, под который Центральный Банк кредитует частные банки, которые в свою очередь ориентируясь на ключевую ставку устанавливают проценты по кредитам и вкладам.

Когда ключевая ставка снижается, снижаются одновременно с этим проценты по депозитам и кредитам. При низких процентах по кредитам население начинает больше брать кредитов, тем самым в экономике появляется больше денег, что в долгосрочной перспективе может породить инфляцию. Когда инфляция со временем начинает увеличиваться, Центральный Банк начинает постепенно повышать ключевую ставку. Банки в свою очередь повышают ставки по кредитам и вкладам. Население начинает меньше брать кредитов, потому что они становятся дорогими и многие возвращают деньги на вклады, потому что ставки по ним возрастают и начинают приносить больший доход. Таким образом денег в экономике страны становится меньше, что в какой – то степени может снизить инфляцию и обесценивание денежных средств. Но на практике доходность по банковским депозитам в долгосрочной перспективе не может покрыть инфляцию, вследствие этого человек задумывается о том, где он может защитить деньги от инфляции.

Каждый, кто ведет семейный бюджет так или иначе задумывался о том, как накопить деньги наиболее эффективным способом. Цели могут быть разные: обеспечить себе безбедную старость, совершение крупной покупки, образование детей и т. д.

Одним из самых доходных способов преумножить капитал является инвестирование на фондовом рынке. Многие, к сожалению, не верят в его эффективность, считают, что это казино, что инвестировать 1000 рублей в месяц бессмысленно, все инвестиции съест инфляция, это рискованно и т. д. Но как правило, так считает финансово неграмотное население. Стоит отметить, что при разумном инвестировании даже нескольких тысяч рублей в месяц за десятки лет с учетом сложного процента можно сформировать по-настоящему крупный капитал. Ведь сложный процент начинает работать не сразу, а спустя n-ое количество лет. Представьте, что у вас есть 50 000 рублей, и вы готовы инвестировать ежемесячно по 3 000 рублей под среднегодовую ставку 12% годовых. Даже такие незначительные инвестиции через 15 лет принесут вам порядка 2 100 000 рублей, за 20 лет сумма накоплений составит 4 060 000 рублей, а за 25 лет 7 600 000 рублей. А теперь представьте, что у вас есть возможность инвестировать по 10 000 ежемесячно, цифры получаются следующие:

- 15 лет – 5 595 000 рублей

- 20 лет – 10 981 000 рублей

- 25 лет – 20 767 000 рублей

Впечатляет, не так ли? Даже, если вы решите через 25 лет перестать инвестировать, то пассивный доход в год составит порядка 2 000 000 рублей. Согласитесь, что это достойная сумма для того, чтобы жить беззаботно.

Также следует учитывать, что Фондовый рынок закладывает в себя инфляцию, ключевые ставки Центрального Банка и прочие экономические факторы, что дает дополнительную уверенность в том, что при инвестировании в фондовый рынок эти факторы всегда будут закладываться в итоговую доходность, нивелируя их в долгосрочной перспективе, давая положительную доходность на вложенные средства.

Перед любым разумным инвестором стоит задача сохранить денежные средства от инфляции и преумножить их в долгосрочной перспективе. Статистически наиболее доходным инструментами в долгосрочной перспективе являются акции. Если вы начинающий инвестор, то скорее всего до конца не понимаете, что стоит за словом “акция”, а точнее, когда вы покупаете их на бирже, не совсем понятно, за что в итоге платите? Давайте ответим на этот вопрос, а также на то, какие инструменты для оценки использовать для того, чтобы правильно выбирать акции на бирже.

Что такое Биржа? Биржа – это то место, где встречаются продавцы и покупатели, на бирже продаются и покупаются ценные бумаги. Биржа является гарантов всех сделок. Одной из ценных бумаг, которую можно купить на бирже является акция.

Что такое акция? Акция – это доля в бизнесе. Откуда берутся акции? Давайте рассмотрим на простом примере.

Представьте, что у вас есть свой бизнес – небольшая сеть продуктов питания, например, три магазина. Вы понимаете, что пришло время развивать ваш бизнес, увеличивать количество точек продаж. Есть несколько основных вариантов для того, чтобы это сделать:

1) Накопления. Вы можете взять свои накопления и создать дополнительные магазины. Этот вариант неплохой, но представим, что для развития вам необходимо открыть еще три магазина, а у вас есть денег только на один.

2) Взять кредит в банке. Это вполне подходящий вариант, но как правило, менее выгодный, и не всегда банк может предоставить необходимую сумму на нужный вам срок.

3) Выпуск облигаций. Это аналог банковского кредита, вы можете привлечь денежные средства путем выпуска долговых ценных бумаг, это будет обязательством. То есть вам нужно будет платить проценты в виде купонов держателям этих облигаций. Как правило займы такого формата более выгодные для бизнеса в плане процентной ставки за использование заемных денежных средств, но есть еще один вариант.

4) Выпуск акций. Выпуск акций позволяет привлечь денежные средства без обязательств. Что это означает? До выпуска акций вы были единственным владельцем ваших магазинов, как только вы выпустили акции, владельцев станет несколько. К примеру, вам нужно привлечь девять миллионов рублей для того, чтобы открыть еще три магазина. Вы принимаете решение выпустить акции, например, 90 000 штук по 100 рублей, получается 9 миллионов рублей. Вы идете в крупный инвестиционный банк со своей стратегией развития и просите, чтобы банк помог вам привлечь деньги в ваш бизнес путем выпуска акций. Банк перечисляет на ваш счет 9 миллионов рублей, вы платите определенную комиссию за его услуги, далее банк распределяет акции между инвесторами (новыми акционерами вашего бизнеса), которые изъявили желание стать владельцами вашего бизнеса в той или иной доле. С момента выпуска ценных вы становитесь эмитентом, это тот, кто выпустил ценные бумаги того или иного вида.

Когда вы покупаете акцию той или иной компании, вы должны осознавать, что вы платите деньги за готовый бизнес, который функционирует, и возможно даже вы являетесь его клиентом. Когда, к примеру, мы пользуемся сотовой связью, мы платим деньги компании МТС, за бензин компаниям Лукойл или Газпромнефть, пользуемся сервисами Яндекса, имеем счет в Сбербанке или ВТБ, ходим за продуктами в магазины Магнит, Лента или X5 (Карусель, Перекресток). Все эти компании можно купить на бирже.

Акции бывают обыкновенные и привилегированные. Обыкновенные акции, в отличии от привилегированных, дают право голоса на собрании акционеров, но при выплате дивидендов или ликвидации компании, владельцы привилегированных акций являются первоочередными получателями выплат. По обыкновенным акциям компания может не платить дивиденды, а направлять их на развитие бизнеса, по привилегированным акциям дивиденды выплачиваются в обязательном порядке.

В случае с привилегированными акциями компания обязана выплатить дивиденды, если у компании есть на выплаты средства. Если средств нет, то привилегированные акции снижаются до уровня обыкновенных. Как правило, это бывает редко, но если такое случается, то в следующие периоды компания начисляет ранее невыплаченные дивиденды держателям привилегированных акций. Также стоит отметить, что привилегированных акций не может быть выпущено более чем 25% от объема обыкновенных акций.

Получается, что финансирование бизнеса (привлечение денег) произошло на первичном размещении акций на бирже – это называется IPO (Initial Public Offering). После IPO акции торгуются на вторичном рынке, где мы их с вами покупаем. Если вашей компании в дальнейшем понадобится развивать свой бизнес, то вы можете сделать дополнительный выпуск акций, тем самым второй раз привлечь деньги в свой бизнес, данная процедура называется SPO (secondary public offering). Данный пример схематичный и очень простой, он показывает, что за акцией на бирже стоит реальный бизнес и люди, которые работают в той или иной компании будь то в России или за рубежом, а не просто цифры и графики.

Покупая акции мы с вами должны осознавать, что это не просто цифры на вашем смартфоне, которые то растут, то падают по каким – то причинам, это бизнес, который функционирует не сам по себе, за этим стоят люди. Эти люди работают на вас, на инвестора, ходят ежедневно на работу, чтобы вы могли получать прибыль от этого бизнеса в виде дивидендов. Если бизнес эффективный и показывает определенные темпы роста, то в долгосрочной перспективе будет расти и стоимость акций на бирже, что будет приносить вам, как акционеру дополнительную надбавку к стоимости ваших инвестиций в компанию.

Часть прибыли компании, которую мы можем получать в виде дивидендов – это некий кешбэк, который мы получаем от владения акцией. Представьте, что вы возвращаете часть уплаченных ранее денег за услуги той или иной компании, чьими услугами вы пользовались. В России дивидендная доходность в годовых может достигать двухзначных значений, на Американском фондовом рынке доходности более скромные и составляют несколько процентов, но в долларовом выражении.

Итак, прежде чем покупать акции в свой долгосрочный портфель, нужно понимать, что вы покупаете. Когда вы покупаете дорогостоящую технику, автомобиль или квартиру, вы оцениваете характеристики, смотрите обзоры на интернет – ресурсах, далее сравниваете с конкурентами, после чего приобретаете наиболее дешевый вариант с аналогичными качествами. Это вполне разумная покупка, если мы не говорим о переплате за бренд и т. д. Если подытожить, то вы изучаете товар, сравниваете, только после этого приобретаете.

Когда начинающий инвестор приходит на рынок ценных бумаг, он начинает покупать все подряд не разобравшись. Он покупает, потому что где – то прочитал, посоветовали, потому что упала цена или выросла, либо по интуиции или просто потому, что это “Газпром” или “Сбербанк”. Отсутствует понимание и анализ. Как понять, что покупать?

Как говорил великий инвестор У. Баффет, нужно покупать то, что понимаешь. Для нас, для простых инвесторов необходимо иметь общее представление о бизнесе: чем он занимается, динамика основных показателей (выручка, прибыль, активы, капитал, долги), показатели фундаментального анализа. Где эту информацию можно посмотреть? Первоисточником лучше использовать официальный сайт компании и его финансовую отчетность.

Разбор: что такое фундаментальный анализ

Фундаментальный анализ (FA) — это метод измерения внутренней стоимости ценной бумаги путем изучения взаимосвязанных экономических и финансовых факторов. При фундаментальном анализе изучается все, что может повлиять на стоимость ценных бумаг: макроэкономические факторы (состояние экономики и состояние конкретной отрасли бизнеса) микроэкономические факторы (эффективность управления компанией).

Конечная цель инвестора в том, чтобы узнать стоимость, которую он сможет сравнить с текущей стоимостью ценной бумаги. Так инвестор увидит, является ли ценная бумага недооцененной или переоцененной. Впоследствии он принимает решение о ее покупке/продаже.

Данный метод противоположен техническому анализу. В техническом анализе прогнозируется вектор цен, исходя из исторических рыночных данных (цена и объем). Недавно портал Investopedia опубликовал интересную статью о том, что такое фундаментальный анализ и как его применять. Мы подготовили для вас адаптированную версию данного материала.

На чем основан фундаментальный анализ

Главная цель фундаментального анализа — определить, правильно ли ценная бумага оценивается на рынке. Фундаментальный анализ проводится, учитывая макро и микро факторы. Так выявляются ценные бумаги, которые были неправильно (несправедливо) оценены на рынке.

Чтобы понять справедливую рыночную стоимость акций, аналитики изучают общее состояние экономики, а затем и конкретную отрасль. Только после этого они переходят к показателям конкретных компаний.

Фундаментальный анализ использует данные для оценки стоимости акций или других ценных бумаг. Например, инвестор может провести фундаментальный анализ стоимости облигаций, рассмотрев экономические факторы: процентные ставки и общее состояние экономики, а затем изучить информацию об эмитенте облигаций (например, о возможных изменениях его кредитного рейтинга).

Для изучения акций в фундаментальном анализе учитываются:

- доходы;

- прибыль;

- потенциальный рост;

- собственный капитал;

- нормы прибыли.

Чаще всего, фундаментальный анализ используется для акций. Но он полезен и для других финансовых инструментов: от облигаций до деривативов.

Инвестирование и фундаментальный анализ

Если внутренняя стоимость акции выше текущей рыночной цены, акция считается недооцененной. Ее рекомендуется покупать. Если внутренняя стоимость акции ниже рыночной цены, она считается переоцененной. Ее рекомендуется продавать.

Инвесторы могут играть на повышение (покупка с ожиданием, что акции вырастут в цене у сильных компаний) и на понижение (продажа акций, которые упадут в цене с ожиданием выкупа их по более низкой цене у слабых компаний).

Данный метод противопоставляется техническому анализу, который прогнозирует направление цен посредством анализа исторических рыночных данных (цена и объем).

Количественный и качественный фундаментальный анализ

Данные фундаментального анализа могут охватывать все, что связано с экономическим благополучием компании. Сюда могут относиться выручка, прибыль, а также доля компании на рынке и качество управления.

Фундаментальные факторы делятся на две категории: количественные и качественные. Финансовое значение данных терминов не сильно отличается от их стандартных определений.

- Количественные основы являются жесткими числами. Это измеримые показатели бизнеса. Самый большой источник количественных данных — финансовая отчетность. В ней можно точно узнать о доходе, прибыли, активах и о многом другом.

- Качественные основы включают компетенцию руководителей компании, узнаваемость бренда, запатентованные технологии.

Качественные характеристики

При анализе компании всегда учитывается четыре основных показателя:

- Бизнес-модель: чем конкретно занимается компания? Пример: бизнес-модель компании основана на продаже курицы быстрого приготовления. Зарабатывает ли компания деньги именно на этом? Или основная часть дохода все же идет с роялти и франшиз?

- Конкурентоспособность: долгосрочный успех компании означает способность поддерживать и сохранять конкурентное преимущество. В этом случае акционеры компании могут получить приличные дивиденды в течение десятилетий.

- Менеджмент – важный критерий инвестирования. Даже самая лучшая бизнес-модель обречена, если руководители компании не смогут должным образом выполнить план. Розничным инвесторам сложно по-настоящему оценить менеджеров при личной встрече. Но всегда можно взглянуть на корпоративный сайт и проверить резюме высшего руководства и членов совета директоров. Насколько хорошо они справлялись с предыдущими задачами?

- Корпоративное управление – это политика организации; отношения и ответственность между руководством, директорами и заинтересованными сторонами. Политика определяется в уставе компании и ее внутренних актах, а также в корпоративном законодательстве и подзаконных актах. Инвесторы предпочитают иметь дела с компанией, которая управляется этично, справедливо, прозрачно и эффективно. Если такого нет — вероятно, руководство компании этого не хочет.

- Отраслевая принадлежность компании: клиентская база, доля рынка, общепромышленный рост, конкуренция, регулирование и бизнес-циклы. Изучение отрасли компании, даст инвестору более глубокое понимание о ее финансовом здоровье.

Количественные основы для анализа

Финансовая отчетность — это документ, в котором компания раскрывает информацию о своих финансовых результатах. Приверженцы фундаментального анализа используют количественную информацию из финансовой отчетности для принятия инвестиционных решений. Наиболее важные финансовые отчеты: отчет о прибыли и убытках, балансовый отчет, отчет о движении денежных средств.

Балансовый отчет

Балансовый отчет представляет собой отчет об активах, пассивах и собственном капитале компании на определенный момент времени. Балансовый отчет называется тем фактом, что финансовая структура предприятия сбалансирована следующим образом::

Активы — это ресурсы, которыми компания владеет или которые контролирует в данный момент времени: наличные деньги, инвентарь, машины и здания. С другой стороны уравнения — общая стоимость финансирования для владения данными активами. Финансирование осуществляется из пассивов или из собственного капитала. Пассивы — это долг компании, собственный капитал — это общая стоимость всех активов, которые владельцы внесли в бизнес, включая нераспределенную прибыль (прибыль, полученную в предыдущие годы).

Отчет о движении денежных средств

Отчет о движении денежных средств — это отчет о движении денежных средств предприятия за определенный период времени. Как правило, отчет о движении денежных средств строится на следующих показателях:

Денежные средства от инвестирования (CFI): денежные средства, используемые для инвестирования в активы, а также доходы от продажи оборудования или долгосрочных активов.

Денежные средства от финансирования( CFF): денежные средства, уплаченные или полученные в результате эмиссии и заимствования средств.

Операционный денежный поток (OCF): денежные средства, полученные от ежедневных деловых операций.

Заключение

Основная задача фундаментального анализа определить, отражает ли цена на фондовом рынке реальную (справедливую) стоимость акций.

Предположим, акции компании торговались на уровне $20. После фундаментального анализа инвестор определил, что акция на самом деле стоит $25.

В этом и заключается суть фундаментального анализа. Сосредоточившись на конкретном бизнесе, инвестор может оценить внутреннюю стоимость фирмы и найти возможности покупки со скидкой. Инвестиции окупятся, когда рынок догонит фундаментальные показатели. К слову, самым известным и успешным фундаментальным аналитиком является Уоррен Баффет, по прозвищу «Оракул из Омахи».

Источник https://investments101.ru/academy/courses/fundamental/lessons/fundamental-base

Источник https://smart-lab.ru/blog/713017.php

Источник https://habr.com/ru/company/iticapital/blog/491284/