Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

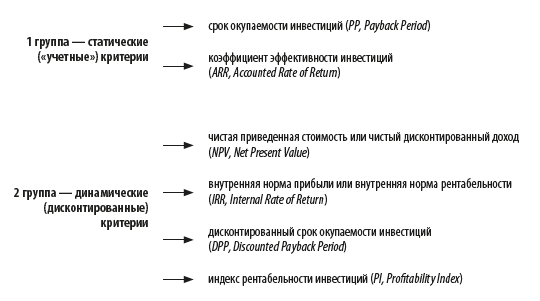

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

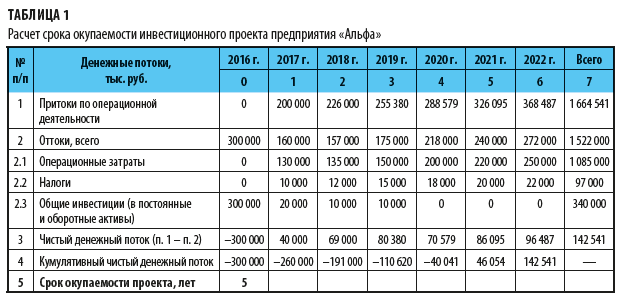

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

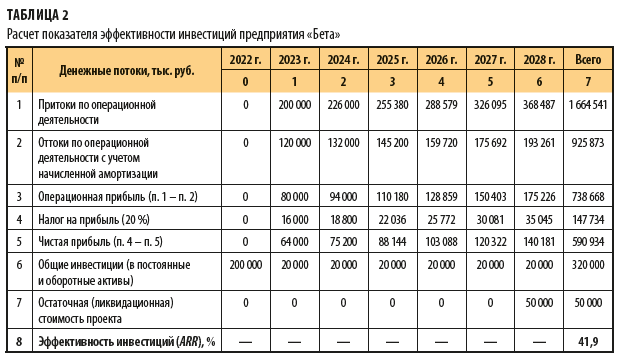

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Чистая прибыль – ключевой показатель финансовой стабильности

Любая коммерческая организация работает ради получения прибыли. Она помогает не только зарабатывать предпринимателю, но также является неотъемлемой частью развития и расширения компании. Для оценки эффективности ее работы используют различные финансовые показатели, одним из ключевых является чистая прибыль.

Руководитель бизнеса должен знать, что такое чистая прибыль компании, как правильно ее определить и как влиять на показатель. Подробнее обо всем этом мы расскажем далее в статье.

Что такое чистая прибыль

Чистая прибыль – это вырученные в результате коммерческо-хозяйственной деятельности деньги, которые остаются на счету компании по итогам всех затрат, уплаты долговых обязательств и налогов.

Это важнейший показатель работы предприятия. В зависимости от размера чистой прибыли, фирма может рассчитывать на привлечение инвесторов, получение кредитов. Вырученные деньги можно направить на расширение бизнеса, освоение новых рынков, внедрение инновационных технологий, обслуживание и модернизацию производства, привлечение в проекты ценных специалистов.

Чистая прибыль – это те деньги, которые принадлежат компании и которыми предприниматель может распоряжаться по своему усмотрению.

Цель расчета и определения чистой прибыли

На предприятии чистую прибыль рассчитывают прежде всего для оценки перспектив компании в отношении ее развития и роста. Если фирма работает со стабильно высоким показателем, о ней можно говорить как о платежеспособной организации. Такому бизнесу банки охотнее предоставляют кредиты, ему легче налаживать связи с партнерами. У акционерных обществ повышается стоимость акций и дивиденды по ним.

Сама по себе чистая прибыль выполняет в компании одновременно целый ряд функций:

- оценочную или контрольную – по ней можно определять рентабельность организации;

- капиталообразующую – вырученные деньги пополняют капитал, фирма может снизить потребность в займах и сторонних инвестициях;

- компенсационно-гарантийную – предприятие создает свои резервы и фонды, благодаря которым может надежно работать;

- стимулирующую – увеличение показателя мотивирует повышать рациональность распределения и использования ресурсов, минимизировать затраты;

- имиджевую – чистую прибыль компании оценивают сторонние эксперты с точки зрения привлекательности в качестве объекта инвестиций;

- инновационную – имея в распоряжении свободные денежные ресурсы на счету, компания может совершенствовать производственный фонд, улучшать кадровый состав, повышать зарплату сотрудникам, внедрять новые сервисы и технологии.

Но расчетный размер чистой прибыли важен не только для самого предприятия. Далее в статье рассмотрим, кто еще и для чего учитывает этот показатель.

Владелец бизнеса или акционер

Оценивает, насколько эффективно работает компания.

Чем выше показатель, тем больше инвестиций и поставщиков можно привлечь, больше денег вложить в развитие бизнеса и привлечение клиентов.

Оценивает перспективы возврата вложенных средств и возможность получить выгоду.

Стабильный рост чистой прибыли говорит о высокой рентабельности компании.

Определяет способность бизнеса к своевременному возврату кредита.

Наличие свободного капитала в необходимом размере свидетельствует в пользу хорошей кредитоспособности.

Оценивает надежность компании.

Хорошие результаты работы в прошлом периоде говорят о том, что фирма-клиент будет вовремя платить по счетам и выполнит обязательства по договору.

Анализирует эффективность стратегии.

По размеру чистой прибыли топ-менеджеры судят о том, в каком направлении движется компания. Неудовлетворительные данные о финансовых результатах бизнеса в виде отрицательной чистой прибыли могут стать толчком в сторону выбора другой стратегии. Также это один из показателей для расчета отчислений в зарплатный, производственный, резервный фонды.

Соотношение чистой прибыли с другими показателями

Чистая прибыль – ключевой, но не единственный индикатор эффективности бизнеса. На ее основе можно вычислить и другие показатели:

- чистые активы – демонстрируют стабильность и платежеспособность организации за месяц, год или другой отрезок времени;

- выручка без НДС – показывает, насколько результативна производственно-реализационная деятельность.

Данные показатели тесно связаны, это значит, что при анализе финансовой составляющей компании их необходимо использовать вместе.

Составляющие чистой прибыли

Заработок предприятия – это еще не чистая прибыль. Компания получает операционную, валовую, финансовую прибыль, платит налоги. С учетом этого изменяется величина чистой прибыли, но каждый показатель является отдельной составляющей.

Валовая прибыль – получаемый бизнесом доход после вычета всех расходов на производство и продажу товаров или услуг.

ВП = Выручка – Себестоимость

Операционная прибыль – прибыль, которая включает все доходы и расходы на операционную деятельность. Доходами здесь могут быть полученные с контрагентов штрафы, возмещенные страховки и т. д., расход – деньги, потраченные на сбыт продукции, маркетинг, рекламу.

ОП = Операционные доходы – Операционные расходы

Финансовая прибыль – разница между доходами и расходом средств на обработку и осуществление финансовых операций. В данном случае доходами могут считаться проценты, полученные от любой инвестиционной деятельности, расход – уплаченные проценты по займам.

ФП = Финансовые доходы – Финансовые расходы

Налоги – обязательные платежи, которые предприятия отчисляют в государственный бюджет со своих доходов.

Фирма может повысить доходы путем продажи неиспользуемых чистых активов, сдачи в аренду оборудования или помещений. Однако сопутствующий рост расходов может нивелировать рост доходов и привести к тому, что компания отработает период себе в убыток.

Увеличение доходов еще не свидетельствует о повышении чистой прибыли. Уровень последней может снижаться на фоне визуального улучшения финансовой ситуации в бизнесе.

Как рассчитать чистую прибыль

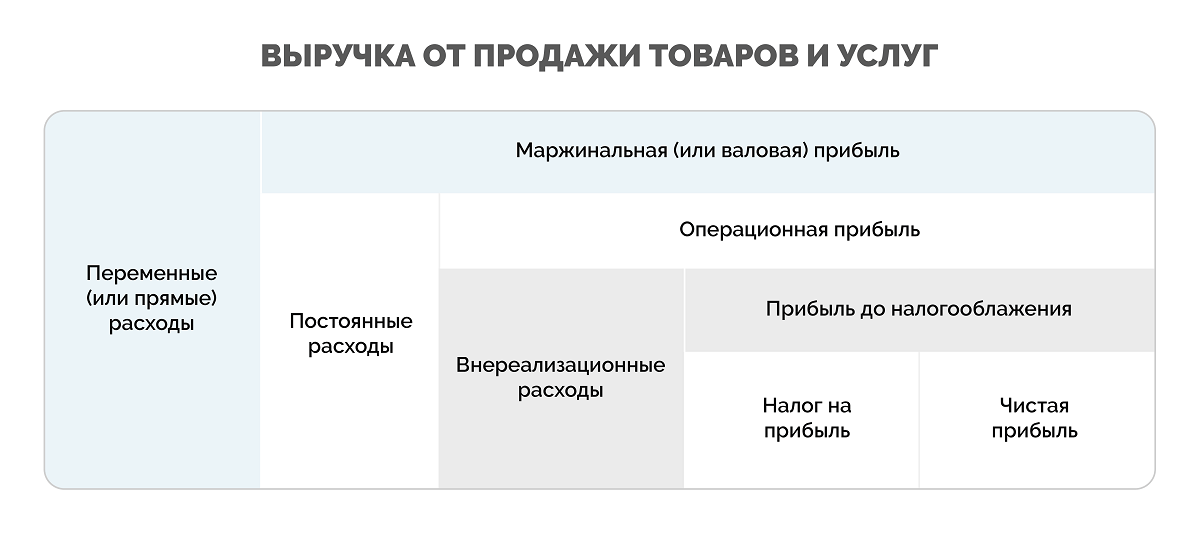

Чтобы понять, как считать чистую прибыль, нужно разобраться, как она образуется. Ведь это лишь часть выручки, наряду с которой есть также балансовая, операционная и маржинальная прибыль. Некоторые компании также рассчитывают показатель EBITDA. Разницу между ними удобно рассматривать с помощью представленной ниже в статье схемы.

На схеме видно, что чистую прибыль можно определить как разницу между выручкой предприятия и всеми обязательными платежами, включая налоги. К обязательным расходам относятся:

- Переменные – полностью определяются объемами производственной деятельности предприятия. Например, оплата сырья, комплектующих, материалов, энергоресурсов, работы сотрудников и услуг подрядчиков и пр.

- Постоянные – обеспечивают работу компании в целом: оплата коммунальных услуг, аренды, зарплата управляющего и незадействованного в производстве персонала, амортизация.

- Внереализационные – это деньги, которые напрямую не направляются на производство и реализацию продукции, но нужны для ведения бизнеса: оплата штрафов, кредитных обязательств, судебных издержек.

- Налог на прибыль – это разница между доходами и расходами, умноженная на установленную налоговую ставку (обычно 20%).

Формула чистой прибыли

Чистую прибыль можно посчитать по-разному. Рассмотрим в статье как можно больше возможных способов расчета.

С учетом приведенной выше схемы можно написать следующую формулу расчета чистой прибыли:

Чистая прибыль = Выручка – Переменные расходы – Постоянные расходы – Внереализационные расходы – Налог на прибыль

Еще одна простая формула:

Чистая прибыль = Валовый доход – Явные расходы, в т. ч. долговые и налоговые обязательства

Пример. Домашний кондитер продает пирожные по 50 р., себестоимость одного пирожного – 25 р., при этом тратится на его производство и продажу 8 р. Всего за год кондитер продает 10 000 пирожных.

Расходы при продаже 1 пирожного = 25 + 8 = 33 р.

ЧП от продажи 1 пирожного = 50 – 33 = 17 р.

ЧП за год = 17 * 10 000 = 170 000 р.

Существуют и другие способы вычисления чистой прибыли:

- ЧП = Общая прибыль – Налоги

- ЧП = Выручка – Налоги – Расходы – Себестоимость

- ЧП = Прибыль до вычета налогов – Налоги

- ЧП от продаж = Валовая прибыль – Сумма расходов на коммерческую деятельность – Управленческие затраты на реализацию

- ЧП = (Выручка + Прочие доходы) – (Основные расходы + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль)

- ЧП = Финансовая прибыль + Операционная прибыль + Валовая прибыль – Налоги

- ЧП = Совокупные доходы – Совокупные расходы – Налоги из прибыли

- ЧП = Операционная прибыль от продаж + Прибыль от прочих операций – Налоги

- ЧП = Нераспределенная прибыль на день расчета – Нераспределенная прибыль на предыдущую дату + Дивиденды

Формула расчета чистой прибыли по бухгалтерскому балансу

Формула по данным бухгалтерской отчетности имеет следующий вид:

ЧП (строка 2400) = 2110 – 2120 – 2210 – 2220 + 2340 – 2350 – 2410

Данные берутся из бухгалтерского баланса, а значения в формуле соответствуют номерам строк в нем:

- 2110 – выручка;

- 2120 – себестоимость продаж;

- 2210 – коммерческие расходы;

- 2220 – управленческие расходы;

- 2340 – прочие доходы;

- 2350 – прочие расходы;

- 2410 – текущий налог на прибыль.

Способ расчета по бухгалтерскому балансу дает объективный результат в периодах, когда прибыль не распределялась между учредителями и не использовалась для других нужд.

Примеры расчета чистой прибыли

Рассмотрим, как рассчитывать чистую прибыль на примере разных ситуаций.

Пример 1. ООО «Альфа»

Компания производит мебельные щиты и заработала за отчетный год 800 тыс. рублей. Себестоимость продукции составила 500 тыс. рублей. Расход за весь период – 100 тыс. рублей. Фирма также продала незадействованное в производстве оборудование на сумму 50 тыс. рублей.

Для расчета чистой прибыли нужно узнать ее совокупный доход за период:

800 000 + 50 000 = 850 000 р.

Теперь вычислим издержки:

500 000 + 100 000 = 600 000 р.

Осталось получить общую прибыль, для этого из совокупного дохода нужно вычесть издержки:

850 000 – 600 000 = 250 000 р.

Компания также платит налог на прибыль с коэффициентом 20%, он составит:

250 000 * 20% = 50 000 р.

Теперь можно делать расчет чистой прибыли ООО «Альфа» за отчетный год.

ЧП = 250 000 – 50 000 = 200 000 р.

Пример 2. Магазин «Фаворит» – расчет по балансу

Бухгалтерский баланс магазина за первые 3 месяца (с января по март) содержит следующие данные:

Показатели оценки инвестиционного проекта

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://neiros.ru/blog/business/chistaya-pribyl-klyuchevoj-pokazatel-finansovoj-stabilnosti/

Источник https://www.beboss.ru/journal/3231-pokazateli-ocenki-investicionnogo-proekta