Как заработать в Тинькофф Инвестиции и не потерять деньги?

Тинькофф Инвестиции – сервис для заработка на акциях, облигациях и других биржевых инструментах. Он выступает в роли брокера, позволяя заключать сделки на российских, американских и британских биржах. В этом обзоре рассмотрим особенности работы с индивидуальным инвестиционным счетом в Тинькофф и познакомимся с основными торговыми инструментами.

Откройте инвестиционный счет и получите месяц торговли без комиссий.

Как работают Тинькофф Инвистиции

Тинькофф позволяет инвестировать деньги на российских и зарубежных биржах. Инвестору доступны следующие инструменты:

- акции (с выплатой дивидендов);

- облигации;

- фонды (ETF);

- валюты – доллары или евро;

- на некоторых тарифах – участие в IPO и внебиржевые инструменты.

Важное уточнение по зарубежным активам: покупать иностранные бумаги может только квалифицированный инвестор. По закону этот статус присваивается обладателям ценных бумаг и депозитов на сумму от 6 млн руб., профессиональным трейдерам с официальным опытом работы или лицам, прошедшим обучение по экономическому направлению в определенных вузах.

Для пополнения и снятия средств с индивидуального инвестиционного счета нужна дебетовая карта Тинькофф. Если у вас еще нет счета в этом банке, карту Tinkoff Black оформят и доставят бесплатно.

Без карты Тинькофф Банка получить выплату или пополнить счет не получится.

Сервис ориентируется на начинающих инвесторов, предлагая понятный интерфейс, бесплатные инструменты аналитики и автоматическое составление портфеля.

Преимущество брокера Тинькофф Инвестиции – хорошая техподдержка физических лиц на русском языке. Для решения проблемы можно написать в чат или позвонить по телефону 8 800 755 27 56. На премиальном тарифе можно задать вопросы персональному менеджеру.

Как получить дивиденды на акции?

Дивиденды выплачиваются в определенную дату, которую каждая компания озвучивает заранее. Чтобы получить выплату, нужно купить акции минимум за 2 дня до указанной даты. Срок инвестирования не важен: главное, чтобы запись о владельце акции числилась в реестре.

Сразу после выплаты дивидендов в Тинькофф Инвестиции акции можно продать. Правда, стоимость актива в такие моменты обычно снижается, так что инвестирование ради дивидендов нельзя назвать оптимальной стратегией.

Как заключить договор и открыть счет в Тинькофф Инвестиции

Если у вас уже есть карта в банке Тинькофф, можно зарегистрироваться в сервисе из личного кабинета или через приложение. Перейдите в раздел «Инвестиции» по ссылке и нажмите «Открыть счет». Выберите вид счета (ИИС) и подтвердите действие кодом из SMS. Заполнять бумаги или встречаться с курьером не нужно.

Если вы не пользуетесь продуктами Тинькофф, для открытия счета оставьте заявку на сайте в разделе «Инвестиции». Менеджер банка перезвонит по телефону и назначит время встречи с курьером. Для подписания документов потребуется паспорт. Курьер передаст вам договор и карту Tinkoff Black, а счет будет активирован в течение 2 рабочих дней.

Тарифы Тинькофф инвестиции

Предлагается 3 тарифа для ИИС:

- «Инвестор» – для тех, кто хочет составить долгосрочный портфель и не планирует часто заключать сделки;

- «Трейдер» – предлагает сниженные комиссии, но плата за обслуживание при небольшом объеме сделок будет выше;

- «Премиум» – самые низкие комиссии, самый большой список инструментов, персональный менеджер и рекомендации аналитиков.

По умолчанию клиентам подключается тариф «Инвестор». Перейти на другой тарифный план можно из личного кабинета. В таблице перечислены основные различия между тарифами.

| Параметр/Тариф | Инвестор | Трейдер | Премиум |

| Комиссия за сделку | 0,3% | 0,05% | 0,025% |

| 0,025% до закрытия биржи, если дневной оборот составил 200 000 руб. | От 0,25% до 2% для внебиржевых иностранных активов | ||

| Плата за обслуживание, в месяц | 99 руб. | 290 руб. | 3000 руб. |

| 0 руб., если сделок не было | 0 руб., если есть премиальная карта/ оборот за прошлый месяц превысил 5 млн руб./ величина портфеля от 2 млн руб. | 1500 руб. для портфелей от 5 до 10 млн руб. | |

| 0 руб. для портфелей от 10 млн руб. | |||

| Торговые инструменты | Базовый список | Расширенный список активов на мировых биржах и внебиржевые инструменты | |

| Маржинальная торговля | Нет | Да | Да |

| Поддержка и аналитика | Чат и телефон, робот-советник, обзоры и новости | Персональный менеджер, советы аналитиков, составление портфеля | |

Каждый тариф подключается бесплатно. Кроме того, оплаты не требует пополнение и закрытие счета, вывод денег и хранение ценных бумаг в депозитарии.

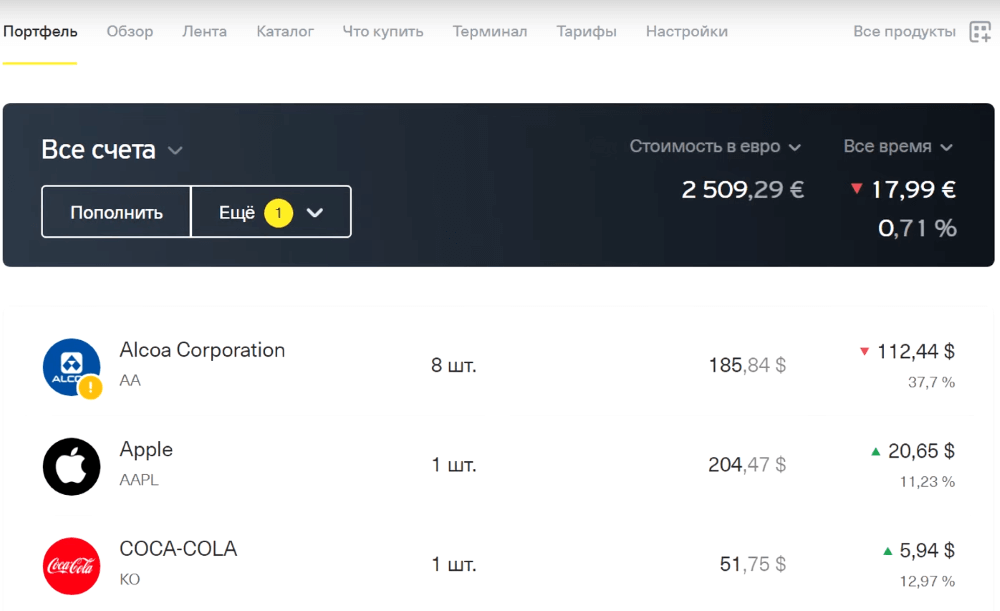

Личный кабинет инвестора

Личный кабинет на сайте Тинькофф позволяет покупать и продавать активы, выставлять отложенные заявки, управлять балансом и просматривать аналитику. Чтобы войти в кабинет, выберите «Инвестиции» в списке продуктов Тинькофф (верхнее меню на www.tinkoff.ru) и нажмите кнопку входа в правом верхнем углу. Для авторизации нужен тот же телефон и пароль, что и для онлайн-банка.

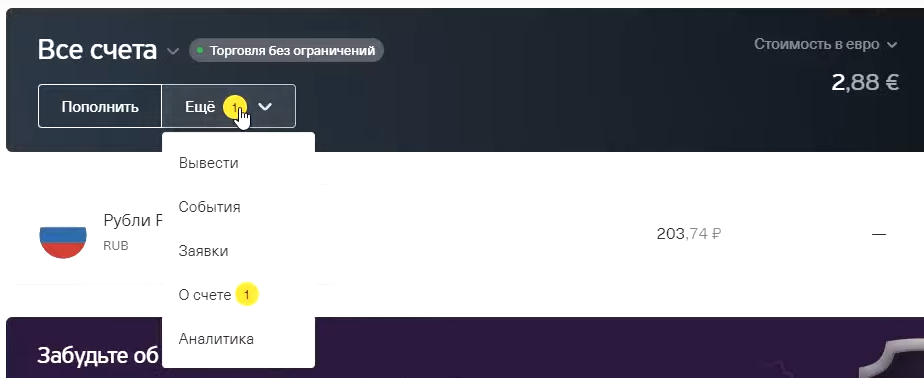

Большинство разделов открываются в верхнем меню навигации. Некоторые функции, такие как пополнение баланса, спрятаны под кнопкой «Еще» напротив сводного списка «Все счета».

Интерфейс личного кабинета инвестора.

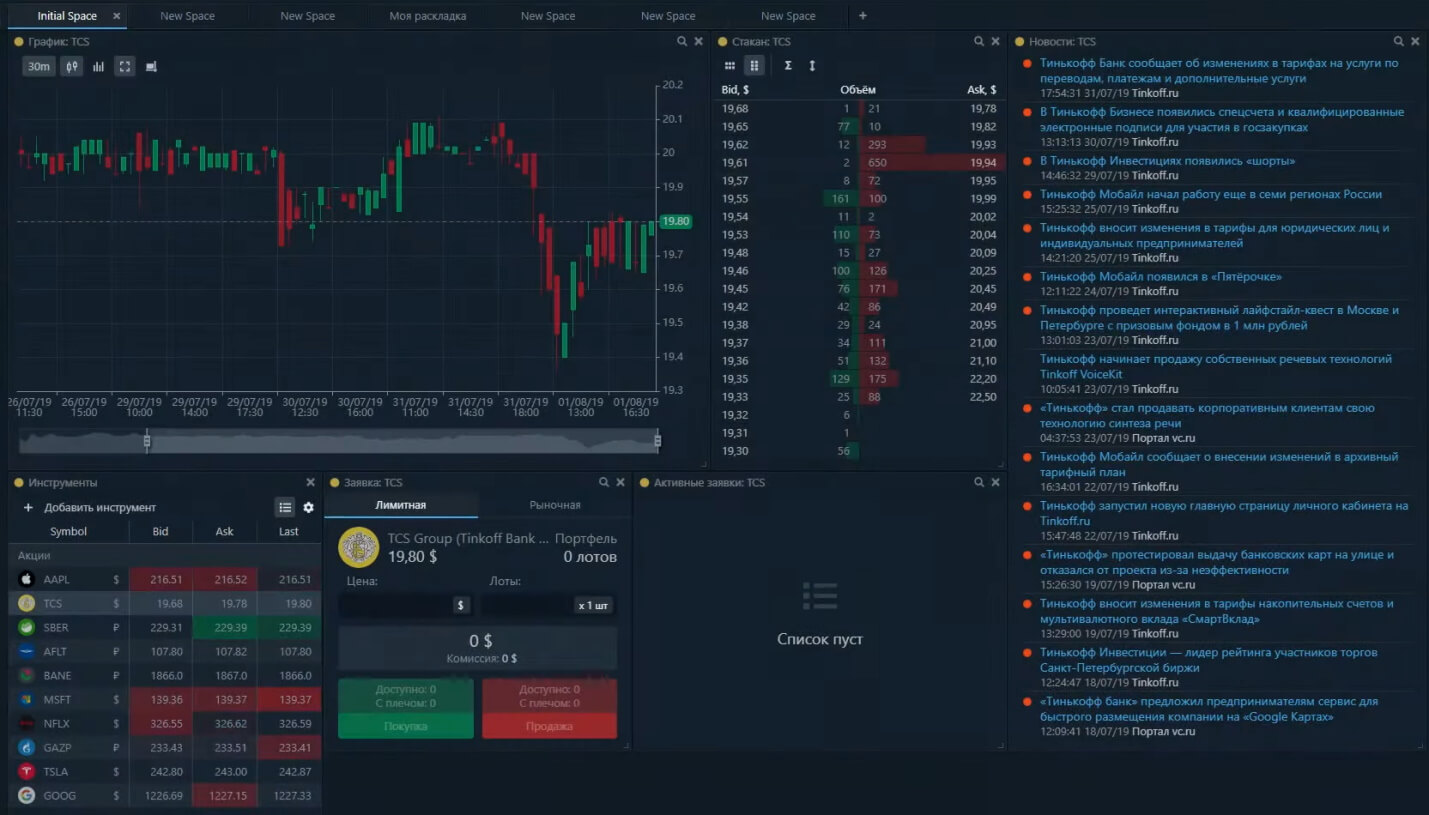

Инструменты и торговля

Для активной торговли на ПК удобнее использовать веб-терминал. Он позволяет просматривать свечной график, работать со стаканом цен и создавать несколько рабочих вкладок с быстрым переключением. Торговая платформа доступна на тарифах «Трейдер» и «Премиум». Она запускается прямо в браузере через пункт «Терминал» в верхнем меню.

Процесс торговли через веб-терминал.

Для гаджетов на iOS и Android создано приложение Тинькофф Инвестиции. По набору функций оно почти полностью копирует личный кабинет на сайте банка. Единственное отличие – отсутствие полноценного терминала. Приложение «Тинькофф Инвестиции» можно скачать в App Store или Google Play.

Для компьютеров и смартфонов на ОС Windows приложение не разработано.

Как вывести деньги с Тинькофф Инвестиций?

Для вывода средств зайдите в личный кабинет и нажмите кнопку «Ещё» в списке счетов.

Выберите пункт «Вывести» в меню вкладки.

При выводе средств нужно выбрать карту, на которую будет сделан перевод, и указать нужную сумму. Отправить деньги можно только на карту Тинькофф. После этого можно бесплатно сделать перевод на счет в другом банке.

Список всех доступных акций в банке

В каталоге Тинькофф Инвестиции представлено более 11 000 акций. Они торгуются на биржах России, США и Великобритании. Минимальное количество акций для покупки, называемое размером лота, может быть разным – от 1 до 100 штук. Дробить акции на части нельзя.

Частный случай покупки акций – участие в IPO. Так называют первичное размещение ценных бумаг компании на бирже. Покупка акций на IPO может принести большую прибыль в первые часы торгов, но потенциальные риски также становятся выше. Участвовать в IPO пока можно только на тарифе «Премиум».

Помимо акций, Тинькофф предлагает инвестирование в фонды (ETF). Этот инструмент отражает цену определенного актива или набора активов. К примеру, вы можете не покупать акции десятков IT-компаний – достаточно приобрести ETF на бумаги информационного сектора. Стоимость фонда будет учитывать цену всех акций, входящих в набор.

Есть ли фьючерсы и опционы в Тинькофф Инвестициях?

Брокер не поддерживает торговлю фьючерсами и опционами. Нефть, драгоценные металлы и другие физические активы здесь отсутствуют. Исключение составляет лишь золото: его можно купить в составе отдельного ETF.

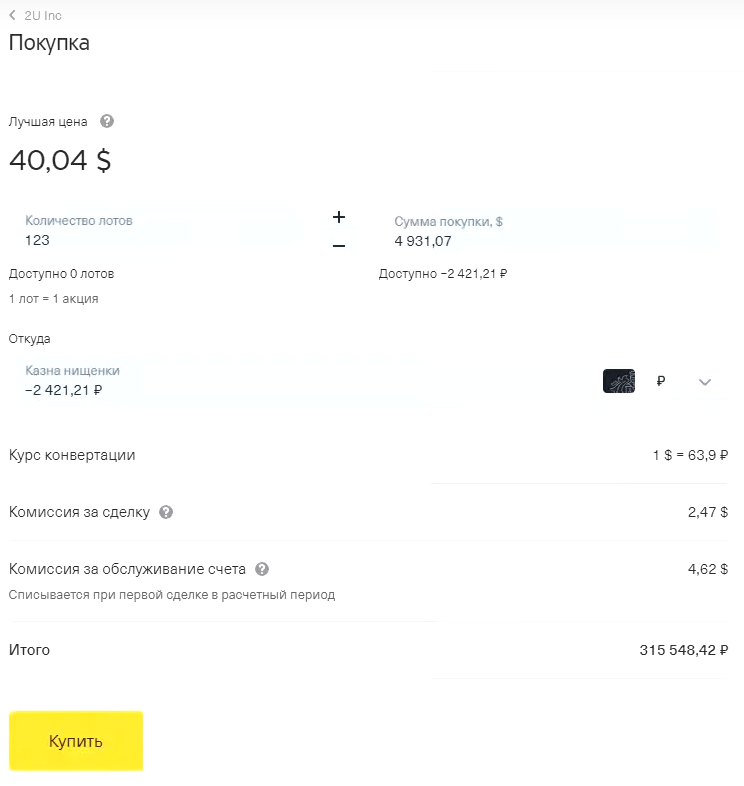

Как открыть сделку и купить активы?

Для покупки актива по текущей цене проделайте следующие шаги:

- Зайдите в свой аккаунт на сайте Тинькофф или откройте мобильное приложение.

- Выберите ценную бумагу для покупки.

- Введите количество лотов. Будьте внимательны: один лот может содержать 10 или 100 ценных бумаг.

- Проверьте итоговую цену и комиссию. Если все верно, подтвердите покупку SMS-кодом. Покупка акций Тинькофф Инвестиции в личном кабинете с ПК.

При покупке зарубежных акций добавляется промежуточный шаг – покупка валюты, в которой номинирована бумага. Например, если вам нужны акции Apple, нужно сначала приобрести доллары США на сумму покупки.

Как установить отложенный ордер на покупку по нужной цене?

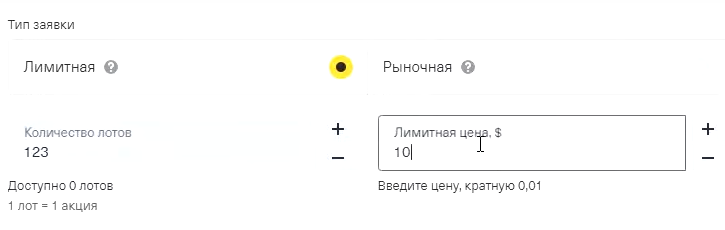

Тинькофф поддерживает лимитные заявки. Они позволяют отложить покупку или продажу до тех пор, пока цена не достигнет указанного значения. Пользователю доступны 2 типа лимитных заявок:

- на покупку – устанавливается ниже текущей цены;

- на продажу – фиксируется выше текущей цены.

Для создания лимитной заявки на сайте или в приложении выберите акцию и нажмите кнопку «Заявки». Выберите тип «Лимитная», укажите количество лотов и желаемую цену. Ордер действует только до закрытия биржи, после чего его нужно проставлять заново.

Оформление лимитной заявки.

Налоги с дохода инвестора – как считаются

Тинькофф самостоятельно уплачивает налоги с ваших доходов. Как правило, речь идет об НДФЛ или аналогичном налогообложении в другой стране.

Приведем полный список налоговых платежей, с которыми можно столкнуться при торговле:

- 13% с дохода от продажи российских, американских и британских акций, с дохода по российским облигациям и еврооблигациям, с дивидендов по российским и британским акциям;

- 10% с дивидендов по акциям на американских биржах;

- прочие налоги – с дохода от продажи зарубежных акций, которые торгуются в США, но выпущены компаниями из других стран.

Указанный налог с иностранных акций в Тинькофф Инвестиции действует только при заполнении формы W-8BEN. Это можно сделать в настройках личного кабинета. Если форму не подписать, налог на доходы в США составит 30%.

В конце года владелец инвестиционного счета может получить налоговый вычет на НДФЛ. Размер вычета рассчитывается как «сумма пополнения ИИС x 13%». По закону максимальная выгода ограничена 52 000 рублей (13% с дохода 400 000 руб. в год).

Пример. За год вы заработали 300 000 руб., с которых нужно заплатить 13% НДФЛ в размере 39 000 руб. В том же году вы положили на ИИС в Тинькофф Инвестиции 100 000 руб. В итоге ваш налог снизится на 100 000 x 13% = 13 000 руб.

Как правильно покупать валюту в Тинькофф Инвестициях

Тинькофф Инвестиции позволяют купить только доллары или евро. Биткоин и другие криптовалюты не поддерживаются. Сделка заключается точно так же, как и с другими ценными бумагами: нужно зайти в каталог, выбрать валюту и создать ордер. Минимальный лот не установлен, можно купить даже $1.

Сделки с валютой заключаются с 10:00 до 23:49 (МСК) по рабочим дням. В выходные и праздники торги закрыты. Будьте внимательны: в нерабочие дни сервис отображает последний актуальный курс, который может сильно измениться после открытия торгов.

Когда и как закрывается биржа Тинькофф

Купить бумагу или валюту можно только в том случае, если на бирже идут торги. Доступные инструменты торгуются на разных площадках, каждая из которых имеет свой график работы. Расписание торгов для биржевых инструментов указано в таблице (время московское). Все торговые площадки работают с понедельника по пятницу.

| Торговый инструмент | Открытие торгов | Закрытие торгов |

| Рублевые акции | 10:00 | 18:39 |

| Рублевые облигации и ETF | 10:00 | 18:44 |

| Еврооблигации | 10:00 | 18:39 |

| Бумаги на NASDAQ и NYSE | 10:00 | 1:44 (следующий день) |

| Бумаги на LSE | 10:00 (лето) | 18:30 (лето) |

| 11:00 (зима) | 19:30 (зима) | |

| Валюта | 10:00 | 23:49 |

Биржи могут объявлять дополнительные выходные и сокращенные дни, которые обычно совпадают с государственными праздниками. Найти список праздников на текущий год можно в справочном разделе Тинькофф Инвестиций.

Как использовать робота-советника

Робот-советник автоматически формирует портфель, исходя из предпочтений инвестора. После небольшого опроса алгоритм подбирает торговые инструменты с лучшим соотношением риска и прибыли. Робот-советник не дает никаких гарантий. Его предложения – это рекомендация, которая может быть верной или ошибочной.

Чтобы воспользоваться советником, перейдите в настройки и найдите пункт «Инвестиционный профиль». Нажмите «Подробности». После заполнения анкеты вы получите рекомендации по составлению портфеля. Робот покажет, сколько примерно можно заработать на Тинькофф Инвестициях, если доходность инструментов останется прежней. Воспринимать эту цифру слишком серьезно не стоит: она основана на прошлых результатах и ничего не гарантирует в будущем.

Что такое маржинальная торговля в Тинькофф инвестициях

Тинькофф Инвестиции предлагают маржинальную торговлю для биржевых инструментов. В этом режиме можно торговать не только на свои деньги, но и с привлечением активов брокера.

Тинькофф поддерживает 2 вида маржинальных сделок:

- лонг – покупка актива на бирже с использованием заемных средств (кредитного плеча);

- шорт – продажа актива, позволяющая получить прибыль на падении.

Маржинальная торговля доступна только на тарифах «Трейдер» и «Премиум». Соответствующий режим включается в настройках личного кабинета или в приложении. Размер плеча рассчитывается для каждого инструмента в отдельности.

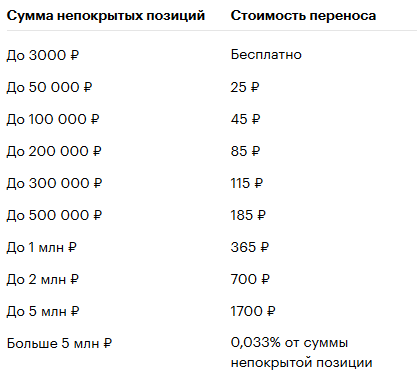

При маржинальной торговле возникает плата за перенос открытой позиции на следующий день. Ее можно рассматривать как процент за пользование кредитным плечом. К примеру, при открытии сделки на сумму от 3 до 50 тыс. руб. вам придется заплатить 25 руб. за каждый календарный день. Кроме того, Тинькофф возьмет обычную комиссию за сделку, указанную в условиях тарифа.

Стоимость переноса открытой позиции в маржинальной торговле.

Как шортить в Тинькофф Инвестиции?

Сервис позволяет шортить только те бумаги, которые входят в список ликвидных активов. При включенной маржинальной торговле в приложении и веб-терминале появляется кнопка «Продать» для всех инструментов, поддерживающих торговлю в шорт. Заявка на продажу выставляется точно так же, как и на покупку.

Что такое портфель инвестиций

Портфель инвестиций – это все ценные бумаги, которыми вы обладаете. Вы можете сформировать его самостоятельно или с помощью робота-советника.

На тарифе «Премиум» менеджер сформирует для вас готовый портфель, исходя из приемлемого уровня риска:

- Консервативный – 62% средств вкладывается в облигации, 18% – в акции.

- Умеренный – 44% денег тратится на покупку акций, 36% – на облигации.

- Агрессивный – на долю акций приходится 69% капитала, а облигации занимают лишь 11% портфеля.

Во всех случаях 20% денег на счете остаются в резерве. Это сделано для того, чтобы иметь запас на случай появления выгодных предложений. Уровень риска подбирается на основе предпочтений инвестора.

С чего начать путь инвестора?

Если у вас нет большого опыта в инвестициях, не пользуйтесь агрессивными стратегиями – это почти всегда приводит к убыткам. Если вы хотите сохранить капитал и не готовы к большому риску, следуйте рекомендациям робота-советника или менеджера. При самостоятельном планировании портфеля давайте предпочтение акциям стабильных компаний с хорошими дивидендами либо надежным облигациям. Активы с высоким риском должны занимать меньшую часть портфеля.

Самая плохая стратегия – инвестирование на ощупь, исходя из обрывочных знаний рынка и рекомендаций аналитиков. Если очень повезет, такая торговля может принести прибыль, но со временем баланс неизбежно начнет уменьшаться.

Хорошим результатом считается доходность выше уровня инфляции. Прибыль в десятки процентов годовых свидетельствует либо о большом везении, либо о высоких рисках. Удерживать доходность выше 20% в год на длинной дистанции удается немногим.

Возможные проблемы при инвестировании

Сделка не открывается.

Если денег на балансе хватает, сделка может не открыться из-за изменения цены актива на 0,3% или больше. Чтобы снять это ограничение, создавайте рыночную или лимитную заявку.

Сделка закрылась, но баланс не обновился.

Зависло приложение Тинькофф Инвестиции.

Перезапустите приложение. Если проблема постоянно возникает на определенном шаге, обратитесь в поддержку.

Ошибка «Превышен лимит по инструменту Тинькофф Инвестиции».

Возможно, на балансе просто не хватает денег. Если средства на счете есть, причина может быть в программном сбое. Чаще всего проблема возникает в мобильном приложении. Попробуйте заключить сделку через веб-версию личного кабинета или терминал. Если ничего не помогает, обратитесь в онлайн-чат техподдержки.

Приведи друга в Тинькофф Инвестиции

Программа «Приведи друга» в Тинькофф Инвестициях позволяет получать денежные бонусы за приглашение новых пользователей. Сумма бонуса варьируется от 300 до 2000 руб., но для большинства пользователей она составляет 1000 руб. Точный размер выплаты указывается в личном кабинете при получении реферальной ссылки.

Участник программы получает бонус только в том случае, если приглашенный пользователь приобрел ценные бумаги на 10 тыс. руб. или более. Это действие должно быть выполнено в течение 30 дней после регистрации. Максимальное число приглашенных участников – 5 человек в месяц и 30 человек в год. Бонус переводится на карту Тинькофф.

Что такое фьючерсы и как торговать на срочном рынке Московской биржи

Что такое фьючерс, и какие возможности для заработка на срочном рынке Московской биржи онлайн он предоставляет? В данной статье мы простым и доступным языком расскажем, как работают фьючерсы и для чего их можно использовать в торговле, остановимся на разнице между трейдингом и инвестициями в акции. Вы сможете понять, как торговать на бирже и в чем заключаются риски для начинающего трейдера.

Что такое фьючерсы?

Это производный или срочный инструмент, который представляет из себя обязательство что-либо продать/купить по фиксированной цене в определенный период времени.

Фьючерсы появились в 18 веке, представим фермера, который занимается пшеницей. Чтобы обеспечить себе урожай, требуются инвестиции в процесс производства пшеницы: труд людей, участвующих в работе, семена, удобрения и т.д., и отсутствуют гарантии, что осенью цена на пшеницу будет высокой, и получится компенсировать затраты. На помощь приходит фьючерсный контракт, он может заранее зафиксировать цену, по которой продаст свой товар покупателю.

Современные реалии таковы, что фьючерсы полезны не только для стороны продающей товар, но и кто покупает. Представим фирму Старбакс, которая покупает кофе в огромном количестве и цена на кофе зависит от биржевой динамики. Представим, что компания ежемесячно с биржевым колебанием стоимости изменяла бы цену чашки кофе. Поэтому фирма, активно использует фьючерсные контракты, для фиксации цены на кофе.

Перед вами представлены примеры фьючерсов на сырье кофе и пшеницу, также есть фьючерс на нефть и т.д. И другие финансовые инструменты могут служить базовыми активами для фьючерсов. Бывает фьючерс на валютные пары (доллар-рубль), на акции (Сбербанк), индекс (фьючерс РТС).

В апреле 2022 года Московская биржа добавила «вечные» валютные фьючерсы на популярные валютные пары «доллар/рубль», «евро/рубль» и «юань/рубль».

Фьючерсы vs. Акции

В чем отличие фьючерсов и акций? Рассмотрим самые главные отличия:

- Отсутствие дивидендов. По акциям есть выплаты, по фьючерсам их нет.

- Акцию можно держать сколько угодно, фьючерсы до даты истечения срока. В эту дату осуществляются расчеты контрагентов друг с другом.

- Когда покупаем акцию на брокерском счету, должна быть 100% сумма от цены лота. Если необходимо купить фьючерс на акцию, не требуется вся сумма, нужна сумма гарантийного обеспечения, на Мосбирже это 10-20%.

- Когда покупаем акцию, прибыль по ней мы видим, когда закрываем сделку. По фьючерсу прибыль видна каждый день − это вариационная маржа, она начисляется на счет и ее можно использовать для дальнейших сделок.

- Маржин Колл. Когда купили акцию, и даже когда цена по данной акции падает до нулевой отметки, держать акцию можно и ждать когда подойдет на рост. Если работаем с фьючерсами, здесь ситуация другая. Когда на счете меньше средств, которые составляют гарантийное обеспечение, то брокер может закрыть сделку по маржин колл. Тем самым инвестор теряет деньги.

Торговля фьючерсами или способы заработка

Существует несколько методов:

- спекуляция − заработок на изменении волатильности цены;

- хеджирование − страхование рисков.

Теперь пройдемся по двум методам более детально.

Спекуляция фьючерсами (трейдинг)

Есть акции Газпрома, которые торгуются на фондовом рынке Московской биржи цена 1 акции 230 рублей. Если нужно купить 100 акций = 23 тыс. рублей. Мы знаем, что можно пойти на срочный рынок, где можно приобрести фьючерсы акций Газпрома. 1 фьючерс на акции 23 тыс. рублей, гарантийное обеспечение 4 тыс. (20% от цены). На небольшие деньги можно купить большой объем акций. Как раз за этим на срочный рынок приходят трейдеры. Если акции на фондовом рынке выросли доходность около 5 %, если на срочном может достичь до 30%.

Эффект кредитного плеча − это отличный инструмент, если цена актива идет в нужном направлении для участника. Можно заработать больше, но если цена начнет двигаться вниз, будет не сладко. Поскольку с акциями можно пересидеть просадку, а на фьючерсном рынке может случиться маржин колл, будут большие убытки, или нужно иметь на балансе всю сумму для страховки.

Хеджирование фьючерсами (страховка)

Представим ситуацию, что инвестор переживает, что курс доллара вырастет, и деньги обесценятся, а нужно тратить в иностранной валюте. Чтобы подстраховаться, инвестор отправляется на срочный рынок, где покупаете фьючерс на курс доллара к рублю на сумму эквивалентную депозиту. При этом помним, что всю сумму вносить не нужно. Когда доллар растет, депозит обесценится, но вы застрахуетесь и на фьючерсе заработаете сумму, которая позволит компенсировать убытки.

Поставочные vs. Расчетные фьючерсы

Поставочные фьючерсы относятся к реальной экономике. Если вы являетесь держателем такого фьючерса на дату экспирации, вы должны совершить реальное действие.

Расчетные не такие строгие и страшные, на современном рынке более популярные, существуют даже фьючерсы на погоду. Здесь на дату экспирации осуществляются расчеты, никакой даты поставки нет, просто на счет поступает прибыль или пользователя теряет.

На Московской бирже большинство фьючерсов расчетные за исключением фьючерсов на акции и облигации, по ним осуществляется реальная поставка инструментов на баланс.

Существует чаще всего несколько фьючерсов на один инструмент, с разной датой экспирации. Большинство истекают в фиксированные месяцы, чаще − это март, июнь, сентябрь, декабрь. Последний торговый день в большинстве случаев 15 число.

Контанго и бэквордация

Обратите внимание, что рыночная цена акции может отличаться от цены на рынке срочном. Это происходит, если рынок ожидает, что будущем цена на актив будет расти, и тогда фьючер будет дороже, чем сегодня − это эффект контанго. Когда наоборот, рынок полагает, что более длинном горизонте цена будет дешевле, чем сейчас, фьючерс торгуется дешевле − это бэквордация.

Пример: фьючерс на Газпром. На рынке присутствует три активных контракта с экспирацией в июне, сентябре и декабре. При этом июньский торгуется на уровне действующей цены, а осенний и зимний торгуются дешевле.

Как читать название фьючерса?

Этот вопрос особенно популярен у новичков, поскольку возникают сложности в прочтении. Все весьма просто. Рассмотрим пример пары доллар-рубль. Данный фьючерс имеет полное название:

- полное Si-6.19 − S − это идентификатор базового актива, указывающий, что это фьючерс на доллар-рубль, 6 − это месяц экспирации, 19 − это год экспирации

- короткое SiM9 − М − это обозначение июня, 9 − это усеченное обозначение месяца.

Данные расшифровки имеются на сайте Московской биржи. На российском рынке фьючерсами можно торговать на Московской бирже, если говорить о мировых площадках − это Чикагская.

Фьючерсы действительно предоставляют расширенные возможности, но помните о рисках, которые здесь имеются. Изначально лучше поработать на фондовом, обычном рынке, после только можно переходить на срочный рынок. Изначально попробуйте фьючерсы, затем можно приступать к опционам. Чтобы разобраться, как работать на данном рынке, как прогнозировать котировки, обратите внимание на книгу Джона Мерфи «Технический анализ фьючерсных рынков», методы описанные автором можно применять и на других рынках.

Тиньков и фьючерсы.

Бегло посмотрел, как Тиньков внедрил у себя фьючерсы, наброшу простыню по этому поводу, там слегка дурдом, нужно сообща разбираться.

При подключении фьючерсов образуется единая денежная позиция или единый брокерский счёт, не важно, как Тиньков такое обзывает, схема не новая. Позиция по фьючерсу (её риск) оценивается не через [около]биржевое ГО, а через свои завышенные ставки риска.

Всё учитывается в суммах начальной и минимальной маржи (50% от начальной). Для внутридневных храбрых спекулей фортса это дно полное (вдобавок к конской комиссии, о ней ниже). Для консервативного унылого тормоза может чего и выгорит, если он сунет в обеспечение портфель (как пример) и захэджит его, продав фьючерс.

По уровню клиентов начальные ставки не разделены, я не увидел во всяком случае. Размер ставки хуже, чем у КПУР-ов среднего брокера с ЕБС. Например, RI при биржевой ставке 13.66% будет 21-23%, Si при биржевой 6.75% будет 11-12%, BR при биржевой 16% будет 29-39%. Ну, вы поняли.

ПРО КОМИССИЮ

Самая выгодная (ха!) в линейке Тинькова комиссия 5 рублей за лот (тариф «Трейдер»), она включает в себя биржевые сборы, так что нам предлагается посчитать, что к чему, перед произнесением матерного слова. Считаем… На попсовых контрактах в режиме интрадея, где скальперская биржевая, это сильно дорого. На мелких контрактах типа втб так просто дикий грабёж. На крупных контрактах вроде новатэка, траси, севки или полюса было бы слегка выгодно (не внутри дня), но Тинькофф предусмотрительно эти фьючерсы не включил.

Понятно, что включать в свою комиссию биржевые сборы может выйти боком на дорогих контрактах, и брокер заранее начинает отползать. Пару дней назад минимальная комиссия на тарифе «Трейдер» была 5 рублей без оговорок. Сейчас появилась оговорка «5 или 10 рублей» — возникла повышенная комиссия для случаев, когда биржевые сборы превышают комиссию брокера, но и там не всё так просто.

Допустим вы подключили тариф «Трейдер» (5 рублей за лот), посчитаем cколько с вас слупит Тиньков на примере некого дорогого фьючерса, где биржевая комиссия в районе 6 рублей за лот. На сайте есть хелп про тарифы, проверяем, что там написано:

Комиссия за сделку составляет 5 руб. за контракт на тарифе «Трейдер». Если биржевые сборы больше 5 руб., комиссия за сделку составляет 10 руб. за контракт. При этом сами биржевые сборы уже включены в эту комиссию, отдельно платить их не нужно.

Ок, биржевой сбор 6 рублей превышает 5 рублей, значит с вас возьмут 10 рублей. Обидно. Уточним, так ли это. На сайте есть официальный pdf с описанием каждого конкретного тарифа, проверяем что там написано:

Если сумма биржевого и клирингового сборов по Срочному контракту равна или превышает 5 рублей, то комиссия Брокера по указанному Срочному контракту составляет 10 рублей. В иных случаях комиссия Брокера по Срочному контракту составляет 5 рублей.

По деньгам так же обидно, как и в предыдущем пояснении, разница только в том, что в хелпе было «если превышает», а в описании тарифа «если равна или превышает». Важное непонятно откуда взявшееся отличие, удваивающее комиссию в определенном редком случае. Наконец проверяем сам регламент, мало ли что в этих самопальных хелпах на страницах сайта написано, а там так:

Комиссия Брокера за совершение Срочных сделок включает в себя вознаграждение Брокера, биржевую комиссию и клиринговую комиссию за соответствующий Срочный контракт. Если биржевая комиссия и клиринговая комиссия за один Срочный контракт совокупно превышают комиссию Брокера, указанную в соответствующем Тарифе, то комиссия Брокера взимается в размере биржевой комиссии и клиринговой комиссии.

Ок, биржевой сбор 6 рублей превышает 5 рублей брокерской комиссии, значит с вас возьмут… 6 рублей биржевой и всё? Или если превышение, то сходу применяется уже повышенная ставка (10 рублей) и надо снова делать сравнение, есть ли превышение уже с этой повышенной ставкой. И тогда с вас всё-таки возьмут 10 рублей, а в размере биржевой возьмут только если биржевая больше 10? Попробуй разберись. сдаюсь.

Кроме хелпа для чайников у Тинькова про фьючерсы нет ничего, и в этом хелпе речь идёт всегда о биржевом ГО, про риски через свои повышенные ставки (начальную маржу) вообще ни слова, не знающий про ЕДП сходу не вкурит. Более того, в приведённых ими практических примерах можно взять и легко в деньгах купить в долг, уйдя ниже биржевого ГО (пониженное в терминах классического брокера). Как это соотносится с высокой начальной маржей (повышенное в терминах классического брокера), от которой и считают твой максимально возможный сайз, до конца не ясно.

В самом стакане терминала при этом зачем-то всегда светится биржевое ГО, ставки риска брокера туда не транслируются (только постфактум в виде скорректированной маржи), это вводит в заблуждение, максимально возможный сайз всегда будет меньше, иди на сайт брокера и высчитывай, почём ГО, о планках даже не говорю.

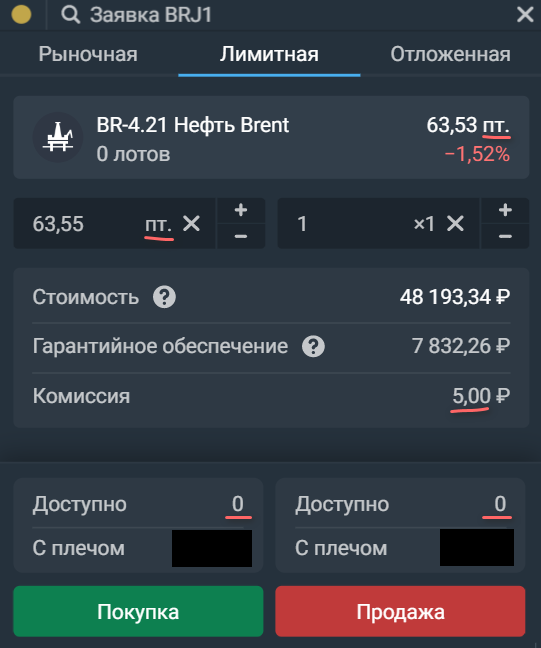

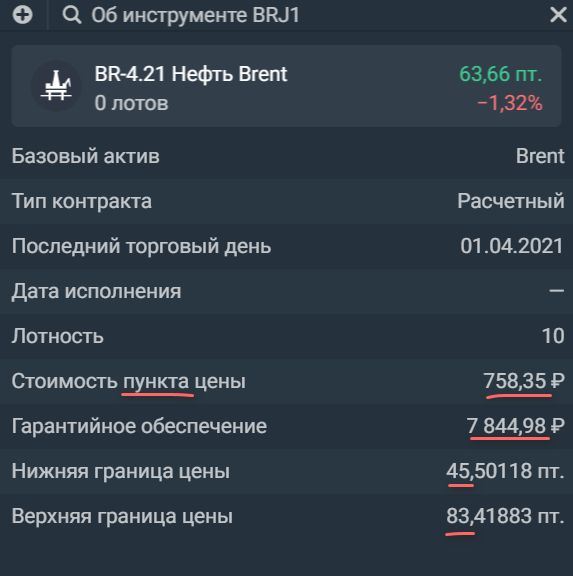

Цену всех (всех!) фьючерсов Тиньков предлагает котировать в пунктах и даже настойчиво обучает этому в своём хелпе. Прямо в стакане терминала цена фьючерса на ту же нефть BRJ1 обозначается в пунктах — 63.55 пункта за баррель. Это выглядит кринжово и подходит для каких-то своих внутренних учётов, но у нас есть спецификация (строжайший документ, погорельцы лайты не дадут соврать). Там черным по белому сказано, чтоцена контракта при подаче заявки и заключении контракта должна указываться в долларах США за 1 баррель. Все контракты котируются строго в чём-то своём — пункт, рубль, доллар, йена… etc, с какого рожна всё в пунктах официально на клиентской стороне?

Не начиная холивара про пункт/пипс/тик/шаг, просто предлагаю ниже посмотреть, как на скриншоте у Тинькова выглядит стоимость пункта. Что это за пункт, зачем оно такое, чтобы у бедолаги голова лопнула и мозгами забрызгала монитор?

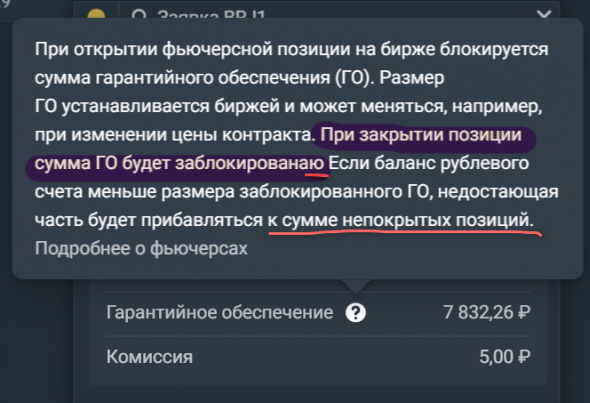

ПРО МАРЖИНАЛЬНОЕ КРЕДИТОВАНИЕ

Вы не сможете подключить фьючерсы, не включив в настройках маржинальное кредитование. Тиньков видимо считает все сделки с фьючерсами по умолчанию маржинальной торговлей через займ брокера, даже когда ты купил-продал, заморозив под ГО свои деньги, не играя в «под обеспечение» во что-то непокрытое. Такая плата за единый счёт.

В стакане терминала строка «Доступно» (на свои) всегда нулевая, а строка «С плечом» (на свои и брокера) отражает доступный сайз будто торгуем всегда в долг с реальным плечом. Напомним брокеру, что у фьючерсов леверидж, «плечо» вшито и в терминологии займов бесплатно, к тому же совершенно необязательно позиция будет непокрытой.

Упорно идут вперёд своей дорогой, но пока местами сыровато и жадновато. На любителя.

ТРИ СКРИНШОТА ДЛЯ ИЛЛЮСТРАЦИИ

Обратите внимание на пункты вместо правильной котировки, на стоимость пункта, на ошибки смысловые и не только, на бессмысленное ГО (на самом деле ставка другая), на философию плечей, на самопальные планки.

- спецраздел:

- обсудить на форуме:

- Ключевые слова:

- 31 марта 2021, 12:25

да, интересно и мудрёно у них устроено, главное разобраться, чтоб не получилось — торговали веселились, посчитали прослезились )

- 31 марта 2021, 12:30

- 31 марта 2021, 12:30

- 31 марта 2021, 16:33

VpnS, почему г. Отличный банк и брокер.

Столько людей получили возможности реализовать себя. Получили знания, выгоды, которые даёт Тинькоф брокер каждому клиенту.

- 31 марта 2021, 22:03

- 01 апреля 2021, 10:47

- 31 марта 2021, 12:44

- 31 марта 2021, 12:46

Да. комиссия в 5 рублей с учетом биржевой — это, по-моему, просто треш какой-то.

Получается при торговле внутри дня комиссия брокера:

по Си 5-0,59 = 4,41 рубля

по брент 5-1,075 = 3,925 рубля

по ри 5-2,4 = 2,6 рубля

по Сберу 5 — 0,93 = 4,07 рубля

по Газпрому 5 — 0,755 = 4,245 рубля

Если торговать не внутри дня, то комиссия брокера соответственно дешевле (просто комиссия биржи увеличивается в два раза), но и тогда комиссия брокера адекватна только при торговле Ри — комиссия получается 5-4,8 = 0,2 рубля за контракт. По другим инструментам комиссия брокера все равно в разы дороже конкурентов.

Брокерская комиссия Сбербанка — 0,5 рублей, ВТБ — 1 рубль. Не говоря про других брокеров, комиссия которых дешевле сбербанковской

- 31 марта 2021, 12:56

Что такое произошло, что Решпект написал на смартлабе? В закладки, вечером прочту. И плюс, может 25 тр от Тимы получишь.

- 31 марта 2021, 13:03

- 31 марта 2021, 13:09

- 31 марта 2021, 15:52

Уж если Решпект сподобился накатать такую простыню, значит все действительно как то не так, как надо, мягко говоря.

Про самопальные планки забавно))

- 31 марта 2021, 13:07

Феликс Осколков, насколько я понял там идея такая — делаём всё сами с нуля, местами через пень-колоду, но обязательно уникальное, своё. Это им вдолгую даст капитализацию и привяжет большую клиентскую базу.

- 31 марта 2021, 13:15

- 31 марта 2021, 13:17

Про стоимость пункта в 758р, я и у открытия кажись такое видел, думал пунтк 7.5р стоит а он вон как… да пофиг…

- 31 марта 2021, 13:17

Двоечник, гасить за такое удобство, стоимость шага делят на шаг и выдают за пункт. Потом будут говорить, что брокеры и биржа досконально соблюдают спецификации в отличие от остальных.

- 31 марта 2021, 13:22

- 31 марта 2021, 13:29

- 31 марта 2021, 13:36

- 31 марта 2021, 15:04

- 31 марта 2021, 15:13

Аццкий ужоССнах! Хуже любой кухни.

Можно открывать перепись торгующих фьючами у тинька, чтобы сразу заносить их в ЧС, как умственно альтернативно одарённых.

- 31 марта 2021, 15:42

- 31 марта 2021, 15:56

Что тут скажешь? Тиньков в своем репертуаре.

- 31 марта 2021, 16:09

Забежал сказать спасибо за пост. Забрал в избранное.

Давно к ним приглядывался, но фьючей не было. Смотрю они и тут жадничают.

Раньше спред доллара в онлайн банке был не грабительный. Так лень было попу подымать, покупал прям там на вымышленных лоях. Теперь спред задрали в два раза, так мне не лень пойти через квик покупать.

- 31 марта 2021, 16:34

- 31 марта 2021, 16:56

- 31 марта 2021, 18:22

- 31 марта 2021, 18:33

- 01 апреля 2021, 20:25

- 01 апреля 2021, 23:02

- 01 апреля 2021, 20:25

Да. фьючами пока торговать через Тинькова дороговато, но по покупке валюты и выводу на банковский счет ему пока равных нет.

- 31 марта 2021, 18:57

С пунктами вариант тоже может быть — на форексе всегда в них фьючерсы считались и спецификации в пунктах, это имеет свои плюсы, поскольку в разных контрактах стоимость пункта разная.

Насчет того что при свободных средствах в размере ГО брокер берет комиссию — вряд ли. Но маржиналка тут в любом случае нужна, поскольку и ГО и свободные средства вещь нестабильная, не рубить же трейдеру позиции если у него 1р не хватит свободных при полном портфеле маржинальных акций. Но с повышенным ГО это конечно плутовство — если у биржи ГО 50тыс, а у ТКС 70тыс, то при кеше 50тыс у другого брокера вы не будете платить за плечо, а ТКС насчитает процент на 20тыс..

- 31 марта 2021, 20:20

- 01 апреля 2021, 08:05

- 01 апреля 2021, 01:54

- 01 апреля 2021, 04:18

Жадный Тинька это не новость. Хороший пост, информативный.

Какая разница в котировках цен на акции в сравнении с биржей? Тинька зашивает свой навар уже сразу в котировку?

- 01 апреля 2021, 08:27

- 01 апреля 2021, 08:30

а как они будут дико пересчитывать пункты в рублях потом обратно при резком изменении курса или подсчета прибыли.

А пункты на время торговли и последующей конвертации и выводе средств.

Эх… Это как раз тот момент когда бабки есть, но грамотных и заинтересованных специалистов карма что ли не позволяет нанять.

Или денег на хорошие зарплаты жаль и довольствуются говном

- 01 апреля 2021, 11:10

- 01 апреля 2021, 11:11

- 01 апреля 2021, 11:13

Хотим разобраться по пунктам.

Про комиссии. В приведенном вами примере комиссию спишем 10 рублей. Никаких противоречий на самом деле нет — так как биржевые сборы в приведенном примере превышают 5 рублей, брокерская комиссия за сделку составит 10 рублей и в эти 10 рублей уже включили все биржевые сборы.

Спасибо что заметили небольшое несоответствие в хелпе, уже исправляем его.

Добавим, что для одного из самых ликвидных фьючерсов Мосбиржи — «Индекса РТС» (биржевые сборы по которому сейчас составляют 4,82 рублей), итоговая комиссия в 5 рублей на тарифах Трейдер и Премиум будет одной из самых низких на рынке.

Про особенности использования гарантийного обеспечения и маржинальной торговли на нашем сервисе мы рассказали в help.tinkoff.ru/forts/futures/initial-margin/ и help.tinkoff.ru/forts/futures/trade-futures-costs/.

Не согласимся с повышенными рисками со стороны клиента. Как раз наоборот, на срочном рынке мы придерживаемся довольно консервативной модели и те ставки риска, которые мы используем куда выше, чем эквивалент в гарантийном обеспечении.

Не поняли, что вы имели ввиду под «пониженным ГО» и «уходу в долг». В реализации схемы Единой денежной позиции – вы можете открывать фьючерсные позиции даже не имея эквивалента гарантийного обеспечения в рублях. Тогда недостающий рублевый остаток добавим к сумме непокрытых позиций, от которой будем рассчитывать комиссию за маржинальную торговлю. Если же рублей на счете достаточно для покрытия гарантийного обеспечения, комиссии за непокрытую позицию удерживать не будем.

Отрицательная вариационная маржа также может образовывать непокрытую позицию по рублевому балансу.

Поэтому включение «Маржинальной торговли» необходимо для торговли фьючерсами.

В стакане терминала мы биржевое гарантийное обеспечение не показываем. Мы показываем максимальное гарантийное обеспечение по контракту на вкладке «Об инструменте». Это значение получаем от биржи и оно совпадает с тем что она указала у себя на сайте. Мы никак не меняем этот показатель.

Про котировки. Мы всегда думаем о своих клиентах и стараемся предоставить наиболее удобный сервис и осознанно подходили к выбору единицы измерения стоимости срочных контрактов, поэтому остановились на пунктах для всех инструментов.

Неопытного инвестора на срочном рынке может ввести в заблуждение цена по некоторым контрактам в денежных единицах. Ее можно воспринять как сумму к списанию с брокерского счета при покупке контракта или сумму, которая увеличит баланс при продаже контракта.

В сочетании с различной логикой формирования лотности и цены такой подход вызвал бы больше вопросов и непонимания со стороны клиентов. Например, в контракте ED указывают цену за один евро, а в контракте Eu — за тысячу евро, при одинаковой лотности контракта.

Мы добавили стоимость пункта цены, чтобы эта информация помогала при желании самостоятельно попробовать рассчитать вариационную маржу или оценить стоимость открытой позиции в рублевом эквиваленте, ведь голая цена контракта часто ничего не говорит о рыночном риске, который трейдер берет на себя в том или ином активе.

Спасибо за обратную связь! Она помогает нам обратить внимание на места, которые можно проработать. В новых версиях пользовательского интерфейса мы обязательно добавим информацию, которая позволит клиентам лучше разобраться в ценах срочных контрактов и их эквивалентов.

Отдельное спасибо что заметили проблему с нижней и верхней границей цены, исправим её в самых ближайших обновлениях.

Источник https://tinbankinfo.com/tinkoff-investitsii

Источник https://investfuture.ru/edu/articles/chto-takoe-fjuchersy-i-kak-torgovat-na-srochnom-rynke-moskovskoj-birzhi

Источник https://smart-lab.ru/blog/687045.php