Как выбрать кредитное плечо в торговле на бирже

Использование плеча при торговле биржевыми активами способно значительно увеличить прибыль трейдера, однако оно также несёт в себе весомые риски получения убытка. Но стоит помнить, что риск — величина контролируемая и рассчитываемая. Это позволяет трейдеру максимизировать свою прибыль от используемого плеча и одновременно держать риск на комфортном уровне.

Оптимальное плечо

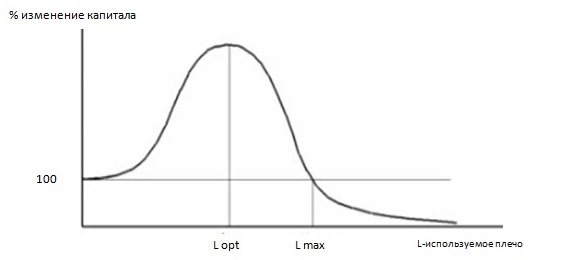

Биржевым новичкам часто кажется, что чем большее плечо они задействуют, тем большую прибыль смогут получить, но такое заключение неверно. Если у трейдера есть прибыльная торговая система и при этом он торгует без плеча, то, задействуя и последовательно увеличивая плечо, он увидит очень интересный эффект. Сначала используемое плечо будет увеличивать прибыль трейдера, причём это увеличение может быть ощутимым. И чем большее плечо трейдер будет использовать, тем большую прибыль будет получать. Так будет происходить до определённого момента. Значение плеча, с превышением которого перестает расти доход, называется оптимальным и обозначается как Lopt.

Исходя из названия данного параметра, можно сделать вывод, что плечо Lopt лучше всего подходит для торговой стратегии трейдера. Но что же будет, если трейдер продолжит увеличивать плечо дальше? При таком увеличении прибыль начнёт не увеличиваться, а снижаться при, казалось бы, верных действиях к её максимизации. И чем больше трейдер будет увеличивать плечо после оптимального значения, тем меньше прибыли будет приносить его торговая система. Мало того, при дальнейшем увеличении плеча прибыль от изначально доходной торговли сменится на убыток. То значение плеча, при котором его дальнейшее увеличение заставит систему приносить потери, называется максимальным плечом, Lmax. Получается, что плечо может абсолютно по-разному влиять на одну и ту же торговую систему, как увеличивая прибыль от торговли, так и снижая прибыльность торговой системы. Но возникает вопрос — почему это происходит, в чём заключается столь неоднозначное влияние плеча?

Дело в том, что любой торговый метод, помимо прибыльных сделок, предполагает и какое-то количество убыточных. Теперь представим, что трейдер входит в сделку без плеча на 10% своего депозита и получает 10% по сделке, что, в свою очередь, приносит плюс 1% от объёма депозита трейдера. Если бы трейдер торговал с первым плечом, то такая сделка принесла бы ему 2%, если с десятым — 10% и так далее, что кажется весьма заманчивым.

Но на эту ситуацию следует посмотреть и с другой стороны. Если трейдер торгует без плеча и входит на 10% депозита в сделку, но получает не прибыль, а убыток в размере, допустим, 5% от сделки, то есть 0,5% от размера капитала. Это кажется комфортным значением. Но если бы трейдер использовал плечо, его убыток возрастал бы кратно. Так, при задействовании первого плеча убыток составил бы 1%, что тоже находится в диапазоне приемлемых значений. Но если трейдер использовал бы двадцатое плечо, то убыток в 0,5% по сделке принес бы ему уже минус 10% от его капитала. А теперь представим, что трейдер совершил при использовании данного плеча серию из пяти убыточных сделок, то есть потерял 50% своего капитала.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых — непростая задача при использовании непомерно высокого плеча.

Коэффициенты торговых систем

Необходимо понимать, что плечо подбирается не под торговый актив, а под торговую систему. Она имеет коэффициенты, значения которых и подскажут, какое именно плечо оптимально при реализации данного торгового метода. Любая торговая система тестируется в определённый период времени, за который совершается какое-то количество сделок (не менее 30).

Обозначим полученное количество сделок как n. Каждая из этих n совершённых сделок принесла свой процентный (к значению исходного капитала) результат, в каких-то случаях положительный, в каких-то — отрицательный. Сумма этих результатов является доходностью системы за анализируемый период. Так, если было совершено пять сделок, из которых две принесли доход по 5%, ещё одна — 4%, а две другие — убыток 1% и 2%, общий результат показал бы прибыль 11%. Но помимо столь очевидных параметров системы есть и другие.

Целесообразно вычислить долю положительных и отрицательных сделок. В нашем случае было совершено три положительные (обозначим их n+) и две отрицательные (n-) сделки из пяти. То есть доля положительных сделок от их общего количества (её называют профит-вероятностью, или PV) составила 3/5, или 60%, а отрицательных (лосс-вероятность, или LV) соответственно 2/5, или 40%. Далее стоит вычислить общую положительную доходность системы (E+), суммируя положительные результаты сделок, увенчавшихся успехом. В нашем случае это 5+4+5, что равно 14%. Аналогичные действия стоит проделать и для отрицательных сделок (отрицательная доходность системы E-), чем получим −2+(−1), что равняется −3%.

Далее следует вычислить среднюю положительную доходность по сделке (TP), разделив общую положительную доходность E+ на количество сделок с положительным результатом n+. В нашем случае мы получим 14/3, т. е. 4,6% — это будет наше среднее ожидаемое значение от положительной сделки на статистически значимом временном периоде, или средний тейк-профит. Далее следует вычислить средний стоп-лосс (SL), разделив общую отрицательную доходность E- на количество отрицательных сделок n-. В нашем случае это 3/2, или 1,5%. Следующим шагом вычислим так называемый профит-фактор (PF), который будет равен отношению среднего тейк-профита (TP) к среднему стоп-лоссу (SL), то есть в нашем случае 4,6/1,5, что равно 3,1. Эта цифра показывает, что средняя положительная сделка приносит прибыли в 3,1 раза больше, чем одна убыточная.

Исходя из приведенных коэффициентов, можно сделать вывод, что для использования плеча торговая система трейдера должна иметь высокую профит-вероятность PV, высокий профит-фактор PF и низкий средний стоп-лосс SL.

Расчёт оптимального плеча

Lopt (оптимальное плечо для торговой системы) можно вычислить как разность профит-фактора PF системы и единицы, поделенную на профит-фактор PF и умноженную на профит-вероятность PV, поделенную на 2 и на среднее значение стоп-лосса SL по убыточным сделкам.

Формулу Lopt можно записать как:

где PF — профит-фактор, PV — профит-вероятность, SL — средний стоп-лосс.

Например, система из 1000 сделок дает на истории 400 прибыльных сделок, 600 убыточных (убыточных обычно больше даже в прибыльных системах). Если при этом профит-фактор равен 3, а SL — 0,1, получим PV, равное 600/1000 = 0,4. Lopt = (3-1)/3*0,4/2/0,1=1,3. То есть использование в системе плеча выше 1,3 не будет давать увеличения доходности.

Плечо содержит в себе не только потенциал, но и риск. Проявить потенциал помогает понимание своей торговой системы и её адаптация к рыночным условиям с целью повышения профит-фактора и профит-вероятности и одновременного снижения среднего стопа. Это, в свою очередь, позволит использовать и большее плечо.

Что такое маржинальная торговля на бирже, её плюсы, минусы и риски

На бирже можно торговать не только на свои средства, но и на заемные. Что для этого нужно и как организована маржинальная торговля на фондовом рынке, расскажем далее.

Как работает маржинальная торговля?

Маржинальная торговля — это взаимодействие инвестора с брокером, при котором первый сможет купить активов больше, чем если бы использовал только свои финансы. Эти товарные отношения еще называют «торговля с плечом». Как она работает? Допустим, у вас есть деньги (начальный капитал), на которые можно купить акции в количестве 10 штук. Если брокер обеспечит плечо «два к одному» (средства в двойном размере от начальной суммы), вы сможете приобрести уже 20 акций. Если одобрено плечо «десять к одному» — 100 акций. Маржинальная торговля имеет следующие базовые принципы:

- Торговля осуществляется всегда только чужими активами (акциями, сырьем, валютой).

- Кредитные средства предоставляются под обеспечение (залог).

- Обеспечение кредита может быть ликвидным активом.

Справка: Ликвидный актив — товар, который всегда можно быстро продать.

Финам.Знания запустил бесплатный курс по финансовой грамотности. Узнайте, как устроена мировая экономика и какие инструменты помогут спасти личный бюджет в нестабильном 2022 году.

Итак, основной смысл работы маржинальной торговли: покупка какого-либо товара на сумму, большую, чем располагаешь, или вообще без расходования своих денег. Можно продать чужой актив и получить прибыль.

Справка: трейдер — продавец, который действует на бирже самостоятельно и стремится получить прибыль из самого процесса торговли.

Понятие маржи и ее виды

В экономике понятие «маржа» очень близко по значению с известным всем нам понятием «наценка» и также означает некую прибыль. Но есть одно весомое различие. Наценка — это процент, добавленный к начальной стоимости, а маржа показывает долю прибыли в общей выручке.

СПРАВКА. Маржа — это разница стоимости приобретения и стоимости продажи любого товара.

А на фондовой бирже под маржой понимают залог или блокируемую для сделки сумму средств на счету трейдера.

Различают начальную маржу, когда учитывается исходная сумма активов для доступа к залогу, и минимальную — общую стоимость активов, после которой брокер принудительно закроет позиции по ценам рынка. Показатели маржи рассчитываются и в денежном эквиваленте, и в процентах. Формула расчета выглядит так:

Цена товара * количество реализованного товара-затраты на товар * количество товара.

Как работает кредитное плечо?

Кредитное плечо — услуга брокера по представлению трейдеру денег или ценных бумаг в виде займа для совершения сделки. Депозит может быть выше начального капитала инвестора в 10, 20, 100 раз и более. Благодаря этой услуге у трейдеров появляется возможность заключения сделок, бывших недоступными с использованием только собственного капитала.

Кредитное плечо как раз и является ключевым моментом маржинальной торговли. Чтобы воспользоваться этой услугой, необходимо иметь на своем депозите залог в размере установленного брокером минимума. Деньги поступают на счет и сразу обращаются в сделку. Сделка считается убыточной и закрывается, когда средства трейдера уменьшаются до критических показателей, установленных брокером. На следующие сутки после переноса позиций сделки со счета инвестора списывается своп — разница процентов по кредиту и депозиту, своего рода плата за пользование кредитного плеча.

Размер кредитного плеча устанавливает брокер.

Что такое маржин колл?

Когда при убыточной сделке баланс трейдера резко снижается, брокер отправляет ему маржин колл — предупреждение о нехватке средств для открытия новых и обеспечения текущих позиций сделки. После этого брокер в любое время может закрыть некоторые позиции за счет активов инвестора. Это предотвращает падение стоимости ликвидного портфеля трейдера до критических отметок. Брокер имеет право закрывать позиции, пока стоимость ликвидного портфеля не станет выше начальной маржи. Чтобы не довести ситуацию до маржин колла, следует соблюдать следующие правила:

- Следите за рынком постоянно. Это нужно для контроля баланса своих счетов и своевременного внесения средств.

- Контролируйте позиции сделки. Лучше закрыть убыточную позицию во избежание потерь капитала.

- Реагируйте на брокерские сообщения оперативно.

Плюсы маржинального кредитования

Российский фондовый рынок широко использует маржинальное кредитование. В этом есть значительные плюсы для инвесторов:

- появляется возможность приобретения ценных бумаг под залог активов;

- используются новые финансовые инструменты для увеличения доходности;

- появляется шанс увеличить прибыль на росте и снижении рынка;

- повышается общая эффективность торговли по сравнению с торговлей, основанной только на личном капитале.

Риски при маржинальной торговле

Наряду со значительными преимуществами, маржинальная торговля имеет крупный недостаток в виде риска для потенциальных инвесторов. Вероятность возникновения рискованной ситуации увеличивается пропорционально сумме кредитного плеча, взятого для совершения сделки. Учитывайте рыночные риски потери денег из-за ценовых колебаний, а также риски по кредитным ставкам, установленным брокером.

Отличительной чертой маржинальной торговли есть риск не просто потерять свои накопления, но и оказаться должным брокеру.

Инвестировать на различных биржах достаточно просто опытным игрокам, но у начинающих трейдеров, не имеющих крупных сумм, часто возникают трудности. При грамотном управлении капиталом и позициями маржинальная торговля предоставляет широкие возможности к преумножению личного капитала.

Что такое маржинальная торговля, зачем нужна и какие риски несет

Инвестиции на заемные средства — популярная и относительно недорогая услуга на рынке ценных бумаг. Рассказываем, как она работает, какую прибыль и убытки может принести и кто может торговать с плечом.

Что такое маржинальная торговля

Маржинальная торговля — это совершение сделок в кредит, обычно под залог имеющихся активов (ценных бумаг или денег). Другое название — торговля с плечом (имеется в виду опять же кредитное плечо), которое может быть в несколько раз выше суммы актива.

Суть сводится к тому, что клиент добровольно берет займ у брокера, чтобы купить больше ценных бумаг, чем он может себе позволить на свои собственные средства, которые уже есть на счете. Либо продает те ценные бумаги, которых у него нет.

Два примера маржинальных сделок

Например, на счете 100 тыс. рублей, и инвестор уверен, что акции «Газпрома» будут расти. Он покупает эти ценные бумаги с двойным плечом на сумму 200 тыс., из которых 100 тыс. — это свои средства, а другие 100 тыс. — заемные, взятые под залог первых 100 тыс.

Обратная ситуация: инвестор уверен, что акции «Газпрома» будут падать. У него нет таких ценных бумаг, но есть 100 тыс. рублей или акции другой компании на такую же сумму. Он может продать их на те же 200 тыс., взяв в долг у брокера под залог тех активов, что есть на счете.

Для чего нужны сделки с плечом

Кредит от брокера выполняет роль финансового рычага, он увеличивает потенциальную прибыль. Если брать первый пример с умножением покупки акций «Газпрома», то рост акций, скажем, на 10% принесет не 10 тыс., как было бы без займа, а 20 тыс. И доходность вырастает вдвое: 20 тыс. / 100 тыс. = 20%.

Аналогичная операция происходит при маржинальной продаже. Инвестор может продать взятые в долг акции на 200 тыс. Например, они упали, скажем, на те же 10% и стали стоить около 180 тыс. Инвестор выкупил их обратно и отдал брокеру, заработав 20 тыс. при вложенных своих собственных 100 тыс. (они были залогом), то есть 20%.

В первом случае сделку называют длинной (лонг), имея в виду, что позиция инвестора совпадает с долгосрочным трендом на рынке, то есть с ростом. Во втором случае сделка называется короткой (шорт), потому что это чисто спекулятивная ставка на быстрое падение актива.

Зачем инвестору маржинальные сделки

Чаще всего торговлю с плечом практикуют опытные спекулянты, но она также может быть полезна для долгосрочных инвесторов, которые совершают сделки редко, например, копят на какую-то далекую финансовую цель.

При продаже акций возникает разрыв между днем сделки и датой, когда деньги реально поступят на счет (два торговых дня). Имея подключенную маржинальную торговлю, можно продать одни бумаги и купить другие в один и тот же день, как бы заложив старые для покупки новых. Стоит учитывать, что у каждого брокера своя риск-политика, от которой зависит, насколько быстро клиент может распоряжаться этими средствами.

Еще одна опция, которая может пригодиться инвестору — маржинальный вывод. Брокер позволяет частично выводить деньги со счета под залог имеющихся ценных бумаг. То есть, не продавая свои активы, можно получить экспресс-кредит, чтобы решить какую-то срочную денежную проблему.

Кому доступна маржинальная торговля

По умолчанию у всех новых клиентов брокеров эта опция отключена. Ранее могли возникать ситуации, когда инвестор случайно купил ценные бумаги на сумму больше, чем у него есть, но с 2021 г. такое стало невозможно. ЦБ обязывает подключать эту опцию каждому инвестору индивидуально.

Чтобы новичок мог совершать маржинальные сделки на бирже и получил доступ к брокерским займам, ему сначала нужно пройти специальный типовой тест. На Банки.ру в разделе «Обучение» есть разбор ответов на него. Тест можно пересдавать сколько угодно раз без ограничений.

Обычно после прохождения теста на следующий день сделки уже становятся доступны. У некоторых брокеров есть дополнительная защита для новичков: нужно включить маржинальную торговлю в личном кабинете или приложении, поставив соответствующий чекбокс.

Сколько стоят маржинальные сделки

Ограничений по сумме, от которой можно торговать с плечом, нет, но есть ставки риска. Ставки кредитования на бирже у каждого брокера свои, они прописаны в каждом тарифе. Как правило, они растут и падают вслед за другими кредитными и депозитными ставками в стране. При ключевой ставке 10% брокеры берут за услугу от 12 до 17% годовых.

Кроме того, брокеры берут с каждой покупки или продажи свою стандартную комиссию. Как правило, это 0,03–0,05% суммы сделки. Получается, например, для акций на 200 тыс. рублей, из которых 100 тыс. заемные, на покупку и продажу (могут произойти в разные дни) в сумме будет потрачено до 200 рублей.

За пользование кредитным плечом обычно деньги снимают ежедневно. Для ставки 17% годовых это чуть менее 0,05% в сутки. Если открыть маржинальную позицию на 200 тыс. и не закрывать ее неделю, то со 100 тыс. заемных будет взято в пользу брокера около 47 рублей, за месяц — почти 200 рублей.

В чем опасность торговли с плечом

Торговля с плечом довольно дешевая, и начинающие инвесторы не придают значения столь низким тарифам. Более того, сделки, открытые и закрытые внутри одного дня, как правило, бесплатны, даже если они совершаются с плечом.

Но главный подвох — это сам кредитный рычаг. Он увеличивает не только потенциальную прибыль, но и возможный убыток. По статистике, убытки случаются гораздо чаще, поскольку клиент не успевает своевременно отреагировать на изменение цены.

Например, при покупке акций на 200 тыс., где половина средств заемные, и падении этих акций на 10% инвестор получает двукратный убыток — 20 тыс. рублей на свои вложенные 100 тыс. (−20%). При открытии шорта, если акция внезапно пошла вверх, проданные 200 тыс. вырастают до 220 тыс., и клиент остается должен 20 тыс.

При этом на рынке случаются гораздо более сильные движения даже внутри одного дня: 20%, 30%, 50% по каждой акции и выше. Если акция упала вдвое, то позиция лонг в нашем примере превращается в 0 рублей (акции клиента полностью ушли в убыток). При шорте такое же случится, если будет рост акции в 1,5 раза.

Что такое маржин-колл и стоп-аут

В реальности брокер никогда не дожидается наступления ситуации, чтобы актив, который находится в залоге, перестал покрывать размер убытка на счете. Он высылает предупреждение (маржин-колл) по почте или через приложение заранее, требуя внести деньги либо закрыть часть позиции.

У каждого брокера свои пределы риска, плюс все клиенты разбиты по категориям, кроме того, у каждой акции или валюты свои параметры риска (доступного под залог плеча). Но, как правило, маржин-колл наступает, когда стоимость всех активов снижается на треть от их первоначального размера.

Если клиент не получил сообщение, не заметил или не успел среагировать (деньги не всегда можно быстро отправить на счет), то брокер может применить процедуру под названием стоп-аут. Он сам продаст или выкупит часть активов, причем на свой выбор, чтобы вернуть маржу клиента к безопасному пределу.

Как избежать маржин-колла

Два основных способа не попадать в ситуацию, когда брокер шлет подобные уведомления, это следить за своими лимитами самостоятельно, а также использовать стоп-лоссы (автоматические заявки на покупку или продажу при падении стоимости актива).

В первом случае речь о том, чтобы заранее посмотреть размер доступного плеча. Например, для клиентов со стандартным уровнем риска (это большинство людей на бирже) в акциях крупных компаний ставка риска может составлять 35% (значит 65% добавит брокер), а в средних и поменьше — всего 90% (добавит не более 10%). Свою ставку можно узнать в приложении или на сайте брокера. Для каждого клиента она рассчитывается индивидуально в зависимости от размера портфеля, его структуры и риск-профиля.

Источник https://journal.open-broker.ru/trading/kak-vybrat-kreditnoe-plecho-v-torgovle-na-birzhe/

Источник https://www.finam.ru/publications/item/chto-takoe-marzhinalnaya-torgovlya-na-birzhe-eyo-plyusy-minusy-i-riski-20210326-18020/

Источник https://www.banki.ru/news/daytheme/?id=10969038