14.4. Инвестиции и их функциональное назначение. Факторы, влияющие на величину инвестиций

Вторым после потребления компонентом чистых расходов являются инвестиции.

Инвестиции – это долгосрочные вложения государственного или частного капитала в различные отрасли как внутри страны, так и за ее пределами с целью получения прибыли.

Направления инвестиций:

• строительство новых производственных зданий и сооружений;

• закупки нового оборудования, техники и технологии;

• дополнительные закупки сырья и материалов;

• строительство жилья и объектов социального назначения.

Соответственно этим направлениям различают:

• инвестиции в основной капитал;

• инвестиции в товарно-материальные запасы;

• инвестиции в человеческий капитал.

Различают также валовые, чистые, автономные и индуцированные инвестиции.

Валовые инвестиции – это затраты на замещение старого оборудования (амортизация) + прирост инвестиций на расширение производства.

Чистые инвестиции – это валовые инвестиции за вычетом суммы амортизации основного капитала.

Если чистые инвестиции составляют положительную величину, то экономика развивается.

Если чистые инвестиции составляют нулевую величину (валовые инвестиции и амортизация равны), то экономика находится в состоянии статики.

Если чистые инвестиции составляют отрицательную величину (валовые издержки меньше амортизации), то это свидетельствует о снижающейся деловой активности.

Aвтономные инвестиции – это инвестиции, обусловленные нововведениями, вызванными НТП.

Они не связаны с ростом национального дохода. Чаще всего они сами становятся причиной роста НД.

Индуцированные инвестиции – это капиталовложения, направленные на образование новых производственных мощностей, причиной создания которых является увеличение спроса на материальные блага и услуги.

Этот вид инвестиций необходим при условии, если повышенный спрос на продукцию не удовлетворяется за счет увеличения интенсивности эксплуатации имеющегося оборудования. Потребности в инвестициях выступают в виде инвестиционного спроса.

Инвестиционный спрос – это спрос предпринимателей на средства производства для восстановления изношенного капитала, а также для его увеличения.

К факторам, определяющим инвестиционный спрос, относятся:

• ожидание нормы прибыли;

• ставка банковского процента.

Зависимость здесь следующая: если ожидаемая норма прибыли высока, то инвестиции будут расти. Ставка процента – это цена, которую фирма должна заплатить, чтобы занять денежный капитал.

Если ожидаемая норма прибыли (например, 10 %) превышает ставку процента (скажем, 7 %), то инвестирование будет прибыльным, и наоборот.

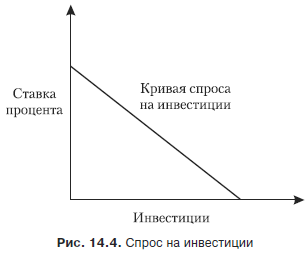

Вывод: зависимость спроса на инвестиции от нормы процента обратно пропорциональна (рис. 14.4).

На положение кривой спроса на инвестиции влияет и ряд других факторов.

Те факторы, которые вызывают прирост ожидаемой доходности инвестиций, сместят эту кривую вправо (увеличат спрос на инвестиции).

Те факторы, которые приводят к снижению ожидаемой доходности инвестиций, сместят кривую влево (снизят спрос на инвестиции). К этим факторам относятся: издержки на приобретение оборудования, налоги на предпринимателя, инфляция и др. Поэтому для сравнения текущих инвестиций и инвестиций базового года используются «реальные инвестиции», т. е. взятые в неизменных ценах.

Зависимость дохода и инвестиций выражается в мультипликаторе.

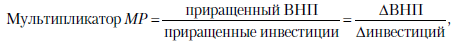

Мультипликатор (лат. multiplico – умножаю) – это коэффициент, показывающий связь между увеличением (уменьшением) инвестиций и изменением величины дохода.

При росте инвестиций рост ВНП будет происходить в гораздо большем размере, чем первоначальные дополнительные инвестиции. Этот множительный, нарастающий эффект в размере ВНП и называют мультипликационным эффектом. Следовательно, мультипликатор – это числовой коэффициент, который показывает размеры роста ВНП при увеличении объема инвестиций.

Предположим, прирост инвестиций составляет 10 млрд руб., что привело к росту ВНП на 20 млрд руб. Следовательно, мультипликатор = 2.

или ?ВНП = МР х ?инвестиций, т. е. мультипликатор, умноженный на приращение инвестиций, показывает приращение ВНП. Выводы:

Чем больше дополнительные расходы населения на потребление, тем больше будет величина мультипликатора и, следовательно, приращение ВНП при данном объеме приращения инвестиций.

Чем больше дополнительные сбережения населения, тем меньше величина мультипликатора и, следовательно, приращение ВНП при данном объеме приращения инвестиций.

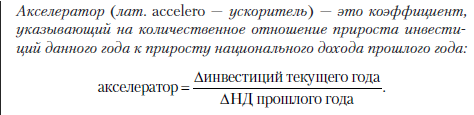

Чтобы выразить воздействие прироста дохода на прирост инвестиций, применяется акселератор.

Акселератор (лат. accelero – ускоритель) – это коэффициент, указывающий на количественное отношение прироста инвестиций данного года к приросту национального дохода прошлого года:

Он выражает воздействие прироста дохода на прирост инвестиций.

РАССМОТРИМ ПРИМЕР П. САМУЭЛЬСОНА.

Предположим, имеется текстильное предприятие, стоимость оборудования которого в 10 раз превышает стоимость реализуемых в течение года тканей. Если в течение какого-то периода реализуется тканей на $6 млн, то предприятие должно располагать капитальным оборудованием на $60 млн. Допустим, оборудование состоит из 20 машин, каждый год снашивается и подлежит возмещению 1 машина, или $3 млн. Предположим, что в течение четвертого года продажи возросли на 50 %: с $6 млн до $9 млн. В этом случае число машин должно также возрасти на 50 % – с 20 до 30 единиц. Следовательно, в этом году будет приобретено 11 машин: 10 новых и одна для возмещения изношенной. Продажи возросли на 50 %, а производство машин – на 1000 %. Это и есть эффект ускоряющегося (акселеративного) воздействия изменения в потреблении на уровень инвестиций, который дал принцип акселерации.

Следовательно, под принципом акселерации понимают процесс, показывающий, что спрос на инвестиции может быть вызван ростом продаж и дохода.

Познакомившись с такими понятиями, как потребление, сбережения и инвестиции, можно рассмотреть существующую между ними связь.

Склонность к сбережениям оказывает существенное влияние на экономическое равновесие общества, что проявляется, в частности, в парадоксе бережливости.

Парадокс бережливости состоит в том, что высокие инвестиции и высокое потребление (низкие сбережения) не противоречат, а подчас помогают друг другу. Бережливость не всегда добродетель. Бережливость отдельных лиц может обернуться социальной трагедией. Стремление каждого увеличить свои сбережения может иметь своим результатом уменьшение фактического сбережения всех членов общества в совокупности. Сберегая, человек сокращает потребление. Тем самым снижаются доходы других лиц, поскольку расход одного формирует доход другого. Сокращение доходов, в свою очередь, ведет к падению уровня сбережений. Все это в конце концов приведет к сокращению инвестиций и торможению развития экономики. Так происходит в условиях неполной занятости и кризисного состояния экономики.

Напротив, в условиях полной занятости, войн и инфляции рост бережливости дает возможность увеличить инвестиции. В этих условиях рост сбережений – благо.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

Факторы, влияющие на успех

Факторы, влияющие на успех На успех трейдера влияет множество факторов: знание фундаментального и технического анализа; умение читать графики, управлять своим капиталом, находить точки входа, правильно интерпретировать ситуацию на рынке. И конечно же, психология, потому

91. Факторы, влияющие на величину процентов

91. Факторы, влияющие на величину процентов Факторы, влияющие на величину процентов: внешние и внутренние.Внешние факторы :– уровень инфляции,– состояние кредитного рынка (соотношение спроса и предложения заемных средств),– характер государственного регулирования

1.2. Факторы, определяющие величину предпринимательской прибыли

1.2. Факторы, определяющие величину предпринимательской прибыли Множество организаций ежегодно решают одни и те же задачи – как работать, что надо сделать, какую продукцию выпускать, в каком объеме, по какой цене продавать и т. д., чтобы покрыть все производственные

89. Факторы, влияющие на платежный баланс

89. Факторы, влияющие на платежный баланс Платежный баланс дает представление об участии страны в мировом хозяйстве, масштабах, структуре и характере ее внешнеэкономических связей. В платежном балансе отражаются:– структурные диспропорции экономики, определяющие

Как правильно определить величину необходимых инвестиций

Как правильно определить величину необходимых инвестиций Данный раздел не касается инвесторов, для которых салон красоты не бизнес, а «игрушка» для себя или для близкого человека. Не теряйте времени, уважаемые господа, переходите к следующим разделам.Выяснение

1. Потребление и сбережения, факторы, влияющие на них

1. Потребление и сбережения, факторы, влияющие на них Для установления макроэкономического равновесия важным условием является равенство инвестиций и сбережений. Исходя из трудов классической школы можно сделать вывод, что динамика этих величин зависит исключительно

43. Понятие чистого риска. Факторы, влияющие на его величину

43. Понятие чистого риска. Факторы, влияющие на его величину Под чистым (внутрихозяйственным) риском понимают вероятность появления существенных искажений в данном бухгалтерском счете, статье баланса, однотипной группе хозяйственных операций, отчетности в целом до того,

44. Понятие контрольного риска. Факторы, влияющие на его величину

44. Понятие контрольного риска. Факторы, влияющие на его величину Под риском средств контроля (контрольным риском) понимают вероятность того, что существующие и регулярно применяемые средства системы бухгалтерского учета и системы внутреннего контроля не будут

3.3. Факторы, влияющие на стоимость недвижимости.

3.3. Факторы, влияющие на стоимость недвижимости. Мировая практика выделяет следующие группы факторов, существенно влияющих на стоимость недвижимости, представленные в табл. 3.2.Таблица 3.2Факторы, влияющие на стоимость недвижимости. Окончание

1.5 Факторы, влияющие на оплату труда

1.5 Факторы, влияющие на оплату труда В условиях рыночной экономики на величину заработной платы воздействуют ряд рыночных и внерыночных факторов, в результате чего складывается определенный уровень оплаты труда. Среди рыночных факторов, влияющих на ставку

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПОВЕДЕНИЕ

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПОВЕДЕНИЕ Поведение на работе зависит как от личных качеств индивидуума (характер и установки), так и от ситуации, в которой он работает. Поскольку эти факторы взаимодействуют, эта теория поведения иногда называется теорией взаимодействия. Именно

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИВЕРЖЕННОСТЬ

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИВЕРЖЕННОСТЬ Т. Кочан и Л. Дайер (1993) предположили, что взаимной приверженностью управляют следующие принципы:1. Стратегический уровень:? поддерживающие организационные стратегии;? ценность приверженности для высшего руководства;? эффективное

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИЗНАНИЕ ИЛИ ЕГО ОТМЕНУ

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИЗНАНИЕ ИЛИ ЕГО ОТМЕНУ Работодатели сейчас занимают сильную позицию, чтобы выбирать, признают они профсоюз или нет, какому профсоюзу и на каких условиях они бы даровали признание, например единственный профсоюз и соглашение не бастовать.При

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ВЫБОР

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ВЫБОР Исследования, проведенные Марчингтоном с соавторами (1992), выявили некоторое количество факторов, влияющих на то, как работодатели на практике применяли вовлечение и участие работников в управлении организацией:• информация и образование –

Факторы, влияющие на убедительность коммуникации

Факторы, влияющие на убедительность коммуникации В убедительную коммуникацию входит ряд факторов, и практик в области связей с общественностью должен иметь представление о каждом. Ниже дано краткое рассмотрение: (1) анализа аудитории; (2) надежности источников; (3)

14.2. Структурные факторы, влияющие на сговор

14.2. Структурные факторы, влияющие на сговор 14.2.1. Число конкурентов На олигополистическом рынке число конкурентов оказывает влияние на сговор по двум основным причинам:1) чем выше число конкурентов на рынке, тем сильнее затруднена координация между ними. Достигнуть

Факторы, определяющие объем инвестиций

Инвестиционный спрос является самой непостоянной и меняющейся частью совокупного спроса в макроэкономике, поскольку размеры вложений инвестиций в рынок очень восприимчивы к его конъюнктурным колебаниям. Спрос различных фирм на рынке благ всегда определяется величиной инвестиций, и, следовательно, будет уместным задаться немаловажным вопросом, как проявляют себя в рыночных условиях факторы, влияющие на величину инвестиций:

1)темпы инвестиций зависят от процентной ставки на рынке финансового капитала.

2) на величину инвестиций влияет подъем экономического роста, и увеличение спроса на рынке благ приводит к росту инвестиционных вложений.

3) инвестиции и их величина растет при росте цен на рынке благ.

4) появление новых технологий, связанных с капиталовложениями на приобретение тоже нового оборудования, толкает фирмы к процессу активизации инвестирования.

5) тенденция роста реальной заработной платы тоже влияет на величину инвестиций, поскольку при таком росте фирмы вынуждены замещать труд капиталом.

Рассмотрим лишь основные факторы, влияющие на объем инвестиций. Во-первых, как известно, объем вложения в экономику зависит от соотношения при распределении дохода на потребление и сбережения.

Когда среднедушевые доходы потребителя невелики, значительная их часть направляется на потребление. И , наоборот, когда доходы растут идет процесс в обратном направлении, вследствие который повышается их доля в сбережениях. А последние служат дополнительным источником инвестиционных ресурсов. Следуя сказанному, можно заключить, что при росте удельного веса сбережений происходит соответствующий рост объема инвестиций, а при обратном, наоборот.

Во-вторых, заметное влияние на объемы инвестиций оказывает такой фактор, как ожидаемая норма чистой прибыли. Мы все знаем, что к инвестициям побуждает прибыль, и чем выше ожидаемая нами норма чистой прибыли, тем, естественно, и будет больше величина объема инвестиций.

В-третьих, на объемы инвестиций существенно влияют ставки ссудного процента, когда речь идет об инвестировании за счет заимствованного капитала. Когда ставка процента по ссуде меньше ожидаемой нормы чистой прибыли, при прочих равных условиях можно ожидать роста объема инвестиций, и наоборот, рост ставки ссудного процента вызывает снижение объемов инвестиций.

Проводимая государством экономическая и социальная политика, совершенство налоговой системы, инвестиционные риски и привлекательность проектов, банковские процентные ставки, уровень инфляции — вот факторы влияющие, на эффективность инвестиций, приведенные списком в самом сжатом виде. Следует, отметить, результат эффективности инвестиций проявляется под влиянием множества факторов, но оценить общий итоговый результат можно по полученному экономическому или социальному результату на один рубль инвестиций.

Следует различать фактические и плановые инвестиции.

Фактические инвестиции — это запланированные и незапланированные (непредусмотренные изменения в товарно-материальных запасах) инвестиции.

Фактические инвестиции всегда равны сбережениям.Они состоят из плановых инвестиций и внеплановых изменений в товарных запасах. Когда суммы запланированных инвестиций и запланированных сбережений не совпадают, происходит непредусмотренное инвестирование или недоинвестирование товарных запасов, которые уравнивают фактические инвестиции и сбережения.

Фактические инвестиции — это реальный объем инвестиций частных фирм; равен сумме запланированных и незапланированных инвестиций. Часто фактические инвестиции называют осуществленными инвестициями.

Плановые инвестиции равны сбережениям на всех уровнях ВВП, а фактические инвестиции — только при равновесном ВВП.

Парадокс бережливости — попытка общества больше сберегать оборачивается таким же или меньшим объемом сбережений.

Если прирост сбережений не сопровождается приростом инвестиций, то любая попытка домохозяйств больше сберегать окажется тщетной в связи со значительным снижением равновесного ВНП, обусловленного эффектом мультипликации.

Рассмотрим парадокс бережливости с помощью эффекта мультипликатора(рисунок 3). В ожидании спада домохозяйства стремятся больше сберегать: график сбережений перемещается от S до S’, а инвестиции остаются на том же уровне. В результате потребительские расходы относительно снижаются, что вызывает эффект мультипликатора и спад совокупного дохода от Y0 до Y1.

Рисунок 3. Парадокс бережливости

Если одновременно с ростом сбережений возрастут и запланированные инвестиции от I до I’, то равновесный уровень выпуска останется равным Y0 и спад производства не возникнет. В структуре будут преобладать инвестиционные товары, что создает хорошие условия для экономического роста, но может относительно ограничить уровень текущего потребления населения. Возникает альтернатива выбора: либо экономический рост в будущем при относительном ограничении текущего потребления, либо отказ от ограничений в потреблении ценой ухудшения условий долгосрочного экономического роста.

Рост сбережений может оказать на экономику антиинфляционное воздействие в условиях, близких к полной занятости ресурсов: спад потребления и следующее за ним сокращение совокупных расходов, занятости и выпуска ограничивают давление инфляции спроса. Совокупный спрос снижается , что сопровождается спадом производства от Y0 до Y1 и снижением уровня цен.

Таким образом, можно сделать вывод, что «парадокс бережливости» понятие многофункциональное, и оно зависит от множества факторов. Также, «парадокс бережливости» может повлиять на экономику как положительно, так и отрицательно.

Факторы, определяющие объем инвестиций. Нестабильность инвестиций.

2. Инвестиции: сущность, источники, виды и направления. Мультипликатор инвестиций.

3. Факторы, определяющие объем инвестиций. Нестабильность инвестиций.

Создателем современной теории анализа взаимосвязи дохода, потребления, сбережения и инвестиций считают английского экономиста Дж.Кейнса, который в 1936 г. опубликовал свою знаменитую работу «Общая теория занятости, процента и денег». В качестве главного инструмента своего анализа Кейнс использовал макроэкономические показатели: национальный доход, потоки сбережений и инвестиций, совокупный спрос и совокупное предложение.

По Кейнсу, положительно воздействовать на расширения производства и предложения товаров можно лишь путем активизации совокупного спроса. Его главным составляющим выступает доход, потребление, сбережения и инвестиции.

Потребление выступает главным компонентом совокупных расходов. Под ним понимают индивидуальное и совместное использование потребительных благ для удовлетворения материальных и духовных потребностей людей.

Прирост потребления устойчиво зависит от прироста доходов. Эта зависимость прямая, т.е. чем выше доход, тем выше уровень потребления и наоборот. Следует заметить, что личное потребление имеет некоторую специфику: оно растет в меньшей степени, чем растет доход. Это обусловлено действием объективных и субъективных факторов, в частности желания обеспечить себя на старости лет, купить дорогостоящую вещь, стремление застраховать себя на черный день, таково проявления основного психологического закона, согласно которому с ростом дохода склонность к потреблению падает, а склонность к сбережению возрастает.

Параметром, устанавливающим количественную связь между потреблением и располагаемым доходов, является предельная склонность к потреблению (МРС). Она определяется, как отношение между изменениями в потреблении и вызываемыми ими изменениями доходов.

Величина MPC всегда колеблется от 0 до 1. Если МРС=1, то весь прирост дохода идет на потребление. Если МРС=0, то весь прирост направляется на сбережение.

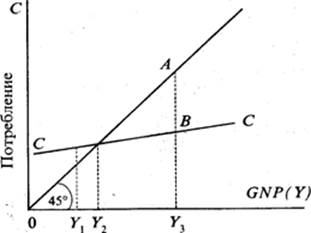

Зависимость между уровнем дохода и потреблением описывается графиком потребления (рис.1).

Рис.1. График потребления

Биссектриса на рис.1 описывает ситуацию, при которой потребление равно доходу, т.е. весь доход потребляется и сбережения равны 0. В реальной жизни потребляется только часть дохода и кривая потребления обычно принимает вид СС. Анализ этой кривой показывает, что при Y1 потребители «живут в долг», т.е. за счет займов или прошлых сбережений. При объеме дохода, равном Y2 , весь доход идет на потребление, за пределами Y2 при Y3 часть дохода (Y3 В) потребляется, а часть (АВ) сберегается. При этом по мере роста дохода потребление абсолютно растет, но доля его в доходе имеет тенденцию к сокращению. Как писал Дж. Кейнс, «люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в той же мере, в какой растет доход».

Сбережение – это та часть дохода, которая в настоящее время не потребляется, а предназначена для удовлетворения будущих потребностей.

Сбережения представляют собой разницу между располагаемыми доходами и потребительскими расходами.

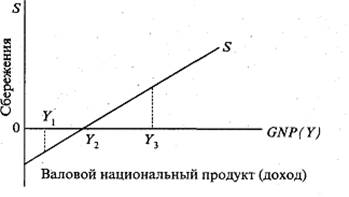

Зависимость сбережений от величины дохода представлена на рис.2.

Рис.2. График сбережений

График сбережений показывает, что при доходе, равном Y1, сбережения имеют отрицательное значение (сбережения сокращаются), при доходе Y2 , сбережения равны нулю. Они возникают и начинают расти за пределами Y2 и по мере увеличения дохода возрастают абсолютно и относительно, т.е. по мере роста дохода доля сбережений в доходе растет.

Подобно предельной склонности к потреблению можно определить предельную склонность к сбережению:

Предельная склонность к сбережению является дополненной до единицы величиной по отношению к предельной склонности к потреблению. Следовательно, та часть дохода, которая остается неиспользованной на текущие производственные и потребительские нужды, накапливается.

Накопление– откладывание части доходов, прибыли на будущие нужды. В форме сбережений оно выполняет двойную роль: с одной стороны, накопление есть вычет из текущего потребления, а значит, сокращается совокупный спрос; с другой стороны, если сбережение осуществляется в форме вкладов в банках и используется как инвестиционный источник, то он увеличивает потребление инвестиционных товаров, а соответственно расширяет и совокупный спрос.

Таким образом, сбережение само по себе для экономики не опасно, если сберегаемые деньги пускаются в оборот, т.е. инвестируются. Обеспечить нормальный размер инвестиций – это значит перевести все сбережения в реальные капиталовложения. Другими словами, инвестиции должны быть равны сбережениям. Обеспечить такое равенство, считал Кейнс, возможно только при низкой норме процента, который стимулирует предпринимателя брать больше кредитов.

ИНВЕСТИЦИИ – это имущественные и интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности, в результате которых образуется прибыль или доходы.

Такими ценностями могут быть:

1) денежные средства, банковские вклады и другие ценные бумаги;

2) движимое и недвижимое имущество;

3) имущественные права, вытекающие из авторского права;

4) право пользования землей и другими природными ресурсами.

Объектами инвестиционной деятельности являются вновь создаваемые и модернизируемые основные доходы и оборотные средства во всех отраслях хозяйствования, ценные бумаги, научно-техническая продукция, интеллектуальные ценности и т.д.

Субъектами инвестиционной деятельности являются инвесторы, которые принимают решения о вложении собственных, заемных и привлеченных ценностей. Ими могут быть граждане, юридические лица, государство.

Под инвестиционной деятельностью понимается совокупность практических действий граждан, юридических лиц и государства по реализации инвестиций.

Для инвестирования, кроме собственных средств могут быть привлечены финансовые средства в виде кредитов, выпуска ценных бумаг.

1) финансовые и реальные;

2) инвестиции расширения и обновления;

3) прямые и портфельные;

4) долгосрочные и краткосрочные.

Финансовые инвестиции – это вложении в акции, облигации и другие ценные бумаги, выпущенные частными компаниями и государством, банковские депозиты. Они лишь частично направляются на увеличение реального капитала и большая их часть является непроизводительным вложением.

Реальные инвестиции – это вложении в основной капитал и на прирост материально-производственных запасов.

Инвестиции расширения – это затраты, связанные со строительством новых и расширением уже действующих производственных фондов. Их источником является вновь созданная стоимость и национальных доход. Предприниматели осуществляют эти инвестиции за счет собственной прибыли или за счет привлеченных или заемных средств.

Инвестиции обновления – затраты на восстановление и обновление уже действующих производственных фондов. Их источником являются амортизационные отчисления.

Прямые инвестиции – иностранные вложения капитала, обеспечивающие контроль инвестора над зарубежными предприятиями.

Портфельные – иностранные вложения капитала в акции зарубежных предприятий без приобретения контрольного пакета с целью получения повышенного дохода на капитал за счет налоговых льгот, изменения валютного курса и т.д.

Портфельные, в отличие от прямых, не дают право участия в управление предприятием.

Долгосрочные инвестиции – вложение средств в крупные объекты с целью выполнения госпрограммы развития рыночной инфраструктуры и поощрения экспорта, как правило, они не приносят сиюминутной выгоды, а ориентированы на окупаемость в будущем.

Краткосрочные – это вложения средств, ориентированных на получение дохода в ближайшем будущем. Это инвестиции в обновление и модернизацию производства в торговле, сфере обслуживания и т.д.

Мультипликатор инвестиций – экономический показатель, показывающий в какой степени рост инвестиций порождает изменение объема выпуска продукции и потребительского спроса на эту продукцию.

| Мультипликатор | = | изменение объема ВВП |

| первоначальное изменение инвестиций |

Следует отметить, что в случае с мультипликатором речь идет об автономных инвестициях. Автономные инвестиции – часть реальных инвестиций, зависящих только от факторов производства, и не зависящих от изменений национального дохода.

Модель «доходы-расходы» — кейнсианская модель равновесия национального дохода, в которой, планируемые расходы (совокупный спрос) и национальный продукт (совокупное предложение) являются функцией дохода и не зависят от цен, которые остаются фиксированными, а национальный продукт равен национальному доходу, который, в свою очередь, равен располагаемому доходу вместе с чистыми налогами.

Парадокс бережливости – парадоксальный результат стремления нации увеличить богатство за счет увеличения сбережений, приводящий к сокращению национального дохода и национального продукта, а, в конечном счете, и к сокращению сбережений.

По Кейнсу, главными составляющими эффективного спроса выступают потребление и инвестиции. Прирост личного потребления, а, следовательно, рост эффективного спроса, считал Кейнс, устойчиво зависит от прироста дохода. Чем выше доход, тем больше и уровень личного потребления. Но с ростом дохода склонность к потреблению падает, а склонность к сбережению возрастает. Это не опасно, если сбережения поглощаются растущим спросом на инвестиции. Размер инвестиций Кейнс считал главным фактором эффективного спроса, ибо рост инвестиций способствует увеличению национального дохода и привлечению в производство дополнительных работников, т.е. ликвидации безработицы. Следовательно, обеспечить нормальный размер инвестиций – это значит перевести все сбережения в реальные капитальные вложения. Отсюда широко известна в экономической теории формула:

J (инвестиции) = S (сбережения)

Обеспечить такое равенство, можно только при низкой норме процента. Чем она ниже, тем (при прочих равных условиях) оживленнее инвестиционный процесс, и наоборот.

Равновесие сбережений и инвестиций – состояние экономики, при котором реальные сбережения и реальные запланированные инвестиции равны.

Факторы, определяющие объем инвестиций. Нестабильность инвестиций.

С помощью инвестиций решаются такие экономические и производственные задачи, как строительство новых заводов, фабрик, оснащенность и переоснащенность производства техникой и оборудованием с длительным сроком службы и т.д.

Размеры инвестиций играют определяющую роль и зависят от:

1.ожидаемой нормы чистой прибыли и ставки банковского процента— если ставка процента окажется равной или превысит норму чистой прибыли, инвестиции экономически нецелесообразны. Размер превышения нормы чистой прибыли над ставкой процента определяет целесообразность и привлекательность инвестиций.;

2.уровня цен — Это происходит вследствие действия эффекта процентной ставки. При повышении цены возрастает количество денег, в которых остро нуждаются потребители и предприниматели для закупки продукции по возросшим ценам;

3. издержек производства — они включают расходы на приобретение, эксплуатацию и обслуживание оборудования, заработную плату работников, нормальную прибыль предпринимателей. Увеличение этих расходов приведет к снижению размеров инвестиций, а модернизация оборудования увеличит инвестиционный фонд и сместит кривую инвестиций вправо;

4. уровня оснащенности производства основным капиталом — если производство хорошо оснащено техническими мощностями, каждое последующее инвестирование будет сопровождаться падением нормы чистой прибыли, поэтому инвестиции будут ограничиваться. В случае низкой технической оснащенности дополнительные инвестиции приведут к росту производительности труда и повышению нормы чистой прибыли.

Основным стимулом для инвестирования выступает прогресс в области техники и технологии производства, что снижает издержки производства, повышает качество изделий, способствуя тем самым повышению нормы чистой прибыли, а значит, и резкому возрастанию инвестиций в тех производствах, где подобные преобразования происходят.

5.меняющегося политического климата в стране, международной обстановки, о состоянии дел на фондовых биржах, о реагировании на них предпринимателей и т.д.

6. от уровня выплачиваемых налогов — рост налогов вызовет сокращение доходов предпринимателей.

Нестабильность инвестиций. Инвестиции выступают важным фактором, воздействующим на рост валового национального продукта.

Инвестиции весьма изменчивы, причем их изменчивость гораздо подвижнее, чем изменчивость валового национального продукта.

Возьмем, к примеру, продолжительность сроков службы оборудования, С экономической точки зрения здесь все вроде бы определенно: срок амортизации закончился, следовательно, необходимо менять оборудование. В реальной жизни все происходит гораздо сложнее. По известным только предпринимателю причинам сроки действия оборудования могут быть продлены сверх периода амортизационных отчислений. Они могут быть частично обновлены, обновлены на 1/2, на 3/4, но основной капитал в течение какого-то периода может вовсе не обновляться и с этими решениями предпринимателей связана амплитуда колебаний инвестиций в общественном производстве: они то расширяются, то сужаются. Инвестированию может быть подвергнуто производство и до истечения сроков амортизации, если этого требует научно-технический прогресс.

Характерной особенностью инноваций является их нерегулярность. С точки зрения той или иной отрасли экономики инновации в ней в ближайшее время могут не предвидеться, но коррективы могут

произойти незамедлительно. Технические и технологические сдвиги в какой-то одной отрасли могут вызвать быстрые и интенсивные инвестиции в других, смежных отраслях экономики. Например, технический прогресс в автомобильной промышленности всегда вызывает поток инвестиций в нефтехимические отрасли производства. Аналогичное происходит по существу со всеми взаимосвязанными друг с другом отраслями экономики.

Колебания в инвестициях происходят в зависимости от размера текущей прибыли: прибыль стабильна — стабильны инвестиции; прибыль растет — растут инвестиции; появляются тенденции к падению прибыли — тут же ограничиваются и инвестиции. Непостоянство прибыли увеличивает нестабильность инвестиций.

Наконец, предопределяют нестабильность инвестиций ожидания и их изменчивость. Ожидания подвержены изменчивости в силу большого количества обстоятельств, в том числе и состояния дел на фондовой бирже. Колебания курса акций, часто созданные искусственно биржевиками, чтобы нажиться на спекулятивных сделках с ценными бумагами, вызывают нестабильность в инвестиционной политике предпринимателей и домохозяев.

Источник https://econ.wikireading.ru/29861

Источник https://studbooks.net/1898046/ekonomika/faktory_opredelyayuschie_obem_investitsiy

Источник https://studopedia.ru/12_118914_zadacha-.html