Что такое доходность

Размер прибыли показывает, насколько доходы превышают расходы, но дополнительной информации эта величина в себе не несёт. Прибыль в 1 млн руб. — это хорошо или плохо? Вроде бы хорошо, а если актив оценивается в миллиард? А ведь при этом нужно ещё учесть риски, инфляцию и другие факторы. Поэтому необходим индикатор не только величины прибыли, но и её качества. Таким показателем и является доходность.

Понятие доходности

Когда инвестору нужно понять качество прибыли, он соотносит её величину со стоимостью конкретного актива. Полученный результат показывает доходность — она иллюстрирует, насколько выгодными могут оказаться вложения.

В общем виде доходность рассчитывается по формуле:

R = P / V * 100%, где:

P — прибыль (разница дохода и издержек);

V — стоимость актива.

Для более эффективного использования доходности нужно сравнить её со следующими показателями:

- с прошлыми значениями — узнать её динамику;

Пример. Инвестору предлагают вложить в проект 100 тыс. руб. и обещают через год вернуть 110 тыс. руб. Доходность, которую он получит, должна составить 10%.

- выяснить, какую доходность уже приносят ему эти деньги;

Инвестор видит, что его деньги хранятся на вкладе до востребования и, следовательно, приносят нулевой доход.

Поняв это, он сравнивает возможные инвестиции в проект с вложениями в ОФЗ, выплаты по которым гарантирует государство. Предполагаемая прибыль от проекта лишь на 3,5% превосходит гарантированный доход от государственных облигаций.

На следующем этапе можно оценить другие возможные варианты вложений: имеющиеся на рынке акции, облигации, условия по депозитам.

Для принятия окончательного решения нужно провести анализ факторов, связанных с доходностью.

Факторы оценки качества доходности

Для оценки доходности нужно учитывать ряд факторов.

- Потеря стоимости денег (инфляция). Чем больше её величина, тем больше должна быть и предполагаемая доходность. Инвестор получает доход по депозиту в 4%, но если инфляция 5%, то он фактически теряет деньги. Поэтому доходность его вложений должна начинаться от 5%.

Для оценки доходности нужно не только провести необходимые расчёты, но и соотнести полученную величину с другими факторами.

Основные разновидности доходности

На основе базовой формулы доходности проводятся более специализированные вычисления, зависящие от природы конкретного актива. Выделяются следующие типы.

Ожидаемая

Наиболее вероятная доходность от актива. Если имеется акция с вероятностью 50% получить как 10%, так и 20% доходности, то её ожидаемая доходность составит: 0,5 * 10 + 0,5 * 20 = 15%.

Реальная

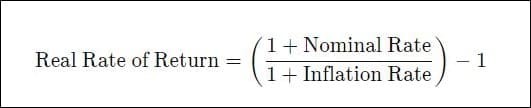

Учитывает фактор инфляции. Её формула:

Если инфляция 5%, а доход от облигации 7%, то реальная доходность составит:

(1 + 0,07 / 1 + 0,05) — 1 * 100% = 1,9%.

Номинальная

Не учитывает величину инфляции и других неявных издержек (налоги и комиссии). В вышеуказанном примере номинальная доходность по облигации будет равна 7%.

По депозитам

Рассчитывается по ставкам вкладов в банках. Эта доходность может вычисляться двумя способами.

Первый использует формулу сложного процента, когда проценты прибавляются к их накопленной величине и к основному вкладу: FV = PV * (1 + r / n) (nt) , где:

- FV — окончательная величина вклада;

- PV — первоначальная сумма;

- r — ставка доходности;

- n — частота начисления % (в год);

- t — продолжительность инвестирования (в годах).

Второй задействует формулу простого процента, когда проценты прибавляются только к сумме основного вклада: FV = PV * r * t.

Пример. Предположим, что:

- PV — 1 млн руб.

- r = 7%

- n = 1

- t = 5

По формуле сложных процентов итоговая сумма — 1,4 млн руб. По простым — 1,35 млн руб. Разница — 50 тыс. руб.

Дивидендная доходность

Это отношение годовой суммы дивидендов к средней (медианной) цене акции. Данные по этому показателю публикуются на сайте Московской биржи (для эмитентов, чьи акции представлены на ней). Нюансы этой доходности изложены в отдельной статье.

Купонная доходность

Это отношение суммы выплаты по купону к номиналу облигации. Если купон выплачивается два раза в год и его сумма — 500 руб., а номинал облигации — 10 тыс. руб., то купонная доходность равна 10%. Но обычно цена облигации отличается от её номинала. В таком случае полагающиеся купонные выплаты соотносят с текущей стоимостью облигации.

Как рассчитать доходность по основным ценным бумагам

Для расчёта доходности акций нужно учитывать, что они могут приносить доход как в виде дивидендов, так и при росте стоимости эмитента. При этом выплаты по ним не гарантированы — безусловные дивиденды обязательны лишь для привилегированных акций.

Общая формула доходности акций за год, объединяющая дивиденды и изменение курсов стоимости, выглядит следующим образом:

V1 — начальная цена акции;

V2 — конечная цена акции.

Эмитенты облигаций должны выплачивать заранее оговорённый доход инвесторам в форме купонов (не касается дисконтной разновидности данных ценных бумаг). Это положительно влияет на точность расчёта доходности по облигациям.

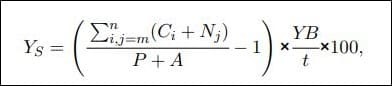

Общая формула доходности облигаций по методологии MOEX :

- Ys — простая доходность,%,

- Ci — размер i-ого купона;

- Nj — размер выплаты j-ой номинальной суммы долга;

- A — накопленный купонный доход;

- n — число купонных периодов;

- m — текущий купонный период;

- t — число дней до даты погашения / ближайшей оферты;

- YB — базис года (число дней в году).

При операциях с облигациями нужно учитывать совокупность различных факторов, разобранных ранее.

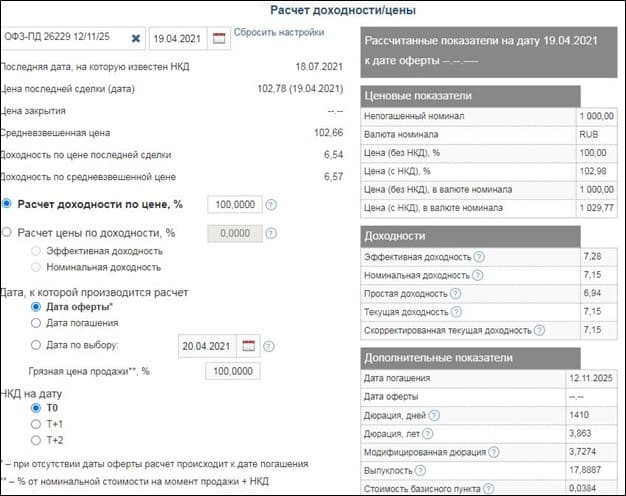

Благодаря разнообразию онлайн-калькуляторов, инвесторы избавлены от необходимости осуществлять расчёты вручную.

Для вычисления доходности облигаций также можно использовать и функцию ДОХОД в Excel.

Что может повлиять на доходность

Доходность облигаций постоянно колеблется в зависимости от динамики ключевой ставки ЦБ и других факторов. Цена облигаций с высокими купонными выплатами увеличивается при понижении ключевой ставки.

Мы рассмотрели основы понятия доходность. Чтобы подробно познакомиться с её разновидностями и их применением, изучите подборку профильных статей в «Открытом журнале».

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как рассчитать внутреннюю норму доходности (формула)

Внутренняя норма доходности — центральный критерий, на который ориентируется инвестор, решая, стоит вкладывать деньги в проект или нет. Этот показатель фигурирует во всех финансовых моделях и бизнес-планах и является сердцем этих документов. Вот почему инициаторы проекта и представители компании должны обязательно знать, как рассчитывается показатель и как не ошибиться в вычислениях.

Почему показатель внутренней нормы доходности — ключевой

Как известно, любому инвестиционному проекту сопутствует масса математических вычислений: анализ данных прошлых периодов, статистики, аналогичных проектов, составление финансовых планов, моделей, прогнозных условий, сценариев развития и др.

О том, как выстраивать финансовое планирование, см. статью «Организация финансового планирования и бюджетирования».

Помимо общей цели максимально точно оценить перспективы проекта, просчитать необходимые для его реализации ресурсы и спрогнозировать основные возможные трудности, у таких детальных расчетов есть одна связующая цель — выяснить показатели эффективности проекта.

На выходе их 2: чистая дисконтированная стоимость (NPV — net present value) и внутренняя норма доходности (IRR — internal rate of return). При этом именно внутренняя норма доходности(рентабельности) используется наиболее часто в силу своей наглядности.

Но такие финансовые документы, модели и т. д. зачастую занимают не одну сотню страниц печатного текста. А инвесторы, как известно, люди очень занятые. И в бизнес-кругах придумали лифт-тест: человек (инициатор проекта) за время, пока едет с инвестором в лифте (около 30 секунд), должен убедить его вложить деньги в проект.

Как это сделать? Естественно, рассказать, что же получит инвестор на выходе, т. е. оценить вероятный доход от всего проекта и доход собственно инвестора. Для этой цели и существует показатель внутренней нормы доходности.

Итак, что же такое внутренняя норма доходности?

О чем говорит внутренняя норма доходности

Внутренняя норма доходности — это такая ставка процента, при которой чистый проектный доход, приведенный к ценам сегодняшнего дня, равен 0. Другими словами, при такой процентной ставке дисконтированные (приведенные к сегодняшнему дню) доходы от инвестиционного проекта полностью покрывают затраты инвесторов, но не более того. Прибыль при этом не образуется.

О том, как рассчитать чистую прибыль (в том числе прогнозную), см. в статье «Как рассчитать чистую прибыль (формула расчета)?».

Для инвестора это значит, что при такой ставке процента он сможет полностью компенсировать свои вложения, т. е. не потерять на проекте, но и ничего не заработать. Можно также сказать, что это порог прибыли — граница, после пересечения которой проект становится прибыльным.

На первый взгляд немного пространное определение внутренней нормы доходности обозначает показатель, имеющий решающей вес для инвестора на практике, поскольку позволяет быстро и, самое главное, наглядно получить представление о целесообразности вложений в конкретный проект.

Обратите внимание! Показатель внутренней нормы доходности — величина относительная. Это значит, что сам по себе он мало о чем говорит. К примеру, если известно, что внутренняя норма доходности проекта — 20%, то этих сведений для принятия инвестором решения недостаточно. Нужно обязательно знать иные вводные, речь о которых пойдет далее.

Для того чтобы понять, как пользоваться данным показателем, необходимо уметь его корректно рассчитывать.

Как рассчитать внутреннюю норму доходности

Главная особенность исчисления внутренней нормы рентабельности в том, что на практике по какой-либо формуле вручную ее обычно не рассчитывают. Вместо этого распространены следующие методы расчета показателя:

- графический метод;

- расчет с помощью EXCEL.

Чтобы лучше понять, почему так происходит, обратимся к математической сути внутренней нормы доходности. Допустим, у нас есть инвестиционный проект, который предполагает определенные стартовые инвестиции. Как было указано выше, внутренняя норма доходности — это ставка, при которой доходы от проекта (приведенные) становятся равны первоначальным инвестиционным затратам. Однако мы точно не знаем, когда установится такое равенство: в 1, 2, 3 или 10-й год жизни проекта.

Математически такое равенство можно представить в следующем виде:

ИЗ = Д1 / (1 + Ст) 1 + Д2 / (1 + Ст) 2 + Д3 / (1 + Ст) 3 + … + Дn / (1 + Ст) n ,

где: ИЗ — первоначальные инвестиционные вложения в проект;

Д1, Д2…Дn — дисконтированные денежные доходы от проекта в 1-й, 2-й и последующие годы;

Ст — ставка процента.

Как видно, вытащить из этой формулы значение ставки процента достаточно сложно. В то же время если перенести в этой формуле ИЗ вправо (с отрицательным знаком), то мы получим формулу чистой дисконтированной стоимости проекта (NPV — 2-го ключевого показателя оценки эффективности инвестиционного проекта):

NPV = –ИЗ + Д1 / (1 + Ст) 1 + Д2 / (1 + Ст) 2 + Д3 / (1 + Ст) 3 + … + Дn / (1 + Ст) n ,

где: NPV — чистая дисконтированная стоимость проекта.

Пример расчета дисконтированной стоимости см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о том, что нужно знать, чтобы корректно считать NPV, см. в статье «Как рассчитать чистый дисконтированный доход (формула)?».

Далее задача сводится к тому, чтобы подобрать такую ставку процента, при которой значение NPV будет равно 0.

Самым наглядным в этом плане является графический метод подбора. Для этого строят график, где по оси Х откладывают возможные значения ставки процента, а по оси Y — значения NPV, и показывают на графике зависимость NPV от ставки процента. В той точке, где полученная изогнутая линия графика пересекает ось Х, находится нужное значение ставки процента, которое и является внутренней нормой доходности проекта.

Однако сегодня показатель внутренней нормы доходности обычно рассчитывается путем составления финансовой модели в EXCEL, поэтому любому инициатору стартапа важно представлять, как посчитать показатель без помощи графиков.

Как рассчитать норму доходности в EXCEL

Для расчета внутренней нормы доходности в EXCEL существуют 2 способа:

- с использованием встроенных функций;

- с использованием инструмента «Поиск решения».

1. Начнем со встроенных функций. Чтобы посчитать внутреннюю норму доходности по проекту, нужно составить таблицу ежегодных планируемых показателей проекта, состоящую из нескольких столбцов. Обязательно следует отразить в ней такие цифровые значения, как первоначальные инвестиции и последующие ежегодные финансовые результаты проекта.

Важно! Ежегодные финансовые результаты проекта следует брать в недисконтированном виде, т. е. не приводить их к текущим ценам.

Для большей наглядности можно дать расшифровку ежегодных плановых доходов и расходов, из которых в итоге складывается финансовый результат проекта.

Пример 1

Год жизни проекта

Первоначальные инвестиционные вложения, руб.

Плановые доходы по проекту, руб.

Плановые расходы по проекту, руб.

Финансовые результаты проекта, руб.

После составления такой таблицы для расчета внутренней нормы доходности останется применить формулу ВСД.

Обратите внимание! В ячейке значения формулы ВСД следует указать диапазон сумм из колонки с финансовыми результатами проекта.

Однако на практике инвестиционные проекты не всегда сопровождаются регулярными денежными поступлениями. Всегда есть риск возникновения разрыва: заморозки проекта, его приостановки по иным причинам и пр. В таких условиях используют другую формулу, которая в русской версии EXCEL обозначается как ЧИСТВНДОХ. Ее отличие от предыдущей формулы в том, что помимо финансовых результатов проекта следует указать временные периоды (даты), на которые образуются конкретные финансовые результаты.

2. Для исчисления внутренней нормы доходности при помощи инструмента «Поиск решений» необходимо добавить к таблице плановых значений по проекту колонку со значениями ежегодного дисконтированного финансового результата. Далее нужно в отдельной ячейке обозначить, что здесь будет вычислено NPV, и прописать в ней формулу, содержащую ссылку на другую пустую ячейку, в которой будет рассчитана внутренняя норма доходности.

Важно! В строке «Установить целевую ячейку» нужно привести ссылку на ячейку с формулой NPV. Затем указать, что целевая ячейка должна равняться 0. В поле «Изменяя значение ячейки» необходимо сослаться на пустую ячейку, в которой и должен быть посчитан нужный нам показатель. Далее следует воспользоваться «Поиском решений» и вычислить такое значение ставки процента, при котором NPV обращается в 0.

После того как внутренняя доходность проекта найдена, встает основной вопрос: как эти сведения применить, чтобы верно оценить привлекательность вложений?

Внутренняя норма доходности при оценке инвестиционных проектов

Привлекательность любого инвестиционного проекта может быть определена путем сравнения внутренней нормы доходности по проекту с аналогичным показателем другого проекта либо базой для сравнения.

Если перед инвестором стоит вопрос, в какой проект вложить деньги, то выбор должен быть сделан в пользу того, внутренняя норма доходности которого больше.

Но что делать, если проект только 1? В таком случае инвестору следует сравнить внутреннюю норму доходности по проекту с некоей универсальной базой, которая может служить ориентиром для анализа.

Такой базой на практике выступает стоимость капитала. Если стоимость капитала ниже внутренней нормы доходности инвестиционного проекта, такой проект принято считать перспективным. Если же стоимость капитала, напротив, выше, то инвестору нет смысла вкладывать в проект деньги.

Вместо стоимости капитала можно использовать ставку процента по альтернативному безрисковому вложению средств. К примеру, по банковскому вкладу.

Пример 2

Безрисковый вклад в банк может принести 10% годовых. В этом случае инвестпроект с внутренней нормой доходности свыше 10% будет для инвестора привлекательным вариантом вложения средств.

Ограничения и недостатки внутренней нормы доходности

Несмотря на то, что расчет внутренней нормы доходности способен максимально помочь инвестору оценить перспективы вложений в тот или иной проект, все же есть ряд моментов, ограничивающих практическое применение показателя:

- Во-первых, при выборе из альтернативных проектов сравнения только внутренней нормы доходности по ним между собой недостаточно. Рассматриваемый показатель позволяет оценить доходность относительно первоначальных вложенных средств, а не иллюстрирует доход в его реальной оценке. Как следствие, проекты с одинаковым значением внутренней нормы доходности могут иметь разную чистую дисконтированную стоимость. И здесь уже выбор делать следует в пользу того проекта, чистая дисконтированная стоимость которого больше, т. е. который принесет инвестору больше прибыли в денежном выражении.

- Во-вторых, инвестиционный проект может иметь чистую дисконтированную стоимость больше 0 при всех значениях процентной ставки. Такой проект нельзя оценить с помощью внутренней нормы доходности, т. к. для него этот показатель просто не может быть рассчитан.

- В-третьих, на практике очень сложно точно спрогнозировать финансовые потоки в будущем. Особенно это применительно к будущим поступлениям (доходам).

Всегда существуют риски экономического, политического и иного характера, которые могут привести к тому, что контрагенты не будут платить в срок. Вследствие этого будет подвергаться корректировке финансовая модель проекта и, соответственно, значение внутренней нормы доходности. Так что максимально точно спрогнозировать будущие поступления — задача номер 1 при разработке финансовой модели.

Итоги

Внутренняя норма доходности — показатель, являющийся одним из важнейших при оценке финансового потенциала инвестиционного проекта. На него в первую очередь смотрят инвесторы.

Инициаторам проекта нужно помнить, что рассчитать показатель можно как с помощью графика, так и математически, в EXCEL (2 способами: с помощью встроенных функций и «Поиска решений»). Также не помешает сравнить значения по проекту с известной стоимостью капитала.

Кроме того, важно понимать, что показатель внутренней нормы доходности будет наглядно показывать перспективы проекта только в связке с чистой дисконтированной стоимостью, поэтому организации целесообразно представить инвестору расчет и NPV.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Показатели оценки инвестиционного проекта

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник https://journal.open-broker.ru/investments/chto-takoe-dohodnost/

Источник https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/kak_rasschitat_vnutrennyuyu_normu_dohodnosti_formula/

Источник https://www.beboss.ru/journal/3231-pokazateli-ocenki-investicionnogo-proekta