Как заработать на Тинькофф Инвестициях

Для тех, кто интересуется, как заработать на Тинькофф Инвестициях, предлагаем краткую инструкцию, что и как надо делать. Как открыть счет, пополнить его и начать торговлю. Какие инструменты доступны. Что нужно делать, чтобы принимать правильные инвестиционные решения. Как заработать и вывести заработанную прибыль.

Открытие счета

Первое, что надо сделать, чтобы заработать на Тинькофф Инвестициях — это открыть брокерский счет. Для этого проще всего скачать приложение Тинькофф Инвестиции для мобильного устройства — есть версия как для IOS, так и для Android, запустить его и направить заявку. Понадобится только ввести личные данные, подтвердить телефонный номер через SMS.

Тем, у кого уже есть карта Тинькофф, больше ничего не потребуется, счет откроется автоматически, о чем пользователя известят, как правило, в течение одного или двух дней.

Если клиент обращается в компанию впервые, то с ним свяжется представитель компании, согласует время визита для подписания договора. При этом карта Tinkoff Black будет выдана в подарок, именно на нее в дальнейшем происходит вывод средств.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Кстати, подарок окажется не бесплатным, за обслуживание с клиентов снимается 99 рублей в месяц, и это первый гарантированный «заработок» от Тинькофф.

Существует возможность открыть два типа счетов: обычный и индивидуальный инвестиционный счет, ИИС. Второй дает ряд налоговых преимуществ, по нему можно получить налоговый вычет в размере до 54 тысяч рублей или освобождение от налогов на доходы, полученные от инвестиций, но при условии, что деньги не будут сниматься минимум три года.

Зачисление денег на счет

После того, как счет открыт, можно пополнять счет и начинать формировать свой портфель ценных бумаг, совершая сделки на бирже. Перевести деньги предлагается с карты Tinkoff Black или любого другого банка. Причем без комиссии.

Конечно, если на биржу направляются средства с карты Tinkoff, то никакая комиссия и не уместна, так как это фактически внутренний перевод между подразделениями одной и той же финансовой структуры. Зачисление денег также вряд ли облагается каким-то процентом.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Но при этом надо быть внимательными и уточнять в своем банке, а не будет ли считаться операция по переводу на счет в Тинькофф Инвестиции чем-то наподобие снятия наличных или перевода с карты на карту. Иначе комиссия все-таки будет, просто с другой стороны, там откуда отправляются деньги.

Карту Tinkoff Black предварительно можно пополнить межбанковским переводом. Интересная и действительно удобная особенность: так как эмитент карты Тинькофф и брокер — одна организация, ценные бумаги можно покупать непосредственно с пластика, без перевода на брокерский счет. Для этого достаточно перейти в приложении на страницу интересующего актива и купить его, выбрав, соответствующий способ оплаты.

Однако в дальнейшем, конечно, правильнее все-таки иметь выделенные средства для инвестиций, держать их отдельно на брокерском счету и не объединять с личными деньгами, предназначенными для жизни, а тем более, с кредитными средствами.

Формирование портфеля

Для клиентов Тинькофф Инвестиции доступен весь спектр финансовых инструментов, которые торгуются на Московской бирже.

Как шортить в Тинькофф инвестициях

Одним из способов заработка на бирже является торговля «в шорт» — купля-продажа ценных бумаг с целью выиграть на снижении их стоимости. Такой вид операций позволяет не терять время в процессе падения рынка, при так называемом медвежьем движении, и использовать любую возможность заработать на изменении цены актива.

Среди российских брокеров шортить акции и другие инструменты позволяет «Тинькофф инвестиции». Компания организовала удобный и простой интерфейс для торговли. Однако заработок на шортах имеет свои нюансы, поэтому сегодня мы в подробностях разберем, как именно шортить в Тинькофф Инвестиции и какая ответственность ложится при этом на инвестора.

Что такое шорт-торговля

Торговля «в шорт», или открытие коротких позиций на бирже, позволяет зарабатывать на снижении стоимости актива. Термин «шорт» происходит от английского «short sale», что переводится как «короткая продажа». На рынке можно шортить разные виды инструментов: акции, валютные пары, фьючерсы и т.д.

При игре на понижение инвестор сначала продает полученный от брокера в долг актив, а затем выкупает его обратно по более низкой стоимости и возвращает брокеру. Прибыль от сделки формируется за счет разницы цен при купле-продаже, минус комиссионные за использование активов брокера.

Связь с маржинальным кредитованием

Поскольку шорт-торговля основана на предоставлении займа в виде ценных бумаг, она неразрывно связана с маржинальным кредитованием, т.е. с использованием кредитного плеча. Именно поэтому короткие позиции зачастую называют непокрытыми сделками: они открываются на заемные средства. После открытия короткой позиции инвестор ежедневно выплачивает фиксированную сумму за пользование активами, предоставленными ему брокерской компанией. Чаще всего заработок на шортах расценивается как быстрая спекуляция. Трейдер может взять в долг ценные бумаги, ожидая, что в ближайшее время стоимость их уменьшится. В долгосрочных инвестициях шорты применяются реже.

Короткие продажи практикуют преимущественно опытные инвесторы и трейдеры-спекулянты. Эксперты не рекомендуют такой вид заработка новичкам, поскольку он несет в себе множество рисков. Поэтому прежде чем открыть шорт в Тинькофф Инвестициях потребуется подключить функцию маржинальной торговли в личном кабинете. По умолчанию она выключена — чтобы обезопасить новичков от ошибочных и необдуманных действий.

Как торговать в шорт в Тинькофф Инвестиции

Чтобы играть на понижение через «Тинькофф инвестиции», требуется выполнить ряд действий по подключению маржинальной торговли и формированию лимитной заявки на сделку. Рассмотрим эти действия в подробной инструкции.

Подключение маржинальной торговли в приложении

Последовательно выполните шаги:

- Откройте приложение «Тинькофф инвестиции» и залогиньтесь там, введя данные своей учетной записи. В правом верхнем углу основного экрана кликните на значок шестеренки.

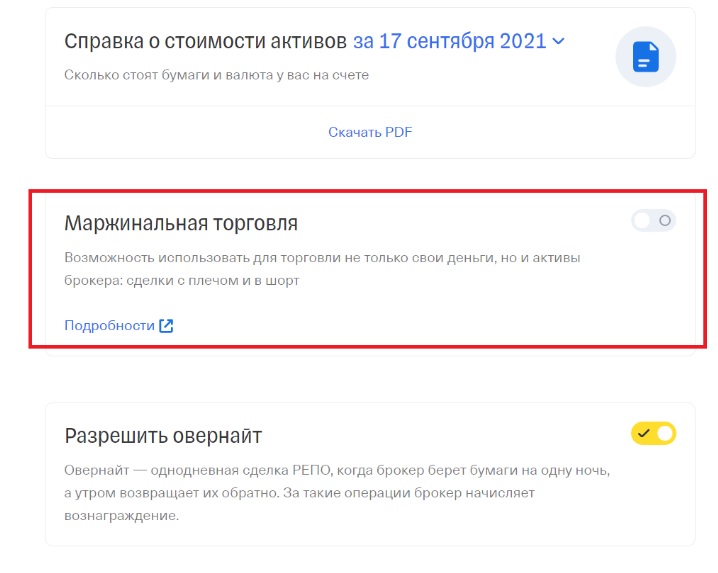

2. Во всплывшем меню выберите строку «Маржинальная торговля». По умолчанию в это строке стоит пометка «Выкл.», означающая, что кредитное плечо еще не подключено — открыть и закрыть шорт в Тинькофф Инвестициях пока невозможно.

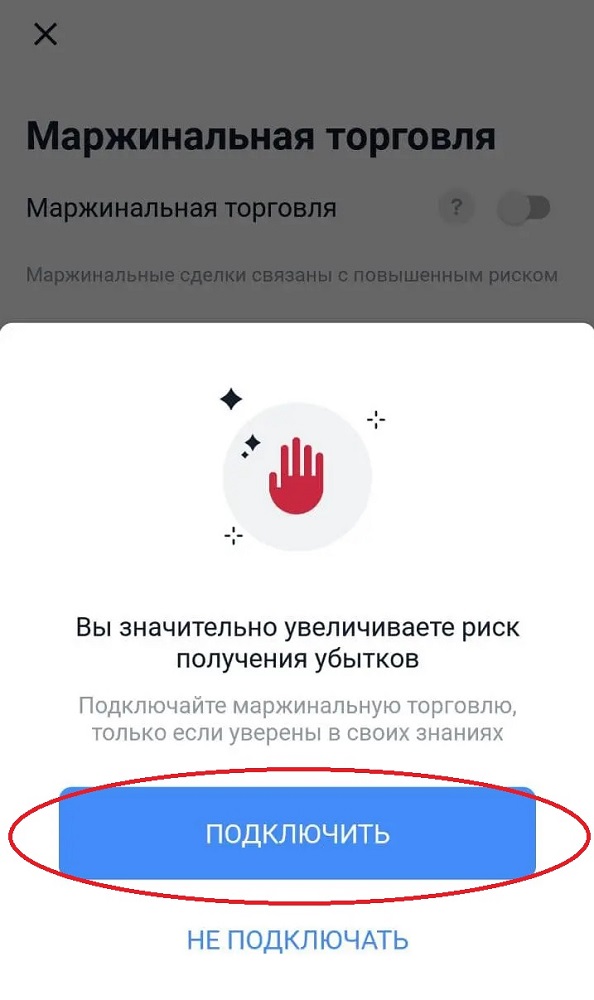

3. На открывшемся экране переведите подсвеченный серым ползунок рядом с надписью «Маржинальная торговля» в активное состояние, сдвинув его вправо или просто однократно нажав на него.

4. Выдастся предупреждение о том, что подключаемая функция значительно увеличивает риск получения убытков. Если вы уверены в своих знаниях, опыте и готовы на повышенный риск, нажмите кнопку «Подключить».

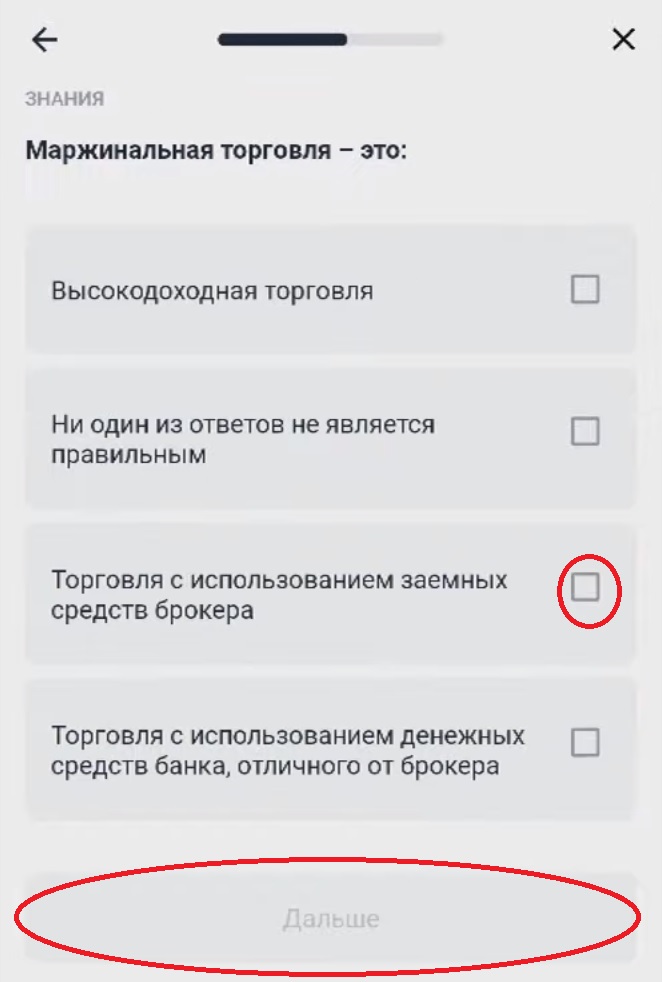

5. В целях безопасности Центробанк обязал брокеров предоставлять доступ к маржинальной торговле высокорискованными активами только клиентам, прошедшим тестирование. Поэтому перед подключением кредитного плеча вам будет предложено пройти тест на понимание особенностей работы биржи и совершения необеспеченных сделок. Чтобы приступить к тестированию, нажмите «Начать».

6. В тесте содержится несколько вопросов — последовательно ответьте на них. Для этого в каждом вопросе среди предложенных вариантов отметьте правильный ответ галочкой и нажмите «Далее» для перехода к следующему вопросу.

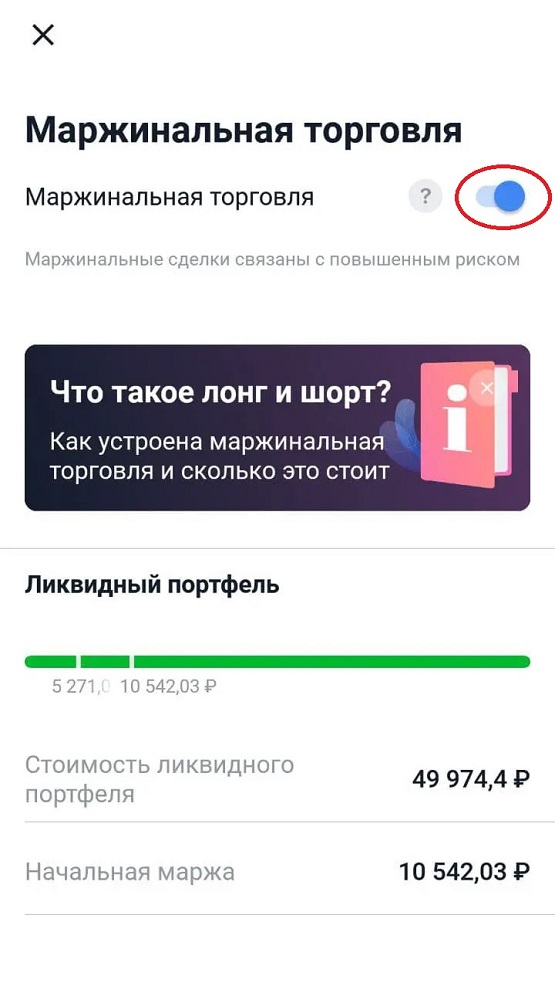

7. После успешного прохождения тестирования выдастся сообщение «Вы сдали тест и можете перейти к торговле». Нажмите кнопку «Хорошо». Функция будет активирована, ползунок рядом с надписью «Маржинальная торговля» подсветится синим цветом.

Подключение маржинальной торговли на сайте

Пошагово выполните следующие действия:

- Зайдите в личный кабинет на официальном портале брокерской компании «Тинькофф Инвестиции», введя данные своей учетной записи. Во вкладке «Портфель» выберите брокерский счет или индивидуальный инвестиционный счет (ИИС), к которому хотите добавить функцию маржинальной торговли.

2. В открывшемся окне с обзором выбранного счета нажмите кнопку «О счете».

3. В отразившихся свойствах счета найдите строку «Маржинальная торговля» и нажмите на нее. По умолчанию ползунок в этой строке находится в неактивном состоянии и подсвечен серым цветом.

4. После предупреждения о повышенном риске подключаемой функции вам будет предложено пройти тестирование для доступа к работе с высокорискованными активами и совершению сделок с кредитным плечом. Чтобы приступить к тесту, кликните на кнопку «Начать тест».

5. После успешного завершения тестирования нажмите «Продолжить». Функция маржинального кредитования будет подключена. Ползунок рядом с надписью «Маржинальная торговля» окрасится в яркий цвет.

Оформление заявки на шорт-сделку

Чтобы открыть короткую позицию, а после достижения ценой нужного значения закрыть ее, необходимо оформить заявки на выполнение этих операций. Последовательность действий в приложении и личном кабинете на сайте одинакова:

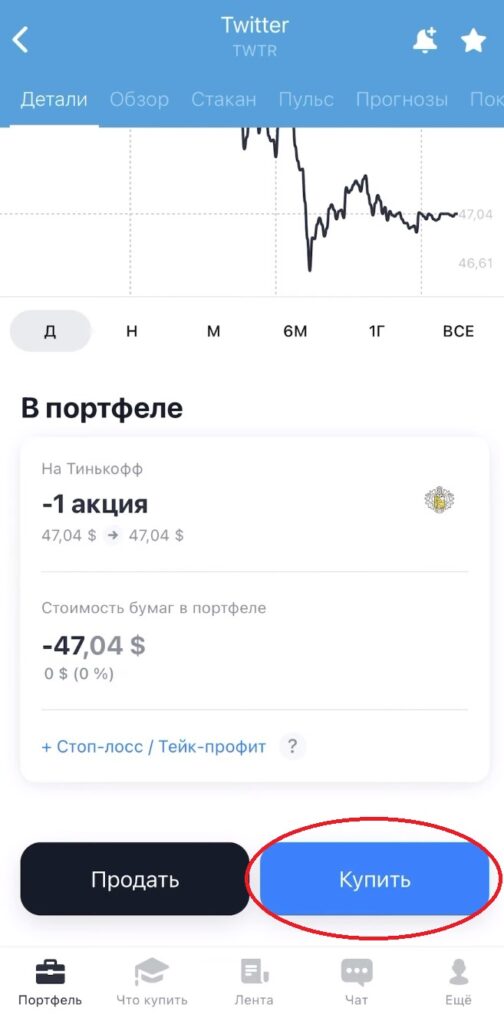

- Выберите нужный инструмент для торговли в шорт. У нас на скриншотах это акции Twitter. Для открытия короткой позиции нажмите «Продать».

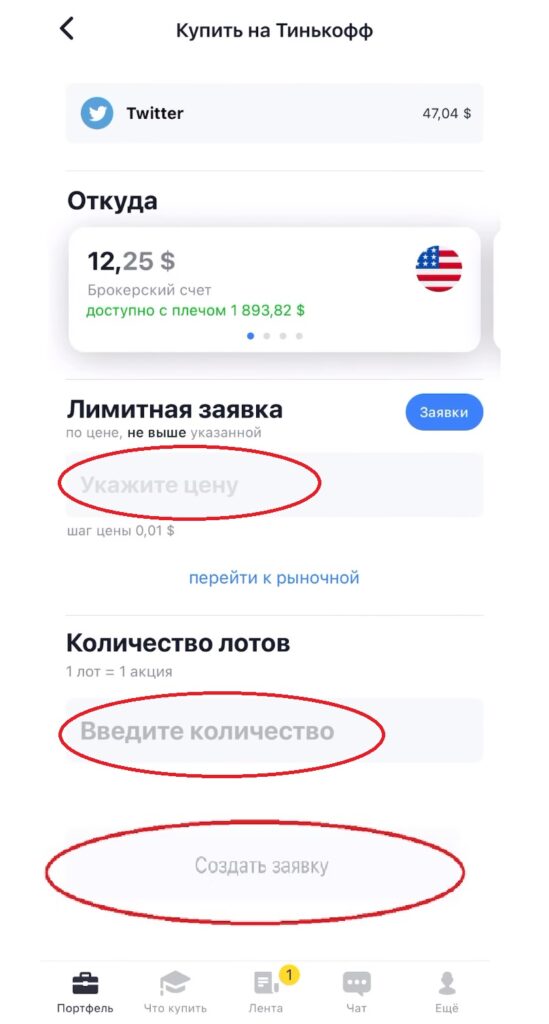

2. В следующем окне заполните параметры лимитной заявки. Укажите цену, по которой хотите продать актив, и размер продаваемого лота. Кликните кнопку «Создать заявку». После совпадения рыночной цены с параметрами созданного ордера, заявка будет выполнена, и об этом придет уведомление. В портфеле проданные акции отразятся с минусовой стоимостью.

3. Чтобы закрыть короткую позицию и зафиксировать прибыль по ней, выберите в портфеле ранее проданные акции и в их разделе нажмите «Купить».

4. Заполните параметры лимитной заявки на покупку. Укажите цену, по которой желаете купить актив. Она должна быть ниже цены, по которой он был продан ранее. Также введите число лотов. Кликните на кнопку «Создать заявку». После достижения рыночной ценой указанных параметров заявка будет выполнена. Об этом придет уведомление, а на брокерский счет поступит полученная от сделки прибыль.

Как видно из инструкций, продавать и покупать акции в шорт через «Тинькофф Инвестиции» технически очень просто. Главная трудность состоит в понимании самого принципа работы коротких позиций.

Ликвидный портфель и маржин-колл

При предоставлении займа для маржинальной торговли брокер старается обезопасить себя от невыплаты долга инвестором. Страховым механизмом при этом является так называемый маржин-колл. Это уведомление от брокера о нехватке финансов на счете для покрытия суммы образовавшейся задолженности и требование внести на депозит дополнительные денежные средства или ценные бумаги. Риск невыплаты долга возникает в том случае, когда рынок начинает двигаться в противоположном ожидаемому трейдером направлении, и короткие позиции сильно уходят в минус. Если инвестор не восполнит нехватку финансов на счете, брокер имеет право принудительно выкупить ценные бумаги, находящиеся в шорте, расплатившись за них средствами со счета инвестора, или реализовать часть бумаг в инвестиционном портфеле клиента для уменьшения размера задолженности по непокрытой позиции.

Для оценки возможности клиента выплатить долг брокер определяет среди его активов ликвидный портфель. В него он включает только иностранную валюту и ценные бумаги, являющиеся на его взгляд ликвидными. Какие именно активы «Тинькофф Инвестиции» считает ликвидными, можно уточнить на сайте брокера в разделе «Перечень ликвидного имущества со ставками риска».

Опираясь на стоимость бумаг, валюты из ликвидного портфеля инвестора и ставки риска для каждого инструмента, брокер рассчитывает стоимость ликвидного портфеля, размер начальной и минимально допустимой маржи. Если общая цена ликвидного портфеля клиента становится меньше минимально допустимой маржи, срабатывает маржин-колл. Чтобы избежать принудительного закрытия позиций и связанных с ним убытков, необходимо заранее пополнять депозит, еще на этапе, когда полоса индикатора «Ликвидный портфель» в личном кабинете «Тинькофф инвестиции» подсвечивается оранжевым цветом, а цена портфеля находится в пределах между начальной и минимальной маржой. Кроме того, для избегания закрытия сделок по маржин-коллу можно самостоятельно заранее уменьшать размер необеспеченной позиции, разбавляя ее покупкой небольших лотов.

Комиссия за использование займа

При маржинальной торговле в шорт трейдер ежедневно платит комиссию за перенос открытой позиции на следующий день. Эти расходы съедают часть прибыли от сделок, а при неверном прогнозировании даже приводят к убыткам. Прежде чем начинать шортить и брать в долг у брокера, необходимо ознакомиться с тарифами на обслуживание кредитного плеча и внести эти данные в расчет потенциальной прибыли по сделке.

Если короткая позиция открывается и закрывается в течение одной торговой сессии и никуда не переносится, комиссия не взимается.

Риски торговли в шорт

Начиная шортить, инвестор должен отдавать себе отчет в том, что короткие продажи, как и любая маржинальная торговля, несут в себе очень высокие риски. Применение займов позволяет увеличить объем сделок и прибыль. Но одновременно оно повышает и размер потенциальных убытков.

Основные риски торговли в шорт:

- высокие комиссии за пользование заемными активами;

- ограниченный выбор инструментов, доступных для игры на понижение;

- величина потенциальных убытков может превышать размер возможной прибыли;

- расходы на дивиденды и налоги в случае попадания на дату отсечки по дивидендным акциям;

- принудительное закрытие и убытки по маржин-коллу.

Торговля в шорт с кредитным плечом — очень ответственное и рискованное дело. Зарабатывать на ней получится только у тех трейдеров, которые досконально изучат ее особенности, учтут все риски, правильно рассчитают затраты на обслуживание долга и точно спрогнозируют прибыль. Новичкам, желающим освоить короткие продажи, эксперты советуют открыть для этого отдельный брокерский счет на небольшую сумму и практиковаться в течение нескольких месяцев на нем, до достижения абсолютного понимания механизмов маржинальной торговли в шорт. Только после этого можно переходить к более серьезным вложениям.

Фиксация прибыли на бирже

Каждый участник рынка, от скальпера, работающего на минутных графиках, до инвестора, который держит активы десятилетиями, приходит на биржу по разным причинам. Одни хотят финансовой независимости, вторые — пассивного дохода, третьи мечтают о высокой пенсии в виде дивидендных выплат. Но все причины сводятся к одному — желанию получить прибыль от трейдинга или инвестиций.

Фиксация прибыли — закрытие активных позиций с целью конвертировать разницу, которая образовалась с момента входа в сделку, в свободные финансы на брокерском счёте.

Зачем фиксировать прибыль?

Некоторые инвесторы и трейдеры разочаровываются в своих ожиданиях при работе на бирже. Они открывают позицию по активу и ждут, когда его цена начнёт расти и дойдёт до ключевых уровней. Но жадность говорит, что рост будет продолжаться, нужно взять ещё немного пунктов, а потом ещё немного. В итоге котировка отбивается от уровня и идёт в противоположную сторону, а потенциальная прибыль исчезает, нередко вгоняя участника сделки в убыток.

Чтобы такого не происходило, инвестиционная стратегия должна содержать в себе правила выхода из сделки. Своевременная фиксация прибыли помогает сохранять стабильный рост денежных средств в портфеле и ощущать плоды своей инвестиционной деятельности. Кроме того, закрывая позиции по ценным бумагам, которые вошли в фазу коррекции, инвестор избавляет себя от риска попасть в ловушку, когда жалко продавать акции дешевле, чем покупал.

Как фиксировать прибыль в инвестициях и трейдинге

Целью инвестиций и трейдинга является увеличение объёма средств. Рост или падение ценных бумаг обусловлено финансовым состоянием эмитента или новостями, связанными с компанией. Портфель формируется исходя из торговой или инвестиционной стратегии, которая может быть основана на подборе недооценённых активов, по принципу дивидендных выплат или следования за каким-либо биржевым индексом.

Допустим, инвестор собрал сбалансированный портфель, который стабильно растёт, показывая, что стратегия прекрасно сработала. Но со временем финансовые показатели одной или нескольких выбранных компаний могут измениться настолько, что их акции перестанут быть привлекательными для инвестиций. На этом фоне цена активов падает, снижая потенциальную прибыль.

В таком случае при появлении первых сигналов к негативным изменениям у эмитента инвесторы избавляются от активов, получая на счёт прибыль в виде разницы между ценой продажи и покупки. На замену проданным акциям выбираются более перспективные бумаги. Таким образом фиксируют прибыль среднесрочные и долгосрочные инвесторы для того, чтобы их портфели всегда показывали положительную динамику и состояли только из бумаг, которые могут вырасти в будущем.

Трейдеры ведут себя иначе. Если инвестиционные стратегии нацелены на рост портфеля в перспективе на долгие годы с фиксацией прибыли во время ребалансировки (уравнивание процентного соотношения бумаг), то трейдинг подразумевает частые спекулятивные действия.

Для участников рынка, зарабатывающих на недельных, дневных или даже минутных движениях цены, имеют значение только кратковременные импульсы и тренды. Причём не так важно, падает цена актива или растёт. Плюс в том, что за короткое время трейдер может заключить и закрыть очень много сделок, зафиксировав по ним немалую прибыль. Но и минус трейдинга очевиден — чем меньше таймфрейм (торговый период на графике), с которым работает трейдер, тем выше риск получения значительного убытка. Решения по фиксации прибыли трейдерам необходимо принимать практически моментально.

На графике выше — пример работы по одной из разновидностей стратегии трейдинга от уровней. Наблюдается растущий тренд. Цена пробивает верхний уровень диапазона, потом возвращается к нему и замедляется. Это становится сигналом для входа трейдера в позицию. Цена растёт, не пробивая линию тренда. В зависимости от амбиций трейдер фиксирует прибыль по акциям во время одного из следующих замедлений цены (в примере — на втором).

Когда наступает момент фиксации прибыли?

Когда и как фиксировать прибыль на фондовом рынке, каждый участник решает самостоятельно. Опытные инвесторы и трейдеры делают это согласно собственному торговому плану. Точно установить, в какой момент цена актива развернётся, невозможно. Но отработанная стратегия поможет определить наибольшую вероятность смены тренда и точки выхода из сделок.

Для долгосрочных инвесторов большую роль играет фундаментальный анализ рынка. Они следят за новостями, которые касаются эмитентов в их портфеле, изучают квартальные и годовые отчёты и мониторят изменения финансовых коэффициентов. На фоне хорошего новостного фона и финансового роста компании цены акций повышаются.

Со временем у некоторых эмитентов появляются разного рода трудности: долги растут, прибыль падает, происходят другие неблагоприятные события. Инвестор всё это видит, мультипликаторы подтверждают, что актив перекуплен, а рост котировок замедляется. Бумаги могут расти ещё какое-то время, но разворот может произойти неожиданно, и вместо доли процентов к прибыли инвестор может получить убыток. Первый сигнал к фиксации прибыли для инвестора — падение финансовых показателей компании.

Трейдеры тоже используют фундаментальный анализ, но в основном для того, чтобы ловить хорошие ценовые импульсы и зарабатывать на них. Для краткосрочных сделок чаще всего прибегают к техническому анализу. Если инвестор больше времени проводит в ленте новостей и на сайтах эмитентов, то трейдер практически всю аналитическую информацию берёт из графиков торгового терминала. Фиксация происходит при обнаружении разворотного паттерна, признаках пробития линии тренда, в момент приближения к ключевому ценовому уровню или с появлением другого решающего события в техническом анализе.

Знание фундаментального и технического анализа и их применение на практике — залог своевременной выгодной фиксации прибыли на бирже.

Источник https://bankiros.ru/wiki/term/kak-zarabotat-na-tinkoff-investiciah

Источник https://beststocks.ru/journal/kak-shortit-v-tinkoff/

Источник https://journal.open-broker.ru/investments/fiksaciya-pribyli-na-birzhe/