Текст книги «Инвестиции для начинающих»

Чаще всего люди слышат про инвестиции, когда смотрят экономические новости различных стран и предприятий. И это создаёт ошибочное мнение, что вложения никак не могут относится к их жизни. Но если задуматься, и суметь правильно использовать свои деньги, то инвестиции является прямой необходимостью для любого человека, которого хотя-бы немного волнует своё будущее, и будущее своей семьи. Для того, чтобы понять основы инвестиции, мы привели подробную информацию о главных особенностях и моментах.

Для чего нужны инвестиции?

Большинство экспертов утверждает, что инвестициями в первую очередь должны заниматься молодые люди. Объясняется это тем, что за ними один из самых главных факторов для полноценного успеха – время. Молодёжь зачастую думает, что инвестиции предназначены для более зрелых людей с немалым опытом, однако это далеко не так. Обучится инвестированию может практически любой человек, и дело далеко не в возрасте или статусе.

По сути, инвестиции являются вложением в определённые компании, предприятия или любые другие объекты. В некоторых случаях инвестиции необязательно должны приносить прибыль. К примеру, если вы инвестировали свои деньги в государственные предприятия, то в качестве прибыли вы получите другие социальные или экологические эффекты. В качестве яркого примера можно привести постройку детского сада или реставрация очистительных построек.

Так как нас интересует именно наши инвестиции, которые будут приносить исключительно лишь прибыль, речь пойдёт именно по этому вопросу. Все знают, что инвестиции – это очень долговременное занятие, чуть ли не до конца жизни. Конечная цель, которой хочет добиться любой вложившийся человек – это финансовая независимость. Это нужно для того, чтобы в дальнейшем вы не зависели от кого-либо, и занимались лишь тем, что вам нравится делать. Навряд ли найдётся человек, которому всё это не нравилось бы.

Итак, у нас есть хоть какое-то представление об инвестициях, и его предназначениях, теперь нужно определиться с самыми эффективными объектами инвестирования, которые отлично подойдут для начинающих инвесторов.

Куда вложиться?

Ниже указаны объекты с самым надёжным показателем заработка, и в то же время низким уровнем риска. К ним относятся следующие:

Вклады в банк – этот метод наиболее распространен в России, и из-за заблуждений граждан остаётся для многих единственным видом вложений, который может принести прибыль. Однако реалии таковы, что годовая доходность составляет всего 4-5%, что нельзя назвать приемлемым для человека, который хочет во много раз увеличить свой капитал.

Облигации и ценные бумаги – для начинающих инвесторов этот вид вкладов может быть достаточно сложным, и даже рискованным. Однако это означает, что и доходность у них побольше чем у депозитов. Конечно перед тем покупать акции и облигации какой-либо компании, нужно хотя бы теоретически подготовиться и проанализировать потенциал предприятия. Такое инвестирование очень доходное, и даже в худшем случае вы заработаете на 1-2% годовых больше, чем вам предлагают в банке.

Вклад в недвижимость – если у вас достаточно большой начальный капитал, то смело можете вложиться в недвижимость. Но вам нужно понимать, что из недвижимости, купленную за ипотеку, или сдаваемую в аренду, никакую прибыль не извлечь. Прежде чем что-либо покупать, рассчитайте всё до мелочей, от стоимости недвижимости до оплаты коммунальных услуг. Если у вас не хватает на покупку недвижимости, можно вложиться в акции компаний и фондов, которые торгуют недвижимостью, прибыль будет примерно одна и та же, но рынок придётся больше анализировать.

Иностранная валюта – сразу нужно отметить, что не нужно покупать наличную валюту, и хранить всё это у себя дома. У этого есть две основные причины – это небезопасно, а во-вторых инфляция может случиться в любой момент. То же самое и с отложением валюты в банках. Лучший вариант инвестирования в валюту, это подробное изучение ПАММ счетов, и попытаться сформировать портфель на их основании.

Дорогие металлы – не зря эксперты называют это инвестиции с защитным характером. Ожидать заоблачной доходности от такого способна не стоит, да и для покупки потребуется достаточно большой начальный капитал. Плюс этого метода в том, что металлы никогда не дешевеют, и в случае, если начнётся мировой кризис, в первую очередь люди будут скупать не акции или прочие ценные бумаги, а именно дорогие металлы.

Венчурное инвестирование – этот метод отличается высокой прибылью, и таким же высоким уровнем риска. Конечно если угадать дальнейший ход событий, и суметь вовремя вложиться, можно за короткие сроки увеличить свой капитал в разы, а в случае провала все деньги могут скатиться к нулю. Думаете, что этим способом мало кто занимается? На самом деле, на свете полным-полно примеров успешного венчурного инвестирования, к ним относятся такие организации как Facebook, Alibaba, Xiaomi и много других.

Как уже можно было заметить, существует много способов заработать на инвестировании. Но большой капитал, далеко не самое главное во вложениях. Вы должны понимать механизм работы каждого варианта, и быть финансово грамотным. Без этих двух факторов, не стоит рассчитывать на большой и устойчивый доход. Среди людей бытует мнение, что для выхода в плюс требуется быть настоящим специалистом и что это вовсе невозможно. Но это лишь боязнь рисковать при вложениях, из-за недостаточного понимания схемы работы инвестиций.

С чего начинать?

В любом деле в первую очередь нужно всё продумывать, а уже потом начать действовать. То же самое и с инвестированием, крайне не рекомендуется начинать работу без стратегии. Чтобы у начинающих не возникало сложностей, мы привели подробную инструкцию и этапы действий:

В первую очередь вам нужно заняться Самообразованием. Ключ к успеху таков, что необязательно придумывать собственные методы, а повторять методы более успешных людей. Читайте побольше книг об экономике, участвуйте в вебинарах и конференциях с опытными инвесторами. Они смогут подробно рассказать о том, как лучше всего сформировать инвестиционный портфель, а также расскажут об ошибках новичков, которые нельзя допускать.

Затем нужно правильно оценить своё финансовое положение, и пытаться вести семейный бюджет, в котором должны упоминаться все расходы и доходы, активы и пассивы, экономия и перерасходы. Короче говоря, нужно вести подробную таблицу всего, чего может касаться ваши прибыль и расходы. Это не займёт у вас больше 1 минуты в день.

Зарезервируйте некоторую часть денег, и держите её в качестве страховки. Конечно этот этап можно и пропустить, но только на своё усмотрение. Дело в том, что рисковать в инвестициях приходится довольно часто, а надёжные методы не подразумевают высокого дохода. В любой книге, курсах и материалах для начинающих инвесторов говорится об обязательном присутствии “защитной подушки”. Обычно я её размер должен составлять 4 месячных расходов, которые вы делаете в своей семье.

Расставить свои инвестиционные приоритеты. Если вы не определились с вашей целью, у вас не получится собрать полноценный инвестиционный портфель. Вы должны подобрать наиболее подходящие вам сроки и условия инвестирования. К примеру, это может быть вклад в образование. Это означает, что с инвестированием нельзя долго тянуть, и они должны иметь среднесрочный характер.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Куда вложить деньги для чайников, Петров К.Н., Перельман Е.Н., 2014

Куда вложить деньги для чайников, Петров К.Н., Перельман Е.Н., 2014.

Задумываетесь о том, как сохранить и приумножить ваши сбережения? У вас есть свободные средства, но вы не знаете, куда их можно вложить? Не знаете, какие инвестиции лучше всего подходят вам? Не переживайте! Прочитав эту книгу, вы узнаете, сколько вы можете инвестировать, не меняя привычный образ жизни, куда можно вложить свободные средства и как заработать на традиционных и нетрадиционных инвестициях, а также как защитить свое будущее путем страхования.

Повышение уровня финансовой грамотности.

К сожалению, большинство людей не умеют правильно управлять своими личными финансами просто потому, что их этому никто не учил. Родители избегали обсуждения этой темы при детях, считая ее практически неприличной. Почти во всех общеобразовательных школах и высших учебных заведениях отсутствует этот необходимый и жизненно важный в современных условиях курс.

Некоторым людям удается подобрать ключи к финансовому успеху с помощью знаний, полученных в семье, от хорошо осведомленных друзей и из таких замечательных книг, как та, которую вы держите в руках. Другие же так и остаются в неведении или получают необходимые знания эффективным, но непростым путем, допустив много дорогостоящих ошибок. Отсутствие необходимых знаний приводит к тому, что люди совершают еще больше ошибок, а они, в свою очередь, выливаются в финансовые потери — деньги просачиваются между пальцами и вытекают из кошелька. В дополнение к финансовым потерям вы испытываете еще и эмоциональный дискомфорт из-за того, что собственные финансы вам неподконтрольны. Все возрастающий стресс и беспокойство всегда идут рука об руку с неумением рационально управлять своими деньгами.

Оглавление.

Введение.

Благодарность авторов.

Часть I. Оценка финансового положения и постановка целей.

Глава 1. Повышение уровня финансовой грамотности.

Глава 2. Оцените свое финансовое положение.

Глава 3. Постановка финансовых целей.

Часть II. Куда уходят деньги.

Глава 4. Почему денег все время не хватает.

Глава 5. Как сохранить и приумножить сбережения.

Глава 6. Сколько вы можете инвестировать.

Часть III. Разумное инвестирование — путь к финансовому благополучию.

Глава 7. Основные принципы инвестирования.

Глава 8. Ваши цели — ключ к выбору инвестиций.

Глава 9. Как выбрать банк и тип вклада.

Глава 10. Инвестирование в паевые инвестиционные фонды в России.

Глава 11. Инвестирование в пенсионные счета в России.

Глава 12. Швейцарские банки для состоятельных клиентов.

Глава 13. Инвестирование в недвижимость.

Глава 14. Инвестирование в драгоценные металлы.

Глава 15. Бриллианты как инвестиция.

Часть IV. Инвестирование в произведения искусства, вина и другие экзотические активы.

Глава 16.0 коллекциях и коллекционерах.

Глава 17. Инвестирование в монеты.

Глава 18. Инвестирование в марки.

Глава 19. Произведения искусства как объект инвестирования.

Глава 20. Инвестирование в вина.

Часть V. Страхование: защитить свое.

Глава 21. Страховка: выбрать нужное и не просчитаться.

Глава 22. Страхование жизни, трудоспособности, здоровья.

Глава 23. Защитите свои активы.

Глава 24. С собой не заберешь: наследство.

Часть VI. Великолепные десятки.

Глава 25. Десять (и даже больше) причин стать инвестором.

Глава 26. Десять (ну, или почти десять) величайших инвестиционных стратегий всех времен.

Предметный указатель.

Бесплатно скачать электронную книгу в удобном формате, смотреть и читать:

Скачать книгу Куда вложить деньги для чайников, Петров К.Н., Перельман Е.Н., 2014 — fileskachat.com, быстрое и бесплатное скачивание.

Скачать pdf

Ниже можно купить эту книгу по лучшей цене со скидкой с доставкой по всей России. Купить эту книгу

Инвестирование для чайников

Многие из читателей хабра неплохо зарабатывают (я надеюсь) и имеют возможность покрывать не только текущие расходы, но и тратить деньги на что-то перспективное. Опять же, многие из нас задумываются — как отложить деньги на будущее, дабы они не «сгорели» со временем (задача минимум) и как заставить деньги делать деньги (задача среднемум средняя). И, снова, многие из нас мечтают, чтобы сбережения росли достаточно быстро, чтобы устроить себе пенсию не в 65 лет, а пораньше. Причем в идеале так, чтобы не надо было тратить все свое время на это, а заниматься любимым делом.

Этим вопросами я заинтересовался года два назад. Как оказалось, задача максимум решаема, а мечта о свободном времяпрепровождении до 60 лет вполне реальна. Более того, на Западе популярен подход «asset allocation», который позволяет тратить на вопрос инвестирования до часа в год и иметь на выходе результаты, сравнимые с профессиональными инвесторами. Причем необходимо всего лишь крепко разобраться в базовой информации и не погружаться в пучины технического и фундаментального анализа.

Как оказалось, этот подход доступен и в нашей стране, в нашей действительности. Результатами исследования я хочу поделиться с вами. Да, пока только исследования… Через 30 лет расскажу о результатах практики.

Сейчас я вижу, что, если бы я об этом задумался десять лет назад, я был бы уже на полпути к своей мечте! Как жаль, что я тогда думал только о компьютерах (ну… не только о них, но о финансах уж точно не думал!)… Впрочем, лучше позже, чем совсем-совсем позже.

P. S. Почему «Сделай сам»? Потому что вы сами можете накопить себе неплохие деньги — вы, а не банки, пенсионный фонд или финансовые компании!

UPD. P. P. S. Мои размышления базируются на статье Сергея Спирина «Портфель лежебоки, или как за 12 лет увеличить капитал в 118 раз». Собственно, от него я и узнал про эту инвестиционную стратегию. Я — IT-шник, а не финансист. Посему за подробностями от эксперта — к нему!

Первый этап поисков — форексы-шморексы

Я с детства любил математику и программирование. И, когда мне на 5-ом курсе IT-университета коллега по учебе рассказал о Форексе, показал его математическую суть, я заинтересовался этим делом. А когда я увидел в основе графиков математику, я был очарован и покорен. Единственное что — я не хотел часами медитировать перед монитором и судорожно ловить моменты входа-выхода из сделки. Когда же я узнал о возможности создавать свои торговые стратегии, т. е. программы, работающие без моего постоянного присутствия, я серьезно взялся за исследования.

Месяцы труда были затрачены на всевозможные стратегии отлова резкого изменения тренда (на виртуальном счете результат был потрясающий… но один раз за несколько месяцев тестирования). Потом в дело пошли более изощренные системы, основанные на нейронных сетях (оказалось, что для реального результата сети должны учиться и учиться. ). Дальше были планы взяться за оптимизацию обучения нейронных сетей генетическими алгоритмами.

- все мои позиции — это ставки на то или иное событие;

- значения котировок и вообще все данные могут быть только те, которые мне предоставляет данный брокер. Данные от остальных форекс-контор не считаются.

- реальный форекс открывается с минимальным счетом в 500 долларов, а лучше — несколько тысяч;

- весь остальной мини-, микро-, нано-форекс — это всего лишь иллюзия форекса. Ваши деньги не выходят за пределы организации, предоставляющей услуги по Форексу. Данная организация перераспределяет деньги между своими клиентами и своим счетом. Ваш выигрыш — это проигрыш для организации. Ваш проигрыш — это заработок для организации;

- котировки, которые приходят на ваш компьютер, выдает организация, предоставляющая услуги по Форексу. Она вполне вправе (технически и юридически) выставлять вам любую картинку;

- еще одно неприятное дополнение к предыдущему моменту — написали вы вашу гениальную стратегию, запустили MetaTrader (или Quik или еще чего), стратегия открывает сделку, и вы ждете ее счастливый конец. Программа написана хитро, предусмотрено все и вся. Класс. Но

по другую сторону баррикадв организации, которая вам поставляет информацию, сидят профессиональные программисты. На 90% можно быть уверенным, что они знают вашу программу. Почему? Потому что ее — вашу стратегию — знает MetaTrader/Quik/…. Они вполне могут передавать ее откомпилированный или исходный код. Зная вашу стратегию, вам можно подсовывать на всего лишь одну секунду такие котировки, что сразу происходит margin call… Я знаю о чем говорю, так как я вел статистику котировок более чем год по 15 валютным парам (база данных на миллионы записей). И я не раз встречал такие вот чудные резкие рывки на долю секунды, которые напрочь уничтожают ваш счет — спасибо кредитному плечу; - кстати о marging call — если на этапе обучения плечо 1:1000 казалось благом, то на практике это кошмар, не оставляющий вам шансов при незначительных неудачных колебаниях рынка;

- исследования настоящего Форекса показали, что математическое ожидание движения пары валют в долгосрочной перспективе близко к 50% и составляет 51%… 54%. Следовательно, в краткосрочной перспективе движения валют можно считать случайными;

- настоящий заработок в Форексе возможен или для профессиональных спекулянтов или для фанатичных скальперов.

Есть еще вариант ясновидения.И то и другое подразумевает серьезную и длительную работу по самообразованию, психологии и сидению перед монитором.

Все! Свободной тысячи долларов у меня не было, желания сидеть часами перед монитором не было. О Форексе мне можно было забыть.

Впрочем, как и алхимики, я не зря потратил массу времени — детально изучил нейронные сети, неплохо разобрался в статистике, язык программирования MetaTrader, работу с MySQL, а также «побочно» изучил многие вопросы из мира финансов.

Мой путь, впрочем, лежал дальше.

Анти-Кийосаки: диверсификация

Разумеется, я вдоль и поперек изучил Кийосаки. Из него я вынес много полезного, в том числе страшную нелюбовь к диверсификации. Но из института я также вынес критическое мышление и отсутствие слепой веры авторитетам. Почему Кийосаки против диверсификации? Чем она плоха?

Меня этот вопрос сильно интересовал, так как я столкнулся с тем, что реальные инвесторы широко пользуются диверсификацией. В итоге я пришел к такому выводу: диверсификация здорово уменьшает ваш выигрыш. Но она также уменьшает и риск. Если вы профессионал и четко уверены в своем финансовом инструменте (а это как раз случай Кийосаки), а риск считаете стремящимся к нулю, то вам и вправду нет смысла разбрасываться на различные финансовые инструменты.

Но я — простой компьютерщик, который плохо разбирается во всех инструментах Нью-Йоркской фондовой биржы. Более того — я не хочу в них сильно разбираться.

Где-то в то же время я начал понемногу изучать портфельную теорию, которая утверждает: сумма инструментов может дать лучший результат, чем отдельные инструменты, входящие в ее состав.

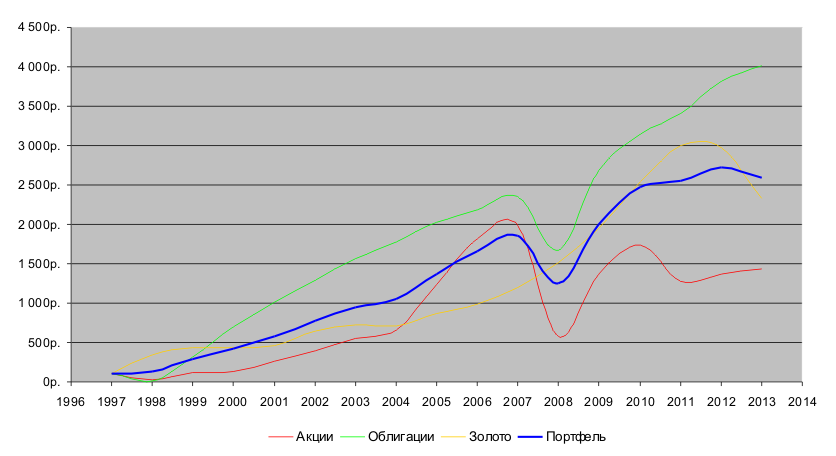

Решил я тогда проделать такой мысленный эксперимент: допустим, сейчас конец 1997 года. Я владею 100 рублями. У меня есть доступ к 3-м инструментам: 1) фонд акций «Добрыня Никитич», 2) фонд облигаций «Илья Муромец» и 3) золото. Рассмотрим еще 4-ый вариант, когда я вначале разделил 100 р. между всеми этими инструментами поровну. Такие вот вложения. Посмотрим, как будут меняться эти 4 вложения со временем:

| Год | Акции | Облигации | Золото | Все вместе | |||

|---|---|---|---|---|---|---|---|

| Стоимость пая | Сумма | Стоимость пая | Сумма | Стоимость пая | Сумма | Сумма | |

| 1997 | 475,50р. | 100р. | 584,21р. | 100р. | 54,40р. | 100р. | 100р. |

| 1998 | 137,03р. | 29р. | 91,95р. | 16р. | 187,25р. | 344р. | 130р. |

| 1999 | 540,08р. | 114р. | 1 818,18р. | 311р. | 238,62р. | 439р. | 288р. |

| 2000 | 606,52р. | 128р. | 4 107,58р. | 703р. | 233,30р. | 429р. | 420р. |

| 2001 | 1 253,94р. | 264р. | 5 897,85р. | 1 010р. | 253,17р. | 465р. | 580р. |

| 2002 | 1 851,79р. | 389р. | 7 569,17р. | 1 296р. | 348,50р. | 641р. | 775р. |

| 2003 | 2 607,48р. | 548р. | 9 159,94р. | 1 568р. | 393,15р. | 723р. | 946р. |

| 2004 | 3 116,65р. | 655р. | 10 397,10р. | 1 780р. | 388,80р. | 715р. | 1 050р. |

| 2005 | 5 854,48р. | 1 231р. | 11 821,31р. | 2 023р. | 472,35р. | 868р. | 1 374р. |

| 2006 | 8 651,54р. | 1 819р. | 12 782,30р. | 2 188р. | 535,47р. | 984р. | 1 664р. |

| 2007 | 9 458,50р. | 1 989р. | 13 796,38р. | 2 362р. | 654,69р. | 1 203р. | 1 851р. |

| 2008 | 2 738,07р. | 576р. | 9 726,63р. | 1 665р. | 821,80р. | 1 511р. | 1 250р. |

| 2009 | 6 510,21р. | 1 369р. | 15 676,50р. | 2 683р. | 1 062,32р. | 1 953р. | 2 002р. |

| 2010 | 8 258,51р. | 1 737р. | 18 367,32р. | 3 144р. | 1 383,06р. | 2 542р. | 2 474р. |

| 2011 | 6 041,56р. | 1 271р. | 19 926,27р. | 3 411р. | 1 629,81р. | 2 996р. | 2 559р. |

| 2012 | 6 483,72р. | 1 364р. | 22 323,24р. | 3 821р. | 1 618,56р. | 2 975р. | 2 720р. |

| 2013 | 6 843,69р. | 1 439р. | 23 455,99р. | 4 015р. | 1 264,30р. | 2 324р. | 2 593р. |

Ну что ж… Если бы я был крутым умным инвестором, я мог бы очень неплохо заработать на фонде облигаций (если бы не бросил это безнадежное дело в конце 1998 г.). Если бы я был лохом слабым инвестором, то я бы грыз локти после вложения средств в фонд акций.

Но я ни тот ни другой случай. Я не хочу угадывать и тратить массу усилий дабы понять куда мне лучше вложить свои средства. Я хочу их положить на счет и заниматься более интересным делом. И что я вам скажу — портфель в этом деле мне здорово помог бы! Да, не звезды с неба, но зато вполне себе уверенный средний результат.

Впрочем, средний — это слабо сказано! За 16 лет сумма увеличилась в 26 раз, среднегодовая доходность составила 23%, максимальная просадка счета составила 32%.

Что я бы делал все эти годы в рамках своей инвестиционной деятельности? Ни-че-го. Единственное что — я должен был с железными нервами перенести 1998, 2008 гг, так как там мой портфель здорово проседал. Можете ли вы себе представить спекулянта или тем паче скальпера, который бы имел годовой доход 23%, который бы выдержал просадку своего счета в 32%? Если да, то сравните его потраченное время и мое. А еще вспомните, что нервные клетки не восстанавливаются.

Так что я не понимаю, чем плоха диверсификация для меня, чайника в финансах.

Портфельная теория

Путешествуя далее по просторам Интернета, я попал на книгу Уильяма Бернстайна «Разумное распределение активов». Там я впервые познакомился с портфельной теорией Марковица. Суть и ее математика для чайника типа меня может быть выражена простым языком (собственно говоря, этим и занимается «asset allocation»).

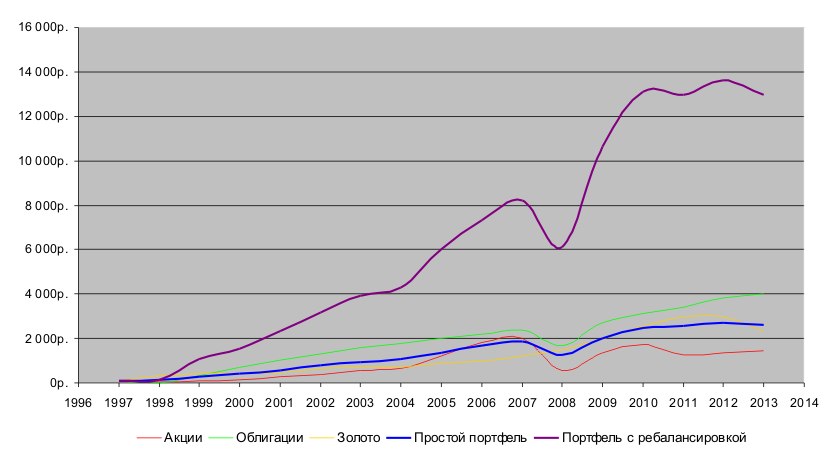

Вы помните неплохой результат нашего портфеля по акциям, облигациям и золоту? Так вот, результат можно значительно улучшить, а также уменьшить чувствительность к риску ценой очень простых усилий — раз в год менять распределение денег (точнее, активов) в этом портфеле. По науке это называется «ребалансировка». Смотрите результат:

| Год | Акции | Облигации | Золото | Простой портфель | Портфель с ребалансировкой |

|---|---|---|---|---|---|

| 1997 | 100,00р. | 100,00р. | 100,00р. | 100,00р. | 100,00р. |

| 1998 | 28,82р. | 15,74р. | 344,21р. | 129,59р. | 129,59р. |

| 1999 | 113,58р. | 311,22р. | 438,64р. | 287,81р. | 1 068,65р. |

| 2000 | 127,55р. | 703,10р. | 428,86р. | 419,84р. | 1 537,53р. |

| 2001 | 263,71р. | 1 009,54р. | 465,39р. | 579,55р. | 2 328,12р. |

| 2002 | 389,44р. | 1 295,62р. | 640,63р. | 775,23р. | 3 178,14р. |

| 2003 | 548,37р. | 1 567,92р. | 722,70р. | 946,33р. | 3 929,14р. |

| 2004 | 655,45р. | 1 779,69р. | 714,71р. | 1 049,95р. | 4 303,82р. |

| 2005 | 1 231,23р. | 2 023,47р. | 868,29р. | 1 374,33р. | 6 008,17р. |

| 2006 | 1 819,46р. | 2 187,96р. | 984,32р. | 1 663,91р. | 7 321,47р. |

| 2007 | 1 989,17р. | 2 361,54р. | 1 203,47р. | 1 851,40р. | 8 203,22р. |

| 2008 | 575,83р. | 1 664,92р. | 1 510,66р. | 1 250,47р. | 6 090,21р. |

| 2009 | 1 369,13р. | 2 683,37р. | 1 952,79р. | 2 001,76р. | 10 615,69р. |

| 2010 | 1 736,81р. | 3 143,96р. | 2 542,39р. | 2 474,38р. | 13 109,30р. |

| 2011 | 1 270,57р. | 3 410,81р. | 2 995,97р. | 2 559,12р. | 12 955,89р. |

| 2012 | 1 363,56р. | 3 821,10р. | 2 975,29р. | 2 719,98р. | 13 624,03р. |

| 2013 | 1 439,26р. | 4 014,99р. | 2 324,08р. | 2 592,78р. | 12 981,49р. |

За 16 лет сумма увеличилась в 130 раз, среднегодовая доходность составила 36%, максимальная просадка — 26%. Кийосаки инвестиционные фонды нервно курят в сторонке…

Усилие — раз в год рассчитать по несложным формулам что куда (10 минут), дать приказ брокеру (еще 15 минут) — и все. Результат сами видите. Что тут можно еще сказать? Только то, что уже столько лет прошло мимо, за которые можно было бы здорово нарастить капитал… Впрочем, жизнь еще не закончена (надеюсь), еще мого чего можно сделать (еще больше надеюсь). Так что эмоции в сторону.

Как это получилось? В чем магия?

Магия в том, что периодически состав портфеля меняется с тем, чтобы подешевевшие активы докупить, подорожавшие продать. Это позволяет снизить общий риск портфеля и, как вы видите, увеличить его прибыльность.

Техника тут простая. Мы изначально решили одну треть вложить в акции, одну треть в облигации, остаток — в золото. Берем, допустим, конец 1997 — 33.33р на акциях, 33.33р на облигациях и 33.33р на золоте. Прошел год, и теперь у нас акции здорово подешевели — теперь там 9.61р, облигации упали еще круче — 5.25р, а вот золото выросло — 114.74р. Наш портфель, несмотря ни на что, слегка вырос — теперь это 129.59р. Чего требует здравый смысл? Выбросить подешевевшие активы, закупить дорожающее золото. Так поступает в порыве паники на волне эмоций большинство.

Мы же поступим с точностью до наоборот. Будем и далее придерживаться правила по 1/3 на каждый актив. 129.59р / 3 = 43.19р (я тут точностью младших разрядов слегка жертвую, т. к. там много знаков после запятой). Значит, на счету каждого актива должно лежать 43.19р. Как этого достичь? Продать золота на сумму 71.55р (114.74р — 71.55р = 43.19р). Потом добавить 33.59р акциям (9.61р + 33.59р = 43.19р) и добавить облигациям 37.95р (5.25р + 37.95р = 43.19р). Если бы вы рассказали об этом вашим знакомым в те дни, они бы побыстрее вас упрятали куда подальше! Зато уже в следующем году грызли бы себе все что только можно…

Вот так все просто! В теории…

… и ее практика

Что такое «ребалансировка»? Когда и как? Какие активы набирать в состав? Какие. Что нужно. Где .

В общем, настала пора собирать конкретную информацию. Бернстайн, Марковиц, Кийосаки — это хорошо, но это дикий Запад. Как эти знания применить в нашем цивилизованном Востоке?

Тут сейчас и топчусь. Точнее, накапливаю средства и изучаю теорию в подробностях.

Откуда взять средства для всей этой деятельности? Мне очень понравилась эта лекция. А точнее, раздел «Простая математика». Там показаны простые расчеты как растет вложение в 100$ с 20% прибыли в год (как вы видели, это более чем реально). Через 51 год эта сумма превысит 1 миллион долларов. А если эту сумму ежегодно увеличивать еще дополнительными вливаниями (те самые 10% от зарплаты), то времени понадобится значительно меньше. Лично я, прочитав эту первую лекцию, сразу побежал в банк и открыл несколько депозитов (тогда я еще не владел портфельной теорией). Как стану умнее — буду вкладываться в более серьезные финансовые инструменты.

Как часто делать ребалансировку? Большинство источников советуют делать ее раз в год — не чаще и не реже.

В какой пропорции собирать активы?

Тут море математики… Формулы-то простые — в частности, вспоминаем математическое ожидание, дисперсию случайной величины и ковариацию. Excel и ему подобные позволяют выполнить все сложные расчеты легко и быстро, во всевозможных комбинациях.

Математическое ожидание годовой прибыли (выраженное в %) нам даст «доходность», дисперсия годовой прибыли (я ее превращаю в средне-квадратическое отклонение — оно для меня как-то наглядней. ) — «риск», ковариация (по месячным данным) — зависимость инструментов друг от друга. Те инструменты, которые показывают высокую зависимость, не подходят для портфельной теории. Их лучше вообще не рассматривать.

Для интересующихся и готовых к расчетам. Берете интересующие вас инструменты (те, что я взял, например). Загружаете в электронную таблицу данные. Вычисляете по ним среднее арифметическое и дисперсию. Далее формируете всевозможные комбинации — допустим, 10% золота, 50% облигаций и 40% акций. Для каждой такой комбинации считаете доходность и риск.

Наконец, вы можете выбирать что вам нужно. Как правило, высокая доходность сопровождается высоким риском. Вы находите то сочетание, которое вам комфортней всего. И по данной пропорции начинаете работать.

Необходимо учесть — портфельная теория работает на больших сроках (десяток лет — это немного). Значит, выбранную пропорцию придется соблюдать весь этот срок.

Также надо помнить, что будущие сочетания слабо связаны с историей. Это также надо держать в уме.

В общем, тут для меня больше всего вопросов. Я пробую, гоняю разные модели, изучаю… Если будут интересные результаты и интерес читательской аудитории — напишу как-нибудь подробней.

И главный вопрос — насколько широка должна быть диверсификация? Разные фин. инструменты? Да, но надо шире. Должны быть инструменты не только в нашей стране, но и за рубежом — помните 1917 год? До него надо было вкладываться в активы Санкт-Петербургской биржи. Вот только через год все ваши деньги испарились бы… Такое может случиться и сейчас. Например, акции ЮКОСа — тот самый актив, который мог бы уничтожить ваш портфель. Так что его совет — чем шире, тем лучше.

Заключение

- отказался от потребительских кредитов — это было для меня несложно, так как я не успел на них сильно «подсесть», а второй мой кредит мне вылился в такую копеечку, что я теперь их боюсь как огня. Впрочем, и огонь бывает полезен. Поэтому мое отношение к кредитам такое: кредит — это мощное, но весьма опасное финансовое средство, и должно использоваться с большим умением. Также как и антибиотики — грамотное их применение спасает, а если ими «шыряться», то они уничтожат вас;

- стал откладывать 10% от прибыли — я об этом уже писал и упоминал ранее. В двух словах — с каждой прибыли (кроме подаренных денег) я откладываю 10% в копилку. За год получаю больше одной зарплаты. Эти деньги неприкосновенны и используются только для инвестиционных целей (или же вначале набирается некоторая резервная сумма, потом уже все только на инвестиции). Так можно периодически, без ощутимого ущерба для своих финансов пополнять инвестиции;

- вложился в несколько депозитов — положил деньги в несколько банков под большие проценты на средний (9 месяцев) срок. Почему разные банки? Потому что депозиты рискованные — есть вероятность, что не все деньги удастся снять (такого пока, правда, не произошло);

- веду финансовый отчет — это у меня уже в привычку вошло. Вечерком записываю все в подробностях. В итоге нашел небольшие финансовые дыры. Теперь четко знаю сколько и на что мне надо денег. По ходу дела подружился со статистикой. Полезно!

- поднимаю свой теоретический уровень — трачу время и деньги на изучение финансовых теорий. Также изучаю финансовые инструменты, которыми планирую пользоваться;

- произвожу исследования — пробую, гоняю разные модели. Ибо депозиты — это хорошо (малый риск), но слабо (маленькая доходность). Фактически, это для меня резерв, я готовлюсь к более серьезным вложениям;

- постоянно конструирую свои глобальные цели — важный момент! Для чего копить деньги? Сколько мне их надо? Как я планирую выводить накопленные средства? Буду ли я продолжать инвестирование после «выхода на пенсию»? Когда это произойдет? Что делать, если какие-то активы сгорят?

На сейчас имею уровень депозитов и отложенных «срочных» средств. На будущее планирую поднакопить средства для вложения в более серьезные инструменты. К тому моменту надеюсь уверенно ориентироваться во всех необходимых вопросах.

Сильно жалею, что столько времени прошло мимо. Еще больше радуюсь, что впереди времени значительно больше!

Источник https://itexts.net/avtor-dmitriy-krasnovodskiy/366957-investicii-dlya-nachinayuschih-dmitriy-krasnovodskiy/read/page-1.html

Источник https://obuchalka.org/20210224129567/kuda-vlojit-dengi-dlya-chainikov-petrov-k-n-perelman-e-n-2014.html

Источник https://habr.com/ru/post/231797/