Несладкий февраль: почему рынок акций и рубль продолжат падать

Высокая турбулентность для российского фондового рынка и рубля в феврале сохранится, полагают опрошенные «Известиями» аналитики. Триггером для рынков акций станут ужесточение центральными банками монетарных политик из-за ускорения инфляции и сезон отчетности гигантов. На курс рубля, несмотря на поддержку сырьевого сектора, по-прежнему будет влиять геополитика, отметили специалисты. По их прогнозам, в этом месяце нацвалюта будет торговаться в коридоре 74–78 руб./$.

Турбулентности не миновать

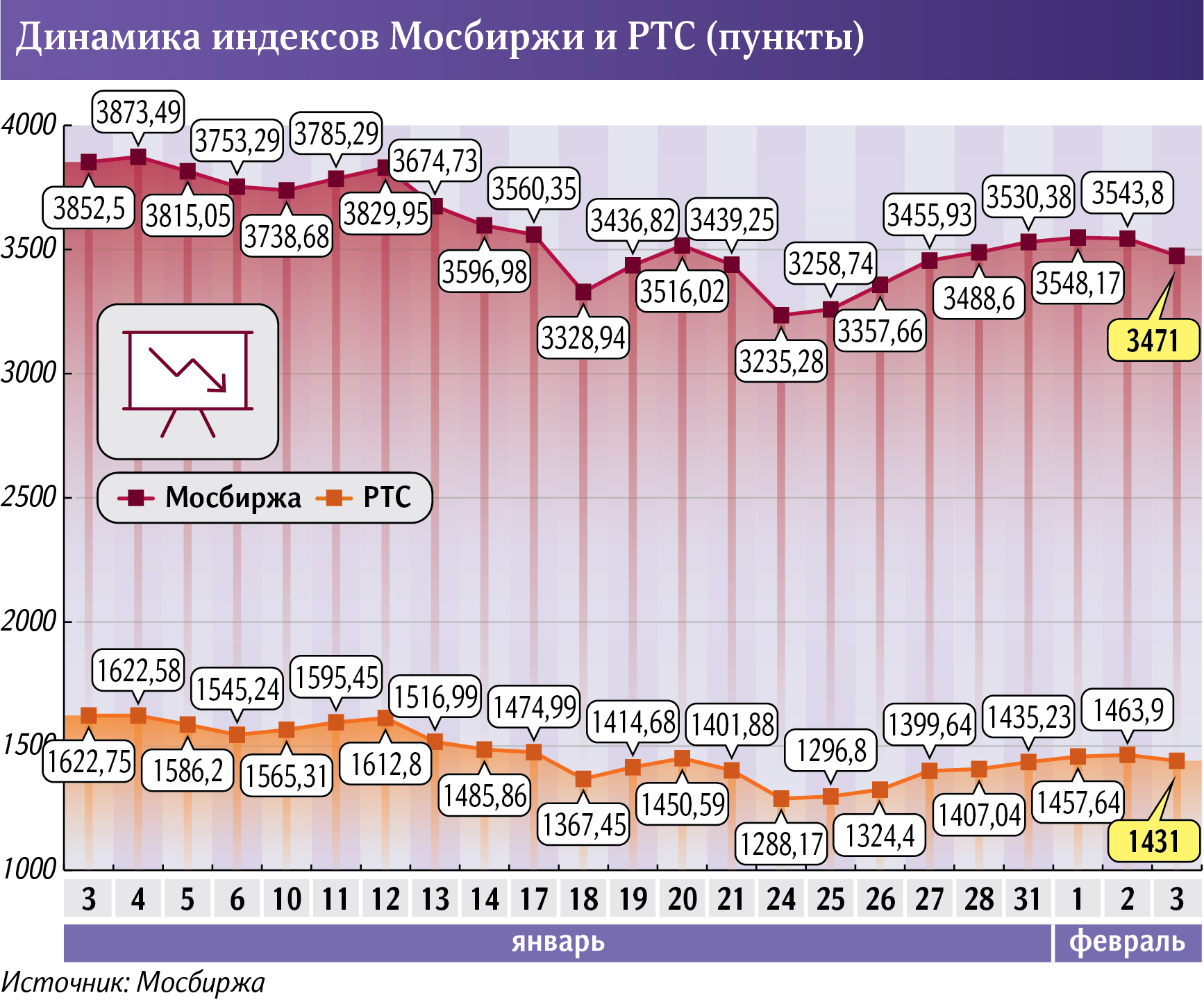

Основные торги 3 февраля открылись в минусе: индекс Мосбиржи просел на 1,27%, до 3499 пунктов, а РТС — на 1,47%, до 1442. Снижение зафиксировано на фоне более чем недельного роста российского рынка акций после «черного понедельника» — 24 января. К закрытию основной сессии индикаторы продемонстрировали падение на 2,05 и 2,18% соответственно.

В то же время снижением открылись и американские фондовые площадки: индекс S&P 500 упал на 1,44%, NASDAQ — на 1,65%, а Dow Jones — на 0,78%. Отрицательную динамику демонстрируют и европейские рынки: британский индикатор FTSE откатился на 0,46%, немецкий DAX — на 1,19%, французский CAC — на 1,42%.

На российские активы сегодня оказывают давление негативные настроения на нефтяном рынке и глобальных площадках, отметил директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров. По его словам, инвесторы отыгрывают решение ОПЕК+ нарастить добычу. Тогда как мировые биржи начали корректироваться на фоне ряда не самых удачных отчетностей таких корпораций, как PayPal, Meta и другие, а также ожидаемого ужесточения политики ФРС, пояснил он.

По мнению директора по инвестициям УК «Открытие» Виталия Исакова, происходящее на рынке — обычное движение в рамках режима повышенной волатильности. Ряд участников, закупившихся ранее в моменты паники, предпочли зафиксировать прибыль, считает он. В предыдущие четыре сессии резкий отскок мировых рынков после январских распродаж был чисто техническим и по большей части эмоциональным, поскольку не имел серьезных фундаментальных или новостных основ, пояснил эксперт «БКС Мир инвестиций» Дмитрий Бабин.

Также он подчеркнул, что накануне вышли крайне негативные данные по рынку труда США. Играет роль и начало ужесточения монетарной политики крупнейшими центробанками из-за высокой инфляции, а этот процесс способен ухудшить долгосрочные экономические перспективы. Поэтому слабые макроданные на фоне ускорения роста цен пугают инвесторов наихудшим сценарием — стагфляцией, указал Дмитрий Бабин.

По оценкам аналитика, более вероятными сейчас выглядят высокая волатильность и разнонаправленные движения с возможной проверкой на прочность многомесячных минимумов, достигнутых российскими индексами в январе. Высокая турбулентность на российском рынке пока сохранится, согласился Константин Асатуров: геополитический фактор хоть и был не таким ярким в последние дни, но всё же никуда не исчез.

— Тем не менее мы предполагаем, что высокие цены на сырье более чем компенсируют влияние санкционных и геополитических рисков. Поэтому стоит ожидать скорее нейтральную — умеренно-позитивную динамику российского рынка после произошедших сильных просадок в начале года, — резюмировал эксперт.

Под знаком геополитики

В четверг рубль также теряет позиции: в моменте национальная валюта в паре с американской торговалась по 76,8, европейской — 86,7. Динамику курса рубля в начале 2022-го формирует геополитика, отметил главный экономист Евразийского банка развития (ЕАБР) Евгений Винокуров. По его словам, российская денежная единица сейчас фундаментально недооценена. Есть пространство для движения курса ближе к 72 за доллар, но в феврале таких уровней не будет, так как напряженность сохраняется, а повышение премии за страновой риск России может оказаться длительным, уточнил эксперт.

Прогнозировать поведение рубля сейчас непросто в силу непредсказуемости геополитической ситуации, считает аналитик «Финама» Андрей Маслов. Он напомнил, что ключевую роль в любых колебаниях российской валюты с 2014 года играет фактор геополитики и только после — нефтегазовый. В феврале курс будет находиться в коридоре 75–78 рублей за доллар, оценил он.

— Поддержать нацвалюту могут цены на нефть и газ. Также на ее курсе положительно скажутся ужесточение денежно-кредитной политики Центробанка и отказ от покупки валюты на внутреннем рынке Минфином, — указал аналитик.

По мнению Евгения Винокурова, ЦБ уже в феврале может вернуться к покупкам валюты на рынке в рамках бюджетного правила. Возобновление операций регулятора не будет давить на рубль, а ограничит пространство для его укрепления, считает он. В результате пара USD/RUB в конце февраля может находиться в диапазоне 74–76, а EUR/RUB — 82–86, оценил экономист.

На более длительном горизонте фактором поддержки национальной валюты выступит ужесточение политики Банком России, подчеркнул он.

Аналитики считают, что у частных инвесторов будет несколько месяцев, чтобы присоединиться к будущей волне роста активов

С 7 февраля по 4 марта этого года Минфин направит на покупку иностранной валюты и золота 634,7 млрд рублей, сообщили 3 февраля в ведомстве. Ежедневный объем покупок валюты составит 33,4 млрд. Ранее операции в рамках бюджетного правила были приостановлены ЦБ с 24 января.

Говоря о стратегии поведения инвесторов, Виталий Исаков из «Открытия» напомнил о необходимости следовать составленному ранее личному финплану, где прописаны горизонт инвестирования, ожидаемая доходность и риск-профиль. Например, если предусмотрены вложения в рискованные активы, сейчас отличный момент, чтобы открыть или увеличить позицию в российских акциях, считает он.

— Сейчас лучше хотя бы 25–35% капитала держать в виде свободных средств, которые можно временно переложить в такие защитные инструменты, как швейцарский франк и золото, на случай вероятной второй волны распродаж рисковых активов, — советует Дмитрий Бабин из БКС.

Из акций более перспективно выглядят компании из сектора добычи драгоценных металлов, а также продуктов питания и удобрений, учитывая угрозу дальнейшего усиления продовольственной инфляции, добавил он.

Наш фондовый рынок пытаются удержать перед 15 августа. Действия ЦБР, МосБиржи понятны.

Под конец прошлой недели рынок негативно отреагировал на допуск дружественных нерезидентов на фондовый рынок 8 августа (в основном, это крупные фонды, которые явно готовились к распродаже). Как итог, ЦБР и МосБиржа спохватились, ограничив допуск дружественным нерезидентам, допустив их только на срочный рынок (фьючерсы и опционы). МосБирже потребовалась дополнительная настройка биржевых систем в связи с указом президента (указ прямо запрещает нерезидентам из «недружественных» России стран выходить из активов без специального разрешения как минимум до конца 2022 года). Как вы уже заметили, рынок отреагировал позитивно на эти новости и мы уже 3 день показываем значительный рост, IMOEX преодолел отметку в 2100 пунктов и стремится взять рубеж в 2200 пунктов. Я своё мнение менять не собираюсь, все эти действия только отсрочивают неизбежное (кстати, то, что рынок растёт, это медвежья услуга владельцам расписок, которые 15 августа конвертируются в акции, подумайте об этом на досуге). Ниже, как всегда, расскажу о более интересных событиях фондового рынка:

▪️ М. Видео отчиталась по РСБУ за первое полугодие 2022 года. Отчёт получился сильный, чистая прибыль группы за отчётный период многократно увеличилась до 38,997 млн. руб. по сравнению с 2,771 млн. руб. в предыдущем году. Выручка увеличилась на 0,2% до 113,7 млн. руб. против 113,49 млн. руб. годом ранее. Скажу так, что это связано с событиями конца февраля, когда население пыталось впрок закупиться техникой и электроникой. Необходимо будет дождаться отчёта за 3 и 4 квартал. При этом сама компания отмечает сокращение инвестпрограммы, значит, темпы роста выручки замедлятся. Отмена дивидендов как раз и говорит о том, чтобы акционеры готовились к сокращению выручки и к непростым временам. Сам являюсь держателем данных акций и, в принципе, не удивлён данным событиям.

▪️ Татнефть определится с дивидендами 15 августа (за первое полугодие). Последний раз компания выплачивала дивиденды по итогам 2021 г. в размере 16,14 руб. на каждый тип акций (являюсь держателям обычки). В принципе, сейчас нефтянка чувствует себя хорошо и вполне вероятно, что дивиденды будут. Нефтяной сектор является у меня основным в портфеле, все исправно платят дивиденды (кроме моего любимого Лукойла), но смущает начавшаяся рецессия в США, под угрозой цены на сырьё (Brent коррелирует с Urals).

▪️ Интересную статистику тут увидел по возвращению нерезидентов на срочку. Обороты по итогам торговой сессии понедельника выросли лишь в контрактах на индексы. Так, во фьючерсе на РТС наторговали свыше 23,6 млрд. руб., что выше среднего значения с июня по 5 августа — 16,8 млрд руб. Объем открытых позиций в деньгах увеличился на 0,8% д/д, до 16,7 млрд. руб.

Российский фондовый рынок обвалился до февральских минимумов: что происходит

Индекс Мосбиржи на этой неделе упал до минимумов с начала «спецоперации» — по итогам торгов во вторник, 12 июля, основной индикатор российского фондового рынка опустился до 2135 пунктов, это низшее значение с 24 февраля. Что тянет российские котировки вниз и где дно?

Почему дешевеют российские акции

Снижение индекса Мосбиржи — событие не последних дней. Отскочив в конце марта после самого длительного перерыва в торгах в истории российского рынка, он планомерно падает — с апреля по июнь индикатор снизился на 18,4%. Как отмечает ЦБ в обзоре рисков финансовых рынков, в это время снижались и отраслевые индексы, за исключением телекоммуникаций (+9%), электроэнергетики (+3%) и строительных компаний (+13%).

При этом объемы торгов на фондовом рынке остаются невысокими. В июне они были почти в пять раз ниже объемов до 24 февраля — 44 млрд рублей в день против 200 млрд. Розничные инвесторы, доля которых в объеме торгов акциями достигла 74%, «стали занимать выжидательную позицию на фоне неопределенности перспектив экономики и дивидендной политики крупнейших эмитентов», констатируют аналитики ЦБ. 30 июня индекс обвалился на 7,3% после того, как стало известно об отказе «Газпрома» от выплаты дивидендов впервые с 1998 года. Это решение вызвало разочарование и апатию участников рынка, говорит директор по инвестициям УК «Открытие» Виталий Исаков. Последовавшее разъяснение министра финансов Антона Силуанова о том, что отказ от дивидендов был временным и впоследствии выплаты возобновятся, не показалось рынку убедительным, и он продолжил сползать к февральским минимумам, добавляет главный аналитик УК «Ингосстрах-Инвестиции» Виктор Тунев.

В целом от дивидендных выплат в этом году отказался ряд компаний из числа «голубых фишек», и это заставило инвесторов усомниться в качестве управления в крупнейших корпорациях, добавляет ведущий аналитик ИК «Фридом Финанс» Наталья Мильчакова. Те инвесторы, которые приобретали акции под дивиденды, стали их распродавать после наступления дивидендных отсечек, что тоже внесло свою лепту в общую негативную динамику российских акций, добавляет руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров.

Также на динамику рынка повлияло снижение цен на сырьевые товары, в том числе нефть, которое произошло на прошлой неделе, говорит руководитель отдела анализа акций ФГ «Финам» Наталья Малых. Все больше инвесторов закладывают в цену активов мировую рецессию, отмечает она.

Также обвалу способствовало укрепление рубля, продолжает начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин. Он указывает на то, что крепкий рубль давит на акции экспортеров, а их доля в индексе Мосбиржи составляет 64%.

Где дно рынка и как от него оттолкнуться

С технической точки зрения уровни поддержки для индекса Мосбиржи находятся в районе 2050-2100 пунктов. Если индекс упадет ниже, то это по сути откроет индикатору дорогу к февральским минимумам, предупреждает аналитик «Велес Капитал» Елена Кожухова. Такой сценарий падения вполне вероятен в случае снижения цен на энергоносители, введения новых санкций или тревожных новостей из корпоративных отчетностей, добавляет она.

До конца лета индекс Мосбиржи может снизиться до 2000 пунктов, а на отдельных корпоративных новостях может проседать до 1900-1950 пунктов, прогнозирует Наталья Мильчакова. «От уровней в 1950-2000 пунктов индекс Мосбиржи способен начать расти и, если не появится каких-либо еще негативных для фондового рынка новостей, до конца года может вернуться даже в область 2500-2600 пунктов. Скорее всего, восстановление роста рынка начнется осенью», — говорит аналитик.

По прогнозам Натальи Малых из «Финама», летом индекс Мосбиржи может уйти в диапазон 1900-2000 пунктов. А рост может возобновиться за счет перетока средств из депозитов и гособлигаций в акции. «Антикризисные вклады будут постепенно истекать, и высоких ставок на долговом рынке уже нет. Во-вторых, по мере того как эмитенты будут перестраивать логистику и решат вопросы с расчетами, они могут возобновить выплату дивидендов. Или если акции сильно упадут, то могут объявить об обратном выкупе акций», — считает Малых.

Изоляция и доминирование частников

На фоне экономических изменений и ограничений для нерезидентов на фондовом рынке начали доминировать частные инвесторы. По данным Мосбиржи, в июне их доля на торгах акциями составляла 74%, притом что до введения ограничений доля была ниже 50%. «Потенциальная уязвимость такой ситуации заключается в возможном росте волатильности из-за однонаправленных действий большого количества частных инвесторов на фоне негативного информационного фона. Пока указанный риск не реализовался, и рынок, несмотря на рост волатильности, продолжает сохранять устойчивость», — говорится в обзоре ЦБ.

В этих условиях для рынка характерна низкая ликвидность, которая обусловлена отсутствием нерезидентов, а это значит, что любой приток средств может остановить падение и развернуть бумаги к росту, говорит Виктор Тунев из «Ингосстрах Инвестиций». «Вопрос, будут ли частные инвесторы теперь активно покупать», — добавляет аналитик.

При этом в условиях санкций российский рынок оказался независим от процессов, происходящих на иностранных площадках. В частности, практически утрачена связь с динамикой американского рынка, она почти никак не сказывается на российских акциях, объясняет Тунев.

Ушла с российского рынка и сезонность. Если раньше сниженную динамику можно было связать с летними месяцами, то теперь это не работает. «Статистические выкладки в духе sell in May, and go away («продавай в мае и выходи») в текущих условиях, когда по сути надо перестраивать экономику, можно выбросить в окно», — говорит Наталья Малых из «Финама».

Инвестору

Сейчас рынок российских акций «экстремально дешев», говорит Виталий Исаков из «Открытия». А это значит, что покупки, сделанные сейчас, могут оказаться очень выгодными в горизонте трех-пяти лет, даже если снижение будет продолжаться некоторое время. Пытаться «нащупать дно» эксперт не советует, потому что «на каждом новом минимуме делать это будет все страшнее и страшнее».

Покупку российских акций сейчас стоит рассматривать тем, кто планирует инвестировать на долгий срок, соглашается Виктор Тунев из «Ингосстрах Инвестиций». «Для инвестиций на более короткий срок (1-2 года) лучше рассмотреть сегмент рублевых облигаций, где сохраняется потенциал роста цен и снижения доходности вслед за ключевой ставкой Банка России», — добавляет он.

Что касается отдельных секторов экономики, то в среднесрочной перспективе лучше других будут себя чувствовать компании розничного сектора, химической промышленности и электроэнергетики. Это связано с тем, что они наименее подвержены санкциям, объясняет Елена Кожухова из «Велес Капитал». Динамика нефтегазовых эмитентов, которые обладают высокой долей в индексе Мосбиржи, будет зависеть от того, как они перестроят бизнес в условиях ограничений.

Источник https://iz.ru/1286355/roza-almakunova/nesladkii-fevral-pochemu-rynok-aktcii-i-rubl-prodolzhat-padat

Источник https://smart-lab.ru/blog/827626.php

Источник https://www.forbes.ru/investicii/471365-rossijskij-fondovyj-rynok-obvalilsa-do-fevral-skih-minimumov-cto-proishodit