Фонд прямых инвестиций и венчурные фонды

Несмотря на кризис и заоблачные риски, венчурный рынок по-прежнему манит многих. «Венчурное инвестирование все больше бумирует, ведь хайтек развивается невиданными темпами, а прошлый кризис ясно показал, что IT-отрасль менее других подвержена кризисам», — объясняет управляющий партнер TMT Investments Артем Инютин.

Команду Rusbase довольно часто спрашивают о том, как начать вкладывать в стартапы. Есть пять способов это сделать — инвестировать через краудинвестинговые платформы, через клубы инвесторов, стать бизнес-ангелом, передать деньги в управление венчурному фонду и, наконец, создать собственный венчурный фонд. Подробно об этом мы писали в статье «Инструменты для инвестора в России: как и где искать стартапы».

Конечно, сложнее всего запустить свой венчурный фонд. В этом случае все будет максимальным — усилия, вложения и риски. Прибыль тоже, но только если все сделано правильно. Очевидно, что это вариант не для новичков, а для тех, кто уже распробовал венчурные инвестиции и всерьез увлекся этой сферой.

Венчурный инвестор и стартаперы

Чем венчурные инвестиции отличаются от прямых

Прежде чем запускать венчурный фонд, нужно сперва разобраться, чем он отличается от фонда прямых инвестиций (ФПИ, или private equaty, или PE).

ФПИ, как правило, вкладывают деньги в крупные и зрелые компании, которые собираются или уже вышли на IPO. При прямых инвестициях фонд активно участвует в управлении компанией, чтобы поднять стоимость ее акций и выгодно их перепродать. ФПИ заставляет свои портфельные компании сотрудничать, чтобы они снижали издержки друг друга.

Венчурные инвестиции (venture capital, или VC) — особая разновидность прямых. Венчурные фонды вкладывают деньги в проекты на ранних стадиях развития, которые обещают быстро расти. Поскольку наличие рынка еще неочевидно, 7 из 10 стартапов обычно проваливаются. В отличие от ФПИ, для венчурного фонда списания (полная или значительная потеря денег) — в порядке вещей. Такие огромные риски требуют соответствующей доходности (по отдельным сделкам может быть более 50-100% годовых). Венчурные фонды могут участвовать в управлении портфельными компаниями, но не так жестко, как ФПИ. Если стартап вырастет в крупный бизнес, им может заинтересоваться ФПИ.

Сейчас, правда, грань между прямыми и венчурными инвестициями несколько размывается. Иногда российские ФПИ вкладывают в хорошо проработанные венчурные проекты, а венчурные фонды — в состоявшиеся компании.

Сколько нужно денег

Вообще пускаться в венчурные эксперименты стоит, когда все материальные потребности уже удовлетворены. Управляющий директор Prostor Capital Алексей Соловьев не советует тратить на это больше 10–15% капитала. По его мнению, для запуска венчурного фонда нужно как минимум $10 млн. Управляющий партнер TMT Investments Артем Инютин минимальным размером венчурного фонда называет $10-15 млн.

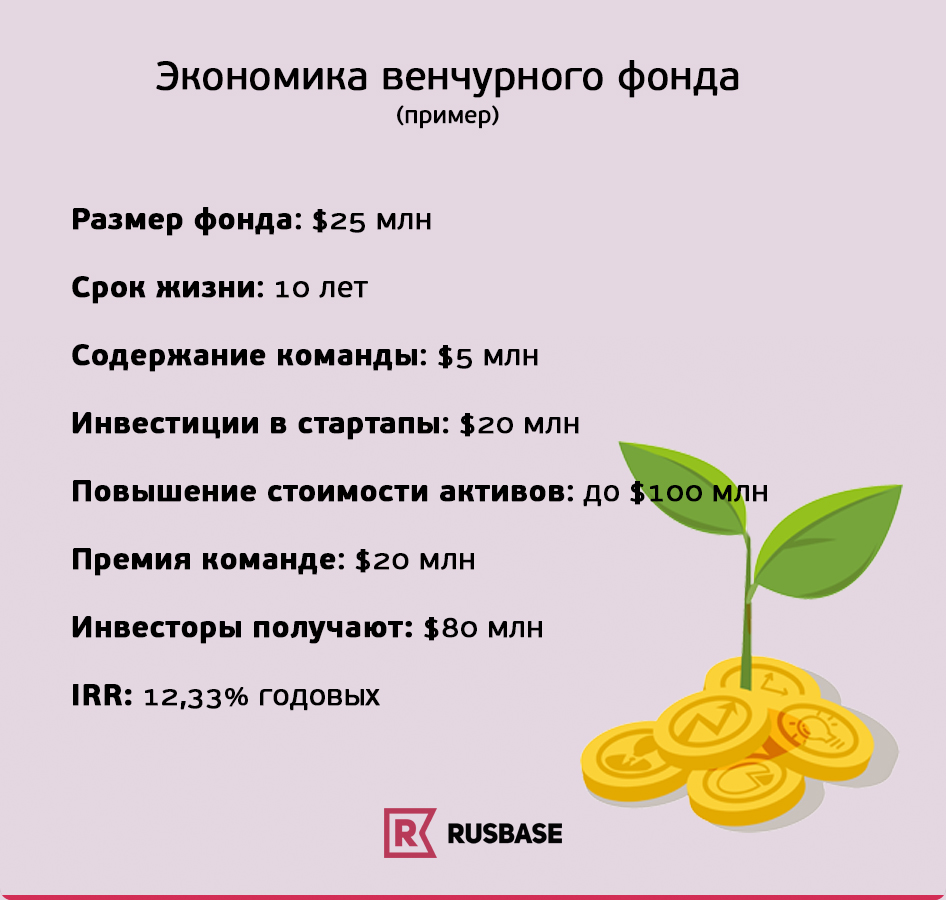

Придется снимать офис, содержать команду и оплачивать другие расходы. Управляющий партнер iDealMachine Сергей Фрадков оценивает их на уровне около $500 тысяч в год, а минимальную сумму для создания фонда — в $25 млн. За 10 лет работы фонда $5 млн уйдет на его функционирование, а $20 млн — на сами инвестиции, прикидывает предприниматель. Но есть и другие рабочие модели — например, если оплачивать команду из других средств, фонд может быть и поменьше. Например, объем фонда iDealMachine составляет всего $6 млн, потому что акселератор финансируется отдельно.

Партнер Maxfield Capital Александр Лазарев добавляет, что для посевного фонда может хватить и $1-2 млн. Например, если такой фонд будет вкладывать по $50 тысяч в проекты на самых ранних стадиях, а команда будет состоять из одного человека, которому есть на что жить.

Как выбрать стратегию

Стратегия фонда определяет стадию, отрасль, географию портфельных проектов, а также способы получения прибыли (выход или дивиденды). Когда создатели фонда привлекают инвесторов, они «продают» именно стратегию фонда — объясняют, почему она принесет максимальный доход.

Выбор стадии зависит от размера фонда. Маленькие фонды объемом $10-15 млн инвестируют по $100-500 тысяч в стартапы на посевной стадии (играют на одном поле с акселераторам и бизнес-ангелами). Фонду объемом до $100 млн подходят проекты на стадии A, где средняя сумма сделки составляет $1–2 млн. Фонды больше $100 млн обычно участвуют в раундах В и С, вкладывая $3-7 млн и выше $7 млн соответственно. Фонды размером более $1 млрд инвестируют в компании с оценкой от сотен миллионов до нескольких миллиардов долларов.

Популярным форматом ранних инвестиций является конвертируемый займ (convertible note) — когда инвестор получает не долю в компании, а «скидку» на покупку акций в следующем раунде. Это позволяет не торговаться с основателями об оценке компании, когда у нее еще нет продаж.

Сергей Фрадков, управляющий партнер iDealMachine

Мы выбрали самую раннюю стадию инвестирования в российские компании и выращивание их с помощью акселератора. Именно так мы рассчитываем максимально увеличить ценность наших вложений.

Нишу фонд выбирает исходя из экспертизы и опыта партнеров, а также пожеланий основных инвесторов. В этой отрасли команда фонда должна быть сильнее других, чтобы выйти на обещанную прибыль.

Артем Инютин, управляющий партнер TMT Investments

Мы с Германом Каплуном и Александром Моргульчиком выбирали стратегию с учетом нашего опыта работы с интернет- и мобильными проектами, а также технологий и рынков, которые считаем перспективными на ближайшие 5-7 лет.

География работы венчурного фонда зависит и от компетенций управляющих, и от капитала. Например, вывод стартапа на глобальный рынок — не только очень сложный, но и очень дорогой процесс. Как правило, он требует огромных инвестиций в маркетинг.

Александр Лазарев, партнер фонда Maxfield Capital

Мы работаем с проектами, нацеленными на международный рынок. Там легче найти соинвесторов, большая ликвидность и много стратегических покупателей.

Также наиболее капиталоемкими Лазарев считает проекты с большой долей офлайновых и не масштабируемых затрат. Например, в сервисе по доставке еды велика доля ручного труда, затраты на курьеров отражаются в каждом чеке. То же самое — с консьюмерскими проектами (b2c), где привлечение каждого нового пользователя обходится дороже предыдущего. Меньше всего вложений требуют технологические b2b-проекты, где каждый новый контракт может создать дополнительную выручку.

Чаще всего венчурные фонды зарабатывают на перепродаже долей портфельных компаний, подорожавших под их руководством. Перспективы выхода управляющие продумывают еще перед инвестированием в стартап. Обычно портфельную компанию приобретает стратегический инвестор — крупный игрок, который укрепляет свои позиции на рынке покупкой новых технологий.

Также венчурный фонд может выйти из проекта через IPO — продать свой пакет акций на бирже неограниченному кругу лиц. Но этот путь подходит только для достаточно крупных и стабильных компаний с хорошей репутацией. К тому же к IPO надо долго и тяжело готовиться.

Если венчурный фонд создается на неограниченный срок (это характерно для корпоративных венчурных фондов или фондов с одним инвестором), то он может ориентироваться на дивиденды — часть прибыли портфельных компаний, которую выплачивают акционерам пропорционально их долям.

«Когда стартап генерит прибыль, он уменьшает свои темпы роста, — говорит управляющий партнер TMT Investments Артем Инютин. — Инвесторы любят прибыльность в отраслях, тесно связанных с продажами и офлайном. Но в технологических компаниях они ценят бурный рост, контролируемые затраты и быстрый выход на безубыточность».

Как выбрать юрисдикцию

Территориальная юрисдикция определяет, под законодательством какой страны будет работать фонд. Исторически основной юрисдикцией для всех фондов (не только венчурных) были Каймановы острова. Это один из крупнейших мировых офшоров, который расположен в Карибском море и принадлежит Великобритании. Там действуют английское право, которое хорошо защищает права инвесторов, и минимальные налоги на прибыль.

«Собираешься ли ты инвестировать в России или на Западе, проводить сделки лучше всего по английскому законодательству, сейчас оно самое продвинутое и адекватное», — советует Артем Инютин. «Выбор юрисдикции в принципе не зависит от географии инвестирования», — согласен Сергей Фрадков.

Однако в последнее время фонды предпочитают юрисдикцию региона, где они собираются инвестировать, отмечает Александр Лазарев из Maxfield Capital. Например, европейские фонды инкорпорируются в Великобритании или в Люксембурге, американские — на Кайманах или в штате Делавер. Российские фонды все чаще регистрируются в России — так им легче сотрудничать с отечественными институтами развития.

В мире стандартной юридической формой венчурного фонда является limited partnership (англ. ограниченное партнерство). Его аналогом в российском праве является инвестиционное товарищество. Оно позволяет инвесторам входить в фонд на правах неуправляющего партнера, который не отвечает по обязательствам товарищества ничем, кроме своего вклада.

Как собрать команду

Стандартные затраты на команду (management fee, англ. плата за управление) составляют 1-2% капитала фонда в год. А для мотивации используются success fee (англ. плата за успех) или carry — от 15% до 20% от прибыли фонда.

Костяк команды фонда состоит из управляющих (general partners), которые выстраивают бизнес фонда, и аналитиков, которые обеспечивают приток проектов и анализируют их деятельность. Если фонд совсем маленький, его команда может состоять всего из одного управляющего партнера, допускает Александр Лазарев.

В штате многих фондов есть специалисты по маркетингу и PR. Проводить сделки и оформлять отчетность фондам помогают юридические и бухгалтерские фирмы.

Партнеры фонда должны уметь управлять инвестициями: выбирать перспективные компании, увеличивать их стоимость и своевременно выходить из них. «На мой взгляд, сотрудники фондов должны быть выходцами из интернет-компаний, а управляющие партнеры — иметь успешный интернет-бизнес за плечами», — считает Артем Инютин из TMT Investments.

Команда фонда должна уметь организовать deal flow — первичный отбор и анализ потенциальных проектов, и due diligence — глубокий анализ компании для принятия решения о сделке. Большое значение имеют soft skills, поскольку венчурный бизнес во многом строится на доверии. Поэтому и команды фондов обычно собираются из хорошо знакомых друг с другом людей.

Как искать инвесторов

Если в США большинство венчурных инвесторов составляют пенсионные фонды, фонды университетов и других крупных учреждений, то в России фонды делаются на деньги частных лиц. Западные инвесторы больше доверяют управляющим, а у нас еще не привыкли к формату limited partners и стремятся контролировать свои инвестиции.

Сергей Фрадков, управляющий партнер iDealMachine

Я согласен с точкой зрения, что в России много денег, но мало капитала. У нас много богатых людей и компаний, но они ищут способы вкладывать деньги самостоятельно. Инвестировать в венчурные фонды кажется им потерей контроля, к тому же их смущают длинные сроки вложений.

Как правило, потенциальные инвесторы хранят свои капиталы в надежных облигациях и недвижимости, а венчур рассматривают как способ диверсификации портфеля (пусть и рискованный). Чтобы человек согласился вложить свои деньги в венчурный фонд, он должен знать управляющего как профессионала, который обеспечит хорошую доходность.

Артем Инютин, управляющий партнер TMT Investments

В России достаточно людей, желающих заработать на высоких технологиях. Когда финансовые рынки и цены на недвижимость лихорадит по всему миру, а российские банки крайне ненадежны, все больше людей думают о диверсификации своих финансов. И вложения в венчурные проекты с помощью опытной команды — один из лучших способов это сделать.

Отношения фонда и его limited partners регулируются стандартным партнерским соглашением. Этот документ готовит юридическая фирма, обслуживающая фонд.

Как считать прибыльность фонда

Прибыльность фонда правильно считать, когда он уже закрыт, а LP получили свои деньги. Для этого нужно поделить результат (полученную стоимость активов) на вложенный капитал и годы жизни фонда. По словам Александра Лазарева из Maxfield Capital, в мире доходность венчурных фондов колеблется от нуля до 40%.

Но инвесторы хотят видеть показатели фонда еще в процессе. Для этого управляющие делают ежегодную переоценку текущего портфеля фонда с учетом выходов. В TMT Investments для отчета перед партнерами используют показатели IRR (internal rate of return, внутренняя норма доходности) и NAV (net asset value, стоимость чистых активов).

Что дальше?

Средний срок жизни фонда составляет от 7 до 10 лет. За это время фонд должен найти перспективные проекты, проинвестировать в них, вырастить и продать свою долю. Инвестиции обычно приходятся на первые 5 лет. Если управляющая компания успешна в своих вложениях, она может поднять второй фонд.

Еще существуют так называемые «вечнозеленые» фонды (evergreen funds), срок жизни которых не ограничен. Они не распределяют прибыль по инвесторам, а реинвестируют ее в новые проекты. Партнеры могут выйти из такого фонда путем продажи своей доли, поэтому многие evergreen funds котируются на бирже. В России примером такого фонда является TMT Investments.

Венчурный фонд: как привлечь рискованных инвесторов?

Первый венчурный фонд был основан в послевоенное время в США и с тех пор по всему миру признали целесообразность и прибыльность подобных инвестиций. Тем не менее в Россию и близлежащие страны венчурная тенденция пришла совсем недавно и пока широкого распространения не имеет.

Что и говорить, к венчурным инвесторам выстраиваются целые очереди стартаперов, желающих презентовать свою идею бизнеса — этот сегмент инвестиций страдает от недостатка венчурных средств и многие проекты, которые априори могли бы принести колоссальную прибыль, так и остаются просто идеями, не имеющими должной реализации.

Венчурный фонд это

В наше время крайне модно придумывать стартапы, и каждый, кому не лень, желает стать творцом чего-то гениального и сверхприбыльного. И хоть таких идей и много, но все они пустой звук без полноценного финансирования — понятное дело, что ни одна идея не может быть воплощена в реальность, если на это не затратить хотя бы пару десятков-сотен долларов. Но вот желающих финансировать идеи с неопределенным будущим не так много: стратегические инвесторы ищут что-то менее рискованное, а сотворить стартап под ключ берутся венчурные инвесторы.

Венчурный фонд — инвестиционный фонд, который занимается финансированием высокорискованных проектов – стартапов. Такой фонд вкладывает средства в компанию, всячески поддерживает ее развитие и в последующем продает свою долю или акции, когда стоимость компании значительно возрастает. То есть это фонд прямых инвестиций.

По сути, венчурные фонды своеобразные конвейеры по производству стартапов. Они одну за другой находят удачные бизнес-идеи, непременно обещающие ошеломительную прибыль в перспективе, вкладывают свои средства и активно вникают в становление компании. После того, как бизнес расцветает, инвестиционная компания выходит из него, получив прибыль и вкладывает ее в другие рискованные и инновационные проекты. В процессе такой работы накапливается огромные опыт не только создания компаний, их реализации, но и грамотного управления, что с успехом применяется в последующих проектах и позволяет достичь значительно большего успеха и повысит вероятность значимого профита.

Будучи опытным игроком в конкретной инвестиционной сфере, венчурный инвестиционный фонд сразу же отмечает достойные идеи и, если усилия того стоят, берется за их реализацию. Все, что необходимо для сотрудничества с венчурным инвестором – иметь хорошую идею и составить грамотный бизнес-план. Выбрав в свой «портфель» сразу несколько рискованных объектов, венчурные фонды занимаются их одновременной разработкой – как показывает практика, около 70% проектов потерпят крах, а 30% удачно реализованных не только покрывают убытки, но и приносят отличную прибыль фонду.

К сожалению, сегодня нет должного распространения таких инвестиционных компаний – в глубинке вряд ли встретишь венчурный фонд. Москва в этом плане шагнула значительно дальше и венчурных инвесторов в основном стоит искать в столице.

Как работают венчурные фонды?

В состав венчурного фонда входят специалисты с многолетним опытом в экономической и инвестиционной деятельности. Они не только могут оценить достойна та или иная идея денежных затрат, но и умело помогают организаторам проекта довести его до стабильной работы.

В целом же вся деятельность венчурного фонда сводится к следующему:

- Поиску достойных, очень прибыльных в перспективе идей.

- Тщательному изучению объекта инвестиции: анализу рисков, актуальности, затребованности среди потребителей, особенностей реализации, материальных затрат.

- Составлению стратегий развития.

- Выпуску акций предприятия, часть которых выкупает венчурный фонд (контрольный пакет остается за руководителями компании).

- Содействию в развитии компании и ее расширении.

- Продаже доли венчурного фонда и получению прибыли от инвестиций.

На этом работа фонда с конкретным проектом завершается и, по результатам продажи своих акций, инвесторы могут сказать принесла ли компания ожидаемую прибыль или же реализация идеи была убыточной.

Цели фонда

Цели деятельности венчурного фонда очевидны – получение прибыли. Инвестируя в стартапы, есть большая вероятность получать колоссальную прибыль, если идея «выстрелит» и будет интересна потребителям.

Надо отметить, что венчурные инвестиции – это относительно долгосрочные капиталовложения, ведь, как правило, для того чтобы создать бизнес с нуля, которого ранее не было, и сфера еще не разведана, может потребоваться от пары лет до десятка. К примеру, многие компании, которые сегодня стали гигантами рынка в определенной сфере приходили туда как стартапы, были первыми в своем роде и поэтому сумели достичь высот – именно такие проекты, которые в дальнейшем могут стать гигантами, и интересуют венчурные фонды.

Преимущества венчурного кредитования

Казалось бы, если вы имеете идею и хотите открыть свой стартап, то инвесторов можно найти где-угодно, в крайнем случае даже взять кредит в банке. Но не все так просто, как кажется на первый взгляд. Любой инвестор хочет определенности – уверенности, что ему удастся вернуть свои деньги, получить прибыль. В случае с банком и вовсе – выстрелит проект или нет, а деньги возвращать придется, еще и с солидным процентом. Но венчурный бизнес – это сфера, которая не имеет определенности: вы можете иметь идею и не реализовать ее, сама продукция или услуги не будут интересны потребителю и т.д.

Венчурные фонды – идеальный спонсоры для стартапов по ряду причин, которые можно считать их явными преимуществами:

- Фонду не требуется выплачивать какие-либо проценты или ежемесячные взносы;

- Средства вкладываются на длительный период;

- Венчурные инвесторы, по сути, становятся партнерами компании;

- Если компания не станет доходной, то ее не объявят банкротом и не будут в судебном порядке требовать возврата средств.

Как привлечь средства из венчурного фонда?

Итак, у вас есть идея, которая по-вашему в будущем будет приносить суперприбыль. Первым делом вы должны разработать бизнес-план и с ним уже отправляться на поиски венчурного фонда, который посчитает ваш план достойным реализации. При этом не забывайте, что венчурных инвесторов не так много, как стартаперов, оббивающих пороги в желании получить деньги. Вам необходимо презентовать свою идею так, чтобы инвестор захотел ее купить – покажите инновационность своей идеи: Microsoft, Google, Facebook и даже криптовалюта биткоин — все они были первопроходцами и стартапами, а сейчас заняли свои ниши и стали лидерами. Не бойтесь открыть что-то новое и доказать, что мир действительно в этом нуждается.

Выбор фонда

В первую очередь, ознакомьтесь с тем, какие венчурные фонды работают с проектами в той сфере, в которой вы собираетесь открыть свой бизнес. Вам необходимо уточнить какие суммы они инвестируют, с какими компаниями готовы работать, насколько вникают в работу проекта – ведь вам нужны не только деньги, но и квалифицированная помощь, которую венчурные инвесторы заинтересованы предоставлять.

При этом лучше отдать предпочтение опытным фондам, так как новички могут не понимать своей выгоды и выйти из проекта, так и не поставив его на ноги, тогда как настоящие профессионалы доводят начатое до конца и выходят из инвестиции, только, когда необходимости в партнерстве нет.

Презентация проекта

Если вы хотите «продать» идею инвестору, то необходимо презентовать ее в нужном свете. Представители венчурного фонда обратят внимание, как на саму идею, так и на сплоченность коллектива, который собирается ее реализовать, а также вашу воодушевленность затеей и верой в ее воплощение. Но больше всего их конечно же, интересует прибыльность – покажите, что ваш бизнес будет приносить хороший доход.

Переговоры с инвесторами

Личная встреча с представителями фонда – важный этап, от которого может зависеть судьба вашего сотрудничества. Покажите, что вы амбициозный и целеустремленный лидер, который готов идти к поставленной цели, вопреки всему. При этом вам необходимо быть тщательно подготовленным к тому, что, возможно, на встрече вам будут задавать не очень удобные, а порой и просто каверзные вопросы, суть которых – понять насколько вы осведомлены в том, что собираетесь делать, на какие меры готовы и насколько решительны в начинаниях.

Финансовая модель стартапа

Следующий этап – создание финансовой модели будущего предприятия. Вы, как далеко смотрящий руководитель, должны составить отчетность о доходах и расходах на ближайшее несколько лет. Необходимо не только указать основные денежные статьи прибыли и убытков, но и прописать мельчайшие подробности движения финансовых потоков, а также методы, которые будут применяться в различных внештатных ситуациях. Ведь представители фонда должны понимать насколько рискованными и прибыльными будут инвестиции в бизнес.

Заключение договора

Ваша идея одобрена, вы доказали свою состоятельность и вот вам предлагают заключить договор. Не спешите радоваться – очень часто венчурный фонд может предлагать на бумаге совсем иные условия сотрудничества, чем те, которые оговаривались устно – он, как хедж фонд, старается получить указанную доходность при минимальном риске. Чтобы получить венчурный капитал, вам необходимо обзавестись грамотным юристом, который оценив договор, разъяснит все нюансы и расскажет о подводных камнях.

Венчурные фонды в России

Как я отметила в начале статьи, в нашей стране венчурные инвестиции возникли не так давно и пока не имеют широкого распространения. Тем не менее, имеются те компании, которые считаются авторитетными и опытными – если вы решили предложить свой стартап и вам необходим российский венчурный фонд, то сможете подобрать достойного кандидата из рейтинга, предоставленного ниже. (рейтинг)

ТОП лучших венчурных фондов:

| # | Компания |

|---|---|

| 1 | Runa Capital |

| 2 | ABRT |

| 3 | Almaz Capital |

| 4 | РВК |

| 5 | Vesna |

Венчурные фонды – необычные и пока не укоренившиеся на территории СНГ организации, которые позволяют развиваться молодой и перспективной сфере стартап-бизнеса. Сотрудничество с ними имеет массу преимуществ, поэтому венчурные инвестиции в будущем станут весьма популярными и обретут значительного распространения, а возможно, и трансформируются в интернет инвестиции. В то же время, это непростая инвестиционная отрасль, которая требует от участников большого багажа знаний и экономического опыта – только при наличии квалифицированных кадров, фонды смогут находить перспективные стартапы и зарабатывать на их реализации.

О венчурных инвестициях простым языком: что, для кого, с чего начать

Как венчурные капиталисты зарабатывают, какие у них есть секреты и с чего начать желающим стать венчурным инвестором? Об этом рассказывает основатель и генеральный партнер фонда Fort Ross Ventures Виктор Орловский

Кто такой венчурный инвестор?

Человек или юридическое лицо, инвестирующее в стартапы. Стартапы — это частные компании, как правило, в технологической сфере, которые могут достаточно быстро масштабировать свой бизнес и привлекают для этого средства инвесторов.

Соответственно, деньги обычно привлекают через разные инструменты: деньги в капиталах, выпуск новых акций, конвертируемые ноты — SAFE (Simple Agreement for Future Equity), венчурное кредитование (venture debt) и т. д. Все это — деньги инвесторов, которые поступают в компании для финансирования их роста.

Также венчурные инвесторы иногда покупают уже выпущенные акции компаний. Такая транзакция на рынке называется вторичной, то есть акции покупаются у других инвесторов. Эти деньги не идут на развитие компании.

Есть много инструментов, которыми стартапы пользуются для поиска денег — например, разные акселерационные программы (Y Combinator, Сбер 500, программы от МТС и Ростелеком и т.д). Здесь стартапам дают деньги, помогают создать продукт и вывести его на рынок. Иногда за это берут долю в компании-стартапе, иногда — нет, существуют разные модели.

Второй вариант — просто поиск, когда стартапы сами ищут, пишут и ходят по инвесторам. И третий — это различные площадки, через которые сейчас можно находить деньги: Kickstarter, IndieGoGo, Republic и др. Поэтому многообразие большое как в инструментах, так и в том, кто может стать венчурным инвестором.

Как венчурные капиталисты зарабатывают деньги?

Венчурные капиталисты всегда рассчитывают на рост стартапа и, соответственно, увеличение его капитализации . Уоррен Баффет как-то сказал: «Цена — это то, что ты платишь. Ценность — то, что ты получаешь». Вы всегда хотите платить меньше за большую ценность. Но самое главное — это надежда на будущий рост. То есть вы рискуете сейчас для того, чтобы создать ценность в будущем.

Допустим, вы вложили деньги, когда стартап только запустился. Затем он подрос и стал дороже стоить, в него вложил кто-то еще, уже по другой стоимости. Например, вы заплатили за акции компании, когда она была только на бумаге, 1 цент за каждую. Потом прошло время, компания что-то сделала на деньги инвесторов и приобрела новую ценность. Соответственно, и цена за акцию теперь стала $1, компания выросла в 100 раз, значит, и ваша акция теперь стоит $1. Потом компания снова подняла деньги, снова удачно их «отработала» — и теперь акция стоит $100. Значит, у тех, кто покупал акции по $1, доля стоит в 100 раз больше, а у тех, кто по 1 центу — в 10 тыс. раз. Теперь вы можете продать или оставить свои акции.

Нужно понимать, что акции стартапа — это не ликвидный инструмент. Нельзя просто так пойти и кому-то их быстро продать (в отличие от бумаг публичных компаний). Стартап — это неликвидный актив, бирж нет, вам нужно найти покупателя самому. Хотя, например, компании Carta X, Forge Global пытаются построить биржи, на которых венчурные инвесторы-акционеры могут продать свои акции.

Но эти инструменты пока не развиты как настоящие биржевые инструменты публичных компаний. Поэтому это неликвидные активы, и главное — очень рисковые. Вы должны рассчитывать на то, что большинство ваших инвестиций не дадут нужного результата.

В моем примере было так: 1 цент — потом $1 — потом $100. Хорошо, если так произойдет хотя бы с одной компанией, тогда вы окупите все свои инвестиции. Но так как это высокорискованные инвестиции , чаще всего вы покупаете акцию компании за 1 цент, а через год этой компании нет. Не потому что фаундеры сбежали с вашими деньгами и купили себе Ferrari. Они старались изо всех сил, но не получилось. И поэтому ваши акции превращаются просто в никому не нужные бумажки.

Особенности венчурного инвестирования

Венчурному инвестору нужно мысленно нарисовать себе трехмерное пространство: на одной оси будет география, на другой — индустрия, а на третьей — стадия. Нужно определиться с географией — это будет Россия или только Москва? Или Северная Америка? Или весь мир? А индустрия — это роботы? Еда, биотехнологии, финтех? Или все вместе? Стадия — посевная, когда еще ничего нет, кроме презентации? Или это компании, которые уже зарабатывают и вот-вот выйдут на IPO?

Конечно, чем более ранняя стадия, тем больше риск и тем ваши чеки в этих компаниях должны быть меньше, а самих компаний — больше. То есть если вы хотите проинвестировать $10 млн на ранней стадии, то инвестируйте их по $100 тыс., тогда вы вложите в 100 компаний. Если вы инвестируете на поздних стадиях, можно разделить их по $3 млн, тогда у вас будет только три компании. А риски, если вы правильно инвестируете, те же.

Теперь, когда у вас $10 млн проинвестировано в 100 компаний на ранней стадии, 80% этих компаний, скорее всего, умрут. Но какие-то компании выживут, а какие-то принесут вам $100 дохода на 1 вложенный цент, и они могут окупить все ваши остальные инвестиции.

Чем в более ранние стадии вы инвестируете, тем больше вы должны создавать резервов. Во-первых, часть компаний вам придется спасать (и опыт поможет вам разобраться, какие спасать, а какие нет — абсолютное большинство спасать не нужно). Во-вторых, нужно будет поддерживать долю в тех компаниях, которые взлетают. В хорошем венчурном фонде инвесторы резервируют 50% денег под такие кейсы.

Специфика инвестирования есть на каждой стадии, но важно понимать, что вы создаете портфель. Венчурный рынок очень закрытый. Если у вас есть доступ к хорошим стартапам, вам повезло. Чем больше у вас данных, знаний, чем лучше ваши связи, тем лучше поток компаний на входе.

Секреты венчурных инвесторов

Фактически у венчурного инвестора есть два больших секрета. Первый — как получить доступ? Вот вы нарисовали эти три оси и выбрали точку. Как теперь получить доступ ко всем этим компаниям, которые поднимают деньги? И важно не только до них добраться, но и стать первым. Так у вас будет больше шансов, потому что стартапы всегда собирают только определенную сумму денег.

Участвуйте активно в жизни стартапов — помогайте, консультируйте, общайтесь, будьте полезными. Стартапы общаются друг с другом, и так ваше имя будет звучать все чаще. Чем больше вы отдаете, тем больше получаете возможностей. Вы должны стать другом и частью семьи стартапа, которому помогаете. Любите фаундеров и в победах, и в поражениях. Это вознаградится отличными контактами и возможностями.

Второй секрет — в том, чтобы выбрать из того, к чему вы дотянулись, отличить лучшее от худшего. Это умение и опыт.

Плюсы и минусы венчурных инвестиций

Плюсы очень простые — вы можете много заработать. Кроме нелегальных бизнесов, таких как казино и торговля оружием, вы таких денег больше нигде не заработаете. Я бы назвал еще один плюс. Инвестиции в венчур — это как инвестиции в детей: вы строите будущее. Лично для меня это очень существенный аргумент. Минус — это, конечно, высокие риски.

Стадии венчурного инвестирования

Условно компания проходит три стадии: это ранняя, или seed-стадия, средняя, или growth/early growth, и late stage growth. Чем более поздняя стадия, тем меньше риск для инвестора. Вы должны зарабатывать в целом 20–25% годовых или больше, иначе премия за риск не оправдана. Есть куда менее рискованные инструменты, где вы можете заработать 10–15% — например, вкладывая в акции публичных компаний.

Разделите весь ваш ликвидный капитал на четыре части и разложите его на оси, где снизу вверх — риски, а слева направо — ликвидность. То есть высокая ликвидность и высокие риски — это правый квадрат, а низкая ликвидность и низкие риски — это левый квадрат. Соответственно, в верхнем правом квадрате будут публичные рынки (высокий риск и высокая ликвидность публичных акций). Внизу справа будут fixed income, разные долговые инструменты корпораций (низкий риск, высокая ликвидность). В нижнем левом отсеке будет недвижимость, риски и ликвидность низкие, вы не можете просто взять и завтра продать все, что вы хотите продать, в отличие от fixed income. А вот в верхнем левом квадрате будут как раз венчурные инвестиции. Кому нужны такие инвестиции? Риск большой, ликвидность низкая. Ответ очень простой: там самый высокий заработок.

Объем инвестиций я бы советовал такой: правый верхний, правый нижний и левый нижний квадраты — на ваше усмотрение, а верхний левый — 10% вашего ликвидного капитала. Вычтите ваш бизнес, если он есть, дом, дачу, не считайте их. У вас останется капитал, которым вы управляете, и 10% этого капитала вы можете инвестировать в этот квадрат.

Если денег мало, а заработать хочется, то лучше заходить в фонды. Сейчас это можно сделать с $20–30 тыс. через такие инструменты, как ЗПИФ.

Общий объем венчурных инвестиций очень большой. Он составляет уже $130 млрд в Америке. Для сравнения, в 2011 году он был всего $28,4 млрд, то есть рынок вырос почти в пять раз всего за десять лет. Это очень много!

Венчурные инвестиции в России и США

В США венчурное инвестирование — уже сложившаяся индустрия. Там есть инвесторы на разных стадиях, есть много денег, профессионализм, понимание, как инвестировать, как собирать деньги. В России это все пока только строится, но хочу сказать, что в России есть один замечательный паттерн. Если еще в 2015 году становиться стартапером было не так актуально, то сейчас на стартапы мода. Огромное количество людей сегодня становятся стартаперами. Это хорошо, потому что так появляется опыт. Это опыт командной и индивидуальной работы, опыт построения большой компании из маленького проекта. Таким опытом в России пока обладает небольшое количество людей.

Почему в Кремниевой долине создается стартап за стартапом? Можно говорить про инвестиционный климат, их умение не обращать внимание на сложности, в том числе принимать провалы, и т. д. Но на самом деле это все следствие, не причина. А причина в том, что там собралось большое количество людей, которые стартовали, делали и ошибались, и так по кругу. Так у людей появился опыт, и каждый раз он себя оправдывает. В новый стартап приходят люди, которые делали уже что-то похожее, и каждый раз у них получается все лучше.

Можно ли стать венчурным инвестором, если нет опыта?

Конечно. Как? Ищите нужные связи, смотрите вокруг себя, изучайте проекты, инвестируйте и учитесь на собственном опыте. Но книги, конечно, тоже нужно почитать. Могу посоветовать «Настольную книгу стартапера» от Стива Бланка, она подходит и инвесторам, и «Почему стартапы терпят поражение» Тома Айзенмана. Отличные работы для тех, кто хочет разобраться в теме.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник https://rb.ru/howto/start-venture-fund/

Источник https://www.gq-blog.com/investicii/invest/fondy/venchurnyj-fond.html

Источник https://quote.rbc.ru/news/article/61546d779a7947178d1be7f7