Фондовый рынок – основы для начинающих

Фондовый рынок – это место где продают акции, облигации и разного рода финансовые инструменты. Теперь фондовые рынки действуют большей частью в электронном, виртуальном формате. Большие залы с табло и шумными брокерами есть, но это скорее «уходящая натура».

Торговля ценными бумагами сильно глобализована. Так американский фондовый рынок торгует не только активами компаний США, но акциями, облигациями, обязательствами и контрактами практически всех международных корпораций. То же справедливо для Лондонской, Токийской и некоторых других мировых бирж.

Фондовые рынки бывают биржевыми и небиржевыми.

- Биржевые рынки это совокупность операций внутри бирж и по биржевым правилам. На биржах работают аккредитованные профессиональные участники.

- Внебиржевой фондовый рынок не имеет четкой структуры, менее «прозрачен», меньше контролируется, но во многом повторяет биржевую торговлю.

Практически все операции на внебиржевом фондовом рынке также совершают профессионалы со специальными разрешениями и квалификацией.

Свободного фондового рынка, где работали бы все желающие нет. И он вряд ли возможен, т.к. основной объект торгов – не реальный товар, а финансовые права и обязательства, которые должна регистрировать и контролировать какая-то независимая третья сторона.

Суть и роль фондового рынка в экономике

Суть фондового рынка несколькими простыми словами не объяснить, но многое понятно по его роли в экономике.

Самое важное отличие фондовых рынков от любой другой торговли в том, что большая часть его операций не ведет к движению материальных ценностей.

Это и невозможно из-за колоссального объема операций. Для сведения – в последние годы рыночная капитализация фондового рынка, т.е. общая стоимость всех ценных бумаг в обращении в США колеблется на уровне 108-159% ВВП, т.е. всей стоимости всех товаров и услуг за год; в Германии – 46-65%, в Японии – порядка 75-106%.

Вот соотношение капитализации фондового рынка и ВВП за 2018 год:

Не «пузырь» ли все это?

Периодически раздаются голоса что «фондовый рынок – это обман» где «глобальный капитализм делает деньги из воздуха».

Но, исходя из такой логики обманом являются счета в банках, ведь снять все деньги невозможно, т.к. наличность составляет лишь малую часть от общего объем денег: в развитых странах с высоким уровнем жизни всего 7-10%. А сами деньги тоже давно не обеспечены золотом и т.п.

И, тем не менее, наличные и безналичные деньги, в т.ч. заработанные на ценных бумагах, не теряют стоимости и свободно обмениваются на реальные товары и услуги.

В современной экономике фондовый рынок выполняет несколько полезных функций:

- с одной стороны – выводит из товарно-денежных отношений избыток денег;

- с другой – дает за эти деньги востребованные блага: права на владение предприятиями при покупке акций, права кредитора по облигациям и т.д.;

- компании, бумаги которых торгуются на фондовых рынках, получают выгодные инвестиции для роста; , вложившие деньги в фондовые рынки, получают законные нетрудовые доходы.

Отчасти благодаря этому в странах с развитым фондовым рынком деньги населения работают в экономике, а там где фондовый рынок не развит, все средства уходят на потребление и тем самым провоцируют инфляцию.

Участники фондового рынка

На биржевых и небиржевых рынках действует масса участников с разными названиями и функциями. Но их всех можно четко разделить на несколько категорий:

✔ Эмитенты

Это те, кто выпускает в оборот ценные бумаги. Чаще всего речь идет об акциях и облигациях. Эмитенты являются профессиональными участниками фондового рынка. Они получают специальные разрешения, регистрируются на биржах, их деятельность тщательно контролируется.

✔ Инвесторы

В эту категорию попадают все, кто вкладывает свои деньги в ценные бумаги выпущенные эмитентами. Инвестор становится владельцем купленных активов. По своему желанию инвесторы продают и вновь покупают ценные бумаги, но при этом всегда остаются инвесторами.

Некоторые инвесторы являются профессиональными участниками фондового рынка и действуют самостоятельно. Но основная масса инвесторов профессионалами не являются и работают через посредников.

✔ Профессиональные участники торгов

Это профессионалы, которые совершают операции с ценными бумагами, покупают, продают, заключают сделки относительно фондовых активов. Здесь нужно выделить дилеров и брокеров.

- дилеры самостоятельно и от своего имени продают и покупают активы;

- брокеры это посредники, они совершают операции за счет клиента (инвестора) и по его поручению, купленное брокерами становится собственностью клиента, прибыль от операций также идет клиенту, а брокер получает плату (комиссию) за работу.

В интересах инвесторов на фондовых рынках также действуют управляющие компании. Они делают то, же что и брокеры, но если брокер только выполняет указания (продать, купить), то управляющая компания сама принимает решения.

✔ Организаторы и контролеры фондового рынка

Организаторами являются управляющие органы бирж и небиржевых рынков. Организаторы определяют правила торгов и действий других участников. Организаторы создают внутреннюю инфраструктуру фондового рынка, способствуют движению информации, предпринимают другие меры для эффективной работы других участников.

Контроль и учет фондового рынка ведут регистраторы, депозитарии и расчетные центры:

- расчетные центры обслуживают счета других участников;

- регистраторы следят за правильностью расчетов и фиксируют сделки; учитывают по именам владельцев и хранят ценные бумаги (теперь – информацию об этом).

Кроме внутренних организаторов и контролеров, фондовые рынки регулируют государственные органы; в каждой стране свои.

Как работает фондовый рынок?

У всех фондовых рынков прослеживается одна общая тенденция – на них торгуют профессионалы и в основном на чужие деньги. Большая часть прибыли от операций на фондовых рынках достается владельцам вложенных средств, а исполнители получают плату за труд и финансовые результаты.

В общих чертах структуру и движение фондового рынка можно описать на примере бирж:

- Коммерческие предприятия или государственные органы выпускают ценные бумаги, проводят эмиссию акции, облигации и пр.

- Выпуск (эмиссия) ценных бумаг регистрируется на биржах.

- Контролируют движение этих бумаг и денежных средств клиринговые компании (клиринговая палата).

- Бумаги (назовем их активами) появляются в торговой системе, т.е. выставляются для свободной продажи. Обнародуются характеристики этих активов и сведения об эмитентах.

- Брокеры и дилеры получают возможность купить новые ценные бумаги. Деньги от первичной продажи активов поступают эмитентам.

- Купленные бумаги учитываются в депозитариях как собственность новых владельцев.

- Держатели активов получают доход от владения ими: дивиденды по акциям, купонный доход по облигациям и т.п.

- После первичного размещения процесс купли-продажи не заканчивается. У инвесторов появляется возможность зарабатывать на спекуляциях: покупать бумаги при падении цены, продавать при подъеме и т.д.

Работу традиционного фондового рынка можно представить так:

Сейчас с развитием рыночных отношений и технологий, структура фондовых рынков усложнилась в десятки раз, но суть осталась прежней: есть биржи, есть эмитенты, есть инвесторы и есть посредники между ними.

Какие возможности дает фондовый рынок?

Фондовый рынок дает частному инвестору возможность получать доход, который, как правило, не имеет ни верхнего, ни нижнего ограничения. Это можно объяснить так:

Если предприятию нужны инвестиции, то оно может:

- выпустить и продать акции;

- выпустить и продать облигации;

- взять кредит в банке.

Для пассивного заработка частный инвестор может:

Основная масса денег частных лиц и организаций находится в банках, а банки используют эти деньги для выдачи кредитов.

Банк зарабатывает на том, что выдает кредит предприятию под больший процент. Предприятие получает прибыль и возвращает кредит с процентами.

Эмитируя облигации, предприятие назначает по ним доход ниже ставки банковского кредита. Но благодаря отказу от посредника зарабатывают обе стороны, т.е. продавец и покупатель облигаций.

С акциями обоюдная выгода еще заметнее. Предприятие-эмитент получает средства для развития и не увеличивает свои обязательства, т.к. выкупать акции обратно не нужно. Доход предприятия растет, из прибыли выплачиваются дивиденды акционерам. Ограничений по прибыли нет. Доход инвестора максимален.

Как зарабатывают на акциях фондового рынка?

На акциях можно заработать дважды:

- на изменении цены акций;

- на дивидендах.

Дивиденды приносят регулярный, хотя и не гарантированный, доход. Дивиденды по акциям обычно выше ставок по депозитам и облигациям. Но сверхдоходы по дивидендам редкость. Здесь выгоднее спекуляции на ценах.

К примеру – акции Эпл сейчас дают около 6% прибыли в год. А вот цена акций APPLE в свое время поднялась в десятки раз:

Акции менее известных, новых фирм иногда дорожают еще быстрее.

Пример – компания ЕПАМ, по многим признакам белорусская, но американская по регистрации. Акции EPAM вошли на фондовый рынок США чуть дороже 13 долл., а на пике цены продаются дороже 200 долл.

Но это графики успешных на данный момент компаний. А ведь недавно на рынке котировались бумаги фирмы Кодак, которая была лидером в производстве пленочных фото и обанкротилась с приходом цифры.

- Заработок на перепродаже акций – это спекуляция. Самый простой способ – купить акции в период низких цен и продать на пике курса.

- Доход по дивидендам – это долгосрочная стратегия. Здесь инвестор получает часть прибыли предприятия как совладелец.

Порядок действий и правила инвестирования для новичков

Начинающему инвестору лучше всего придерживаться проверенных алгоритмов поведения. Можно поступить так:

- Инвестор выбирает биржу.

Определить биржу проще, их мало и каждая имеет специализацию. Крупнейшие мировые биржи, например – Нью-Йоркская NYSE , торгуют разными бумагами.

- Инвестор выбирает брокера.

Это сложнее, здесь много рекламы, но сравнительно меньше достоверной информации. Выбирать только по отзывам не стоит. Плохие отзывы часто пишут «на эмоциях», а одобрительные – по заказу. Лучше получать информацию напрямую от лично известного клиента этого брокера.

И обязательно проверить аккредитацию брокера на бирже, его лицензии, рейтинги, набор услуг и количество обслуживаемых клиентов.

Следует также заранее выяснить комиссии брокера, т.е. плату за его услуги.

- Инвестор и брокер заключают договор, где прописываются права, обязанности все ключевые моменты отношений.

- Брокер открывает для клиента брокерский счет.

- Инвестор пополняет этот счет собственными средствами.

Дальше начинается работа:

- Инвестор дает брокеру указания на покупку определенных активов.

Чаще всего такие приказы идут через специальные компьютерные программы, через мобильные приложения или по телефону.

- Получив приказ, брокер удостоверяется, что на счете клиента достаточно средств и покупает нужные активы.

- Сведения о покупке регистрируются в специальном депозитарии на имя инвестора. Он становится владельцем купленных активов.

Если эти активы приносят текущий доход, например – дивиденды по акциям, то средства зачисляются на брокерский счет.

- Когда клиент дает указание о продаже акций (облигаций), брокер проверяет их наличие у клиента, находит покупателя и проводит сделку.

- Деньги от продажи зачисляются на брокерский счет клиента.

Начинающему инвестору нежелательно отходить от проверенных алгоритмов.

Иногда лучше не решать, а выбрать управляющую компанию, которая будет инвестировать сама, но в пользу клиента. Выбирать управляющую компанию следует также как брокера и даже тщательнее, т.к. она определяет инвестиционный доход клиента.

Выводы

Инвестиции на фондовом рынке обеспечивают сравнительно высокий доход при долгосрочных вложениях и неограниченно высокий доход от активных спекуляций в определенные периоды.

Однако и ни в первом, ни во втором случае, не гарантированы ни прибыль, ни сохранность вложения. Это общее правило.

Доход при долгосрочных и краткосрочных инвестициях имеет разную природу:

- Прибыль от постоянного вложения это, по сути, часть прибыли реально работающих предприятий, их приносят дивиденды по акциям и купоны по облигациям. Также с течением времени постепенно дорожают некоторые физические активы, к примеру – золото.

- Краткосрочные заработки – почти всегда результат удачных спекуляций. Но здесь доход одного инвестора означает еще больший убыток другого. «Еще больший» потому, что за операции нужно платить комиссию. Шансы постоянно и много зарабатывать на спекуляциях близки к шансам в азартных играх.

Существуют механизмы распределения инвестиций между разными инструментами фондового рынка, чтоб избежать падения котировок и стабилизировать прибыль. Так можно обеспечить средний доход выше, чем по депозитам, но гораздо ниже, чем при успешных спекуляциях. Хорошие результаты дает сочетание активности в периоды, когда инвестор понимает тенденции рынка, и консервативные стратегии в остальное время.

Фондовый рынок это рынок недвижимости

Обычным гражданам не раз приходилось слышать, что недвижимость — это надёжное вложение денег, а фондовый рынок — это рискованная игра. В этой статье мы постараемся разобраться насколько эти утверждения верны, и для этого приведем сравнение двух рынков и выделим их принципиальные отличия.

[spoiler]

Сходство

И фондовый рынок, и рынок недвижимости объединяет тот факт, что они оба предназначены, по сути, для перераспределения собственности — активов и денег. Из этого следует, что оба этих рынка подчиняются одним и тем же законам. На этих рынках присутствуют брокеры (т.е. посредники и операторы рынка), инвесторы (вкладывающие свои средства надолго) и спекулянты (играющие на краткосрочных колебаниях цен).

И на том, и на другом рынке стоимость активов увеличивается, если число покупателей превышает число продавцов (т.е. идёт приток новых денег на рынок), и наоборот. Как правило, инвесторы заинтересованы в устойчивом росте стоимости активов, а спекулянты — в том, чтобы колебания цен были максимальны.

Рынок недвижимости и фондовый рынок обычно делят на два сегмента. На рынке недвижимости есть первичный (рынок строящихся объектов) и вторичный рынок (рынок готовых объектов), а на фондовом — рынок первичных размещений и рынок вторичного обращения.

Первичные рынки — это рынки, которые предназначены в основном для венчурных денег. Риск и доходность на этом рынке обычно очень высокие. Другими словами, на первичном рынке можно либо много заработать, либо много потерять. Например, пайщики, инвестирующие на этапе строительства дома (и до момента получения свидетельства о собственности), несут на себе риск, что застройщик может обанкротиться, и дом не будет достроен. Так и инвесторы, покупающие акции в период, предшествующий IPO, несут на себе риск банкротства компании, в которую они инвестируют.

Более надежным для инвестирования является вторичный рынок. Доходность здесь не очень высока, но и риски существенно меньше, чем на первичном рынке. Именно поэтому объёмы и ликвидность вторичного рынка в денежном выражении в десятки раз выше, чем у первичного. Таким образом, для целей нашей статьи было бы правильно далее сравнивать именно вторичные рынки, что мы и сделаем.

Чтобы нагляднее сравнивать рынок недвижимости и фондовый рынок предлагается следующая таблица с наиболее важными с точки зрения инвестора характеристиками:

Самое главное отличие вторичного рынка недвижимости от вторичного рынка акций заключается в том, что (в большинстве случаев) расчёты по сделкам с недвижимостью производятся за наличные деньги. Именно это и объясняет тот факт, что данный рынок является непрозрачным и очень рискованным с операционной точки зрения. И это многие упускают из виду.

Во-первых, существуют разнообразные виды мошенничества с недвижимостью — двойные продажи, продажа по поддельным документам и т.д. Во-вторых, на вторичном рынке покупатель не общается напрямую с продавцом, чем пользуются нечистоплотные брокеры — зачастую цена для покупателя может быть на десятки процентов выше, чем цена продавца, и эту сверх-прибыль брокер беззастенчиво кладёт себе в карман. К счастью, риск мошенничества удаётся снизить за счёт доскональной проверки документов и страхования, но риск покупки по завышенной цене снять невозможно, потому что деятельность брокеров на рынке недвижимости не регулируется законодательно. Инвестор, конечно, может обратиться в суд, но это потребует от него дополнительных расходов (надо учитывать, что даже судебная госпошлина пропорционально сумме иска!).

Фондовый рынок гораздо более прозрачен, сделки здесь совершаются в безналичной форме, цены на одни и те же акции на всех биржах (РТС и ММВБ) практически совпадают (погрешность не превышает 0.2%), операционные риски (покупка/продажа, поставка/хранение и т.д.) сведены к минимуму, а деятельность брокеров лицензируется и жёстко регулируется ФСФР. Другими словами, и инвестор, и спекулянт на фондовом рынке существенно более защищёны с законодательной точки зрения, чем на рынке недвижимости. В случае нарушения прав инвестор может обратиться с жалобой в ФСФР, которая проведёт расследование всех обстоятельств дела, и это не будет стоить инвестору ни копейки…

Второе принципиальное различие состоит в том, что колебания цен на фондовом рынке гораздо сильнее, чем на рынке недвижимости. Так, на фондовом рынке никого не удивляет изменение Индекса РТС или Индекса ММВБ на 10-15% за месяц (как в плюс, так и в минус). А вот на рынке недвижимости такого не бывает — здесь колебания составляют всего 1-2% в месяц. Другими словами, неискушённому инвестору гораздо проще оценить текущую тенденцию (рост или падение) именно на рынке недвижимости, а вот непредсказуемость фондового рынка многих пугает. Но это обманчивое впечатление. Дело в том, что динамика цен на любом рынке всегда зависит от притока, либо от оттока денег. Фондовый рынок гораздо более динамичный именно по этой причине — здесь механизмы притока и оттока денег наиболее либеральны (т.е. инвесторы в любой момент могут ввести деньги и в любой момент могут их вывести). А вот рынок недвижимости более инерционен, потому что инвесторы и спекулянты не могут в любой момент вывести деньги с рынка, т.к. банально у покупателей не хватает денег, чтобы выкупить выставленные на продажу объекты. Более того, по мере роста цен на недвижимость покупатели всё чаще должны использовать заёмное финансирование (ипотеку), что, с моей точки зрения, вызывает определенные опасения. Как мы знаем, крахи на рынке недвижимости в Японии в начале 90-х годов XX века и на рынке недвижимости США в 2007-2008 году были вызваны именно кризисом ипотеки. Таким образом, рано или поздно рост цен на недвижимость может закончиться падением. Фондовый рынок в этом смысле более защищён, потому что использует более жёсткие правила кредитования спекулянтов.

И, пожалуй, последнее. Не стоит сбрасывать со счетов намечающиеся изменения в налогообложении на рынке недвижимости. Как известно, доходы граждан на фондовом рынке облагаются по ставке 13% (НДФЛ) и 9% в виде налога на дивиденды. Сделки граждан с недвижимостью (в том числе и сдача в аренду) также облагаются 13% НДФЛ, плюс ещё есть «чисто символический» налог на недвижимость. Сейчас в России очень льготная ставка этого налога, и большинство граждан ей попросту пренебрегают, а зря. Мировая практика говорит о том, что рано или поздно фискальные органы обратят своё внимание на данный источник пополнения казны. В некоторых европейских странах налог на недвижимость является очень обременительным, поэтому цены на недвижимость там гораздо ниже, чем в России. На фоне дефицита российского бюджета Правительство когда-нибудь придёт к тому, чтобы исчислять налог на недвижимость по рыночным ценам по более высокой ставке, чем сейчас. С учётом этого доходность инвестиций в недвижимость в какой-то критический момент перестанет быть привлекательной для многих спекулянтов. Это означает, что через несколько лет многие инвестиционные объекты будут выставлены на продажу, что может спровоцировать снижение цен. А вот фондовому рынку налоговая реформа, как мне кажется, не грозит — скорее, наоборот, Правительство заинтересовано в росте фондового рынка и делает всё для того, чтобы упростить налогообложение в этой области.

Итак, несмотря на расхожее мнение о том, что рынок недвижимости является более надёжным, факты говорят, скорее, об обратном. Образно говоря, рынок недвижимости — это «тихий омут», а фондовый рынок — это горная стремнина. И чтобы не утонуть в этих водах надо очень хорошо уметь плавать. Поэтому мы советуем всем, кто планирует начать инвестиции на рынке недвижимости или на рынке акций, подойти к этому вопросу очень взвешенно и ответственно.

Куда выгоднее инвестировать? фондовый рынок или недвижимость

Сегодня поговорим именно о финансовой грамотности. В этом видео вы узнаете, что же все таки проще и выгоднее Купить квартиру и сдавать ее в аренду? или вложиться в ценные бумаги – в конце этого видео приведу реальный пример. В общем смотрите — будет интересно.

давайте рассмотрим подробнее Большая мечта многих россиян — это Купить несколько квартир и сдавать их в аренду.

По данным Всероссийского центра изучения общественного мнения, 46% опрошенных предпочли бы пойти именно таким путем, если бы имели крупные сбережения.

Насколько рационален этот выбор, если сравнить его, например, с вложениями в ценные бумаги? Давайте разберемся.

Фондовый рынок или недвижимость: как будем сравнивать

Чтобы определить, куда лучше инвестировать – в акции или недвижимость, – каждый вариант инвестиций я разобрал по нескольким пунктам:

Порог входа(а именно): какой должна быть минимальная стартовая сумма.

Удобство: грубо говоря, сколько времени отнимает инвестиция.

Риски: факторы, которые могут уменьшить доходность.

Налоги и льготы: сколько можно сэкономить.

Ликвидность: можно ли быстро и с минимальными издержками избавиться от актива в случае форс-мажора.

Доходность: какую прибыль приносит оба вида инвестиций.

По итогам каждого пункта лучшему инвестиционному решению будет присвоен один балл.

Итак перейдем к первому пункту: Порог входа

Покупка квартиры – это крупное вложение, которое потребует несколько миллионов рублей. Можно вложить намного меньше, если взять жилищный кредит и выплачивать проценты. Для получения ипотечного займа в банке необходимо иметь на руках не меньше 10-15% стоимости жилья, но все равно это несколько сотен тысяч рублей.

Чтобы начать инвестировать на фондовом рынке, достаточно иметь на счете и 10 тысяч рублей. Правда, с такой суммы много не заработаешь, так как комиссии съедят всю прибыль.

Вывод: порог входа на фондовый рынок значительно ниже, чем на рынок недвижимости.

Поэтому присвоим один балл ценным бумагам

Ценные бумаги — 1

следующий пункт: Удобство

Процесс покупки жилья и сдачи в аренду сложно назвать удобным. Сначала нужно пройти «квест» по покупке жилья: найти объект, договориться с продавцом, внимательно составить договор купли-продажи и заверить его у нотариуса. Далее – оплатить госпошлину, отнести заявление в Регистрационную палату и т. д. Если все пройдет гладко, недели через три покупатель становится собственником.

Затем нужно подготовить жилье к сдаче в аренду: сделать ремонт, найти подходящий тип договора и т. д. Последний этап – поиск и заселение арендаторов.

Только после всех этих ступеней владелец квартиры приближается к столь вожделенному пассивному арендному доходу. Правда, пассивному – с натяжкой. Периодически нужно то кран починить, то электрика вызвать. А иногда арендаторы внезапно съезжают и приходится искать новых. Это еще месяц простоя.

инвестировать в ценные бумаги намного проще. Чтобы начать инвестировать, нужно открыть брокерский счет, завести деньги, открыть торговый терминал и совершить сделку. Все эти операции сегодня происходят онлайн и потребуют максимум пары часов.

Вывод: инвестировать на бирже значительно проще и удобнее, чем сдавать жилье в аренду. Поэтому присвоим еще один балл ценным бумагам:

Ценные бумаги – 2

Риски вложений в недвижимость и ценные бумаги

В кризис дешевеют и квадратные метры, и ценные бумаги, однако недвижимость теряет в цене медленнее. По данным Росстата, во время кризиса 2008 года 1 кв. м в новостройке подешевел на 9%, на рынке вторичного жилья – на 7%.

Индекс Мосбиржи, главный индикатор российского фондового рынка, в это время обвалился почти на 70% – с 1920 до 620 пунктов.

Правда, владельцу квартиры в кризис могут понадобиться деньги, и ему придется ее продать. Чтобы это сделать быстро, ему придется сбрасывать цену на 20-30%. Да и то не факт, что найдется покупатель – в тяжелые времена деньги нужны всем.

У недвижимости есть и другие риски. Арендаторы могут задержать оплату или испортить имущество в квартире. Но в этом случае владелец недвижимости не возвращает залог, который взял с жильцов при заселении. А если залог не покроет расходов, проблема решается через суд.

И тем не менее акции дешевеют все-таки сильнее квадратных метров. Снизить риски инвестиций в фондовый рынок поможет диверсификация, то есть вложение денег в разные бумаги, а также их грамотный выбор.Подробнее а диверсификация я рассказываю в этом видео. Подсказка будет в правом верхнем углу экрана. Также не стоит забывать, что обычно после резкого падения рынок постепенно возвращается на докризисные уровни и продолжает расти. Так было и с российским фондовым рынком, который сейчас находится на 37% выше максимумов 2008 года.

Вывод: рынок недвижимости устойчивее во время финансовых кризисов.

Ценные бумаги – 2

Налоги и льготы

Гражданин платит с официального дохода НДФЛ по ставке 13%. Если договор аренды квартиры официально оформлен, владелец должен самостоятельно заниматься всеми документами и сдавать их в налоговую.

На фондовом рынке налоговыми платежами инвесторов занимается брокер, который сам собирает все необходимые для налоговой службы документы и перечисляет налог с прибыли.

Чтобы снизить отчисления, владелец квартиры может стать самозанятым и платить только 4% от дохода. До 2020 года программа работает только в Москве и области, Татарстане и Калужской области. Другой вариант – оформить ИП с упрощенной системой налогообложения. Тогда подоходный налог составит 6%, но придется платить дополнительные обязательные взносы.

На фондовом рынке есть несколько вариантов, как частному инвестору снизить или полностью избавиться от НДФЛ (почитать). Самая популярная льгота – индивидуальный инвестиционный счет (ИИС). Инвестор с официальным доходом может открыть ИИС типа А, который позволяет получить вычет 13% от инвестируемой суммы, но не больше 52 000 рублей в год, или 156 тысяч рублей за три года. ИИС типа Б освобождает от уплаты НДФЛ.

Льготы на недвижимость в денежном эквиваленте более щедрые. Они позволяют вернуть 13% от стоимости жилья (но не более чем с 2 млн рублей) и еще 13% с процентов по ипотеке (не более чем с 3 млн рублей). Получается, что владелец квартиры может вернуть 260 тысяч + 390 тысяч = до 650 тысяч рублей.

Вывод: налоги на доход с ценных бумаг платить проще. К тому же государство поощряет долгосрочные инвестиции на бирже и предлагает разные льготы. Однако в денежном плане льготы на покупку недвижимости превосходят инвестиционные.

Так что дадим обоим видам вложений по баллу.

Ценные бумаги – 3

Ликвидность

Ликвидность – возможность быстро продать актив по рыночной цене и с минимальными издержками.

Чтобы продать квартиру по хорошей цене, потребуются месяцы ожиданий и серьезная бумажная волокита. А в кризис – еще и скидка, иначе квартиру точно никто не купит.

Избавиться от всех ценных бумаг можно меньше чем за минуту, просто нажав пару кнопок в торговом терминале, а забрать деньги у брокера получится уже через 1-2 рабочих дня.

Ценные бумаги – 4

Доходность инвестиций в недвижимость и фондовый рынок

Мы посчитали, какую доходность показали сдача однокомнатной квартиры в Москве площадью 35 кв. м. и инвестиции в фондовый рынок с января 2009-го по январь 2019 года. Для оценки доходности недвижимости использовались данные Росстата: средняя стоимость квадратного метра в Москве и средняя цена однокомнатной квартиры.

Начальная инвестиция составила 4 732 945 рублей. Столько стоила квартира в столичной новостройке в 2009 году. К первому кварталу 2019 года ее стоимость выросла до 6 225 065 рублей.

Доход с аренды составил 3 045 843 рубля. Это при условии, что за 10 лет квартира ни одного месяца не простаивала пустой.

Сравним с доходностью фондового рынка. За его основной показатель возьмем Индекс Мосбиржи полной доходности брутто (обозначение MCFTR). Название непонятное, но смысл простой: этот индикатор отражает доходность рынка российских акций с учетом выплачиваемых по ним дивидендов.

Так вот, этот индекс за 10 лет вырос с 689 до 3841 пункта, то есть на 457%. Среднегодовой рост составил 18,7% годовых.

То есть российские акции оказались в три раза доходнее вложений в недвижимость.

Вывод: фондовый рынок на длинной дистанции приносит больше денег.

Ценные бумаги – 5

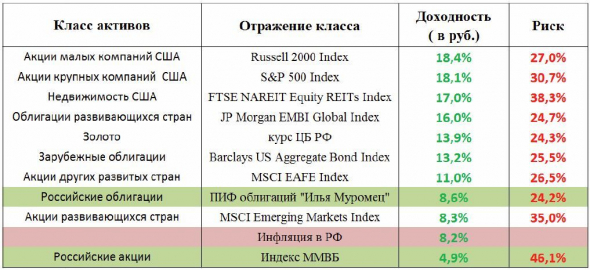

перед подведением итогов хочу показать вам график доходности различных инструментов инвестирования с 1998 года по 2016 год.

На графике я привел доходности: золота, серебра, доллара, портфель собранный из ММВБ10 с реинвестированием дивидендов, рублевый вклад в банке, долларовый вклад в банке а также недвижимость в москве а рублях.

И мы с вами видим, что практически на всем промежутке времени опережает доходность в акции ММВБ которая к 2018 году составила почти 7000 процентов.

А для тех кто задумался, что же будет если инвестировать скажем в индекс S&P500 вместо ММБВ, то вот вам таблица в которой показано что за последние 5 лет доходность акций московской бижи проигрывает американскому фондовому рынку почти в 4 раза.

Все эти графики подробнее приведены в видео, которое находится в начале этой статьи. Рекомендую посмотреть

итак Давайте подведем Итоги

Недвижимость или акции: что лучше?

Большинство россиян считают вложения в недвижимость самыми доходными и надежными. Наше простое сравнение показало, что это не совсем так.

А также на графике я вам наглядно это показал.

Инвестиции в ценные бумаги имеют свои недостатки, но в целом они значительно опережают квадратные метры по многим параметрам, в том числе доходности.

Интерес к ценным бумагам пока еще небольшой, но он стремительно растет. С июля 2017 по июль 2019 года количество граждан, инвестирующих на Московской бирже, выросло с 1,7 млн до 4,2 млн, а уже в 2020 году Количество частных инвесторов Мосбиржи достигло 6,2 млн человек

Источник https://myfin.by/wiki/term/fondovyj-rynok

Источник https://www.audit-it.ru/club/user/10159/blog/2756/

Источник https://smart-lab.ru/blog/652949.php