Белорусам разрешили торговать на валютной бирже. Проверили, кому это выгодно

С 25 августа 2021 года у простых белорусов появилась возможность без посредников участвовать в торгах на Белорусской валютно-фондовой бирже (БВФБ). Теперь физлицо может продать или купить валюту напрямую, без участия банка, и это будет законно при соблюдении правил биржевых торгов. Мы попытались зарегистрироваться на бирже и посмотрели, насколько прибыльным делом это может быть.

А зачем это нужно обычным людям?

Пока вы не ответите на этот вопрос для себя лично, никаких шагов в сторону биржи лучше не делать. Забегая вперед, скажу: там нет ни риска, ни подвоха, но свое время и деньги потратить придется. Представление о биржевых торгах у меня уже было, кое-что о новых возможностях понимал. Однако дело серьезное, потому вначале обратился на биржу за консультацией. Это был удачный звонок. Сразу поговорили о выгодах, обязательных расходах и алгоритме действий для желающих самостоятельно торговать валютой. Начнем с выгод.

Это мы уже неоднократно проверяли: в обменный пункт могут не привезти валюту, иногда она заканчивается как раз перед вашей очередью. Случается, что и немногие банкоматы, выдающие доллары по картам, тоже стоят без валюты.

Здесь напомним, что курс Национального банка, а за ним курсы продажи и покупки валюты в коммерческих банках определяются результатами торгов на бирже. Но курс покупки валюты ниже биржевого, а продажи — выше. Вот в этом главная поддающаяся расчету выгода. Чуть ниже будут расчеты.

Покупка и продажа валюты на БВФБ для физического лица то же самое, что операции в обменном пункте банка. На это налоги не начисляют.

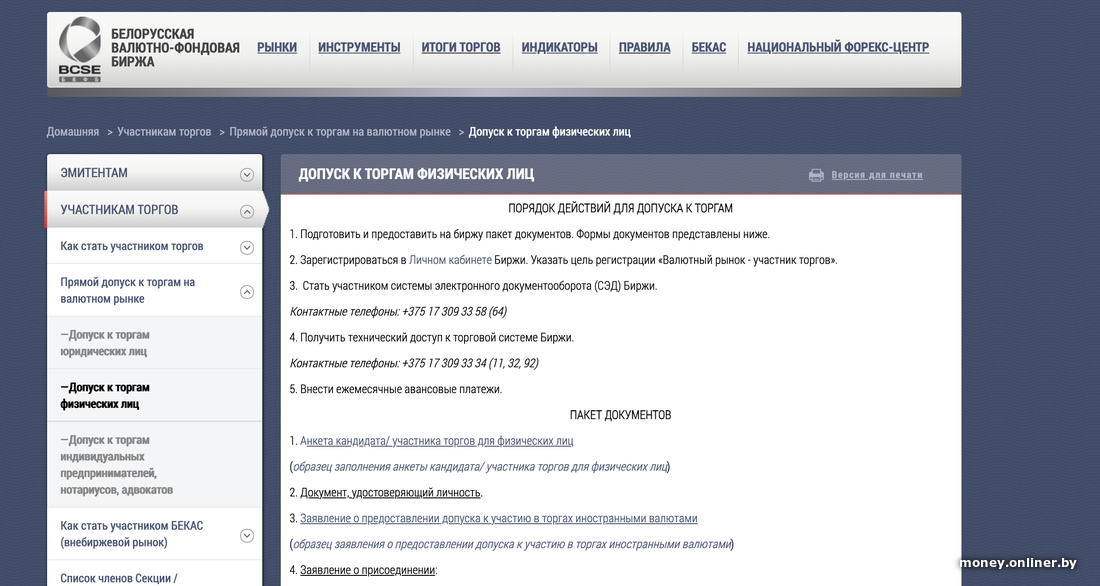

Алгоритм входа на биржу для физического лица

Из личных документов достаточно паспорта. Только вначале нужно зарегистрироваться на бирже, заполнить анкеты, пройти проверку и кое-что оплатить. Итак, рассмотрим примерный алгоритм.

У меня возникли проблемы, вероятно технические. Но один звонок по телефону для консультации — и через несколько минут у меня был личный кабинет и доступ к услуге «Биржа Онлайн». Правда, в тестовом режиме на 7 дней.

Дальше этого я не пошел (почему — расскажу в конце), но путь для тех, кому это окажется нужным, узнал.

Скачайте по ссылкам на странице для физлиц все документы: анкету, заявления, договоры, соглашения.

Физическому лицу достаточно указать в анкете паспортные данные, а также место фактического проживания, номер телефона и электронную почту. Также, как и при размещении депозита в банке, надо сообщить, не являетесь ли вы налоговым резидентом США и не принадлежите ли к числу иностранных публичных должностных лиц, имеете ли отношения с ними и все такое. Для индивидуальных предпринимателей, адвокатов и нотариусов в анкете добавится еще несколько строк касательно регистрации деятельности. Кроме паспорта, от них потребуют свидетельство о регистрации.

Также клиент составляет и подписывает что-то вроде справки о применении или неприменении к нему санкций за нарушение правил валютных операций в течение 2 предыдущих лет. Она называется «Сведения о применявшихся мерах воздействия» и скачивается вместе с анкетой и договором.

Откройте в банке валютный счет для торгов и предоставьте его на биржу.

Кстати, может быть удобнее не заполнять документы самостоятельно, а по телефону записаться на прием документов, в выбранный день прийти на биржу с паспортом и оформить все на месте. Принятые документы идут на рассмотрение и проверку на предмет легализации преступных доходов, финансирования терроризма и прочее. По результатам клиенту присваивается низкая или высокая степень риска. Должностное лицо биржи принимает решение допустить вас к торгам или нет.

После рассмотрения и одобрения заявки оплатите биржевые услуги.

Вот на этом этапе становится ясно, что услуга едва ли будет доступна широкому кругу людей. Обязательных предварительных платежей два:

- Аванс 330 руб. за биржевые и клиринговые услуги. Плата за них в месяц составляет минимум 220 руб., максимум 330 руб. Цена одной операции — чуть больше одной сотой процента от суммы сделки. Если сумма за месяц составит больше 220 руб., но меньше 330 руб., то разницу можно вернуть по заявлению.

- 30 руб. (или 20 руб., если есть свой электронный ключ, о нем ниже) тоже авансом за электронный документооборот (подписание документов, подтверждающих сделку на торгах). Из этой суммы в обязательном порядке спишут 9,60 руб. Остальное тоже можно вернуть по заявлению. За операции берут по 1 копейке.

Закажите электронный ключ-флешку для электронной подписи.

Подобные ключи используют организации и предприниматели для работы с налоговой инспекцией и банками. Если у физлица уже есть такой ключ, то заказывать новый не нужно. Но у большинства из нас такого ключа нет, для его получения следует обратиться в Национальный центр электронных услуг и заплатить за это 108 руб. А можно заказать ключ только для торгов на бирже, сотрудники БВФБ дадут всю необходимую информацию, реквизиты для оплаты и сгенерируют ключ. С ним можно участвовать в торгах, находясь и за пределами Беларуси.

Специалисты биржи подскажут, какие параметры компьютера, программного обеспечения и скорости интернета необходимы для участия в торгах. Технический аспект важен: нестабильный интернет и зависающий браузер мешают работе.

После этого можно готовиться к самостоятельным торгам. В ближайшее время Белорусская валютно-фондовая биржа проведет для физических лиц семинар по участию в торгах и опубликует обучающий ролик на эту тему.

Как я считал свою личную выгоду и что решил

На пути к биржевой торговле я продвинулся недалеко, в основном по финансовым соображениям. До торгов нужно уплатить 468 руб., отбить же их с моими накоплениями получится нескоро (скорее всего, никогда).

Итак, считаем конкретную выгоду: на 31 августа 2021 года курс доллара на БВФБ — 2,541 руб., самый низкий курс продажи в обменных пунктах банков — 2,505 руб. Считаю разницу: 2,505 – 2,5041 = 0,0009 руб., иначе — 9 копеек на $100 (0,036%).

Вычисляю, сколько нужно обменять рублей, чтоб за счет этой разницы компенсировать 468 руб. своих вложений: 468 / 0,036 * 100 = 1 300 000 руб.

Но это расчет для обратной операции, как будто я хочу продать валюту через биржу. Самый выгодный курс покупки в банках — 2,501 руб. Разница с биржевым курсом — 1,599%. Считаю выгоду по той же схеме. Получается, что я компенсирую 468 руб. продажей $29 268. Последняя сумма доступнее, но ни первой, ни второй у меня нет.

А когда это все же выгодно?

Представим, однако, что человек продал квартиру, например, за $50 000 и хочет выгодно обменять эти деньги. Предположим, в день обмена разница биржевого и банковского курсов составит 1%. Это $500 — почти в 3 раза больше обязательных издержек. А если сделка была однократной, то с клиента спишут 220 руб. и еще 9,60 руб., остальное можно вернуть по заявлению. Для тех, кто неоднократно меняет крупные суммы, биржа тем более выгодна.

Поэтому могу резюмировать: торговля валютой на бирже — перспективная возможность. Но только для тех, кто покупает или продает десятки или сотни тысяч долларов, причем не один раз. Идти туда с 500 накопленными долларами никакого смысла нет.

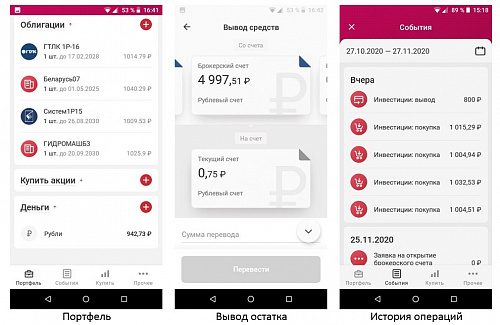

Лучшие платформы для трейдинга на фондовом рынке России

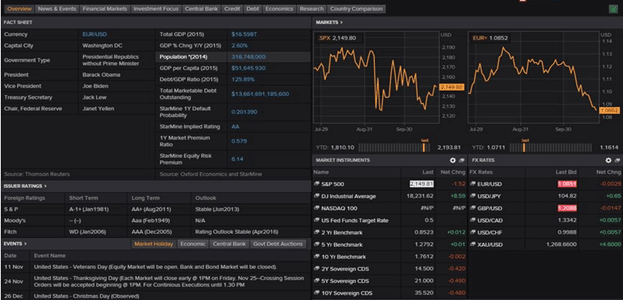

Современные трейдеры используют для торговли акциями, облигациями и другими ценными бумагами специальные приложения и платформы.

Однако, изобилие софта сбивает с толку не только новичков, но и более опытных торговцев. Ниже можно ознакомиться с описанием лучших терминалов и приложений для трейдинга в РФ. Изучив данную информацию, пользователям будет намного проще выбрать для себя наиболее подходящий вариант биржевой площадки.

Обзор лучших платформ для трейдинга для фондовой биржи в России

Перечисленные ниже приложения подойдут не только опытным торговцам, но и начинающим трейдерам.

FinamTrade

FinamTrade является популярной утилитой, обеспечивающей доступ на фондовую и валютную секцию Московской биржи, а также на срочный рынок Московской биржи. Чтобы скачать платформу пользователю необходимо перейти в интернет-магазин AppStore/GooglePlay.

Стоит учитывать, что в базовой версии FinamTrade можно использовать только ликвидные финансовые инструменты. Для получения доступа к котировкам неликвидных/экзотических акций потребуется подать поручение брокеру. Подобные ограничения были введены с целью экономии трафика.

К основным особенностям платформы, стоит отнести:

- наличие увеличенного списка возможностей для работы с графиками/ «стаканом»;

- сохранение рабочего пространства и обширные настройки;

- наглядное формирование торгового ордера;

- наличие содержательного портфеля и модуля с новостями;

- расширенный список котировок;

- сортировку по наиболее значимым финансовым инструментам: индексам/валютам/сырью.

К сведению! Управлять всеми счетами можно с одного аккаунта.

К сильным сторонам приложения FinamTrade, стоит отнести:

- наличие возможности использования дополнительных программ технического анализа;

- надежность;

- широкий спектр брокерских услуг;

- простоту регистрации;

- низкие комиссии;

- удобный интерфейс;

- хорошую работу службы технической поддержки.

Немного расстраивает лишь то, что для частных клиентов с небольшим депозитом, маленьким ежедневным оборотом на бирже, проценты посредника будут выше, нежели у других брокеров.

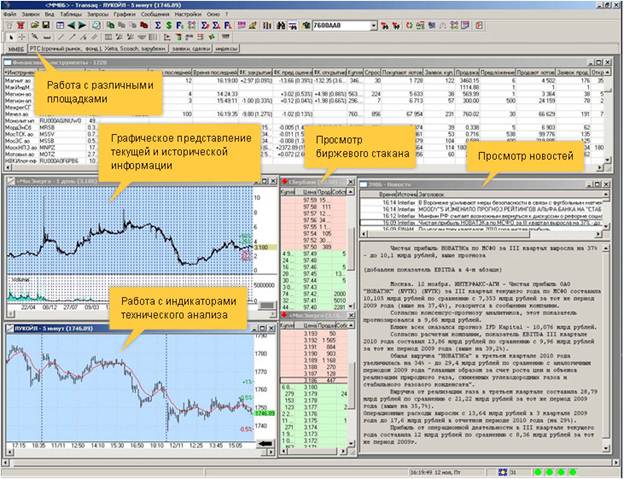

Transaq

Transaq – платформа для трейдинга и инвестиций, позволяющая трейдерам анализировать ситуацию на рынке, отслеживая при этом изменения цен на определенные активы. Пользователи имеют возможность делать прогнозы, заключая сделки в режиме реального времени. Можно использовать как русскоязычный, так и англоязычный интерфейс. Для того чтобы понять, как работать с акциями, можно воспользоваться демонстрационной версией.

К особенностям платформы Transaq, стоит отнести наличие:

- сквозного процессинга и онлайн-анализа данных;

- криптозащиты для безопасного соединения;

- доступа к биржам: XETRA/МБ и др.;

- модуля трейдера АРМ;

- трансляции актуальных новостей;

- графического отображения изменений на рынке;

- версий для ПК/КПК/смартфонов (TRANSAQ Handy);

- возможности общения с участниками торгов в онлайн чате;

- маржинального модуля для контроля кредитных рисков.

Обратите внимание! Формы с информацией о клиентах не нужно заполнять вручную. Платформа автоматически загружает/выгружает базу в сервисы для анализа.

Сильные стороны Transaq:

- удобный интерфейс;

- надежность;

- возможность круглосуточного контроля состояния портфеля с системой SMS-оповещения;

- наличие учета ограниченной ликвидности определенных категорий акций.

Серверы можно резервировать в онлайн-режиме.

Расстраивает отсутствие ряда стоп заявок, доски опционов и СМС подтверждений при входе в систему. Также стоит учитывать, что нарисованные уровни на графиках нередко «сползают». Поэтому при входе рекомендуется обращать внимание на корректность их построения.

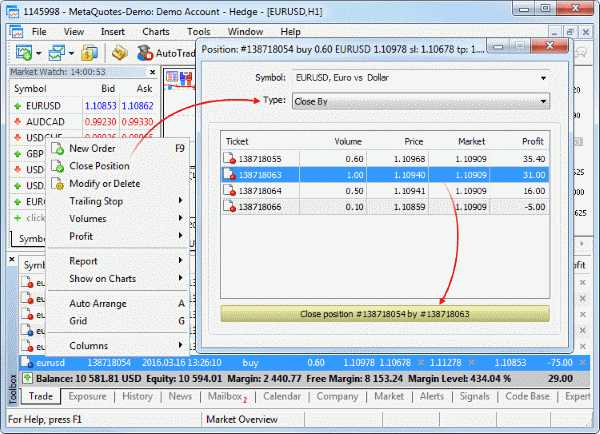

MetaTrader 5

MetaTrader 5 – популярное приложение, позволяющее трейдерам торговать акциями, облигациями, валютными парами и фьючерсами. Выбор таймфреймов расширенный. В данной версии есть возможность накладывать один индикатор на другой.

К преимуществам MetaTrader 5, стоит отнести:

- бесплатную лицензию;

- наличие 4 режимов исполнения ордеров и 6 видов отложенных ордеров;

- наличие таймфреймов и встроенных отчетов;

- опцию стакана цен;

- надежность;

- удобный интерфейс.

Недостатками MetaTrader 5 считается отсутствие возможности одновременного открытия нескольких ордеров по одному инструменту и невозможность локализации позиций, которые были открыты ранее.

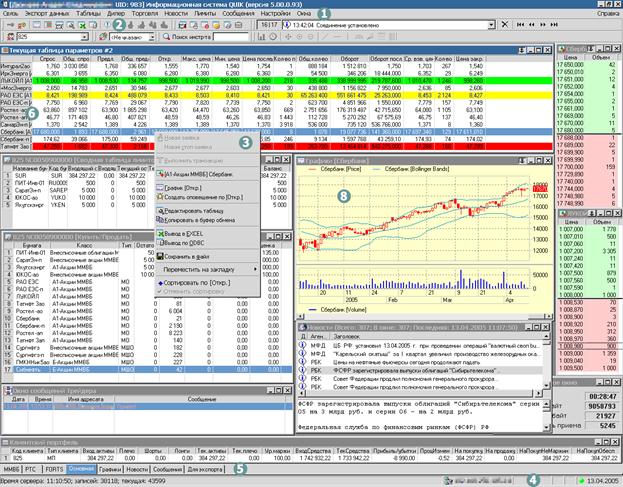

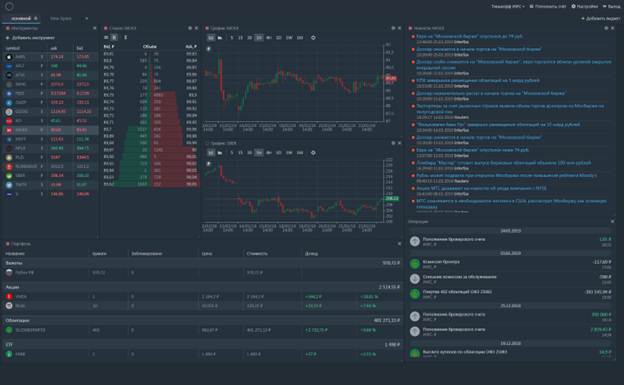

Quik – программа, которая пользуется популярностью у трейдеров из-за большого количества полезных опций. Используя данный софт, пользователи смогут исполнять различные виды заявок (рыночные/лимитированные/связанные/условные/стоп-заявки). Наличие функции импорта транзакций и автоматизации торговых операций является весомым преимуществом приложения.

Используя широкий набор инструментов, торговцы смогут проанализировать текущее состояние портфеля.

К дополнительным полезным опциям, стоит отнести наличие:

- вывода динамики изменений любого параметра через удобные графики;

- Alert-оповещений с возможностью переноса не исполненных оповещений на следующий день;

- встроенного мессенджера, в котором можно общаться с администрацией QUIK и другими трейдерами;

- горячих клавиш;

- удобной и гибкой системы закладок;

- возможности программирования рабочего пространства на языке QPILE;

- цифровой подписи для операций;

- встроенного русифицированного интерфейса.

Трейдеры, использующие программу QUIK, положительно отзываются о данном софте, относя к сильным сторонам:

- высокую скорость исполнения сделок;

- низкий трафик;

- надежную защиту личной информации клиентов;

- наличие горячих клавиш;

- удобный интерфейс.

Немного расстроить может лишь отсутствие архивов по прошедшим сделкам за сутки и отсутствие возможности открытия позиции в обе стороны.

Также у новичков возникают сложности при первой настройке программы.

Тинькофф Инвестиции

В приложении для трейдинга Тинькофф Инвестиции присутствуют свечные графики. С их помощью пользователи смогут определять диапазон изменения стоимости акций и облигаций за определенный промежуток времени.

Трейдеры имеют возможность переключать графики, выбирая для себя приемлемый формат. Каталог бумаг улучшен. Витрина инвест-инструментов, отображающая релевантную статистику по каждому типу бумаг, удобная и понятная.

К сведению! Разработчики добавили в приложение опцию пуш-уведомлений, оповещающих клиентов о поступлении дивидендов и купонов.

К сильным сторонам софта можно отнести: возможность быстрого вывода заработанных средств, надежность, хорошую аналитику по портфелю и наличие необходимой информации по эмитентам.

Высокая комиссия на базовом тарифе и отсутствие срочного рынка – минусы.

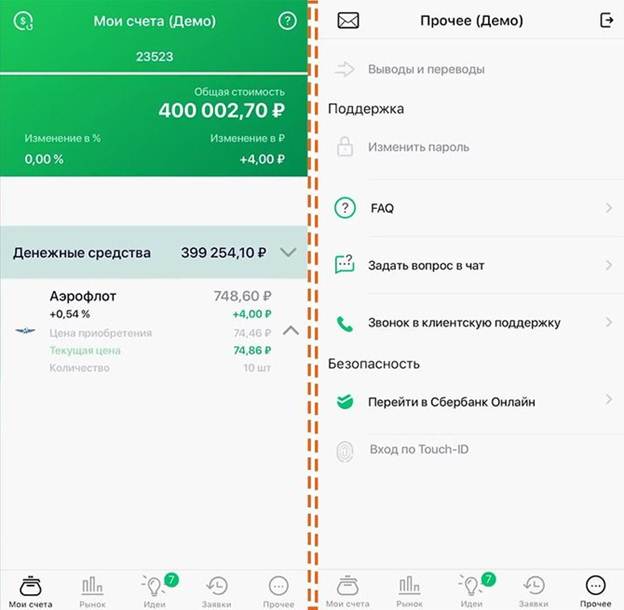

Сбербанк Инвестор

Сбербанк Инвестор является клиентским приложением, работающим на мобильных устройствах под управлением операционных систем iOS и Android. Софт предоставляет пользователям доступ к рыночной и аналитической информации, а также позволяет проводить собственные операции.

Новички могут воспользоваться сервисом полнофункционального демонстрационного доступа, что позволит оценить особенности работы приложения.

Используя Сбербанк Инвестор, трейдеры получают возможность:

- наблюдать за состоянием собственного портфеля;

- выставлять заявки и совершать сделки;

- отправлять не торговые поручения;

- обращаться в службу технической поддержки для решения возникающих вопросов;

- транслировать инвестиционные идеи с возможностью прохождения риск профилирования.

Сбербанк Инвестор является надежным приложением. К преимуществам софта стоит отнести:

- возможность бесплатного хранения и учета в депозитарии;

- интуитивно понятный интерфейс;

- надежность;

- быстрый вывод денег;

- небольшую комиссию.

Минусы, как и у любого другого софта, тоже имеются. Пользователи отмечают, что программа нередко зависает, доступ к иностранному рынку отсутствует, а служба техподдержки работает слишком медленно.

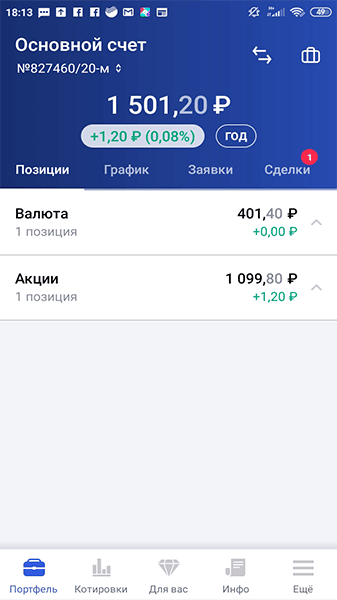

Биржевая площадка ВТБ

ВТБ предлагает трейдерам две площадки для торговли акциями и облигациями на фондовой бирже. Приложение ВТБ OnlineBroker можно использовать только на ПК, а софт ВТБ Мои Инвестиции подходит для мобильных устройств.

В приложении OnlineBroker получить коды доступа можно только после того, как будет открыть брокерский счет. Раздел «Торговля» является основным пунктом меню. В нем можно найти множество вкладок. В «Портфеле клиента» есть возможность ознакомиться с открытыми счетами и составом активов на них.

Совет! Для заказа брокерского отчета за определенный период времени, необходимо перейти во вкладку Отчетов.

Софт ВТБ Мои инвестиции отличается удобным интерфейсом. Приложение содержит необходимые для трейдинга опции. На главном экране отображается информация о счетах, которые были открыты. Можно по каждому счету просмотреть состав портфеля и доходность по различным видам активов.

После перехода в категорию «Биржи», трейдеры смогут приступить к покупке/продаже акций, облигаций, валюты и фьючерсов.

К сильным сторонам приложений ВТБ для трейдинга в РФ, стоит отнести:

- наличие биржевого стакана;

- возможность установки тейк-профита и стоп-лосса;

- надежность;

- низкую комиссию;

- интуитивно понятный интерфейс;

- большое количество аналитической информации по ценным бумагам.

Согласно отзывам трейдеров, которые уже успели воспользоваться приложениями ВТБ, единственным минусом софта является низкий уровень технической поддержки. В остальном работа платформы вполне устраивает трейдеров.

Альфа-директ

Альфа-директ – понятное приложение, которое подойдет как новичкам, так и более опытным специалистам в области трейдинга. Стоит учитывать, что во время открытия счета пользователю присваивается тарифный план, изменить который можно будет только через ПК.

Во вкладке котировок представлен широкий выбор финансовых инструментов, которые есть возможность сортировать по объемам торгов/лидерам роста и т.д. Информация об эмитенте отсутствует. Данные по доходности либо убыточности портфеля отображаются в процентах.

К сведению! В Альфа-директ есть услуга уведомления о достижении инструментом определенной стоимости.

Сильными сторонами софта считается: удобный интерфейс, широкий выбор финансовых инструментов. К минусам Альфа-директ относят низкий уровень технической поддержки, а также отсутствие полной информации о тарифах.

БКС Мир Инвестиций

Для управления счетом в данном приложении необходимо перейти из софта в личный кабинет на сайте. Пополнять счет с карты межбанковским переводом можно без комиссии. Обзор активов внутри портфеля детализирован.

Пользователи видят не только активные заявки, но и историю сделок, график стоимости активов портфеля. Для того, чтобы ознакомиться с биржевыми сводками, графиками, стаканом и аналитикой потребуется перейти в раздел Котировок.

К преимуществам приложения БКС Мир Инвестиций, стоит отнести:

- надежность;

- хорошую работу службы технической поддержки;

- наличие подробной аналитики по активам в портфеле;

- большой выбор финансовых инструментов;

- наличие новостной ленты с глубокой экспертной фундаментальной аналитикой.

Немного расстроить может лишь то, что при сделках не отображается комиссия. Также стоит учитывать, что сервис графического анализа софта слабоват.

МКБ Инвест

МКБ Инвест является торговой платформой, которая отлично подойдет как начинающим трейдерам, так и более опытным специалистам.

Используя данный софт, пользователи могут торговать акциями и облигациями на Московской бирже и в случае необходимости подписывать документы через интернет из любой точки РФ.

При возникновении каких-либо проблем, касающихся работы программы, трейдер может обратиться в службу технической поддержки. Вопросы клиентов решаются специалистами круглосуточно.

Пользователи получают доступ к аналитическим обзорам ведущих экспертов фондового рынка.

К сильным сторонам МКБ Инвест, стоит отнести:

- надежность;

- доступ к зарубежным фондовым рынкам;

- круглосуточную техподдержку клиентов;

- удобный интерфейс.

Отсутствие демо-версии и необходимость внесения платы за обслуживание счета в случае низкой торговой активности являются недостатками МКБ Инвест.

XM – торговая платформа, поддерживающая разные типы договоров (стоп-лоссы/стоп-профит/трелинг ордера).

Скорость работы приложения высокая. Вести торговлю можно находясь в любой точке мира.

Новички, только осваивающие принцип ведения торговли акциями и облигациями на фондовом рынке, могут использовать демонстрационную версию, чтобы ознакомиться с особенностями платформы XM и оценить ее преимущества. Скрытых платежей/комиссий с переводимых средств не взимают.

К преимуществам софта стоит отнести наличие:

- низкого порога выхода на рынок (5 $);

- узких спредов;

- широкого выбора активов;

- лицензий;

- возможности хранения денежных средств на сегрегированном счете;

- доступа к одновременному открытию нескольких счетов.

Расстраивает необходимость отправки копии документов по почте при регистрации аккаунта и слабая программа обучения.

Какие платформы/приложения можно использовать на Андроид и iPhone

Большинство трейдеров интересуется – какую программу можно установить на смартфон для торговли акциями в РФ. На Андроид доступно скачивание следующих приложений:

- FinamTrade;

- Transaq;

- Quik;

- MetaTrader 5;

- Сбербанк Инвестор;

- Альфа-директ;

- БКС Мир Инвестиций;

- XM

Для iPhone подойдет софт:

- FinamTrade;

- Transaq;

- Quik;

- МКБ Инвест;

- MetaTrader 5;

- Альфа-директ;

- Сбербанк Инвестор;

- БКС Мир Инвестиций;

- Тинькофф Инвестиции;

- XM

Благодаря стараниям разработчиков недостатков в приложениях для торговли акциями и облигациями на фондовых биржах России не наблюдается.

Чтобы не растеряться и подобрать для себя наиболее подходящий вариант, стоит ответственно изучить особенности, преимущества и недостатки понравившихся платформ. Отдавая предпочтение софту, который входит в расположенный выше рейтинг, можно быть уверенным в том, что программа будет не только надежной, но и удобной в использовании.

Как заработать на бирже — полное руководство для новичков

Заработать может каждый. Для этого нужно знать основы торговли на бирже, иметь для начала минимальный капитал и стратегию инвестирования. В некоторых случаях может сыграть фактор удачи. Но в целом биржевая торговля — это взвешенные и осознанные решения по сделкам.

Новичкам достаточно ознакомиться с данной статьёй, пройти бесплатное онлайн-обучение — их проводят крупные брокеры, например, у Тинькофф есть курс начинающего инвестора, изучить информацию на ютуб-каналах, посмотреть вебинары от финансовых блогеров. По мере погружения в тему инвестиций стоит пройти платные курсы по сложным инструментам: фьючерсы, опционы. С ними можно хорошо заработать, но есть вероятность всё потерять. Слить сумму депозита на бирже можно за секунду.

Сколько можно заработать на бирже

Нет точного ответа, сколько можно заработать на фондовой бирже. Сумма дохода зависит от разных факторов: стратегии торговли, суммы начального депозита, контроля за рисками и дисциплины. Начать можно с минимального капитала.

Если вложить в облигации (самые надёжные — это государственные, например, ОФЗ), заработать можно больше на 2—3 процента, чем на банковском депозите. По корпоративным облигациям процент выше. Вкладывая в акции, можно получить от 12—15% в год при долгосрочной стратегии, при условии правильной диверсификации портфеля. На коротких интервалах может быть больше/меньше или совсем убыток.

Если нет желания разбираться в акциях, можно заработать на фондах — они дают возможность разложить сбережения по разным активам. Бывают активно управляемые и пассивные. В первом варианте управляющие сами выбирают перспективные бумаги. Но активное управление не гарантирует высокого заработка. Во втором варианте отслеживают индекс и повторяют его доходность. Большинство фондов на Московской бирже — пассивные.

Заработать сотни процентов за год маловероятно. Это всё равно, что выиграть в лотерею.

Виды заработка — с чего можно получать прибыль

Разберём, какие бывают виды заработка.

Долгосрочные инвестиции

Долгосрочные инвестиции — это покупка ценных бумаг на срок от года. При этой стратегии используется принцип «купи и держи» и в первую очередь оценивается бизнес компании. Момент покупки акции инвестор определяет на основании фундаментального анализа. Оценивает перспективы развития отрасли или фирмы, финансовую устойчивость. При этом желательно найти недооценённые акции. Это ценные бумаги с заниженной рыночной стоимостью.

Хорошим решением для новичков при данной стратегии будут вложения в «голубые фишки» — лидеры рынка с высоколиквидными акциями и устойчивым бизнесом.

Спекуляции — трейдинг

Данная стратегия не предполагает того, что нужно проводить оценку бизнеса. Трейдер — это участник биржевой торговли, который может заработать как на росте, так и на падении рынка. Игра на понижение является более рискованным видом спекуляции. Специалист может владеть акциями недолго — от нескольких секунд до месяца.

Данный вид является рискованным заработком. Здесь нужно предсказать, куда пойдёт цена или тренд. Опытный трейдер изучает объёмы торгов и графики цен. Трейдинг можно сравнить с игрой, и очень часто её результатом становится потеря всех денег. Игра на бирже не для новичков.

IPO означает Initial Public Offering — публичное биржевое размещение ценных бумаг. Инвестор должен определить, с какой целью участвует: хочет заработать на росте акций в краткосрочном периоде или покупает на длительное время. Принимать решение об участии нужно на основании фундаментального анализа компании. Акции перспективных компаний могут стремительно вырасти.

Заявку на покупку частный инвестор оформляет через брокера. Если заявок больше, чем акций, происходит переподписка. В этом случае брокер отклоняет заявку или удовлетворяет частично.

Покупать активы на этом этапе — повышенный риск. Если стоимость ценной бумаги переоценена, её цена упадет при открытии торгов, если недооценена — может вырасти в несколько раз.

Сделки на валютной бирже

Валютный рынок — это площадка по торговле денежными знаками разных стран. Позиции открываются не по конкретной валюте, а с использованием валютных пар, например, EUR/USD. Рынок очень волатильный и ликвидный. Сделки совершаются по номинальным значениям обменного курса и крупными объёмами. Спекуляция на валютном рынке — игра на валютных колебаниях. Этот вид торговли — рискованный способ заработка.

Заработок на партнёрских программах

Партнёрские программы создают брокеры для привлечения новых клиентов. Суть в том, что агент приводит новичков-рефералов и получает за это вознаграждение. Сумма может быть фиксированной либо составлять процент от совершённых сделок новыми участниками.

Для начала нужно выбрать брокера и вступить в партнёрскую программу. Получить реферальную ссылку и распространить через своих знакомых, родственников, подписчиков свой сайт, форум и так далее. Новичок переходит по ссылке и автоматически закрепляется за посредником — участником программы.

Что подойдёт начинающему

Новичкам лучше всего начинать с долгосрочных инвестиций. Этого достаточно, чтобы попробовать и понять, как заработать деньги на бирже.

Прежде чем оценивать акции или облигации, оцените сами себя. Для начала нужно убедиться, что:

- у вас нет долгов и кредитов с высокой ставкой. Нельзя покупать ценные бумаги на заёмные средства;

- вложенные средства не понадобятся в ближайшие пару лет. Выводить их раньше этого срока нежелательно;

- у вас есть возможность стабильно пополнять инвестиционный портфель каждый месяц, квартал. Это необходимо, чтобы проводить диверсификацию портфеля, так как в долгосрочной перспективе определённые активы могут просесть либо вырасти;

- у вас есть финансовая подушка, то есть деньги, которые инвестировать нежелательно.

С чего начать

Все сделки можно проводить через мобильное приложение или торговый терминал. Для начала нужно определиться со стратегией инвестирования: долгосрочные инвестиции или трейдинг. Можно комбинировать или открывать несколько счетов с разной стратегией. Это поможет как заработать на бирже новичку из дома, так и инвестировать в дальнейшем.

Выбор брокера

Биржа — это рынок, на котором вместо вещей или продуктов покупают и продают ценные бумаги. Брокер — посредник, который имеет лицензию и соблюдает правила биржевых торгов. Он даёт доступ к сделкам на бирже и берёт за это комиссию. Брокером может быть банк или отдельная коммерческая организация. Он по поручению участника торгов покупает или продаёт ценные бумаги, рассчитывает и удерживает налог с большинства сделок. Но есть случаи, в которых инвестор должен декларировать и платить налог самостоятельно.

Если сложно разобраться, что конкретно нужно от брокера, можно пойти по принципу «чем проще, тем лучше». Выбрать с простым тарифом и попробовать совершить несколько сделок. Начать двигаться небольшими шагами, определиться со стратегией и наращивать свой портфель. Брокера можно сменить в любой момент.

Купленные ценные бумаги хранятся в депозитарии. Если брокер обанкротится, свои активы можно перевести другому аккредитованному посреднику.

На что обратить внимание при выборе брокера:

- Наличие лицензии Центробанка на брокерскую деятельность.

- На какие рынки и к каким активам будет доступ.

- Наличие нужного терминала: мобильное приложение или программа для ПК. Для трейдинга лучше использовать торговые терминалы для ПК (самые популярные — QUIK, Метатрейдер).

- Какую комиссию берёт брокер за сделки.

- Рейтинг и отзывы.

Отчёт по видам деятельности: Лицензия на осуществление брокерской деятельности по состоянию на 25.12.2021

Наименование организации

ИНН

ОГРН

Адрес юридического лица

Телефоны

№ лицензии

Дата выдачи

Срок действия

Статус

«Азиатско-Тихоокеанский Банк» (Акционерное общество)

675000, Амурская обл., Благовещенск, Амурская 225

Без ограничения срока действия

«Акционерный коммерческий банк «Держава» публичное акционерное общество»

119435, Москва, Большой Саввинский пер. 2с9

+7 (495) 380−04−70; +7 (495) 380−04−71 ; +7 (495) 380−04−72 ; +7 (495) 380−04−80

Без ограничения срока действия

«Банк Глобус» (Акционерное общество)

115184, Москва, Бахрушина 10с1

Без ограничения срока действия

«Газпромбанк» (Акционерное общество)

117420, г. Москва, Намёткина 16к1

Без ограничения срока действия

«ИНТЕРПРОГРЕССБАНК» (Акционерное общество)

115201, Москва, Старокаширское ш. 2к1с1

+7 (499) 613−86−60; +7 (495) 411−00−00 ; +7 (499) 613−92−09

Без ограничения срока действия

«Креди Агриколь Корпоративный и Инвестиционный Банк» (Акционерное общество)

191144, Санкт-Петербург, Дегтярный пер. 11Б

Без ограничения срока действия

«МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (Публичное акционерное общество)

107045, Москва, Луков пер. 2с1

Без ограничения срока действия

«Национальный инвестиционно-промышленный банк» (Акционерное общество)

119121, Москва, 2-й Неопалимовский пер. 10

тел: +7 (495) 786−21−51 ; факс: +7 (495) 786−21−53

Без ограничения срока действия

«Первый Клиентский Банк» (Общество с ограниченной ответственностью)

115280, Москва, Ленинская Слобода 19с1

Без ограничения срока действия

Список аккредитованных брокеров по данным реестра ЦБ

Открытие счёта

Чтобы открыть счёт, нужно заключить с брокером договор на брокерское и депозитарное обслуживание. Затем новичка регистрируют на бирже. После получения извещения об открытии счёта нужно установить необходимое приложение, внести деньги на счёт и можно совершать сделки. Этого достаточно, чтобы начать зарабатывать на бирже.

В вопросах, как установить терминал для торговли, как с ним работать, главный помощник — это брокер. Некоторые предлагают для начала открыть демо-счёт и потренироваться на нём. Брокер поможет решить технические вопросы, но какие активы покупать или продавать, должен определить сам инвестор.

Участие в торгах

Покупка или продажа активов проводится в определённое время по расписанию биржи. На фондовом рынке в течение торговой сессии можно сделать заявку на покупку или продажу по определённой стоимости. Покупая по рыночной цене, инвестор соглашается с текущей стоимостью, которую формируют спрос и предложение. Место, где собираются открытые заявки, называют «стаканом». Отменить совершённую сделку нельзя.

Вывод денег

В любой момент можно вывести все или часть денег с брокерского счёта. Однако это будет сделано не сразу и может занимать до трёх рабочих дней. Например, расчёты по акциям на Московской бирже осуществляются на второй торговый день после операции. Если продать акции сегодня, то акции спишутся послезавтра, и в это же время поступят деньги.

Торговля на бирже для начинающих

Чтобы научиться зарабатывать на бирже, новичку нужно запомнить — не существует готовой стратегии по увеличению минимального капитала в десятки раз.

Трейдингу необходимо уделять больше времени в отличие от долгосрочных инвестиций. Рассмотрим, как торговать на бирже для чайников.

Выбрать стратегию или торговый план

Стратегии могут быть:

- Долгосрочные, краткосрочные и среднесрочные. Начинающему трейдеру лучше всего использовать долгосрочную или среднесрочную стратегию.

- Торговля по тренду, на пробой, на разворот, в консолидации. Для новичка больше подойдёт открывать сделки по направлению движения цены — по тренду. То есть не предсказывать, куда идёт рынок, а присоединяться к нему в момент сильного движения в одном направлении.

- Трейдеры делятся на «быков» — те, которые играют на повышение, и «медведей» — на понижение цены.

Действия

- Выбрать торговую пару, установить цель и точную последовательность действий, если что-то пойдёт не так. Лучше всего разделить депозит на несколько частей. На каждую сделку расходовать не более одной части.

- Научиться ставить стоп-лосс и тейк-профит. Это поручение брокеру автоматически продать активы при достижении определённого уровня цены. Страхуют инвестора от потерь. Стоп-лосс позволяет ограничить убытки. Наиболее эффективен при краткосрочной стратегии. Тейк-профит ограничивает прибыль. Может защитить при форс-мажорах, технических неполадках.

- Определить размер потерь, обычно это 3—5%, при достижении этого уровня закрывать сделку сразу и не ждать разворота цены. Для этого используется ордер стоп-лосс. Для длинных позиций (лонг) размещается ниже минимума, для коротких (шорт) — выше максимума.

- Сделку нужно закрывать, если результат достигнут. Ожидание, что цена ещё будет двигаться в нужную сторону, уровней стоп-лосс и тейк-профит могут привести к потере депозита.

Опытные трейдеры сочетают разные стратегии в зависимости от ситуации на рынке, типа актива и прогнозов.

Определиться со стилем торговли

Скальпинг, дейтрейдинг или свинг. Они различаются по времени удержания сделки.

Скальпинг больше подходит профессионалам, совершать сделки нужно за несколько секунд или минут. Нельзя отвлекаться и тратить время на что-то другое.

Дейтрейдинг — совершение сделок в течение торговой сессии. Например, утром купил, вечером продал.

Свинг — это удержание позиций в течение нескольких дней или месяцев.

Ставить стоп-лосс и тейк-профит

Уровни цен, при достижении которых сделка закроется автоматически. Помогает минимизировать убытки и на время отключиться от торгов.

Сохранять выдержку и спокойствие

Эмоции и трейдинг несовместимы. Любые метания приводят к печальным результатам не только новичков, но и опытных трейдеров. Попытка «отыграться» может стать причиной полной потери капитала.

Не брать за основу готовый сценарий торговли

Стратегия, которая сработала у кого-то, может привести в текущей ситуации к противоположному результату. Также использование автоматизированных решений и чужих сигналов не гарантирует результата.

На какой бирже лучше торговать новичку

Биржи бывают валютные, фондовые, товарные и криптовалютные. По типу сделок — фьючерсные, опционные и смешанные, например, «товарно-фондовые». На фондовых — торгуют акциями, облигациями, паями, ETF. Товарные биржи используются для торговли реальными товарами и производными на них. Криптовалютные — для торговли виртуальными деньгами. На фьючерсных и опционных — обращаются срочные контракты на валюту, биржевые индексы, сырьё и товары.

Фондовых бирж около 250 в мире, но самых крупных несколько:

- Американские биржи, Нью-Йоркская фондовая биржа (NYSE) и NASDAQ, специализируется на акциях высокотехнологичных компаний;

- Токийская японская биржа;

- площадки в Лондоне, Гонконге, Франкфурте, Шанхае;

- в России две основные биржи – Московская (MOEX) и Санкт-Петербургская биржа.

Межконтинентальная биржа (ICE) — оператор рынка фьючерсных контрактов. Отдельно выделяют Лондонскую биржу металлов (LME), где торгуются цветные и драгоценные металлы. Товарная биржа в России — Санкт-Петербургская Международная Товарно-сырьевая биржа (SPIMEX).

Новичкам лучше всего выбирать для торговли российские биржи — Московскую или Санкт-Петербургскую. Через эти площадки доступна торговля акциями, облигациями и паями биржевых фондов. Основной объём торгов по иностранным ценным бумагам приходится на Санкт-Петербургскую биржу. Российские бумаги представлены в меньшем объёме, чем на Московской.

Что нужно знать о Мосбирже дебютантам

Работа биржи регулируется Федеральным законом № 325-ФЗ «Об организованных торгах» и относится к смешанному типу. На Московской бирже можно купить или продать ценные бумаги, валюту, некоторые товары, а также фьючерсы и опционы на разные активы. Все операции проводятся через брокера.

Мосбиржа работает по будням, с понедельника по пятницу. С 1 марта 2021 года фондовый, валютный и срочный рынки начинают работу по московскому времени — с 06:50 до 23:50. То есть общее время торгов составляет 17 часов в сутки.

Минимальный капитал для новых биржевых игроков

Стартовать на бирже можно с минимального капитала. Для долгосрочных инвесторов доступны акции и фонды по цене до 1 000 руб.

Например, биржевой фонд Тинькофф iMOEX — 1 лот стоит всего 6,716 руб., 1 акция Сбербанка — 293,55 руб., 1 акция Газпрома — 339,2 руб., 1 акция МТС — 291,5 руб. Чтобы вложиться в акции «голубых фишек», понадобится сумма до 10 000 руб.: 1 лот (10 акций) Сбербанка — 2 935,50 руб., 1 лот (10 акций) Газпрома — 3 392 руб., 1 лот (10 акций) МТС — 2 915 р. На следующий месяц добавить ещё позиций, со временем провести диверсификацию портфеля. Добавить фонды и облигации.

Биржевой игрок тоже может начать с любым капиталом. Но для полноценной торговли нужно как минимум 15 000—30 000 руб. — это должен быть рисковый капитал, который не страшно потерять. Трейдеры свой доход считают в процентах.

Чем лучше торговать для начала

Торговать можно валютными парами, акциями, индексами. Новичкам-трейдерам лучше всего пробовать с валютных пар — это самые дешёвые активы. Можно выбрать акции, но без кредитного плеча. Операции с плечом могут довести капитал новичка до 0.

Как зарабатывать на бирже через интернет — инструкция для чайников

- Выбрать брокера с оптимальным тарифом.

- Открыть брокерский счёт.

- Установить приложение.

- Определить цель и стратегию торговли.

- Внести деньги на счёт и совершить покупку.

- Контролировать риски, принимать взвешенные решения.

- Обучаться и развиваться.

Советы начинающим, как выйти в плюс на старте

- Определить цель, стратегию и следовать ей.

- Не вкладывать сразу большие суммы.

- Не пользоваться кредитными плечами.

- Установить размер убытков.

- При открытии новой позиции ставить стоп-лоссы.

- Следить за новостями, даже если стратегия этого не предполагает.

- Если убыток, остановиться и проанализировать ситуацию. Не пытаться отыграть.

- Сохранять спокойствие.

Подведём итоги

- Научиться зарабатывать на бирже может каждый. Для этого нужно определить цель и выбрать стратегию.

- Ни при каких условиях не торговать на заёмные средства.

- Игра на бирже для новичков сложится удачно, если принимать решения в спокойном состоянии и без лишних эмоций.

- Нельзя торговать на удачу, вкладывать всю сумму в один актив.

- Готовых стратегий не существует. Инвестирование — это работа, трейдинг — больше игра.

Популярные вопросы

Криптовалюта — это цифровые деньги. Для их хранения понадобится электронный кошелёк. Биржа криптовалют отличается от обычной тем, что не нужен посредник в виде брокера. Операции совершаются с использованием обменника. Цена крипты не зависит от государства или национальной валюты, но может сильно меняться в зависимости от новостного фонда — высказываний известных личностей, публикаций в СМИ.

Криптотрейдинг похож на обычный: «купить дешевле — продать дороже».

Основные правила как заработать: при сильных колебаниях не вкладывать большие деньги. Покупать, когда цена приближается к предыдущим минимальным значениям, продавать — при максимальной цене. Ставить стоп-лоссы и тейк-профит. Использовать только популярные площадки. Непрофессионалам больше подойдёт долгосрочное инвестирование.

Выбор брокера зависит от выбранной стратегии, размера комиссии, от того, к каким активам будет доступ. Лучше всего выбирать брокера из крупных банков. Так меньше вероятности попасть к мошенникам.

Момент покупки должен соответствовать цели и стратегии, которую ставит перед собой инвестор. Точки входа определяются по месту на ценовом графике и по тренду движения цены.

Источник https://money.onliner.by/2021/09/03/belorusam-razreshili-torgovat-na-valyutnoj-birzhe-proverili-komu-eto-vygodno

Источник https://articles.opexflow.com/software-trading/platformy-dlya-trejdinga-fondovyj-rynok-rf.htm

Источник https://www.vbr.ru/investicii/help/investicii/kak-zarabotat-na-birzhe/