Что такое диверсификация портфеля инвестиций

Сбалансированный портфель и минимизация рисков

Диверсификация — это стратегия по управлению рисками при инвестировании на бирже. Риск для инвестора — это ситуация, при которой он либо не получает ожидаемую доходность от своих вложений, либо теряет часть самих этих вложений, потому что биржевая цена его активов упала.

Диверсификация помогает снизить такие риски за счет того, что инвестор вкладывает деньги один актив, а собирает портфель из множества разных биржевых инструментов, которые мало связаны друг с другом. Тогда, даже если одна из бумаг инвестора упадет в цене, другие с большой вероятностью будут расти — и доходность по ним в итоге перекроет возникшие убытки.

Но диверсификация — это не просто покупка ценных бумаг разных компаний. Например, портфель не будет диверсифицированным, если в нем есть только акции Газпрома, Total и Chevron, потому что хоть это компании из трех разных стран, но все они относятся к одной отрасли — нефтегазовой. Если цена на нефть упадет, то у инвестора подешевеет весь портфель.

Правильная диверсификация портфеля предполагает покупку бумаг компаний из разных стран и из разных секторов экономики — тогда есть вероятность, что они не будут одинаково реагировать на одни и те же события и синхронно расти или падать. Об этом и других нюансах правильной диверсификации портфеля рассказали в нашем бесплатном обучающем курсе «Секреты диверсификации».

Если хотите подробнее разобраться в перспективах инвестиций в текущей ситуации, пройдите наш бесплатный курс «Кризис: руководство к действию». В нем вы узнаете, что происходит в мире, какие риски сейчас есть и какие активы могут принести доход на фоне падающих процентных ставок.

Здесь нет универсального ответа. Каждый инвестор предъявляет к портфелю свои требования, которые зависят от его целей и горизонта инвестирования. Но можно говорить о хорошо сбалансированном портфеле — он получается при правильно организованной диверсификации, когда показатели риска и доходности у активов из этого портфеля будут максимально устраивать инвестора. При этом у каждого инвестора готовность к риску и размер ожидаемой доходности могут быть своими.

Возьмем очень условный пример. Консервативный инвестор хочет прежде всего сохранить свои вложения и защитить их от инфляции, поэтому в его случае диверсификация будет заключаться в выборе наиболее надежных облигаций и акций нескольких крупных и стабильных компаний.

Умеренный инвестор готов делать рискованные вложения ради потенциального дополнительного дохода, но его главная цель — накопление капитала на горизонте в 15-20 лет. Поэтому он может составить свой портфель из акций широкого рынка, где представлены компании практически из всех отраслей экономики.

Агрессивный инвестор стремится к высокой доходности и ради этого согласен мириться со значительными просадками своего портфеля. В его случае диверсификация будет иметь скорее форму венчурных инвестиций — это когда вкладывают сразу в несколько перспективных проектов на ранних этапах их развития. С большой вероятностью 9 из 10 таких проектов прогорят, но один может выстрелить, окупив убытки по остальным частям портфеля и принеся большую прибыль. Подробнее про венчурные инвестиции

Обычно под агрессивным понимают портфель, практически полностью состоящий из акций, из тех акций, что в данный момент пользуются повышенным спросом на рынке. Агрессивные инвесторы видят этот спрос и добавляют такие акции себе в портфель с расчетом, что в дальнейшем их цена вырастет еще больше.

В последние несколько лет такая стратегия имела успех: акции многих популярных компаний продолжали расти в цене, несмотря на все кризисные явления в экономике. Кроме того, это совпало с приходом на рынок большого количества новых частных инвесторов, первые вложения которых пришлись на фазу бурного роста стоимости акций. Во многом этого у многих новичков сложилось впечатление, что это нормальная ситуация для финансовых рынков.

Но исторические данные говорят о том, что за всяким периодом бурного роста следует резкий спад, который впоследствии может вылиться в многолетний процесс восстановления. И если инвестор не готов долго терпеть просадки своего портфеля, ему придется продавать его со значительным убытком. А ждать восстановления порой приходится очень долго.

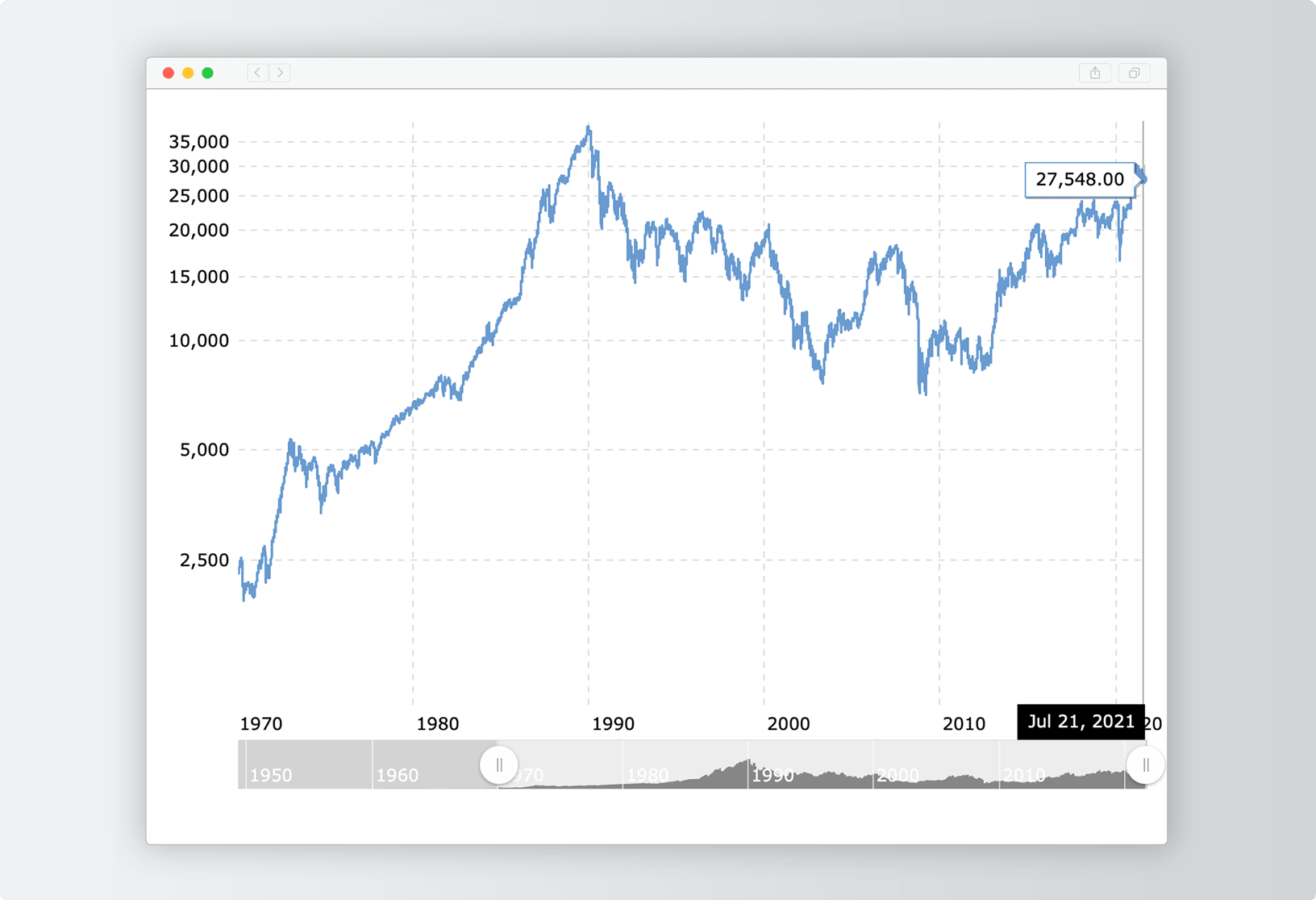

Самый характерный пример — фондовый рынок Японии. прошлого века эта страна развивалась очень высокими темпами, что сказалось и на резком росте стоимости акций японских компаний. на бирже Японии случился крах — и акции упали. И только сейчас — то есть спустя 30 (!) лет — котировки японских компаний постепенно начинают приближаться к уровню прошлого столетия.

Фондовый индекс Японии Nikkei за последние 50 лет. На нем хорошо видно, что те, кто купил акции японских компаний в 90-е и у кого хватило духу и терпения не продавать их и не фиксировать убытки, только сейчас получили надежду выйти из многолетнего минуса

Другими словами, те, кто купил акции японских компаний и у кого хватило духу и терпения не продавать их и не фиксировать убытки, — только сейчас начинают выходить в ноль.

Вывод: один из главных рисков инвестора, выбравшего агрессивную стратегию, — потерять веру в компании из своего портфеля и продать их в момент просадки, понеся значительные убытки. Чтобы избежать такого исхода, важно подобрать такие акции, которые будет комфортно держать даже в самые кризисные моменты.

Главное — определить свою цель инвестирования. Это может быть покупка квартиры, оплата образования детей или получение пассивного дохода на пенсии. Так вы поймете, какой капитал вы хотите получить по итогу ваших инвестиций и сколько времени займет его формирование. А еще станет ясно, на какой уровень риска ради этого вы готовы пойти.

Например, инвестору 30 лет и он решил начать инвестировать, чтобы сформировать фонд пассивного дохода для будущей пенсии. Тогда впереди у него около поэтому он может составить основную часть своего портфеля из акций, которые на таком отрезке времени показывают хорошую доходность. И даже если на короткой дистанции эти акции потеряют в цене, у инвестора будет достаточно времени, чтобы дождаться их восстановления и дальнейшего роста.

Чем дольше срок инвестирования, тем больше может быть в портфеле активов с высоким риском, но и с большей потенциальной доходностью — в первую очередь это те же акции. Если срок инвестиций небольшой, лучше основную часть портфеля держать в активах с предсказуемой доходностью — чаще всего это облигации.

После определения целей и срока инвестирования наступает достаточно длительный этап подбора тех активов, которые лучше всего подходят заданным параметрам. Здесь можно прибегнуть сразу к нескольким уровням диверсификации.

По валюте — хорошо, если, помимо рублевых активов, часть вашего портфеля инвестирована в ценные бумаги, торгующиеся в долларах и евро. Тогда резкое изменение цены одной из валют не окажет решающего значения на стоимость всего вашего портфеля.

По стране — когда все ваши инвестиции сосредоточены в активах только одной страны, вы рискуете понести убытки, если в ее экономике вдруг начнутся проблемы. Это еще называют страновыми рисками. Их лучше снизить, выбрав для инвестиций сразу несколько стран.

По классу активов — в первую очередь это ценные бумаги: акции и облигации. Вкладывая в акции, вы делаете ставку на потенциальный рост их цены. Облигации — это ставка на предсказуемые и стабильные выплаты купонного дохода. Еще можно инвестировать в золото и валюту, а также в биржевые фонды — БПИФ и ETF. Подробнее про разные классы активов

По секторам экономики — например, нефтегазовая сфера, фармацевтика или производство полупроводников. отрасль давно устоялась и теперь просто приносит стабильный дивидендный доход, кипят инновации, способные изменить мир — и принести хороший доход тем, кто вовремя разглядел этот потенциал. В Тинькофф-журнале есть подробная статья о том, как инвестор может диверсифицировать свой портфель по секторам.

По конкретным компаниям — это самый сложный уровень диверсификации. Он предполагает оценку финансовых и производственных показателей отдельных компаний и сравнение этих данных с компаниями-конкурентами и отраслью в целом. Мы подготовили бесплатный курс, который научит разбираться в финансовой отчетности компаний, чтобы находить интересные идеи для инвестирования. Пройти курс

При самостоятельном подборе бумаг стоит следить за тем, чтобы один актив не занимал больше 10% от состава портфеля, а один сектор — больше 20%. То есть не стоит покупать на половину денег акции одной компании, а на другую половину — бумаги 10 других. Потому что если основной актив сильно просядет в цене, то оставшиеся бумаги вряд ли восстановят общую стоимость портфеля.

Биржа и риск-менеджмент: 5 советов по диверсификации инвестиционного портфеля

Когда рынок растет бывает трудно представить себе негативное развитие событий. Но как лишний раз подтвердила ситуация последних недель, никогда нельзя быть на сто процентов уверенным в продолжении роста. На рынок могут влиять различные факторы, в том числе те, которые никто не мог предугадать.

Поэтому любому инвестору крайне важно задумываться о диверсификации портфеля, которая позволит сбалансировать риски и контролировать возможные убытки. В нашем новом материале – 5 советов по созданию диверсифицированного портфеля инвестиций.

Что такое диверсификация

Говоря по-простому, диверсификация – это подход, при котором инвестор формирует портфель, содержащий различные финансовые инструменты.

Диверсификация заключается в создании портфеля, включающего широкий спектр различных финансовых инструментов и активов разных классов. Это позволяет снизить несистематический риск, который возникает при вложениях в конкретную компанию – в отличие от систематического, возникающего при вложениях в конкретные рынки в целом.

Вот о чем следует помнить, при формировании диверсифицированного инвестпортфеля.

Важно использовать различные типы активов

Ключевая идея концепции диверсификации – нельзя вкладываться в одну акцию или в акции компаний одного сектора. В идеале, распределить инвестиции между несколькими компаниями из разных сегментов рынка. При этом для начинающих инвесторов лучше вкладываться в ценные бумаги известных и надежных компаний.

Важно помнить, что акции – далеко не единственный инвестиционный инструмент. Существуют ETF, модельные портфели, структурные продукты, в конце концов, в России вы можете открыть счет ИИС и получить налоговый вычет.

При этом важно держать баланс. Инвестор должен создать такой портфель, которым он реально сможет управлять и контролировать его. Нет никакого смысла покупать сразу 100 разных акций и других инструментов, если потом у вас просто не хватит времени даже следить за таким количеством активов. 20 или 30 инструментов в портфеле – разумный максимум в этой ситуации.

Индексы – хороший вариант для диверсификации

По своей сути, индекс — это показатель изменения цен определенной группы ценных бумаг. Грубо говоря, это «корзина» из акций, объединенных по какому-либо признаку.

Набор ценных бумаг, входящих в список, на основе которого рассчитывается индекс, определяет то, какую информацию можно получить, наблюдая за динамикой этого индекса. Обычно цель составления фондового индекса – в создании показателя, с помощью которого можно понимать общее направление и «скорость» движения биржевых котировок компаний определенной отрасли.

Для частных инвесторов вложение в индексы напрямую – малореальная задача, поскольку в них входит множество компаний, акции которых могут стоить дорого. Чтобы использовать условный S&P500, нужно будет купить акции всех компаний в соответствующей пропорции, на это нужны миллионы долларов.

Для того, чтобы использовать индексы без необходимости столь огромных вложений, был создан инструмент ETF (Exchange Traded Funds). По сути, это иностранные биржевые инвестиционные фонды, которые представляют собой портфель акций или других активов, полностью повторяющих по составу целевой индекс. К примеру, ETF с тикером SPY отражает динамику акций индекса S&P500. Акции самих фондов ETF также торгуются на бирже.

Ключ к успеху – регулярность

Существует подход, который подразумевает распределение инвестиций по времени. Например, если у инвестора есть условные $10 000, он должен регулярно инвестировать равные суммы в определенный портфель акций. Это позволяет покупать больше акций, когда их цена падает, и меньше акций с максимальной ценой.

Стратегию выхода нужно продумать заранее

В долгосрочной перспективе рынки растут, однако не все могут позволить себе купить акции и держать их десятилетиями. К тому же, необходимо анализировать меняющуюся обстановку на рынках и в мире. Важно изучать дела компаний, акции которых у вас в портфеле.

Хорошая идея здесь – определить для себя заранее критерии выхода из позиции по каждому из инструментов или по продаже групп активов. Это позволит, в том числе, вовремя фиксировать убытки, ограничивая их в неблагоприятное время.

Стоит всегда следить за комиссиями

При инвестициях на бирже затраты не ограничиваются лишь стоимостью приобретаемых активов. Биржа и брокеры берут свои комиссии. В зависимости от тарифов обслуживания, могут возникать различные абонентские затраты и дополнительные сборы.

Необходимо анализировать все свои затраты при определении прибыльности портфеля. В противном случае, может оказаться так, что вроде бы удачная сделка на практике оказывается убыточной из-за сопутствующих расходов.

Тарифы ITICapital доступны по ссылке на нашем сайте, также там представлен удобный калькулятор для быстрых расчетов.

Чтобы совершать операции с акциями и другими инструментами на российских биржах вам понадобится брокерский счет – открыть его можно онлайн.

Как диверсифицировать инвестиционный портфель?

Благодаря диверсификации инвестиционного портфеля можно снизить риски, обеспечить стабильную динамику индекса с минимальными просадками и получать гарантированный доход.

Поговорим о том, как диверсифицировать инвестиции.

Что такое диверсификация портфеля и как это работает

Когда у вас уже есть брокерский счёт, и вы готовы к сделкам с валютой и ценными бумагами, нужно решить, как правильно распределить деньги: какие активы приобрести, чтобы минимизировать вероятность убытков.

Диверсификация — что это такое? Простыми словами диверсификация портфеля — это когда капитал раскладывается по разным «корзинам»: с разным уровнем риска и в определённых пропорциях. Иначе говоря, выделенные на инвестирование деньги вы вкладываете не только в акции или облигации одной-двух компании, а покупаете одновременно акции, облигации, драгоценные металлы, валюту, недвижимость, доли в бизнесе и другие активы. Если по одним доходность упадёт, то по другим вырастет, и шанс получить прибыль будет выше.

Почему вообще могут возникнуть убытки? Потому что доходность и риск в инвестировании всегда где-то рядом. И здесь есть корреляция: чем больше потенциальная доходность актива, тем больше риск. Меньше доходность — меньше риск.

Сбалансированный инвестиционный портфель позволяет снизить убытки, которые может понести инвестор в результате экономического кризиса, нестабильной политической обстановки, падения котировок фондового рынка, снижения цен на недвижимость или спроса на продукцию эмитента, государственных запретов и ограничений на осуществление тех или иных видов деятельности и многих других факторов.

Как диверсифицировать инвестиционный портфель

Диверсифицировать инвестиционный портфель можно, разбив его по активам, секторам экономики, странам, валютам и рискам.

Разбить по активам

Диверсификация финансового портфеля по активам необходима для того, чтобы в периоды кризиса экономики инвестиционный портфель не проседал слишком сильно. Если по одним активам доходность упадёт, то по другим останется прежней или вырастет. В сумме будет прибыль или потери будут не такие ощутимые.

Начинающим инвесторам можно вложить деньги сразу в акции, облигации, депозиты и фонды (ETF) — это основные инструменты, в которых легко разобраться.

Если хотите рисковать как можно меньше, в вашем портфеле обязательно должны быть облигации со стабильной купонной доходностью: корпоративные облигации, облигации федерального займа, государственные облигации России и США, желательно в объёме не менее 50% всех активов.

Более опытным инвесторам подойдут также фьючерсы и опционы — контракты на совершение сделок. Это более рискованные и непредсказуемые активы.

Разбить по секторам

Чтобы не потерять вложенные деньги, инвестиционный портфель важно распределить по секторам экономики.

Не бывает так, что все отрасли проседают, даже в период кризиса. Например, в 2020–2021 гг. в результате ограничений из-за пандемии Covid-19 пострадали многие сферы экономики, прежде всего нефтегазовая, туристическая и авиационная отрасли. В то же время компании агропромышленного комплекса, биоинженерии, фармацевтики и ритейла чувствовали себя прекрасно: их акции выросли в цене.

Разбить по странам и валютам

Распределяя активы по разным валютам, лучше приобретать доллары, евро и денежные знаки других стран регулярно, каждый месяц, неделю или чаще, чтобы ваш средний курс был максимально выгодным.

Что касается диверсификации портфеля ценных бумаг по странам, для начинающего инвестора подойдёт отечественный рынок, а по мере роста капитала можно осваивать и зарубежные.

Покупая активы разных стран, вы уравновешиваете политические и экономические риски, особенно на долгосрочную перспективу.

Выбирая ценные бумаги иностранных компаний, ориентируйтесь на международные инвестиционные рейтинги и доступность информации по активам.

Разбить по рискам

Портфель разбивают по рискам в зависимости от надёжности инвестиционных активов.

К облигациям с минимальным риском дефолта относятся облигации федерального займа Министерства финансов РФ, корпоративные облигации застройщиков, энергетиков, автопроизводителей с высоким потенциалом.

К рисковым активам относятся акции, но по ним можно получить больше дохода. Благодаря диверсификации инвестиций вы можете обеспечить себе гарантированный доход по облигациям и одновременно иметь возможность получать высокую прибыль по акциям и другим ценным бумагам.

Примеры: как сформировать инвестиционный портфель

Собрать инвестиционный портфель вы можете сами, если имеете соответствующие знания и опыт инвестирования. Начинающие инвесторы могут получить бесплатную помощь экспертов: специалисты Альфа-Банка сформируют для вас безопасный портфель.

Рассмотрим на примере, как сформировать диверсифицированный портфель. Допустим, у вас есть 600 000 рублей начального капитала. Чтобы создать ликвидную базу со стабильной прибылью, кладём часть денег на депозит под 7,5% годовых — 30% общей суммы. Остаётся 420 000 рублей, 40% из них (168 000 рублей) переводим в валюту. Пусть это будут евро и доллары, получится примерно по 1 тысяче единиц.

Оставшиеся 252 000 рублей вкладываем в российские и зарубежные акции, в государственные облигации — примерно 50 на 50. Гособлигации на сумму 126 000 рублей будут приносить купонный доход в среднем 5,5% годовых, за 3 года это 20 790 рублей. Доходность от акций будет зависеть от их эмитента, ситуации на рынке и ваших действий.

Ещё можно вкладывать деньги в ПИФы, долевое строительство, драгоценные металлы и другие активы.

В какие активы инвестировать именно вам?

Подробные рекомендации о выгодных вложениях вы можете получить на консультации. Если хотите, можете выбрать программу инвестирования с доверительным управлением: банк самостоятельно сформирует сбалансированный инвестпортфель и будет совершать сделки с валютой и акциями за вас.

Как получить уже готовый сбалансированный портфель

Для начинающих инвесторов Альфа-Банк разработал готовые инвестиционные решения и программы со сбалансированным инвестиционным портфелем.

Например, вы можете:

Открыть ИИС — индивидуальный инвестиционный счёт — и получать гарантированные льготы от государства: возврат НДФЛ или полное освобождение от НДФЛ дохода от биржевой торговли.

Купить паи инвестиционных фондов и инвестировать c одной из лучших команд управляющих. Схема такая: банк формирует фонд и общий портфель, а частные инвесторы покупают доли в ПИФе. Эксперты занимаются управлением, а вы получаете доход.

Открыть счёт с доверительным управлением и получить готовый инвестиционный портфель. Все сделки будут совершать специалисты, а вы сможете следить за операциями и изменениями по счёту в приложении Альфа-Инвестиции.

Теперь вы знаете, что такое диверсификация инвестиций, как рисковать меньше и где получить готовый сбалансированный портфель. Осталось открыть брокерский счёт онлайн и начать зарабатывать.

Источник https://www.tinkoff.ru/invest/help/rookie-advice/portfolio-n-risk/

Источник https://habr.com/ru/company/iticapital/blog/494244/

Источник https://alfabank.ru/help/articles/investments/chto-takoe-diversifikaciya-portfelya/