Что такое чистая приведенная стоимость. Объясняем простыми словами

Чистая приведённая стоимость (Net Present Value, NPV) — финансовый показатель, который демонстрирует ожидаемый будущий доход проекта за вычетом его первоначальной стоимости.

Проще говоря, NPV позволяет сравнить текущие деньги с будущими деньгами, которые из-за инфляции будут стоить дешевле. Взглянув на денежные потоки, которые в будущем ожидаются от инвестиций, и переведя их в сегодняшнюю стоимость, можно оценить, будет ли выгоден проект.

Формула для расчёта выглядит довольно объёмно, но на самом деле принцип расчёта очень простой, рассказывает основатель и партнёр инвестиционной компании SH-Capital Илья Аникин.

Представим себе депозит в банке, скажем, под 7% годовых. Это означает, что за размещение 100 рублей на депозит сейчас банк предлагает 107 рублей через год — вы можете выбрать, что вам больше нравится: 100 рублей сейчас или 107 через год. Хотите, потратьте 100 рублей сейчас, или потратьте 107 рублей через год, или вложите средства под другую ставку и/или на другой срок.

То есть если предположить, что ставка у депозита в банке постоянна для 1–2–3-летних депозитов и равна 7%, то 100 рублей через год это примерно 93 рубля сейчас. 100 рублей через два года — это примерно 86 рублей сейчас. 100 рублей через 3 года — 79 рублей (хотя тут, конечно, начинают работать «сложные проценты», но мы пока не будем в это углубляться). Нам важно, что стоимость «из будущего» понятным образом переносится в настоящее время.

А теперь представим переговоры с инвестором. У компании пока нет прибыли, но фаундеры уверены, что через несколько лет компания будет зарабатывать много, и на основании этого они предлагают инвесторам оценить компанию достаточно дорого. Есть три способа это сделать: по уже понесённым компанией расходам, сравнивая с аналогами и третий способ — как раз посчитать NPV.

Если говорить упрощенно, то фаундеры говорят инвестору: «Через 1 год компания выплатит акционерам Х рублей прибыли, через 2 года Y рублей, через 3 года — Z рублей и так далее». И каждая из этих сумм, как в случае с депозитом, сокращается на 7–14–21% и таким образом «приводится» к настоящему моменту — и потом все эти прибыли суммируются.

То есть благодаря прибыли первого года приведённая стоимость становится Х’ (который чуть меньше чем Х), если учесть прибыль второго года, то приведённая стоимость будет уже X’+Y’. Если учесть прибыль третьего года, то X’+Y’+Z’ и так далее до бесконечности. Каждый следующий год добавит свою часть. Кажется, что при таком подходе стоимость компании станет бесконечной, но это не так, потому каждое следующее слагаемое будет составлять всё меньшую часть от той прибыли, которую компания будет зарабатывать в будущем, резюмировал Аникин.

Пример употребления

«Аналитик управления торговых операций на российском фондовом рынке “Фридом финанс” Александр Осин на основании методики чистой приведённой стоимости оценивает справедливую стоимость шахты “Заречная” в 10,6 млрд руб. В расчёте он исходил из повышенных техногенных рисков в отрасли и финансового состояния АО “Шахта «Заречная»”, традиционного для оценок инвестпроектов периода окупаемости в пять лет, оценочной (в рамках позитивного прогноза) стоимости угля 9400 руб./т и потенциального объёма добычи шахты 3–5 млн т/год».

(«Коммерсант» — о продаже с торгов шахты «Заречная» в пять раз дешевле её стоимости.)

Нюансы

Генеральный директор FinHelp Павел Вешаев отмечает, что ключевым и наиболее сложным вопросом при расчете NPV является ставка дисконтирования — процент, на который средства подешевеют. Если взять в расчёты официальную инфляцию, будет один показатель, если реальную инфляцию — то другой, если ставка определяется внутри компании её финансовым директором — третий.

Рассчитать чистую приведённую стоимость для сложных инвестиционных проектов бывает довольно трудно — из-за необходимости сделать долгосрочный прогноз. Ошибки в расчете NPV часто делают именно на этапе прогнозирования будущих денежных потоков, подтвердил «Секрету» финансовый консультант Орхан Талыбзаде. По его словам, владельцы бизнеса либо делают слишком оптимистичные прогнозы, либо занижают уровень нужных капиталовложений (не учитывая оборотный капитал).

Критика

По словам Павла Вешаева, несмотря на важность NVP, только по нему принять решение, идти в проект или нет, — невозможно. Важно этот показатель оценивать вместе с реальной прибылью проекта, рисками, общей доходностью портфеля потенциального инвестора. «Выдранный из контекста NPV неинформативен», — заключил эксперт.

Байка

Управляющий директор Packer Tools LLC Сергей Гуськов рассказал «Секрету», что сталкивался с ситуациями, когда для наглядности NPV делили на стоимость Mercedes S-класса. «Это давало оценку инвестиционной привлекательности в «мерседесах»», — заключил эксперт.

Чистая приведенная стоимость, NPV

Показатель чистой приведенной стоимости (Net Present Value, NPV) — одно из базовых понятий как в оценке проектов и компаний, так и вообще в финансовой математике. Его применяют для самых разных целей во всех сферах финансов — от анализа инвестиций до организации учета.

Определение NPV

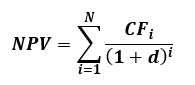

Если у нас есть прогнозируемый денежный поток в течение N лет и каждый год платежи (положительные или отрицательные) равны CFi, то сегодняшняя стоимость данного денежного потока может быть вычислена по формуле:

где d — ставка дисконтирования. В зависимости от применения показателя NPV ставку дисконтирования определяют по-разному, но практически всегда она равна требуемой доходности инвестиций (поэтому ставку дисконтирования часто обозначают буквой r — от слова return).

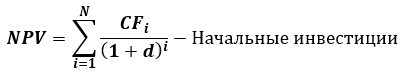

В этом варианте записи формулы первый платеж CFi будет через год (поэтому суммирование начинается с 1). Нередко бывает и так, что анализируемый денежный поток начинается с первого инвестиционного платежа, который надо сделать сегодня. Тогда формулу NPV записывают как:

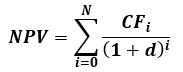

или в более общем виде начальные инвестиции вносятся в суммирование как CF0:

В отличие от чистой прибыли проекта или компании NPV учитывает не только затраты, отраженные в обычном финансовом учете, но и такой экономический фактор, как минимальная доходность используемого капитала. Поэтому прибыль, рассчитанную с использованием NPV, называют экономической прибылью.

Применение в оценке инвестиционных проектов

Для оценки привлекательности инвестиционного проекта дисконтируют свободный денежный поток и рассчитывают NPV. Если NPV больше или равно нулю, то такой проект признают экономически выгодным.

Отрицательное значение NPV говорит о том, что проект не привлекателен.

Обычно при расчете NPV инвестиции не выделяют как отдельный денежный поток, они просто создают отрицательные денежные потоки в начале инвестиционного проекта. Для того, чтобы учесть инвестиции в качестве денежного потока для дисконтирования используют либо свободный денежный поток компании (FCFF), либо свободный денежный поток акционерного капитала (FCFE).

При дисконтировании денежного потока проекта важно использовать ставку дисконтирования, которая соответствует способу построения денежного потока. Для анализа FCFF применяют WACC, для анализа FCFE — ставку требуемой доходности на собственный капитал. Кроме того, если прогноз денежных потоков был построен с учетом инфляции (в номинальных ценах), применяют номинальную ставку дисконтирования, а если без учета инфляции (в реальных ценах), — реальную.

Связь NPV и оценки бизнеса

NPV всех доходов, которые ожидают получить от анализируемой компании, дает сегодняшнюю стоимость этой компании — в этом и заключается оценка бизнеса доходным подходом.

В качестве будущих доходов используют прогнозируемые денежные потоки бизнеса. Как и для инвестиционных проектов, можно сформировать либо денежные потоки для компании — FCFF, либо денежные потоки для собственного капитала — FCFE. Первый вариант даст оценку стоимости всего бизнеса, из нее надо вычесть долги. Второй вариант оценивает сразу именно стоимость акционерного капитала.

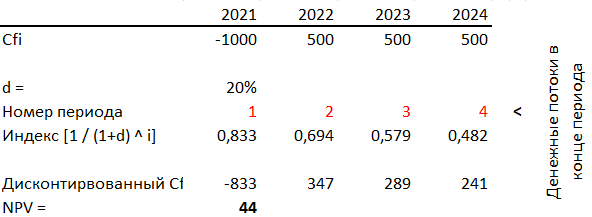

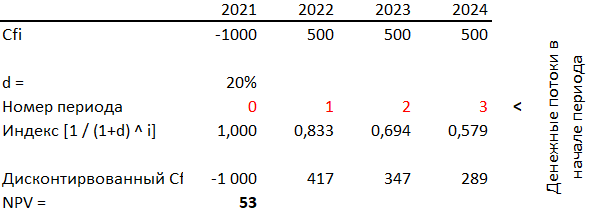

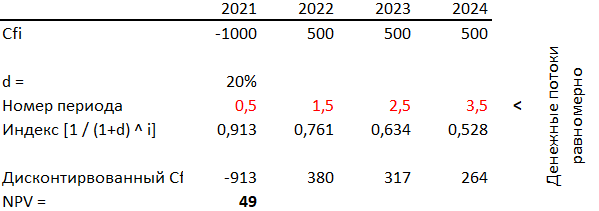

Дисконтирование на начало, конец и середину периода

Длительность периода планирования при расчете NPV часто равна году. Это довольно продолжительный период времени, и результаты анализа будут зависеть от того, какое предположение вы сделаете о распределении денежных потоков внутри года. Возможны три варианта:

- Денежные потоки приходятся на конец года. Значит платежи первого периода уже следует продисконтировать как отстоящие на один год от сегодняшнего дня. Так работает функция Excel ЧПС().

Подход, при котором денежные потоки приходятся на начало периода, удобен в оценке инвестиционных проектов, — такие проекты часто начинаются с крупных расходов, которые не надо дисконтировать.

Шаг дисконтирования не равный году

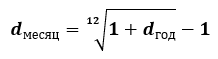

Если длительность шага расчета для прогнозируемых доходов не равна году, то применение ставки дисконтирования требует дополнительного учета шага. Обратите внимание, что в каждом следующем периоде происходит не прибавление ставки, а умножение на индекс дисконтирования, поэтому и ставка за часть года будет получаться не делением. Например, месячная ставка равна:

Во многих случаях удобнее ввести в финансовую модель параметр n, который будет содержать число месяцев в периоде, а не рассчитывать месячную или квартальную ставку. Тогда индекс дисконтирования каждого следующего периода будет получен не делением на (1 + d), а делением на (1 + d) ^ (n / 12), и модель станет универсальной для любой длительности периодов.

Еще один способ учесть длительность периодов — использовать функцию Excel ЧИСТНЗ(). Это аналог простой функции ЧПС(), но он использует еще один параметр — даты каждого платежа. Если в модели подготовлена строка, которая содержит даты для каждого периода прогнозных платежей, то функция ЧИСТНЗ() самостоятельно определит длительность каждого периода и скорректирует ставку дисконтирования.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Показатели оценки инвестиционного проекта

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник https://secretmag.ru/enciklopediya/chto-takoe-chistaya-privedennaya-stoimost-obyasnyaem-prostymi-slovami.htm

Источник https://www.alt-invest.ru/lib/npv/

Источник https://www.beboss.ru/journal/3231-pokazateli-ocenki-investicionnogo-proekta