ETF инвестиции 2021. Обратная сторона инвестирования

ETF инвестиции, или биржевые фонды (от ETFs — Exchange Traded Funds) — что это? Так называется инструмент фондового рынка, который сочетает в себе лучшие черты инвестиционных фондов и акций. Цель биржевых фондов — повторять динамику, избранную за основу индекса.

Например, если в течение года индекс акций конкретной биржи возрастает на 30%, то биржевой фонд, который копирует индекс, также должен вырасти на 30%, без учета расходов.

Другой важной характеристикой биржевых фондов является их высокая ликвидность. Сертификаты фонда должны свободно торговаться на рынке заявок и давать возможность инвесторам покупать и продавать их даже в пределах одной торговой сессии.

Мировая индустрия ETF

Индустрия биржевых фондов начала развиваться не так давно, однако уже сегодня она является едва ли не самой быстрорастущей отраслью в глобальной инвестиционной сфере. Первый биржевой фонд был запущен компанией State Street в 1993 году, на американский индекс S & P500.

В конце 1990-х годов количество биржевых фондов была все еще незначительной — всего 33 фонда, а их общие активы составляли лишь 40 млрд. долларов. Подавляющее большинство фондов вращалась на рынке США, и первый европейский биржевой фонд был создан лишь в 2000 году.

Именно с началом нового тысячелетия в индустрии биржевых фондов начался настоящий бум. За следующие 10 лет количество фондов выросло в 74 раза, а их активы увеличились в 33 раза.

Топольский К. А., инвестиционный консультант: Тенденции последних лет свидетельствуют о том, что биржевые фонды пользуются большой популярностью у инвесторов, на фоне ощутимого снижения интереса к традиционным инвестиционным фондам. И это неудивительно, ведь биржевые фонды имеют немало преимуществ в использовании, по сравнению с обычными фондами. По официальным оценкам, около трети объема торгов в США приходится на операции с биржевыми фондами.

Сегодня линейка биржевых фондов не ограничивается только акциями и индексами. Активно создаются облигационные, сырьевые, металлические, валютные биржевые фонды, фонды отдельных стран и регионов, фонды недвижимости, смешанные фонды, фонды определенного стиля управления (например, защитные или роста), фонды с левериджа, инверсные фонды и многие другие.

Мировая индустрия ETF

Преимущества и возможности

Многие отечественные инвесторы только начинают открывать для себя потенциал ETF инвестиций.

Между тем, преимущества их весьма существенны:

- Диверсификация — приобретя лишь одну ценную бумагу, инвестор покупает корзину активов, который лежит в ее основе.

- Простота в использовании — купить и продать сертификат биржевого фонда можно через любой торговый терминал, как обыкновенную акцию. Покупая сертификат, инвестор фактически «покупает рынок».

- Прозрачность — пассивная стратегия управления портфелем предполагает, что инвестор всегда знает состав и структуру портфеля фонда, который должен соответствовать составу и структуре выбранного индекса.

- Низкие затраты — затраты биржевых фондов значительно ниже, чем расходы аналогичных инвестиционных фондов.

- Ликвидность — ценные бумаги биржевого фонда могут свободно продаваться и покупаться на бирже, как обычные акции.

- Биржевой инструмент — сертификат биржевого фонда можно использовать в любых биржевых операциях, например, при коротких продажах, или маржинальной покупке. Кроме того, инвестирование в биржевой фонд позволяет строить различные индивидуальные инвестиционные и торговые стратегии.

Важно: Чтобы стать обладателем акций фонда, следует открыть индивидуальный или брокерский счет. Сделать это можно через брокера — к примеру, американского. Пополнение брокерского счета, в таком случае, осуществляется swift переводом, при этом минимальная сумма пополнения отсутствует. Также в качестве брокеров можно выбрать отечественные банки Тинькофф и Сбербанк.

Преимущества и возможности

Особенности ETF инвестиций и их обратная сторона

ETF можно считать одним из самых прогрессивных и быстрорастущих финансовых продуктов за последние десятилетия, что связано с ростом требований инвесторов к сохранению своего капитала и предпочтением инструментов с гарантированной доходностью.

На сегодня выделяют такие виды ETF:

- Традиционные ETF. Зарегистрированы как паевые инвестиционные трасты, или как открытые инвестиционные компании, активы которых реинвестированы в портфеле ценных бумаг. В отличие от обычных паевых инвестиционных фондов, паи ETF торгуются на бирже. Как и обыкновенные акции, биржевые фонды можно покупать и продавать по рыночной цене в течение всей торговой сессии, а их текущая стоимость будет зависеть от изменений цены на акции, входящих в ETF.

- Нетрадиционные ETF. Так называют биржевые фонды, способные торговаться «с плечом», или представляющие собой реверсивные ETF от первичного индекса. У них есть много общего с обычными ETF, плюс такая функция, как использование кредитного рычага. Нетрадиционные биржевые фонды часто называют экзотическими.

- Новейшие ETF. Рынки постоянно развиваются, а значит и финансовые продукты совершенствуются вместе с ними. Постоянно появляются новые виды ETF, которые помогают инвесторам реализовывать различные стратегии.

Наличие различных видов ETF позволяет реализовывать эффективную инвестиционную стратегию, основой которой будет готовый портфель, состоящий из определенной совокупности активов, а не портфель, который инвестор должен формировать самостоятельно.

В составе ЕТF могут быть акции, валюты (одна валютная пара или несколько валют), государственные и корпоративные облигации, биржевые товары (сельскохозяйственные культуры, промышленные и драгоценные металлы), производные финансовые инструменты, акции и облигации отдельной страны или региона, акции компаний, формирующих фондовый индекс, или акции компаний отдельной отрасли страны, региона.

На сегодняшний день ETF не только охватывают почти все виды активов, обращающихся на мировом фондовом рынке и представляющих интерес для инвестирования средств, но и предоставляют возможность для индивидуального инвестора, путем только одной транзакции принять участие в реализации комплексной финансовой стратегии.

Особенности ETF инвестиций и их обратная сторона

Выводы

Теперь вы должны более-менее представлять, как работают ETF на практике. ETF инвестиции в 2021 году — это огромное количество рынков, на которых можно торговать, а также бесчисленные инструменты по продаже. Главное, выбрать брокера, который максимально отвечает вашим долгосрочным требованиям к торговле.

Желательно, чтобы такой брокер был владельцем сильного регуляторного статуса, поддерживал множество способов оплаты и не требовал повышенную комиссию за свои услуги.

Выбирая ETF, необходимо поинтересоваться суммой, находящейся под его управлением — то есть, размером фонда. Чем фонд выше, тем меньше прибыли вы получаете, однако, такая доходность будет более стабильной. Оптимальный размер фонда — от 100 млн. до 300 млн. долларов.

Финансовый сектор

Финансовый сектор – это сектор экономики, состоящий из фирм и учреждений, предоставляющих финансовые услуги коммерческим и розничным клиентам. Этот сектор включает в себя широкий спектр отраслей, включая банки, инвестиционные компании, страховые компании и фирмы по недвижимости.

Ключевые моменты

- Финансовый сектор – это сектор экономики, состоящий из фирм и учреждений, предоставляющих финансовые услуги коммерческим и розничным клиентам.

- Сильный финансовый сектор – признак здоровой экономики.

- Финансовый сектор получает значительную часть доходов за счет кредитов и ипотечных кредитов и процветает в условиях низких процентных ставок.

- Сектор состоит из множества различных отраслей, включая банки, инвестиционные компании, страховые компании и фирмы по недвижимости.

Понимание финансового сектора

Большая часть этого сектора генерирует доход от ипотечных кредитов и займов, стоимость которых повышается по мере падения процентных ставок. Состояние экономики во многом зависит от ее финансового сектора. Чем он сильнее, тем здоровее экономика. Слабый финансовый сектор обычно означает ослабление экономики.

Многие люди приравнивают финансовый сектор к Уолл-стрит и биржам, которые на нем работают. Но это еще не все. Финансовый сектор – одна из важнейших составляющих экономики многих развитых стран. В его состав входят брокеры , финансовые учреждения и денежные рынки – все они предоставляют услуги, необходимые для ежедневного функционирования Main Street.

Чтобы экономика оставалась стабильной, ей нужен здоровый финансовый сектор. Этот сектор предоставляет ссуды предприятиям, чтобы они могли расширяться, предоставляет ипотечные кредиты домовладельцам и выдает страховые полисы для защиты людей, компаний и их активов. Это также помогает накопить сбережения для выхода на пенсию и дает работу миллионам людей.

Финансовый сектор получает значительную часть доходов за счет кредитов и ипотечных кредитов. Они приобретают ценность в условиях падения процентных ставок. Когда ставки низкие, экономические условия открывают двери для новых капитальных проектов и инвестиций. Когда это происходит, выигрывает финансовый сектор, а это означает больший экономический рост.

Макияж финансового сектора

Как упоминалось выше, финансовый сектор состоит из множества различных отраслей, начиная от банков, инвестиционных домов, страховых компаний, брокеров по недвижимости, компаний потребительского кредитования, ипотечных кредиторов и инвестиционных фондов недвижимости (REIT).

Финансовый сектор – одна из крупнейших частей индекса S&P 500 . Крупнейшие компании финансового сектора являются одними из самых узнаваемых банковских учреждений в мире, включая следующие:

- JPMorgan Chase (JPM)

- Уэллс Фарго (WFC)

- Банк Америки (BAC)

- Citigroup (C)

В то время как эти крупные компании доминируют в секторе, есть и другие, более мелкие компании, которые также участвуют в этом секторе. Страховщики также являются крупной отраслью финансового сектора и состоят из таких компаний, как American International Group (AIG) и Chubb (CB).

Инвестиции в финансовый сектор

Экономисты часто связывают общее состояние экономики со здоровьем финансового сектора. Если финансовые компании слабые, это наносит ущерб среднему потребителю. Финансовые компании предоставляют ссуды для бизнеса, ипотечные кредиты домовладельцам и страхование потребителей. Если ограничить эту деятельность, это замедлит рост как малого бизнеса, так и недвижимости.

Финансовые акции – очень популярные инвестиции в портфель. Большинство компаний сектора выплачивают дивиденды и оцениваются по общей устойчивости их финансового состояния. Во время финансового кризиса 2007–2008 годов финансовый сектор пострадал сильнее всего, поскольку такие компании, как Lehman Brothers, объявили о банкротстве. После притока государственного регулирования и реструктуризации финансовый сектор значительно окреп.

Краткая справка

Финансовые ETF, такие как Financial Select Sector SPDR Fund (XLF) – крупнейший финансовый ETF – могут предоставить инвесторам широкий доступ к сектору.

По состоянию на конец торгов 29 сентября 2020 года совокупная рыночная капитализация финансового сектора составляла 5,59 триллиона долларов.1 За последние 12 месяцев (TTM) сектор показал слабые результаты по индексу S&P 500, где индекс S&P 500 вырос на 14,3%, а финансовый сектор S&P 500 упал на 13,7%. Частично это связано с COVID-19 , окончательное влияние которого на такие области, как просрочки по ипотеке и коммерческая недвижимость, пока неизвестно.

Особые соображения

Некоторые из положительных факторов, влияющих на финансовый сектор, включают:

- Умеренно растущие процентные ставки. По мере роста ставок компании, оказывающие финансовые услуги, могут зарабатывать больше на имеющихся у них деньгах и на кредитах, которые они предоставляют своим клиентам.

- Снижающее регулирование. Всякий раз, когда правительство решает сократить бюрократизм, члены финансового сектора выиграют. Это означает, что это может снизить нагрузку и увеличить прибыль.

- Снижение уровня потребительской задолженности. поскольку потребители уменьшают свою долговую нагрузку, они уменьшают риск дефолта . Эта более легкая нагрузка также означает, что они могут иметь терпимость к увеличению долга, что еще больше увеличивает прибыльность.

И наоборот, инвесторы должны учитывать некоторые негативные факторы, которые также влияют на этот сектор:

Инвестиции в устойчивое развитие

ESG-принципы становятся основой финансового сектора и в России

Экологический и финансовый кризисы, усиленные пандемией коронавируса, к середине 2020 года окончательно сформировали новые ориентиры для глобальных финансовых рынков. Первоочередным показателем для инвесторов во всем мире становится уровень социальной, экологической и корпоративной ответственности. Эксперты уверены, что эта тенденция повлечет развитие соответствующих рыночных инструментов, таких как «зеленое финансирование», которое будет преимущественно доступно игрокам с ESG-рейтингом, но для этого предстоит разработать систему оценки и сопоставимости ESG-факторов.

Фото: Getty Images

Фото: Getty Images

Минэкономразвития в конце июля внесло в правительство проект распоряжения, согласно которому министерство станет координатором по вопросам развития инвестиционной деятельности и привлечения внебюджетных средств в проекты устойчивого (зеленого) развития. Также документ содержит «дорожную карту» по стимулированию зеленого финансирования. Как пояснил заместитель главы Минэкономразвития Илья Торосов, если правительство одобрит предложенные меры поддержки, то ряд проектов устойчивого развития может быть реализован уже к концу 2020 года, а впоследствии их число может измеряться десятками.

Также Минэкономразвития создаст межведомственную рабочую группу по зеленому финансированию, куда войдут представители министерств и банков, которая разработает стандарт инвестиций в проекты устойчивого развития и станет центром компетенций в этой сфере.

Помимо этого, Минэкономразвития совместно с заинтересованными ведомствами подготовит и представит в правительство цели и основные направления устойчивого (в том числе зеленого) развития России, которые будут соответствовать международным таксономиям (классификациям) — ICMA, CBI, IDFC, EU. «Мы рассчитываем, что национальная таксономия и меры поддержки будут основаны на лучшем опыте зарубежных стран с учетом национальных особенностей и отвечать национальным интересам»,— сказал господин Торосов.

Такие шаги являются ответом на глобальное изменение подходов к принципам и оценке работы компаний и финансового сектора. Если раньше инвесторы и кредиторы следили в основном за финансовыми показателями предприятий и их репутацией, то сейчас особое внимание уделяется экологическим аспектам, корпоративной культуре, отношению к сотрудникам, а также вопросам прозрачного управления компанией, то есть ESG-факторам (от англ. Environmental, Social, Governance).

Развороту финансовых и промышленных секторов к ESG-принципам способствовало усиление экологической повестки и принятие в 2015 году Парижского соглашения, согласно которому с 2020 года регулируется снижение компаниями выбросов углекислого газа в атмосферу.

Окончательно оформили этот процесс события первой половины 2020 года, когда и без того сложную конъюнктуру на основных рынках дополнила пандемия COVID-19.

Распространение вируса и связанные с этим ограничения показали, что компании, эффективно управляющие экологическими, социальными и корпоративными рисками, достигают лучших результатов и более финансово устойчивы.

ESG прошлого века

Еще к концу XX века число предприятий, социально ответственно ведущих бизнес, было небольшим. Но в последние десятилетия общество все больше ощущало потребность в экологичной планете, на что оказали влияние и крупные происшествия, такие как разлив нефти в Мексиканском заливе в 2010 году, а также «дизельгейт» — обнаруженное в 2015 году занижение Volkswagen показателей по выбросам автомобилей объема CO2. Они привели к огромным финансовым убыткам компаний и инвесторов, которые постепенно начали менять тактику выбора цели для вложения средств. Сейчас, считает Илья Торосов, технологии, учитывающие ESG-факторы, могут быть даже более эффективными, чем традиционные. По его мнению, в будущем все большее число компаний будет применять в своем бизнесе технологии ESG, тем самым способствуя повышению эффективности своей деятельности. «Мы рассчитываем, что вопросы воздействия технологий на окружающую среду и человека станут в большей степени приниматься во внимание с пониманием, что риски их игнорирования огромны»,— пояснил он.

ESG-факторы переведут в цифры

По данным PwC, в 2018 году 985 институциональных инвесторов из 37 стран исключили из своих портфелей активы с высоким ESG-риском на сумму $6,24 трлн. Агентство указывает, что объем капитала ответственного инвестирования прирастает на треть каждые два года с 2014 по 2018 год, а к 2019 году около половины от всех управляемых активов в Европе относились к активам ответственного инвестирования.

Но несмотря на то что ESG-факторы стали одними из ключевых показателей для инвесторов, единой методологии присвоения рейтинга компаниям на их основе пока не существует из-за сложности оценки качественных характеристик. Так что остается потребность в дополнительных разъяснениях и рекомендациях касательно конкретных примеров и подходов к анализу ESG.

Азбука устойчивого развития

В рамках тенденции по переходу на ответственное развитие в 2006 году по инициативе ООН для формализации учета нефинансовых показателей были установлены принципы ответственного инвестирования (PRI). С 2006 по 2019 год активы под управлением компаний, принявших PRI, выросли с $6 трлн до $86 трлн, а в 2020 году эта цифра превысила $100 трлн.

Еще одним инструментом устойчивого развития стали ESG bonds, нескольких видов ценных бумаг, основные из которых — зеленые облигации. С их помощью можно привлечь финансирование в экологические проекты. При этом в мировой практике дисконт по таким ценным бумагам варьируется от 0,01% до 5%. На фоне этого объем выпусков зеленых облигаций в мире с 2015 года увеличился более чем в пять раз, а в 2019 году увеличился на $90 млрд, до $260 млрд, что является наибольшим абсолютным приростом за время существования облигаций. Наибольшее количество зеленых выпусков приходится на электроэнергетический и строительный секторы — по 30%, около 20% — на транспортный, отмечают эксперты Центра экономического прогнозирования Газпромбанка.

На шаг позади

Фото: Getty Images

Фото: Getty Images

На российском рынке финансовые ESG-инструменты только начинают развиваться. В Сектор устойчивого развития Московской биржи, созданный в 2019 году, входят выпуски общим объемом 12 млрд руб. Также зелеными были признаны размещенные ранее на Московской бирже облигации «Ресурсосбережение ХМАО» на 1,1 млрд руб. Помимо этого в мае 2019 года и марте 2020 года РЖД разместила аналогичные бумаги на Ирландской бирже и Швейцарской бирже на €500 млн и 250 млн швейцарских франков соответственно.

Эти и другие компании готовы активно развивать сегмент ESG-финансирования.

В свою очередь РЖД в середине июля направила в правительство пакет мер по стимулированию рынка ответственного инвестирования. Там предложили упростить действующие механизмы субсидирования, ввести налоговые льготы для эмитентов и инвесторов в части процентного дохода по ESG-облигациям, принять пониженный коэффициент нагрузки на капитал банков при финансировании инструментов ответственного инвестирования и др.

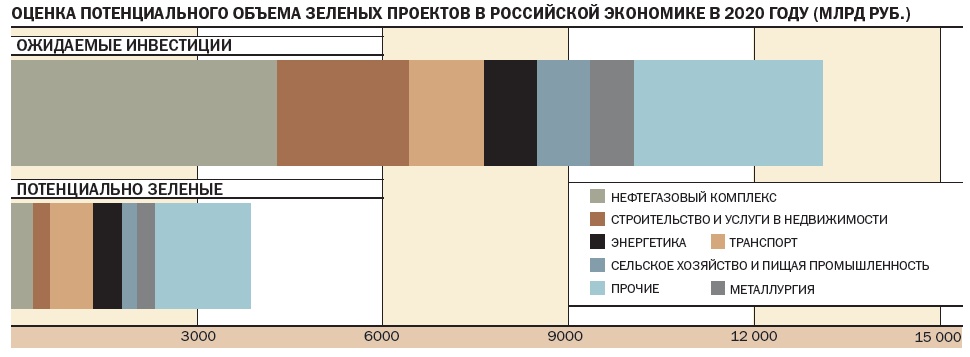

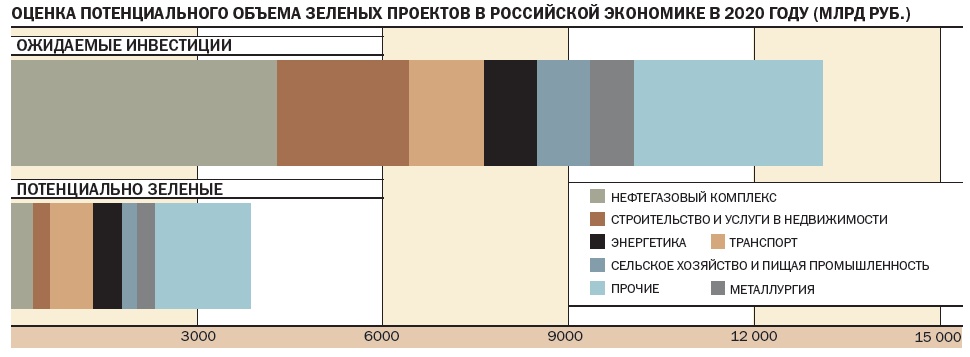

Но пока выгоды от размещения ESG-облигаций в России нет из-за отсутствия премии к ним. В феврале 2020 года Минпромторг предложил субсидировать облигации под экологические проекты. Обсуждается возможность компенсации государством купонных выплат по зеленым кредитам и облигациям на 27 млрд руб. на 2019–2024 годы (это около 15–20% ежегодного объема выплат по купонам выпущенных корпоративных облигаций в России). К примеру, при купонной ставке по корпоративным облигациям 8% субсидирование может покрыть до 2% объема купонных выплат корпорациями в год, что на фоне мировой практики выглядит неплохо. С учетом такой инициативы потенциальный объем рынка зеленых облигаций в РФ оценивается в 60–80 млрд руб. в год с учетом, что сейчас российские компании вкладывают в экологические проекты около 3,8 трлн руб. в год (30% всех инвестиций).

По мнению первого вице-президента Газпромбанка Дениса Шулакова, у России большие перспективы в сфере устойчивого развития.

«Россия в силу своего уникального географического положения, размеров и природных богатств несет особую миссию для всего мира: если ее природе и экологии станет плохо, то плохо будет всем. В контексте ESG это наше преимущество»,— отмечал он.

При этом, по мнению первого зампреда Банка России Сергея Швецова, развитие политики ответственного инвестирования в России должно проходить в государственно-частном партнерстве с учетом международных практик и российских реалий. По его мнению, для компаний развитие ESG и, в частности, выпуск зеленых облигаций выгодны из-за субсидий от государства, а для инвестора — потому что он покупает инструмент по рыночной доходности, без премии эмитенту. Господин Швецов считает, что РФ должна не просто копировать международные принципы в этой сфере, а создавать механизмы и правила экологического зеленого финансирования, которые будут соответствовать их духу, но вместе с тем будут более эффективными.

Финансирование в будущее

В целом российское регулирование уже готово к внедрению практик ответственного финансирования, которое повлечет за собой широкий всплеск инвесторской активности. По оценкам экспертов Центра экономического прогнозирования Газпромбанка, наибольший спрос на привлечение средств под экологические проекты проявляет транспортный сектор: 600–800 млрд руб. ежегодно до 2024 года, компании энергетического сектора запланировали проекты на сумму 400–500 млрд руб. в год, химического комплекса — на 100–200 млрд руб. Уже сейчас из 1,2 трлн руб. инвестиций в транспортный сектор половина приходится на проекты, способствующие улучшению влияния деятельности человека на окружающую среду.

«Газпромбанк уже предлагает услуги консультирования в области существующих практик на рынке ответственного финансирования, ESG-рейтингам и предварительной верификации проектов, а также выбору агентств для получения релевантной ESG-оценки»,— отметила начальник Центра рейтингового консультирования Газпромбанка Юлия Трофимова.

Новые правила

Очевидно, что бурный рост ответственного инвестирования вынуждает и корпоративные, и финансовые компании как в России, так и в мире следовать общей тенденции. Иначе не соответствующие критериям ответственного ведения бизнеса компании в скором времени рискуют потерять значительную часть инвесторов. Это скажется на ликвидности их ценных бумаг, а привлечение капитала на рынке для них будет затруднено, что, вероятно, увеличит стоимость финансирования. Уже сейчас рейтинговые агентства подтверждают, что в ряде случаев ESG-риски оказывают влияние на оценку кредитоспособности компании. Так, исследования ключевых международных рейтинговых агентств Moody’s, Fitch и S&P демонстрируют, что все больше банков осознают важность ESG-рисков и учитывают их в процессе кредитного анализа.

По мнению партнера Vygon Consulting Алексея Жихарева, качественное раскрытие ESG-информации играет важную роль для международных инвесторов уже давно, для листинга ценных бумаг на отдельных площадках такая отчетность — одно из ключевых требований. По его оценке, объем мировых инвестиций, которые ограничены принципами устойчивого развития, уже превышает $100 трлн. В России данная тема активно набирает обороты ввиду резко возросших глобальных климатических рисков и мер, направленных на борьбу с ними, говорит эксперт. В частности, Евросоюз серьезно обсуждает в рамках «зеленой сделки» внедрение трансграничного углеродного сбора на импорт продукции, что рассматривается как существенный риск для конкурентоспособности российских экспортеров. В ответ на это, отмечает господин Жихарев, Минэкономразвития разработало законопроект, который должен заложить основу углеродного регулирования и соответствующих требований к отчетности российских предприятий. При этом без формирования в России инструментов, предоставляющих бизнесу возможность управлять своим углеродным следом, таких как торговля квотами или единицами сокращения выбросов, данная система регулирования будет неполноценной и не позволит эффективно интегрироваться в глобальные системы управления выбросами.

Источник https://bigbankir.ru/investments/funds-etf-bpif/etf-investicii/

Источник https://nesrakonk.ru/financial_sector/

Источник https://www.kommersant.ru/doc/4442383