Тинькофф Инвестиции: обзор брокерского счета

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Выбор брокера для российских инвесторов одна из самых важных тем на первоначальном этапе. Все хотят сэкономить на комиссиях, получить хороший сервис и качественную поддержку. Но не всегда получается заполучить все выгоды одновременно. В чем плюсы, минусы и подвохи мобильного приложения Тинькофф Инвестиции и подходит ли этот брокер для новичков, разобрался аналитик сервиса Бробанк.

- Как выйти на фондовый рынок через Тинькофф банк

- Тарифы на брокерское обслуживание физических лиц в Тинькофф

- Инвестор

- Трейдер

- Премиум

- Личный кабинет брокера Тинькофф Инвестиции

- Портфель

- Что купить

- Пульс

- Чат

- Другие вкладки

- Плюсы и минусы мобильного приложения

- Преимущества и недостатки сотрудничества с Тинькофф брокером

- Преимущества

- Недостатки

- В чем подвох Тинькофф Инвестиций

- Робот-советник

- Комиссия

- Сбои в работе приложения

- Акции и бонусы

- Налогообложение

- Подходит ли брокер Тинькофф Инвестиции для новичков

Как выйти на фондовый рынок через Тинькофф банк

Для выхода на фондовый рынок, нужен брокерский или индивидуальный инвестиционный счет. Чтобы открыть его в Тинькофф банке:

- Закажите карту Тинькофф Black. Если у вас такая карта уже есть, оформлять еще одну не надо. Карта нужна, чтобы выводить суммы с индивидуального инвестиционного или брокерского счета. Никаких других способов у инвесторов нет. Перевести деньги на ИИС и брокерский счет в Тинькофф банке можно бесплатно со счетов или карт в других банках.

- Подайте заявку на открытие брокерского счета или ИИС через мобильное приложение или официальный сайт. Счет откроют в течение суток после проверки банком.

Тинькофф банк периодически проводит розыгрыши среди своих клиентов, поэтому при открытии брокерского счета или ИИС можно получить подарки или бонусы. Так в период с 5 июля по 29 августа 2021 проходила акция «Получи миллион за открытие брокерского счета».

Тарифы на брокерское обслуживание физических лиц в Тинькофф

У брокера Тинькофф Инвестиции три тарифных плана для частных клиентов.

Инвестор

Комиссия за сделку – 0,3%. На этом тарифе бесплатное обслуживание брокерского счета. Инвестору доступен базовый каталог ценных бумаг, а также рекомендации робота-советника и онлайн-поддержка в чате. Тариф подходит для клиентов, которые совершают небольшое число сделок. Если операций по счету будет слишком много, комиссия окажется не самой выгодной.

Трейдер

Тариф подходит для активных инвесторов, которые совершают много сделок на бирже. Комиссия за сделку 0,05%, но при превышении торгового оборота 200 тысяч рублей за день, процент падает до 0,025. Ставка действует до закрытия биржи. Обслуживание счета бесплатное, при выполнении одного из трех условий:

- нет сделок,

- оформлена Премиальная карта,

- оборот в прошлом месяце больше 5 млн рублей или портфель больше 2 млн рублей.

Если ни одного из условий не выполнено, плата за обслуживание – 290 рублей. Трейдеру доступен базовый каталог ценных бумаг, рекомендации и аналитика от робота-советника, а также онлайн-поддержка в чате.

Премиум

Базовая комиссия 0,025%, но при проведении сделок на внебиржевом рынке от 0,25% до 4%. Плата за ведение счета – 3 000 рублей в месяц. Обслуживание будет бесплатным, если собран портфель на сумму более 3 млн рублей. Если портфель от 1 до 3 млн рублей – ежемесячная плата 990 рублей. Кроме базового перечня ценных бумаг инвестору с пакетом «Премиум» доступны бумаги мировых бирж и внебиржевые активы. Клиентов с премиальным тарифом ведут персональные менеджеры. Также они получают индивидуальные рекомендации аналитиков Тинькофф банка и помощь в составлении портфеля.

Открытие и закрытие брокерских счетов, а также пополнение, вывод средств и депозитарное обслуживание у брокера Тинькофф Инвестиции бесплатное на всех тарифах.

Личный кабинет брокера Тинькофф Инвестиции

Войти в личный кабинет инвестора можно одним из двух способов:

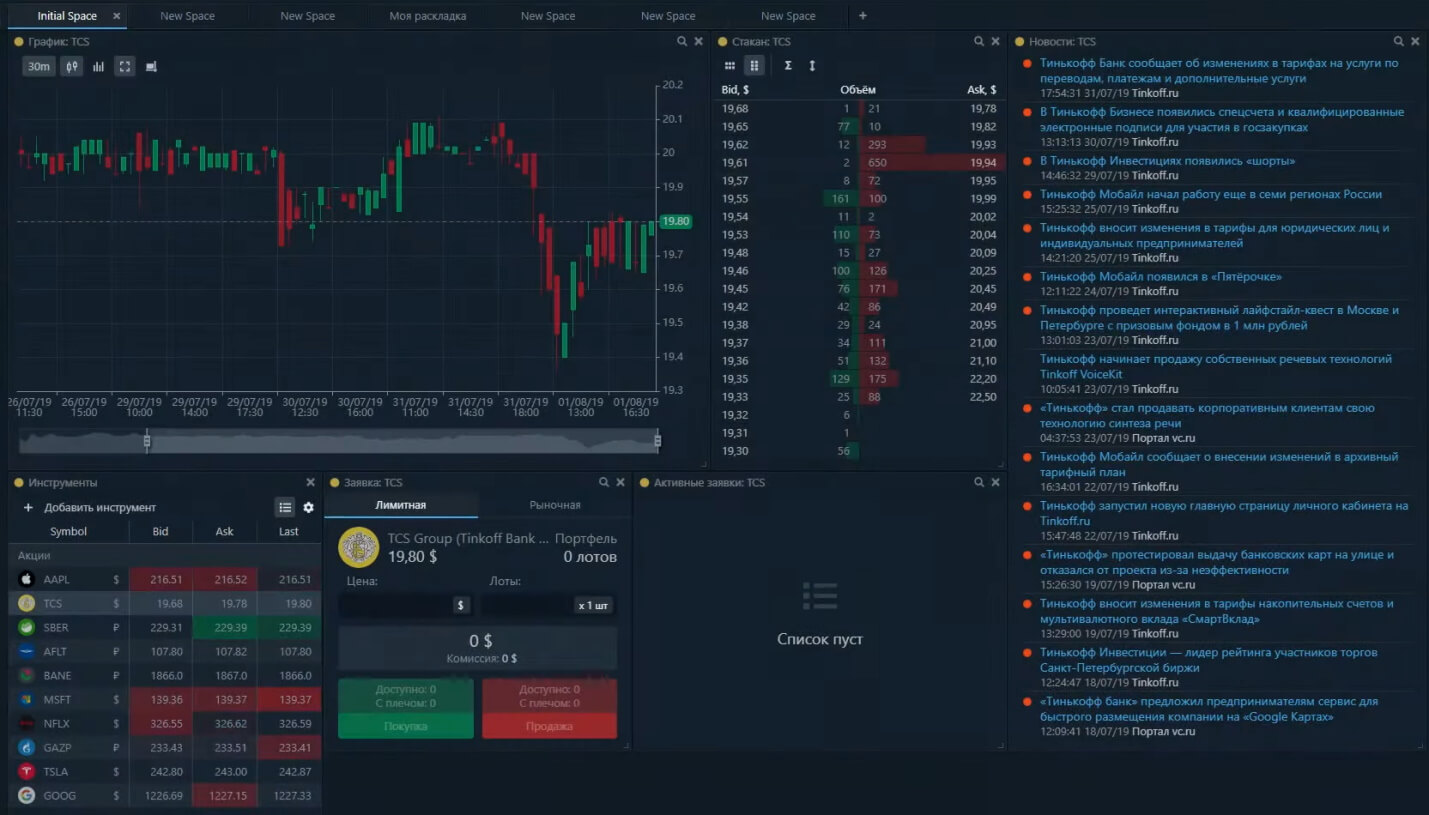

- Официальный сайт. Тогда пользователь попадает в торговый терминал Тинькофф Инвестиций, работа в котором описана в отдельном обзоре Бробанка.

- Мобильное приложение. Скачать его можно на AppStore, AppGallery и в Google Play. Установить приложение можно на устройства на базе iOs или Android. В этой статье мы подробнее рассмотрим, как работает мобильное приложение Тинькофф Инвестиции.

После скачивания и установки мобильного приложения Тинькофф Инвестиции выберите способ авторизации – по отпечатку пальца или четырехзначному ПИН-коду. Подтвердите действие смс-паролем. Пройдите тест на определение инвестиционного профиля и получите рекомендации робота-советника по формированию первого портфеля. Не обязательно им следовать. Совет можно закрыть и покупать те активы, которые вам кажутся более достойными.

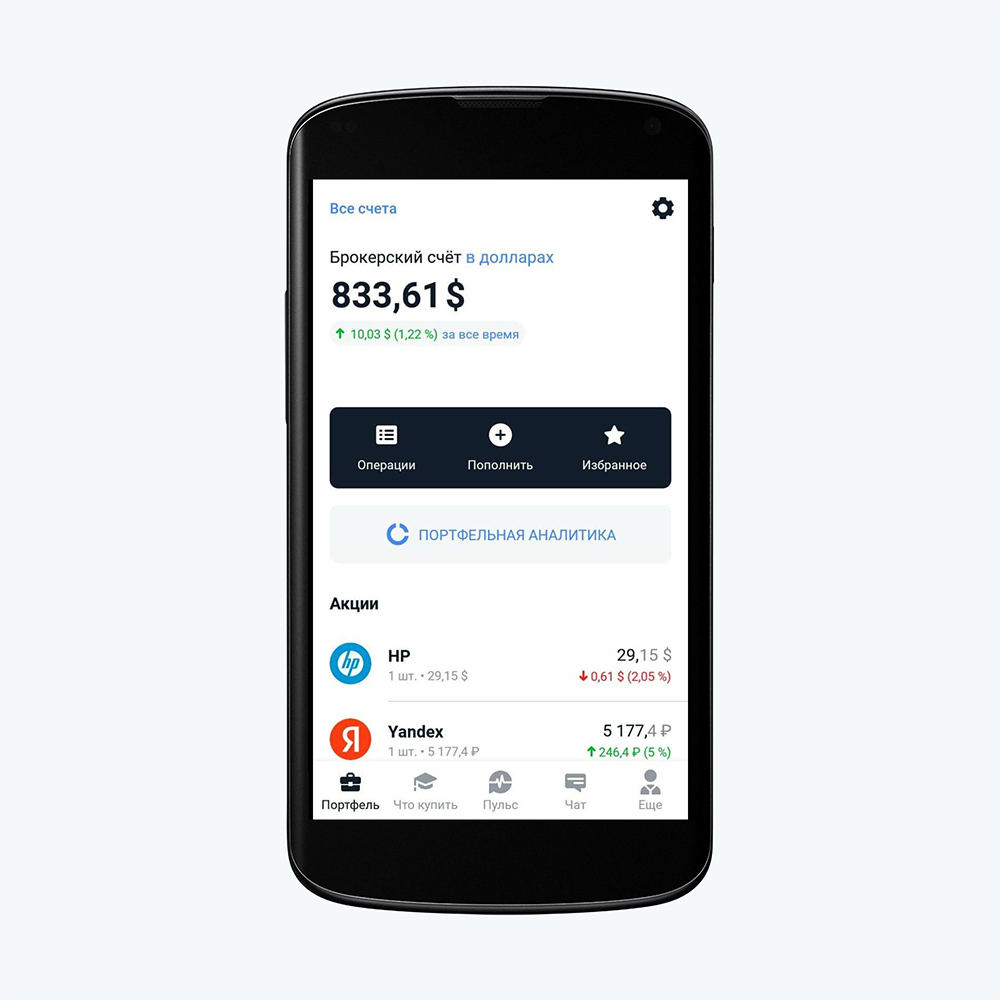

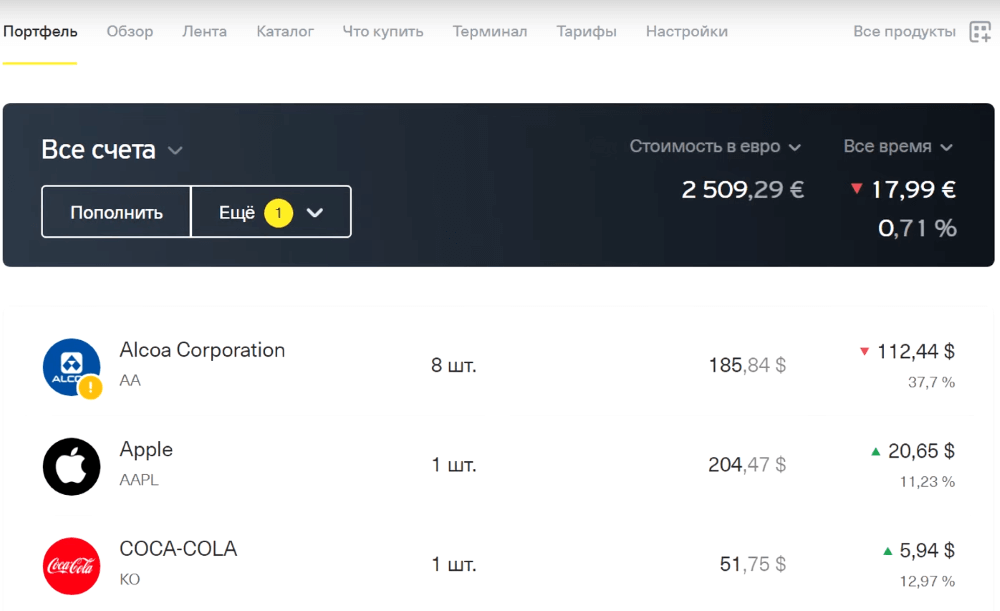

Портфель

Запуск приложения Тинькофф Инвестиции всегда начинается с экрана «Портфель».

Здесь доступны несколько вкладок и функций:

- Сверху расположена вкладка «Все счета». Если по ней щелкнуть, появится информация обо всех брокерских и инвестиционных счетах инвестора. Здесь же можно открыть новый счет без обращения в банк и других дополнительных действий.

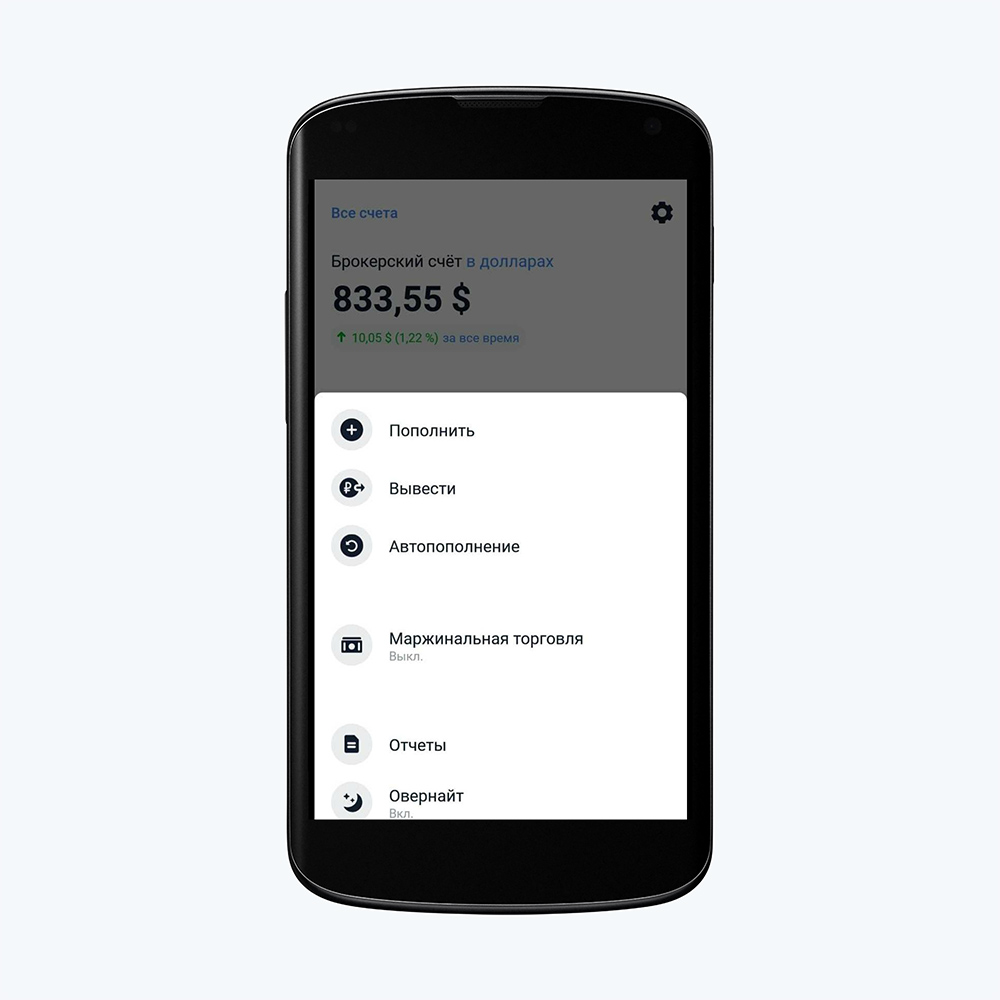

- В правом верхнем углу расположена шестеренка, при щелчке на которую можно вызвать вкладку, пополнения счета и вывода. А также настроить автопополнение, включить или отключить маржинальную торговлю и овернайт. Здесь же размещена вкладка «Отчеты».

Если вы зашли и уже работаете в приложении некоторое время, перейти на главный экран можно по щелчку с правом нижнем углу, где написано «Портфель».

Что купить

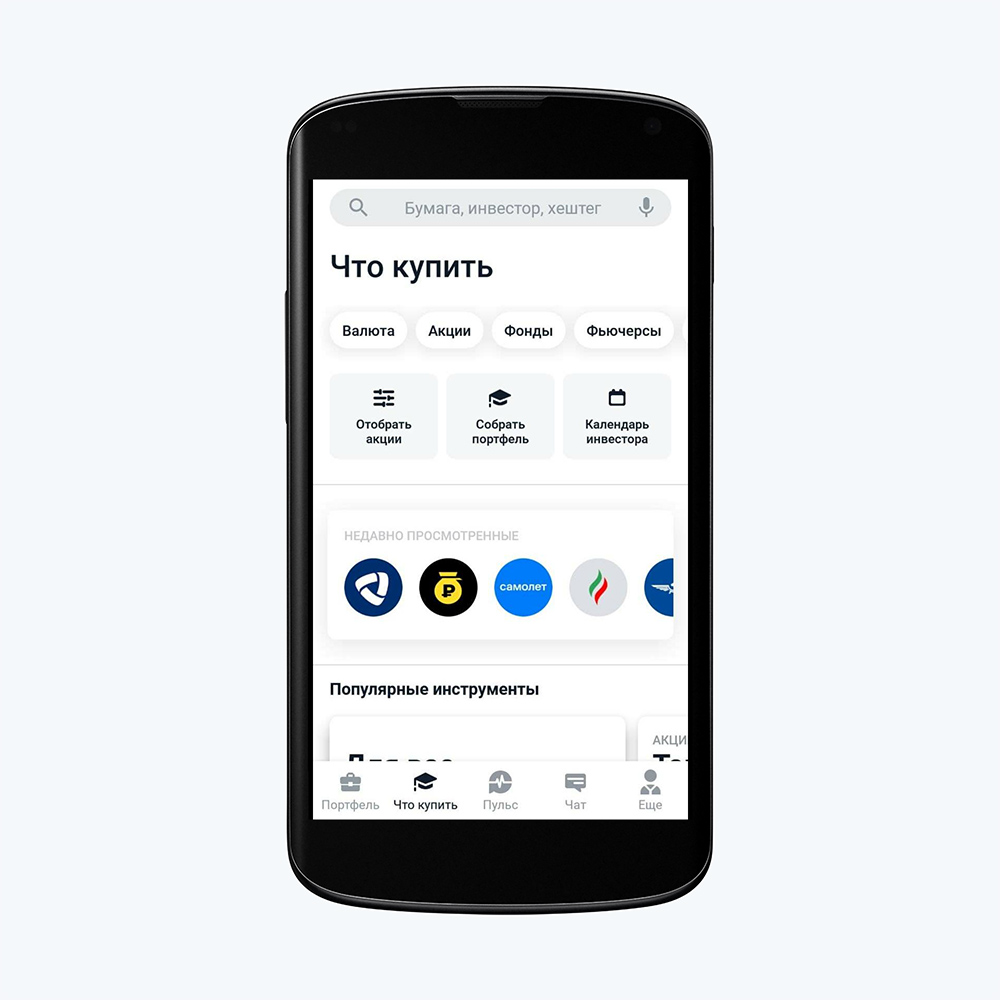

Вторая вкладка меню в нижней части экрана мобильного приложения Тинькофф Инвестиций «Что купить».

Раздел содержит много кнопок и полезной информации:

- Здесь можно выбрать актив – валюту, акции, фонды, фьючерсы, облигации или структурные ноты.

- Под перечнем активов доступны три кнопки: «Отобрать акции», «Собрать портфель» и «Календарь инвестора».

- В этом же разделе видны все недавно просмотренные активы, популярные инструменты и актуальная информация, где собраны рекомендации Тинькофф банка по покупке.

- Если интересуют инвестиционные идеи, они сгруппированы в два раздела: что покупают и что продают.

- В разделе «Что купить» Тинькофф предлагает инвесторам разные стратегии. Такие как высокодоходные облигации, фонды, рублевые облигации, акции роста, еврооблигации в евро, облигации с высоким рейтингом и авиакомпании.

- В этой же вкладке собраны рекомендации аналитиков Тинькофф и топ-5 акций для покупки в текущем месяце.

- В разделе «Взлеты и падения» вкладки «Что купить» для пользователей мобильного приложения Тинькофф Инвестиции брокер собирает топ-15 активов, которые выросли или упали сильнее всего. Список обновляется в режиме реального времени.

- Еще ниже расположены рекомендации по портфелю ИИС. В них входят дивидендные акции российских, иностранных и американских компаний, высокодоходные облигации в долларах, китайские акции и корпоративные облигации в рублях.

- Здесь же размещены разделы посвященные фондам компании Тинькофф.

- Если прокрутить экран, ниже видны лидеры торгов, мировые фондовые индексы, информация по дивидендам на текущей неделе и отдельно по акциям РФ и США.

- Новичкам будет полезен раздел «С чего начать».

- Здесь же Тинькофф сгруппировал лидирующие активы по валютам: самые дешевые и самые дорогие, так в долларах, так и в рублях.

В самом низу вкладки «Что купить» размещены коллекции и каталог инструментов.

Пульс

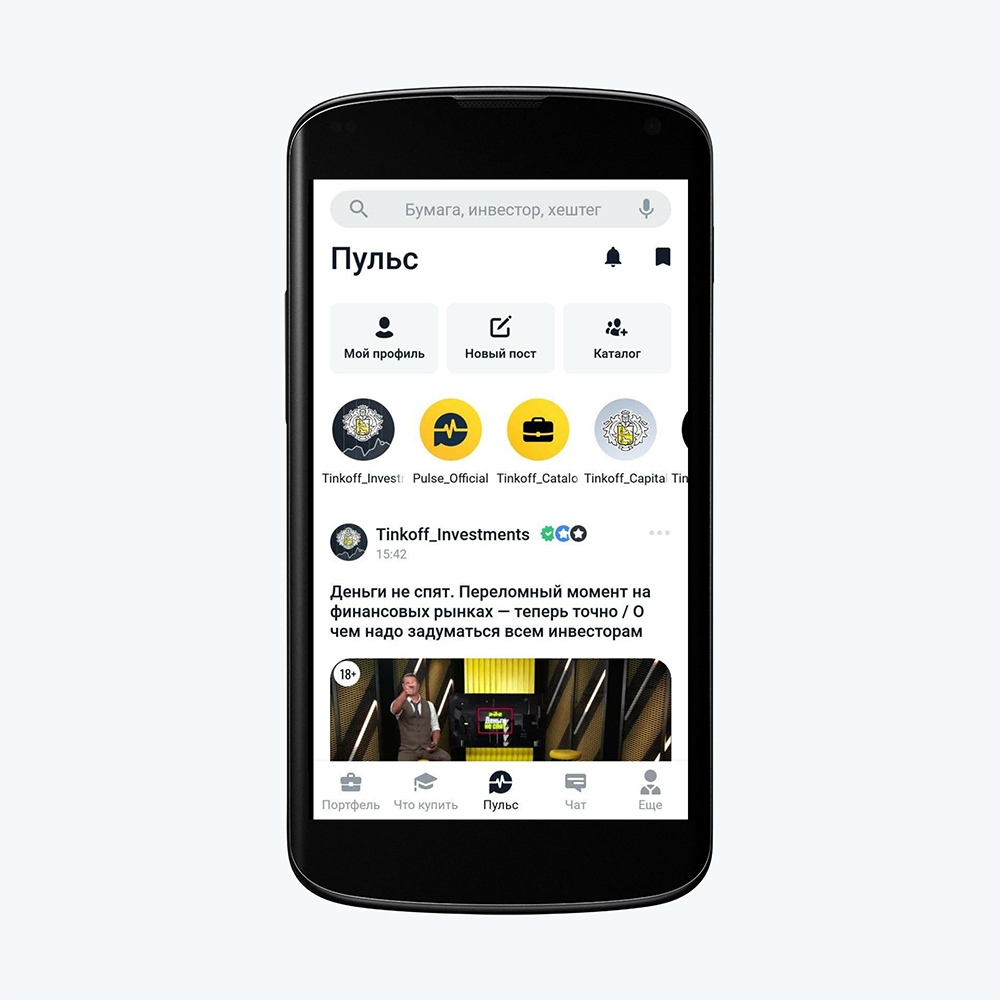

Социальная сеть для инвесторов и трейдеров, которые пользуются услугами брокера Тинькофф Инвестиции, называется «Пульс». Для удобства клиентов на главном экране вкладки размещен поиск по названию бумаги, имени инвестора, каналу или хэштегу. Ниже размещены три действия на выбор: «Мой профиль», «Новый пост» или «Каталог».

В ленте публикуют новости Тинькофф Журнала, Tinkoff Investments, можно подписаться и на другие информационные порталы. Такие как Ведомости, Интерфакс, vc.ru, RNS, Рейтерс, Тинькофф Капитал и Тинькофф Каталог. Здесь же подобраны рекомендации наиболее популярных инвесторов и трейдеров, которые делятся своими мыслями и идеями по поводу разных инструментов и активов.

Можно подписаться на публикации помеченные разными хэштегами. Наиболее популярные в Пульсе – #что_купить, #обучение, #обзор, #новичок, #россия, #нефть и #отчеты. Если какая-то из тем больше не интересна, можно в любой момент отписаться от новостей или хэштега.

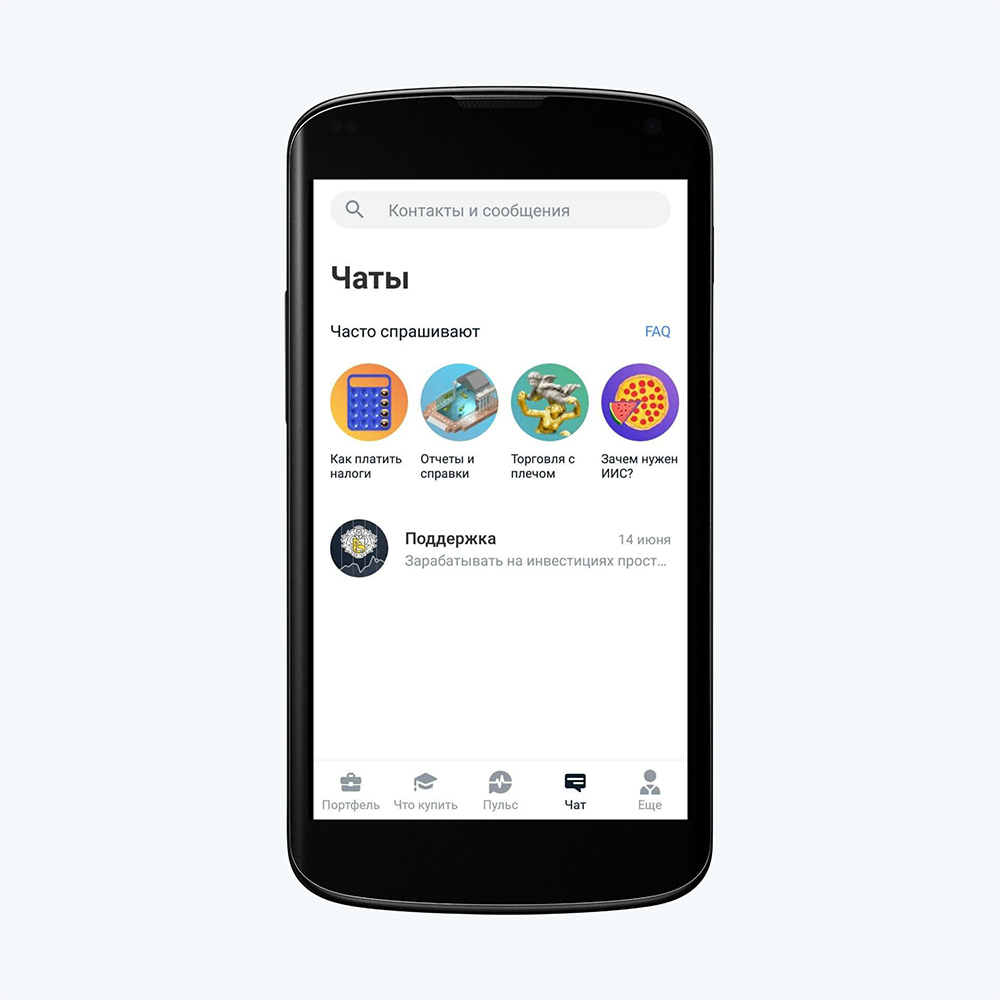

Четвертая вкладка нижнего меню в Тинькофф Инвестициях – онлайн-чат со службой поддержки.

Здесь собран раздел FAQ с наиболее частыми вопросами пользователей. Они разбиты на 5 блоков:

- Как платить налоги.

- Отчеты и справки.

- Торговля с плечом.

- Зачем нужен ИИС.

- Как работает Пульс.

Чат со службой поддержки круглосуточный. Чтобы специалист брокера дал ответ быстрее, все вопросы сгруппированы в разделы: «Бонусы и акции», «С чего начать», «Комиссии», «Налогообложение» и «Вывод и пополнение». Здесь же публикуют некоторые рекомендации от робота-советника или по акциям. Например, как получить подарки за участие в конкурсах в Пульсе или купить актив из подборки «Без убытка» на выгодных условиях.

Другие вкладки

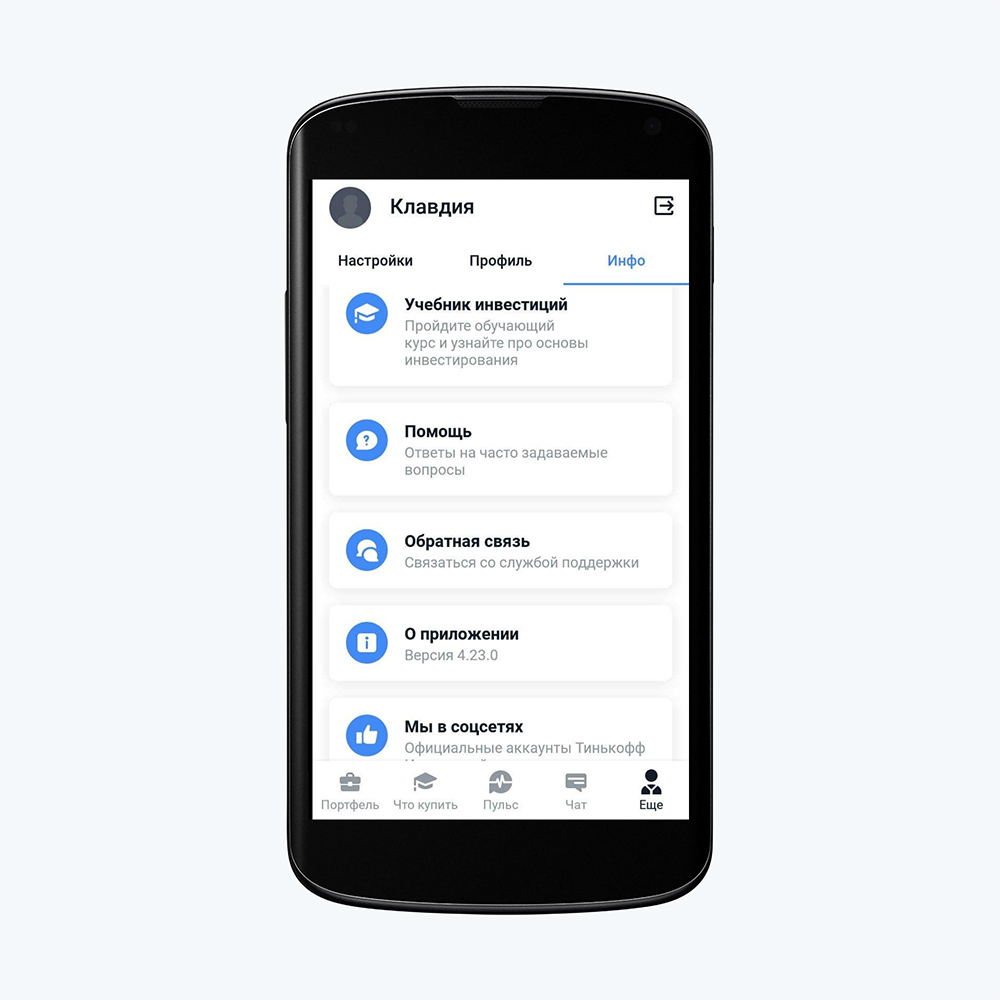

Последняя кнопка нижнего меню мобильного приложения Тинькофф Инвестиции называется «Еще». С помощью нее можно вызвать дополнительные вкладки:

- Настройки. Здесь можно настроить уведомления, параметры входа и авторизации в приложение, отключить смс-подтверждение части сделок, скрыть овернайты и выбрать тему оформления.

- Профиль. В этой вкладке можно настроить профиль в Пульсе, прочитать о текущих акциях и бонусах, изменить тарифный план и подписать форму W-8BEN. Здесь же можно проверить какой инвестиционный профиль, вам присвоен роботом-советником: консервативный, умеренный или агрессивный. Если вы не согласны с результатами теста по определению риск-профиля, пройдите его еще раз. От этого зависят советы, которые вам будет давать робот при формировании портфеля.

- Инфо. Через вкладку доступны 5 разделов: «Учебник инвестиций», «Помощь», «Обратная связь», «О приложении» и ссылки на социальные сети брокера Тинькофф Инвестиции.

Если общения в чате недостаточно, можно позвонить на телефон горячей линии для инвесторов и трейдеров в Тинькофф банке 8 800 755 27 56. Также можно заказать звонок по телефону или оставить отзыв о работе приложения или брокера. Эти действия доступны в разделе «Инфо»-«Обратная связь».

Плюсы и минусы мобильного приложения

Основные плюсы мобильного приложения Тинькофф Инвестиции:

- выбор из нескольких тарифов для разного типа инвестирования – «Инвестор», «Трейдер», «Премиум»;

- удобный интерфейс с интуитивно понятной навигацией, с которой сможет разобраться даже новичок;

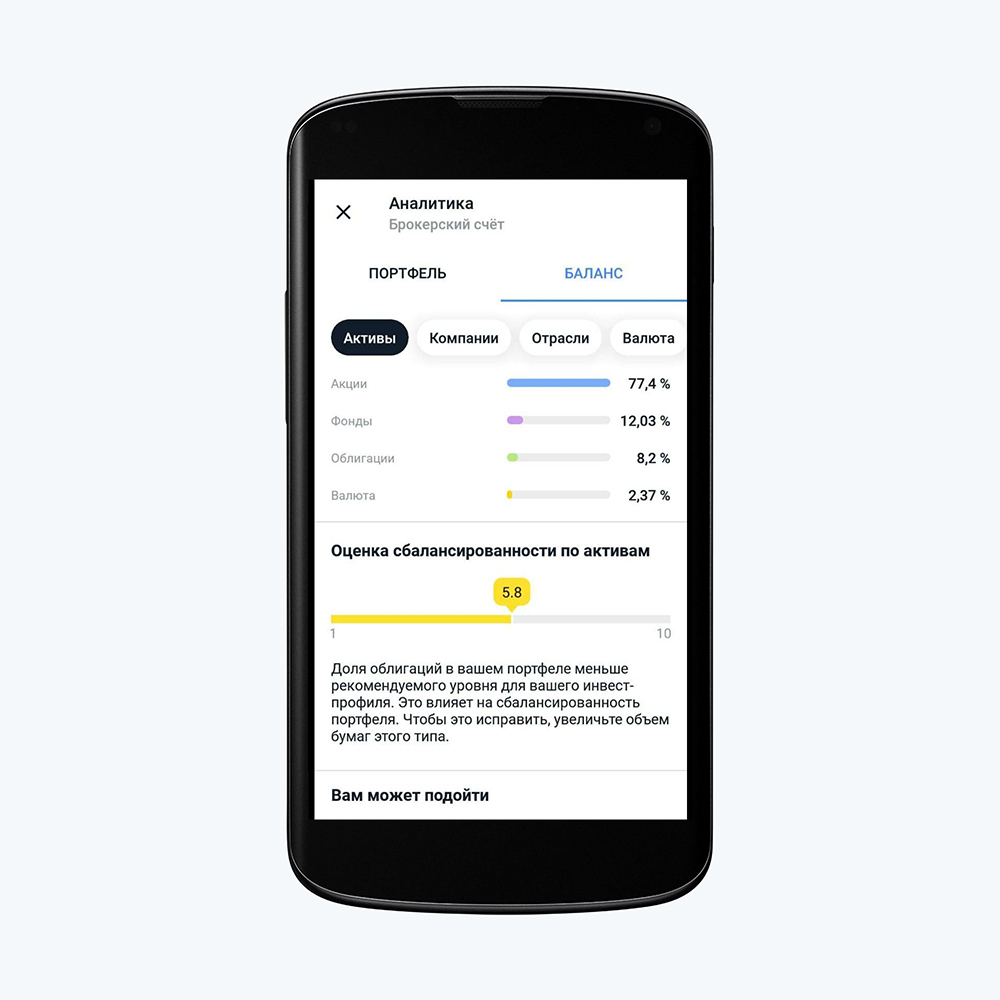

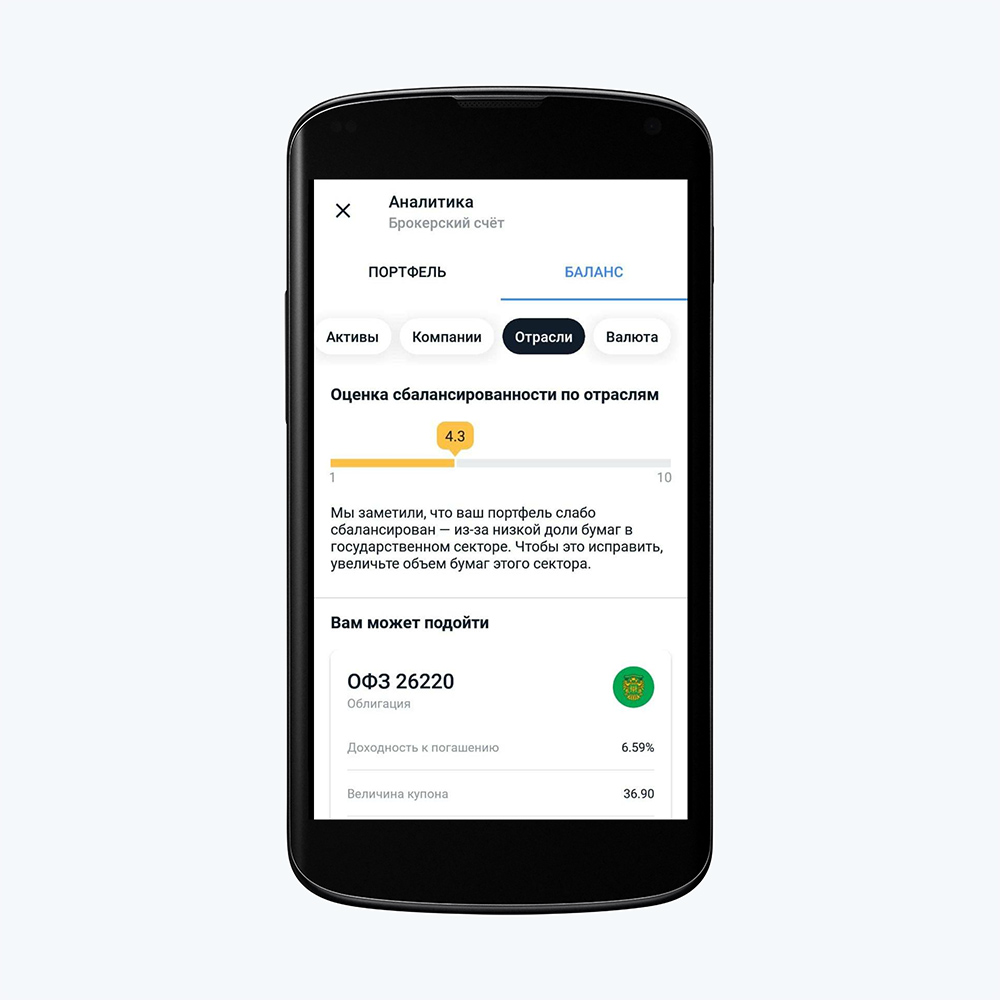

- аналитика инвестиционного портфеля с рекомендациями робота-советника по балансировке;

- доступ к социальной сети «Пульс», к которой подключены все клиенты брокера Тинькофф Инвестиции;

- самостоятельное подключение или отключение маржинальной торговли;

- выбор из нескольких типов активов – валюта, акции, фонды, фьючерсы, облигации, структурные ноты;

- покупка валюты по биржевому курсу от 1 доллара или евро;

- новости, прогнозы и идеи ведущих агентств: Ведомости, Reuters, Interfax, БКС Мой брокер, Финам, ВТБ Капитал, Сбербанк, Альфа и Атон;

- много информации к каждому активу – детали, обзор, прогнозы, показатели, дивиденды, купоны, новости, идеи, события и обсуждения в «Пульсе»;

- трансляция биржевого стакана к каждому инструменту в прямом эфире;

- график к каждому инструменту, где можно добавить заметку или настроить оповещение при достижении заданной цены или изменении в процентах от текущей стоимости;

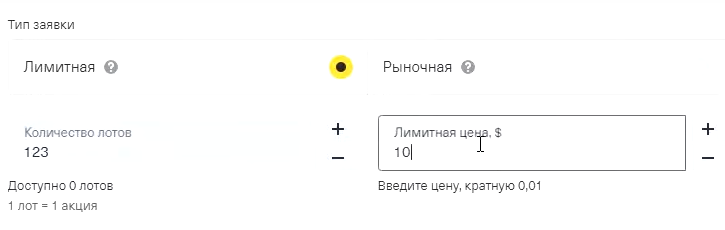

- несколько типов заявок в зависимости от задач пользователя – лучшая цена, лимитная заявка, рыночная заявка, стоп-маркет, стоп-лимит и тейк-профит;

- лучший инвестиционный сервис в мире по версии Global Finance;

Дополнительные возможности на пакете «Премиум» для квалифицированных инвесторов:

- участие в IPO в первый день размещения;

- доступ к мировым биржам и внебиржевым фондам;

- обзоры команды аналитиков и отчеты по интересующим компаниям.

Мобильное приложение Тинькофф Инвестиции установили более 5 млн пользователей смартфонов на базе Android.

Основной недостаток приложения, о котором пишут пользователи, – сбои в работе. Самое большое количество негатива в адрес брокера от трейдеров в моменты высокой активности на фондовой бирже. У таких клиентов счет идет на доли секунд, поэтому они могут пострадать от любой заминки в работе сервиса.

Еще один минус мобильной версии – нет средств для технического анализа. Для активных трейдеров больше подойдет десктопная версия Тинькофф Инвестиции, в которую можно зайти с официального сайта брокера через любой браузер.

Преимущества и недостатки сотрудничества с Тинькофф брокером

Плюсы и минусы мобильного приложения показывают не все нюансы брокера, поэтому рассмотрим отдельно преимущества и недостатки сотрудничества с Тинькофф Инвестициями.

Преимущества

При открытии брокерского счета в Тинькофф Инвестициях вы получаете:

- Онлайн-заявка и открытие брокерского счета. Не надо никуда ходить или ездить. Если нет карты Тинькофф Блэк для вывода средств, ее доставят на дом или по удобному адресу. Возможно бесплатное обслуживание карты, если держать на счетах, в том числе и брокерских в течение месяца сумму больше 50 000 рублей или в эквиваленте.

- Для открытия счета нужен только паспорт гражданина РФ и мобильный телефон.

- Нет платы за обслуживание брокерского счета, на тарифе «Инвестор» только комиссия за сделки. На двух других тарифах также возможно бесплатное ведение счета при соблюдении некоторых условий брокера.

- Нет скрытых комиссий. Тарифные планы достаточно простые, описание каждого умещается на одном листе. В них нет условий со звездочкой или дополнительных правил, которые приходилось бы запоминать и соблюдать.

- Бесплатные услуги депозитария.

- Круглосуточное пополнение и вывод средств без комиссии.

- Доступ к услугам робота-советника, который поможет собрать первый инвестиционный портфель или скорректировать уже имеющийся.

- Круглосуточная поддержка в чате.

- Мультивалютный счет. Проводить сделки можно в рублях, долларах и евро. Конвертация доступна в мобильном приложении.

- Подарки от брокера. Тинькофф Инвестиции постоянно поощряют своих клиентов. Дарят акции за обучение, приглашение друга, репосты в социальных сетях. Эти активы потом можно продать и на полученные деньги купить другие.

- Покупка фондов Тинькофф проходит без комиссии.

- Обновление персональных данных при их изменении проходит дистанционно.

- Через брокера можно выходить не только на Московскую, но и на Санкт-Петербургскую биржу. Это расширяет возможности инвесторов и дает доступ к активам зарубежных компаний.

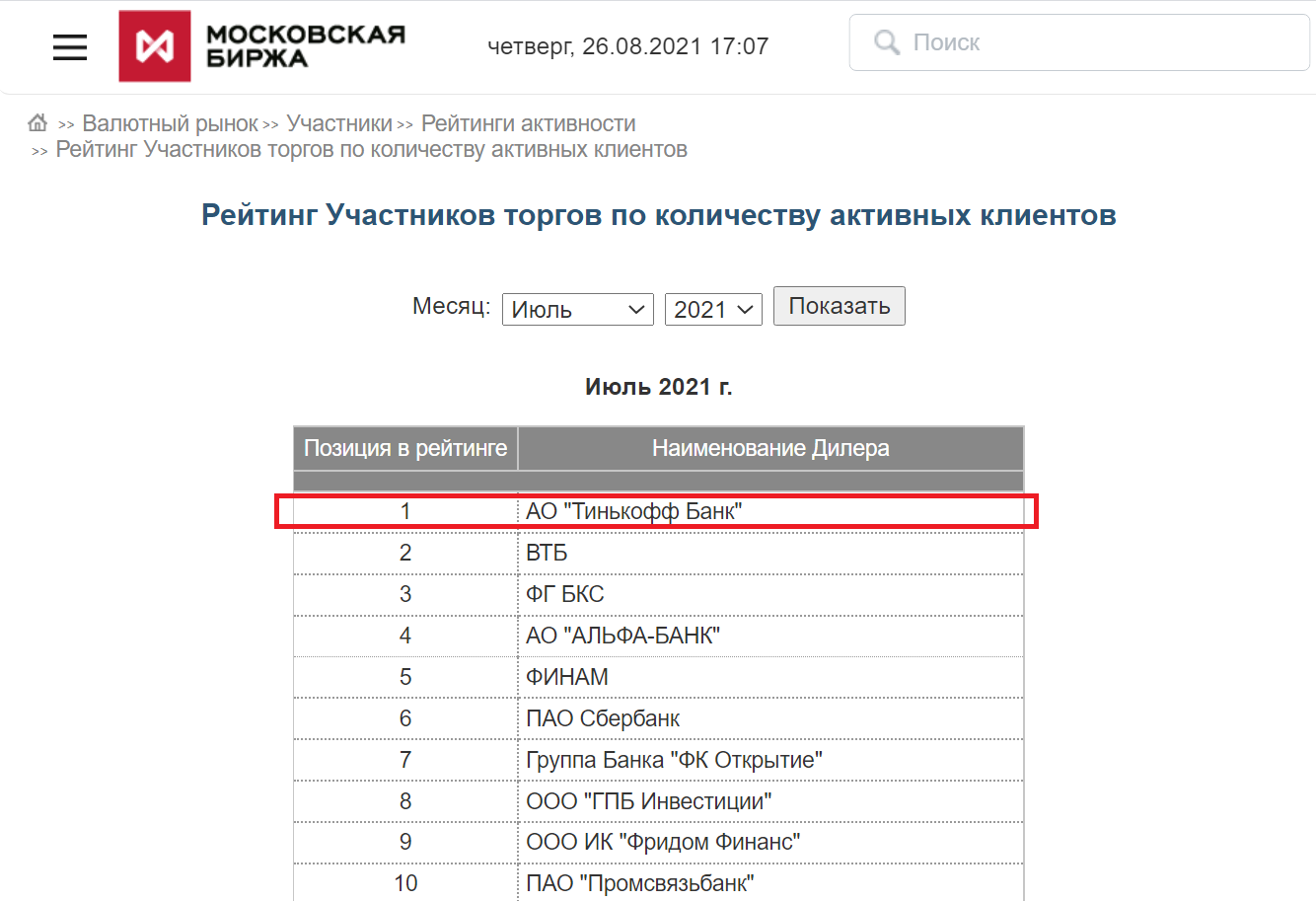

- Сотрудничество с лидером рынка. Тинькофф банк входят в топ-3 банков по числу клиентов, а по количеству активных инвесторов брокер занимает первое место по данным Мосбиржи уже в течении нескольких месяцев.

Число новых клиентов брокера Тинькофф Инвестиции постоянно растет. Кроме того, у него самое большое количество активных инвесторов, то есть тех, которых совершают как минимум одну сделку в отчетном периоде.

Недостатки

Из минусов большинство пользователей отмечают, что нужна карта Тинькофф банка, за которую надо платить. Но брокер настолько качественно обходит этот недостаток, что инвесторы все меньше обращают на него внимание. Достаточно сформировать портфель, стоимость которого не будет опускаться ниже 50 000 рублей, и пользователю ничего не придется платить банку.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | 4-7% |

| Снятие без % | До 500 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Второй минус – самостоятельная оплата налогов по дивидендам, полученным от инвестиций в зарубежные инструменты. Если подписать форму W8-BEN и подтвердить, что вы не являетесь налоговым резидентом США, брокер снимет только 10% по американскому законодательству, остальные 3% придается внести в декларацию 3-НДФЛ. Если форму не подписывать, с дохода снимут 30% налога, тогда в российскую налоговую службу ничего не придется платить.

Перечень недостатков гораздо скромнее, чем преимуществ, поэтому Тинькофф Инвестиции развиваются самыми быстрыми темпами на рынке брокерских услуг.

В чем подвох Тинькофф Инвестиций

Брокер Тинькофф Инвестиции один из самых лучших и клиентоориентированных в России. Но некоторые особенности сотрудничества с ним все же вызывают нарекания у пользователей.

Робот-советник

Некоторые пользователи мобильного приложения отмечают, что инструкции робота-советника недостаточно персонализированы. Однако такие отзывы оставляют в основном инвесторы и трейдеры, которые уже хорошо разбираются в инструментах фондового рынка.

Для новичков рекомендации робовайзера чаще всего оказываются полезными. Они помогают избежать серьезных ошибок и учат балансировке портфеля. Советы робота напрямую зависят от риск-профиля инвестора, который присвоен по результатам прохождения теста в момент регистрации в мобильном приложении. С учетом этих данных консервативному или умеренному инвестору не предложат высокорисковые акции. А при попытке купить слишком волатильную ценную бумагу в свой инвестиционный портфель, придет уведомление, что актив не соответствует установленному риск-профилю.

Помните, что предложения робота-советника нельзя считать инвестиционной рекомендацией. Вы полностью несете ответственность за принятые решения по покупке и продаже активов. Нет никаких гарантий, что портфель, сформированный по рекомендациям робовайзера, принесет прибыль. Советник предлагает бумаги, исходя из предыдущей доходности, но это не означает, что в будущем у них будут такие же позитивные результаты, какие были в прошлом.

Комиссия

Второй подвох – высокая комиссия за сделки 0,3% на тарифе «Инвестор». У некоторых других брокеров можно найти более низкие ставки для новичков. Но этот недостаток будет несущественным для тех, кто проводит мало сделок и покупает бумаги для долгосрочного хранения.

Помните, что в погоне за самыми низкими комиссиями за сделку можно проглядеть другие условия брокеров, которые бьют по вашему карману. Такие как стоимость обслуживания счета, плата за размещение бумаг на депозитарном счете или платные пополнения и вывод средств с брокерского счета.

Сбои в работе приложения

Третий нюанс, который вызывает много нареканий у пользователей брокера Тинькофф, – технические сбои и ошибки в отображении данных. Надо заметить, что команда Тинькофф круглосуточно работает со своими клиентами и всегда оперативно реагирует на любые сообщения. Все баги и сбои исправляют максимально быстро.

Обо всех исправлениях и доработках команда отчитывается при установке обновленной версии мобильного приложения. Служба поддержки не оставляет клиентов один на один с возникшей проблемой, поэтому постепенно ошибок в работе сервиса становится все меньше.

Акции и бонусы

Еще один нюанс, который вызывает негативные отзывы, проводимые акции. Брокер Тинькофф всегда лаконично формулирует условия розыгрышей – пакет акций на сумму до 25 000 рублей за прохождение обучение, бонус до 1 000 рублей или акция на сумму до 10 000 рублей за приглашение друга. Размер приза периодически меняется и Тинькофф постоянно придумывает новые форматы. При этом почти никому не удавалось получить такие щедрые подарки.

Однако многие другие брокеры вообще ничего не обещают и редко что дарят. Поэтому если вы идете в инвестирование не за призами и бонусами, а для реализации своих финансовых целей, разочарования будет меньше.

Дополнительный нюанс, который касается подарков от Тинькофф Инвестиций, – акции, которые дарят клиенту не входят в его портфель. Их придется продать до истечения определенного времени, иначе они сгорят. При продаже акций деньги зачисляют на брокерский счет. На них можно купить такие же акции или любые другие активы, доступные у брокера. Если вы не захотите инвестировать, то деньги от продажи подарочных акций можно вывести на карту Тинькофф Блэк.

Налогообложение

Последний подвох кроется в том, что клиенту, придется самостоятельно платить налоги с доходов, полученных за рубежом. Такое положение вещей нельзя назвать недостатком в работе именно брокера Тинькофф Инвестиции. С такой же ситуацией сталкиваются все российские инвесторы, которые получают прибыль по иностранным активам. Тут скорее речь о некотором неудобстве, с которым сталкиваются клиенты. При этом в мобильном приложении Тинькофф Инвестиции размещена подробная инструкция как подсчитать, а также когда и как заплатить НФДЛ.

О том, как избежать налогообложения, какие льготы положены инвестору или как уменьшить налогооблагаемую базу, читайте в отдельной статье Бробанка.

Подходит ли брокер Тинькофф Инвестиции для новичков

Брокер Тинькофф Инвестиции подходит как новичкам, так и более опытным инвесторам. Тем, кто только знакомится с инвестированием, Тинькофф предлагает пройти не только бесплатное обучение, но и дает шанс заработать на получении знаний. После каждого урока на брокерский счет поступает подарок – акция. Общая сумма подарков может достигать десятков тысяч рублей.

Приложение простое и интуитивно понятное. Тариф для новичков прозрачный, без скрытых комиссий. При выборе брокера Тинькофф можно погружаться в мир инвестиций без глубоких знаний. Но если вы хотите не только сохранить деньги, но и преумножить их, тогда вам все равно придется углублять свои умения и навыки, чтобы совершать прибыльные сделки.

-

Тинькофф Инвестиции Тинькофф Инвестиции: «Инвестор«, «Трейдер» и «Премиум«.

ИИС Тинькофф — как открыть индивидуальный инвестиционный счет

Сегодня ставки по депозитам и накопительным счетам снижаются. В связи с этим люди все больше обращают внимание на фондовый рынок, в частности на ИИС с его налоговыми льготами. Узнаем, как открыть ИИС в «Тинькофф Инвестициях» и какие условия предлагает банк по инвестиционному счету.

Условия ИИС Тинькофф

Индивидуальный инвестиционный счет (ИИС) – это специальный счет, который дает инвестору возможность покупать на бирже любые виды ценных бумаг. В сравнении с брокерским счетом у ИИС есть одно ключевое преимущество: возможность получить ряд налоговых льгот. В связи с этим установлены некоторые ограничения по ИИС в Тинькофф:

- Инвестиционный счет можно пополнить только на 1 млн руб. в год.

- ИИС разрешается открывать только в рублях. При этом покупать иностранную валюту можно.

- Минимальный срок функционирования ИИС – 3 года. Однако можно оформить досрочное расторжение при условии потери всех налоговых льгот.

- Разрешается иметь только один действующий ИИС.

При открытии индивидуального инвестиционного счета многие брокеры предлагают клиентам ИИС либо с самостоятельным управлением, либо с доверительным. Разница между двумя формами управления состоит в том, что при самостоятельном управлении инвестор сам принимает все решения по поводу того, в какие ценные бумаги инвестировать, и проводит сделки лично. При доверительном управлении клиент только выбирает одну из стратегий (например, инвестирование в российские акции, в бумаги газового сектора и т. д. ), а управляющая компания сама уже решает, какие бумаги покупать. Однако имейте в виду, что в «Тинькофф Инвестициях» ИИС с услугой по доверительному управлению нет.

Тарифы и комиссии

Ознакомимся с тарифами ИИС в Тинькофф и узнаем, за что брокер может взимать комиссии.

Открытие / закрытие счета

Пополнение / вывод средств

— есть Премиум карта Тинькофф;

— оборот свыше 5 млн руб.;

— портфель свыше 2 млн руб.

290 руб. / месяц в остальных случаях

0 руб. в рамках Tinkoff Premium.

1990 руб. / месяц в остальных случаях

Сделки с акциями / облигациями / ETF

Сделки с валютой

Сделки с драгметаллами

Каталог ценных бумаг

Ценные бумаги, торгуемые на российских биржах

Ценные бумаги, торгуемые на российских биржах

— Ценные бумаги, торгуемые на российских биржах

— Бумаги мировых бирж

В чате и по телефону

В чате и по телефону

Персональные консультации по инвестициям

Индивидуальные рекомендации аналитиков Тинькофф и помощь при формировании портфеля

Выбор тарифа определяется целями инвестора на рынке. Например, тариф «Инвестор» подойдет начинающим, которые намерены совершать небольшое количество торговых операций на бирже. Если же планируется проводить крупные и частые сделки, тогда лучше оформить тариф «Трейдер». Если клиент – квалифицированный инвестор, которого интересует покупка бумаг на зарубежных рынках, то единственный подходящий тариф – «Премиум».

Как открыть ИИС в Тинькофф — пошаговая инструкция

Рассмотрим пошаговую инструкцию, как открыть счет несколькими способами, нужна ли для этого именная карта Тинькофф и как быстро оформляется заявка.

Заполнить заявку онлайн

Тинькофф – единственный российский банк без физических отделений. Поэтому подать заявление на открытие ИИС можно только онлайн. Для этого необходимо:

- Зайти на официальный сайт Tinkoff.

- Заполнить анкету на открытие ИИС. Это займет не более 2-х минут. Также не забудьте в конце подписать заявление кодом из СМС, которое поступит вам на номер телефона.

- Дождаться проверки данных со стороны банка. Как правило, процедура проверки занимает один час. В редких случаях чуть дольше.

В случае успешного подтверждения данных индивидуальный инвестиционный счет открывается автоматически. Вам на смартфон и на электронную почту поступит уведомление об открытии счета. Пополнить ИИС можно будет как с карты Тинькофф, так и через другой банк.

Оформить карту Тинькофф Банка

Если вы подали заявление на открытие ИИС, но у вас пока нет дебетовой карты от Тинькофф, необходимо ее оформить. Она нужна, чтобы круглосуточно и без комиссии вносить деньги на ИИС.

- Заполните заявление на получение карты на сайте банка.

- Дождитесь одобрения со стороны Тинькофф и назначьте представителю банка встречу для получения карты. В заявке укажите ваше полное имя, номер телефона, дату рождения и адрес, по которому можно доставить карту. Доставка карты бесплатная.

В течение 1–3 дней представитель банка привезет вам договор и карту Tinkoff Black. На встречу с собой необходимо взять только паспорт РФ.

На встрече сотрудник Тинькофф выполнит следующий ряд действий:

- Сфотографирует вас и оригинал вашего паспорта.

- Даст на подписание документы, необходимые для открытия счета.

- Выдаст вам карту Tinkoff Black и поможет ее активировать.

Обслуживание карты платное – 99 рублей в месяц. Однако если держать на карте / вкладе / брокерском счете сумму от 50 000 руб., обслуживание бесплатное.

Как открыть в приложении

Помимо того, что можно подать заявление на открытие ИИС на сайте банка, есть также возможность сделать это через приложение «Тинькофф Инвестиции».

- Скачайте мобильное приложение «Тинькофф Инвестиции» из App Store/Google Play.

- Откройте приложение и заполните анкету на открытие ИИС. Укажите свое полное имя, паспортные данные и адрес фактического проживания.

- Подпишите заявление кодом из СМС.

После открытия ИИС зайдите в приложении «Тинькофф Инвестиции» и бесплатно пополните счет с карты любого банка.

Сроки открытия

Сроки открытия счета варьируются и зависят от того, каким способом подается заявление на оформление ИИС.

Если инвестор заполняет анкету на сайте банка, открытие ИИC занимает не более 1 часа. Когда это делается через приложение «Тинькофф Инвестиции», процесс оформления может затянуться до 3-х рабочих дней.

Важно! ИИС бессрочен. Инвестор может владеть счетом как месяц, так и 5 лет. Временных ограничений государством не установлено.

Как выводить деньги с ИИС Тинькофф

Чтобы вывести деньги с инвестиционного счета, необходимо зайти в приложение «Тинькофф Инвестиции», выбрать тип счёта «ИИС» и нажать кнопку «Вывести». Прописав сумму вывода, укажите номер карты Tinkoff Black, на которую должны поступить средства.

Вывести деньги с ИИС, не закрывая счет, нельзя. Это ключевая особенность данного счета. Поэтому прежде чем оформлять вывод средств, продайте заранее все ценные бумаги / иностранную валюту и дождитесь, пока средства от продажи станут доступными для вывода. Максимум – 2 рабочих дня.

Как получить налоговый вычет

Налоговый кодекс РФ предусматривает для владельцев ИИС два типа вычета. Разберем подробнее виды льготного налогообложения и узнаем, как получить налоговый вычет по ИИС Тинькофф.

Тип А

Налоговый вычет типа А предусматривает возврат НДФЛ в размере 13% от суммы пополнения ИИС за год. Больше 52 000 руб. за один год вернуть нельзя. Поэтому максимальная сумма, с которой можно получить возврат, – это 400 000 руб.

Если хотите получать налоговые вычеты каждый год, тогда вам потребуется вносить на ИИС деньги ежегодно.

Чтобы получить налоговый вычет типа А, необходимо заполнить декларацию 3-НДФЛ и подать заявление в налоговую службу России (ФНС). Сделать это можно двумя способами: онлайн или лично отнести заявление в отделение.

Если выбираете подачу декларации онлайн, нужно будет:

- Зарегистрироваться в личном кабинете на сайте налоговой.

- Получить неквалифицированную электронную подпись.

- Заполнить и подать декларацию 3-НДФЛ.

С момента подачи декларации в ФНС у налоговой инспекции есть три месяца на рассмотрение документов. После успешной проверки заявления перечисление средств занимает еще один месяц. Таким образом, с начала подачи декларации и до получения налогового вычета по ИИС Тинькофф проходит максимум четыре месяца.

Также в Тинькофф есть упрощенный вычет по ИИС. Для получения вычета можно не подавать декларацию 3-НДФЛ, а срок проверки документов и перечисления денег существенно сокращается. Инвестору нужно только зайти на сайт ФНС, перейти в свой личный кабинет и подтвердить заявление на налоговый вычет по ИИС в Тинькофф Банке.

Тип Б

Налоговый вычет типа Б предполагает освобождение инвестора от уплаты налога на прибыль по операциям с ценными бумагами на ИИС. Данная льгота не распространяется на доход от сделок с валютой, драгметаллами и на получение дивидендов по акциям.

Чтобы получить налоговый вычет типа Б, не требуется специально заполнять какие-либо заявления и подавать документы в ФНС. При получении прибыли от операций с ценными бумагами с вас не будут списывать 13% в виде налога.

Внимание! Совместить два типа вычета в один ИИС нельзя. При открытии инвестиционного счета вы можете выбрать только один из типов вычета. При этом впоследствии поменять одну льготу на другую в личном кабинете нельзя.

Как закрыть ИИС в Тинькофф Инвестиции

Закрыть индивидуальный инвестиционный счет в Тинькофф можно в любой момент. Для этого сначала продайте все ценные бумаги и валюту. Затем перейдите в личный кабинет и нажмите кнопку «Закрыть ИИС». Средства поступают на банковский счет не позднее следующего рабочего дня, а сам счет закрывается автоматически в течение 30 календарных дней.

Учитывайте также тот факт, что желательный срок существования счета – минимум 3 года. Если вы закрываете Tinkoff ИИС раньше трех лет (досрочно), государство обязует вас вернуть все полученные вами налоговые льготы.

Если у вас оформлен вычет типа А и вы уже получали от ФНС деньги в рамках своей льготы, тогда при досрочном закрытии ИИС возврат вычета будет осуществляться по схожей схеме. Для этого необходимо подать декларацию 3-НДФЛ в налоговую и вернуть сумму полученного ранее налогового вычета, а также уплатить пени за досрочное расторжение договора.

В случае с налоговым вычетом типа Б все гораздо проще. При досрочном закрытии ИИС в Тинькофф брокер самостоятельно спишет налог 13% с полученной прибыли по ценным бумагам. Таким образом, вам не требуется специально обращаться с заявлением в ФНС и лично возвращать деньги.

Плюсы и минусы индивидуального инвестиционного счета Tinkoff

Нам уже известны общие факты про ИИС: предоставление налоговых льгот двух типов (преимущество) и требование не закрывать счет минимум три года для получения льгот (недостаток). Однако сейчас мы рассмотрим положительные и отрицательные стороны открытия ИИС именно в Тинькофф.

Плюсы

- Доходность по ИИС выше, чем по банковским продуктам Тинькофф.

- Можно открыть счет полностью дистанционно.

- Создан специальный бесплатный курс для начинающих инвесторов. Все желающие смогут познакомиться с основами инвестирования, узнать, как избежать самых частых ошибок и как защитить деньги от инфляции.

- Если вы не хотите самостоятельно выбирать ценные бумаги для покупки, можно воспользоваться программой «Робот-советник», который поможет сформировать за вас готовый инвестиционный портфель.

- Представлено на выбор 3 тарифа для инвестиций с различными видами комиссий и сборов.

Минусы

- Частые сбои и технические работы в приложении «Тинькофф Инвестиции». Из-за этого не всегда получается вовремя закрыть сделку по ценным бумагам.

- Нет доверительного управления счета.

- Решение различных проблем только удаленно. Разрешить вопрос в московском офисе банка можно исключительно по предварительной записи.

Прежде чем начать инвестировать через ИИС Тинькофф, изучите более подробно все преимущества и недостатки открытия счета у данного брокера, заранее определитесь с целью инвестирования и решите, какой тип вычета будет более удобным для оформления.

Популярные вопросы

Главное отличие между видами инвестиционных счетов состоит в том, что по ИИС инвестор имеет право получить различные налоговые льготы. При открытии брокерского счета таких преимуществ нет.

Нет. Напрямую перевести финансовые инструменты с брокерского счета на ИИС нельзя.

В зависимости от выбора тарифного плана, обслуживание счета может быть как платным, так и бесплатным. Однако даже по тем тарифам, где взимается ежемесячная плата, можно выполнить ряд условий и перейти на бесплатное обслуживание.

Тинькофф инвестиции: как работает брокер, как открыть счет ИИС, тарифы и условия 2022

С Тинькофф Инвестициями любой желающий может стать владельцем облигаций, ETF или акций. Еще не опытных инвесторов подкупает многофункциональное, но в то же время простое в управлении и доступное мобильное приложение.

Принципы работы этой системы

Человек, открывший в 2022 году брокерский счет в Тинькофф банке, может стать инвестором. Для этого ему будет достаточно зайти на официальный сайт банка tinkoff.ru . Ниже представлены условия фондовой биржи для инвестиций:

- клиент бесплатно открывает и закрывает брокерский счет;

- банк не взимает комиссию за пополнение счета и вывод с него денежных средств;

- любая операция на бирже облагается минимальной комиссией, составляющей всего до 0,3% (начальный тариф).

Клиент самый выбирает в какие активы ему вложить денежные средства: облигации, акции или валюту.

Видео обзор брокера Тинькофф

С какими рисками это связано, и какие открываются возможности

Основа инвестирования – простые и понятные действия

После подачи заявки на открытие брокерского счета, с Вам свяжется сотрудник банка. Он озвучит время, в которое сможет доставить Вам на руки договор. После подписания документа, Вы получаете полное право вкладывать свои денежные средства в выбранные активы. Делать это легко с помощью банковской карты.

Минимальный риски для инвесторов

При приобретении активов учитывается Ваше имя. Это означает, что при любом конфликте с брокером, Вы не потеряете вложенные средства. Банк Тинькофф имеет одно главное отличие от зарубежных брокерских организаций – любые сделки строго регламентируются законодательством Российской Федерация, исключая возможность проведения их в офшорах.

Вы получаете больший доход от инвестиций, чем от банковских депозитов

На депозитах максимально вы можете иметь до 10% годовых. Инвестирование же при консервативном подходе принесет до 15%, при агрессивном – до 50%.

Возможность валютного трейдинга

При покупке и продаже валюты учитывается курс межбанковской валютной биржи, где наблюдаются большие колебания. На них также можно зарабатывать, что часто и делают спекулянты.

Информационная открытость и поддержка

Каждый день стабильно на официальном сайте обновляется информация, касающаяся фондового рынка. Это позволяет делать наблюдения, правильно оценивать ситуацию и принимать выгодные решения, касающиеся личных активов.

С чего начать инвестирование?

Чтобы стать начинающим инвестором, необходимо завести банковскую карту Тинькофф. Сейчас для этого не нужно выходить из дома, достаточно заполнить специальную форму на официальном сайте. Затем следует открыть брокерский счет, именно он дает возможность проводить сделки на фондовом рынке. Для открытия счета нужно:

- Открыть сайт банка Тинькофф

- Зайти в раздел «Открытие счета»

- Внимательно заполнить все поля при подаче заявки

- Встретиться с сотрудником банка для подписания договора

- Получить sms с информацией об открытии брокерского счета на Ваше имя.

При подаче онлайн-заявки придется воспользоваться электронной подписью. После того, как все операции будут выполнены, брокерский счет станет активным, что позволит Вам пополнять его и совершать выгодные сделки.

Тарифные планы Тинькофф Инвестиций

В банке есть 3 тарифных плана с разными условиями:

- «Инвестор». Позволяет создавать долгосрочный портфель, редко совершая сделки;

- «Трейдер». Минимальная комиссия при большом объеме сделок. В противном случае плата за обслуживание автоматически увеличивается;

- «Премиум». Клиент получает полный набор необходимых инструментов, персонального менеджера, может ознакомиться с рекомендациями аналитиков. В этом пакете комиссия будет самой минимальной.

При открытии брокерского счета каждый клиент получает тариф «Инвестор». Далее он может абсолютно бесплатно сменить его на любой другой в личном кабинете. Также плата не будет взыматься за пополнение и закрытие счета, вывод денежных средств и хранение активов в депозитарии.

| Параметр/Тариф | Инвестор | Трейдер | Премиум |

| Комиссия за сделку | 0,3% | 0,05% | 0,025% |

| 0,025% до закрытия биржи, если дневной оборот составил 200 000 руб. | От 0,25% до 2% для внебиржевых иностранных активов | ||

| Плата за обслуживание, в месяц | 99 руб. | 290 руб. | 3000 руб. |

| 0 руб., если сделок не было | 0 руб., если есть премиальная карта/ оборот за прошлый месяц превысил 5 млн руб./ величина портфеля от 2 млн руб. | 1500 руб. для портфелей от 5 до 10 млн руб. | |

| 0 руб. для портфелей от 10 млн руб. | |||

| Торговые инструменты | Базовый список (открыть в новой вкладке) | Расширенный список активов на мировых биржах и внебиржевые инструменты | |

| Маржинальная торговля | Нет | Да | Да |

| Поддержка и аналитика | Чат и телефон, робот-советник, обзоры и новости | Персональный менеджер, советы аналитиков, составление портфеля | |

Тарифный план «Инвестор»

- открытие, обслуживание и закрытие счета не требует оплаты;

- без комиссионный вывод денежных средств доступен круглосуточно;

- за приобретение ценных бумаг взимается минимальная комиссия, которая составляет всего 0,3%.

Комиссии за сделку

Валютные операции и операции с отечественными и иностранными ценными бумагами облагаются фиксированной комиссией 0,3%.

Клиент может бесплатно приобретать и продавать паи Тинькофф Капитала.

Любые другие операции, включающие мгновенный вывод средств в любой валюте и обслуживание счета осуществляются бесплатно.

Тарифный план «Трейдер»

Бесплатно производится вывод средств, открытие и закрытие счета.

Ежемесячная плата за обслуживание составляет 290 рублей.

При этом оно может быть бесплатным, если Вы являетесь владельцем премиальной карты Тинькофф банка, и на Вашем счету находится не менее 2 млн. рублей или Ваш оборот составляет более 5 млн. рублей ежемесячно.

За любые операции с акциями и облигациями взимается комиссия в размере 0,05%. Она может быть уменьшена вдвое, если в обороте находится более 200 тысяч рублей в сутки.

Стоимость обслуживания

- ежемесячное обслуживание бесплатно для владельцев дебетовых и кредитных карт Black Edition;

- ежемесячное обслуживание бесплатно при условии оборота не менее 5 млн. рублей за прошлый расчетный период. На счету всегда должно находиться не менее 2 млн. рублей, каждое утро система проводит мониторинг;

- в расчетный период, когда клиент не совершает сделки, плата за обслуживание не взымается;

- в остальных случаях стоимость обслуживания составляет 290 рублей ежемесячно.

Комиссии по сделкам

Валютные операции и операции с отечественными и иностранными ценными бумагами облагаются фиксированной комиссией 0,5%. Если с начала открытия биржи в этот день Вам удалось достичь оборота в 200 тысяч рублей, то ставка будет снижена до конца рабочего дня.

Клиент может бесплатно приобретать и продавать паи Тинькофф Капитала.

Другие операции такие, как пользование торговым терминалом и мобильным приложением, открытие и обслуживание брокерского счета, моментальный вывод средств, производятся бесплатно.

Тарифный план «Премиум»

Данный тарифный план создан для тех, кто собирается совершать крупные инвестиции. Оплатив обслуживание счета, клиент получает дополнительные привилегии:

- круглосуточную связь с персональным менеджером;

- предоставление аналитики по личному запросу;

- определение инвестиционного профиля;

- помощь в получении статуса квалифицированного инвестора.

Условия тарифа

Оплатить обслуживание счета необходимо в день подключения. Сумма составляет 3000 рублей. Обслуживание может быть бесплатным, для этого необходимо на счету постоянно иметь не менее 3 млн. рублей. Если на счету хранится менее 3 млн. рублей, но более 1 млн. рублей, то ежемесячная плата составит 990 рублей.

Комиссии по сделкам

- 2% при приобретении депозитных расписок;

- 1% при сделках с еврооблигациями, в которых будет оборот более 1,5 млн. рублей;

- 0,25% при проведении внебиржевых сделок;

- 0,025% при приобретении облигаций, акций и валюты.

В подарок к премиальному счету идет полезная пластиковая карта, с некоторыми дополнительными функциями:

- ожидание посадки на рейс в зале, предназначенном для бизнес-класса;

- бесплатная страховка, включая активный отдых, на каждого члена семьи;

- возможность круглосуточно пользоваться сервисом консьержа.

С этого момента Вы можете приступать к работе, подробно изучать и оценивать рынок, чтобы максимально снизить уровень возможных рисков.

Вывод средств без комиссии и другие хитрости

Чтобы за пополнение счета на любую сумму не взималась комиссия, делать это лучше при помощи карты банка Тинькофф. Для этого достаточно в любое время суток зайти в мобильное приложение или в личный кабинет на официальном сайте.

Если некоторый период времени Вам не приходится пользоваться счетом, его необязательно закрывать. Чтобы избавиться от ежемесячных платежей на этот период, нужно переключить тарифный план на «Инвестора» или «Трейдера».

Чтобы вывести деньги без комиссии, необходимо зайти в мобильное приложение или в личном кабинете на официальном сайте перейти во вкладку «Вывод средств с брокерского счета». Средства моментально будут зачислены на банковскую карту.

Если Вы совершаете какие-либо сделки на бирже, то для вывода средств потребуется несколько дней. К моментальному выводу будут доступны только средства, заработанные на Московской или Санкт-Петербургской биржах.

Биржевой брокер «Тинькофф»

Все начинается с того, что человек начинает думать о вложениях. Не всегда банковские вклады оказываются выгодными, поэтому люди начинают изучать инвестиционный рынок. Одним из инструментов в этой области является биржевой брокер «Тинькофф», где каждый может быстро получить хороший доход.

Работать с простыми вариантами сможет любой начинающий инвестор, для более сложных потребуются дополнительные знания. Да, во втором варианте заработок будет на порядок выше, но возрастут и риски. Каждое Ваше действие будет сопровождать менеджер, который при необходимости сможет оказать помощь в любой операции.

Работа «Тинькофф» брокера началась с 2018 года после получения государственной лицензии. Организация предоставляет своим клиентам консультации в онлайн формате, что позволяет не посещать лишний раз офис. Также банком было разработано специальное приложение, которое дает возможность зарабатывать деньги в любой части Мира при наличии доступа в интернет.

Приложение биржевого брокера легко синхронизируется с приложением банка «Тинькофф». Это облегчает ряд операций. В нем же любой желающий может подключить уведомления. Они будут сообщать об условиях инвестора, чтобы человек мог быстро узнать и принять решение по конкретной сделке.

Календарь дивидендов – еще одна уникальная и незаменимая функция. Оно позволяет фиксировать выплаты по различным инструментам и планировать дальнейшие действия с бюджетом. Также в специальном разделе приложения размещаются актуальные новости, касающиеся инвестиционного рынка, и прогнозы аналитиков. Круглосуточно работают специалисты технической поддержки, куда можно обратиться с любым вопросом.

С чего начать

Чтобы начать инвестировать вместе с брокером «Тинькофф», нужно зарегистрироваться в системе и создать личный кабинет. На это уйдет минимум времени, так как для подачи заявки на официальном сайте понадобятся только данные паспорта. После обработки запроса, с Вами свяжутся сотрудники организации и доставят договор в любое удобное место. Подписать договор можно и без личной встречи, это делается по СМС, если Вы являетесь владельцем дебетовой карты банка.

Счет будет открыт в течение двух рабочих дней. Уведомление о его готовности будет отправлено на электронный адрес клиента. Регистрация и дальнейшее обслуживание (включая совершение сделок) абсолютно бесплатны.

С открытием счета, клиенты системы брокер «Тинькофф» получают доступ к:

- фондовым биржам;

- облигациям и ETF-фондам;

- рынку иностранных валют.

Следующий шаг требует принятия решения по профилю счета. Он может быть как «Индивидуальным», так и «Премиум». Клиентам с «Индивидуальным» профилем помощь будут оказывать робот-советник и аналитик. В независимости от этого, онлайн-чат работает в круглосуточном режиме для всех желающих.

Вносить денежные средства можно только в отечественной валюте. При этом система оставляет право на приобретение и хранение на депозите евро и долларов. Они могут пригодиться для осуществления сделок с акциями других государств.

Преимущества брокера «Тинькофф»

Простой и понятный функционал

Открытие счета происходит быстро и не требует сбора целого списка документов. Торговая платформа оснащена простым и понятным интерфейсом, исключающим появление лишней информации.

Инвестору нет необходимости переживать за вложенные средства, так как организация имеет лицензию на профессиональную торговлю на бирже. Брокер «Тинькофф» в течение нескольких лет подтверждал свою надежность и теперь занимает лидирующие позиции на финансовом рынке в России.

Полностью исключены скрытые платежи

В договоре прописывается комиссия за каждый вид операции. Дополнительные платежи, кроме тех, что установлены на договорной основе, с клиента не взимаются.

Таким образом, любой желающий может получать дополнительный доход на личном капитале, инвестируя с данным брокером. Очень важно подробно ознакомиться с каждым инструментом и внимательно относиться к любой сделке. Многие начинающие инвесторы сводят свои риски к минимуму, проходя в самом начале обучающие курсы по биржевой торговли.

Инструкция по открытию брокерского счета в Тинькофф банке

Чтобы стать владельцем брокерского счета, нужно зайти на официальный сайт Тинькофф банка перейти во вкладку «Инвестиции». В открывшемся окне потребуется указать полное ФИО и номер контактного телефона. Это и будет заявка на открытие счета.

После подтверждения действий на странице, на указанный номер придет СМС-код, который нужно будет указать в следующем окне. Далее останется указать паспортные данные, после чего заявка будет полностью сформирована и направлена в банк.

В последующие несколько минут поступит звонок с банковского отделения, в котором менеджер ответит на все интересующие вопросы и уточнит время и место встречи с курьером. В назначенное время Вам будут переданы все документы.

Преимущества инвестирования с Тинькофф

- Всю работу по открытию счета выполняет брокер кредитной компании, поэтому счет открывается в течение нескольких минут после заполнения простой анкеты. Чтобы стать владельцем брокерского счета, не нужно обладать специальными знаниями и умениями.

- Максимально простой интерфейс не составит труда в совершении сделок даже для тех, кто с трудом пользуется компьютером.

- В выбранном пакете указывается фиксированная комиссия по всем операциям.

- У Вас появляется возможность в приобретении иностранных акций.

- Для iOs и Android разработаны специальные мобильные приложения, которые являются абсолютно бесплатными.

- Любой клиент может подписаться к телеграмм-каналу, где публикуется актуальная информация и прогнозы аналитиков.

- В личном кабинете размещены авторские обучающие курсы.

- Робот-советник подсказывает, когда можно совершить выгодную сделку.

- Возможность приобретения в один клик готовых портфелей с пакетом акций. Их стоимость начинается от 30 тысяч рублей.

Центр поддержки работает круглосуточно и без выходных

С сотрудником можно связаться через мобильное приложение или на официальном сайте в онлайн-чате.

Ежемесячное обслуживание может быть бесплатным

Любые операции совершаются бесплатно за исключением сделок, за которые взимается фиксированная комиссия.

Минимальная комиссия

Минимальная комиссия за сделку составляет 0,025%.

Тинькофф Инвестиции Пульс

Банком создана специальная сеть, доступная только для инвесторов.

Снятие денежных средств и пополнение счета бесплатно при любых условиях

Лимитов на пополнение и вывод нет. Эти операции можно осуществлять в любой момент при помощи дебетовой карты Тинькофф банка.

Плюсы и минусы инвестирования в Тинькофф

Важно понимать, что при всех положительных моментах, инвестирование не всегда оказывается выгодным и удачным. Также и инвестирование в Тинькофф банке имеет свои положительные и отрицательные моменты.

Плюсы:

- достаточно выполнить простые операции, чтобы стать начинающим инвестором;

- полностью исключены скрытые платежи и комиссии;

- возможность совершать сделки на Санкт-Петербургской бирже с иностранными акциями;

- за сделки с отечественной валютой налог взимается автоматически;

- даже тариф «Инвестор» позволяет пользоваться стаканом котировок, который доступен не только на сайте, но и в приложении;

- инвестиции не ограничиваются конкретной суммой;

- удобное мобильное приложение и личный кабинет;

- человеку, не имеющему опыта, легко начать успешно инвестировать;

- мгновенное снятие денежных средств.

Минусы:

- отсутствует демо счет;

- комиссия за сделки первое время кажется высокой;

- маленький выбор ценных бумаг;

- обладатели тарифного плана «Инвестор» не имеют возможности бесплатно подключаться к ВИП терминалу.

Подробности о бесплатном обучении и бонусе в виде пакета акций

Чтобы принять участие в акции, необходимо открыть инвестиционный счет на официальном сайте банка. Далее нужно посетить раздел под названием «Инвестиции», где расположена информация об обучении.

В бесплатном формате курсы будут не доступны для владельцев индивидуальных инвестиционных счетов (ИИС).

Обучающий курс Тинькофф банка включает в себя десять блоков: вводную часть, восемь уроков и экзаменационную часть. Каждый урок завершается тематическим тестированием. Если оно было пройдено успешно, то в награду Вы получите одну единицу ценных бумаг. За весь период обучения бонусами можно получить до 25 тысяч рублей.

Принцип работы Тинькофф Инвестиций

Тинькофф своим клиентам дает возможность реализовывать денежные средства не только на отечественных, но и на иностранных биржах. В распоряжении инвестора будут следующие инструменты:

- облигации;

- акции (включая выплату дивидендов);

- валюта – в долларах и евро;

- фонды (ETF);

- некоторые тарифные планы подразумевают использование внебиржевых инструментов и принятие участия в IPO.

Приобретать некоторые виды зарубежных активов позволено только квалифицированным инвесторам. Согласно российскому законодательству, данный статус могут получить:

- лица, прошедшие экономическое обучение на базе университета;

- профессиональные трейдеры, официально устроенные на работу;

- обладатели ценных бумаг и депозитов на сумму свыше 6 млн. руб.

Всем владельцам брокерских счетов придется завести дебетовую карту Тинькофф банка, так как она необходима для пополнения баланса и снятия денежных средств.

Без карты Тинькофф Банка получить выплату или пополнить счет не получится.

На сервисе все рассчитано на начинающих инвесторов. Это и простой интерфейс, и комплектация портфеля в автоматическом режиме и бесплатная аналитика.

Техническая поддержка для физических лиц осуществляет свою работу на русском языке. С любой возникшей проблемой можно обратить по круглосуточному номеру 8 800 755 27 56 или написать в онлайн чат приложения. Поддержку клиентам, оформившим «Премиум» пакет, оказывают индивидуальные менеджеры.

Заключение договора и открытие счета в Тинькофф Инвестиции

Те, кто имеют на руках дебетовую карту банка, для регистрации на сервисе могут зайти в приложение или личный кабинет. В разделе под названием «Инвестиции» нужно перейти по ссылке «Открыть счет». Для подтверждения действия на мобильный номер придет СМС с уникальным кодом. Данная операция не требует заполнения документов и встречи с курьером.

Тем, кто еще не был клиентом Тинькофф банка, придется оставить заявку на официальном сайте в разделе «Инвестиции». Далее поступит звонок из банка, в котором менеджер сообщит все подробности о встрече с курьером. После получения договора на руки, счет будет автоматически открыт в течение двух рабочих дней.

Для подписания документов потребуется паспорт

Личный кабинет инвестора

В личном кабинете можно совершать любые действия, касающиеся аналитики, сделок и баланса. Для входа в такой кабинет необходимо зайти на сайт tinkoff.ru и обратить внимание на список продуктов в верхнем углу. Там нужно перейти во вкладку «Инвестиции» и нажать «Вход». Пароль и номер телефона будут совпадать с данными для онлайн-банка.

В верхнем меню навигации представлены практически все разделы. Только для пополнения счета придется нажать кнопку «Еще».

Войти в личный кабинет инвестора

Торговля и инструменты

Использование веб-терминала позволяет комфортно совершать сделки с ПК. Благодаря этой функции инвестор может быстро переключаться между рабочими вкладками, мониторить график свеч и производить работы со стаканом цен. Торговой платформой могут воспользоваться те клиенты, у кого подключен тарифный план «Трейдер» или «Премиум». Чтобы к ней подключиться в верхнем углу браузера нужно выбрать пункт «Терминал».

Процесс торговли через веб-терминал

Также для смартфонов было разработано специальное приложение Тинькофф Инвестиции. В нем отражены все функции, находящиеся в личном кабинете клиента. Однако, не предусмотрен полноценный терминал. Приложение «Тинькофф Инвестиции» можно скачать в App Store или Google Play.

- Скачать для iPhone

- Скачать для Android

Для других ОС приложение пока не разработано.

Какие акции доступны в банке

Каталог Тинькофф Инвестиций включает в себя более 11 тысяч акций. Для совершения торгов доступны биржи трех стран: России, Великобритании и США. Размер лота (минимального количества покупаемых акций) варьируется от одного до ста штук.

Дробить лот акций на части нельзя

Участие в IPO требует приобретения акций. Под этой аббревиатурой понимается первичное размещение ценных бумаг компании на бирже. Приобретение ценных бумаг таким способом в первые часы открытия биржи может принести большую прибыль. Однако, вдвое увеличатся и риски. Принимать участие в IPO могут только владельцы тарифа «Премиум».

Также клиенты банка могут инвестировать в фонды ETF. Это покупка сразу набора акций разных активов. На пример, не обязательно скупать акции нескольких компаний, достаточно приобрести ETF на ценные бумаги целого сектора, в котором работают эти фирмы. В фонде обязательно будут учтены цены всех акций, в него входящих.

Предусматривают ли Тинькофф Инвестиции фьючерсы и опционы?

Торговля фьючерсами и опционами не поддерживается брокером. В этой системе Вы не сможете встретить драгоценные металлы, нефть или другое дорогостоящее сырье. Однако, Вам доступны операции с золотом, если оно было включено в состав конкретного ETF.

Процесс открытия сделки и приобретения активов

Что приобрести актив по текущей стоимости, выполните следующие действия:

- Зайдите в мобильное приложение или личный кабинет на официальном сайте;

- Остановите свой выбор на конкретной акции;

- Укажите количество лотов (в одном лоте может содержаться от 1 до 100 акций);

- Убедитесь в правильности итоговой стоимости и взимаемой комиссии и подтвердите сделку.

Если Вы покупаете иностранные ценные бумаги, то Вам придется совершить еще одну операцию. Придется приобрести валюту, за которую Вы будете покупать акции, например доллары.

Установление отложенного ордера на приобретение акций по нужной цене

Клиенты Тинькофф могут воспользоваться лимитными заявками, которые позволяют откладывать приобретение или продажу активов по конкретной стоимости. Такие заявки делятся на два типа:

- на покупку – должна быть установлена ниже текущей цены;

- на продажу – должна быть зафиксирована выше текущей цены.

Если Вы хотите создать лимитную заявку (ордер), зайдите в личный кабинет или приложение и войдите в раздел «Заявки». Там будет представлено несколько типов, Вам нужно выбрать «Лимитная». В открывшемся окне впишите количество лотов и необходимую стоимость.

Ордер будет действительным до закрытия биржи, на следующей день его придется создавать заново

Оформление лимитной заявки

Как считаются налоги с прибыли инвестора?

Погашением налогов, если речь идет об НДФЛ, с Вашей прибыли занимается Тинькофф банк. Какими налоговыми платежами в нашей стране облагается торговля на бирже:

- 13% с дохода от продажи российских, американских и британских акций, с дохода по российским облигациям и еврооблигациям, с дивидендов по российским и британским акциям;

- 10% с дивидендов по акциям на американских биржах;

- прочие налоги – с дохода от продажи зарубежных акций, которые торгуются в США, но выпущены компаниями из других стран.

Указанный налог с иностранных акций в Тинькофф Инвестиции действует только при заполнении формы W-8BEN. Это можно сделать в настройках личного кабинета или приложения.

Если форму не подписать, налог на доходы в США составит 30%

В конце года владелец инвестиционного счета может получить налоговый вычет на НДФЛ. Размер вычета рассчитывается как «сумма пополнения ИИС x 13%». По закону максимальная выгода ограничена 52 000 рублей (13% с дохода 400 000 руб. в год).

Портфель инвестиций – что это?

Под этим термином понимаются все акции, которые находятся в Вашей собственности. Сформировать его может робот-советник или же Вы при помощи собственных сил. Обладателям тарифного плана «Премиум» с формированием портфеля поможет личный менеджер. При этом он обязательно будет учитывать Ваш персональный риск-профиль:

- Консервативный – 70-80% средств вкладывается в облигации, 20-30% – в акции.

- Умеренный – 50-60% денег тратится на покупку акций, 40-50% – на облигации.

- Агрессивный – на долю акций приходится 69% капитала, а облигации занимают лишь 11% портфеля.

В каждом из представленных случаем в резерве желательно оставить 10-20% денежных средств. Это дает возможность в дальнейшем не упустить другие более выгодные предложения.

Рекомендуем вести учет разных портфелей в приложении Intellinvest

Промокод на скидку 20%: 7LZV4R2SFGR6

Правила приобретения валюты в Тинькофф Инвестициях

В Тинькофф Инвестициях возможно приобретение исключительно евро или долларов, другой валюты здесь нет. Не поддерживаются также и криптовалюты. Валютная сделка полностью идентична сделке с акциями. Ордер устанавливается через каталог. Минимальный размер лота не предусмотрен.

Оставить заявку на открытие ИИС

Совершать валютный сделки можно во все рабочие дни с 10:00 до 23:49 по МСК. Торги не осуществляются в выходные и праздничные дни. Обращайте особое внимание на курс. В нерабочие дни отображается курс закрытия биржи, он может резко измениться на новой рабочей неделе.

Условия закрытия биржи

Приобретение активов возможно только в то время, когда биржа открыта. Каждая площадка, которая имеет собственные уникальные инструменты, имеет и собственный рабочий график. Но их работа строго регламентирована официальными рабочими днями.

| Торговый инструмент | Открытие торгов | Закрытие торгов |

| Рублевые акции | 10:00 | 18:39 |

| Рублевые облигации и ETF | 10:00 | 18:44 |

| Еврооблигации | 10:00 | 18:39 |

| Бумаги на NASDAQ и NYSE | 10:00 | 1:44 (следующий день) |

| Бумаги на LSE | 10:00 (лето) | 18:30 (лето) |

| 11:00 (зима) | 19:30 (зима) | |

| Валюта | 10:00 | 23:49 |

Биржи могут объявлять дополнительные выходные и сокращенные дни, которые обычно совпадают с государственными праздниками. Найти список праздников на текущий год можно в справочном разделе Тинькофф Инвестиций.

Как использовать робота-советника

Робот-советник учитывает все пожелания инвестора и вместе него создает торговый портфель. Вам будет предоставлен краткий опрос, после которого система самостоятельно соберет наиболее подходящие инструменты. В этой системе отсутствуют гарантии, есть только рекомендации.

Для обращения к роботу-советнику нужно зайти в настройки и перейти в пункт «Инвестиционный профиль». Затем переключитесь в раздел «Подробности». Перед Вам откроется небольшая анкета, которую нужно внимательно заполнить. На основании Ваших ответов, система выдаст индивидуальные рекомендации по формированию портфеля.

Робот покажет, сколько примерно можно заработать на Тинькофф Инвестициях, если доходность инструментов останется прежней. Воспринимать эту цифру слишком серьезно не стоит: она основана на прошлых результатах и ничего не гарантирует в будущем.

Получение дивидендов на ценные бумаги

Выплата дивидендов происходит в конкретную дату, о которой компании сообщают заранее. Для получения прибыли придется приобрести ценные бумаги как минимум за пару дней до назначенной даты. Для получения выплаты будет достаточно записи в реестре.

Акции можно сразу же продать после получения дивидендов. Однако, как правило, ценные бумаги тут же падают в цене, поэтому это не самый выгодный способ для заработка на бирже.

Что представляет собой маржинальная торговля в Тинькофф Инвестициях?

В Тинькофф Инвестициях маржинальная торговля доступна только для биржевых инструментов. Это позволяет использовать в рыночных торгах не только собственные денежные средства, но и деньги самого брокера.

Тинькофф поддерживает 2 вида маржинальных сделок:

- лонг – покупка актива на бирже с использованием заемных средств (кредитного плеча);

- шорт – означает продажу активов, позволяющую получить прибыль на падении стоимости.

Использовать эту опцию могут только владельцы тарифов «Трейдер» и «Премиум». Подключается услуга в мобильном приложении или через личный кабинет. Каждый инструмент имеет собственный размер плеча.

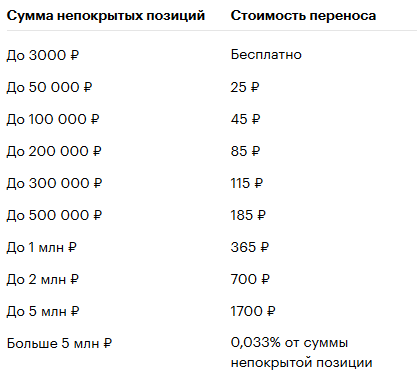

При маржинальной торговле возникает плата за перенос открытой позиции на следующий день. Ее можно рассматривать как процент за пользование кредитным плечом. К примеру, при открытии сделки на сумму от 3 до 50 тыс. руб. вам придется заплатить 25 руб. за каждый календарный день. Кроме того, Тинькофф возьмет обычную комиссию за сделку, указанную в условиях тарифа.

Стоимость переноса открытой позиции в маржинальной торговле

Как шортить в Тинькофф Инвестиции?

В Тинькофф Инвестициях шортить можно только бумаги, входящие в перечень ликвидных активов. При включенной маржинальной торговле в приложении и веб-терминале появляется кнопка «Продать» для всех инструментов, поддерживающих торговлю в шорт. Алгоритм выставления заявки на продажу полностью идентичен подаче заявки на покупку.

С чего начинают инвесторы?

Агрессивные стратегии быстро приведут неопытных людей к большим материальным потерям, поэтому на первых порах их лучше избегать. Если Вы не хотите подвергать свои сбережения риску, то внимательно относитесь к советам личного менеджера и робота-советника. Если Вы самостоятельно формируете свой портфель, то обратите внимание на ценные бумаги крупных, проверенных компаний с высокими дивидендами. Самую маленькую часть в портфеле отводите под активы с большим риском.

Хуже всего ориентироваться на советы аналитиков и собственные слабые знания рынка. При огромной удаче ориентировать «на ощупь» сможет приносить в первое время небольшой доход, но через некоторое время Вы начнете терять свои накопления.

Ваш результат будет неплохим только в том случае, когда доходы начнут превышать уровень инфляции. Если прибыль составляет десятки процентов годовых, то либо Вам очень крупно повезло, либо Вы очень сильно рискуете своими активами. Мало кому удается сохранять доходность порядка 20% годовых в течение длительного периода.

Возможные проблемы при инвестировании

Не получается открыть сделку

Если денег на балансе хватает, сделка может не открыться из-за изменения цены актива на 0,3% или больше. Эту проблему можно с легкостью обойти, создав лимитную или рыночную заявку.

После закрытия сделки не происходит обновление баланса

В некоторых случаях после удачной сделки деньги могут поступать на счет в течение 2-3 рабочих дней.

Зависло приложение Тинькофф

Чтобы устранить это неполадку, достаточно его просто перезапустить.

Постоянно повторяющаяся на одном и том же шаге проблема требует незамедлительного обращения в техническую поддержку.

Ошибка «Превышен лимит по инструменту Тинькофф Инвестиции»

Возможно, на балансе просто не хватает денег. Если средства на счете есть, причина может быть в программном сбое. Чаще всего проблема возникает в мобильном приложении. Попробуйте заключить сделку через веб-версию личного кабинета или терминал. Если ничего не помогает, обратитесь в техподдержку.

Бонусы за привлечение друзей в Тинькофф Инвестиции

Бонусная программа предназначена для тех, кто хочет получить дополнительные денежные средства, просто пригласив новых пользователей. Сумма начислений может составлять от 300 до 2 тысяч рублей, но чаще всего клиенты банка получают по 1 000 рублей. Точная сумма будет указана в личном кабинете около реферальной ссылки.

Оставить заявку на открытие счета

Бонусная сумма будет начислена на счет только в случае приобретения новым пользователем ценных бумаг на сумму более 10 тысяч рублей. Причем совершить эту сделку он должен в течение месяца после создания портфеля. В течение 30 дней можно пригласить не более пяти новых участников, в год это количество не должно превышать тридцати человек. Все бонусные средства будут начислены на дебетовую карту банка.

Индивидуальный инвестиционный счет (ИИС) в Тинькофф

Это особый тип счета, который позволит вернуть часть ранее уплаченных налогов, то есть увеличить доход от инвестиций.

Существует два варианта налогового вычета. Можно вернуть до 52 000 ₽ в год или 13% с дохода от инвестиций.

Открыть ИИС в Тинькофф

Вычет типа «А»

Позволяет вернуть 13% от сумм, внесённых на ИИС. Право вычета появляется после завершения налогового периода, в котором были перечислены средства на счет. При этом необходимо подтвердить, что НДФЛ уже уплачен. Для этого в ФНС предоставляется справка 2-НДФЛ за требуемый календарный год. Документ подтверждает наличие официального дохода и уплату суммы налога, на которую владелец счета вправе сделать возврат.

Вернуть можно 13% от суммы, не превышающей 400 000 руб., то есть максимум 52 000 руб. А значит для получения максимально возможной суммы вычета, необходимо вносить ежегодно на счёт не менее 400 000 руб.

Возвращать НДФЛ можно за каждый календарный год, либо сразу всю сумму за последние три года после закрытия счета.

При оформлении вычетов ежегодно, полученные суммы владелец ИИС может использовать сразу. Но, при досрочном закрытии счета, их необходимо будет вернуть в бюджет вместе с пеней, так как преждевременное закрытие ИИС не оставляет права на налоговые льготы. Пеня составляет 1/300 от ключевой ставки ЦБ РФ за каждый день пользования средствами.

Вычет типа «Б»

С его помощью можно вернуть сумму налога на инвестиционный доход один раз — при закрытии ИИС и выводе средств. Согласно законодательству, при ликвидации счета его владелец обязан заплатить в бюджет 13% от суммы дохода. Вычет типа «Б» освобождает от этого обязательства, а иметь официальный доход, который облагается НДФЛ, в таком случае не обязательно.

Льготу можно получить только при предоставлении справки из ФНС, которая подтверждает, что владелец счета не использовал вычет типа «А». При выборе налогового вычета важно учесть, что тип «Б» не распространяется на любой вид дивидендов, купоны, облагаемые налогом по ставке 35%, а также на доход, с которого взимается налог в пользу США.

При каком типе вычета выгода будет больше?

Открывая ИИС, каждый тут же задумывается, какой налоговый вычет окажется для него наиболее выгодным. Ответить на этот вопрос однозначно крайне сложно. Важно учитывать индивидуальные условия: уровень доходности, сумму на счете, размер уплаченного НДФЛ и т.д.

Тип «А» подойдет в том случае, если:

- у человека есть официальный доход, с которого уплачивается НДФЛ;

- он не совершает рискованных действий на бирже, инвестирует очень осторожно;

- необходимо ежегодно получать налоговый вычет.

Тип «Б» подойдет в том случае, если:

- у человека нет официального дохода, облагаемого НДФЛ;

- инвестор ежегодно получает прибыль свыше 400 тысяч рублей;

- владелец счета уже сделал возврат уплаченного НДФЛ с помощью других видов вычета, например, на покупку недвижимости или на возврат выплаченных процентов по ипотечному кредиту.

Если нет необходимости в ежегодном налоговом вычете, то определиться с подходящим типом можно по закрытию счета и сразу же получить вычет сразу за трехлетний период. Только в таком случае можно будет четко отследить доходность за это время и выбрать для себя наиболее прибыльный вариант вычета.

Отличия ИИС от брокерского счета

Возможность получения налогового вычета за уплаченный НДФЛ. Владельцы брокерских счетов не имеют такой возможности.

Денежные средства можно вывести только один раз, при закрытии счета

Закрытие ИИС раньше трёх лет со дня открытия приведёт к потере прав на налоговые вычеты, поэтому полученный возврат НДФЛ придется вернуть в бюджет. Брокерский счёт подобных ограничений не имеет.

Внесение денежных средств на ИИС осуществляется только в рублях

На брокерский счёт допускается внесение долларов и евро. Здесь же для приобретения зарубежных акций придется онлайн приобретать доллары или евро.

Ежегодное перечисление на ИИС не должно превышать 1 миллиона рублей

Если нужно внести сумму больше, рекомендуется открыть дополнительно брокерский счет, не имеющий таких ограничений.

Можно иметь только один активный счет ИИС

Перед открытием нового счета, старый обязательно нужно закрыть в течение месяца. Брокерских счетов может быть сколько угодно.

Процесс вывода денежных средств с ИИС счета

Тут действует одно важное ограничение – выводить деньги частями нельзя. Чтобы за один раз вывести всю сумму, необходимо закрыть счет. Счет может быть закрыт либо при личном визите в офис брокера, либо при предоставлении заявления почтой России (при этом документ должен быть нотариально заверен). После этого вся сумма будет перечислена на банковскую карту.

Если счет был открыт менее 3-х лет назад, то его владелец не имеет права на получение налогового вычета.

Это значит, что счет ИИС Тинькофф является выгодным для тех, кто планирует инвестировать более 3 лет. При долгосрочном инвестировании Вы сможете получить и прибыль, и налоговый вычет. Для этого не нужно иметь официальный доход, который облагается НДФЛ.

Процесс вывода средств с Тинькофф Инвестиций

Зайдите в личный кабинет и найдите вкладку «Список счетов», нажмите «Еще» и перейдите по ссылке «Вкладки». Там будет активная кнопка под названием «Вывести».

В открывшемся окне укажите данные карты, на которую нужно совершить перевод, и необходимую сумму. Программа осуществляет выплаты только на карты Тинькофф банка. После при необходимости можно в мобильном приложении бесплатно перевести деньги на карту другого банка.

Источник https://brobank.ru/tinkoff-investicii/

Источник https://www.vbr.ru/investicii/help/investicii/iis-tinkoff-kak-otkryt-individualnyj-investicionnyj-schet-usloviya-i-tarify-2022/

Источник https://pro-tinkoffbank.ru/tinkoff-investitsii-kak-rabotaet-broker-kak-otkryt-schet-iis-tarify-i-usloviya/