Как устроен Forex и нужен ли он

Когда речь заходит о фондовом рынке и торговле на бирже, первое, что приходит на ум многим людям – это форекс. Действительно, реклама этого вида инвестиций (хотя таковыми операции на этом рынке можно назвать с натяжкой) проникла во многие сферы нашей жизни – успешные трейдеры, которые зарабатывают тысячи долларов параллельно с основной работой или лежа на пляже, смотрят на нас и с плакатов в вагонах метро, и с баннеров в Сети. Между тем, здесь все далеко не так просто.

Природа рынка FOREX

FOREX – это сокращение от двух слов Foreign Exchange, что означает Валютный Обмен. Этим же словом Exchange в английском языке называют биржу или любую другую торговую площадку где происходит Обмен одних активов на другие, например торговля акциями или срочными контрактами: фьючерсами и опционами. Отсюда происходит первое заблуждение относительно природы этого рынка.

Форекс-конторы упорно называют игру на валютных курсах – либо торговлей на бирже, либо инвестициями. Реально львиная доля рынка обмена одних валют на другие происходит на ВНЕБИРЖЕВОМ рынке между крупными международными банками. Это относительно «закрытый клуб», попасть туда очень сложно. Торговля идет на очень большие суммы. Минимальным лотом является сумма в 1 миллион долларов или евро, стандартным — 5 или 10 миллионов долларов.

Торговля валютами обеспечивает в первую очередь экспортно-импортные операции клиентов банков, а во вторую, но не в последнюю, — интересы собственных торгово-инвестиционных отделов международных банков, ведущих свою инвестиционную деятельность по всему миру. Понятно, что для того, чтобы стать клиентом международного банка и начать покупать-продавать валюту с целью извлечь «доход» из движения курсов валют, нужно положить на счет не один миллион долларов.

Торговля при этом будет вестись, скорее всего, без плеча и по котировкам самого банка, а не свободного рынка. А котировки банка будут отличаться от желаемых в худшую для клиента сторону. Ну, это естественно: банк ведь тоже должен заработать! Его трейдеры не будут трудиться «за бесплатно». Отсюда следует второе и главное заблуждение людей, вовлекаемых на форекс. Они думают, что их сделки действительно выводятся на рынок через хитрую систему «межброкерских отношений». Однако, это не так.

Большинство сделок на реальном межбанковском рынке заключается через ограниченное число частных информационно-дилинговых сетей (например, таких известных компаний как Thomson-Reuters или Bloomberg), куда просто заказан вход с улицы. Многие сети не имеют шлюзов, которые позволили бы подключать к ним внешние дилинговые системы с целью маршрутизировать клиентские ордера на рынок. А «вбивать» в такую систему каждый клиентский ордер – дорого и потому не целесообразно.

Каждая сделка, которая делается валютными дилерами банков через такие системы, затем обрабатывается бэкофисом банка и на третий банковский день по ней осуществляется расчет по поставке или принятию проторгованной валюты. Наивно верить, что ордера клиентов отечественных форекс-брокеров на 3-5-10 тысяч долларов (да даже и на 100 тысяч) отправляются на реальный рынок. Никто не будет на такой мелкой сумме ни делать, ни подтверждать, ни обрабатывать сделку, ни производить по ней расчеты. Это просто нерентабельно.

Таким образом, можно констатировать, и форекс-брокеры это хорошо знают, что никакие сделки, которые они заключают с клиентами, не выводятся ни на биржу, ни на межбанковский внебиржевой рынок. А где же тогда эти сделки исполняются? И кто является противоположной стороной по таким сделкам?

Где исполняются сделки?

Многие менеджеры форекс-брокеров объясняют клиентам схему работы примерно так:

Система риск-менеджмента, установленная на «фирме» ( зарегистрированной на BVI или Каймановых островах), очень хорошо считает риски и отправляет на реальный внебиржевой рынок не все клиентские ордера, а только их агрегированную составляющую, превышающую определенный размер. А остальные ордера фирма сводит с противоположными ордерами, полученными от других клиентов. Т.е., если у вас будет ордер на 10 тысяч долларов, то он будет исполнен вам внутри самого форекс-брокера, если на 100 тысяч долларов, то он будет исполнен – ее контрагентом, крупным международным банком, который возьмет этот ордер на свою позицию. А вот если у вас будет ордер на 1 миллион долларов, то он непременно будет отправлен «на биржу» и исполнен только там.

Это, конечно, не соответствует действительности. Ни один форекс-брокер практически никогда не выводит «сделки» своих клиентов на открытый рынок, будь то мифическая биржа или партнер — контрагент — крупный международный банк или внебиржевой рынок, потому как знает, что условия игры таковы, что клиент рано или поздно проиграет. Следовательно, выводить сделки на рынок нет никакой надобности.

А кто же становится в этом случае второй стороной по сделкам? Где искать контрагента? Далеко ходить не надо – сам форекс-брокер и есть вторая сторона сделки.

Таким образом, заключив договор с форекс-брокером, принеся ему деньги, клиент будет совершать сделки с самим форекс-брокером. В этом случае любой проигрыш клиента – это выигрыш форекс-брокера, а любой выигрыш клиента – это проигрыш форекс-брокера. А в проигрыше он, как раз заинтересован меньше всего.

Следующее заблуждение, которое упорно пытаются укоренить в головах простых людей форекс-брокеры, состоит в том, что на движениях котировок валют можно очень хорошо заработать. Если только правильно угадать направление движения курса. Но, так ли это?

Можно ли заработать на форексе?

Стандартный пример, приводимый сотрудниками форекс-брокера, состоит в следующем. Рассмотрим график, изображенный на рисунке ниже, где изображено движение курса евро-доллар.

Если бы клиент продал 25 октября 2011 года 1 млн евро по цене 1.390 EUR/USD, а 22 декабря этого же года выкупил этот миллион по цене 1.310 EUR/USD, так как это показано на рисунке, то полученная им прибыль составила бы 80 тысяч долларов. Хорошие деньги, не правда ли? Эти 80,000$ были бы получены на вложенные в сделку 1 390 000 $, что за два неполных месяца дало бы доходность в размере 36% годовых. Неплохо?

Да, неплохо. Беда в том, что у среднего российского инвестора нет таких денег. «Не беда, — отвечает ему форекс-брокер: я дам вам свое плечо!

Вам не нужно иметь миллион на счете. Достаточно всего 10 000$. Тогда с плечом 100 вы сможете покупать и продавать лоты в размере до 1 млн. долларов. А с плечом 150 – до полутора миллионов». Так говорит форекс-брокер. Это означает, что при наличии плеча 100, вы должны считать доход не на вложенные 1 390 000 $, а на сумму в 100 раз меньше. Это, естественно, увеличивает доходность в 100 раз и дает фантастические 3 600% годовых. Это фантастика – скажет вам любой человек работающий на финансовом рынке. И будет прав.

Что означает плечо на самом деле?

Посмотрим, что означает плечо на деле. Средняя ежедневная флуктуация цен на валютную пару евро-доллар составляет по результатам торгов последнего года (с 01 апреля 2011 года по 29 марта 2012 года.) 0.28%. Это означает, что ваша инвестиция в 1 390 000 долларов ежедневно испытывает средние колебания стоимости в размере около 4 тысяч долларов то в плюс, то в минус. Это же означает, что достаточно приблизительно двух с половиной дней среднего неблагоприятного движения для вас в одну сторону, чтобы от счета в 10 тысяч долларов не осталось ровно ничего. Позиция ваша будет закрыта, невзирая на то, что в будущем вы, возможно, могли бы получить прибыль. Таковы правила.

[При достижении критического уровня убытков по открытой позиции клиента, брокер имеет право закрыть ее по текущей рыночной цене в принудительном порядке. ]

В рассмотренном случае, когда клиент имеет счет в 10 000 долларов и плечо 100, курсу валюты достаточно измениться всего на 0.01 (0.01=100 пипсов = 1 фигура, 1% = 1/плечо), т.е. с 1.390 до 1.400, чтобы ваша позиция была принудительно ликвидирована форекс-брокером и вы остались без денег. При плече 50 ситуация несколько лучше. Цены должны измениться в неблагоприятную сторону уже не на 1%, а на 2%=1/50, что составляет 200 пипсов или две фигуры, выражаясь терминологией валютных спекулянтов. Однако, даже в этом случае, ваша позиция была бы закрыта спустя всего лишь два дня. Движение цен на фигуру или на две – это не такое уж и редкое событие на рынке форекс.

Тот факт, что на рынке форекс с плечом более 20 практически невозможно заработать, даже правильно предугадав направление движения валютного курса в средне и долгосрочной перспективе, к сожалению, есть статистический факт, следующий из простого математического моделирования движения курса. При этом абсолютно не важно: предполагаете ли вы это движение курсов на микро-уровне фрактальным или чисто броуновским.

Печальность этого факта вытекает из случайности процесса ценообразования с одной стороны и ограниченности ваших ресурсов при работе с плечом – с другой. В какую бы сторону вы ни открыли позицию при торговле с плечом – рано или поздно вы проиграете все свои деньги. И никакой риск-менеджмент, никакой мани-менеджмент от этой катастрофы не спасает. Вопрос может быть поставлен лишь такой: с какой вероятностью и за какое время происходит полная потеря всех средств.

Чем больше плечо – тем больше вероятность проигрыша и тем меньше время, нужное для реализации этого неблагоприятного события.

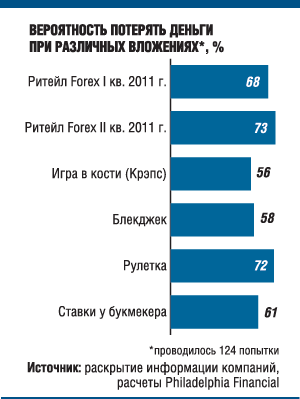

Полный аналог торговли с плечом 2 на валютном рынке – игра в казино на рулетке. Если вы не остановитесь, то рано или поздно возникнет последовательность событий, когда вы проиграете все принесенные с собой средства, а также все заработанные перед этим, не зависимо от того, какую вы используете стратегию игры.

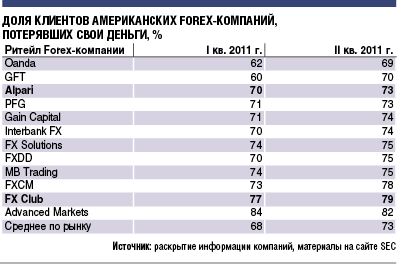

Согласно материалам, размещенным на сайте РБК-Daily и ссылающимся на исследования компании Philadelphia Financial, клиенты форекс-брокеров расстаются со своими деньгами со скоростью 60-80% в квартал.

Это означает, что порядка 70% средств, принесенных клиентами в течение 3х месяцев перекочевывают в карманы владельцев форекс-брокеров. Эта рентабельность ничем не хуже рентабельности казино, где вероятность выигрыша клиентами даже выше, что и демонстрирует нижеприведенный рисунок:

А нужен ли вообще форекс?

Вообще говоря, конечно нужен, каким бы казино он ни казался. Но только нужен реальный форекс, где происходит реальный обмен одних валют на другие. Зачем? Для совершения экспортно-импортных операций, для инвестиционной и торговой деятельности в глобальном масштабе типа carry trade и др., для хеджирования рисков, для совершения инвестиций в валюты. Однако с этими операциями отлично справляются банки, оказывающие услуги своим клиентам по совершению конверсионных операций. Совершают они их как на межбанковском внебиржевом рынке, так и на валютных биржах.

Более того, либерализация валютного законодательства в России позволила с 01 января 2012 года участвовать в валютных торгах не только уполномоченным банкам с валютной лицензией, но и другим лицам.

Двигаясь в этом направлении, ведущая биржа страны ОАО «Московская биржа» открыла в феврале 2012 года двухуровневый доступ для физических лиц на свой валютный рынок. При этом:

- действительно, заключаются сделки по покупке или продаже иностранной валюты либо за рубли, либо за доллары США,

- известно место совершения сделок – биржа,

- известен контрагент по каждой совершенной сделке – это центральный контрагент, т.е. сама биржа, которая встает между покупателем и продавцом, и обеим сторонам гарантирует исполнение заключенной сделки,

- известны права и обязанности каждой из сторон по сделке,

- известны юридические последствия по каждой заключенной сделке,

- существует ясный порядок совершения и исполнения этих сделок,

- а также действуют вполне определенные правила учета таких сделок биржевыми посредниками и расчетов по ним.

Казалось бы, многие вопросы регулирования этого рынка и надзора за теми участниками, которые желают вести реальный бизнес и делать реальные (а не притворные или алеаторные) сделки, — решены.

Так может, стоит двигаться в этом направлении? Тем форекс-брокерам, которые действительно хотят легализоваться, следует лицензироваться как реальным брокерам и цивилизованно вести бизнес, соблюдая действующее законодательство. Прочих пора спросить: «а вы, граждане, собственно, чем тут занимаетесь?»

Доверительное управление на Форекс в примерах

Большинству людей трудно самостоятельно предугадать движение курсов валют на рынке Форекс, но желание заработать на этом не уходит. Для того чтобы заработать на валютном рынке не обязательно самому вести торговлю, ведь можно инвестировать доверительное управление трейдерам на Форекс.

Где и как инвестировать в доверительное управление на Форексе

Сегодня брокеры предлагают услуги доверительного управления и инвестиционные программы для инвесторов. В подобных разделах всегда можно посмотреть статистику трейдеров, доходность, объемы и выбрать лучшие предложения для вклада.

Мы рассмотрим самые развитые возможности для инвестиций в Форекс и трейдеров на валютном рынке у самых известных и надежных брокеров, где играет роль не только качество услуг, но и выбор трейдеров, стабильность и прибыль.

На сегодняшний день развиты две системы инвестиций в доверительное управление на Форекс – копирование сделок трейдеров и вложения в ПАММ счета. Каждая из услуг имеет свои особенности, тем более каждый брокер стремиться чем-то выделиться и предложить свои наилучшие условия.

Копирование сделок (сигналов)

Это самый распространенный вариант заработка на инвестициях в трейдера. Суть проста – брокер показывает список трейдеров, по каждому из которых можно посмотреть статистику его сделок, доходность, время работы и другие данные по его деятельности. К примеру, вот скрин мониторинга одного из трейдеров у брокера Альпари:

В левом верхнем углу вы можете заметить кнопку “Подписаться” – это и есть возможность копировать сделки успешного трейдера к себе на счет.

Копирование сделок у разных брокеров называется по разному, но самое распространенное название и термин этому явлению – торговля по сигналам.

В чем суть торговли по сигналам

Если вы теряете больше чем зарабатываете, вам не хватает опыта или времени на самостоятельную торговлю, вы можете оформить подписку на одного из успешных трейдеров и начать копировать его сделки, которые называют сигналами (момент входа и выхода из сделки). Сам процесс автоматический, то есть когда трейдер открывает сделку, они автоматически открывается и у вас на счету. То есть вам не нужно переводить ваши деньги кому-то, они остаются у вас на счету и это большой плюс данного типа инвестиций в Форекс.

- За копирование сигналов взимается не большая фиксированная плата, как правило это 20 долларов в месяц. Есть конечно и другие цены которые устанавливают сами трейдеры.

Поставщиком сигналов может стать любой успешный трейдер, однако перед тем, как начать предоставлять сигналы, человек должен пройти отбор и доказать, что умеет заключать прибыльные сделки. Тестирование занимает 1 месяц, за это время необходимо совершить минимум 5 операций с прибыльностью выше 70%.

Особенности услуги

Поступающие сигналы надежно защищены.

На них присутствует цифровая подпись, которая гарантирует точность копирования и своевременное поступление информации пользователю. Оплата за использование услуги взимается ежемесячно. Денежные средства за грядущий период нужно вносить заранее. Когда происходит копирование очередного действия, объем сделки рассчитывается в соответствии с количеством средств, находящихся на счете, с учетом правил, которые установил поставщик сигналов.

Порой выбрать трейдера для копирования сигналов может быть трудно, так как их довольно много. Чтобы облегчить принятие решения, Альпари предоставляет доступ к статистике поставщика информации. Осуществляя выбор, человек может заранее ознакомиться с:

- торговой статистикой,

- историей счета,

- оценками, которые дали трейдеру подписчики.

Как получать сигналы?

Возможность заключать сделки по сигналам предоставляется всем клиентам, открывшим счета в Альпари.

Чтобы начать получать сигналы в MT4 или МТ 5 от Альпари, необходимо оформить подписку и выбрать поставщика информации. Схема оформления подписки не отличается сложностью. Чтобы начать копировать сделки трейдеров, вам необходимо:

- Открыть счет у брокера Альпари и установить торговый терминал МТ 4 или МТ 5.

- Зарегистрироваться в сообществе трейдеров MQL5.community через личный кабинет Альпари.

- Пройти процедуру авторизации MQL5.community во вкладке «Сообщество» в программе МТ 4 или МТ 5.

- Выбрать поставщика сигналов. Для этого необходимо нажать на вкладку Сигналы, перейти на страничку понравившегося трейдера и нажать «Подписаться». Если все сделано правильно, появится всплывающее окно с предложением подтвердить условия подписки.

- Ознакомиться с появившейся информацией и согласиться с правилами сервиса.

- Настроить параметры совершения операций.

- Оплатить подписку. Ее можно оформить на неделю или месяц.

Когда все действия завершены, система начнет автоматически копировать сделки, совершаемые поставщиком информации.

Выбрать подходящего трейдера можно заранее. У брокера Альпари присутствует рейтинг поставщиков сигналов. Ознакомившись со списком, человек сможет выбрать трейдера, стратегия которого соответствует выбранному стилю ведения торговли.

Плюсы и минусы использования сигналов

Использование сигналов связано с рядом плюсов:

- Вероятность обмана минимальна. Поставщики информации торгуют на своем счете, что заставляет их рисковать своим капиталом и стремиться совершить успешную сделку.

- Человек получает возможность предварительно ознакомиться с рейтингом поставщиков сигналов. Это позволяет выбрать успешного трейдера для копирования информации.

- Копируя сигналы, человек не испытывает психологическое давление.

- Способ позволяет превратить торговлю на рынке Форекс в способ пассивного заработка. Владелец счета должен только периодически проверять результат работы поставщика информации.

Копирование сделок трейдеров

В целом суть та же – регистрируетесь, пополняете баланс, выбираете трейдера и копируете его сделки, получая прибыль вместе с ним. Тем трейдерам, у которых много подписчиков, брокер ежемесячно выплачивает дополнительную комиссию, а сам получает деньги за счет увеличения объема торгов (со спреда).

Инвестиции в торговлю на Форекс через ПАММ счета

ПАММ счета – это классическое доверительное управление на Форексе. “ПАММ” – это торговая марка брокера Альпари, именно они придумали данную систему много лет назад, после чего другие брокеры начали заимствовать данную идею. Само слово ПАММ расшифровывается как Percent Allocation Management Module (PAMM).

Суть этой возможности тоже проста, но отличается от просто копирования сделок именно инвестиционной составляющей.

Трейдер открывает специальный счет у брокера (PAMM) и начинает вести торговлю на рынке. По этому счету брокер отображает статистику торговли трейдера, размер капитала, операции и другие всевозможные данные. Инвестор выбрав трейдера из рейтинга ПАММ счетов, может вложить в него деньги, то есть перевести средства со своего счета на ПАММ счет. Данный счет может принять деньги неограниченного числа инвесторов, а прибыль от торговли трейдера будет распределяться пропорционально вкладу инвесторов.

Каждый управляющий ПАММ счетом устанавливает свою оферту, в которой указывает свою комиссию, как правило она составляет 20-40% от прибыли, что довольно сильно мотивирует вести успешную торговлю.

Сколько можно заработать на инвестициях в ПАММ

К примеру вы вложили в ПАММ счет $1000. Управляющий после этого заработал 100% прибыли за год. По оферте он возьмет себе 20% от прибыли. Соответственно вы сможете вывести 1800 долларов.

Данный способ вложений в трейдеров на Форекс получил огромную популярность и сейчас в рейтинге управляющих огромное количество счетов и инвестиционных вкладов.

Чтобы не повторяться, вы можете прочесть более подробнее об этом в статьях:

Заключение и перспективы

Валютный рынок Форекс самый крупный в мире и это не удивительно, ведь это все деньги мира. На сегодняшний день количество ПАММ счетов и трейдеров которых можно копировать в несколько раз выше чем четыре года назад. Популярность инвестиций в доверительное управление на Форексе оправдывает высокая доходность. Риски конечно присутствуют, так как любой трейдер может показать отрицательную динамику, но на этот случай и создаются портфели, и если один или два трейдера уйдут в минус, остальные 10 и более вытянут ваш общий итог в плюс.

Сейчас очень легко стать инвестором, для этого нужно потратить только 5 минут. Инвестировать можно сразу после регистрации у брокера, и для этого не нужно выходить из дома и стоять очереди.

Еще одна из причин популярности вложений в трейдеров через брокеров – это доступность, так как можно начинать с очень маленьких сумм, например в некоторые ПАММ счета можно вкладывать от $10-20. При таких суммах, имея 200 долларов, уже можно сделать не большой портфель и значительно снизить риски.

Конечно, для любого вклада нужно подходить к делу с трезвым умом, не кидаться на всех трейдеров, а отобрать наиболее стабильных, тем не менее этот способ вложений приносит хорошую прибыль в краткосрочном и долгосрочном периодах.

Доверительное управление на Форекс с прибылью от 50%

Сегодня валютный рынок Форекс предлагает много возможностей не только трейдерам, но и инвесторам. Все эти инвестиционные возможности можно объединить в одно понятие — доверительное управление на Форекс.

В этой статье вы поймете виды доверительного управления на валютном рынке, как вложить деньги в трейдеров и сколько можно заработать на этом.

Доверительное управление на Форекс

Доверительное управление на валютном рынке работает через Форекс брокеров. Суть состоит в том, что вы пополняете счет у брокера, и через него вкладываете деньги в управляющих. Брокеры в силу своей конкуренции предлагают инвестировать деньги в доверительное управление под разными названиями, видами и условиями.

Все виды доверительного управления на Форекс сводятся к двум основным типам:

- Копирование счетов трейдеров (трейдеры получают вознаграждение от брокера, либо инвесторы подключается по платной подписке)

- ПАММ счета (трейдеры берут комиссию от прибыли в 10-50%)

Оба типа очень эффективно работают для все сторон — инвесторы получают прибыль и контроль деятельности трейдера от брокера, трейдер получает свое вознаграждение и также брокерскую гарантию.

Текущие предложения по доверительному управлению на Форекс, доходность и условия инвестиций:

Копирование сделок трейдеров

Такую возможность предоставляют многие брокеры, суть этого типа доверительного управления состоит в том, что вы пополняете свой счет у брокера и начинаете копировать торговлю выбранного трейдера, как будто торгуете вы. Выбирать трейдеров вы можете из огромного списка, где показана их доходность, срок работы, график и объемы торгов.

Все происходит в автоматическом режиме — если трейдер которого вы копируете открыл сделку, она сразу же открывается (копируется) на вашем счете.

Копирование сделок у многих брокеров называется по разному, например, копирование сигналов, получение сигналов, копирование стратегий, а трейдеров иногда называют провайдерами (поставщиками сигналов), но суть остается все та же — вы зарабатываете деньги в следствии работы выбранного вами трейдера(ов) и это рассматривается как доверительное управление на Форекс.

Как происходит копирование сигналов у Альпари

Как я уже говорил, разные брокеры называют копирование по разному, брокер Альпари, который работает с 1998 года и имеет лицензию ЦБ РФ, предлагает подключить счет инвестора к сигналам (торговле трейдеров):

Вы можете зайти на страницу рейтинга сигналов и выбрать одного или N-ое количество трейдеров для копирования. Если кликнуть на график или логин трейдера, то мы попадем на страницу описания и данных по его торговле:

Например, данному счету 2 года, за это время он принес стабильную прибыль в 965%!

Данные сигналы распространяются сервисом MQL5.community и подписка на них стоит денег, на примере выше, это 29 USD в месяц — это стоимость услуги трейдера за то что вы копируете его успешную торговлю на свой счет и можете получать прибыль.

Копирование сделок можно остановить в любой момент, вы всегда будете иметь доступ к вашим деньгам и счету.

Процесс инвестиций в доверительное управление на Форекс путем подписки на сигналы через брокера Альпари — для того чтобы инвестировать, нужно сделать несколько шагов:

2) Установить торговый терминал МТ4 (МТ5) – скачать его можно из личного кабинета.

3) Зарегистрироваться в «MQL5.community» через личный кабинет Альпари:

Нужно создать аккаунт — отдельный счет для отслеживания подписок и трейдеров, а также подключения к ним:

4) Подключить сервис в установленном торговом терминале МТ4 (МТ5) — нужно зайти во вкладку «Сервис», выбрать строку «Настройки». В открывшемся окошке во вкладке «Сообщество» в программе ввести логин и пароль созданной учетной записи:

5) Выбрать поставщика сигналов из рейтинга, перейдя на страничку трейдера и нажав кнопку «Подписаться».

6) Подтвердить условия подписки на сигналы.

7) Оплатить сигналы (на неделю или месяц).

Важный момент! Терминал МТ4 (МТ5) работает только тогда, когда включен компьютер. При этом сигналы от некоторых трейдеров могут поступать круглосуточно. Если сигнал поступил, а компьютер выключен, то он не будет отработан. Чтобы сигналы выполнялись в режиме 24/7, на сайте MQL5.com можно арендовать виртуальную копию Метатрейдера – в этом случае сигналы будут отрабатываться вне зависимости от того, включен у вас терминал или нет. Цена услуги 10 долларов в месяц.

Доверительное управление на Форекс через ПАММ счета

ПАММ счета — это настоящее доверительное управление на Форексе, то есть вы не просто копируете торговлю управляющего на свой счет, а переводите деньги со своего брокерского счета на счет управляющего.

- На блоге вы найдете много информации о ПАММ счетах, и если вы тут впервые, то коротко в одном предложении расскажу что такое ПАММ.

ПАММ счет — это специальный счет управляющего трейдера, в который могут инвестировать неограниченное количество инвесторов, своего рода это инвестиционный фонд, в котором есть один управляющий, а прибыль распределяется пропорционально вкладам.

Данный сервис придумали аналитики брокера Альпари и ПАММ (от англ. PAMM — Percent Allocation Management Module) является их торговой маркой. Каждый опытный трейдер может открыть свой ПАММ счет и привлекать в него деньги инвесторов. Инвесторы могут выбирать куда вложить деньги через рейтинг таких счетов:

Средняя годовая доходность управляющих ПАММ счетов колеблется в районе 50-100%, но все индивидуально, многие счет приносят и 200% в месяц, однако слишком рискованная торговля сопряжена с высокими рисками, о которых я расскажу не много ниже.

Открыв рейтинг, вы можете нажать на отдельного управляющего и посмотреть подробные данные по счету:

Чтобы вложить деньги в ПАММ счет, нужно нажать на кнопку «Инвестировать средства«, указать сумму и ваши деньги сразу поступят в работу. Вы можете вывести часть суммы инвестиции, прибыль или всю сумму в любой момент.

В ПАММ счетах управляющие назначают свою комиссию сами, как правило, это от 10 до 50% от прибыли.

Например, вы инвестировали в доверительное управление $100. ПАММ счет принес 10% прибыли за месяц, где управляющий имеет комиссию 20% от прибыли. Это значит что ваша прибыль составит 10 USD (10% от вашей суммы вклада), из которых 20% возьмет трейдер, то есть ваша чистая прибыль составит 8 USD.

Риски доверительного управления на Форекс

Конечно, всегда есть риск потерять деньги. Даже делая инвестицию в трейдера, который несколько лет подряд закрывался в плюс, нельзя застраховаться от того, что следующий год также окажется для него удачным и вложение принесёт инвестору гарантированную прибыль.

Нужно быть готовым к тому, что трейдер может потерять деньги, поэтому нужно придерживаться того же правила, что и при любых инвестициях – не рисковать всеми деньгами и не вкладывать все деньги только в одного управляющего.

- Риски инвестиций в ПАММ счета 100%-е, то же и касается копирования сделок. Но вы не можете потерять больше чем инвестировали, то есть ваш основной счет никогда не будет в минусе.

Лучшим из вариантов минимизации рисков является составление инвестиционного портфеля. Для этого нужно вкладывать не в одно управляющего а сразу в нескольких. В данном случае инвестиция будет более безопасной, поскольку если у одного трейдера будет убыток, прибыль могут принести другие трейдеры, позволив вашему портфелю выйти в общий плюс.

Чтобы получать стабильную прибыль, нужно ориентироваться на показатели трейдеров — желательно чтобы 6-8 месяцев трейдер приносил стабильную прибыль, без серьезных просадок, это показатель работы опытного трейдера, который знает что делает и не ведет торговлю «по случаю».

Заключение

Не смотря на высокие риски отдельных трейдеров, доверительное управление на валютном рынке приносит огромные проценты прибыли, как ни на одном рынке в мире.

Инвестор может обеспечить себе хороший пассивный доход, если будет придерживаться основных правил инвестирования денег, которые распространяются на любые виды вложений — не класть все яйца в одну корзину. Нужно диверсифицировать портфель, а также выбирать для инвестирования только надёжных проверенных временем брокеров и управляющих.

Многие управляющие имеют на счетах сотни тысяч долларов в управлении, что говорит о популярности инвестиций на рынке Форекс.

Источник https://habr.com/ru/company/iticapital/blog/202526/

Источник https://equity.today/investicii-v-foreks-i-trejderov.html

Источник https://pammtoday.com/forex-du.html