Что такое паевые фонды, и какие они бывают

Паевой инвестиционный фонд (ПИФ) — это, как если бы вы владели частью коровы и получали по утрам от фермера сливки к кофе. ПИФ — один из самых подходящих и простых инструментов для инвестора, планирующего передать деньги в управление профессионалам, в нем всего в меру. Прекрасно подходит для начинающих: инвестор может получить доходность выше, чем по депозиту или портфелю государственных облигаций, при этом ему не нужно иметь специальных знаний и тратить время на самостоятельную работу на бирже — вложениями будет заниматься управляющая компания. Но обо всем по порядку.

В этом материале рассказываем основное, что стоит знать:

- что такое ПИФы простыми словами;

- что за аббревиатуры: ОПИФ, ЗПИФ, ИПИФ, БПИФ — и в чем разница;

- какие налоговые льготы существуют для пайщиков.

Что такое ПИФ

ПИФ — форма коллективных инвестиций. Фонд объединяет деньги инвесторов (их называют владельцами инвестиционных паев или пайщиками), которые инвестируются в акции, облигации, недвижимость или другое имущество. Управляет фондом управляющая компания , инвесторы имеют долю в этом фонде и получают доход от инвестиций. Доход пайщиков формируется за счет роста стоимости пая и распределяется пропорционально количеству паев. Работа каждого фонда регламентируется правилами доверительного управления , которые включают инвестиционную декларацию, описание прав владельцев инвестиционных паев, указание размера вознаграждения управляющей компании, сведения о налогообложении и прочее.

Паевой инвестиционный фонд — форма коллективных инвестиций. Объединяет деньги пайщиков и вкладывает в различные активы.

Что значит пай, и сколько он стоит

Пай — это ценная бумага, удостоверяющая долю в общем имуществе фонда. Цена пая зависит от стоимости активов, которые входят в паевой фонд.

Возьмем для примера ПИФ, в который входят акции технологических компаний. За период пандемии они выросли в цене, значит, и паи инвесторов соответственно увеличили стоимость.

В чем преимущества ПИФ

Паевые инвестиционные фонды имеют преимущества по сравнению с другими инструментами.

-

ПИФами управляют профессионалы, а значит, вам не придется постоянно думать о том, в какие именно бумаги инвестировать свои средства.

Паевыми фондами управляют профессионалы, поэтому инвестору не обязательно разбираться в особенностях фондового рынка. Управляющие сами оценивают перспективы инструментов, которые входят в ПИФ, диверсифицируют активы и следят за уровнем риска. Но помните, что доходность от инвестирования в ПИФы не гарантирована. Средства, инвестированные в ПИФы, не застрахованы Агентством по страхованию вкладов (АСВ). О том, каким еще бывает доверительное управление, мы рассказывали здесь.

Инвестор выбирает фонд в зависимости от вида вложений, валюты, состава активов, срока размещения. У каждого ПИФа своя инвестиционная стратегия. Существуют фонды, инвестиционные стратегии которых предусматривают преимущественно вложения в акции, облигации, либо смешанные инвестиции. Они отличаются как уровнем риска, так и уровнем доходности. Доходность ПИФ может быть выше, чем по депозиту или портфелю государственных облигаций.

Например, «ААА Управление Капиталом» предлагает четыре открытых паевых инвестиционных фонда: клиенты могут вкладывать средства в паи фонда, инвестирующего в акции и облигации российских и зарубежных компаний, золотодобывающие корпорации и представителей развивающихся рынков.

- Инвесторам с небольшой суммой сбережений доступны и паи, и налоговые льготы.

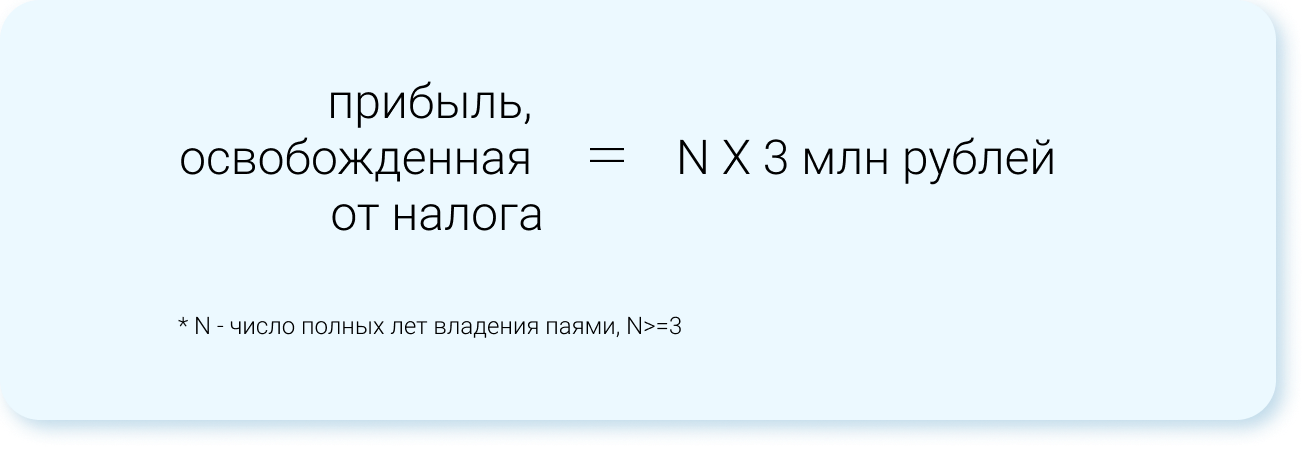

Купить или погасить пай можно в управляющей компании, банке-агенте или, если это биржевой фонд, через брокера на бирже. Но чаще всего ПИФы покупают онлайн, через сайт компании или мобильное приложение. Минимальная цена для вхождения в ПИФ невелика. Например, в «ААА Управление Капиталом» инвестировать в открытые паевые инвестиционные фонды онлайн можно уже от 1 000 рублей. Также пайщикам доступны преференции по налогам: налог платится только при погашении паев. Клиент, приобретающий инвестиционные паи ОПИФ после 1 января 2014 года и владеющий ими более трех лет, имеет право на инвестиционный налоговый вычет (пп.1 п.1 ст.219.1 НК РФ). Вычет предоставляется клиенту управляющей компанией при погашении паев. По налоговому законодательству, за три года клиент может претендовать на вычет до 9 млн рублей,, что позволит сэкономить на НДФЛ до 1,17 млн рублей.

Пайщик платит управляющей компании процент за управление активами. Но если сравнивать издержки при самостоятельном инвестировании и активном управлении портфелем, то вложения в ПИФ, как правило, выгоднее. Комиссия за управление составляет до 3% от вложений в год и не зависит от результата инвестирования.

Дополнительные расходы, о которых также нужно знать пайщику, — это надбавка за приобретение паев у агента и скидка при погашении паев, зависящая от продолжительности размещения средств. Чем дольше пайщик владеет паями, тем меньше скидка при погашении. Важно понимать, что при покупке паев онлайн надбавка, как правило, не взимается. К прочим расходам также относится вознаграждение спецдепозитарию, регистратору и аудитору.

Какими бывают ПИФы

Выделяют следующие типы паевых инвестиционных фондов, различающихся сроком погашения.

Открытый ПИФ (ОПИФ) — самый популярный вид фонда для начинающих инвесторов, так как дает возможность в любое время вложить деньги и забрать их назад. Стоимость пая рассчитывается каждый рабочий день и зависит от ситуации на фондовом рынке.

Покупка и продажа паев в интервальных ПИФ (ИПИФ) оговаривается заранее: приобрести или реализовать свою долю можно только в определенный период. Например, раз в квартал или раз в год. При этом инвестор имеет право продать пай другому клиенту в любое время. В отличие от погашения продажа пая не приводит к уменьшению активов фонда. Стоимость пая определяется на момент погашения. Интервальные фонды могут инвестировать и в более рискованные бумаги, давая большую доходность.

Как правило, выход из закрытых ПИФ (ЗПИФ) возможен только при окончании существования самого фонда, но не более, чем через 15 лет. Однако в ряде случаев срок может быть продлен. Чаще всего в такой форме создаются фонды, инвестирующие в недвижимость. Обычно у таких фондов больший порог входа, они предназначены для более опытных инвесторов, чем те, которые выбирают ОПИФ.

Чем ПИФ отличается о ETF. ETF управляет зарубежная управляющая компания, а БПИФ — российская. Первый биржевой фонд по российскому праву появился в 2018 году. Сейчас на «Московской бирже» обращается уже более 50 биржевых фондов, в том числе и два фонда под управлением «ААА Управление Капиталом»: «Газпромбанк — Корпоративные облигации 2 года» и «Газпромбанк — Корпоративные облигации 4 года».

Существуют ПИФы, которые торгуются на бирже. Их называют торгуемые биржевые фонды (ETF) и биржевые паевые инвестиционные фонды (БПИФ) , которые также называют ETF по российскому праву.

Расчетная стоимость пая определяется управляющей компанией, а цена паев фондов определяется рынком в ходе торгов — она меняется в течение дня, покупка и продажа осуществляются по текущим ценам на бирже. К тому же чаще всего комиссии у биржевых фондов меньше, чем у открытых.

| ОПИФ | |

|---|---|

| Покупка и погашение | любой рабочий день |

| Кто может купить | неквалифицированный инвестор |

| ЗПИФ | |

|---|---|

| Покупка и погашение | при закрытии фонда |

| Кто может купить | квалифицированный инвестор |

| ИПИФ | |

|---|---|

| Покупка и погашение | в установленные сроки |

| Кто может купить | квалифицированный инвестор |

| БПИФ | |

|---|---|

| Покупка и погашение | по графику работы биржи |

| Кто может купить | неквалифицированный инвестор |

Итого

- Паевой инвестиционный фонд — это когда вы и другие инвесторы передаете сбережения управляющей компании, чтобы инвестировать в различные типы активов.

- Существует три типа ПИФов, отличающихся по сроку погашения: ОПИФ, ИПИФ, ЗПИФ, и два, которые торгуются на бирже: ETF, БПИФ.

- За управление ПИФом платят комиссию вне зависимости от результата инвестирования —до 3% от среднегодовой стоимости чистых активов.

- Чаще всего ПИФы покупают онлайн либо в офисе продаж.

- Доход между пайщиками распределяется пропорционально количеству паев.

- Если купить и держать паи больше трех лет, то возникает право на инвестиционный налоговый вычет.

- Система страхования вкладов не распространяется на ПИФы, но пайщики чувствуют себя вполне защищенно, так как их средствами управляет команда профессионалов, а Банк России контролирует деятельность участников рынка.

Акционерное общество «ААА Управление Капиталом» (далее – АО «ААА Управление Капиталом»)/ Joint Stock Company ААА Capital Management (Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00657 от 15 сентября 2009 г., Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-12879-001000 от 26.01.2010, выданы ФСФР России, без ограничения срока действия)

осуществляет доверительное управление следующими открытыми и биржевыми паевыми инвестиционными фондами: ОПИФ рыночных финансовых инструментов «Газпромбанк — Акции» (Правила доверительного управления зарегистрированы ФСФР России 21.09.2006 г. за № 0619–94123737); ОПИФ рыночных финансовых инструментов «Газпромбанк — Валютные облигации» (Правила доверительного управления зарегистрированы ФСФР России 21.09.2006 г. за № 0620–94123708); ОПИФ рыночных финансовых инструментов «Газпромбанк — Сбалансированный» (Правила доверительного управления зарегистрированы ФСФР России 21.09.2006 г. за № 0622–94123683); ОПИФ рыночных финансовых инструментов «Газпромбанк — Индия» (Правила доверительного управления зарегистрированы ФСФР России 05.12.2006 г. за № 0687–94123720); ОПИФ рыночных финансовых инструментов «Газпромбанк — Электроэнергетика» (Правила доверительного управления зарегистрированы ФСФР России 04.10.2007 г. за № 1014–94132162); ОПИФ рыночных финансовых инструментов «Газпромбанк — Нефть» (Правила доверительного управления зарегистрированы ФСФР России 04.10.2007 г. за № 1015–94132245); ОПИФ рыночных финансовых инструментов «Газпромбанк — Фонд международных дивидендов» (Правила доверительного управления зарегистрированы ФСФР России 10.11.2011 г. за № 2244); ОПИФ рыночных финансовых инструментов «Газпромбанк — Золото» (Правила доверительного управления зарегистрированы ФСФР России 31.05.2012 г. за № 2361); ОПИФ рыночных финансовых инструментов «Газпромбанк — Облигации плюс» (Правила доверительного управления зарегистрированы ФСФР России 14.02.2013 г. за № 2547); ОПИФ рыночных финансовых инструментов «Газпромбанк — Новые рубежи» (Правила доверительного управления зарегистрированы Банком России 06.12.2021 г. за № 4748); БПИФ рыночных финансовых инструментов «Газпромбанк — Корпоративные облигации 2 года» (Правила доверительного управления зарегистрированы Банком России 08.04.2019 г. за № 3709); БПИФ рыночных финансовых инструментов «Газпромбанк — Корпоративные облигации 4 года» (Правила доверительного управления зарегистрированы Банком России 08.04.2019 г. за № 3710); БПИФ рыночных финансовых инструментов «Газпромбанк — Акции китайских компаний» (Правила доверительного управления зарегистрированы Банком России 23.12.2021 г. за № 4784); БПИФ рыночных финансовых инструментов «Газпромбанк — Фонд рублевых облигаций» (Правила доверительного управления зарегистрированы Банком России 23.12.2021 г. за № 4785); БПИФ рыночных финансовых инструментов «Газпромбанк — Фонд глобальных активов» (Правила доверительного управления зарегистрированы Банком России 23.12.2021 г. за № 4786).

АО «ААА Управление Капиталом» напоминает инвесторам, что стоимость инвестиционных паев может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в открытые и биржевые паевые инвестиционные фонды. Прежде, чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления открытыми и биржевыми паевыми инвестиционными фондами.

Денежные средства, передаваемые в оплату инвестиционных паев, не застрахованы в соответствии с Федеральным законом от 23.12.2003 № 177-ФЗ «О страховании вкладов в банках Российской Федерации». Получить подробную информацию об открытых и биржевых паевых инвестиционных фондах под управлением АО «ААА Управление Капиталом» и ознакомиться с правилами доверительного управления, а также с иными документами, подлежащими раскрытию и предоставлению в соответствии с Федеральным законом «Об инвестиционных фондах» и нормативными актами Банка России, можно по адресу: 119049, Москва, ул. Коровий Вал, д. 7, по телефонам: + 7 (495) 980-40-58; +7 (800) 505-62-21; +7 (800) 505-23-82; +7 (800) 505-61-87; +7 (800) 505-62-29 или в сети Интернет по адресу https://aaacapital.ru, а также в пунктах приёма заявок агентов по выдаче, погашению и обмену инвестиционных паев фондов (со списком агентов можно ознакомиться на сайте в сети Интернет по адресу https://aaacapital.ru).

Правилами доверительного управления открытыми паевыми инвестиционными фондами предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении, взимание данных скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи открытых паевых инвестиционных фондов. Информация, подлежащая в соответствии с нормативными актами Банка России, раскрытию владельцам инвестиционных паев и всем заинтересованным лицам размещается АО «ААА Управление Капиталом» на сайте в сети Интернет по адресу https://aaacapital.ru в разделе «Раскрытие информации».

Приём обращений от владельцев инвестиционных паев и иных заинтересованных лиц осуществляется по адресу: 119049, Москва, ул. Коровий Вал, д. 7, в пунктах приёма заявок агентов по выдаче, погашению и обмену инвестиционных паев фондов, а также иными способами, предусмотренными на сайте в сети Интернет по адресу https://aaacapital.ru в разделе «Обращения». АО «ААА Управление Капиталом» является членом СРО НАУФОР. Любое заинтересованное лицо вправе обратиться в СРО НАУФОР путём направления письменного обращения (жалобы) по адресу: Москва, 129090, 1-й Коптельский пер., д. 18, стр. 1.

Настоящее уведомление не является индивидуальной инвестиционной рекомендацией, и инвестиционные паи открытых и биржевых паевых инвестиционных фондов под управлением АО «ААА Управление Капиталом» могут не соответствовать инвестиционному профилю и инвестиционным целям (ожиданиям) инвестора. В информации, указанной в данном уведомлении, не принимаются во внимание личные инвестиционные цели, финансовые условия или нужды каждого конкретного инвестора. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является задачей инвестора. АО «ААА Управление Капиталом» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в инвестиционные паи открытых и биржевых паевых инвестиционных фондов под управлением АО «ААА Управление Капиталом», упомянутые в данном уведомлении, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

«Информация о структуре и составе акционеров (участников) управляющей компании, в том числе о лицах, под контролем либо значительным влиянием которых находится управляющая компания соответствует информации, направленной 29.12.2020 в Банк России для размещения на официальном сайте Банка России»

Паевой инвестиционный фонд (ПИФ)

Выпуск первых ПИФов был организован в США в 1926 году. На финансовом рынке России паевые инвестиционные фонды появились в 1996 году, но стали активно использоваться лишь с 2001 года, когда была создана соответствующая законодательная база.

Сегодня ПИФы составляют значительную часть от общей суммы инвестиций. Популярность такого способа вложения денежных средств объясняется высокой доходностью, получение которой не требует самостоятельного выхода на биржу. При этом широкий спектр выполняемых функций позволяет добиться оптимального соотношения между рисками и прибылью.

По сути, паевой инвестиционный фонд — это способ вложения денежных средств в порядке коллективного сбора. В результате каждый инвестор имеет в своём распоряжении определённое количество паев. Инвестиционный пай представляет собой письменное свидетельство и служит гарантией:

Купить паи ПИФов на сайте «Открытие Брокер»

- права на возврат вложенных средств при расторжении договора доверительного управления или при закрытии фонда;

Собранная сумма находится в доверительном управлении у группы менеджеров или управляющей компании, которые обеспечивают стабильный прирост прибыли всего фонда. Очень часто для обеспечения ликвидности паи включаются в биржевые операции. При этом они отличаются от других ценных бумаг тем, что не имеют нарицательной стоимости, носят бездокументарный характер и не дают возможности выпускать собственные деривативы (или иначе, производные финансовые инструменты).

Что такое ПИФы?

Структура паевого инвестиционного фонда складывается из двух основных составляющих:

-

инвесторы (пайщики) вкладывают свои средства;

Деятельность паевого инвестиционного фонда контролируется на государственном уровне. По существующим правилам работа любого ПИФа подразумевает постоянный контакт с рядом внешних организаций.

-

Регистратор — юридическое лицо, которое отвечает за ведение реестра инвестиционного фонда. Как правило, в обязанности регистратора входит: фиксация поступлений, выдача выписок по счетам и т.д.

Существует определённый порядок взаимодействия между ними.

-

Инвестор составляет заявку для управляющей компании.

Такая схема имеет значительное преимущество по сравнению с другими вариантами инвестирования за счёт информационной прозрачности. Помимо этого, ПИФы обладают дополнительными достоинствами.

-

Профессиональное управление — управленческие функции передаются только организациям, имеющим лицензии, необходимые для осуществления такого рода деятельности.

В социальном и экономическом плане ПИФы выполняют ряд важных функций, к которым можно отнести:

-

возможность получить дополнительный доход тем, у кого нет узкоспециализированных знаний в области экономики и финансов;

Стоимость пая паевого инвестиционного фонда

Инвестиции в ПИФ подразумевают сопутствующие финансовые затраты.

-

Добавленная стоимость взимается с покупки каждого пая. Её размер определяется в зависимости от суммы сделки и может составлять до 1,5%.

Паевые инвестиционные фонды. Виды и особенности

Согласно существующим нормативам ПИФы выделяются в отдельные группы в зависимости от ключевых показателей.

По способу организации

-

Открытый — это ПИФ, который имеет право инвестировать только в активы, обладающие высокой ликвидностью. Выдача и погашение паёв может производиться в любой момент времени.

По сфере инвестирования

В профессиональной среде наибольшей популярностью пользуются фонды, предпочитающие неявное направление вложения средств и смешанную стратегию развития капитала. Они гармонично сочетают в себе высокую доходность и стабильность получения прибыли.

В качестве оптимального варианта для непрофессиональных инвесторов можно рассматривать индексные ПИФы. В них вложения перераспределяются по активам в соотношении, аналогичном тому, которое используется при расчёте ключевых биржевых индексов. К плюсам инвестиций в паевые фонды такого типа можно отнести небольшие затраты на сопровождение сделок и рыночную аналитику — за счёт привязки к индексам состав портфеля меняется крайне редко.

По статусу инвестора

-

Неквалифицированный — доступ к участию в системе инвестиционного фонда могут получить все желающие вне зависимости от уровня своей финансовой грамотности.

Уровень доходности паевых инвестиционных фондов напрямую зависит от стратегической линии управления активами. Средняя прибыль открытых ПИФов, специализирующихся преимущественно на облигациях, составляет около 10% годовых. Доходность закрытых фондов варьируется в диапазоне от 12 до 20% годовых. Помимо этого, на уровень получаемой прибыли оказывает влияние рост цены основного актива. Для большей диверсификации рисков опытные специалисты советуют инвесторам работать с несколькими ПИФами одновременно.

Перспективы развития паевых инвестиционных фондов

Согласно статистическим данным мировых финансовых регуляторов российская экономика относится к категории развивающейся. В таких условиях паевые инвестиционные фонды становятся одним из ключевых элементов инвестирования. Рост потребности в импортозамещении обусловил скачок вложений в различные отрасли бизнеса, включая малые и средние предприятия. В положительном ключе оценивается привлекательность российских ПИФов и для зарубежных партнёров.

Улучшение экономической ситуации подарило новые стимулы гражданам для вложения накопленных средств. На сегодняшний день паевые фонды прочно вошли в финансовую сферу нашей страны и занимают лидирующие позиции среди других инструментов инвестирования.

Как выбрать ПИФ? Обучение Банки.ру

Паевой инвестиционный фонд (ПИФ) — это вид коллективных инвестиций. Участники фонда доверяют деньги управляющей компании, которая инвестирует их в различные активы. Стоимость имущества фонда за вычетом обязательств (расходов на управление) называется стоимостью чистых активов. Активы фонда разделены на паи, которые принадлежат инвесторам.

Задача управляющего — получить максимальную прибыль при заданном уровне риска и ликвидности, то есть возможности в нужное время продать активы.

Вариантов вложений много, например:

- акции;

- облигации;

- бумаги, обеспеченные ипотекой;

- недвижимость;

- предметы искусства.

Фонды различаются в зависимости от того, по каким правилам управляющие распределяют средства по этим активам. Эти правила называются стратегией.

Какие бывают ПИФы?

Смешанные — когда управляющие вкладывают деньги в разные классы активов, например и в акции, и в облигации. Такие стратегии считаются более сбалансированными с точки зрения соотношения риска и доходности.

Отраслевые — когда деньги фонда вложены в акции какой-нибудь одной отрасли, например нефтедобычи или телекоммуникаций. Такой подход нарушает принцип отраслевой диверсификации. Но зато дает возможность инвестору получить сверхприбыль, если он верно спрогнозирует рост акций какого-нибудь сегмента экономики.

Страновые — фонды этого типа вкладывают деньги по географическому принципу, например в акции американских компаний или в европейские облигации. Страновые фонды могут быть смешанными или специализированными. Страновой подход тоже нарушает принцип диверсификации (на этот раз географический), но также может показать повышенную доходность, если дела в экономике страны идут лучше, чем у других стран.

Индексные — стоимость пая такого фонда привязана к соответствующему ценовому индикатору, например биржевому индексу S&P 500. Такие фонды лучше всего подходят долгосрочным инвесторам, которые любят пассивные инвестиции: исследования показывают, что на длинном временном промежутке обогнать доходность биржевого индекса практически невозможно. Стоимость управления индексным фондом ниже, чем у других типов, ведь управляющему не нужно принимать инвестиционных решений, его задача — следить, чтобы состав и пропорция входящих в активы бумаг была такая же, как и у целевого индекса.

Открытые — паи можно приобрести и продать в любой день. Обычно такие фонды работают с активами, продающимися на бирже.

Закрытые — паи можно купить только на этапе формирования фонда, а продать — только в момент его закрытия. В этом случае чаще речь идет о ПИФах, куда имеют доступ квалифицированные инвесторы, а вложения начинаются от 1 млн рублей. Потенциальная доходность таких фондов выше, чем у открытых, но нужно быть готовым заморозить крупную сумму на длительный срок. Фонды недвижимости часто являются закрытыми.

Интервальные — паи продаются и покупаются только в определенный период, указанный в правилах фонда.

Где продаются паи?

Паи биржевых ПИФов и ETF можно купить и продать прямо на бирже у любого брокера, как обычную акцию. Биржевые фонды могут быть любой из вышеперечисленных категорий.

Паи непубличных фондов покупают в офисах управляющей компании или ее агентов. Для оформления договора нужен паспорт и ИНН. Зачисление паев на счет инвестора в этом случае происходит в течение 3—7 дней. Клиенту создают личный кабинет, через него можно докупать или продавать паи, отслеживать изменение их стоимости.

Продаются паи в личном кабинете или в офисе организации, где они покупались.

Плюсы ПИФов

- Маленький стартовый капитал. Стоимость одного пая биржевого фонда начинается от нескольких рублей.

- Покупая пай, вы сразу покупаете целый портфель активов. Это снижает ваши риски.

- Не нужно тратить время на поиск инвестиционных идей. Вашими деньгами управляет профессионал с лицензией Банка России. Пайщику достаточно определиться со степенью риска, остальные решения будет принимать управляющая компания.

- Средства инвесторов в паевых инвестиционных фондах защищает закон. Управляющая компания не сможет сделать фонд банкротом и вывести средства. Имущество фонда (акции, облигации) хранится в независимой организации — депозитарии.

- Не нужно беспокоиться о налогах. Для фондов действуют льготы: они не платят налог на прибыль, дивиденды и купоны. У инвестора есть право получить налоговый вычет по истечении трех лет владения долями.

Недостатки ПИФов

- За долю в ПИФе не полагается дивидендов или процентов от прибыли. Деньги можно получить, только если продать пай.

- Услуги управляющей компании платные. Комиссия за обслуживание может достигать 5% годовых стоимости активов. Ее взимают вне зависимости от результата работы. Однако нижняя граница возможной комиссии начинается от 0,5% годовых стоимости активов. Такую плату берут чаще в индексных фондах. Также невысокая плата в фондах облигаций — 1—1,5% стоимости чистых активов. Это связано с относительно невысокими расходами на управление.

- ПИФы, кроме биржевых, зачастую непрозрачны, и поэтому непрофессиональному инвестору сложно понять, во что он вкладывает деньги.

- УК может сменить стратегию. По решению управляющего фонд, инвестировавший в недвижимость, может выбрать другое направление и начать, например, покупать активы зарубежных нефтедобывающих компаний. Либо фонд рынков зарубежных компаний может пополниться бумагами малоизвестных азиатских компаний.

- У фонда могут отобрать лицензию при возникновении серьезных нарушений в работе. На целостности активов это, впрочем, не скажется.

Что с налогами?

Доход россиян от продажи паев облагается 13-процентным налогом на доход физлиц. Налог удерживает управляющая компания, когда инвестор продает паи. Если инвестор владеет паями более трех лет, ему положены налоговые льготы. Налог не надо платить, если доход не превышает 3 млн рублей за каждый год из трех владения паями. Если доход больше, то налог берется только с суммы превышения.

Формула справедлива для ценных бумаг на бирже и паев открытых (включая интервальные) ПИФов, а также при продаже паев ЗПИФ через три года владения ими (если фонд до этого времени не будет закрыт).

Удерживаете паи три года — от налогов можете освободить доход до 9 млн рублей, за пять лет — до 15 млн рублей и т. д.

Дивиденды российских фондов прибавляются к стоимости пая, так что у инвестора есть возможность избежать налога на дивиденды, если он продержит паи три года.

Если инвестор предпочитает вкладываться в паи разных фондов и покупал их много раз, то погашение налогов идет по методу FIFO: купленное первым погашается первым. Не платить НДФЛ можно, погашая не больше паев, чем вы купили три года назад или еще раньше.

Как оценить эффективность управления ПИФом?

- Прошлая доходность не позволит спрогнозировать будущую, но поможет оценить профессионализм управления. На показатели предыдущего года ориентироваться не стоит: управляющая компания может сменить стратегию, продать часть активов, акции и облигаций могут резко подешеветь или, наоборот, подорожать. Эксперты рекомендуют смотреть на доходность ПИФа за три года. Некоторые УК сразу показывают доходность за этот срок. Разделите ее на три — получите примерную годовую доходность.

- Доходность сама по себе ни о чем не говорит. Если пай за год подорожал на 20%, это много или мало? Чтобы ответить на данный вопрос, надо сравнить доходность фонда с эталоном. Эталон выбирается в зависимости от того, во что вкладывается фонд. Например, доходность фонда российских акций есть смысл сравнивать с индексом Мосбиржи, фонда американских акций — с S&P 500 и т. д. При сравнении обратите внимание, насколько стабильно управляющий обгоняет эталон. На растущем рынке стоимость пая должна расти быстрее рынка, на падающем — снижаться медленнее рынка.

- Если фонд инвестирует в иностранные активы, а доходность показывает в рублях, не забудьте при оценке эффективности управления сделать поправку на курс российской валюты.

- Доходность фонда зависит от класса активов, а значит, сопровождается соответствующим риском. Минимальные доходности у фондов гособлигаций, а самые высокие, но куда менее непредсказуемые — у фондов акций. При этом фонд акций вовсе не лучше фонда облигаций только потому, что он доходнее. Ведь и риски по акциям куда выше. Сначала определитесь, какой тип фонда вам интересен, исходя из целей инвестирования и комфортного для вас уровня риска, и потом сравнивайте доходности разных фондов этого типа с эталоном.

Цена пая, то есть одной доли в ПИФе, равна стоимости чистых активов фонда, деленной на количество пайщиков. С приходом новых пайщиков чистые активы фонда растут пропорционально, поэтому количество пайщиков на цену пая не влияет. На цену влияет рыночная ситуация и мастерство управляющего: как меняются цены купленных им активов.

На что еще обратить внимание при выборе ПИФа?

- Давно ли появился фонд? Наиболее надежными считаются ПИФы, работающие более пяти лет.

- Какова стоимость чистых активов ПИФа, то есть того имущества, которым он распоряжается в данный момент? Хорошо, если размер фонда превышает 50—100 млн рублей. Если стоимость чистых активов ниже, то, например, массовый выход крупных инвесторов из фонда может привести к снижению стоимости пая — управляющему придется продавать активы по невыгодным ценам.

- Каков рейтинг надежности компании, управляющей ПИФом? Информация об этом есть на сайте организации. На сайте Банка России можно узнать государственный регистрационный номер ПИФа, а также проверить, не прекращена ли его деятельность. Кроме того, можно пользоваться данными сайта «Федресурс», на котором представлена информация об управляющих компаниях.

- Сколько в процентом выражении составляют издержки относительно потенциальной доходности: плата за вход и выход, комиссия управляющей компании.

С помощью этих вопросов попробуйте оценить наиболее подходящий для вас продукт в подборке ПИФов от Банки.ру.

Точно ли вам нужен ПИФ?

Ответьте для себя на несколько вопросов. Чем больше «да», тем больше вероятность, что ПИФ для вас — подходящий инструмент.

- Вы не знаете, чем акции отличаются от облигаций.

- У вас нет времени разбираться в специфике фондового рынка.

- У вас нет времени искать инвестиционные идеи.

- У вас нет времени следить за ситуацией в экономике.

- Вы боитесь принимать финансовые решения.

Как найти «правильный» ПИФ?

1. Определитесь со стратегией.

«Правильный» ПИФ — тот, который решает ваши задачи с наименьшими рисками, а именно увеличит ваши вложения на нужную величину к нужному сроку.

Оптимальный срок владения паями опять-таки тот, который подходит под вашу задачу, однако государство и сами УК стимулируют пайщиков оставаться в фонде как можно дольше. Например, от срока владения паями зависит комиссия УК за выход из фонда — чем дольше инвестор находится в фонде, тем меньше комиссия. А те, кто владел паями хотя бы три года, освобождаются от налога на прибыль.

Например, вы хотите накопить на первоначальный взнос по ипотеке. У вас есть 1 млн рублей, вы не готовы делать дополнительные взносы, при этом через три года хотите превратить эту сумму в 2 млн рублей. Это значит, что ваша целевая доходность — 25% годовых, довольно высокая даже для российского фондового рынка. Вам точно не подходят облигационные ПИФы, так как их доходность находится в районе 7%. Один из возможных вариантов: начинать с рискованных фондов, инвестирующих в компании роста, потенциальная доходность которых — около 30% годовых. И с приближением срока (то есть на второй или третий год), когда рисковые инвестиции принесут целевую доходность, переходить в фонды с умеренным риском.

2. Изучите фонды.

Сравните доходность, стабильность, комиссии за управление. Если вы обладаете достаточной экспертизой, можно изучить, во что инвестированы средства фонда. Эта информация, как и стратегия компании, находится на официальном сайте компании.

В итоге

На российском рынке представлены тысячи ПИФов:

- открытые, закрытые или интервальные;

- валютные или рублевые;

- высокорисковые или, наоборот, консервативные.

И с каждым годом их количество растет. Даже начинающий инвестор может выбрать ПИФ, подходящий ему по сроку инвестиции, сумме, риску и доходности. Все, что для этого нужно, — изучить информацию, которая публикуется на открытых интернет-ресурсах.

Еще больше знаний в нашем новом разделе Инвестиции.Обучение.

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Источник https://aaacapital.ru/press-center/journal/31-chto-takoe-paevye-fondy-i-kakie-oni-byvaiut

Источник https://journal.open-broker.ru/investments/paevoj-investicionnyj-fond-pif/

Источник https://www.banki.ru/news/daytheme/?id=10945146