Инвестиции как ключевой фактор экономического роста Текст научной статьи по специальности «Экономика и бизнес»

В экономике любой страны место и роль инвестиций трудно переоценить. Именно приток инвестиционных ресурсов обеспечивает общественное воспроизводство в постоянных или расширяющихся масштабах, делает принципиально возможным существование экономической системы и ее выход на качественно новую ступень своего развития. В конечном итоге, ключевая детерминанта процесса накопления в реальном секторе (капиталообразования) инвестиционная активность. Однако интенсивность процесса инвестирования зависит не только от предельной склонности к сбережениям и определяется не только уровнем накопления, но и сдвигами в экономической конъюнктуре, комплексной оценкой предпринимателями перспектив (горизонтов) экономического развития.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Маковецкий М.Ю.

Текст научной работы на тему «Инвестиции как ключевой фактор экономического роста»

инвестиции как ключевой фактор экономического роста*

кандидат экономических наук, доцент кафедры экономической теории и предпринимательства омского государственного университета им. Ф. м. Достоевского

инвестиционная активность и экономический рост: эмпирический анализ

В экономике любой страны место и роль инвестиций трудно переоценить. Именно приток инвестиционных ресурсов обеспечивает общественное воспроизводство в постоянных или расширяющихся масштабах, делает принципиально возможными существование экономической системы и ее выход на качественно новую ступень своего развития. В конечном итоге, ключевая детерминанта процесса накопления в реальном секторе (капиталообразования) — инвестиционная активность. Однако интенсивность процесса инвестирования зависит не только от предельной склонности к сбережениям и определяется не только уровнем накопления, но и сдвигами в экономической конъюнктуре, комплексной оценкой предпринимателями перспектив (горизонтов) экономического развития. На размеры и динамику инвестиций влияет множество факторов: размер дохода и соответственно накопления; ожидаемая отдача от инвестиций и срок окупаемости, т. е. их эффективность; размер процентной ставки за кредит, норма прибыли; уровень налогообложения; научно-технический прогресс; цены; уровень инфляции; уровень политического, экономического и коммерческого риска, возможность свободного перелива капитала, наличие условий свободной конкуренции; степень открытости экономики и др.

В открытой экономике из-за влияния побочных факторов рост сбережений свыше необходимого объема инвестиций не всегда приводит к затовариванию и, как следствие, — к уменьшению производства. Избыток сбережений над требуемыми для экономического роста инвестициями всегда может быть использован в другой стране в результате межотраслевого перелива капитала

* Окончание. Начало см.: Финансы и кредит. 2007. № 2(242).

или в другой сфере. С другой стороны, недостаток сбережений для инвестирования экономики при наличии разумной инвестиционной политики государства может быть восполнен либо привлечением иностранных инвестиций, либо кредитами, либо займами под ценные бумаги и т. д. На перспективность инвестиций также влияют общая экономическая и политическая ситуация в стране, состояние внешней торговли, валютный курс национальной денежной единицы, новые открытия в области науки, техники и технологий, нахождение новых источников сырья и материалов, изменения в структуре спроса населения, размеры его доходов, вкусы и мода, национальные традиции и т. д.

Осуществление инвестиций в экономике любого типа предполагает наличие ряда условий, основными из которых являются:

• наличие достаточного для инвестиций уровня сбережений, выступающих как инвестиционные ресурсы;

• существование объектов для инвестирования в виде реальных и/или финансовых активов, обеспечивающих сохранение и/или возрастание вложенных средств;

• функционирование экономических субъектов, способных осуществлять инвестиции;

• наличие в экономической системе институтов, обеспечивающих аккумуляцию и трансформацию сбережений (как потенциальных инвестиций) в инвестиции.

Мировой опыт свидетельствует о том, что быстрый экономический рост, как правило, связан с высокими уровнями сбережений и накоплений. Поэтому главный курс экономического роста — на увеличение объема внутренних инвестиций (накоплений), основой которых являются сбережения. Единственный источник накопления внутри страны — национальный доход (У), равный совокупности продаж товаров и услуг (А) за вычетом издержек (И):

Национальный доход, представленный как сумма всех расходов в стране, разделяется на фонд потребления (С), инвестиции (I) и расходы государственного бюджета (в):

Y= С + I + в. Если временно абстрагироваться от государственного бюджета, то в национальном доходе особое значение имеют фонд потребления С и инвестиции I:

С = Y — I = А — А1, где А — сумма всех продаж, А1 — продажи между предпринимателями.

Очень часто в экономической литературе понятия «сбережение» и «накопление» используются как синонимы. Но на самом деле они таковыми не являются. Сбережение — использование своих доходов в целях сокращения текущего потребления ради увеличения потребления будущего. Накопление — использование сбережений для расширения производства, т. е. для производительного потребления. Так, еще К. Маркс определял накопление как присоединение части прибыли к действующему, функционирующему капиталу Следовательно, не всякое сбережение является накоплением. Мотив накопления — увеличение прибыли в будущем. В реальной практике накопление позволяет снять ресурсные ограничения, обеспечить экономический рост.

В общенациональном масштабе объемы накопления зависят от ряда факторов: прежде всего от пропорции, в которой национальный доход делится на фонд потребления и фонд накопления; общей величины национального дохода; ставки процента; объемов сбережений всех слоев населения; нормы прибыли в национальной экономике; технической оснащенности и мощности производства в каждой отрасли; тяжести налогового бремени и налоговой политики государства.

В экономической литературе выделяют минимальную, оптимальную (иначе — максимально возможную) и сверхмаксимальную норму накоп-ления6.

Минимальная национальная норма накопления должна обеспечивать:

• прирост производства потребительских благ не меньше темпов прироста населения;

• рациональную занятость населения, в том числе молодежи, поскольку через занятость накопления влияют не только на рост производства, но и на цены, а через них и на темпы инфляции;

6 Лавров Е. И. Проблемы экономического роста. Омск: Омск. госуниверситет, 2000. С. 32 — 37.

• согласующийся с приоритетами государственной экономической политики уровень фондовооруженности.

Обычно минимальная национальная норма накопления колеблется около 4 % национального дохода.

Оптимальная, или максимально возможная, норма накопления — норма накопления, при которой обеспечивается:

• сбалансированный рост национальной экономики;

• устойчивый рост потребления. Оптимальная норма накопления колеблется

в широких пределах — от 4 (минимальная норма накопления) до 32 %.

Сверхмаксимальная норма накопления — используется в некоторых странах в отдельные периоды с целью ускорения индустриализации. Она обычно сопровождается нарушением основных пропорций в экономической системе, а ее результатом обычно являются:

• рост производства в первый годы, а затем снижение его темпов;

• падение эффективности накоплений;

• повышение капиталоемкости производства;

• снижение объема производства предметов потребления;

• увеличение денежных доходов населения;

• рост цен и усиление инфляции;

• снижение жизненного уровня населения. Наша страна дважды оказывалась в такой

ситуации: во время индустриализации (норма накопления повышалась до 50 %) и в период так называемого ускорения. Аналогичное положение было характерно и для Китая (в период «большого скачка»).

В рамках нашего исследования автор провел анализ показателей накопления и показателей темпов экономического роста. В качестве центрального показателя экономического роста нами использовался валовой внутренний продукт (ВВП). Анализ проводился по данным об экономике Российской Федерации, а также по группе зарубежных стран.

Сопоставление динамики ВВП по компонентам конечного спроса показало, что инвестиционные расходы подвержены колебаниям в значительно большей степени, чем потребительские расходы. Поэтому анализ динамики и структуры именно их изменения способствует пониманию тенденций экономической активности, хотя не умаляет значимости анализа и других компонентов ВВП.

ФИНАНСЫ И КРЕДИТ

Характеристика состояния, в котором находилась экономика РФ в период с начала рыночных реформ по настоящее время, отражается динамикой таких показателей, как динамика ВВП в постоянных ценах, на основе которой был рассчитан темп прироста ВВП (темп экономического роста),

уровень (доля) валового накопления в ВВП, индексы физического объема инвестиций в основной капитал и индексы валового накопления основного капитала (табл. 2). В более наглядной — графической — форме динамика указанных показателей представлена на рис. 2.

Уровень валовых инвестиций, индексы валового накопления основного капитала и темпы роста ВВП

в российской Федерации, %

Показатели 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005

Динамика ВВП (в постоянных ценах; в % к предыдущему году) 97,0 95,0 85,5 91,3 87,3 95,9 96,6 100,9 95,1 106,4 110,0 105,1 104,7 107,3 106,9 106,4

Темп прироста ВВП -3,0 -5,0 -14,5 -8,7 -12,7 -4,1 -3,4 0,9 -4,9 6,4 10,0 5,1 4,7 7,3 6,9 6,4

Уровень (доля) валового накопления в ВВП 30,3 38,0 35,7 27,8 25,8 25,3 24,5 22,3 15,4 15,1 18,6 21,9 20,2 20,6 21,6

Индексы физического объема инвестиций в основной капитал (в сопоставимых ценах; в % к предыдущему году) 100,1 84,5 60,3 88,4 75,7 89,9 81,9 95,0 88,0 105,3 117,4 110,0 102,8 112,5 110,9

Индексы объема валового накопления основного капитала (1 990=100) 100,0 85,0 51,0 45,0 34,0 31,0 25,0 24,0 22,0 23,0 26,2 28,8 29,7 33,4

Составлено и рассчитано по: Российский статистический ежегодник. 2004: Стат. сб. / Росстат. М, 2004. С. 611; Россия в цифрах: Крат. стат. сб. / Роскомстат России. М, 2000. С. 151, С. 269 (данные за 1991-1998гг.); Россия в цифрах. 2005: Крат. стат. сб. / Росстат. М, 2005. С. 158 (данные за 2000-2004гг.); Россия и страны мира: Стат. сб. /Госкомстат России. М, 2000. С. 129.

рис. 2. Уровень валовых инвестиций, индексы валового накопления основного капитала и темпы роста ВВП в Российской Федерации (в процентах):

1 — динамика ВВП (в постоянных ценах; в процентах к предыдущему году);

2 — темп прироста ВВП;

3 — уровень (дом) валового накопления в ВВП;

4 — индексы объема валового накопления основного капитала (1 990=100).

Валовые накопления и сбережения в ВВП Российской Федерации, %

Показатели 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005

продукт (ВВП) в рыноч- 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0

ных ценах — всего

Расходы на конечное потребление, в % к ВВП 61,2 49,9 64,2 69,6 71,2 71,4 74,8 77,2 68,6 61,3 65,5 68,9 68,0 65,7

Валовые сбережения, в % к ВВП 38,8 50,1 35,8 30,4 28,8 28,6 25,2 22,8 31,4 38,7 34,5 31,1 32,0 34,3

основного капитала, в % к ВВП 23,3 24,7 21,0 22,0 21,2 21,1 19,0 17,3 15,8 16,9 18,8 18,0 18,3 18,3

основного капитала, в % к валовым сбережениям 60,1 49,3 58,7 72,4 73,6 73,8 75,4 75,9 50,3 43,7 54,5 57,9 57,2 53,4

Составлено и рассчитано по: Россия в цифрах: Крат. стат. сб. /Роскомстат России. М, 2000. С. 151 (1992-1999 гг.); Россия в цифрах. 2005: Крат. стат. сб. /Росстат. М, 2005. С. 158 (2000 — 2004гг.).

Кроме того, для характеристики масштабов потребления, сбережения, инвестиций в экономике РФ проводился анализ структуры ВВП, в том числе — расходов на конечное потребление, валовых сбережений и соотношения валового накопления основного капитала к валовым сбережениям. Последний показатель, по сути, отражает уровень производительного эффекта сбережений, формирующихся в национальной экономике (табл. 3).

Аналогичные показатели — динамика валового накопления основного капитала и темпы роста валового внутреннего продукта — были проанализированы по группе зарубежных стран (табл. 4). По представленным данным была оценена статистическая взаимосвязь между темпами экономического роста (темпами роста ВВП) и динамикой инвестиций (темпами роста валового накопления основного капитала) за 10-летний период. Расчетный коэффициент корреляции составил 0,6. Это свидетельствует о наличии положительной корреляционной зависимости. В наглядной форме взаимосвязь между темпами роста валового накопления и ВВП по группе стран, указанных в табл. 4, представлена на рис. 3.

На рисунке изучаемая взаимосвязь представлена в следующей системе координат: «Средние темпы роста ВВП (темпы экономического роста) — Средние темпы роста валового накопления основного капитала». Нетрудно видеть, что в случае приростных величин хорошо просматривается весьма четкая связь между инвестициями и экономическим ростом.

В продолжение анализа необходимо было выяснить, что именно является определяющим в

Средние темпы прироста ВВП и валового накопления основного капитала по группе зарубежных стран (в постоянных ценах, 1990=100)

Темп роста валового

Страна накопления Темп роста ВВП

основного капитала в 1991 — 2001 гг. в 1991 — 2002 гг.

Австралия 126,63 131,38

Австрия 118,75 118,75

Бельгия 108,75 115,00

Великобритания 112,50 115,63

Венгрия 119,13 100,88

Германия 111,00 114,38

Дания 129,00 120,88

Индия 141,60 151,00

Италия 105,25 110,88

Канада 118,38 119,63

Мексика 133,88 127,75

Нидерланды 120,00 123,25

Норвегия 130,50 131,38

Польша 181,25 130,00

Республика Корея 138,50 165,00

Румыния 104,50 86,63

США 144,50 124,63

Турция 138,14 131,25

Финляндия 77,88 112,13

Франция 103,63 113,88

Швеция 92,13 110,50

Япония 104,88 110,25

Составлено и рассчитано по: Российский статистический ежегодник. 2004: Стат. сб. /Росстат. М., 2004. С. 684.

Средний темп роста валового накопления основного капитала, %

Рис. 3. Средние темпы роста ВВП и валового накопления основного капитала по группе зарубежных стран

обеспечении экономического роста: уже имеющийся, т. е. фактически достигнутый, уровень валового накопления (усредненная величина доли валового накопления в ВВП) или динамика (прирост) этого показателя. Автором были взяты данные за 1997— 2002 гг. по группе из более чем 60 стран, которые предварительно были разбиты на две подгруппы: развитые страны (табл. 5) и прочие страны (табл. 6). Результаты расчетов в более наглядной форме представлены на рис. 4 и 5.

На рис. 4 отображены данные по группе развитых стран в осях координат «Темпы прироста ВВП — Доля валовых накоплений в ВВП». Нетрудно увидеть, что четкой и однозначной зависимости между этими параметрами не выявляется. Одновременно имеются страны, в которых доля валовых накоплений находится на достаточно низком уровне (немногим более 17 %), а темпы экономического роста не ниже, чем в среднем по выборке. Вместе с тем в ряде стран относительно высокая доля валовых накоплений в ВВП (23—25 %) не означает высоких темпов прироста ВВП.

На рис. 5, по аналогии с рис. 4, представлены данные по группе прочих стран в осях координат «Темпы прироста ВВП — Доля валовых накоплений в ВВП». Сделанный ранее вывод о том, что четкой зависимости между этими двумя параметрами не выявляется. Так же, как и в группе развитых стран, имеются страны с низкой долей валовых накопле-

Динамика ВВП и уровень валового накопления в 1997—2002 гг. в экономике развитых стран, (в процентах)

Среднегодовой Усредненная вели-

Страна темп прироста чина доли валового

ВВП накопления в ВВП

Великобритания 2,6 17,3

Германия 1,8 21,2

Ирландия 8,7 24,0

Нидерланды 3,5 21,8

Норвегия 2,2 25,0

Португалия 3,6 28,0

Финляндия 3,7 19,9

Швейцария 1,6 24,4

Сингапур 4,0 28,9

Австралия 3,7 22,9

Новая Зеландия 2,8 19,7

Примечание: составлено и рассчитано по: Россия и страны мира: Стат. сб. / Госкомстат России. М., 2000. С. 123, 124 (данные за 1997 — 1998 гг.); Россия и страны мира: Стат. сб. / Росстат. М., 2004. С. 78 (данные за 2001 — 2002 гг.).

финансы и КРЕДИТ

Окончание табл. 6

Среднегодовой Усредненная вели-

Страна темп прироста чина доли валового

ВВП накопления в ВВП

Казахстан 5,9 21,1

Киргизия 4,4 15,8

Пакистан 2,8 15,9

Республика Корея 4,8 24,0

Таджикистан 6,7 14,7

Узбекистан 4,4 19,6

Филиппины 3,5 18,7

Демократическая Республика Конго -3,5 25,6

Танзания 4,6 30,7

Примечание: составлено и рассчитано по: Россия и страны мира: Стат. сб. / Госкомстат России. М., 2000. С. 123, 124 (данные за 1997 — 1998 гг.); Россия и страны мира: Стат. сб. / Росстат. М., 2004. С. 78 (данные за 2001 — 2002 гг.).

Динамика ВВП и уровень валового накопления в 1997-2002 гг. в экономике прочих стран (в процентах)

Среднегодовой Усредненная вели-

Страна темп прироста чина доли валового

ВВП накопления в ВВП

Белоруссия 6,5 26,7

Люксембург 5,0 20,6

Молдавия 1,3 23,8

Словакия 3,7 35,7

Словения 3,9 23,7

Азербайджан 9,1 42,6

Бангладеш 5,4 20,2

Индонезия 0,2 24,3

у = 0,0645х+ 1,5631

Доля валовых накоплений в ВВП, %

Рис. 4. Средние темпы прироста ВВП и средний уровень валового накопления в ВВП по группе развитых стран в 1997 — 2002 гг.

Доля валовых накоплений в ВВП, %

Рис. 5. Средние темпы прироста ВВП и средний уровень валового накопления в ВВП по группе прочих стран в 1997-2002 гг.

ний в ВВП и более высокими темпами прироста ВВП, чем в среднем по выборке. Вместе с тем в ряде стран относительно более высокая доля валовых накоплений в ВВП сопровождается низкими темпами прироста ВВП (экономического роста).

Таким образом, обобщая все изложенное выше, следует обратить внимание на суть и характер выявленных зависимостей. Полученные расчетные данные и их наглядную интерпретацию можно объяснить тем, что ключевое значение для обеспечения экономического роста приобретают прежде всего факторы динамики инвестиционной активности (т. е. прирост валового накопления основного капитала), в то время как уровень валового накопления в усредненной оценке не позволяет увидеть четкой взаимосвязи и обусловленности с темпами экономического роста.

Примечательно, что среди множества стран, выступавших объектом анализа, есть страны с более высокими нормами накопления и относительно низкими темпами экономического роста и, наоборот, страны с более низкими нормами накопления и относительно высокими темпами экономического роста. Это позволяет сделать предположение, что весьма существенное значение на экономическое развитие оказывают особенности устройства национальной экономики, ее структурной организации, влияющие на эффективность инвестиций.

Кроме того, для экономически развитых стран в современных условиях вполне нормальной ситуацией может быть более быстрый рост ВВП при снижении уровня инвестиций в структуре ВВП. Это, в частности, можно объяснить следующими процессами:

• во-первых, происходит рост эффективности инвестиционных вложений (например, в условиях роста технических и технологических нововведений капиталоемкость продукции может снижаться, появляется более дешевое и одновременно более производительное оборудование);

• во-вторых, наблюдается изменение структуры экономики развитых стран (например, происходит снижение доли промышленности при росте доли сферы услуг, которая характеризуется не только меньшими инвестиционными запросами, но и более высокой скоростью оборота инвестиций);

• в-третьих, происходят определенные изменения в отраслевой структуре промышленности развитых стран (снижение доли капиталоемких, прежде всего добывающих и сырьевых, отраслей в промышленном производстве).

В целом отраслевая структура и уровень эффективности экономики более развитых стран достаточно существенно отличаются от стран

бывшего социалистического лагеря, где высокая национальная норма накопления отнюдь не гарантирует значительных темпов экономического роста. Это не исключало такой, казалось бы, парадоксальной ситуации, когда высокая норма накопления сопровождалась большей глубиной экономического спада и медленными темпами выхода из него. Вероятно, в какой-то мере это может быть объяснено погрешностями в расчетах, известной ангажированностью статистических служб и объективным существованием временного лага между осуществлением инвестиций и получением отдачи от них, т. е. экономическим ростом. Однако можно указать на более существенную причину указанных несоответствий:

• деформированная отраслевая структура экономики стран бывшего социалистического лагеря с преобладанием добывающих отраслей и отраслей, «производящих средства производства для производства средств производства», а также гигантским и все пожирающим военно-промышленным комплексом, с недостаточным использованием преимуществ мирового разделения труда, с автаркическим характером экономики и директивным характером управления;

• относительно медленное развитие в постсоциалистической экономике отраслей, производящих потребительские товары (в том числе по причине жесткой конкуренции извне), являющихся в общем случае менее капиталоемкими (к тому же для них характерен более короткий производственный цикл и, следовательно, более высокая оборачиваемость капитала). Все сказанное позволяет заключить, что наблюдавшееся углубление спада в экономике РФ в 1990-е гг. на фоне относительно высокой нормы накопления было связано прежде всего с низкой эффективностью инвестиций и высокой инерци-

онностью экономики. Наша страна вползла в кризисную полосу не по рыночным правилам, с грузом избыточных инвестиций без воплощенного в них научно-технического прогресса. Роль государства в этот период должна была состоять не в том, чтобы вытаскивать нерентабельные производства (как это делалось у нас), а в том, чтобы оздоровить финансовую ситуацию и помочь оживить инновационную деятельность еще до финансирования крупных инвестиционных проектов, но сделано этого не было. Поэтому в нынешних условиях, когда достигнута экономическая и политическая стабильность, освобождение от физически и морально устаревших фондов, санация производства для инновационного наполнения новых инвестиций являются залогом устойчивого экономического роста.

Переход нашей страны к рыночной системе ведения хозяйства сопровождался изменением статуса государства и негосударственных структур в сфере инвестиционной деятельности, значительным сокращением доли централизованных инвестиций в их общем объеме, изменением структуры инвестиций по формам собственности, изменением состава и соотношения внутренних и внешних источников инвестиций, а также способов и критериев их распределения на микро- и макроэкономическом уровнях.

На сегодня по-прежнему актуальным является формирование нового механизма инвестиционной деятельности, который должен строиться с учетом решения проблем стимулирования и аккумулирования сбережений как источника инвестиций, обеспечения возможностей бесперебойной трансформации сбережений в инвестиции, поддержания режима сбалансированного развития реального и финансового секторов экономики, выработки эффективной государственной инвестиционной политики.

Прямые иностранные инвестиции как фактор роста российской экономики

Власенко, Р. Д. Прямые иностранные инвестиции как фактор роста российской экономики / Р. Д. Власенко, А. В. Строганова. — Текст : непосредственный // Молодой ученый. — 2015. — № 21.1 (101.1). — С. 116-121. — URL: https://moluch.ru/archive/101/23050/ (дата обращения: 11.08.2022).

В статье анализируются структура прямых иностранных инвестиций, поступающих в Россию, и основные проблемы модернизации российской экономики. Представлены расчеты динамики поступлений прямых иностранных инвестиций c 2010 по 2014 год, рассчитаны показатели, характеризующие роль прямых иностранных инвестиций в развитии российской экономики.

Ключевые слова: прямые иностранные инвестиции, инвестиционный климат, модернизация.

Международный инвестиционный обмен является одной из основных форм сотрудничества стран на современном этапе. Инвестиционные потоки направляются в другие страны с целью преодоления внешнеторговых барьеров, размещения производственных предприятий на территориях основных рынков сбыта, что позволяет экономить на транспортных расходах и учитывать особенности потребностей зарубежных покупателей. В условиях обострения ценовой конкуренции на мировых рынках значимым мотивом для инвестиций стали дешёвые производственные ресурсы в принимающих странах.

В зависимости от целей инвестирования различают прямые, портфельные и прочие инвестиции. В отличие от портфельных инвестиций, которые представляют собой вложения в ценные бумаги для получения дохода в виде процентов или дивидендов, прямые иностранные инвестиции (ПИИ) обеспечивают управленческий контроль над объектом инвестирования.

По методологии Международного Валютного Фонда (МВФ) иностранные инвестиции могут считаться прямыми в том случае, если они подразумевают приобретение иностранным инвестором не менее 10% доли в уставном капитале коммерческой организации на территории страны реципиента и позволяют инвестору оказывать стратегическое влияние на инвестируемые предприятиях [16]. На практике, в некоторых странах доля в 10% уставного капитала оказывается недостаточной для установления контроля над объектом инвестирования и обеспечения долговременной заинтересованности в эффективном функционировании и развитии предприятия. Длительный срок окупаемости капиталовложений ограничивает для инвестора возможности быстрого ухода с рынка и усиливает к ним интерес со стороны импортёров ПИИ.

ПИИ увеличивают экономический потенциал принимающей страны, являются дополнительным источником экономического роста, обеспечивают расширение экспорта товаров и услуг, создают дополнительные рабочие места. Вместе с иностранными инвестициями в страну приходят новые технологии производства и управления. В мировом инвестиционном процессе наибольший интерес проявляется именно к движению прямых инвестиций.

Рассматривая динамику мировых ПИИ с 2010г. по 2014г., представленную в таблице 1, можно заметить, что их объем поступления сильно изменялся в выбранном промежутке времени.

Динамика поступлений прямых иностранных инвестицийc 2010-2014 гг.[10]

2010 г.

2011 г.

2012 г.

2013 г.

2014 г.

Объём ПИИ, млрд. долл.

Темпы прироста к предыдущему году, %

Доля развитых стран, %

Темпы прироста поступлений ПИИ в развитые страны, %

Доля развивающихся стран, %

Темпы прироста поступлений ПИИ в развивающиеся страны, %

Удельный вес стран с переходной экономикой, %

Темпы прироста поступлений ПИИ в страны с переходной экономикой, %

За последнее время произошли значительные изменения структуры мировых ПИИ: формируется тенденция сокращения удельного веса развитых стран и увеличения доли развивающихся стран. В свою очередь, страны с переходной экономикой, к которым относится и Россия, до 2013 г. наращивали свою долю в мировых ПИИ, но в 2014 г.она сократилась с 6,8% в 2013 г. до 3,9%. Причиной этому стали региональные конфликты, падение цен на нефть и введение санкций в отношении России, что привело к падению инвестиций в нашу страну почти на 70%.

Результаты выполненных расчётов также показывают, что динамика мировых ПИИ отличается нестабильностью. В анализируемом периоде наиболее успешным был 2011 г., когда прирост мировых инвестиций составил 17,8%. В развитые страны инвестиций поступило на 23,1% больше, в развивающиеся и страны с переходной экономикой соответственно на 10,2% и 29,6% больше, чем в предыдущем, 2010 г., также характеризовавшимся положительной динамикой ПИИ. Аналитики объясняют этот успех либерализацией национальных законодательств, проведённой многими странами с целью привлечения иностранных инвестиций для преодоления последствий кризиса [10].

В 2012 г. произошло существенное сокращение поступлений прямых инвестиций за счёт падения их притока в развитые страны и страны с переходной экономикой. В докладе о мировых инвестициях, подготовленном Конференцией ООН по торговле и развитию (ЮНКТАД) причинами сокращения мировых ПИИ названы «неопределенность, которая была обусловлена ослаблением макроэкономической среды и рядом предполагаемых факторов риска, в том числе связанных с кризисом в еврозоне» [10].

Положительные тенденции в динамике прямых инвестиций в 2013 г. сменились их снижением на 16,3% в 2014 г., вызванным нестабильностью мировой экономики и увеличением геополитических рисков. В тоже время инвестиции в развивающиеся страны достигли рекордного уровня, впервые превысив объём инвестиций в развитые страны.

По данным исследования, проведённого Мировым банком, в 2014 г.страной лидером по привлечению иностранных инвестиций стал Китай, на втором месте находился Гонконг, США оказались на третьем месте, потеряв лидерство, которое они удерживали с 2003 г. Следует отметить, что снижение ПИИ в Северную Америку оказалось самым существенным в мире (-54%) [15]. Среди пяти стран с наибольшим притоком прямых иностранных инвестиций четыре обладают статусом развивающихся.

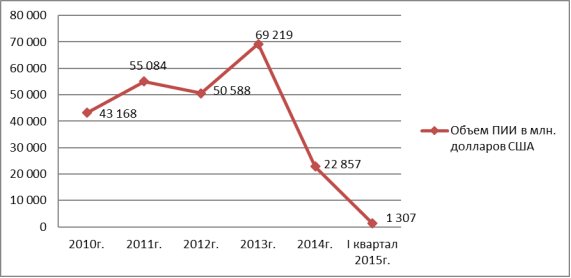

Динамика прямых иностранных инвестиций в российскую экономику в целом соответствует общемировой, только со значительно большей амплитудой колебаний.

Рис.1 Динамика поступления прямых иностранных инвестиций в Россию[7]

В анализируемом периоде максимальный приток ПИИ наблюдался в 2011 г., за которым последовал глубокий спад, в 2012 г. произошло сокращение поступлений на 31,5%.

В 2013 г. увеличение притока ПИИ на 20,2% в значительной степени было обусловлено приобретением британской компанией BP пакета акций в 18,5% «Роснефти» врамках сделки по покупке «Роснефтью» компании «ТНК-ВР». В следующем 2014 году вследствие негативного действия как внешних, так и внутренних факторов, произошёл обвал поступлений иностранных инвестиций в страну. По оценкам ЮНКТАД, инвестиции в российскую экономику упали на 70%., практически аналогичные данные привёл Центральный Банк России[8].

Показатели, представленные в таблице 2, позволяют сделать выводы о значении прямых иностранных инвестиций для развития экономики нашей страны.

Показатели, характеризующие роль прямых иностранных инвестиций в развитии российской экономики[5,6,7] (в %)

Относительные показатели

2010 г.

2011 г.

2012 г.

2013 г.

2014 г.

Отношение притока ПИИ٭ к ВВП

Отношение притока ПИИ٭ к инвестициям в основной капитал

Отношение накопленных ПИИ٭ к стоимости основных фондов

Отношение притока ПИИ٭٭ к инвестициям в основной капитал

Отношение накопленных ПИИ٭٭ к стоимости основных фондов

*- по данным Платёжного Баланса

٭٭- по данным Росстата

٭٭٭- с 2014 г. официальные данные по иностранным инвестициям предоставляет только ЦБ

Рассчитано по данным Росстата, Министерства экономического развития и Центрального банка России

Отношение притока прямых иностранных инвестиций к ВВП в России находится на уровне развитых стран. В развивающихся странах этот показатель выше, т.к. эти страны, имея меньшие уровни произведённого ВВП, привлекают значительные объёмы иностранных инвестиций.

Вклад иностранных источников в формирование инвестиций в основной капитал не велик, расчёты, выполненные на основе данных Банка РФ, который включает в ПИИ также вложения в банковскую систему, показывают, что доля иностранных инвестиций не превышает 17%.

Максимальное отношение накопленных ПИИ к стоимости основных фондов составило 16% в 2010 г. Уровень данного показателя при расчёте по методологии Росстата, который ограничивает ПИИ вложениями только в реальный сектор экономики, ниже более, чем в два раза, его максимальное значение в 6% достигнуто в 2013 г.

При оценке роли иностранных инвестиций в развитии национальной экономики нельзя не учитывать тот факт, что количественные показатели инвестиционного процесса не отражают значение ПИИ для обмена новыми производственными технологиями, передачи опыта эффективного управления компаниями и структурной перестройки экономики принимающей страны.

Анализ видовой структуры ПИИ в российскую экономику позволяет констатировать, что значительная часть иностранных инвестиций не приводит к увеличению основных фондов (таблица 3).

Виды прямых иностранных инвестиций в Россию[7], в %

Покупка/ продажа новых акций (долей, паёв)

Всего инвестиций, изменяющих капитал

Слияния и поглощения

Всего участие в капитале

В структуре иностранных инвестиций, поступающих в нашу страну велика доля долговых инструментов, которые не влияют на прирост капитала. Слияния и поглощения, являясь покупкой уже действующих предприятий, уменьшают его прирост.

Структура прямых иностранных инвестиций в Россию указывает на осторожность инвесторов, их неготовность нести риски, связанные с созданием и управлением бизнесом. Доля вложений в прирост капитала постоянно сокращалась с 78% в 2010 г. до 48% в 2013 г. Показатель 2014 г. является следствием специфики методологии его расчёта, в абсолютном выражении объём инвестиций, изменяющих капитал, сократился почти в четыре раза по сравнению с 2013 г. При этом долговое финансирование, т.е. кредитование со стороны зарубежных совладельцев возросло с 34% в 2010 г. до 53% в 2013 г.

Распределение ПИИ по видам экономической деятельности позволяет сделать выводы о приоритетах иностранных инвесторов и соответствии этих приоритетов национальным интересам России в развитии высокотехнологичных обрабатывающих отраслей.

Рис. 2 Отраслевая структура ПИИ по видам экономической деятельности за 2014г.[7]

К наиболее привлекательным для иностранных инвесторов видам экономической деятельности относятся торговля, финансовая деятельность, добыча топливно-энергетических полезных ископаемых.

Высокий удельный вес инвестиций в торговлю достигнут благодаря активной деятельности международных операторов розничных сетей («Ашан», «Метро», ИКЕА, REWE)[3,с.65]. На уровень ПИИ в добычу полезных ископаемых в последние годы оказывает влияние Федеральный Закон от 29 апреля 2008г. «О порядке осуществления иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и безопасности государства», ограничивающий участие иностранного капитала в сырьевых отраслях[1].

С 2013г. увеличивается приток иностранного капитала в обрабатывающие производства, их доля в общем объёме привлечённых иностранных инвестиций составила 18%. Интерес иностранных инвесторов к обрабатывающим производствам объясняется пониманием перспектив их развития, в этих отраслях осуществляется наибольшее количество инвестиционных проектов. В структуре обрабатывающих производств по объёму привлечённых ПИИ выделяются металлургическое, химическое производства, производство кокса, нефтепродуктов и ядерных материалов, т.е. виды деятельности, оказывающие неблагоприятное воздействие на окружающую среду. По оценкам экспертов, высокотехнологичные производства получают меньше 15% от иностранных инвестиций в обрабатывающие производства.

На основе анализа распределения ПИИ по видам экономической деятельности можно сделать вывод, что основными мотиваторами зарубежного инвестирования является доступ к рынкам и ресурсам.

Анализ инвестиционных потоков по регионам выявляет существенную географическую дифференциацию.

Все регионы страны можно разделить на 3 типа [9,с.12]:

Первый тип — регионы, где основная часть ПИИ направлена в отрасли, связанные с добычей полезных ископаемых (Сахалинская, Архангельская, вместе с Ненецким автономным округом, и Тюменская, вместе с Ямало-Ненецким и Ханты-Мансийским автономными округами, области). Здесь реализуются крупные инвестиционные проекты по освоению нефтегазовых месторождений («Сахалин-1», « Сахалин-2», «Ямал СПГ» и др.).

Второй тип – «столичные» регионы (Москва, Московская область, Санкт-Петербург, Ленинградская область), привлекают большие объемы иностранных инвестиций, но ключевым инвестором являются Нидерланды.

Третий тип – регионы с благоприятным «инвестиционным климатом» (Калужская область, Республика Татарстан, Приморский край), в которых эффективная инвестиционная политика позволила создать привлекательные условия для иностранных инвесторов.

Неравномерность распределения иностранных инвестиций по регионам объясняется тем, что инвесторов привлекают высокий потребительский спрос, развитая инфраструктура и концентрация экспортно-ориентированных предприятий.

В 2015 г. падение ПИИ в российскую экономику продолжилось. Прямые иностранные инвестиции в небанковский сектор РФ в первом полугодии 2015 года составили $6,7 млрд., что в 3 раза меньше, чем в первом полугодии 2014 года, следует из оценки платежного баланса РФ, опубликованной на сайте Центробанка. Спад притока иностранных инвестиций происходит на фоне сообщений об улучшении инвестиционного климата в стране. Для ответа на вопрос, что необходимо предпринять, чтобы вернуть иностранных инвесторов, следует проанализировать их состав.

Рис.3 Удельный вес отдельных юрисдикций в общем объёме прямых инвестиций в Россию в 2014г.[7]

Источник: расчеты авторов

Анализируя состав основных стран-инвесторов на 2014г., следует отметить, что первые четыре позиций по доле ПИИ в российскую экономику занимают оффшорные зоны (Кипр, Багамы, Бермуды, Британские Виргинские острова), где обычно ищут убежища организации, скрывающиеся от налогов. Их доля в общем объеме ПИИ в российскую экономику составляет 57%, в то время как из остальных стран поступает лишь 33%. Нидерланды, Люксембург и Ирландия не являются оффшорными зонами, но они часто применяются в бизнес-схемах российских компаний. Удобство правовой системы и ясность законодательства являются причинами регистраций в данных странах материнских компаний для осуществления проектного финансирования. Также Нидерланды являются посредниками между российскими и иностранными компаниями, находящимися в оффшорной зоне (Антильские острова, входящие в состав Нидерландов).

На фоне резкого сокращения поступления ПИИ в Россию в Iквартале 2015г. изменился состав стран-инвесторов. В него вошли такие страны как Германия, Бельгия и США. До оттока прямых иностранных инвестиций доля капиталовложений этих стран была незначительна. Но в связи с резким прекращением или уменьшением поступления ПИИ основных стран-инвесторов, Германия, Бельгия и США вошли в топ-7 стран-инвесторов [13].

Анализ прямых иностранных инвестиций из России показывает, что капиталы вывозятся в те же оффшорные зоны. Это указывает на то, что инвестиции в Россию представляют собой возврат ранее выведенных капиталов и осуществляются, в основном, организациями российского происхождения. Данное явление получило название round-tripping(«круговорот капитала»).

Удержать капиталы в стране можно, если целенаправленно и активно заниматься улучшением инвестиционного климата. Повышение позиций нашей страны в рейтинге Всемирного банка «DoingBusiness», где Россия в 2015 г.поднялась на 51 место, теоретически говорит об улучшении инвестиционного климата[11]. Однако результаты рейтинга не замечают инвесторы, которые настойчиво говорят о том, что главным препятствием модернизации и расширения иностранный инвестиций остается отсутствие нормально работающих институтов, административное давление на бизнес, низкие стандарты трудовых отношений, широкий теневой рынок труда и постоянные изменения в нормативно-правовой сфере[12]. Приняв Федеральный закон от 08.06.2015 №140-ФЗ «О добровольном декларировании физическими лицами имущества, счетов (вкладов) в банках»[2], который предоставляет амнистию на вывезенный за границу капитал, руководство страны стремится не только вернуть капиталы, но и остановить их бегство.

Подводя итог, можно сказать, что прямые иностранные инвестиции пока не играют значительной роли в экономике России, прежде всего потому, что в стране не созданы экономические и правовые условия для реализации их потенциала в интересах национального развития.

- Федеральный закон от 29 апреля 2008 г. №57-ФЗ «О порядке воплощения иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и сохранности страны» //http://www.consultant.ru/document/cons_doc_LAW_76660/

- Федеральный закон от 8 июня 2015г. №140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» // Российская газета. Федеральный выпуск №6695. 2015. 10 июня

- Веркей Жюльен Прямые иностранные инвестиции в России / Жюльен Веркей // Россия 2013. Ежегодный доклад Франко-российского центра Обсерво. 2013. C. 62-74.

- Журнал «Forbes». URL: http://www.forbes.ru. (Дата обращения 20.10.2015)

- Министерство экономического развития. URL: http://economy.gov.ru/minec/main . (Дата обращения 14.10.2015)

- Федеральная служба государственной статистики. URL: http://www.gks.ru/. (Дата обращения 30.09.2015)

- Центральный банк. URL:http://www.cbr.ru .(Дата обращения 14.10.2015)

- РосБизнесКонсалтинг. URL: http://www.rbc.ru/ . (Дата обращения 16.10.2015)

- Центр гуманитарных технологий информационно- аналитический портал (Рейтинг стран мира по уровню прямых иностранных инвестиций). URL:http://gtmarket.ru/research/foreign-direct-investment-index/info . (Дата обращения 16.10.2015)

- World Investment Report 2015, United Nations Conference on Trade and Development. URL: http://www.unctad.org . (Дата обращения 14.10.2015)

- World Bank. Doing Business 2015: Going Beyond Efficiency. Washington: WorldBank. URL: http://www.worldbank.org/eca/russian/. (Датаобращения 07.10.2015)

- Radzivil A., Vaziakova Y.(2015) «Improving the Business Climate in Russia», OECD Economics Department Working Papers. URL: http://www.oecdru.org/news.html . (Дата обращения 05.10.2015)

Основные термины (генерируются автоматически): инвестиция, Россия, российская экономика, переходная экономика, экономическая деятельность, инвестиционный климат, Нидерланды, основной капитал, отношение притока, США.

XII Международная студенческая научная конференция Студенческий научный форум — 2020

ИНВЕСТИЦИИ КАК ФАКТОР ЭКОНОМИЧЕСКОГО РОСТА И ОБЕСПЕЧЕНИЯ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ СТРАНЫ

Текст работы размещён без изображений и формул.

Полная версия работы доступна во вкладке «Файлы работы» в формате PDF

В научной литературе и действующем законодательстве инвестициями понимаются деньги ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта, а также услуги и информация.

Инвестиции являются неотъемлемой частью экономики, выступают инструментом экономического роста, обеспечением устойчивого социально-экономического развития. Инвестиции способны стимулировать научно-технический прогресс, необходимы для обновления основного капитала, преодоления экономического спада, развития промышленности, повышения эффективности управления и выхода на рынок.

Инвестирование может осуществляться по различным направлениям, мы же выделим наиболее общие:

— пищевая и легкая промышленность;

Инвестиционная деятельность осуществляется на основе государственно-частного партнерства в рамках средне- и долгосрочного сотрудничества государства и бизнеса для решения общественно значимых задач на взаимовыгодных условиях. Иными словами, государство привлекает средства бизнеса для развития по определенным направлениям – строительство социально важных объектов, промышленной инфраструктуры, развитие инновационных технологий, вложение в основные фонды и человеческий капитал и прочего, в обмен на дивиденды от использования объектов, товары и услуги, налоговые преференции.

Однако, такая зависимость от инвестиций сказывается на экономической безопасности.

Под экономической безопасностью рассматривается важность национальных интересов, экономическая независимость, стабильность и устойчивость экономики к внутренним и внешним воздействиям [6, с. 54].

Также следует рассматривать экономическую безопасность субъекта РФ – независимость экономики региона, устойчивый экономический рост, решение вопросов регионального значения, высокое качество управления.

Экономическая безопасность выражается в стабильности и независимости от различных факторов [11, с. 36-37]. Вместе с тем, при значительном объеме инвестиций создается угроза экономике, поскольку инвестиция работает по принципу кредитных отношений «в будущем необходимо за нее отдавать».

В экономических отношениях рассматриваются четыре основные внешние сферы угроз экономической безопасности государства: структура внешней торговли, ее международная инвестиционная позиция, валютно-финансовые отношения и влияние международных экономических организаций.

Внутренние угрозы экономической безопасности проблемы неустойчивости и неразвитости финансовых рынков, бюджетно-налоговой системы, проблемы реального сектора экономики.

В 1990-е годы в Российской Федерации была выработана государственная стратегия экономической безопасности, которая включала в себя защиту национальных интересов, социальную направленность политики.

В 2000-е годы произошли изменения в структуре источников финансирования, что выразилось в резком сокращении удельного веса государственного сектора. Специалисты в то время отметили обострение проблемы экономической безопасности страны в связи с увеличением объемов инвестиций в промышленность (в основном, топливно-энергетический комплекс) отдельных регионов РФ – Кемеровская и Тюменская области, ЯМАО, Якутия и Татарстан.

Поскольку российская экономика того периода находилась в переходной стадии, отмечалась нестабильность, инвестиции стали рассматриваться как источник угроз экономической безопасности.

Для предупреждения негативных последствий воздействия на российскую экономику в период сложного периода, были приняты меры правового и экономического характера. В частности, совершенствование межбюджетных отношений, были приняты Федеральные законы от 09.07.1999 № 160-ФЗ «Об иностранных инвестициях в Российской Федерации», от 25.02.1999 № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Для привлечения инвестиций, развития государственно-частного партнерства, реализации последовательной и эффективной экономической, инвестиционной политики, в субъектах Российской Федерации были созданы особые экономические зоны, бизнес-инкубаторы, технополисы и промышленные парки.

Согласно информации Росстата, в Российской Федерации и в настоящее время отмечается увеличение показателей, характеризующих финансовые условия инвестиционной деятельности [4].

Показатели, характеризующие финансовые условия инвестиционной деятельности

Источник https://cyberleninka.ru/article/n/investitsii-kak-klyuchevoy-faktor-ekonomicheskogo-rosta-1

Источник https://moluch.ru/archive/101/23050/

Источник https://scienceforum.ru/2020/article/2018019503