4 причины перестать инвестировать в фондовый рынок России. И столько же, чтобы продолжить

2022 год преподнёс инвесторам в фондовый рынок немало сюрпризов. В основном неприятных. Настолько, что многие задались вопросом: а стоит ли вообще продолжать инвестировать — или лучше уходить с рынка без оглядки? Приводим и анализируем основные аргументы в пользу того или иного решения.

4 причины завязать

Инвесторы остались без дивидендов

Выплаты акционерам были одним из главных факторов инвестиционной привлекательности российских компаний. Но в 2022 году дивидендная доходность акций, входящих в индекс Московской биржи, сократилась вдвое, до до скромных 3%.

Многие компании, традиционно щедро делившиеся прибылью с держателями акций, перестали это делать (в том числе по рекомендации ЦБ). Самый болезненный кейс связан с «Газпромом».

В мае совет директоров компании рекомендовал выплатить рекордные дивиденды за 2021 год — 52 рубля на акцию. На тот момент это давало около 17% доходности. Обещание таких выплат поддержало настроение инвесторов.

Но 30 июня собрание акционеров не утвердило рекомендацию совета директоров и решило не выплачивать дивиденды. Акции компании после этого снизились на треть. Вскоре стало известно, что все отложенные на дивиденды деньги — более 1,2 трлн рублей — отойдут государству через повышение НДПИ.

Так миноритарии компании остались не у дел. А это сотни тысяч или даже миллионы россиян: в июне 2022 года акции «Газпрома» были самыми востребованными бумагами среди частных инвесторов.

Такой манёвр расстроил многих. «Отменили не дивы, отменили фондовый рынок», — сокрушаются частные инвесторы на профильных форумах.

Нет драйверов роста

Обычно дивиденды стимулируют рынок ещё и тем, что владельцы акций полученные от компаний деньги реинвестируют в бумаги, создавая тем самым дополнительный спрос на них. Теперь на эти вливания в прежнем масштабе рассчитывать не приходится.

Но важнее то, что не приходится рассчитывать и на вливания со стороны иностранных инвесторов. До февраля 2022 года именно они двигали цены на российском фондовом рынке: нерезиденты держали больше двух третей всех находящихся в обращении акции. Теперь их активы заморожены на неопределённый срок. Ждать, что в такой ситуации на рынок придут иностранные фонды, не приходится.

Доля частных инвесторов в объёме торгов акциями в июне составила 74%. То есть именно они определяют погоду на российском рынке. Но и они пока не спешат нести деньги на биржу и активно скупать просевшие активы (индекс Мосбиржи снизился с 4200 пунктов в октябре 2021 года до 2100 пунктов в июле 2022 года): средние объёмы торгов втрое меньше, чем год назад, а в последние три месяца индекс был в боковике (топтался на одном месте).

Почему нет драйверов для роста:

Армия частных инвесторов не столь многочисленна, как принято думать. Мосбиржа в июне отчиталась, что по итогам июня 2022 года число физических лиц, имеющих брокерские счета на бирже, превысило 20,4 млн, но хоть одну сделку в течение месяца совершил лишь каждый десятый (1,9 млн рублей), а средний размер портфеля в начале 2022 года не превышал 100 000 рублей.

С 2019 года на российский фондовый рынок пришли миллионы новичков. Столкнувшись с убытком, многие получили «прививку от жадности» и теперь могут действовать более осторожно — а то и вовсе разочароваться в затее. О том, что россияне охладели к бирже, свидетельствуют и данные ЦБ.

Почти 6 трлн рублей у россиян зажало в иностранных бумагах — акциях, паях фондов, еврооблигациях и других инструментах. Эти активы заблокированы из-за западных санкций и не могут перетечь на российский рынок.

Снижаются реальные доходы (по прогнозам Минфина, в 2022 году они сократятся на 6,8%), поэтому «лишних» денег на инвестиции всё меньше.

На рынке дефицит инвестиционных идей. Не очевидно, на какие сектора и компании стоит делать ставку в текущей ситуации. Из этого вытекает следующий пункт.

Общая неопределённость

Пока российская экономика неплохо справляется с беспрецедентным санкционным давлением — это признают и в России, и на Западе. Но впереди самое важное — «структурная трансформация экономики», по выражению главы Центробанка Эльвиры Набиуллиной. Компаниям приходится решать множество проблем — искать новые рынки, заново выстраивать логистические цепочки, искать замену западным технологиям и т. д.

Во многом перспективы российских компаний будут зависеть от того, насколько быстро и эффективно они справятся со всеми этими вызовами. Но есть проблема: инвесторы могут этого просто не узнать — компании массово перестали публиковать отчётность, чтобы избежать новых санкций.

Без цифр вкладывать деньги приходится фактически «вслепую», не понимая в полной мере, как обстоят дела с бизнесом компании.

Есть и макроэкономические проблемы — например, слишком крепкий рубль. Когда правительству удастся справиться с этим вызовом, пока непонятно. Кроме того, мировая экономика входит в рецессию — что также повлияет на российский рынок.

Другой большой источник неопределённости — продолжающийся геополитический конфликт. От его длительности, характера и, самое главное, результата, будет во многом зависеть экономическая ситуация (вероятно, во всём мире). И спрогнозировать это доступными и привычными для инвестора способами не представляется возможным.

Нет возможности для диверсификации

Золотое правило инвестиций — не класть всё в одну корзину, а распределять между компаниями, отраслями и странами. С последним в России пока проблематично: доступ к зарубежным рынкам для наших соотечественников почти закрыт.

Иностранные брокеры повернулись спиной к гражданам РФ, иностранные акции на Мосбирже больше не торгуются, ETF и БПИФы на иностранные активы заморожены. Некоторые акции зарубежных компаний ещё можно купить на Санкт-Петербургской бирже, но и там часть вложений уже заморозили.

В целом из-за инфраструктурных рисков безопасными с этой точки зрения выглядят только вложения в Россию. Но это противоречит принципу диверсификации — инвестор становится полностью зависим от конъюнктуры на одном лишь рынке.

Компенсировать страновой риск по большому счёту российскому неквалифицированному инвестору пока нечем.

4 причины остаться

Шанс заработать на восстановлении

Уоррен Баффетт говорил: «Остерегайтесь, когда другие жадничают, и жадничайте, когда другие остерегаются». Логика понятна: самые большие доходности на фондовом рынке получают те, кто в момент всеобщей паники не продаёт, а скупает подешевевшие активы.

Примеров в прошлом можно найти немало. Из последнего — кто в разгар коронакризиса в марте 2020 года инвестировал в индекс Мосбиржи, через полтора года фактически удвоил свои вложения. Покупать тогда отваживались немногие — рынок стремительно падал перед лицом невиданной ранее пандемии, и быстрый отскок в самом начале не был очевиден. Не проглядывается он и сейчас.

Желающим сделать ставку на восстановление рынка нужно быть готовым, что оно может занять годы. Таких примеров в истории тоже полно: тот же индекс Мосбиржи после мирового финансового кризиса 2008 года возвращался к достигнутым вершинам восемь лет, американский S&P 500 после краха доткомов фактически не рос с 2000 по 2012 год, а японский Nikkei 225 уже 33 года не обновлял исторический максимум.

Впрочем, если регулярно усреднять позицию (докупать подешевевшие активы), в плюс можно выйти гораздо быстрее рынка.

Мало альтернатив

Как мы отмечали выше, иностранные активы фактически недоступны россиянам. Но на этом список ограничений не заканчивается.

Доллары и евро, которые традиционно не раз спасали россиян от обесценивания активов, в этот раз подвели: принесли убыток из-за сильно окрепшего рубля. А с учётом ограничений на операции с валютами (на выдачу наличных, на переводы и т. д.) западные валюты перестали быть для россиян инструментом сохранения и преумножения капитала.

Популярных альтернативных вариантов не так много — недвижимость, драгметаллы, вклады и облигации. Но доходности по ним уже небольшие — ставки по вкладам в банках страны опустились ниже 8%, ОФЗ дают около 9%.

Кроме того, аналитики ждут, что Центробанк продолжит понижать ключевую ставку (с нынешних 9,5% до 8% к концу 2022 года). Это значит, что доходности корпоративных инструментов станут ещё скромнее.

Возможно, это спровоцирует переток денег в акции, но насколько сильным будет этот драйвер для рынка — вопрос открытый.

Опыт Ирана

В мире не так много примеров того, как страны живут под тотальными западными санкциями. Из них фондовый рынок есть только в Иране. Притом он сопоставим по капитализации с российским. И потому опыт этой страны для РФ весьма любопытен.

За 10 лет после введения санкций уровень благосостояния граждан сократился более чем в 3 раза: ВВП на человека упал с $7900 до $2300. Но фондовый рынок, напротив, прибавлял. С 2010 по 2014 год он вырос в четыре раза. Цены в стране за тот же период — в 2,4 раза. Таким образом, рост фондового рынка позволил инвесторам существенно обогнать инфляцию.

За 2021 год основной индекс Тегеранской биржи вырос на 268%, а за два последних года этот рост достигает 2300%. Это делает иранский фондовый рынок самым доходным в мире.

В целом у двух рынков много схожего. Иранский тоже пережил массовый приток частных инвесторов (брокерские счета есть у 50 млн человек), а нерезиденты не делают на нём погоду.

Но всё же ситуация в российской экономике иная — она шире интегрирована в мировую, положение дел внутри страны более стабильное, инфляция более умеренная и т. д. Поэтому аналитику затрудняются сказать, удастся ли российскому фондовому рынку повторить траекторию иранского.

Налоговые льготы

Государство по-прежнему стимулирует долгосрочные инвестиции на российский фондовый рынок: если пользоваться индивидуальным инвестиционным счётом (ИИС), можно рассчитывать на налоговые вычеты. Их два типа, самый популярный — вычет типа А, когда инвестор может вернуть НДФЛ в размере 13% от вложений на ИИС (но не более 52 000 рублей в год).

И хотя у властей были планы свернуть такой вычет, он всё ещё актуален и позволяет существенно улучшить итоговый результат для инвестора.

Кроме того, убыток текущего года можно перенести на следующие. То есть не платить налог с прибыли, которую он получит в будущем.

«Налогоплательщик может учесть образовавшийся убыток в течение 10 лет, следующих за годом его получения, — говорится на сайте ФНС. — При этом если убытки были понесены более чем в одном периоде, их перенос на будущие периоды производится в той очередности, в которой они понесены».

— Сейчас на рынке сформировалась отличная возможность покупки акций с дисконтом. Острая фаза (кризиса) прошла, волатильность на локальных площадках снизилась. Некоторые компании уже продемонстрировали положительную динамику. Стоит разделить (сумму, отложенную на) инвестиции в акции, на 5–6 равных частей и ежемесячно входить в рынок.

Основной драйвер роста российского рынка — компании добывающего сектора (нефтяного, газового). Цены на сырьё выросли, несмотря на ограничения поставок со стороны западных стран, и для таких компаний сложилась очень неплохая ценовая конъюнктура. Цены на энергоносители продолжают оставаться высокими, и, по прогнозам различных экспертов и организаций, они останутся на высоком уровне в ближайшие годы. Российские энергоресурсы востребованны, сейчас осуществляется активный переход на азиатские рынки.

Помимо этого, рынок поддержит высвобождение средств из депозитов, которые открывались весной под рекордно высокие ставки. Последние сейчас серьёзно снизились, и люди будут искать альтернативы. Невыплаченные дивиденды в этом году увеличивают потенциал возможных выплат в следующем году.

Возврат ключевой ставки к уровню, близкому к прошлогоднему, — один из основных факторов поддержки российского рынка акций, так как снижение ставки поддерживает кредитование компаний и подстёгивает развитие производства и экономики в целом.

Однако в ближайшие недели и месяцы не стоит ожидать резкого роста рынка акций из-за геополитического фактора. Мы считаем, что фондовый рынок смотрится привлекательно в долгосрочной перспективе.

Среди перечисленных выше тезисов чуть более убедительными могут показаться те, что подтверждают позицию скептиков. Тем более что аргументы за то, чтобы остаться, звучат с некоторыми оговорками. Но спешить и совершать резкие движения точно не стоит — безопаснее занять выжидательную позицию и ещё раз взвесить все возможности и риски: и тех и других сейчас предостаточно.

Коллаж: «Секрет фирмы», freepik.com, unsplash.com/Museums Victoria,

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Редакция «Секрета фирмы» не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале. И не рекомендует использовать эту информацию в качестве единственного источника при принятии инвестиционного решения.

Прошла ежегодная конференция НАУФОР «Российский фондовый рынок 2015: в тумане неизвестности»

29 мая 2015 года прошла очередная ежегодная конференция Национальной ассоциации участников фондового рынка (НАУФОР): «Российский фондовый рынок 2015: в тумане неизвестности». Несмотря на присутствие в названии мероприятия метафоры «в тумане неизвестности», участники озвучили много конкретных предложений. Были обозначены проблемы, которые мешают развитию и предложения по пути их решения или организации рабочих групп для выполнения тех или иных задач.

Программа делилась на три основных блока: «Рыночные и регулятивные условия деятельности индустрии профессиональных участников рынка ценных бумаг и управляющих компаний», «Регулятивные планы для брокерских и управляющих компаний. Первый опыт надзора ЦБ РФ за некредитными финансовыми организациями, первые выводы» и «ЦБ РФ и саморегулируемые организации: распределение ролей и стандарты НАУФОР. Система страхования инвестиций для клиентов брокеров и управляющих».

В первой основной части конференции была приведена неутешительная статистика развития рынка за 2007-2015 годы. В принятых огласке цифрах выяснилось, что 82% оборота акций приходится всего на десять крупных эмитентов. Были и оптимистичные выводы, сводящиеся к тому, что финансовый рынок активно развивается: увеличивается количество участников как отечественных, так и иностранных с 1.5% до 6% и с 10% до 17% соответственно.

Затронута тема возросшей регулятивной нагрузки на брокеров и дилеров в связи с кризисом. Лариса Селютина, директор департамента рынка ценных бумаг и товарного рынка ЦБ РФ, выступая, озвучила, что это вовсе не так, регулятивная нагрузка на рынок практически не увеличилась: ЦБ перешёл на дистанционный надзор, изменения отчётности не существенны.

Так же на конференции были раскрыты последние планы и новации министерства финансов, обсуждены такие негативные наблюдения спикеров мероприятия как: сокращение рынка ПИФов в четыре раза; сокращение количества отечественных инвесторов; маловероятная возможность того, что наши инвесторы будут торговать на ИИС, не смотря на то, что возможность дистанционного открытия счета практически запущена, и есть острая необходимость в улучшении посреднической инфраструктуры и управленческих услуг; существенное расслоение населения по доходам.

Главное беспокойство, что участников российского фондового рынка становится все меньше и все они сосредоточены в основном в Москве, озвучил Анатолий Гавриленко, член совета директоров НАУФОР. Из планируемых регуляторных решений обсуждены: закон о пруденциальном надзоре, компенсационный фонд, законодательство в СРО, система страхования инвестиций на фондовом рынке, законодательство о финансовых консультантах.

Во второй и третьей секциях конференции велось обсуждение вокруг следующих актуальных тем: новые правила доверительного управления и требования к депозитарной деятельности, подходы к аутсорсингу, положение о квалифицированных инвесторах, новые требования к лицензированию; ИИС – первые результаты, статистика, прогнозы и корректировки; требования к составу и структуре активов ПИФ; ЦБ РФ и саморегулируемые организации; система страхования инвестиций для клиентов брокеров и управляющих.

Информационная справка:

МФД-ИнфоЦентр — крупный российский поставщик финансовой информации, разработчик ИТ-решений для банков, инвестиционных компаний, корпоративных и частных инвесторов. Программные продукты МФД-ИнфоЦентр предназначены для автоматизации брокерского и инвестиционного бизнеса; трансляции финансовой информации; торговли ценными бумагами на российских биржах. (Официальный сайт МФД-ИнфоЦентр: www.mfd.ru)

Национальная ассоциация участников фондового рынка (НАУФОР) — общероссийская саморегулируемая организация, объединяющая компании, имеющие лицензии профессионального участника рынка ценных бумаг.

НАУФОР – что это за организация и ее роль на российском финансовом рынке

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Финансовый рынок России активно развивается. Все больше людей примерили на себя звание инвестора (по данным МосБиржи, за октябрь 2020 г. показатель увеличился на 10,01 % или на 1 125 823 человека) и впервые отнесли деньги не на депозит, а на фондовый рынок. С ростом числа участников растет и ответственность контролирующих органов за соблюдение всеми игроками правил для защиты новичков от потери капитала. Одной из таких организаций является НАУФОР. Что это за компания и чем она занимается, мы рассмотрим в этой статье.

История создания

НАУФОР – некоммерческая саморегулируемая организация (СРО), расшифровывается как Национальная ассоциация участников фондового рынка.

Согласно федеральному закону от 13.07.2015 № 223-ФЗ “О саморегулируемых организациях в сфере финансового рынка” членами СРО обязаны быть юридические и физические лица (ИП), которые относятся к следующим категориям:

-

,

- дилеры,

- страховые компании,

- управляющие, , ,

- инвестиционные советники и пр.

НАУФОР – одна из старейших и крупнейших СРО. История развития компании:

- 1994 г. – учреждение ПАУФОР (Профессиональной ассоциации участников фондового рынка). В нее вошли 15 компаний, которые решили разработать единые правила игры, поддерживать друг друга.

- 1995 г. – переименование ПАУФОР в НАУФОР на съезде участников, на котором договорились о создании саморегулируемой организации.

- 1996 г. – регистрация НАУФОР.

- 2016 г. – включение в единый реестр Банка России СРО.

Головной офис расположен в Москве. Региональная сеть представлена Северо-Западным (г. Санкт-Петербург), Уральским (г. Екатеринбург) и Казанским филиалами.

Структура организации

В органы управления входят:

- Общее собрание – высший орган управления. Утверждает устав, вносит в него изменения, определяет направления развития организации, избирает членов Совета директоров, назначает Председателя Правления и выполняет еще целый ряд управленческих функций. Созывается 1 раз в год.

- Совет директоров – состоит из 33 членов. Председатель – Вьюгин О. В. Основные функции: созыв Общего собрания, утверждение финансового плана организации, установление размера членских взносов, принятие решения о разработке стандартов и пр.

- Руководство – входят 5 вице-президентов и главный бухгалтер. Его возглавляет президент Тимофеев А. В.

- Специализированные органы: управление контроля за деятельностью членов НАУФОР и дисциплинарный комитет.

- Управления и отделы.

- Филиалы.

В 1996 г. был создан Третейский суд для решения споров между участниками НАУФОР.

Цели и задачи

Цель создания организации – повышение эффективности взаимодействия участников рынка ценных бумаг между собой и регулятором.

- разработка правил работы участников СРО и контроль за их соблюдением в виде организации регулярных проверок;

- защита прав инвесторов;

- создание условий для повышения уровня квалификации профессиональных участников;

- развитие фондового рынка России;

- разрешение конфликтных ситуаций между участниками.

Участники

Членами НАУФОР могут быть юридические и физические лица в лице индивидуальных предпринимателей, которые работают на фондовом рынке РФ.

Документы, которые необходимо предоставить для членства в организации:

- заявление;

- копии учредительных документов;

- копии ЕГРЮЛ или ЕГРИП;

- копии свидетельства о постановке на налоговый учет;

- платежное поручение о внесении вступительного взноса;

- копии лицензий на осуществление деятельности на финансовых рынках.

Вступительный взнос в 2020 г. составляет 30 тыс. руб. Размер ежемесячного взноса зависит от вида деятельности.

НАУФОР ежегодно проводит для своих членов конференцию “Российский фондовый рынок”. В 2020 г. она состоялась 1 декабря в онлайн-формате. Кроме того, с 2000 г. организует национальный конкурс “Элита фондового рынка” среди участников.

В состав организации входит 445 членов, которые занимаются брокерской, дилерской и депозитарной деятельностью, доверительным управлением и инвестиционным консультированием. Среди них такие известные и крупные игроки, как брокеры АТОН, БКС, Открытие, Финам, управляющие компании ДОХОДЪ, Арсагера, Сбер Управление Активами, банки ВТБ, ПСБ, Тинькофф, Сбербанк и пр. На официальном сайте naufor.ru есть полный перечень.

Основные виды деятельности

Рассмотрим основные виды деятельности саморегулируемой организации НАУФОР.

Разработка стандартов

НАУФОР участвует в разработке базовых стандартов совместно с ЦБ РФ по каждому виду деятельности на рынке ценных бумаг. После их утверждения они обязательны к исполнению всеми профессиональными участниками. Кроме базовых, НАУФОР разрабатывает внутренние стандарты только для своих членов.

Все это является частью двухуровневого контроля: на 1-м уровне Центробанк следит за исполнением участниками законодательства РФ, на 2-м – СРО контролирует соблюдение стандартов.

НАУФОР разрабатывает стандарты для:

- профессиональных участников (брокеров, дилеров, депозитариев и пр.);

- управляющих компаний;

- инвестиционных советников.

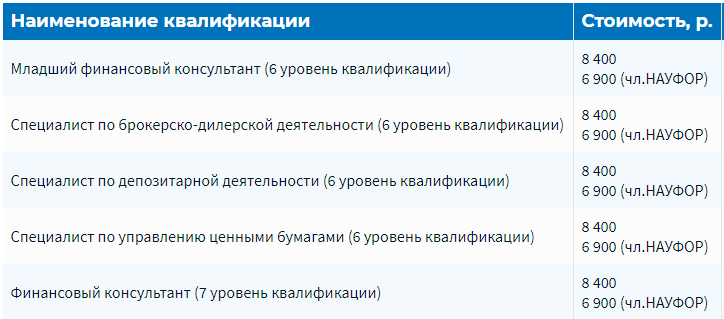

Оценка квалификации и обучение

Центр оценки квалификации НАУФОР подтверждает квалификацию у:

- специалиста по брокерской, дилерской и депозитарной деятельности;

- специалиста по управлению ценными бумагами;

- младшего финансового консультанта;

- специалиста по финансовому просвещению.

Подтверждение квалификации может быть проведено двумя путями:

- Признание аттестатов. Стоимость для одного соискателя 6 000 руб. или 5 400 руб. для физических лиц и членов НАУФОР.

- Сдача профессионального экзамена. Стоимость зависит от уровня и вида имеющейся квалификации.

Работа с жалобами

В организационной структуре НАУФОР есть дисциплинарный комитет, который рассматривает вопросы нарушения участниками СРО базовых и внутренних стандартов, условий членства, внутренних документов организации.

В состав комитета входит 9 человек, утверждается он на 1 год. В качестве наказания применяются следующие меры:

- устное замечание или письменное предупреждение;

- денежный штраф;

- исключение из состава участников;

- требование устранить выявленные нарушения.

Частный инвестор вправе подать жалобу на финансовую компанию, которая нарушила его права. Для этого надо знать, в какую СРО она входит и написать претензию. Последствия для недобросовестных участников могут быть самыми серьезными, вплоть до отзыва лицензии.

Законодательные инициативы

НАУФОР участвует в разработке и обсуждении законодательных инициатив. Из последних:

- Обсуждение концепции ИИС третьего типа, представленной Центробанком.

- Обсуждение проекта Указания ЦБ РФ о требованиях к правилам доверительного управления ПИФ для квалифицированных инвесторов.

- Замечания к проекту закона об учете брокерами-банками денег клиентов-инвесторов на отдельных корсчетах.

- Предложения Минфину по изменению налогообложения инвестиций.

Заключение

Далеко не все профессиональные участники довольны работой НАУФОР в вопросах развития финансового рынка России. Особенно в части инвестиционных советников, представленных физическими лицами. Требования к получению такого статуса слишком высокие. В результате в реестре членов СРО всего 7 индивидуальных предпринимателей, которые занимаются инвестиционным консультированием, тогда как вне НАУФОР их в десятки раз больше.

От такой диспропорции страдают в первую очередь рядовые инвесторы-новички, которые часто попадают на удочку мошенников и лиц, которые заинтересованы только в своем личном обогащении. Однозначно в сфере инвестиционного консультирования надо наводить порядок и НАУФОР могла бы проявить в этом деле инициативу.

Источник https://secretmag.ru/investment/4-prichiny.htm

Источник https://mfd.ru/news/portal/view/?id=550

Источник https://iklife.ru/finansy/naufor-ehto.html