Как отключить овернайт, чтобы не рисковать деньгами?

Если у вас есть торговый счет, то скорее всего, вы подключены к овернайту. Давайте знакомиться с этим термином, объясним простым языком.

Овернайт — это когда брокер ночью берет активы, которые находятся у вас на счете, и распоряжается ими. Для тех, кто лучше понимает через иностранный язык, поясним: овернайт с английского “overnight” дословно переводится как «через ночь». Но брокер не ограничивается ночью, он может взять активы и распоряжаться ими до начала торгов, например на выходные или в промежутках между ними. А к тому времени, как торги должны начаться, возвращает их на свое место.

В чем опасность?

Вот сейчас повнимательнее. Неудачный овернайт может лишить вас ваших активов. Как такое возможно? Давайте разложим все по полочкам.

В обычной ситуации риск потерять деньги довольно низкий, но сегодня, когда в завтрашнем дне мало кто уверен на все 100% и вокруг нестабильно, лучше перестраховаться. Тем более это сделать не так уж и сложно. Ниже мы прикрепим пошаговую инструкцию.

Так в чем же дело? Нужно понимать процесс детально. Приведем пример на ценных бумагах. Если брокер обанкротится, а вы купили акции у этого брокера, то акции не пострадают. А если брокер в период овернайт взял ваши ценные бумаги и обанкротился во время овернайт, то ваши акции никак не защищены.

Что будет, если отключить овернайт?

Вы лишаетесь бонусов. В поддержке БКС нам так и не ответили внятно, каких именно бонусов можно лишиться. Если у вашего брокера бонусы действительно стоящие, но все же вы хотите перестраховаться, то отключите овернайт сейчас, а когда ситуация с рынками стабилизируете включите снова. Это тоже совсем несложно.

Как отключить овернайт?

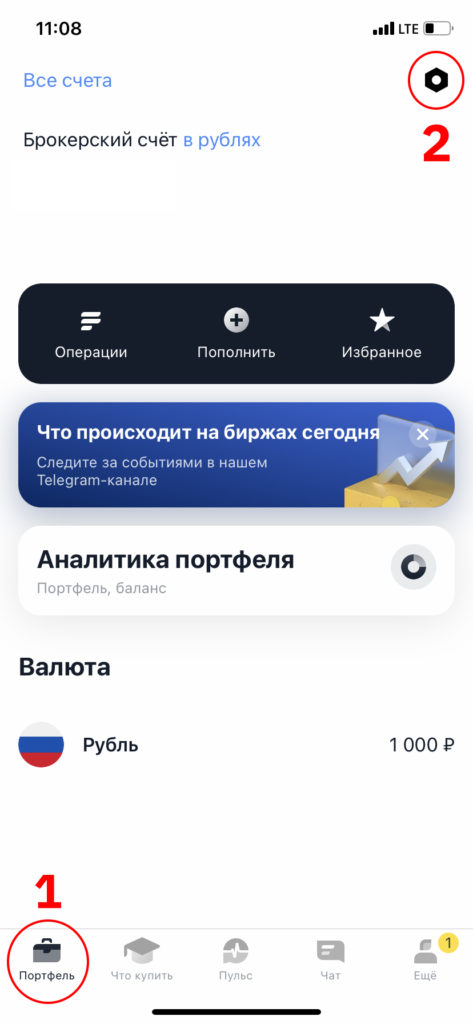

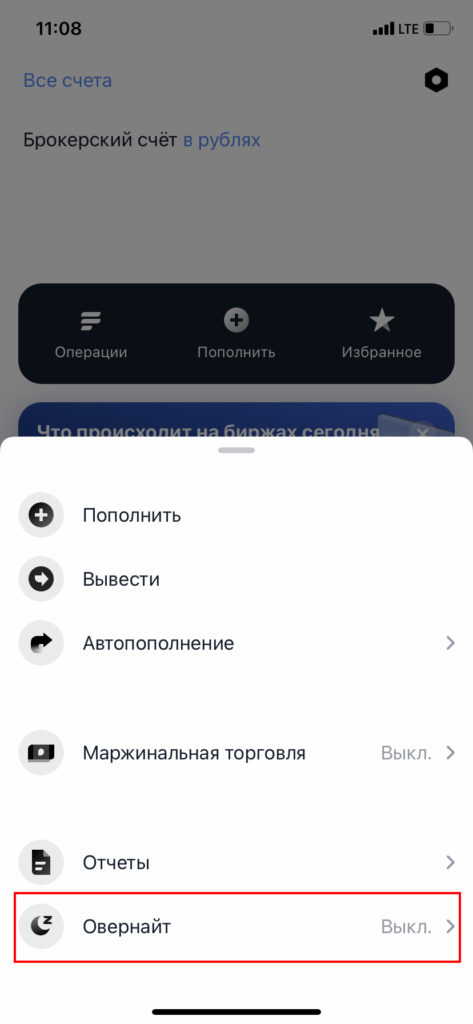

В Тинькофф это делается за пару кликов. Заходите в приложение, нажимаете на портфель, затем на шестеренку справа вверху и отключаете овернайт, как показано на скринах ниже

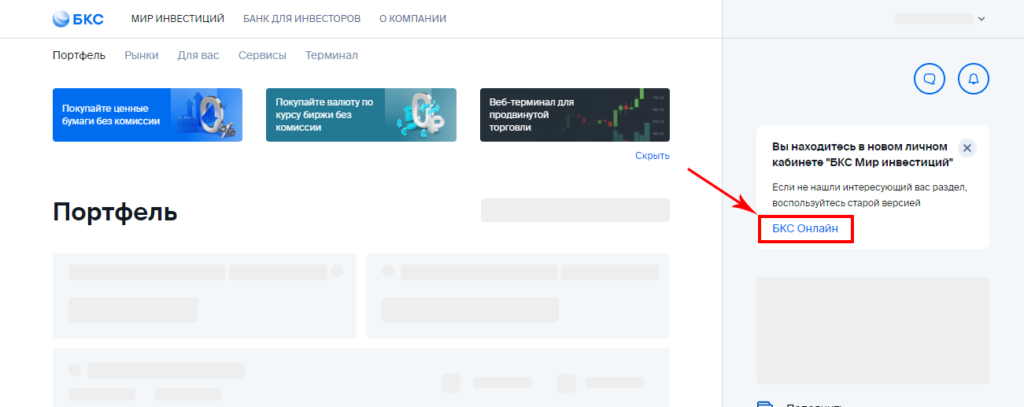

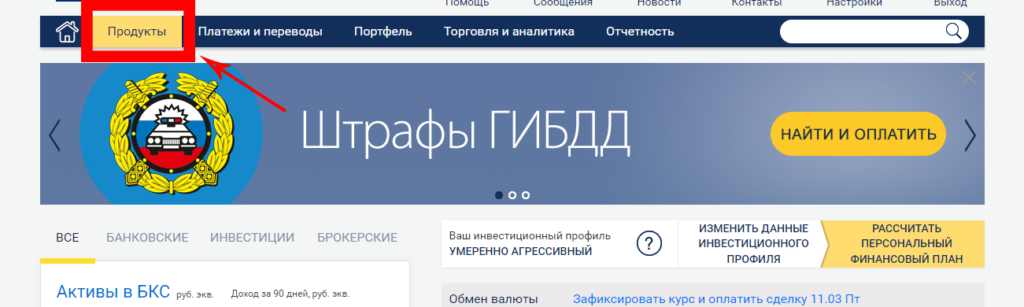

Чтобы отключить овернайт в БКС, придется потратить чуть больше времени. В приложении этого сделать нельзя, т.е. нужно заходить только через компьютер.

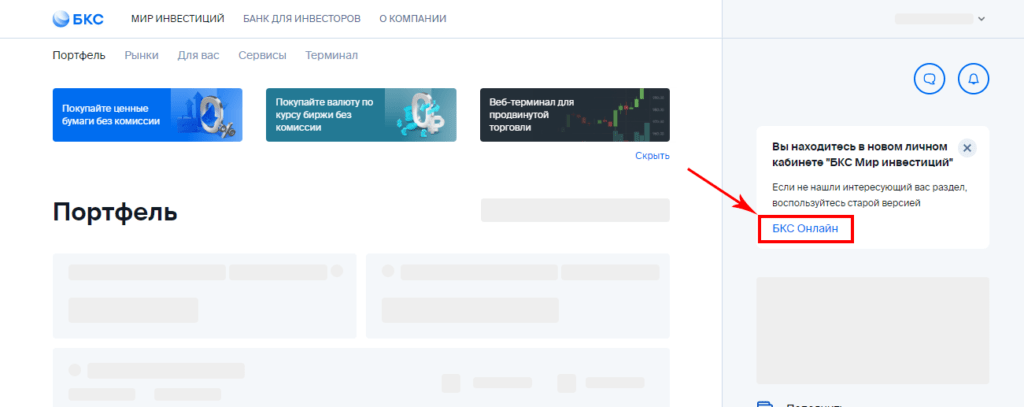

Заходим в свой личный кабинет, выбираем «БКС Онлайн»

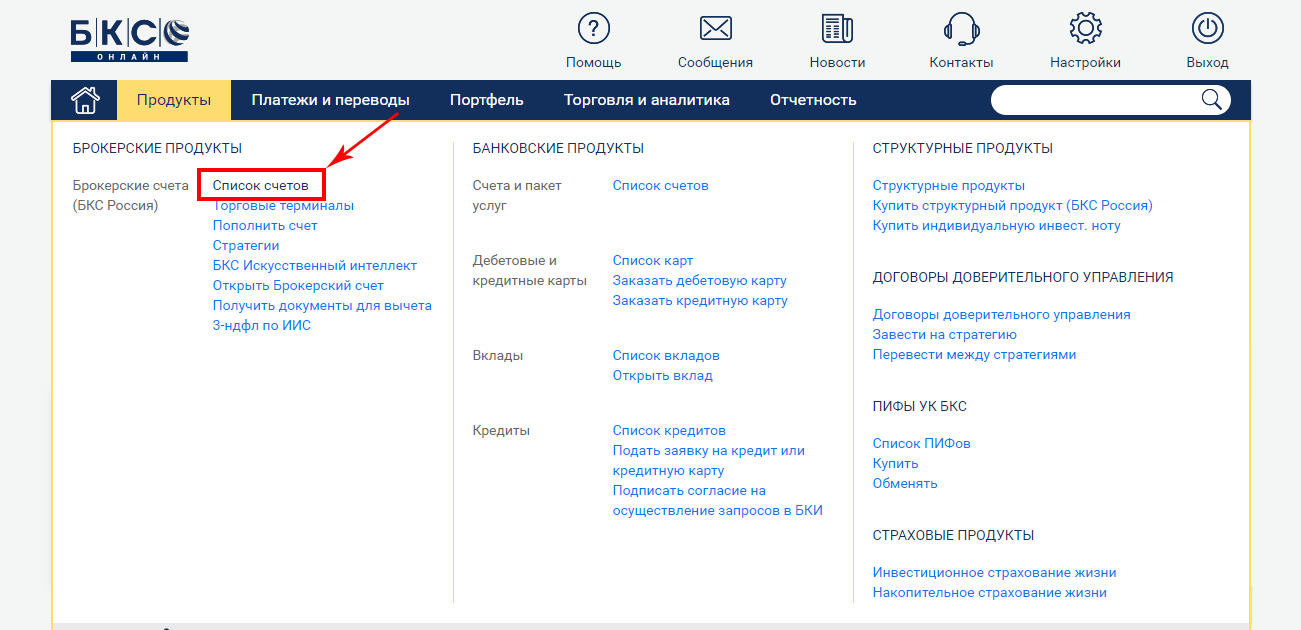

После этого «Список счетов»

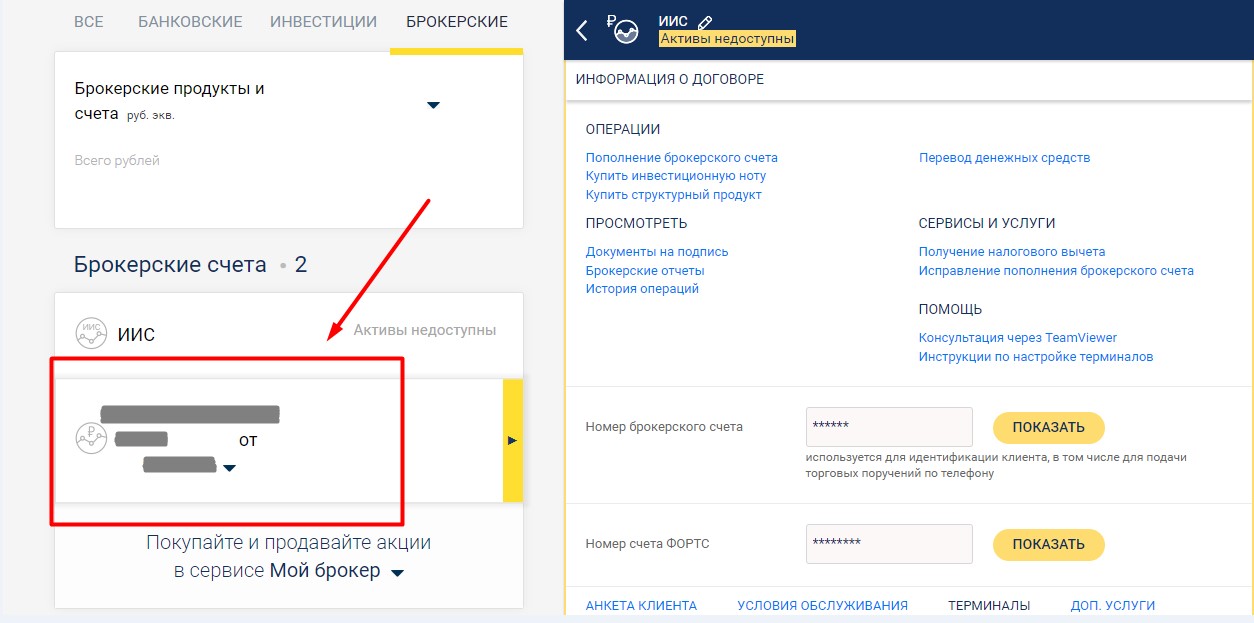

Выбираете «Ваш счет»

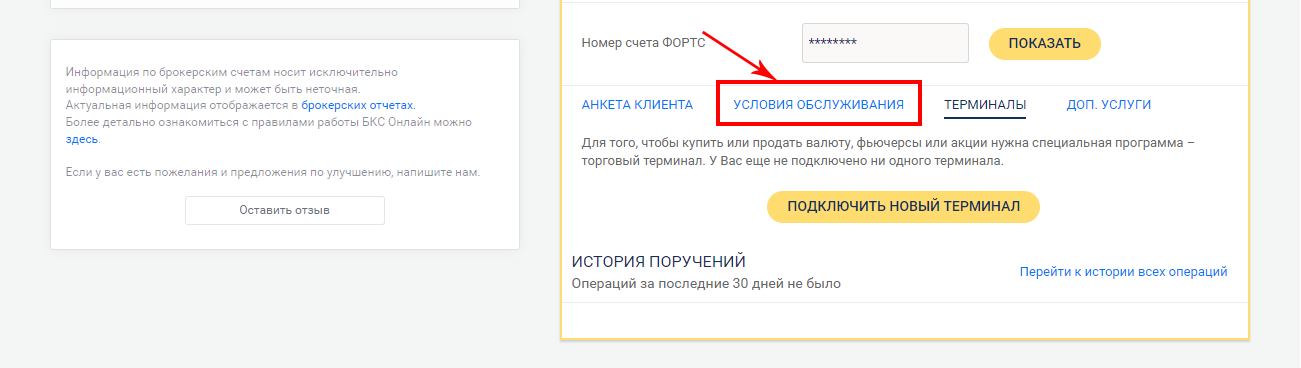

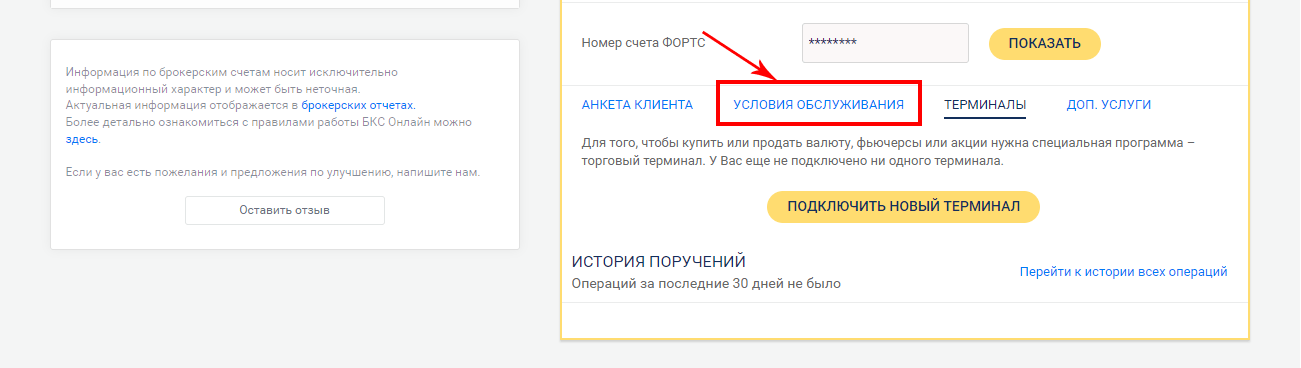

Жмете «условия обслуживания»

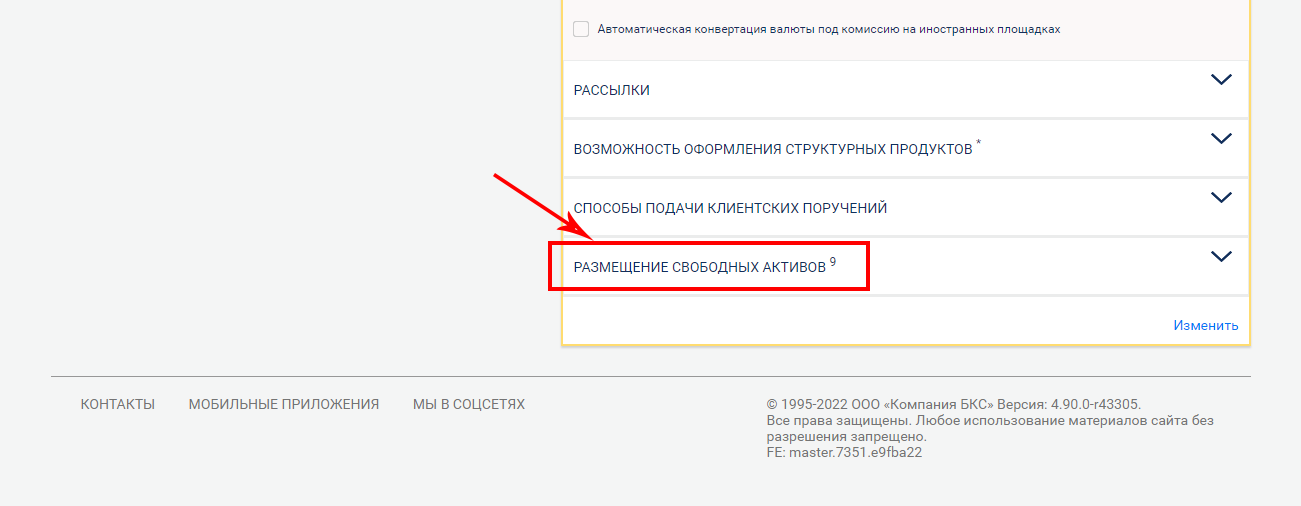

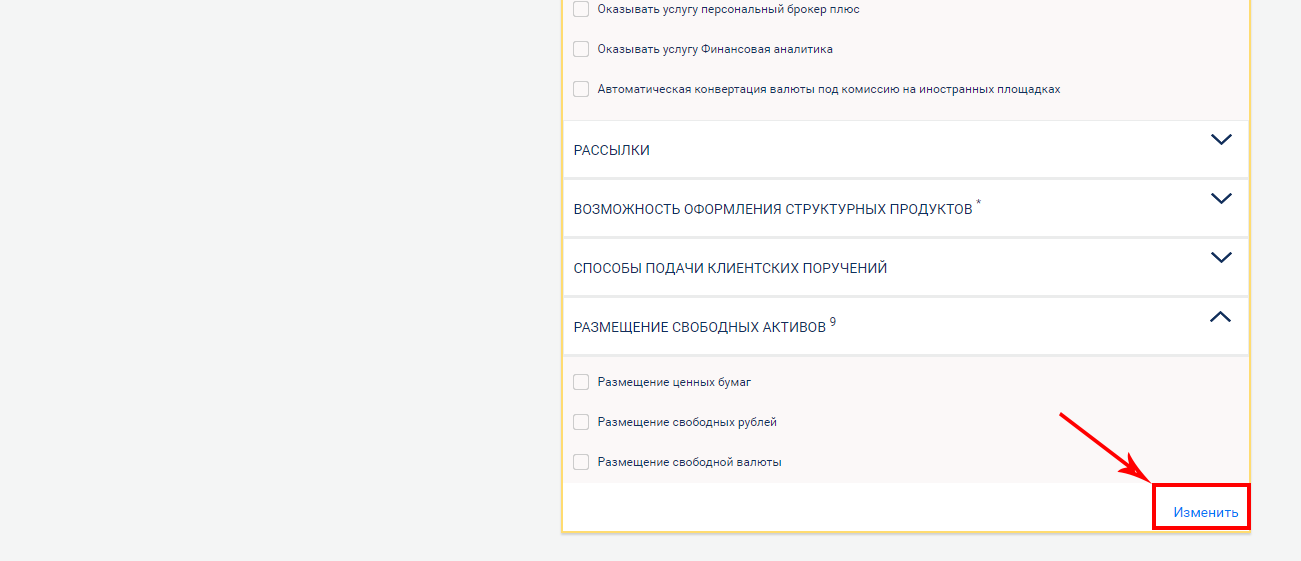

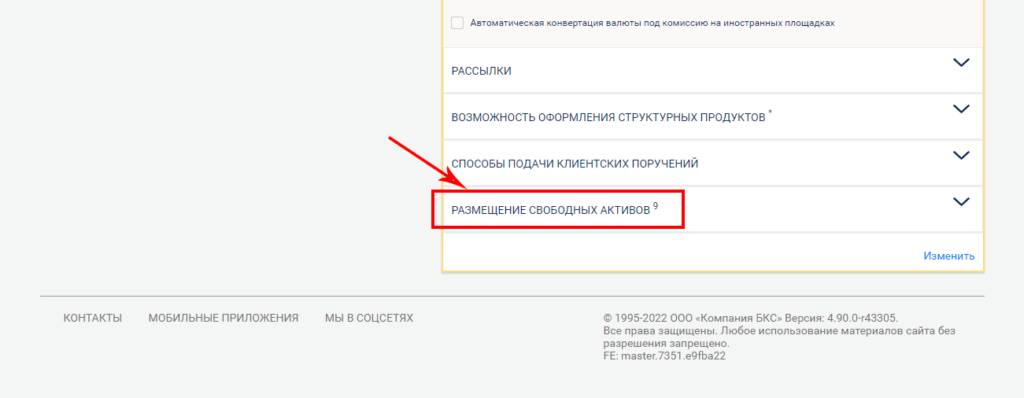

Далее «Размещение свободных активов»

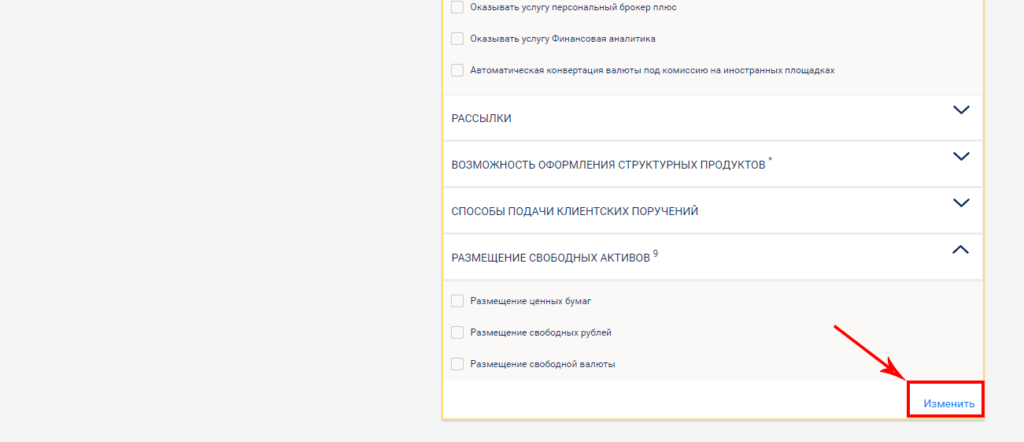

«Изменить»

Овернайт на брокерском счете – дополнительный доход или неоправданный риск?

Новички часто совершают одну и ту же ошибку, приходя на фондовый рынок – они начинают относиться к своему брокеру как к личному финансовому советнику. Прислушиваются к его рекомендациям, делают покупки по его инвестиционным идеям и так далее – хотя интересы брокера явно отличаются от интересов клиента, и часто противоположны им.

Так, инвестидеи брокера призваны в первую очередь повысить торговую активность клиентов и увеличить брокерские комиссии, а не принести доход инвестору. В этом же ряду находится и практика овернайта на брокерском счете. Разберем ее подробнее.

Что такое овернайт на брокерском счете?

Овернайт (от английского overnight — «на ночь», «через ночь») – практика, когда брокер берет ценные бумаги клиента взаймы до начала следующего торгового дня, а клиент за это получает небольшой платеж. Этот платеж зависит от ключевой ставки, но обычно не превышает пары процентов годовых. На следующий торговый день (по прошествии ночи или выходных) брокер возвращает ценные бумаги клиенту, а затем начисляет и плату за овернайт.

Говоря простыми словами, брокер берет акции в долг – обычно чтобы за дополнительную плату одолжить их другому клиенту, открывающему по ним короткую позицию (шорт). Поэтому, как правило, наиболее востребованы для овернайта самые популярные и ликвидные бумаги – на них есть хороший спрос и брокер может на них заработать.

Схема работы овернайта простыми словами

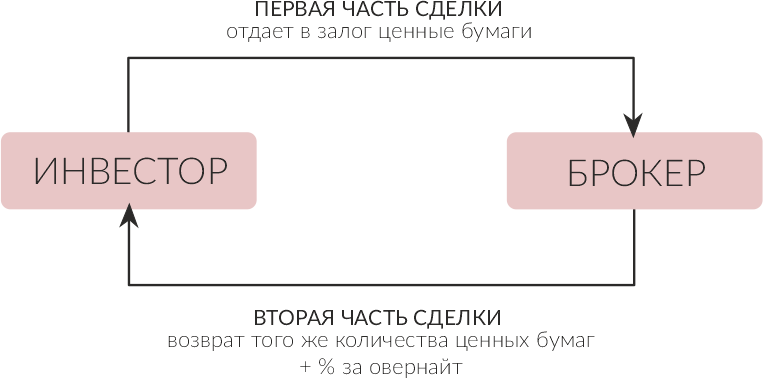

Механизм работы овернайта закреплен в договоре инвестора с брокером и оформляется как сделка РЕПО (от английского repurchase agreement – соглашение о выкупе). В соответствии с ним, сделка делится на две части.

Сначала брокер фактически покупает у инвестора ценные бумаги, но с обязательством продать их ему обратно. Потом брокер зарабатывает на сделках с этими ценными бумагами (как правило, одалживая для шортов), и затем совершает вторую часть сделки – обратную продажу акций инвестору, возвращая вместе с ними часть полученной прибыли в виде платы за овернайт.

Сколько инвестор может заработать на овернайте?

Условия разных брокеров по оплате овернайта различаются, поэтому рассмотрим на примере. Допустим, инвестор открыл счет в «Тинькофф Инвестиции» и купил 100 акций Apple (допустим, по цене $100 каждая). При включенном овернайте брокер может взять взаймы акции до следующего рабочего дня за 0,5% годовых. Клиент этого не увидит: акции все так же отображаются на счете. Но за счет подключенного овернайта инвестор может немного заработать.

100 акций * $100 * 0,5% / 365 дней = $0,13

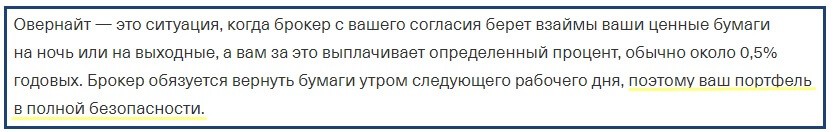

Значит, наш инвестор, одолживший брокеру 100 акций Apple с условной общей стоимостью $10 000, заработает за ночь 13 центов. Не так уж и много, но ведь это совершенно безрисковый доход, верно? По крайней мере, именно об этом пишет сам брокер.

К сожалению, не все так просто. Посмотрим, какие риски на самом деле несет использование овернайта.

Риски включенного овернайта

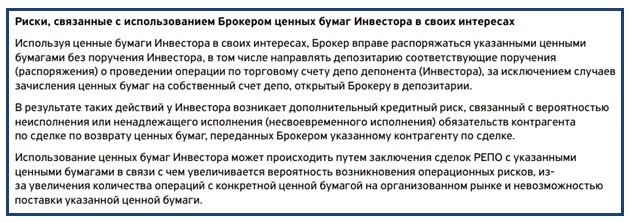

Для оценки таких рисков придется обратиться к официальным документам – а именно к регламенту оказания услуг на финансовом рынке АО «Тинькофф Банк».

Источник: регламент оказания услуг на финансовом рынке АО «Тинькофф Банк»

Видно, что тут брокер уже не заявляет о полной безопасности овернайта. По меньшей мере в теории возможны следующие риски:

- Кредитный риск – заключается в том, что контрагент по сделке (тот, кому брокер временно передает ценные бумаги инвестора) не сможет их вернуть, или не сможет это сделать в нужные сроки.

- Операционные риски – поскольку фактически происходит двойная купля-продажа акций, с переходом права владения на них, есть вероятность, что инвестор может в итоге оказаться без своих бумаг.

Овернайт в Тинькофф Инвестиции

В «Тинькофф Инвестиции» овернайт по умолчанию сразу подключен у большинства клиентов. При этом так же по умолчанию отключены уведомления о плате за него – брокер делает все возможное, чтобы инвесторы не замечали овернайт и не задумывались о рисках такого инструмента.

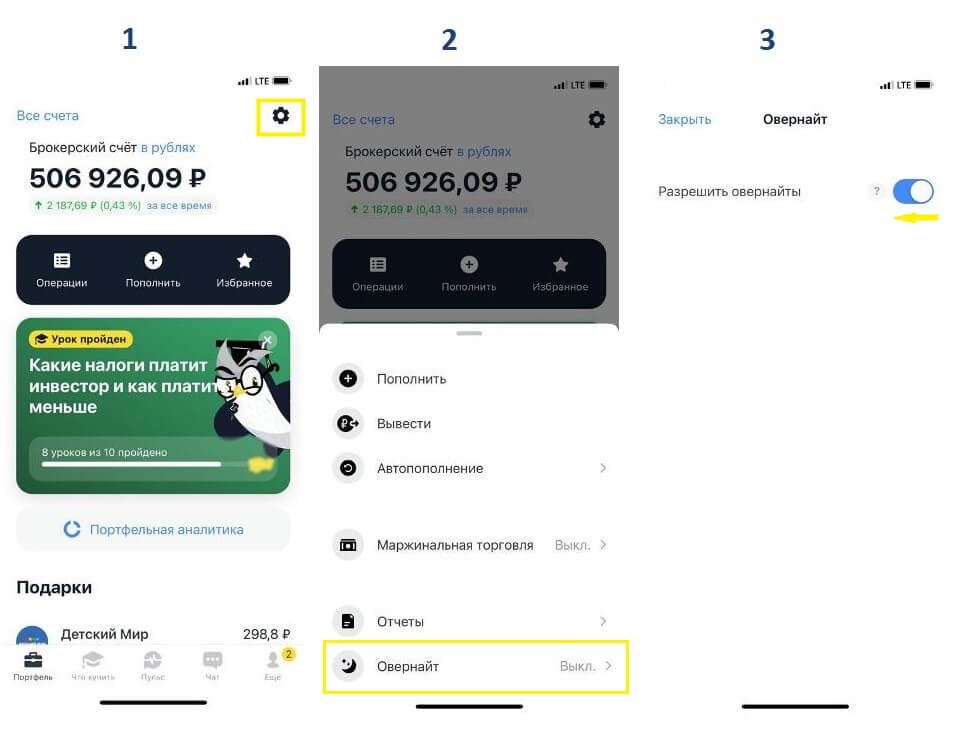

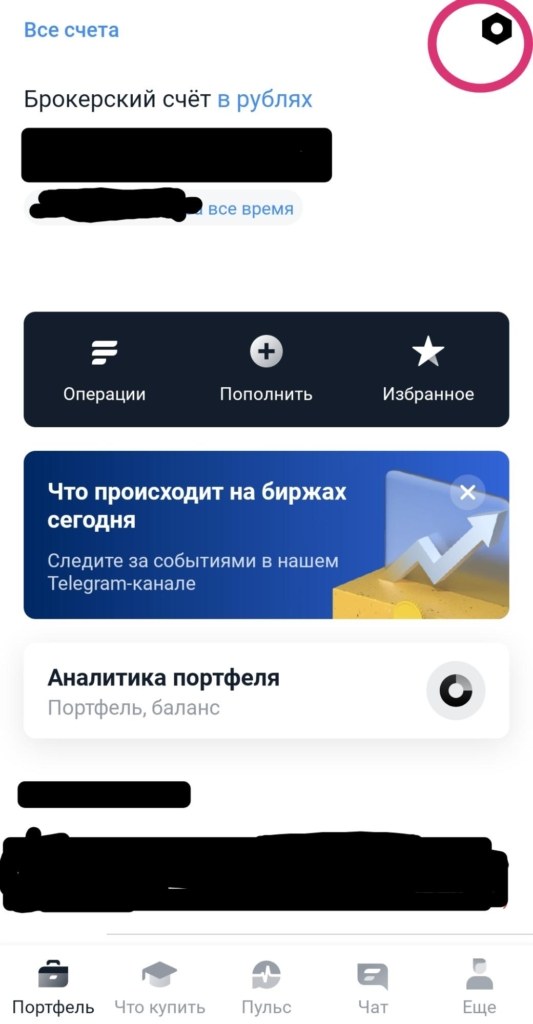

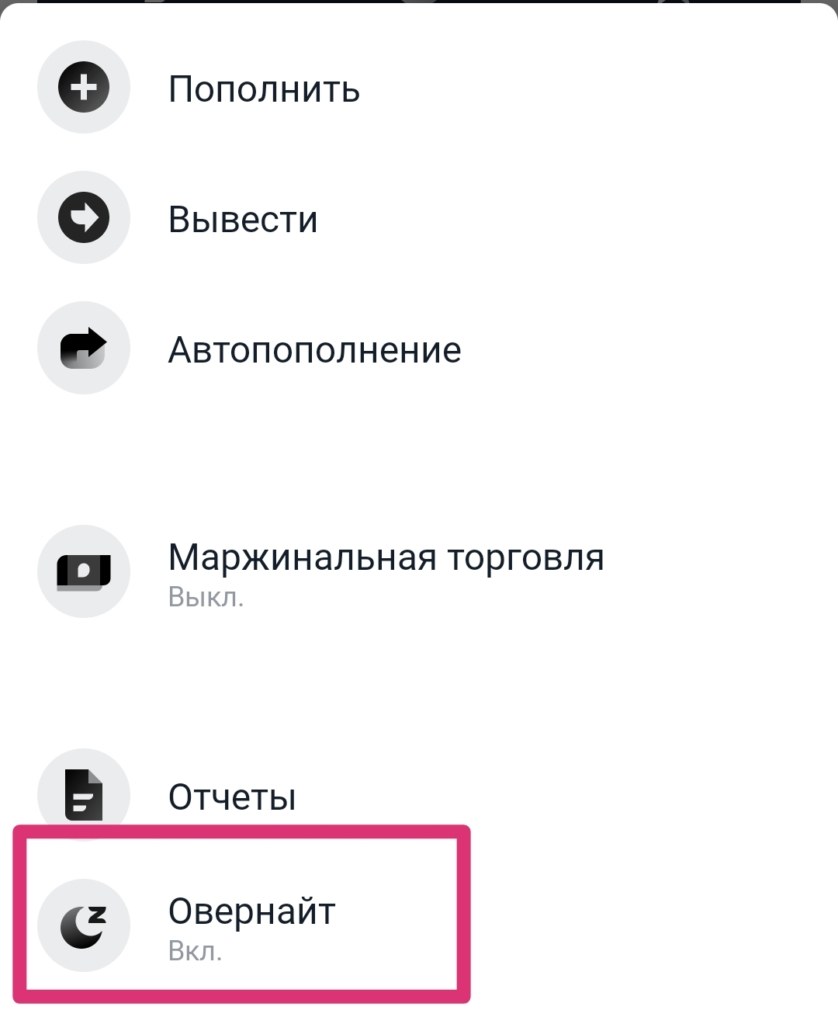

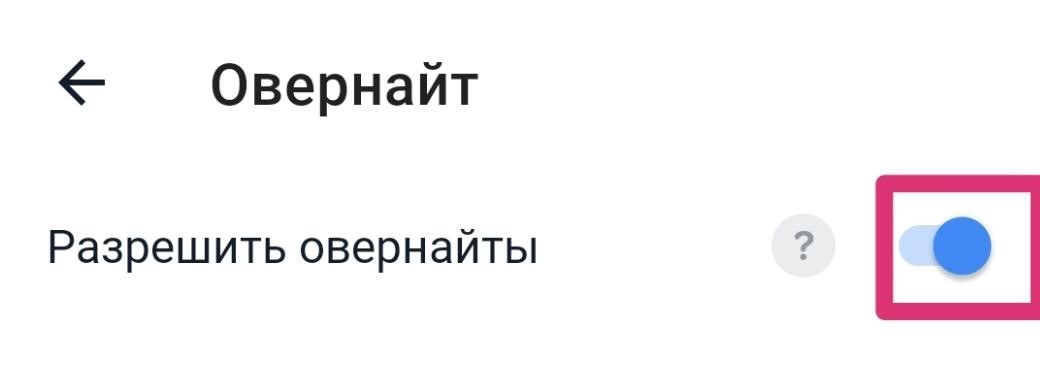

Чтобы отключить overnight, необходимо на экране «Портфель» нажать на шестеренку в правом верхнем углу. А затем выбрать отключение овернайта в самом низу списка доступных опций.

Важно иметь в виду, что при желании лучше разобраться в механизме overnight, нужно не перепутать его с овернайтом на банковском счете – услугой, которую банк «Тинькофф» предлагает юридическим лицам. Овернайт же на брокерском счете доступен всем инвесторам бесплатно и включен по умолчанию – таким образом, брокер повышает для себя возможности заработать на тех, кто готов брать ценные бумаги в долг. То, что это создает дополнительные риски для всех остальных инвесторов, еще раз показывает, что у брокера и клиента разные интересы, поэтому стоит внимательно изучать все то, что предлагает брокер.

Овернайт (от английского overnight — «на ночь», «через ночь») – практика, когда брокер берет ценные бумаги клиента взаймы до начала следующего торгового дня, а клиент за это получает небольшой платеж. Этот платеж зависит от ключевой ставки, но обычно не превышает пары процентов годовых. На следующий торговый день (по прошествии ночи или выходных) брокер возвращает ценные бумаги клиенту, а затем начисляет и плату за овернайт.

Чтобы отключить overnight, необходимо на экране «Портфель» нажать на шестеренку в правом верхнем углу. А затем выбрать отключение овернайта в самом низу списка доступных опций.

По меньшей мере в теории возможны следующие риски: кредитный – заключается в том, что контрагент по сделке (тот, кому брокер временно передает ценные бумаги инвестора) не сможет их вернуть, или не сможет это сделать в нужные сроки; операционные – поскольку фактически происходит двойная купля-продажа акций, с переходом права владения на них, есть вероятность, что инвестор может в итоге оказаться без своих бумаг.

Как разбогатеть за ночь, или Что такое овернайт на брокерском счете

Лучшие финансовые лайфхаки в нашем Telegram-канале. Без спама и назойливых новостей. Подписывайтесь, чтобы ничего не пропустить.

Включи функцию овернайт, говорили они. Заработаешь кучу денег, говорили они. Но о рисках потерять деньги, конечно, никто не рассказал. Что же такое овернайт на брокерском счете и зачем он на самом деле нужен? Финтолк объясняет, стоит ли отключить/включить эту функцию в наше неспокойное время.

Что такое овернайт

Овернайт (с английского языка overnight — «на ночь», «через ночь») — однодневная сделка репо, дающая возможность инвестору дать взаймы свои ценные бумаги брокеру на ночь. Но брокер в долгу не останется, за такую щедрую услугу он заплатит проценты.

Сделка осуществляется по следующей схеме:

Пока инвестор спит, брокер берет под залог ценную бумагу по цене, установленной по окончании торгового дня, взамен дает обязательство вернуть все в срок. Утром брокер возвращает ценную бумагу и вдобавок платит проценты за пользование активом. Все это происходит без каких-либо лишних телодвижений инвестора.

Однако просто так, без разрешения, брокер не имеет права распоряжаться вашими ценными бумагами, потому что когда вы приобретаете акции или облигации, то в депозитарии (депозитарий — хранилище ценных бумаг) делается запись, что именно вы собственник. А вот согласие на совершение овернайта как раз-таки дает брокеру право распоряжаться вашими ценными бумагами.

А зачем вообще брокеру нужны чужие ценные бумаги? Тут два варианта:

- Брокер берет в долг ваши ценные бумаги и отдает их в долг трейдеру для совершения краткосрочных стратегий.

- Брокер может использовать этот вид займа для обеспечения каких-то своих сделок.

Тонкости сделки

А почему именно ночью?

Из-за разности часовых поясов. К примеру, вы легли спать в России, в то время как в США наступило утро и торги на бирже только начались. Соответственно, появились запросы на открытие коротких позиций у американских трейдеров. Вот именно в этот момент брокер берет в кредит ваши ценные бумаги.

Но брокеру не нужны абы какие активы, он использует для совершения сделок овернайт только ликвидные.

Заманчивым преимуществом при совершении овернайта является то, что инвестор не теряет права на получение льготы за долгосрочное владение ценными бумагами.

А вот на ИИС сделка овернайта не поддерживается.

Сколько миллионов можно заработать

Каждый брокер устанавливает свои проценты за овернайт, иногда их может даже не быть. На сегодняшний день в открытом доступе ставка известна только у «Тинькофф Инвестиции» — 0,5 %.

Однако ставка может меняться. Так, у «БКС Мир Инвестиций» какое-то время назад была ставка по овернайту = 1 % годовых.

Если уж прям хочется, то можно уточнить у своего брокера по телефону.

Давайте попробуем прикинуть, на какую прибыль можно рассчитывать в «Тинькофф Инвестициях».

Брокер взял в долг активы на сумму 100 000 рублей, к примеру, на восемь часов.

100 000 рублей * 0,5 % / 365 (366) дней = 1,37 рубля за день

1,37 * 8 часов / 24 часа = 0,46 рубля

Около 46 копеек с каждых 100 000 рублей, пока вы спите. Хм, такими темпами первый миллион можно заработать через 2 173 года. Нуууу, так себе перспектива.

Не забываем о рисках

Капает и капает копеечка. Что плохого? Отвечают эксперты Финтолка.

Александр Рябинин, независимый финансовый эксперт:

— Риски овернайта очень просты. Вы включаете овернайт, и заемщик пользуется вашими активами на рынке ценных бумаг. В случае неудачи он может потерять способность оплатить этот кредит. С учетом высокой волатильности в кризисные времена такой шанс велик и стоит быть аккуратнее.

Елена Дорохова, финансист, инвестор:

— Подумайте, что будет с вашими ценными бумагами, если брокер вдруг обанкротится? Банкротство — это невозможность расплатиться по факту по своим обязательствам. Получается, инвесторы становятся в очередь на возврат причитающегося долга. И не факт, что эта очередь дойдет до всех.

Банкротство брокера случается редко, но следует знать про все возможные варианты при использовании овернайта на брокерском счете, в том числе и такие негативные, предостерегает эксперт Финтолка Елена Дорохова.

Как отключить

А овернайт вообще изначально подключен? Многие брокеры при открытии брокерского счета автоматически включают условия проведения сделок в формате овернайт в договор. У некоторых брокеров можно самостоятельно отключить эту функцию в личном кабинете в приложении или на сайте. Если такой возможности нет, то можно напрямую позвонить на горячую линию своему брокеру и попросить отключить овернайт.

«Тинькофф Инвестиции»

В мобильном приложении нужно нажать на главном экране на значок шестеренки:

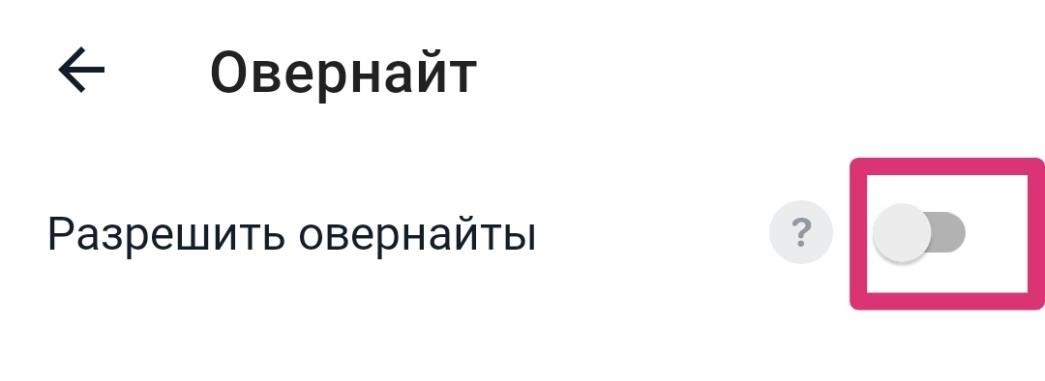

Далее нажать на «Овернайт»:

И в новом открывшемся окошке отключить:

«Сбер Инвестор»

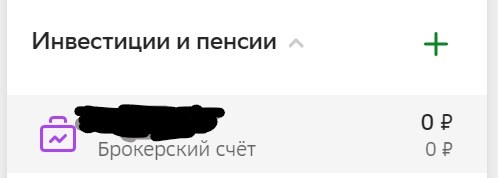

Отключается только в личном кабинете на сайте. На вкладке «Инвестиции и пенсии» выбираем брокерский счет:

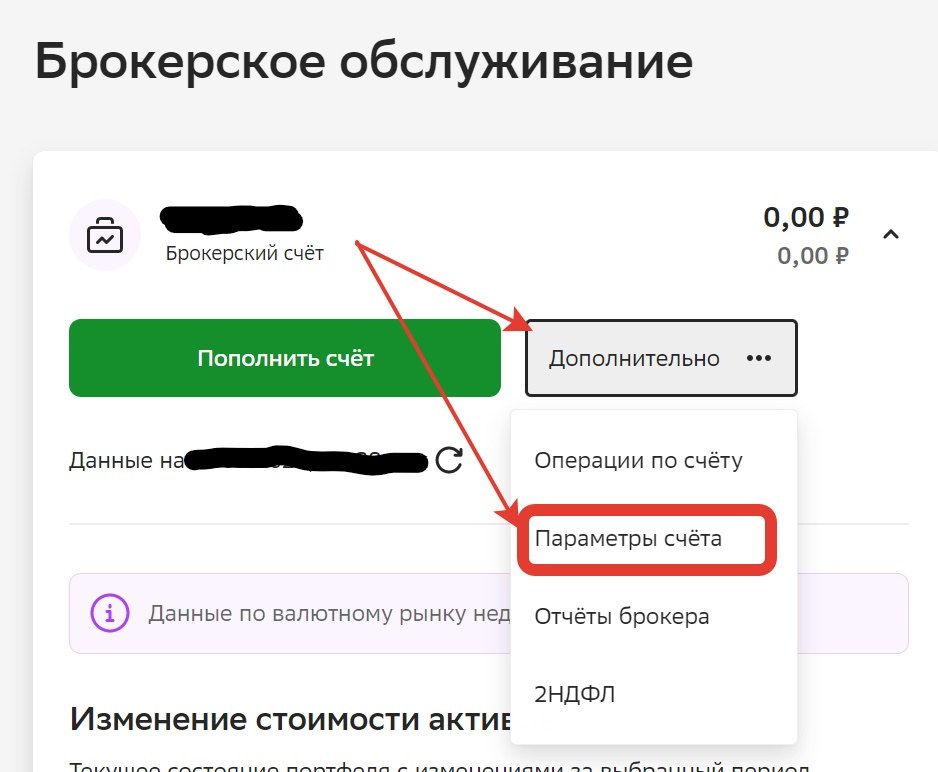

Далее нужно нажать кнопку «Дополнительно» и выбрать «Параметры счета»:

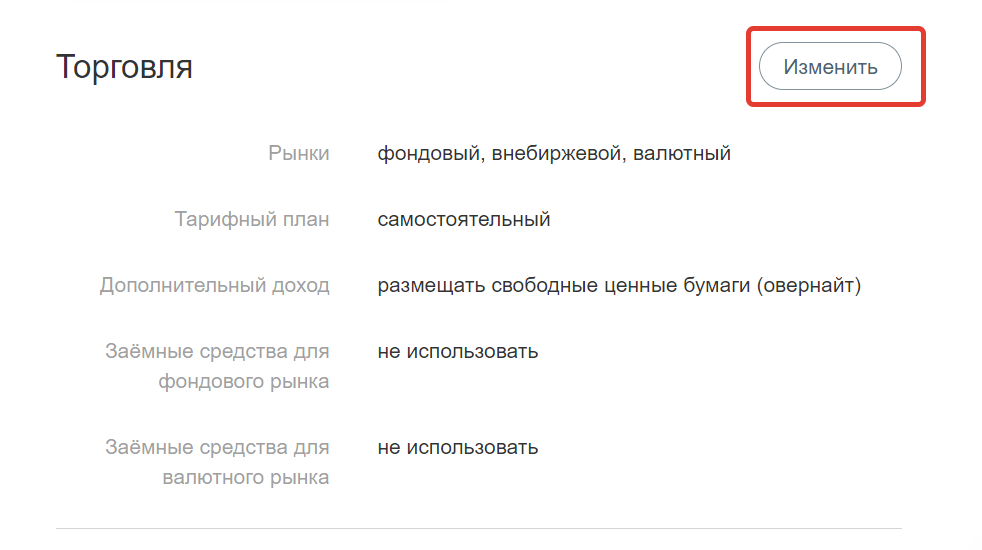

После в подзаголовке «Торговля» нажимаем изменить:

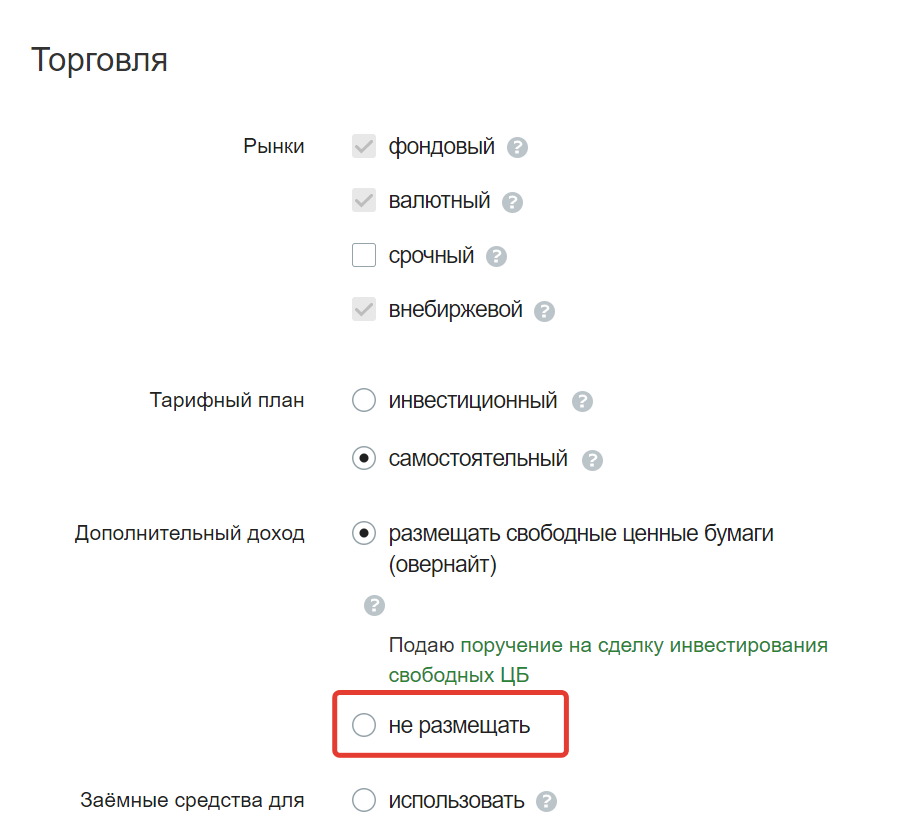

Ищем «Дополнительный доход» и выбираем «не размещать»:

ВТБ «Мои Инвестиции»

У брокера ВТБ нет функции овернайт. Ни включить, ни отключить нет возможности.

«Открытие Инвестиции»

В личном кабинете на сайте нужно написать заявление на «отказ от массового займа». Брокер присылает в ответ письмо, которое необходимо будет распечатать, подписать и отослать скан обратно.

«БКС Мир Инвестиций»

Заходим в личный кабинет на сайте брокера:

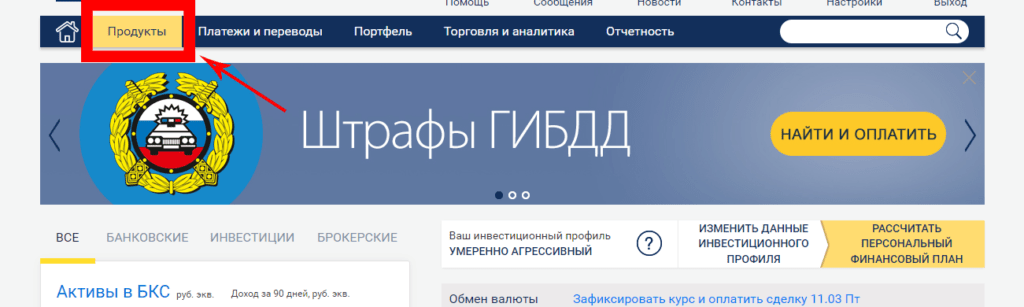

Далее нажимаем на вкладку «Продукты»:

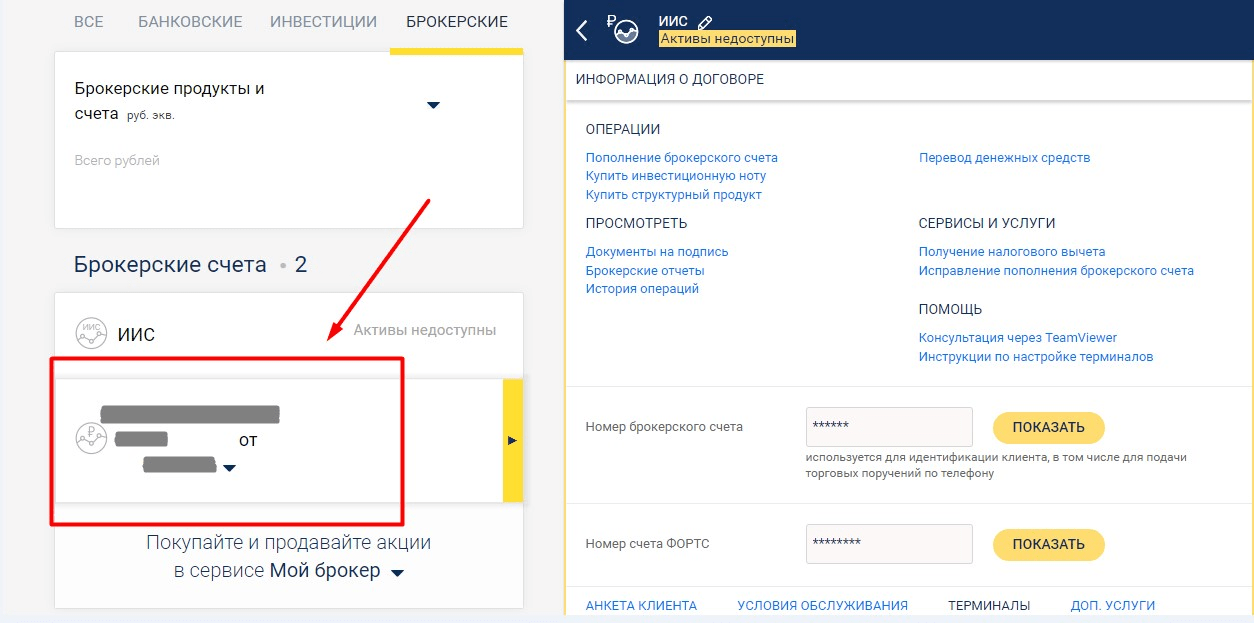

Открываем «Список счетов»:

Выбираем нужный брокерский счет и справа ищем кнопку «Условия обслуживания»:

Далее выбираем «Размещение свободных активов»:

В открывшемся списке убираем галочки и сохраняем изменения:

Теперь вы знаете о коварстве этой маааленькой функции, которая, с одной стороны, позволяет инвестору немножко заработать, а с другой — может лишить его собственных активов. Отключать или нет — решать только вам.

* В этой статье упоминаются социальные сети Facebook и Instagram — они признаны экстремистскими на территории Российской Федерации.

Источник https://trendup.pro/trendbook/kak-otklyuchit-overnajt-chtoby-ne-riskovat-dengami/

Источник https://invest-space.ru/interpretations/overnayt-overnight

Источник https://fintolk.pro/kak-razbogatet-za-noch-ili-chto-takoe-overnajt-na-brokerskom-schete/